2017年10月12日

米国物価指標「CPI(消費者物価指数)」発表前後のUSDJPY反応分析(2017年10月13日21:30発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

2017年10月13日21:30に米国実態指標「小売売上高」と物価指標「CPI」が発表されます。ともに、今回発表は2017年9月分の集計結果です。

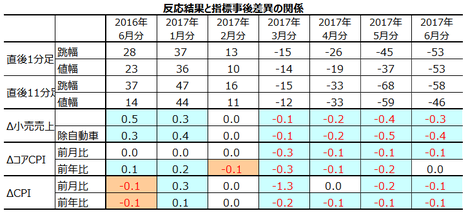

両指標が同時発表されたことは、2015年以降で7回あります。その7回の指標発表後の反応pipsと事後差異(発表結果ー市場予想)を一覧表として纏めておきました。表中、事後差異のセルの色分けは、反応との方向一致時が水色、不一致字が黄色、としています。

一見してわかることは、色分けから両指標が事後差異に対して素直に反応する、ということです。また、小売売上高が良い月はCPIが上昇しがちです。そして、反応方向との一致率を見る限り、両指標が同時発表されたときには、小売売上高の事後差異に反応方向が影響を受けがち、ということです。

一致率を求めておきましょう。

小売売上高のCPI・コアCPIとの方向一致率が75%で、反応方向との一致率が100%です。

そして、関連指標であるPPIとの相関有無について、7月分析記事で調べています。この調査は、4半期に一度ぐらいずつ改訂していけばいいでしょう。

さて、相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。結果を下図に示します。

以前から指摘しているように、少なくとも最近は2015年以降は、物価は上流と下流で同時進行で変化しがちです。

当月発表分CPI実態差異結果は、当月発表分PPI実態差異結果と同じに符号となる期待的中率が71%です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。事前差異は、小売売上高の前回結果と市場予想だけから計算しています。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

米国個人消費はGDPの約70%を占めています。米国は世界一の消費大国であり、その米国の景気の良否を把握する上で小売売上高は重要視されています。

小売売上高は、米国商務省経済分析局(BEA)が、小売・サービス業等約5,000社の月間の売上高を集計して毎月第2週に前月分を発表します。

耐久財と非耐久財とに大別され、特に自動車販売・同部品の比重が大きいという特徴があります。そのため、個人消費の動向を確認する上で自動車販売を除いた指標値も同時発表されます。項目別では、自動車や電気製品、建設資材、ガソリンスタンド、総合小売店などの前月比と実額を発表します。

結果は、米国商務省経済分析局(BEA)によるGDP概算の資料や、米労働省労働統計局による生産者物価指数(PPI)のデータにも利用されています。

消費者物価指数(CPI)は、消費者が購入するモノやサービスなどの価格を指数化した指標です。対象は、全米87都市に住む一般消費者世帯(全人口の80%)が購入する「商品」と「サービス」となっています。コアCPIというのは、価格変動の大きいエネルギーと食品を除いた指数です。

FRBは「前年比2%」の物価上昇を目標としています。主な物価指標には輸入物価指数・生産者物価指数(PPI)・消費者物価指数(CPI)が挙げられますが、CPIはそれらの中で最重要指標とされています。原則は、CPIが低すぎれば購買意欲を刺激するために利下げを行う可能性があり、高すぎれば利上げを行う可能性があります。

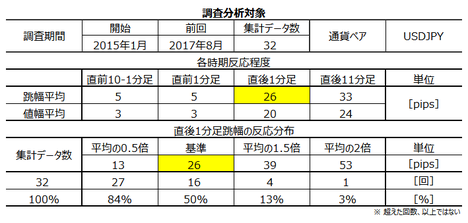

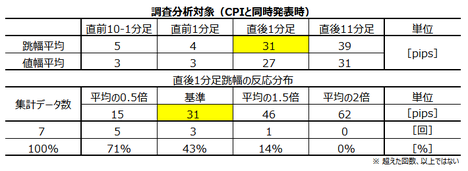

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。上表が2015年以降の全集計で、下表が小売売上高とCPIとが同時発表された7回の集計です。

最も指標結果に素直に反応する直後1分足跳幅は、過去全平均で26pipsです。そして、小売売上高とCPIとが同時発表されたときは31pipsと、やや反応が大きくなっています。

けれども、分布を見る限りでは、必ずしも同時発表されたときに大きく反応しがちは言えないようです。

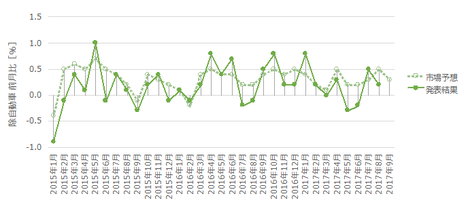

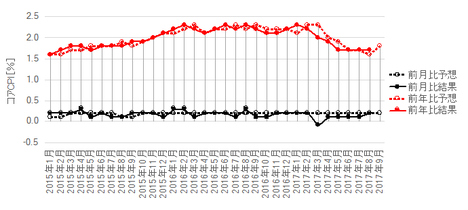

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まずは小売売上高です。

今回の市場予想が極端に高い水準となっていることがわかります。PPI発表後に、この市場予想が修正されないか、留意しておく必要があります。

次にCPIです。

停滞か下降を続けていたコアCPI前年比が上昇予想となっていることがポイントです。

判別式は、小売売上高について前々月(8月発表、7月集計分)で求めた式を引用します。以下、小売売上高(除輸送機器)と書くのが面倒なので、小売売上高コアと記すことにします。

事前差異判別式は、2✕前月比事前差異+1✕コア前月比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が60%でした。

個々の項目毎の直前10-1分足との方向一致率よりは高くなるものの、それほどアテになる数字ではありません。

事後差異判別式は、1✕前月比事後差異+2✕コア前月比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が83%でした。素直に反応しています。

実態差異判別式は、ー2✕前月比実態差異+1✕コア前月比実態差異、と各係数を決めると、実態差異判別式の符号と直後11分足の方向の一致率が55%でした。事後差異よりも一致率が低いので、この式を利用することはないでしょう。

ともあれ、事後差異について、コア前月比>前月比、で反応することがわかりました。

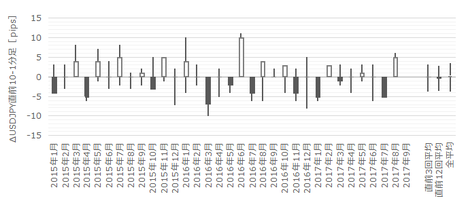

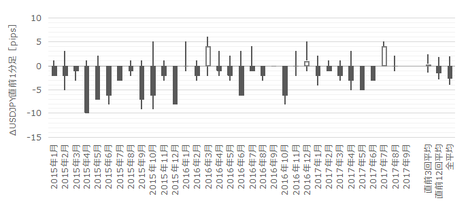

過去の小売売上高発表時の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

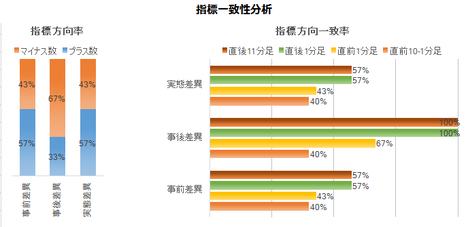

今回の定型分析は、小売売上高とCPIとが同時発表された7回の結果についてです。データ数が少ないので、%が荒くなっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ100%・100%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

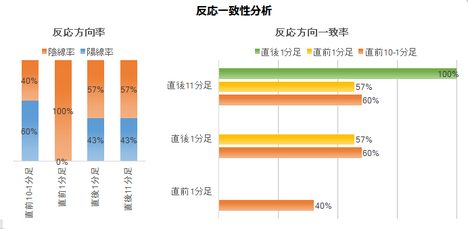

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が89%と、偏りが目立ちます。

直後1分足と直後11分足の方向一致率が100%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

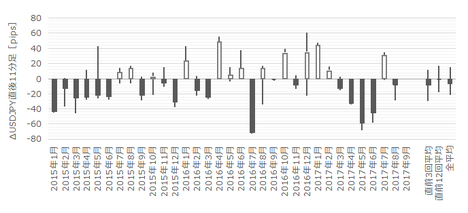

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は100%です。そして、その100%の方向一致時だけを取り上げると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが100%です。指標発表時点から見たその後の方向一致率が高く、且つ、過去に方向が一致した時には全て反応を伸ばしているのだから、指標発表後に反応方向を確認したらすぐに追撃開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。追撃は、小分けに短期利確を繰り返した方が良さそうです。57%という数字はポジションを長持ちするには少し不安があります。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

以下は2017年10月15日に追記しています。

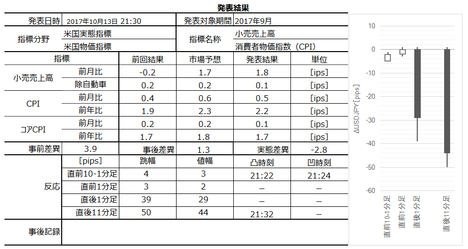

本指標発表結果及び反応は次の通りでした。

結果は、全体的に前回を大きく上回ったものの予想を下回り、反応は陰線でした。

がしかし、予想を下回ったから陰線になったというより、コアCPIに注目が集まっていたのに、その内容が失望されたと解釈するしかないと考えています。

まず、小売売上高は全体的に前回・予想を上回ったものの、コアが予想を下回りました。コア前月比>前月比、の関係は分析通りでした。

グラフ推移は、前年比が2015年5月以来の+1%に達しており、前月比の+1.6%も2015年以降で最大でした。前月比が僅かに市場予想を下回ったものの、はっきり言って良い内容でした。

次に、CPIも悪くありません。前月比・前年比ともに4月以来の水準に復し、グラフ推移は6月をボトムとする上昇基調がはっきりしてきました。この結果も、大きな陰線を形成するような内容ではなかった、と思います。

それに比べると、コアCPIは前月比・前年比ともに前回・予想以下となっています。前回FOMC以降、FRB幹部による物価上昇への疑問がいくつか示されており、それを裏付ける内容でした。具体的には、グラフ推移が前年比は2015年5月の水準で5か月連続で停滞しています。

この内容が大きな陰線となった原因ではないかと考えられます。

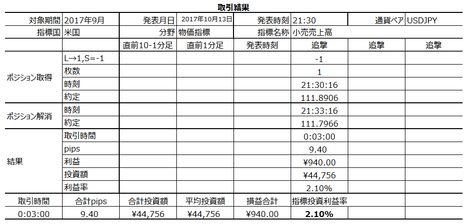

取引結果は次の通りでした。

分析が難しく、大きな指標だったのに、シナリオは発表直後の短期追撃と、その後の短期追撃だけしか用意していませんでした。結果は利確となったものの、ポジション取得のタイミングが悪く、取引前半は含損を抱えていました。

今回の事前調査分析では、小売売上高とCPI・コアCPIの事後差異の過去の方向一致率が高いことを示すとともに(小売売上高>CPI・コアCPI)という過去関係と、その小売売上高は(コア>全体)の関係を示していました。

全体の文脈としては、注目すべき点を外していました。特に、コアCPIは小売売上高と事後差異方向が違います。

事前準備していたシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切でした。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるつもりでした。

結果は、発表直後1分でのポジション解消では含損があったため、利確時期を先伸ばして含益に転じたのを待って利確しました。発表から1分経過時点で決済しなかった根拠は、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが100%だったため待てました。

がしかし、更に追撃を繰り返すには難しい位置(111.7付近)だったので、更に追撃することは諦めました。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年10月13日21:30に米国実態指標「小売売上高」と物価指標「CPI」が発表されます。ともに、今回発表は2017年9月分の集計結果です。

両指標が同時発表されたことは、2015年以降で7回あります。その7回の指標発表後の反応pipsと事後差異(発表結果ー市場予想)を一覧表として纏めておきました。表中、事後差異のセルの色分けは、反応との方向一致時が水色、不一致字が黄色、としています。

一見してわかることは、色分けから両指標が事後差異に対して素直に反応する、ということです。また、小売売上高が良い月はCPIが上昇しがちです。そして、反応方向との一致率を見る限り、両指標が同時発表されたときには、小売売上高の事後差異に反応方向が影響を受けがち、ということです。

一致率を求めておきましょう。

小売売上高のCPI・コアCPIとの方向一致率が75%で、反応方向との一致率が100%です。

ーーー$€¥ーーー

そして、関連指標であるPPIとの相関有無について、7月分析記事で調べています。この調査は、4半期に一度ぐらいずつ改訂していけばいいでしょう。

さて、相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。結果を下図に示します。

以前から指摘しているように、少なくとも最近は2015年以降は、物価は上流と下流で同時進行で変化しがちです。

当月発表分CPI実態差異結果は、当月発表分PPI実態差異結果と同じに符号となる期待的中率が71%です。

ーーー$€¥ーーー

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。事前差異は、小売売上高の前回結果と市場予想だけから計算しています。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

米国個人消費はGDPの約70%を占めています。米国は世界一の消費大国であり、その米国の景気の良否を把握する上で小売売上高は重要視されています。

小売売上高は、米国商務省経済分析局(BEA)が、小売・サービス業等約5,000社の月間の売上高を集計して毎月第2週に前月分を発表します。

耐久財と非耐久財とに大別され、特に自動車販売・同部品の比重が大きいという特徴があります。そのため、個人消費の動向を確認する上で自動車販売を除いた指標値も同時発表されます。項目別では、自動車や電気製品、建設資材、ガソリンスタンド、総合小売店などの前月比と実額を発表します。

結果は、米国商務省経済分析局(BEA)によるGDP概算の資料や、米労働省労働統計局による生産者物価指数(PPI)のデータにも利用されています。

ーーー$€¥ーーー

消費者物価指数(CPI)は、消費者が購入するモノやサービスなどの価格を指数化した指標です。対象は、全米87都市に住む一般消費者世帯(全人口の80%)が購入する「商品」と「サービス」となっています。コアCPIというのは、価格変動の大きいエネルギーと食品を除いた指数です。

FRBは「前年比2%」の物価上昇を目標としています。主な物価指標には輸入物価指数・生産者物価指数(PPI)・消費者物価指数(CPI)が挙げられますが、CPIはそれらの中で最重要指標とされています。原則は、CPIが低すぎれば購買意欲を刺激するために利下げを行う可能性があり、高すぎれば利上げを行う可能性があります。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。上表が2015年以降の全集計で、下表が小売売上高とCPIとが同時発表された7回の集計です。

最も指標結果に素直に反応する直後1分足跳幅は、過去全平均で26pipsです。そして、小売売上高とCPIとが同時発表されたときは31pipsと、やや反応が大きくなっています。

けれども、分布を見る限りでは、必ずしも同時発表されたときに大きく反応しがちは言えないようです。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まずは小売売上高です。

今回の市場予想が極端に高い水準となっていることがわかります。PPI発表後に、この市場予想が修正されないか、留意しておく必要があります。

次にCPIです。

停滞か下降を続けていたコアCPI前年比が上昇予想となっていることがポイントです。

ーーー$€¥ーーー

判別式は、小売売上高について前々月(8月発表、7月集計分)で求めた式を引用します。以下、小売売上高(除輸送機器)と書くのが面倒なので、小売売上高コアと記すことにします。

事前差異判別式は、2✕前月比事前差異+1✕コア前月比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が60%でした。

個々の項目毎の直前10-1分足との方向一致率よりは高くなるものの、それほどアテになる数字ではありません。

事後差異判別式は、1✕前月比事後差異+2✕コア前月比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が83%でした。素直に反応しています。

実態差異判別式は、ー2✕前月比実態差異+1✕コア前月比実態差異、と各係数を決めると、実態差異判別式の符号と直後11分足の方向の一致率が55%でした。事後差異よりも一致率が低いので、この式を利用することはないでしょう。

ともあれ、事後差異について、コア前月比>前月比、で反応することがわかりました。

(2-2. 過去反応)

過去の小売売上高発表時の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

【3. 定型分析】

今回の定型分析は、小売売上高とCPIとが同時発表された7回の結果についてです。データ数が少ないので、%が荒くなっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ100%・100%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が89%と、偏りが目立ちます。

直後1分足と直後11分足の方向一致率が100%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は100%です。そして、その100%の方向一致時だけを取り上げると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが100%です。指標発表時点から見たその後の方向一致率が高く、且つ、過去に方向が一致した時には全て反応を伸ばしているのだから、指標発表後に反応方向を確認したらすぐに追撃開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。追撃は、小分けに短期利確を繰り返した方が良さそうです。57%という数字はポジションを長持ちするには少し不安があります。

【4. シナリオ作成】

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

以上

2017年10月13日21:30発表

以下は2017年10月15日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、全体的に前回を大きく上回ったものの予想を下回り、反応は陰線でした。

がしかし、予想を下回ったから陰線になったというより、コアCPIに注目が集まっていたのに、その内容が失望されたと解釈するしかないと考えています。

まず、小売売上高は全体的に前回・予想を上回ったものの、コアが予想を下回りました。コア前月比>前月比、の関係は分析通りでした。

グラフ推移は、前年比が2015年5月以来の+1%に達しており、前月比の+1.6%も2015年以降で最大でした。前月比が僅かに市場予想を下回ったものの、はっきり言って良い内容でした。

次に、CPIも悪くありません。前月比・前年比ともに4月以来の水準に復し、グラフ推移は6月をボトムとする上昇基調がはっきりしてきました。この結果も、大きな陰線を形成するような内容ではなかった、と思います。

それに比べると、コアCPIは前月比・前年比ともに前回・予想以下となっています。前回FOMC以降、FRB幹部による物価上昇への疑問がいくつか示されており、それを裏付ける内容でした。具体的には、グラフ推移が前年比は2015年5月の水準で5か月連続で停滞しています。

この内容が大きな陰線となった原因ではないかと考えられます。

(5-2. 取引結果)

取引結果は次の通りでした。

分析が難しく、大きな指標だったのに、シナリオは発表直後の短期追撃と、その後の短期追撃だけしか用意していませんでした。結果は利確となったものの、ポジション取得のタイミングが悪く、取引前半は含損を抱えていました。

【6. 分析検証】

(6-1. 分析検証)

今回の事前調査分析では、小売売上高とCPI・コアCPIの事後差異の過去の方向一致率が高いことを示すとともに(小売売上高>CPI・コアCPI)という過去関係と、その小売売上高は(コア>全体)の関係を示していました。

全体の文脈としては、注目すべき点を外していました。特に、コアCPIは小売売上高と事後差異方向が違います。

(6-2. シナリオ検証)

事前準備していたシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切でした。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるつもりでした。

結果は、発表直後1分でのポジション解消では含損があったため、利確時期を先伸ばして含益に転じたのを待って利確しました。発表から1分経過時点で決済しなかった根拠は、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが100%だったため待てました。

がしかし、更に追撃を繰り返すには難しい位置(111.7付近)だったので、更に追撃することは諦めました。

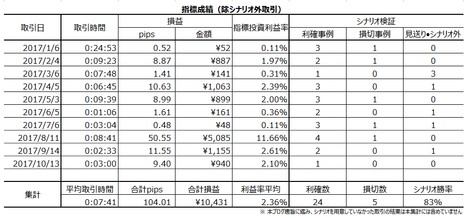

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6799332

この記事へのトラックバック