2017�N03��01��

�č��i�C�w�W�uISM�����ƌi���w���v���\�O���USDJPY�������́i2017�N3��2�����\���ʌ��؍ρj

2017�N3��2��00:00�ɕč��i�C�w�W�uISM�����ƌi���w���v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�w���́A(1) �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Đ����Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

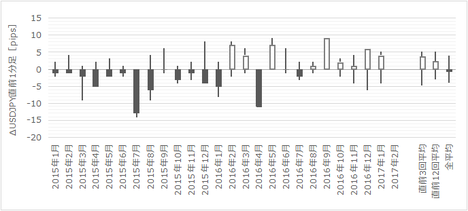

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O��͔��\���ʂ��s��\�z������A���̌��ʁA����1�����E����11�����Ƃ��ɑf���ɗz���Ŕ������Ă��܂��B

����͎s��\�z���O�ʓ��l�ƂȂ��Ă��܂��B

�Z�I���[�ʂ�A���̐����Ƃ̌i�C�w�W�����Ă݂܂��傤�BNY�A����ƌi���w���APhil�A����ƌi���w���A���b�`�����h�A����Ǝw���A�V�J�S�w��������i�C�w���A�̑S�Ă�2���͑O�������啝���P�ƂȂ��Ă��܂��B

����͎s��\�z��傫������̂ł͂Ȃ��ł��傤���B

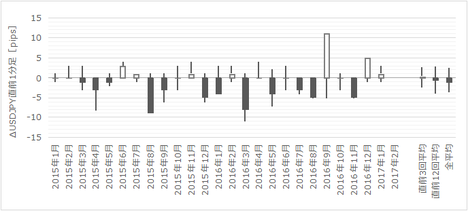

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

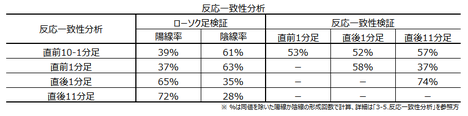

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����74���ƂȂ��Ă��܂��B�����ĕ�����v���ɁA��ҏI�l���O�ҏI�l���ĐL�т����Ƃ�88���ƂȂ��Ă��܂��B����Ȃ�A��r�I���S���Ĕ��\��ɔ����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��ˁB

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����11�����̗z������72���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����Ǝ��㍷�ق̕�����v����78���ƂȂ��Ă��܂��B�����āA���㍷�ق͒���1�����ƕ�����v����70���ƂȂ��Ă��܂��B�܂�A���O10-1�����͎w�W���ʂ�\�����������ƂȂ��Ă���A�w�W���ʂɑ�����1�����͑f���ɔ����������ł��B

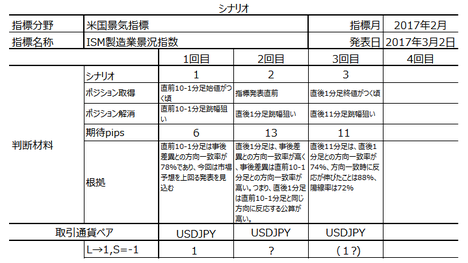

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��2��01:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

���ʂ͏�L�̒ʂ�ł��B

���ɁA���C���V�i���I�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

����1�����ƒ���11�����͗z�����ɔ����������̂́A����11�����͒���1���������l�����������Ȃ�܂����B

�����āA�⑫�V�i���I�ɂ��Ă͎��̒ʂ�ł����B

���O10-1�����͓��l�ŏI������̂ŁA���̑ΏۊO�Ƃ��܂��B

�|�C���g�͑O�邩��̋��͂ȏ㏸�g�����h���A�{�w�W�i�s��\�z������Ɨ\�z����Ă����j���\��Ɉ�U�u�ޗ��o�s�����v�ƂȂ��Ė߂�̓����ƂȂ邩�ۂ��ł����B���\���ʂ����͒ʂ�傫���s��\�z���������ɂ��ւ�炸�A���O10-1�����Ⓖ��11�����̖��ȓ����́A����Ő����ł���ł��傤�B

�{�w�W�ł̃V�i���I�ɏ]�����ߋ�������ʂ����\�ɏW�v���܂��B�V�i���I�O�̎���͂����Ɋ܂߂��A�T���W�v�\�̕��Ŕ��f���Ă��܂��B

�{�w�W�v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ����̎s��\�z�͑O�ʓ��l�ƂȂ��Ă��܂��B

�Z�I���[�ʂ�A���̐����Ƃ̌i�C�w�W�����Ă݂�ƁANY�A����ƌi���w���EPhil�A����ƌi���w���E���b�`�����h�A����Ǝw���E�V�J�S�w��������i�C�w���A�̑S�Ă�2���͑O�������啝���P�ƂȂ��Ă��܂��B

����͎s��\�z��傫������̂ł͂Ȃ��ł��傤���B - ���������͂̌��ʁA����1�����ƒ���11�����̕�����v����74���ƂȂ��Ă��܂��B�����ĕ�����v���ɁA��ҏI�l���O�ҏI�l���ĐL�т����Ƃ�88���ƂȂ��Ă��܂��B����Ȃ�A��r�I���S���Ĕ��\��ɔ����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��ˁB

�Ȃ��A������v���͂ł͒���11�����̗z������72���ƂȂ��Ă��܂��B - �w�W��v�����͂̌��ʁA���O10-1�����Ǝ��㍷�ق̕�����v����78���ƂȂ��Ă��܂��B�����āA���㍷�ق͒���1�����ƕ�����v����70���ƂȂ��Ă��܂��B�܂�A���O10-1�����͎w�W���ʂ�\�����������ƂȂ��Ă���A�w�W���ʂɑ�����1�����͑f���ɔ����������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�{�w���́A(1) �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Đ����Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O��͔��\���ʂ��s��\�z������A���̌��ʁA����1�����E����11�����Ƃ��ɑf���ɗz���Ŕ������Ă��܂��B

����͎s��\�z���O�ʓ��l�ƂȂ��Ă��܂��B

�Z�I���[�ʂ�A���̐����Ƃ̌i�C�w�W�����Ă݂܂��傤�BNY�A����ƌi���w���APhil�A����ƌi���w���A���b�`�����h�A����Ǝw���A�V�J�S�w��������i�C�w���A�̑S�Ă�2���͑O�������啝���P�ƂȂ��Ă��܂��B

����͎s��\�z��傫������̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����74���ƂȂ��Ă��܂��B�����ĕ�����v���ɁA��ҏI�l���O�ҏI�l���ĐL�т����Ƃ�88���ƂȂ��Ă��܂��B����Ȃ�A��r�I���S���Ĕ��\��ɔ����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��ˁB

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����11�����̗z������72���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����Ǝ��㍷�ق̕�����v����78���ƂȂ��Ă��܂��B�����āA���㍷�ق͒���1�����ƕ�����v����70���ƂȂ��Ă��܂��B�܂�A���O10-1�����͎w�W���ʂ�\�����������ƂȂ��Ă���A�w�W���ʂɑ�����1�����͑f���ɔ����������ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��2��00:00���\

�ȉ���2017�N3��2��01:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

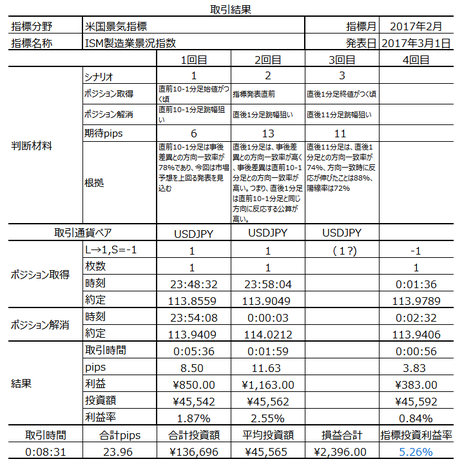

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

- ����̎s��\�z�͑O�ʓ��l�ƂȂ��Ă��܂��B

�Z�I���[�ʂ�A���̐����Ƃ̌i�C�w�W�����Ă݂�ƁANY�A����ƌi���w���EPhil�A����ƌi���w���E���b�`�����h�A����Ǝw���E�V�J�S�w��������i�C�w���A�̑S�Ă�2���͑O�������啝���P�ƂȂ��Ă��܂��B

����͎s��\�z��傫������̂ł͂Ȃ��ł��傤���B

���ʂ͏�L�̒ʂ�ł��B

���ɁA���C���V�i���I�Ɋւ��Ă͎��̂悤�ɑ����Ă��܂����B

- ���������͂̌��ʁA����1�����ƒ���11�����̕�����v����74���ƂȂ��Ă��܂��B�����ĕ�����v���ɁA��ҏI�l���O�ҏI�l���ĐL�т����Ƃ�88���ƂȂ��Ă��܂��B����Ȃ�A��r�I���S���Ĕ��\��ɔ����������m�F���Ă���ǂ������ă|�W�V����������Ă��ǂ������ł��ˁB

�Ȃ��A������v���͂ł͒���11�����̗z������72���ƂȂ��Ă��܂��B

����1�����ƒ���11�����͗z�����ɔ����������̂́A����11�����͒���1���������l�����������Ȃ�܂����B

�����āA�⑫�V�i���I�ɂ��Ă͎��̒ʂ�ł����B

- �w�W��v�����͂̌��ʁA���O10-1�����Ǝ��㍷�ق̕�����v����78���ƂȂ��Ă��܂��B�����āA���㍷�ق͒���1�����ƕ�����v����70���ƂȂ��Ă��܂��B�܂�A���O10-1�����͎w�W���ʂ�\�����������ƂȂ��Ă���A�w�W���ʂɑ�����1�����͑f���ɔ����������ł��B

���O10-1�����͓��l�ŏI������̂ŁA���̑ΏۊO�Ƃ��܂��B

�y9. �V�i���I���z

�|�C���g�͑O�邩��̋��͂ȏ㏸�g�����h���A�{�w�W�i�s��\�z������Ɨ\�z����Ă����j���\��Ɉ�U�u�ޗ��o�s�����v�ƂȂ��Ė߂�̓����ƂȂ邩�ۂ��ł����B���\���ʂ����͒ʂ�傫���s��\�z���������ɂ��ւ�炸�A���O10-1�����Ⓖ��11�����̖��ȓ����́A����Ő����ł���ł��傤�B

�{�w�W�ł̃V�i���I�ɏ]�����ߋ�������ʂ����\�ɏW�v���܂��B�V�i���I�O�̎���͂����Ɋ܂߂��A�T���W�v�\�̕��Ŕ��f���Ă��܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/6000073

���̋L���ւ̃g���b�N�o�b�N