2017”N07ҢҺ06“ъ

•ДҚ‘ҢЩ—pҺw•WҒuNFP•Пү»ҒEҺёӢЖ—ҰҒE•ҪӢПҺһӢӢҒv”ӯ•\‘OҢгӮМUSDJPY”Ҫүһ•ӘҗНҒi2017”N7ҢҺ7“ъ21:30”ӯ•\ҢӢүКҢҹҸШҚПҒj

ҲИүәҒAҒuҮT.’ІҚёҒE•ӘҗНҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮU.ҢӢүКҒEҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBғuғҚғOӮМ“ъ•tӮНҺ–‘O“ҠҚe“ъӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺw•W”ӯ•\ҢгӮЙҺ–Ңг“ҠҚeӮөҒAӮ»ӮМ“ъҺһӮНҒuҮU.ҢӢүКҒEҢҹҸШҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

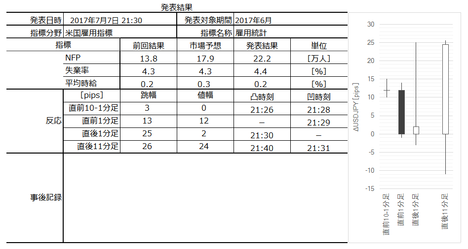

2017”N7ҢҺ7“ъ21:30ӮЙ•ДҚ‘ҢЩ—pҺw•WҒuNFPҒi”с”_ӢЖ•”–еҢЩ—pҺТҗ”Ғj•Пү»ҒEҺёӢЖ—ҰҒE•ҪӢПҺһӢӢҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N6ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

–{Һw•WӮМүЯӢҺҢXҢьӮНҒA

’иҢ^•ӘҗНҢӢүКӮрҲИүәҗ}•\ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮөӮҪҒBҗ}•\ӮМҚЧӮ©ӮИ•¶ҺҡӮӘҢ©ӮҰӮЙӮӯӮҜӮкӮОғNғҠғbғNӮөӮДӮӯӮҫӮіӮўҒB

ҸЪҚЧӮИӮўӮөӮНҳ_Ӣ’ӮНҒuҮT.’ІҚёҒE•ӘҗНҒvӮрҺQҸЖ’ёӮӯӮұӮЖӮЖӮөӮДҒAӮ»ӮМ—v“_ӮрҲИүәӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

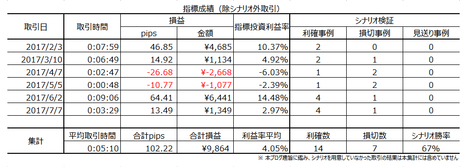

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB—ҳҠmҒE‘№җШӮМ–ЪҲАӮНҒAүЯӢҺ•ҪӢП’lӮрҚЕӢЯӮМ”ҪүһӮМ‘еҸ¬ӮЖҢ©”дӮЧӮДҠҙҠo“IӮЙ”чҸCҗіӮөӮДӮўӮЬӮ·ҒB

•ДҚ‘ҢЩ—p“қҢvӮНҒAҺsҸкӮМҠЦҗSӮӘҚЕӮаҚӮӮўҢoҚПҺw•WӮЖӮөӮД—L–јӮЕӮ·ҒB

үЯӢҺӮЙҚЕӮа”ҪүһӮөӮҪӮМӮНNFPҒi”с”_ӢЖ•”–еҢЩ—pҺТҗ”ҒjӮЕӮ·ӮӘҒAҚЕӢЯӮН•ҪӢПҺһӢӢӮЦӮМ’Қ–ЪӮӘҚӮӮЬӮБӮДӮўӮЬӮ·ҒBӮұӮкӮНҒAҲИ‘OӮЙFRBҠІ•”ӮӘ’Қ–ЪӮөӮДӮўӮйӮЖ”ӯҢҫӮөӮҪӮ©ӮзӮЕӮ·ҒBҢ»ҚЭҒA•ДҚ‘ҢoҚПӮНҗ¬’·ӮЖғCғ“ғtғҢӮӘҺқ‘ұӮөӮДӮўӮЬӮ·ҒBғCғ“ғtғҢӮӘҗiӮЮӮМӮЙ’АӢаӮӘҸгҸёӮөӮИӮҜӮкӮОҒAӮўӮёӮкҗ¬’·ӮӘҚҳҗЬӮкӮөӮДӮөӮЬӮўӮЬӮ·ҒBӮҫӮ©ӮзҒAFRBӮН•ҪӢПҺһӢӢӮМҸгҸёӮЙҠЦҗSӮӘӮ ӮйӮМӮЕӮ·ҒB

ӮіӮДҒAҚЕӮаҺsҸкӮМҠЦҗSӮрҸWӮЯӮйӮҫӮҜӮЙҒAҢЩ—p“қҢvӮМҢӢүКӮрҺ–‘O•ӘҗНӮөӮҪӢLҺ–ӮНҒA–ҲҢҺҗ”‘ҪӮӯҢ©ҺуӮҜӮзӮкӮЬӮ·ҒB

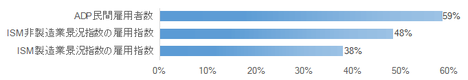

—бӮҰӮОҒAISMҗ»‘ўӢЖҢiӢөҺwҗ”ӮвISM”сҗ»‘ўӢЖҢiӢөҺwҗ”ӮМ“а–уӮЙӮНҒAҢЩ—pҺwҗ”ӮЖӮўӮӨӮМӮӘӮ ӮиӮЬӮ·ҒBӮЬӮҪҒAADP–ҜҠФҢЩ—pҺТҗ”Ӯа—L–јӮЕӮ·ҒB“ҜҢҺӮМӮұӮкӮзҺwҗ”ҒEҺw•WҢӢүКӮЙ—ҚӮЯӮДҒA“–ҢҺӮМҢЩ—p“қҢvӮМҢӢүКӮрҳ_Ӯ¶ӮйӢLҺ–ӮНҒAӮ©ӮИӮи‘ҪӮӯҢ©ҺуӮҜӮзӮкӮЬӮ·ҒB

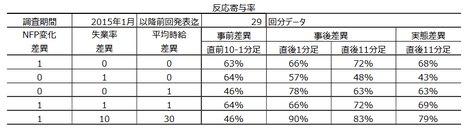

ӮӘӮөӮ©ӮөҒAүәҗ}ӮрӮІ——ӮӯӮҫӮіӮўҒBӮұӮМҗ}ӮНҒAҸгӢL3ӮВӮМҺwҗ”ҒEҺw•WӮМҢӢүКӮр‘OҢҺҢӢүКӮЖ”дӮЧӮҪ‘қҢёӮрҒA“ҜҢҺҢЩ—p“қҢvӮМNFP‘қҢёҗ”ӮӘ‘OҢҺҢӢүКӮЖ”дӮЧӮҪ‘қҢёӮЖҒA•ыҢьҲк’v—ҰӮр’ІӮЧӮҪӮаӮМӮЕӮ·ҒiҺА‘ФҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮрӢҒӮЯӮДӮўӮЬӮ·ҒjҒB

ӮұӮкӮЕӮН“–ӮҪӮзӮИӮўӮЖҢҫӮБӮҪ•ыӮӘ—ЗӮўӮ®ӮзӮўӮЕӮ·Ғi’ІҚё”НҲНӮН2015”N1ҢҺ•Ә”ӯ•\Ӯ©Ӯз‘Oүс”ӯ•\ӮЬӮЕӮМ29үс•ӘӮЕӮ·ҒjҒBӮ ӮЬӮиӮЙӮРӮЗӮўҲк’v—ҰӮЕӮ·ӮӘҒAҺ–ҺАӮНҺ–ҺАӮҫӮ©ӮзҺd•ыӮ ӮиӮЬӮ№ӮсҒB

ӮжӮБӮДҒAISMӮМҢЩ—pҺwҗ”ӮвADP–ҜҠФҢЩ—pҺТҗ”Ӯрҳ_Ӣ’ӮЙҒAҢЩ—p“қҢvӮМNFP‘қҢёӮрҳ_Ӯ¶ӮйӮұӮЖӮНӮЕӮ«ӮЬӮ№ӮсҒB

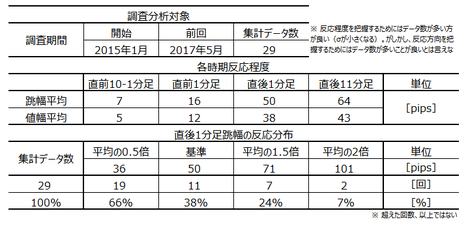

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ29үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

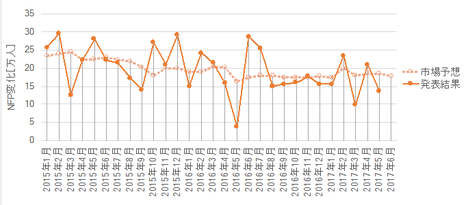

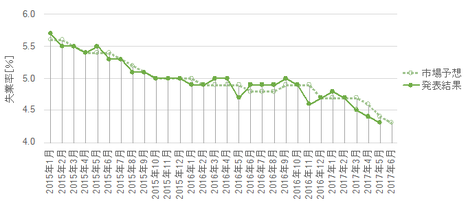

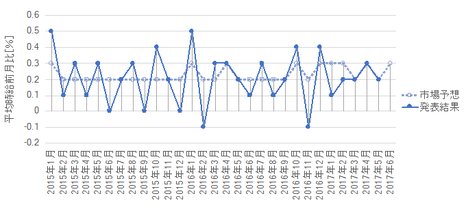

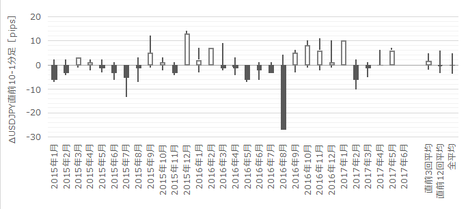

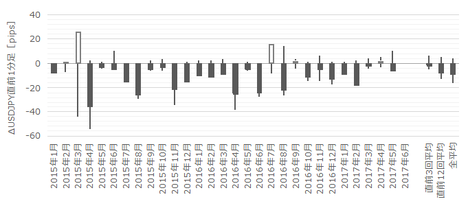

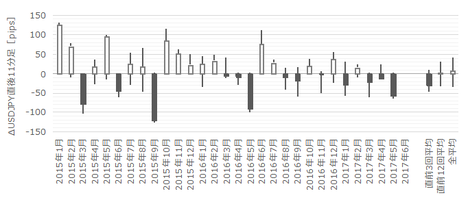

үЯӢҺӮМ”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрүәҗ}ӮЙҲк——ӮөӮЬӮ·ҒBӮұӮкӮзғOғүғtӮНҒA”ӯ•\ҢӢүКӮӘҢгӮЙҸCҗі’lӮіӮкӮДӮаҒAҸCҗіӮ№ӮёӮЙ’иҺһ”ӯ•\ҺһӮМӮЬӮЬӮМ’lӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒB—қ—RӮНӮЁӮнӮ©ӮиӮҫӮЖҺvӮўӮЬӮ·ӮӘҒAҢoҚПҸоҗЁӮМҗіҠmӮИ”cҲ¬ӮжӮиӮаҒA”ӯ•\ҺһӮМ”ҪүһӮЖӮМҠЦҢW•ӘҗНӮр—DҗжӮ·ӮйӮҪӮЯӮЕӮ·ҒB

ӮұӮкӮзҒuNFP‘қҢёҒvҒuҺёӢЖ—ҰҒvҒu•ҪӢПҺһӢӢҒvӮМ”ҪүһӮЦӮМүeӢҝӮр’ІӮЧӮДӮЁӮ«ӮЬӮөӮеӮӨҒB

•ҪӢПҺһӢӢҒ„NFP‘қҢёҒ„ҺёӢЖ—ҰӮМҸҮӮЙҒAҢӢүКӮМ—ЗӮөҲ«ӮөӮӘ”Ҫүһ•ыҢьӮЙүeӢҝӮ·ӮйӮұӮЖӮӘӮнӮ©ӮиӮЬӮөӮҪҒBӮ»ӮөӮДҒA

ӮЕҺ–ҢгҚ·ҲЩӮрӢҒӮЯӮйӮЖҒA’јҢг1•Ә‘«ӮМ”ҪүһӮЖ•ыҢьҲк’v—ҰӮӘ90Ғ“ӮЙ’BӮ·ӮйӮұӮЖӮӘӮнӮ©ӮиӮЬӮөӮҪҒB

ӮЕӮНҺҹӮЙҒAӮұӮМҢWҗ”Ӯр—pӮўӮҪҢЩ—pҺw•WҢӢүКӮр—pӮўӮДҒAҗжҸqӮМ”дҠrӮЕҚЕӮағAғeӮЙӮИӮйADPҢӢүКӮЖҺw•WҠФҲк’vҗ«•ӘҗНӮрҚsӮБӮДӮЁӮ«ӮЬӮ·ҒB

үAҗь—ҰӮМ•ыҢьҲк’v—ҰҲИҠOӮНӮРӮЗӮўӮаӮМӮЕӮ·ҒB

ӮұӮкӮНҗжҸqӮМ’КӮиҒAӮаӮЖӮаӮЖҚЕӮаҠЦҢWӮӘҗ[ӮўӮЖҺvӮнӮкӮйNFP‘қҢёӮЖӮ·ӮзҒAADPҢӢүКӮМҺА‘ФҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮӘ58Ғ“ӮөӮ©ӮИӮ©ӮБӮҪӮҪӮЯҒAӮЖ—қүрӮЕӮ«ӮЬӮ·ҒB

ӮЖӮИӮкӮОҒAӮаӮӨҲцүКҠЦҢWӮЙҗа–ҫӮӘӮВӮӯӮжӮӨӮИ•ӘҗНӮЕӮНӮИӮӯӮИӮйӮаӮМӮМҒA—јҺw•WӮМҺ–ҢгҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮӘ32Ғ“Ғi•sҲк’v—Ұ68Ғ“ҒjӮөӮ©ӮИӮўӮұӮЖӮЙ’…–ЪӮөӮДҒAҒuӢt’ЈӮиӮМ—LҢшҗ«ҒvӮр’ІӮЧӮйӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB

—бӮҰӮОҒAADP–ҜҠФҢЩ—pҺТҗ”ӮМ”ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрүәүсӮБӮҪҢҺӮНҒAҢЩ—p“қҢv‘S‘МӮМ”ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрҸгүсӮйҒAӮЖӮўӮӨӮжӮӨӮИӮұӮЖӮЕӮ·ҒBҸг•\ӮЕӮНҒAӮұӮӨӮөӮҪӢt’ЈӮи•ӘҗНӮӘ3үсӮЙ2үсҲИҸг—LҢшӮҫӮБӮҪӮұӮЖӮӘҒAғfҒ[ғ^ӮЕҺҰҚҙӮіӮкӮДӮўӮЬӮ·ҒB

ҸdӮЛӮД’ҚӢLӮЕӮ·ӮӘҒAӮұӮсӮИғfҒ[ғ^ҸгӮМ“Б’ҘӮЙӮНҲцүКҠЦҢWӮМҗа–ҫӮӘӮВӮ«ӮЬӮ№ӮсҒB–і—қӢШӮр’КӮ·ӮИӮзҒAҒuADPҢӢүКӮӘ—ЗӮўӮЖӮ«ӮНҒAҢЩ—p“қҢv”ӯ•\ҲИ‘OӮЙҗЬҚһӮЭӮӘҗiӮЮӮҪӮЯҒAҢЩ—p“қҢv”ӯ•\ҢгӮЙҺ–ҺА”„ӮиҒi”ғӮўҒjӮӘ”ӯҗ¶ӮөӮвӮ·ӮўҒvӮЖӮўӮӨүрҺЯӮЕӮ·ҒB

Ӯ»ӮӨӮ©Ӯа’mӮкӮИӮўӮҜӮкӮЗҒAӮЗӮӨӮаӮөӮБӮӯӮиӮ«ӮЬӮ№ӮсҒB

ӮіӮДҒAҢЩ—p“қҢvӮМҺ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮНҒAүЯӢҺ90Ғ“ӮЙӮа’BӮөӮДӮЬӮ·ҒB

Ҹ]ӮБӮДҒAADP–ҜҠФҢЩ—pҺТҗ”ӮМҺ–ҢгҚ·ҲЩӮЖӢt•ыҢьӮЙҢЩ—p“қҢv’јҢг1•Ә‘«ӮӘ”ҪүһӮ·ӮйӮұӮЖӮНҒA68Ғ“ӮЖ90Ғ“ӮМҢ»ҸЫӮӘҸdӮИӮБӮҪӮЖӮ«ӮИӮМӮЕҒA61Ғ“ӮЖӮўӮӨӮұӮЖӮЙӮИӮиӮЬӮ·ҒB

ҳbӮӘ–К“|ӮҫӮБӮҪҠ„ӮЙӮНҒAӮ ӮЬӮиғAғeӮЙӮЕӮ«ӮйҒiҚӮӮўҠm—ҰҒjҳbӮ¶ӮбӮ ӮиӮЬӮ№ӮсӮЛҒBӮұӮкӮИӮз‘јӮМ•ӘҗНҢӢүКӮрғAғeӮЙӮ·Ӯй•ыӮӘҒAҠъ‘Т“I’Ҷ—ҰӮӘҚӮӮӯӮИӮиӮЬӮ·ҒB

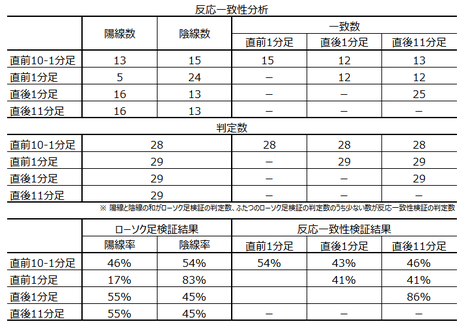

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮЬӮ·ҒB

җӯҚф•ПҚXҠъ‘ТӮӘӮ ӮйӮЖӮ«ӮМҠeҚ‘’ҶӢвӮМӢа—ҳ”ӯ•\ҺһӮрҸңӮӯӮЖҒA–{Һw•WӮЖүpҚ‘ҢЩ—p“қҢvӮНҚЕӮа”ҪүһӮӘ‘еӮ«ӮўҺw•WӮЕӮ·ҒBӮ»ӮкӮҫӮҜӮЙҒAйxӮөӮвҚӮ’lҒiҲА’lҒj’НӮЭӮЙӮНӢCӮр•tӮҜӮЬӮөӮеӮӨҒB

йxӮөӮвҚӮ’lҒiҲА’lҒj’НӮЭӮр”рӮҜӮйғZғIғҠҒ[ӮИӮсӮДӮ ӮиӮЬӮ№ӮсҒBйxӮіӮкӮйӮЖӮ«ӮНйxӮіӮкӮйӮөҒAғ^ғCғ~ғ“ғOӮрҠФҲбӮБӮДҚӮ’lҒiҲА’lҒj’НӮЭӮөӮДӮөӮЬӮӨӮұӮЖӮаӮ ӮиӮЬӮ·ҒB

–{•¶Ӯр“ЗӮсӮЕӮӯӮкӮҪ•ыӮМӮҪӮЯҒA–{Һw•WӮМ“Б’ҘӮр2ӮВӢ“Ӯ°ӮДӮЁӮ«ӮЬӮ·ҒB

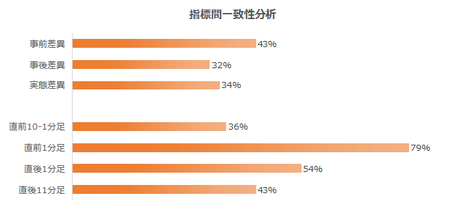

ӮРӮЖӮВӮНҒA’ј‘O1•Ә‘«ӮӘ—zҗьӮЙӮИӮБӮҪӮұӮЖӮН’ІҚёҠъҠФӮЙӮЁӮўӮД4“xӮөӮ©ӮИӮўӮаӮМӮМҒA—zҗьӮЙӮИӮБӮҪӮ©ӮзӮЖҢҫӮБӮДҒA’јҢг1•Ә‘«ӮӘ—zҗьӮЙӮИӮйӮ©”ЫӮ©ӮНҢӢүК“IӮЙҠЦҢWӮИӮ©ӮБӮҪӮұӮЖӮӘүәҗ}ӮрҢ©”дӮЧӮкӮОӮнӮ©ӮиӮЬӮ·ҒBҚQӮДӮДӮНӮўӮҜӮЬӮ№ӮсҒB

ӮаӮӨӮРӮЖӮВӮНҒA’јҢг1•Ә‘«’ө•қӮӘүЯӢҺ•ҪӢП’l50pipsӮр’ҙӮҰӮҪӮұӮЖӮН11үсҒi38Ғ“ҒjӮ ӮиӮЬӮ·ҒBӮұӮМ11үсӮҫӮҜӮЙ’Қ–ЪӮөӮДҒA’јҢг11•Ә‘«’ө•қӮӘ’јҢг1•Ә‘«’ө•қӮжӮиӮаҗLӮСӮҪӮұӮЖӮН8үсҒi72Ғ“ҒjӮЕӮ·ҒB“–Ӯи‘OӮМҢXҢьӮЕӮ·ӮӘҒA‘еӮ«Ӯӯ”ҪүһӮөӮҪӮЖӮ«ӮЙӮНҒA”ӯ•\Ӯ©Ӯз1•ӘӮрүЯӮ¬ӮДӮ©ӮзҚӮ’lҒEҲА’lӮр•tӮҜӮӘӮҝӮЕӮ·ҒB

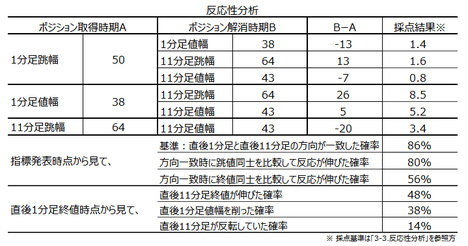

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

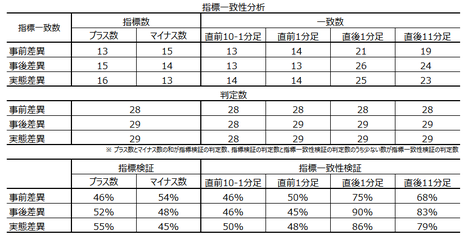

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”Ҫүһҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮМҢӢүКӮрүәҗ}ӮЙҺҰӮөӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮМҢӢүКӮрүәҗ}ӮЙҺҰӮөӮЬӮ·ҒB

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ҲИүәӮН2017”N7ҢҺ7“ъ23:10Қ ӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮНӮЬӮҝӮЬӮҝӮЕҒANFP‘қҢёӮНүь‘PҒAҺёӢЖ—ҰӮЖ•ҪӢПҺһӢӢӮНҲ«ү»ӮөӮЬӮөӮҪҒB

ӮұӮМҒAӮЬӮҝӮЬӮҝӮМҢӢүКӮрҺуӮҜӮДҒA”ӯ•\Ӯ©Ӯз20•b’ц“xҢoүЯӮ·ӮйӮЖҒA’·ӮўҸгғqғQӮрҺcӮөӮД’l•қӮрҚнӮиҒA”ӯ•\Ңг3•ӘӮрҢoүЯӮөӮҪҚ ӮЙӮНүAҗьӮЦӮЖ“]Ӯ¶ӮЬӮөӮҪҒBӮ»ӮөӮДҒA”ӯ•\Ӯ©Ӯз5•ӘҢoүЯҢгӮЙӮНҚДӮС—zҗь‘ӨӮЙ”ҪүһӮрҗLӮОӮөӮЬӮөӮҪҒB”ҪүһӮНӮ©ӮИӮи•ЎҺGӮИ“®Ӯ«ӮЕҒA•ыҢьӮрҢ©җШӮйӮжӮӨӮИҺжҲш•ы–@ӮЕӮН‘№җШӮЖӮИӮБӮҪҗlӮа‘ҪӮўӮЖҗ„Һ@ӮөӮЬӮ·ҒB

–ӯӮИ“®Ӯ«ӮӘ’ј‘O1•Ә‘«ӮЕӮ ӮиӮЬӮөӮҪҒB”ӯ•\ӮМ10•b‘OӮ®ӮзӮўӮ©ӮзҒuӮ·Ғ[ҒvӮЖүAҗь‘ӨӮЙҗLӮСӮҪӮМӮЕӮ·ҒB‘O“ъӮМADP”ӯ•\’ј‘OӮЙӮа‘SӮӯ“ҜӮ¶“®Ӯ«ӮӘӮ ӮиҒA’PӮЙ”ӯ•\’ј‘OӮМғ|ғWғVғҮғ“ғNғҚҒ[ғYӮЕӮНӮИӮўӮМӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

ӮұӮМ“®Ӯ«ӮЙҳAӮзӮкӮД”„ӮБӮДӮўӮҪӮзҒA”ӯ•\’јҢгӮМҸүҠъ”ҪүһӮЕ‘№җШӮӘҺ©‘RӮЕӮ·ҒBҸүҠъ”ҪүһӮрҢ©ӮДӮ©Ӯз’ЗҢӮӮөӮДӮаҒA”ӯ•\Ңг20•bӮ®ӮзӮўӮЕҢҲҚПӮөӮДӮўӮИӮўӮЖҒAҚДӮС‘№җШӮӘҺ©‘RӮЕӮ·ҒBӮаӮӨҲк“xҒAғhғeғ“ӮөӮДӮа5•ӘҲИ“аӮЙҢҲҚПӮөӮДӮўӮИӮўӮЖҒAӮЬӮҪӮЬӮҪ‘№җШӮЙӮИӮБӮДӮўӮҪүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

’ј‘O1•Ә‘«ӮМ—ҳҠmӮӘ‘ҒӮ·Ӯ¬ӮҪӮ©Ӯа’mӮкӮЬӮ№ӮсӮӘҒAӮұӮкӮЕҚ\ӮўӮЬӮ№ӮсҒB‘OҸqӮМҒuӮ·Ғ[ҒvӮЖүAҗь‘ӨӮЙ‘еӮ«Ӯӯ“®ӮўӮҪӮМӮНҒAҺw•W”ӯ•\10•b‘OӮ®ӮзӮўӮ©ӮзӮЕӮ·ҒBӮ»ӮұӮЬӮЕ•tӮ«ҚҮӮБӮДӮўӮҪӮзҒAҺw•W”ӯ•\’јҢгӮМ”ҪүһӮр‘_ӮБӮҪғ|ғWғVғҮғ“ӮӘҺжӮкӮёӮЙӮўӮҪӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

”ӯ•\ҺһҚҸӮрҢЧӮўӮҫ’јҢг1•Ә‘«’ө•қ‘_ӮўӮНҒAӮӨӮЬӮўғ^ғCғ~ғ“ғOӮЕ—ҳҠmӮЕӮ«ӮЬӮөӮҪҒB

ҚЕҸүӮМ’ЗҢӮӮНҲкҺһҒAҠЬ‘№ӮӘҗ¶Ӯ¶ӮДӮўӮҪӮаӮМӮМҒAҺёӢЖ—ҰӮЖ•ҪӢПҺһӢӢӮӘҲ«ү»ӮөӮДӮўӮҪӮМӮЕҒAҠЬүv“]Ҡ·ӮӘ‘ТӮДӮЬӮөӮҪҒB3“x–ЪӮМ’ЗҢӮӮНҒAӮЬӮіӮ©ӮаӮӨҲк“x”Ҫ“]Ӯ·ӮйӮЖӮНҚlӮҰӮДӮўӮИӮ©ӮБӮҪӮМӮЕҒAӮұӮкӮН”»’fғ~ғXӮЕӮ·ҒB

Һ–‘O’ІҚё•ӘҗН“а—eӮрҒAҲИүәӮЙҢҹҸШӮөӮЬӮ·ҒB

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

2017”N7ҢҺ7“ъ21:30ӮЙ•ДҚ‘ҢЩ—pҺw•WҒuNFPҒi”с”_ӢЖ•”–еҢЩ—pҺТҗ”Ғj•Пү»ҒEҺёӢЖ—ҰҒE•ҪӢПҺһӢӢҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N6ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

–{Һw•WӮМүЯӢҺҢXҢьӮНҒA

- ”ҪүһӮӘ”сҸнӮЙ‘еӮ«ӮўҢoҚПҺw•WӮМӮРӮЖӮВӮЕҒA

- ”Ҫүһ•ыҢьӮН‘f’јӮИҢXҢьӮӘӮ ӮиҒA

- ’ЗҢӮӮН‘ҒҠъҺQүБҒE’ZҠъ—ҳҠmӮЙ“KӮөӮДӮўӮЬӮ·ҒB

’иҢ^•ӘҗНҢӢүКӮрҲИүәҗ}•\ӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮөӮҪҒBҗ}•\ӮМҚЧӮ©ӮИ•¶ҺҡӮӘҢ©ӮҰӮЙӮӯӮҜӮкӮОғNғҠғbғNӮөӮДӮӯӮҫӮіӮўҒB

ҸЪҚЧӮИӮўӮөӮНҳ_Ӣ’ӮНҒuҮT.’ІҚёҒE•ӘҗНҒvӮрҺQҸЖ’ёӮӯӮұӮЖӮЖӮөӮДҒAӮ»ӮМ—v“_ӮрҲИүәӮЙ“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

- ISMҗ»‘ўӢЖҢiӢөҺwҗ”ӮЖISM”сҗ»‘ўӢЖҢiӢөҺwҗ”ӮМҢЩ—pҺwҗ”ӮвADP–ҜҠФҢЩ—pҺТҗ”ӮНҒA–{Һw•WӮМNFP‘қҢёӮМҢӢүКӮрҗжҚsҺҰҚҙӮ·ӮйӮЖҢҫӮнӮкӮДӮўӮЬӮ·ҒB

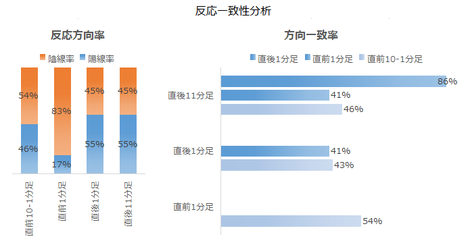

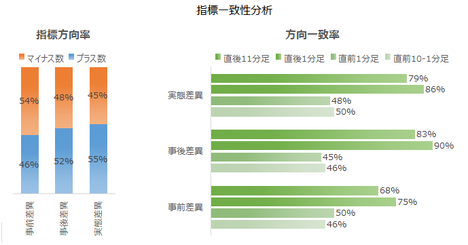

ӮӘӮөӮ©ӮөҒA’јӢЯ29үсӮМҢӢүКӮр’ІӮЧӮҪҢАӮиғAғeӮЙӮИӮзӮёҒAADPӮрҸңӮҜӮОҠOӮкӮйӮұӮЖӮМ•ыӮӘ‘ҪӮўӮӯӮзӮўӮЕӮ·ҒBӮ»ӮМADPӮМҢӢүКӮаҒANFP‘қҢёӮМҢӢүКӮрҗіӮөӮӯҺҰӮ№ӮҪӮұӮЖӮН58Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB - ”ӯ•\ҢӢүКҚҖ–Ъ–ҲӮМ”ӯ•\ҢӢүКӮМ—ЗӮөҲ«ӮөӮНҒA’јҢг1•Ә‘«ӮМ”Ҫүһ•ыҢьӮЖҒA•ҪӢПҺһӢӢҒi78Ғ“ҒjҒ„NFP‘қҢёҒi66Ғ“ҒjҒ„ҺёӢЖ—ҰҒi57Ғ“ҒjҒAӮЖӮИӮБӮДӮўӮЬӮ·ҒB

ӮЬӮҪҒAҠeҚҖ–ЪӮЙ“KҗШӮИҢWҗ”Ӯр—pӮўӮДүсӢAҢvҺZӮрҚsӮӨӮЖҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН90Ғ“ӮЖ’BӮөӮЬӮ·ҒBӮжӮБӮДҒA–{Һw•WӮН‘f’јӮЙ”ҪүһӮ·ӮйҢXҢьӮӘӮ ӮиӮЬӮ·ҒB - ’ј‘O1•Ә‘«ӮМүAҗь—ҰӮН83Ғ“ӮЖҒAӮ©ӮИӮи•ОӮиӮӘӮ ӮиӮЬӮ·ҒB

Һw•W”ӯ•\‘OӮМғҚҒ[ғ\ғN‘«ӮМ•ыҢьӮӘҒAҺw•W”ӯ•\ҢгӮМғҚҒ[ғ\ғN‘«ӮМ•ыҢьӮрҺҰҚҙӮөӮДӮўӮй’ӣҢуӮНӮ ӮиӮЬӮ№ӮсҒB - Һ–‘OҚ·ҲЩҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЖ’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ75Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮВӮЬӮиҒAҚЕӮа—L–јӮИҺw•WӮҫӮҜӮЙҒAҺw•WҢӢүК•ыҢьӮЙӮВӮўӮДҺsҸк—\‘zӮӘғAғeӮЙӮЕӮ«Ӯй–уӮЕӮ·ҒBӮ»ӮөӮДҒAҚЎүсӮМҺ–‘OҚ·ҲЩӮНғvғүғXӮЕӮ·ҒBӮжӮБӮДҒA—zҗьӮЕ”ҪүһӮ·ӮйүВ”\җ«ӮӘҚӮӮўҒAӮЖүрҺЯӮөӮЬӮ·ҒB

- Һw•W”ӯ•\Һһ“_Ӯ©ӮзҢ©ӮДҒA’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН86Ғ“ӮЕӮ·ҒB’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ’ө•қ“ҜҺmҒEҸI’l“ҜҺmӮрҢ©”дӮЧӮйӮЖҒA”ҪүһӮӘҗLӮСӮҪҠm—ҰӮНҠe80Ғ“ҒE56Ғ“ӮЕӮ·ҒBӮ»ӮөӮДҒAҺҹӮЙҒA’јҢг1•Ә‘«ҸI’lӮӘӮВӮўӮҪҺһ“_Ӯ©ӮзҢ©ӮйӮЖҒA’јҢг11•Ә‘«ӮМҸI’lӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН48Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB

ӮВӮЬӮиҒA”Ҫүһ•ыҢьӮрҠm”FӮөӮҪӮз’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮиҒA’ZҠъ—ҳҠmӮЙ“KӮөӮДӮўӮЬӮ·ҒB”ӯ•\Ӯ©Ӯз1•ӘӮрүЯӮ¬ӮйӮЖҒAӮ»ӮұӮ©ӮзӮЗӮҝӮзӮЙ”ҪүһӮ·ӮйӮ©ӮНӮнӮ©ӮзӮИӮўҒAӮЖӮўӮӨӮұӮЖӮЕӮ·ҒBйxӮөӮвҚӮ’lҒiҲА’lҒj’НӮЭӮЙӮН’ҚҲУӮӘ•K—vӮЕӮ·ҒB - ҲИҸгӮМ•ӘҗНҢӢүКӮЙҠоӮГӮ«ҒAҲИүәӮМғVғiғҠғIӮЕҺжҲшӮЙ—ХӮЭӮЬӮ·ҒB

(1) ’ј‘O1•Ә‘«ӮНүAҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

(2) ’јҢг1•Ә‘«ӮН—zҗьӮЖҢ©ҚһӮЭӮЬӮ·ҒB

(3) ’ЗҢӮӮН‘ҒҠъҺQүБҒE’ZҠъ—ҳҠmӮЕҚsӮўӮЬӮ·ҒB•ӘҗНҢӢүКӮ©ӮзӮНҒA”ӯ•\Ӯ©Ӯз1•ӘӮрүЯӮ¬ӮДӮМ’ЗҢӮӮЙ“KӮөӮДӮўӮИӮўҺw•WӮЖӮИӮБӮДӮўӮйӮаӮМӮМҒA‘еӮ«Ӯӯ“®Ӯ«ӮӘӮҝӮИҺw•WӮИӮМӮЕҒAғ`ғғҒ[ғgӮМ“®Ӯ«Һҹ‘жӮЕӮНҗTҸdӮЙҚД’ЗҢӮӮөӮДӮа—ЗӮўӮЕӮөӮеӮӨҒB

ҮT.’ІҚёҒE•ӘҗН

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB—ҳҠmҒE‘№җШӮМ–ЪҲАӮНҒAүЯӢҺ•ҪӢП’lӮрҚЕӢЯӮМ”ҪүһӮМ‘еҸ¬ӮЖҢ©”дӮЧӮДҠҙҠo“IӮЙ”чҸCҗіӮөӮДӮўӮЬӮ·ҒB

Ғy1. Һw•WҠT—vҒz

•ДҚ‘ҢЩ—p“қҢvӮНҒAҺsҸкӮМҠЦҗSӮӘҚЕӮаҚӮӮўҢoҚПҺw•WӮЖӮөӮД—L–јӮЕӮ·ҒB

үЯӢҺӮЙҚЕӮа”ҪүһӮөӮҪӮМӮНNFPҒi”с”_ӢЖ•”–еҢЩ—pҺТҗ”ҒjӮЕӮ·ӮӘҒAҚЕӢЯӮН•ҪӢПҺһӢӢӮЦӮМ’Қ–ЪӮӘҚӮӮЬӮБӮДӮўӮЬӮ·ҒBӮұӮкӮНҒAҲИ‘OӮЙFRBҠІ•”ӮӘ’Қ–ЪӮөӮДӮўӮйӮЖ”ӯҢҫӮөӮҪӮ©ӮзӮЕӮ·ҒBҢ»ҚЭҒA•ДҚ‘ҢoҚПӮНҗ¬’·ӮЖғCғ“ғtғҢӮӘҺқ‘ұӮөӮДӮўӮЬӮ·ҒBғCғ“ғtғҢӮӘҗiӮЮӮМӮЙ’АӢаӮӘҸгҸёӮөӮИӮҜӮкӮОҒAӮўӮёӮкҗ¬’·ӮӘҚҳҗЬӮкӮөӮДӮөӮЬӮўӮЬӮ·ҒBӮҫӮ©ӮзҒAFRBӮН•ҪӢПҺһӢӢӮМҸгҸёӮЙҠЦҗSӮӘӮ ӮйӮМӮЕӮ·ҒB

ӮіӮДҒAҚЕӮаҺsҸкӮМҠЦҗSӮрҸWӮЯӮйӮҫӮҜӮЙҒAҢЩ—p“қҢvӮМҢӢүКӮрҺ–‘O•ӘҗНӮөӮҪӢLҺ–ӮНҒA–ҲҢҺҗ”‘ҪӮӯҢ©ҺуӮҜӮзӮкӮЬӮ·ҒB

—бӮҰӮОҒAISMҗ»‘ўӢЖҢiӢөҺwҗ”ӮвISM”сҗ»‘ўӢЖҢiӢөҺwҗ”ӮМ“а–уӮЙӮНҒAҢЩ—pҺwҗ”ӮЖӮўӮӨӮМӮӘӮ ӮиӮЬӮ·ҒBӮЬӮҪҒAADP–ҜҠФҢЩ—pҺТҗ”Ӯа—L–јӮЕӮ·ҒB“ҜҢҺӮМӮұӮкӮзҺwҗ”ҒEҺw•WҢӢүКӮЙ—ҚӮЯӮДҒA“–ҢҺӮМҢЩ—p“қҢvӮМҢӢүКӮрҳ_Ӯ¶ӮйӢLҺ–ӮНҒAӮ©ӮИӮи‘ҪӮӯҢ©ҺуӮҜӮзӮкӮЬӮ·ҒB

ӮӘӮөӮ©ӮөҒAүәҗ}ӮрӮІ——ӮӯӮҫӮіӮўҒBӮұӮМҗ}ӮНҒAҸгӢL3ӮВӮМҺwҗ”ҒEҺw•WӮМҢӢүКӮр‘OҢҺҢӢүКӮЖ”дӮЧӮҪ‘қҢёӮрҒA“ҜҢҺҢЩ—p“қҢvӮМNFP‘қҢёҗ”ӮӘ‘OҢҺҢӢүКӮЖ”дӮЧӮҪ‘қҢёӮЖҒA•ыҢьҲк’v—ҰӮр’ІӮЧӮҪӮаӮМӮЕӮ·ҒiҺА‘ФҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮрӢҒӮЯӮДӮўӮЬӮ·ҒjҒB

ӮұӮкӮЕӮН“–ӮҪӮзӮИӮўӮЖҢҫӮБӮҪ•ыӮӘ—ЗӮўӮ®ӮзӮўӮЕӮ·Ғi’ІҚё”НҲНӮН2015”N1ҢҺ•Ә”ӯ•\Ӯ©Ӯз‘Oүс”ӯ•\ӮЬӮЕӮМ29үс•ӘӮЕӮ·ҒjҒBӮ ӮЬӮиӮЙӮРӮЗӮўҲк’v—ҰӮЕӮ·ӮӘҒAҺ–ҺАӮНҺ–ҺАӮҫӮ©ӮзҺd•ыӮ ӮиӮЬӮ№ӮсҒB

ӮжӮБӮДҒAISMӮМҢЩ—pҺwҗ”ӮвADP–ҜҠФҢЩ—pҺТҗ”Ӯрҳ_Ӣ’ӮЙҒAҢЩ—p“қҢvӮМNFP‘қҢёӮрҳ_Ӯ¶ӮйӮұӮЖӮНӮЕӮ«ӮЬӮ№ӮсҒB

Ғy2. ҠщҸoҸо•сҒz

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ29үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

Ғi2-1. үЯӢҺҸо•сҒj

үЯӢҺӮМ”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮрүәҗ}ӮЙҲк——ӮөӮЬӮ·ҒBӮұӮкӮзғOғүғtӮНҒA”ӯ•\ҢӢүКӮӘҢгӮЙҸCҗі’lӮіӮкӮДӮаҒAҸCҗіӮ№ӮёӮЙ’иҺһ”ӯ•\ҺһӮМӮЬӮЬӮМ’lӮрғvғҚғbғgӮөӮДӮўӮЬӮ·ҒB—қ—RӮНӮЁӮнӮ©ӮиӮҫӮЖҺvӮўӮЬӮ·ӮӘҒAҢoҚПҸоҗЁӮМҗіҠmӮИ”cҲ¬ӮжӮиӮаҒA”ӯ•\ҺһӮМ”ҪүһӮЖӮМҠЦҢW•ӘҗНӮр—DҗжӮ·ӮйӮҪӮЯӮЕӮ·ҒB

ӮұӮкӮзҒuNFP‘қҢёҒvҒuҺёӢЖ—ҰҒvҒu•ҪӢПҺһӢӢҒvӮМ”ҪүһӮЦӮМүeӢҝӮр’ІӮЧӮДӮЁӮ«ӮЬӮөӮеӮӨҒB

•ҪӢПҺһӢӢҒ„NFP‘қҢёҒ„ҺёӢЖ—ҰӮМҸҮӮЙҒAҢӢүКӮМ—ЗӮөҲ«ӮөӮӘ”Ҫүһ•ыҢьӮЙүeӢҝӮ·ӮйӮұӮЖӮӘӮнӮ©ӮиӮЬӮөӮҪҒBӮ»ӮөӮДҒA

NFP‘қҢёӮМҚ·ҲЩҒm’PҲКҒF–ңҗlҒn✕1

Ғ[ҺёӢЖ—ҰӮМҚ·ҲЩҒm’PҲКҒFҒ“Ғn✕10

Ғ{•ҪӢП’АӢа‘OҢҺ”дӮМҚ·ҲЩҒm’PҲКҒFҒ“Ғn✕30

Ғ[ҺёӢЖ—ҰӮМҚ·ҲЩҒm’PҲКҒFҒ“Ғn✕10

Ғ{•ҪӢП’АӢа‘OҢҺ”дӮМҚ·ҲЩҒm’PҲКҒFҒ“Ғn✕30

ӮЕҺ–ҢгҚ·ҲЩӮрӢҒӮЯӮйӮЖҒA’јҢг1•Ә‘«ӮМ”ҪүһӮЖ•ыҢьҲк’v—ҰӮӘ90Ғ“ӮЙ’BӮ·ӮйӮұӮЖӮӘӮнӮ©ӮиӮЬӮөӮҪҒB

ӮЕӮНҺҹӮЙҒAӮұӮМҢWҗ”Ӯр—pӮўӮҪҢЩ—pҺw•WҢӢүКӮр—pӮўӮДҒAҗжҸqӮМ”дҠrӮЕҚЕӮағAғeӮЙӮИӮйADPҢӢүКӮЖҺw•WҠФҲк’vҗ«•ӘҗНӮрҚsӮБӮДӮЁӮ«ӮЬӮ·ҒB

үAҗь—ҰӮМ•ыҢьҲк’v—ҰҲИҠOӮНӮРӮЗӮўӮаӮМӮЕӮ·ҒB

ӮұӮкӮНҗжҸqӮМ’КӮиҒAӮаӮЖӮаӮЖҚЕӮаҠЦҢWӮӘҗ[ӮўӮЖҺvӮнӮкӮйNFP‘қҢёӮЖӮ·ӮзҒAADPҢӢүКӮМҺА‘ФҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮӘ58Ғ“ӮөӮ©ӮИӮ©ӮБӮҪӮҪӮЯҒAӮЖ—қүрӮЕӮ«ӮЬӮ·ҒB

ӮЖӮИӮкӮОҒAӮаӮӨҲцүКҠЦҢWӮЙҗа–ҫӮӘӮВӮӯӮжӮӨӮИ•ӘҗНӮЕӮНӮИӮӯӮИӮйӮаӮМӮМҒA—јҺw•WӮМҺ–ҢгҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮӘ32Ғ“Ғi•sҲк’v—Ұ68Ғ“ҒjӮөӮ©ӮИӮўӮұӮЖӮЙ’…–ЪӮөӮДҒAҒuӢt’ЈӮиӮМ—LҢшҗ«ҒvӮр’ІӮЧӮйӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB

—бӮҰӮОҒAADP–ҜҠФҢЩ—pҺТҗ”ӮМ”ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрүәүсӮБӮҪҢҺӮНҒAҢЩ—p“қҢv‘S‘МӮМ”ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрҸгүсӮйҒAӮЖӮўӮӨӮжӮӨӮИӮұӮЖӮЕӮ·ҒBҸг•\ӮЕӮНҒAӮұӮӨӮөӮҪӢt’ЈӮи•ӘҗНӮӘ3үсӮЙ2үсҲИҸг—LҢшӮҫӮБӮҪӮұӮЖӮӘҒAғfҒ[ғ^ӮЕҺҰҚҙӮіӮкӮДӮўӮЬӮ·ҒB

ҸdӮЛӮД’ҚӢLӮЕӮ·ӮӘҒAӮұӮсӮИғfҒ[ғ^ҸгӮМ“Б’ҘӮЙӮНҲцүКҠЦҢWӮМҗа–ҫӮӘӮВӮ«ӮЬӮ№ӮсҒB–і—қӢШӮр’КӮ·ӮИӮзҒAҒuADPҢӢүКӮӘ—ЗӮўӮЖӮ«ӮНҒAҢЩ—p“қҢv”ӯ•\ҲИ‘OӮЙҗЬҚһӮЭӮӘҗiӮЮӮҪӮЯҒAҢЩ—p“қҢv”ӯ•\ҢгӮЙҺ–ҺА”„ӮиҒi”ғӮўҒjӮӘ”ӯҗ¶ӮөӮвӮ·ӮўҒvӮЖӮўӮӨүрҺЯӮЕӮ·ҒB

Ӯ»ӮӨӮ©Ӯа’mӮкӮИӮўӮҜӮкӮЗҒAӮЗӮӨӮаӮөӮБӮӯӮиӮ«ӮЬӮ№ӮсҒB

ӮіӮДҒAҢЩ—p“қҢvӮМҺ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮНҒAүЯӢҺ90Ғ“ӮЙӮа’BӮөӮДӮЬӮ·ҒB

Ҹ]ӮБӮДҒAADP–ҜҠФҢЩ—pҺТҗ”ӮМҺ–ҢгҚ·ҲЩӮЖӢt•ыҢьӮЙҢЩ—p“қҢv’јҢг1•Ә‘«ӮӘ”ҪүһӮ·ӮйӮұӮЖӮНҒA68Ғ“ӮЖ90Ғ“ӮМҢ»ҸЫӮӘҸdӮИӮБӮҪӮЖӮ«ӮИӮМӮЕҒA61Ғ“ӮЖӮўӮӨӮұӮЖӮЙӮИӮиӮЬӮ·ҒB

ҳbӮӘ–К“|ӮҫӮБӮҪҠ„ӮЙӮНҒAӮ ӮЬӮиғAғeӮЙӮЕӮ«ӮйҒiҚӮӮўҠm—ҰҒjҳbӮ¶ӮбӮ ӮиӮЬӮ№ӮсӮЛҒBӮұӮкӮИӮз‘јӮМ•ӘҗНҢӢүКӮрғAғeӮЙӮ·Ӯй•ыӮӘҒAҠъ‘Т“I’Ҷ—ҰӮӘҚӮӮӯӮИӮиӮЬӮ·ҒB

Ғi2-2. үЯӢҺ”ҪүһҒj

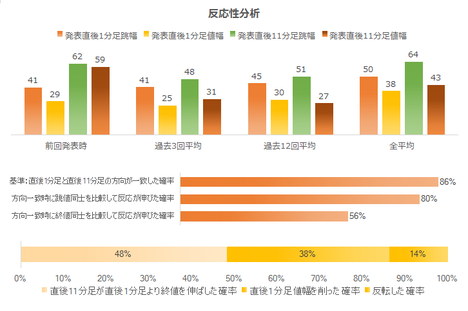

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮЬӮ·ҒB

җӯҚф•ПҚXҠъ‘ТӮӘӮ ӮйӮЖӮ«ӮМҠeҚ‘’ҶӢвӮМӢа—ҳ”ӯ•\ҺһӮрҸңӮӯӮЖҒA–{Һw•WӮЖүpҚ‘ҢЩ—p“қҢvӮНҚЕӮа”ҪүһӮӘ‘еӮ«ӮўҺw•WӮЕӮ·ҒBӮ»ӮкӮҫӮҜӮЙҒAйxӮөӮвҚӮ’lҒiҲА’lҒj’НӮЭӮЙӮНӢCӮр•tӮҜӮЬӮөӮеӮӨҒB

йxӮөӮвҚӮ’lҒiҲА’lҒj’НӮЭӮр”рӮҜӮйғZғIғҠҒ[ӮИӮсӮДӮ ӮиӮЬӮ№ӮсҒBйxӮіӮкӮйӮЖӮ«ӮНйxӮіӮкӮйӮөҒAғ^ғCғ~ғ“ғOӮрҠФҲбӮБӮДҚӮ’lҒiҲА’lҒj’НӮЭӮөӮДӮөӮЬӮӨӮұӮЖӮаӮ ӮиӮЬӮ·ҒB

–{•¶Ӯр“ЗӮсӮЕӮӯӮкӮҪ•ыӮМӮҪӮЯҒA–{Һw•WӮМ“Б’ҘӮр2ӮВӢ“Ӯ°ӮДӮЁӮ«ӮЬӮ·ҒB

ӮРӮЖӮВӮНҒA’ј‘O1•Ә‘«ӮӘ—zҗьӮЙӮИӮБӮҪӮұӮЖӮН’ІҚёҠъҠФӮЙӮЁӮўӮД4“xӮөӮ©ӮИӮўӮаӮМӮМҒA—zҗьӮЙӮИӮБӮҪӮ©ӮзӮЖҢҫӮБӮДҒA’јҢг1•Ә‘«ӮӘ—zҗьӮЙӮИӮйӮ©”ЫӮ©ӮНҢӢүК“IӮЙҠЦҢWӮИӮ©ӮБӮҪӮұӮЖӮӘүәҗ}ӮрҢ©”дӮЧӮкӮОӮнӮ©ӮиӮЬӮ·ҒBҚQӮДӮДӮНӮўӮҜӮЬӮ№ӮсҒB

ӮаӮӨӮРӮЖӮВӮНҒA’јҢг1•Ә‘«’ө•қӮӘүЯӢҺ•ҪӢП’l50pipsӮр’ҙӮҰӮҪӮұӮЖӮН11үсҒi38Ғ“ҒjӮ ӮиӮЬӮ·ҒBӮұӮМ11үсӮҫӮҜӮЙ’Қ–ЪӮөӮДҒA’јҢг11•Ә‘«’ө•қӮӘ’јҢг1•Ә‘«’ө•қӮжӮиӮаҗLӮСӮҪӮұӮЖӮН8үсҒi72Ғ“ҒjӮЕӮ·ҒB“–Ӯи‘OӮМҢXҢьӮЕӮ·ӮӘҒA‘еӮ«Ӯӯ”ҪүһӮөӮҪӮЖӮ«ӮЙӮНҒA”ӯ•\Ӯ©Ӯз1•ӘӮрүЯӮ¬ӮДӮ©ӮзҚӮ’lҒEҲА’lӮр•tӮҜӮӘӮҝӮЕӮ·ҒB

Ғy3. ’иҢ^•ӘҗНҒz

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

”Ҫүһҗ«•ӘҗНӮМҢӢүКӮрүә•\ӮЙҺҰӮөӮЬӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮМҢӢүКӮрүәҗ}ӮЙҺҰӮөӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮМҢӢүКӮрүәҗ}ӮЙҺҰӮөӮЬӮ·ҒB

Ғy4. ғVғiғҠғIҚмҗ¬Ғz

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ҲИҸг

2017”N7ҢҺ7“ъ21:30”ӯ•\

ҲИүәӮН2017”N7ҢҺ7“ъ23:10Қ ӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

ҮU. ҢӢүКҒEҢҹҸШ

Ғy5. ”ӯ•\ҢӢүКҒz

Ғi5-1. Һw•WҢӢүКҒj

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮНӮЬӮҝӮЬӮҝӮЕҒANFP‘қҢёӮНүь‘PҒAҺёӢЖ—ҰӮЖ•ҪӢПҺһӢӢӮНҲ«ү»ӮөӮЬӮөӮҪҒB

ӮұӮМҒAӮЬӮҝӮЬӮҝӮМҢӢүКӮрҺуӮҜӮДҒA”ӯ•\Ӯ©Ӯз20•b’ц“xҢoүЯӮ·ӮйӮЖҒA’·ӮўҸгғqғQӮрҺcӮөӮД’l•қӮрҚнӮиҒA”ӯ•\Ңг3•ӘӮрҢoүЯӮөӮҪҚ ӮЙӮНүAҗьӮЦӮЖ“]Ӯ¶ӮЬӮөӮҪҒBӮ»ӮөӮДҒA”ӯ•\Ӯ©Ӯз5•ӘҢoүЯҢгӮЙӮНҚДӮС—zҗь‘ӨӮЙ”ҪүһӮрҗLӮОӮөӮЬӮөӮҪҒB”ҪүһӮНӮ©ӮИӮи•ЎҺGӮИ“®Ӯ«ӮЕҒA•ыҢьӮрҢ©җШӮйӮжӮӨӮИҺжҲш•ы–@ӮЕӮН‘№җШӮЖӮИӮБӮҪҗlӮа‘ҪӮўӮЖҗ„Һ@ӮөӮЬӮ·ҒB

–ӯӮИ“®Ӯ«ӮӘ’ј‘O1•Ә‘«ӮЕӮ ӮиӮЬӮөӮҪҒB”ӯ•\ӮМ10•b‘OӮ®ӮзӮўӮ©ӮзҒuӮ·Ғ[ҒvӮЖүAҗь‘ӨӮЙҗLӮСӮҪӮМӮЕӮ·ҒB‘O“ъӮМADP”ӯ•\’ј‘OӮЙӮа‘SӮӯ“ҜӮ¶“®Ӯ«ӮӘӮ ӮиҒA’PӮЙ”ӯ•\’ј‘OӮМғ|ғWғVғҮғ“ғNғҚҒ[ғYӮЕӮНӮИӮўӮМӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

ӮұӮМ“®Ӯ«ӮЙҳAӮзӮкӮД”„ӮБӮДӮўӮҪӮзҒA”ӯ•\’јҢгӮМҸүҠъ”ҪүһӮЕ‘№җШӮӘҺ©‘RӮЕӮ·ҒBҸүҠъ”ҪүһӮрҢ©ӮДӮ©Ӯз’ЗҢӮӮөӮДӮаҒA”ӯ•\Ңг20•bӮ®ӮзӮўӮЕҢҲҚПӮөӮДӮўӮИӮўӮЖҒAҚДӮС‘№җШӮӘҺ©‘RӮЕӮ·ҒBӮаӮӨҲк“xҒAғhғeғ“ӮөӮДӮа5•ӘҲИ“аӮЙҢҲҚПӮөӮДӮўӮИӮўӮЖҒAӮЬӮҪӮЬӮҪ‘№җШӮЙӮИӮБӮДӮўӮҪүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

Ғi5-2. ҺжҲшҢӢүКҒj

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

’ј‘O1•Ә‘«ӮМ—ҳҠmӮӘ‘ҒӮ·Ӯ¬ӮҪӮ©Ӯа’mӮкӮЬӮ№ӮсӮӘҒAӮұӮкӮЕҚ\ӮўӮЬӮ№ӮсҒB‘OҸqӮМҒuӮ·Ғ[ҒvӮЖүAҗь‘ӨӮЙ‘еӮ«Ӯӯ“®ӮўӮҪӮМӮНҒAҺw•W”ӯ•\10•b‘OӮ®ӮзӮўӮ©ӮзӮЕӮ·ҒBӮ»ӮұӮЬӮЕ•tӮ«ҚҮӮБӮДӮўӮҪӮзҒAҺw•W”ӯ•\’јҢгӮМ”ҪүһӮр‘_ӮБӮҪғ|ғWғVғҮғ“ӮӘҺжӮкӮёӮЙӮўӮҪӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

”ӯ•\ҺһҚҸӮрҢЧӮўӮҫ’јҢг1•Ә‘«’ө•қ‘_ӮўӮНҒAӮӨӮЬӮўғ^ғCғ~ғ“ғOӮЕ—ҳҠmӮЕӮ«ӮЬӮөӮҪҒB

ҚЕҸүӮМ’ЗҢӮӮНҲкҺһҒAҠЬ‘№ӮӘҗ¶Ӯ¶ӮДӮўӮҪӮаӮМӮМҒAҺёӢЖ—ҰӮЖ•ҪӢПҺһӢӢӮӘҲ«ү»ӮөӮДӮўӮҪӮМӮЕҒAҠЬүv“]Ҡ·ӮӘ‘ТӮДӮЬӮөӮҪҒB3“x–ЪӮМ’ЗҢӮӮНҒAӮЬӮіӮ©ӮаӮӨҲк“x”Ҫ“]Ӯ·ӮйӮЖӮНҚlӮҰӮДӮўӮИӮ©ӮБӮҪӮМӮЕҒAӮұӮкӮН”»’fғ~ғXӮЕӮ·ҒB

Ғy6. •ӘҗНҢҹҸШҒz

Ғi6-1. •ӘҗНҢҹҸШҒj

Һ–‘O’ІҚё•ӘҗН“а—eӮрҒAҲИүәӮЙҢҹҸШӮөӮЬӮ·ҒB

- ”ҪүһӮНүЯӢҺ•ҪӢПӮжӮиҸ¬ӮіӮӯҒA•ыҢьӮНҢӢүК“IӮЙ‘f’јӮҫӮБӮҪӮаӮМӮМҒA’ЗҢӮӮН“пӮөӮ©ӮБӮҪӮЖҺvӮнӮкӮЬӮ·ҒB

- ISMҗ»‘ўӢЖӮЖISM”сҗ»‘ўӢЖӮМҢЩ—pҺwҗ”ӮЖADPӮМӮӨӮҝҒAҚЎүсӮМNFP‘қҢёӮМҺА‘ФҚ·ҲЩ•ыҢьӮӘҲк’vӮөӮҪӮМӮНҒAISMҗ»‘ўӢЖӮМӮЭӮЕӮөӮҪҒB

- үЯӢҺӮМ”ӯ•\ҢӢүКҚҖ–Ъ–ҲӮМҺА‘ФҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮНҒA•ҪӢПҺһӢӢҒi78Ғ“ҒjҒ„NFP‘қҢёҒi66Ғ“ҒjҒ„ҺёӢЖ—ҰҒi57Ғ“ҒjҒAӮЕӮөӮҪҒBҚЎүсӮМҢӢүКӮНҒANFP‘қҢёӮЖҲк’vӮөӮҪӮұӮЖӮЙӮИӮиӮЬӮ·ҒB

ӮЬӮҪҒAҠeҚҖ–ЪӮЙ“KҗШӮИҢWҗ”Ӯр—pӮўӮДүсӢAҢvҺZӮрҚsӮӨӮЖҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН90Ғ“ӮЙ’BӮөӮДӮўӮЬӮөӮҪҒBҚЎүсӮМ”ӯ•\ҢӢүКӮ©ӮзҺ–ҢгҚ·ҲЩӮрҢvҺZӮ·ӮйӮЖғvғүғXӮЕҒA‘f’јӮЙ”ҪүһӮөӮҪӮұӮЖӮЙӮИӮиӮЬӮ·ҒB - ’ј‘O1•Ә‘«ӮМүAҗь—ҰӮН83Ғ“ӮЖҒAӮ©ӮИӮи•ОӮиӮӘӮ ӮиӮЬӮөӮҪҒBҢӢүКӮНүAҗьӮЕӮ·ҒB

- Һ–‘OҚ·ҲЩӮЖ’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ75Ғ“ӮЖӮИӮБӮДӮўӮЬӮөӮҪҒBҢӢүКӮНҲк’vӮөӮЬӮөӮҪҒB

- ’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮН•ыҢьҲк’vӮөҒA’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ’ө•қ“ҜҺmҒEҸI’l“ҜҺmӮрҢ©”дӮЧӮДҒAӮўӮёӮкӮа”ҪүһӮрҗLӮОӮөӮЬӮөӮҪҒB

ӮЬӮҪҒA’јҢг1•Ә‘«ҸI’lӮӘӮВӮўӮҪҺһ“_Ӯ©ӮзҢ©ӮДҒA’јҢг11•Ә‘«ӮМҸI’lӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН48Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсӮЕӮөӮҪҒBӮӘӮөӮ©ӮөҒAҢӢүКӮНҸI’lӮрҗLӮОӮөӮДӮўӮЬӮ·ҒB

”Ҫүһ•ыҢьӮрҠm”FӮөӮҪӮз’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮиҒA’ZҠъ—ҳҠmӮЙ“KӮөӮДӮўӮйҒAӮЖӮўӮӨҺ–‘O•ӘҗНӮНҒAӮЩӮЪӮұӮкӮЕ—ЗӮ©ӮБӮҪӮЖҺvӮнӮкӮЬӮ·ҒB

Ғi6-2. ғVғiғҠғIҢҹҸШҒj

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

ҲИҸг

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

ҲИҸг

ҒyӮұӮМғJғeғSғҠҒ[ӮМҚЕҗVӢLҺ–Ғz

-

no image

posted by FXҺи–@ҢӨӢҶүпӮМApajiӮЕӮ·ҒBҒ@Ғ@Ғ@Ғ@Ғ@Ӯ»ӮөӮДҺКҗ^ӮНMҢNӮЕӮ·ҒB at 22:46| Comment(0)

| TrackBack(0)

| DB2. •ДҚ‘Һw•WDB

ӮұӮМӢLҺ–ӮЦӮМғRғҒғ“ғg

ғRғҒғ“ғgӮрҸ‘Ӯӯ

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғNURL

https://fanblogs.jp/tb/6442248

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғN