新規記事の投稿を行うことで、非表示にすることが可能です。

2024年08月06日

簡易 貸借対照表

NTT ドコモ

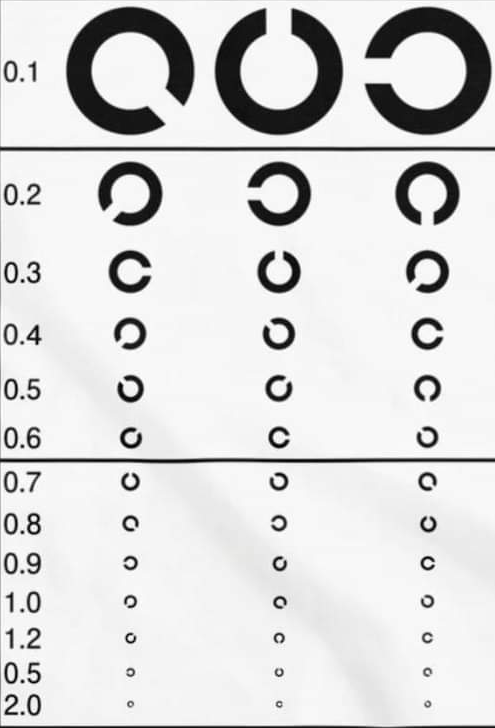

証券市場の中は熱力学伝導方程式で満ちています

銘柄と銘柄 とが 絶えず衝突しているイメージです

その衝突が高ければ高いほど ボラティリティが高いという意味です

ボラティリティが高ければリスクもありますが

市場 チャンスにも恵まれていることになります

ボラティリティ=期待収益率ではありませんが

ボラティリティの高さは期待収益率を魅力的にするきっかけにはなります

投資家は一般的に市場に安定性と流動性の両方を要求しています

両者は本来方向性が違っているわけですから

その期待に応えることは簡単ではありません

しかし実際にはそれを前提条件としている

金融工学のモデルは多数出ているというのが実情です

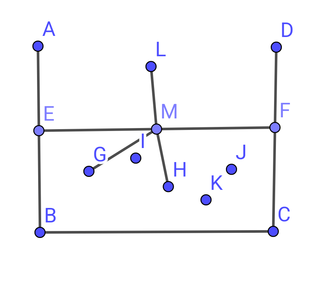

①国債-オプション=銘柄+オプション

方程式の左辺は市場期待としての安定性を

右辺の方は投資家が望む 期待収益率を

この両方 両立させるために

オプションによって調整される必要があります

この方程式を一般化するために

②S1-O1-O2=S2

計算書 の実装ではこれを利用するのが

効果的であるという提案をさせていただきたいと思います

NTT ドコモの広告