新規記事の投稿を行うことで、非表示にすることが可能です。

2019年10月09日

指標取引分析手法を更新しました

本日はいい指標がありません。

PCで左サイドバー、スマホでメニューに表示される「3. 指標取引分析手法」を更新しました。

PCで左サイドバー、スマホでメニューに表示される「3. 指標取引分析手法」を更新しました。

2018年10月23日

3-2. 指標間一致性分析

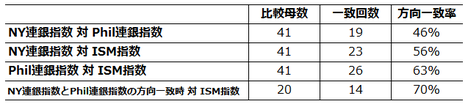

指標間一致性分析は、指標同士もしくは指標項目同士の発表結果と前回結果の増減方向(それぞれの指標の実態差異判別式の解の符号)を単月毎に見比べて、その方向一致率を調べる分析です。

同じ国の同じ種類同士の経済指標は、中長期的な上昇基調/下降基調が一致しがちです。けれども、それら指標間の単月毎の改善/悪化は必ずしも一致しません。毎月の経済指標発表時の取引では、単月毎の改善/悪化が一致しないと、ポジション方向の参考にはなりません。

例えば、米国製造業景気指標のNY連銀製造業景気指数(以下「NY連銀指数」と略記)とPhil連銀製造業景気指数(以下「Phil連銀指数」と略記」とISM製造業景況指数(以下「ISM指数」と略記)とは、上昇基調/下降基調が一致していても不思議ではありません。

ところが実際は、これら3指標の増減方向はあまり一致率が高くありません。

※ 各指標の2015年1月集計分〜2018年5月集計分の実態差異判別式の解の符号の方向一致回数を調査

このことを知っていれば、先に発表されたNY連銀指数が改善したことを根拠に、Phil連銀指数発表時にロングをオーダーすることが無くなります。両指標の単月毎の改善/悪化は関係ありません。Phil連銀指数発表時に取引するには、別の根拠が必要だということがわかります。

一方、NY連銀指数とPhil連銀指数の改善/悪化が一致した集計月のISM指数は、過去70%がそれらと改善/悪化が同じになっていました。そして、ISM指数が前回より改善したとき直後11分足が陽線で、悪化したとき陰線で反応したことは、過去73%に達しています。こうした事例は、上表から発生頻度49%です。ざっくり年6回の取引機会に勝率73%なら4勝2敗以上となり、ISM指数の直後11分足値幅平均値13pipsから、年26pips以上の収益が期待できる訳です。

※ 2015年1月集計分〜2018年8月集計分の44回の調査結果に基づく

取引方針(分析視点)は、

ということになります。

そもそも景気指標というのは、購買担当者の部材手配状況の増減や、消費者の現在と将来の購買意欲を調べて、先々の実態指標の改善/悪化を予測するためのものです。調査は多岐に亘り、受注・売上(生産)・価格・納期・在庫・雇用等について、それぞれ現在(事実)と将来(予測)を調査しています。

一方、実態指標もまた、受注・売上(生産)・価格・納期・在庫・雇用等について、それぞれ現在(事実)だけでなく、売上(生産)は過去の受注・在庫が影響します。

つまり、景気指標と実態指標は、互いに重複した時期のある項目も含めて総合値が算出されています。

だからもし、景気指標の受注と実態指標の売上(生産)の項目同士を比べるなら、きっと景気指標には先行性があるのでしょう。

けれども、重複した時期もある総合値同士を比べるのでは、景気指標の実態指標に対する先行性は弱まって当然です。更に言えば、景気拡大局面との経営判断があるとき在庫回転月数が1・2か月あるなら、受注急増には短納期(当月)対応することで、値引きをせずに済まそうとするのが営業部門(の幹部)です。このとき、景気指標と実態指標の総合値は、ほぼ同期してしまいます。

このように総合値同士を比べる限り、必ずしも景気指標が実態指標に先行するとは言えません。

例えば、英国サービス業PMIの改善/悪化は、英国小売売上高指数との相関が期待されます。ところが、下図をご覧ください。

※ 両指標の2015年1月集計分〜2018年8月集計分の実態差異判別式の解の符号の方向一致回数を調査

横軸は「小売売上高指数がサービス業PMIよりも〇か月先行/遅行」と読みます。縦軸は、両指標の実態差異方向一致率です。

両指標の同月集計分は37%の方向一致率があり、前後に月ズレしたときに比べて一致率が低くなっています。けれども、両指標の実態差異方向一致率が高くなるなら説明がつくものの、低くなるのでは説明がつきません。景気が良いとき売上が悪く、景気が悪いとき売上が増えるという内容では、とても当月のFX取引の参考にできません。

どちらかと言えば、サービス業PMIは小売売上高指数よりも先行しているなら納得できます。けれども、小売売上高指数より1か月前のサービス業PMIは方向一致率52%で、1か月後のサービス業PMIは55%です。

つまり、両指標間には、先行性/同期性/遅行性の関係がないか、あっても取引に有益な情報が抽出できないということです。

取引方針(分析視点)は、

ということになります。

【3-2-1. 同期分析による勝率向上効果】

同じ国の同じ種類同士の経済指標は、中長期的な上昇基調/下降基調が一致しがちです。けれども、それら指標間の単月毎の改善/悪化は必ずしも一致しません。毎月の経済指標発表時の取引では、単月毎の改善/悪化が一致しないと、ポジション方向の参考にはなりません。

例えば、米国製造業景気指標のNY連銀製造業景気指数(以下「NY連銀指数」と略記)とPhil連銀製造業景気指数(以下「Phil連銀指数」と略記」とISM製造業景況指数(以下「ISM指数」と略記)とは、上昇基調/下降基調が一致していても不思議ではありません。

ところが実際は、これら3指標の増減方向はあまり一致率が高くありません。

※ 各指標の2015年1月集計分〜2018年5月集計分の実態差異判別式の解の符号の方向一致回数を調査

このことを知っていれば、先に発表されたNY連銀指数が改善したことを根拠に、Phil連銀指数発表時にロングをオーダーすることが無くなります。両指標の単月毎の改善/悪化は関係ありません。Phil連銀指数発表時に取引するには、別の根拠が必要だということがわかります。

一方、NY連銀指数とPhil連銀指数の改善/悪化が一致した集計月のISM指数は、過去70%がそれらと改善/悪化が同じになっていました。そして、ISM指数が前回より改善したとき直後11分足が陽線で、悪化したとき陰線で反応したことは、過去73%に達しています。こうした事例は、上表から発生頻度49%です。ざっくり年6回の取引機会に勝率73%なら4勝2敗以上となり、ISM指数の直後11分足値幅平均値13pipsから、年26pips以上の収益が期待できる訳です。

※ 2015年1月集計分〜2018年8月集計分の44回の調査結果に基づく

取引方針(分析視点)は、

- 実態差異と直後1分足や直後11分足の方向一致率が高い指標を狙うこと

- 先行指標は狙う指標と実態差異方向一致率が高いか同不一致率が高い指標同士を選ぶこと

- 狙う指標が「市場予想後追い型」ならば市場予想を超えて、指標間一致性分析の示す方向になる確率が一層高まること

ということになります。

【3-2-2:時差分析による先行性寄与度の判断効果】

そもそも景気指標というのは、購買担当者の部材手配状況の増減や、消費者の現在と将来の購買意欲を調べて、先々の実態指標の改善/悪化を予測するためのものです。調査は多岐に亘り、受注・売上(生産)・価格・納期・在庫・雇用等について、それぞれ現在(事実)と将来(予測)を調査しています。

一方、実態指標もまた、受注・売上(生産)・価格・納期・在庫・雇用等について、それぞれ現在(事実)だけでなく、売上(生産)は過去の受注・在庫が影響します。

つまり、景気指標と実態指標は、互いに重複した時期のある項目も含めて総合値が算出されています。

だからもし、景気指標の受注と実態指標の売上(生産)の項目同士を比べるなら、きっと景気指標には先行性があるのでしょう。

けれども、重複した時期もある総合値同士を比べるのでは、景気指標の実態指標に対する先行性は弱まって当然です。更に言えば、景気拡大局面との経営判断があるとき在庫回転月数が1・2か月あるなら、受注急増には短納期(当月)対応することで、値引きをせずに済まそうとするのが営業部門(の幹部)です。このとき、景気指標と実態指標の総合値は、ほぼ同期してしまいます。

このように総合値同士を比べる限り、必ずしも景気指標が実態指標に先行するとは言えません。

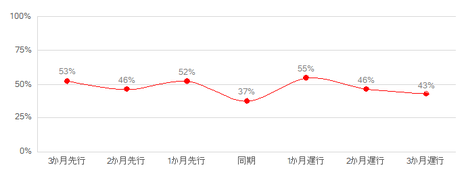

例えば、英国サービス業PMIの改善/悪化は、英国小売売上高指数との相関が期待されます。ところが、下図をご覧ください。

※ 両指標の2015年1月集計分〜2018年8月集計分の実態差異判別式の解の符号の方向一致回数を調査

横軸は「小売売上高指数がサービス業PMIよりも〇か月先行/遅行」と読みます。縦軸は、両指標の実態差異方向一致率です。

両指標の同月集計分は37%の方向一致率があり、前後に月ズレしたときに比べて一致率が低くなっています。けれども、両指標の実態差異方向一致率が高くなるなら説明がつくものの、低くなるのでは説明がつきません。景気が良いとき売上が悪く、景気が悪いとき売上が増えるという内容では、とても当月のFX取引の参考にできません。

どちらかと言えば、サービス業PMIは小売売上高指数よりも先行しているなら納得できます。けれども、小売売上高指数より1か月前のサービス業PMIは方向一致率52%で、1か月後のサービス業PMIは55%です。

つまり、両指標間には、先行性/同期性/遅行性の関係がないか、あっても取引に有益な情報が抽出できないということです。

取引方針(分析視点)は、

- 原理的に相関が高そうな指標同士であっても、多くの指標発表結果速報で我々が目にするのは総合値だけで、総合値同士では先行性/同期性/遅行性がない場合が多いこと(それを知らないと、指標発表前の解説記事・予想記事の間違った論拠に基づくポジションをオーダーしてしまいかねないこと)

- 先行性や遅行性がある指標同士は、同期性がある指標同士に比べて方向一致率が低いこと(時差がある間に、別の要因が両指標の相関を薄めてしまうため、と推察)

- よって、時差分析が寄与するのは、どちらかと言えばポジションを積極的に持つことよりも、分析結果と反対方向にポジションを持つことを思い止まること

ということになります。

以上

タグ:指標間一致性分析

2017年07月21日

3-2.既出情報(改訂)

パワーポイント(ppt)が会社で使われ始めた頃(1990年代?)は、なかなか馴染めませんでした。かつては、学会等で何か発表するときには、透明フィルムに資料を書き込んだり印刷して、それを大きく投影して説明したのです。そのフィルムが高くて再利用できないため、社内発表では使わせてもらえなかったぐらいです。

でもあれは、発表しながらマジックでフィルムに書き込んで説明できたので、それなりに便利でした。そして当時のプロジェクターは、発熱量が少ないLEDではなく、投光器にも使われる水銀ランプを使っていました。だから、質問への回答を投影しながら書き込んで説明していると、かなり暑かった記憶があります。

夏は汗だくになって説明していると、きっとそれだけで間違ったことを言っても許してもらえたことが多かったはずです。聞き手の偉い先生にとっては、我々若手の話なんてほとんど聞いたことがある話ばかりだったでしょうから。「とにかくわかった」という議論の終り方だってあったのです。クーラーだって限られた場所にしかなかったのです。

本ブログでは、ざっくり「既出情報」「定型分析」「結果検証」で一記事としています。「既出情報」は、既にご存じの情報を頭の整理のために纏め直した記事です。冷暖房のある部屋でご覧ください。

そもそも、個々の指標で押さえておくべき点は次の3点です。

これらはどこの機関がいつ発表するかより、取引にはずっと重要な情報です。

過去の反応がどの程度かは、利確や損切の目安を得るのに役立ちます。何より、反応が小さな指標について分析時間を長くかけても、収益に寄与しません。だから、個別の指標について最初に調べることは「反応程度」です。

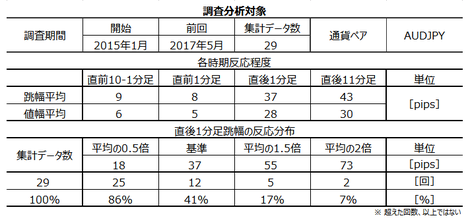

反応の程度は簡単に調べられます。例えば下表をご覧ください。

上段の表は、調査期間とどの通貨ペアについて調べたかです。

中段の表は、4本足チャートの各ローソク足で過去の跳幅平均・値幅平均をpipsで示しています。

下段の表は、直後1分足跳幅の過去の反応程度の分布を示しています。直後1分足跳幅は、指標結果の影響を最も素直に受けるため、その分布を見ています。

最も素直に指標結果の影響を受ける直後1分足跳幅の大きさが、

と分類しておきます。

この分類は記事で指標を紹介するためのもので、5段階に分類していることが意味のあることではありません。

但し、反応程度が大きい指標(20pips以上)では、指標発表時刻を跨いでポジションを持つことに、より慎重であるべきです。反応方向を読み間違えたときのダメージが大きいのだから、それは当然の配慮です。

具体的には、反応程度が大きい指標で発表時刻を跨いでポジションをもつためには、例えば「期待的中率75%以上の根拠が必須」といった制約を設けた方が良いでしょう。反応程度が平均以下の指標では、それを70%と格下げすれば良いのです。

もっと細かく分けても構いませんが、あまり細かすぎるとルールを覚えていられません。

こうしたルールは自分で決めるしかありません。

反応程度の中央値(数字を小さい方から大きい方に順に並べたときの中央の値)は、平均値より小さくなります。ほとんどの指標は、過去平均値の2倍も反応することが10%もありません。

見ているポイントは

です。

感覚的な話で恐縮ながら、過去平均の2倍を超えたことが10%以上ある指標は珍しいように思えます。そして、反応程度が過去平均を超えることが45%以上や37%以下となることも珍しいように思えます。また、反応程度が過去平均の0.5倍以下が20%以上(上表での表示値と100%との差)となることも珍しいように思えます。

これらは年末にでも、珍しい指標がどのぐらいあるのかを調べて、珍しさを感覚的にでなく定量化しておきます。

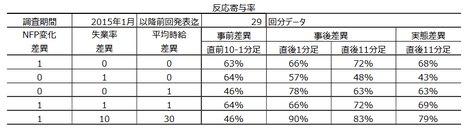

例えば、米国雇用統計では、「NFP(非農業部門雇用者数」「失業率」「平均時給」といった項目が発表されます。他にも多くの項目が発表されていますが、反応方向に影響するのは、これら3項目と言って良いでしょう。

では、これら項目毎のの市場予想や発表結果が良し悪し入り混じっていたら、どう反応するのでしょう。それを求めたのが「発表項目毎影響力」という表です。これまでは「反応寄与率」という呼称も用いていましたが、本稿改訂以降は「発表項目毎影響力」に呼称を統一します。

この表から、平均時給>NFP増減>失業率の順に、結果の良し悪しが反応方向に影響することがわかります。そして、

で事後差異を求めると、直後1分足との方向一致率が90%に達することがわかります。

「こんなややこしい式に意味あるのか」という疑問があるかも知れません。でも「この式は指標発表時に使わない」というのが答えです。この式を使って全自動で発表結果を取り込んで全自動で売買を行えるほど、資金や知識がある訳ではありません。

この式(表)は、指標発表の前にどの項目が反応に影響するのかや、それが変化していないかを知るために算出しています。例えば、以前はNFPだけに注目していたが、最近は平均時給の影響が高くなっているとか、を見ています。

なお、この表の数値算出方法は、指標一致性分析の計算シートをそのまま使っています。詳細はそちらをご参照願います。

現状は計算シートを統一している都合上、事後差異と直後1分足の方向一致率が高くなるように項目毎の重み付け係数を求めています。例えば、事後差異と直後1分足の方向一致率が高ければ、事前差異と直前10-1分足の方向一致率が下がっても目をつむっています。

いずれは他の差異やローソク足との方向一致率も適化できるようにしていきます。

例えば、米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

さて、最も市場の関心を集めるだけに、雇用統計の結果を事前分析した記事は、毎月数多く見受けられます。

例えば、ISM製造業景況指数やISM非製造業景況指数の内訳には、雇用指数というのがあります。また、ADP民間雇用者数も有名です。同月のこれら指数・指標結果に絡めて、当月の雇用統計の結果を論じる記事は、かなり多く見受けられます。

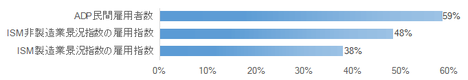

がしかし、下図をご覧ください。この図は、上記3つの指数・指標の結果を前月結果と比べた増減が、同月の雇用統計のNFP増減数が前月結果と比べた増減と、方向が一致したか否かを調べたものです。調査範囲は、2015年1月分(2月発表)から2017年6月分(7月発表)までの29回分です。

例えば、ISM製造業景況指数の雇用指数が前月より改善しても、雇用統計のNFPが増えたことは38%しかありません。これでは当たらないと言った方が良いぐらいです。あまりにひどい一致率ですが、事実は事実だから仕方ありません。

同様に、ISM非製造業景況指数の雇用指数やADP民間雇用者数の増減も、雇用統計のNFP増減との相関は低いことがわかります。

こうしたことが起きる理由は「目的が同じような調査なら、結果も同じようになるだろう」という思い込みが多いからです。「AとBが同じこと(類似のこと)を調べている(はずだ)」という記事を取引の論拠にすることは危ないのです。やはり「AとBは同じ傾向がある」という「結論を前提」にしていない記事は、アテに出来ないのです。

書き手に騙すつもりはなくても、立派な肩書のプロフェッショナルが会社のHPなどで解説しているのを読んだ方は騙されてしまいます。でも、相場に手を出すからには、手を出さない人に言わせれば、騙された方も悪いのです。

気を付けましょう。

続けて、同じADP民間雇用者数と雇用統計のデータを用いた話です。

先の比較で最も雇用統計のNFPの先行指標としてアテになりそうな指標は、ADP民間雇用者数でした。

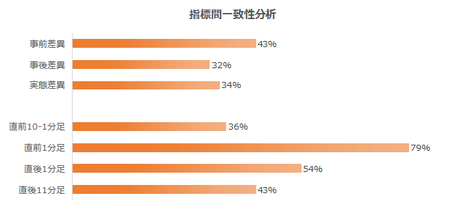

では、ADP民間雇用者数と雇用統計全体の各種一致率がどうなるかを調べてみましょう。これが指標間一致性分析です。

直前1分足の陰線率の方向一致率以外はひどいものです。そして、直前1分足はどの指標でも、もともと陰線率が高いのです。

この例の結果は、もともと最も関係が深いと思われるNFP増減とすら、ADP結果の実態差異の方向一致率が58%しかなかったため、と理解できます。

指標間一致性分析を行うとわかりますが、例え、項目毎の一致率が高くても、反応方向の一致率も高い指標の組み合わせがない、ということがわかります。

但し、この数字はこのように捉えて下さい。

指標Aと指標Bの各項目が一致するか一致しないかは2択です。

でも、指標Aの直後1分足が取引に意味をもつのは、指標Aの実態差異と直後1分足の方向一致率が70%以上(素直)なときしかありません(素直でないときは、逆に反応しがちなことが確定できない限り、素直でないことをアテにして取引できません)。ならば、指標Aで70%の一致率があり、指標Bで70%の一致率があっても、それらが重なることは約50%となってしまいます。

この場合は4択のひとつに約50%の期待的中率が集まっている、とも解釈できます。よって、指標間一致性分析で示される確率は、2つのことが同時に起きる確率なので、50%以上あればそこそこアテになるのです。

次は「反応性分析」について説明します。

でもあれは、発表しながらマジックでフィルムに書き込んで説明できたので、それなりに便利でした。そして当時のプロジェクターは、発熱量が少ないLEDではなく、投光器にも使われる水銀ランプを使っていました。だから、質問への回答を投影しながら書き込んで説明していると、かなり暑かった記憶があります。

夏は汗だくになって説明していると、きっとそれだけで間違ったことを言っても許してもらえたことが多かったはずです。聞き手の偉い先生にとっては、我々若手の話なんてほとんど聞いたことがある話ばかりだったでしょうから。「とにかくわかった」という議論の終り方だってあったのです。クーラーだって限られた場所にしかなかったのです。

本ブログでは、ざっくり「既出情報」「定型分析」「結果検証」で一記事としています。「既出情報」は、既にご存じの情報を頭の整理のために纏め直した記事です。冷暖房のある部屋でご覧ください。

そもそも、個々の指標で押さえておくべき点は次の3点です。

- 過去の反応程度(と調査分析範囲)

- 市場の関心内容(どの項目に反応するのか)

- 指標の意義(他指標との先行性/遅行性・類似性)

これらはどこの機関がいつ発表するかより、取引にはずっと重要な情報です。

【3-2-1. 過去反応程度・分布】

過去の反応がどの程度かは、利確や損切の目安を得るのに役立ちます。何より、反応が小さな指標について分析時間を長くかけても、収益に寄与しません。だから、個別の指標について最初に調べることは「反応程度」です。

反応の程度は簡単に調べられます。例えば下表をご覧ください。

上段の表は、調査期間とどの通貨ペアについて調べたかです。

中段の表は、4本足チャートの各ローソク足で過去の跳幅平均・値幅平均をpipsで示しています。

下段の表は、直後1分足跳幅の過去の反応程度の分布を示しています。直後1分足跳幅は、指標結果の影響を最も素直に受けるため、その分布を見ています。

ーーー$€¥ーーー

最も素直に指標結果の影響を受ける直後1分足跳幅の大きさが、

- 40pips以上なら極めて大

- 30pips以上40pips未満ならかなり大

- 20pips以上30pips未満なら大

- 10pips以上20pips未満なら平均的

- 10pips未満ならほとんど反応しない

と分類しておきます。

この分類は記事で指標を紹介するためのもので、5段階に分類していることが意味のあることではありません。

但し、反応程度が大きい指標(20pips以上)では、指標発表時刻を跨いでポジションを持つことに、より慎重であるべきです。反応方向を読み間違えたときのダメージが大きいのだから、それは当然の配慮です。

具体的には、反応程度が大きい指標で発表時刻を跨いでポジションをもつためには、例えば「期待的中率75%以上の根拠が必須」といった制約を設けた方が良いでしょう。反応程度が平均以下の指標では、それを70%と格下げすれば良いのです。

もっと細かく分けても構いませんが、あまり細かすぎるとルールを覚えていられません。

こうしたルールは自分で決めるしかありません。

ーーー$€¥ーーー

反応程度の中央値(数字を小さい方から大きい方に順に並べたときの中央の値)は、平均値より小さくなります。ほとんどの指標は、過去平均値の2倍も反応することが10%もありません。

見ているポイントは

- 反応程度が過去平均の1.5倍・2倍を超えることが何%か

- 平均的な反応程度を超えた比率が何%か

- 平均的な反応程度の半分以下だった比率が何%か

です。

感覚的な話で恐縮ながら、過去平均の2倍を超えたことが10%以上ある指標は珍しいように思えます。そして、反応程度が過去平均を超えることが45%以上や37%以下となることも珍しいように思えます。また、反応程度が過去平均の0.5倍以下が20%以上(上表での表示値と100%との差)となることも珍しいように思えます。

これらは年末にでも、珍しい指標がどのぐらいあるのかを調べて、珍しさを感覚的にでなく定量化しておきます。

【3-2-2. 発表項目毎影響力】

例えば、米国雇用統計では、「NFP(非農業部門雇用者数」「失業率」「平均時給」といった項目が発表されます。他にも多くの項目が発表されていますが、反応方向に影響するのは、これら3項目と言って良いでしょう。

では、これら項目毎のの市場予想や発表結果が良し悪し入り混じっていたら、どう反応するのでしょう。それを求めたのが「発表項目毎影響力」という表です。これまでは「反応寄与率」という呼称も用いていましたが、本稿改訂以降は「発表項目毎影響力」に呼称を統一します。

この表から、平均時給>NFP増減>失業率の順に、結果の良し悪しが反応方向に影響することがわかります。そして、

NFP増減の差異[単位:万人]✕1

ー失業率の差異[単位:%]✕10

+平均賃金前月比の差異[単位:%]✕30

ー失業率の差異[単位:%]✕10

+平均賃金前月比の差異[単位:%]✕30

で事後差異を求めると、直後1分足との方向一致率が90%に達することがわかります。

「こんなややこしい式に意味あるのか」という疑問があるかも知れません。でも「この式は指標発表時に使わない」というのが答えです。この式を使って全自動で発表結果を取り込んで全自動で売買を行えるほど、資金や知識がある訳ではありません。

この式(表)は、指標発表の前にどの項目が反応に影響するのかや、それが変化していないかを知るために算出しています。例えば、以前はNFPだけに注目していたが、最近は平均時給の影響が高くなっているとか、を見ています。

なお、この表の数値算出方法は、指標一致性分析の計算シートをそのまま使っています。詳細はそちらをご参照願います。

現状は計算シートを統一している都合上、事後差異と直後1分足の方向一致率が高くなるように項目毎の重み付け係数を求めています。例えば、事後差異と直後1分足の方向一致率が高ければ、事前差異と直前10-1分足の方向一致率が下がっても目をつむっています。

いずれは他の差異やローソク足との方向一致率も適化できるようにしていきます。

【3-2-3. 指標間相関性分析】

例えば、米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

さて、最も市場の関心を集めるだけに、雇用統計の結果を事前分析した記事は、毎月数多く見受けられます。

例えば、ISM製造業景況指数やISM非製造業景況指数の内訳には、雇用指数というのがあります。また、ADP民間雇用者数も有名です。同月のこれら指数・指標結果に絡めて、当月の雇用統計の結果を論じる記事は、かなり多く見受けられます。

がしかし、下図をご覧ください。この図は、上記3つの指数・指標の結果を前月結果と比べた増減が、同月の雇用統計のNFP増減数が前月結果と比べた増減と、方向が一致したか否かを調べたものです。調査範囲は、2015年1月分(2月発表)から2017年6月分(7月発表)までの29回分です。

例えば、ISM製造業景況指数の雇用指数が前月より改善しても、雇用統計のNFPが増えたことは38%しかありません。これでは当たらないと言った方が良いぐらいです。あまりにひどい一致率ですが、事実は事実だから仕方ありません。

同様に、ISM非製造業景況指数の雇用指数やADP民間雇用者数の増減も、雇用統計のNFP増減との相関は低いことがわかります。

こうしたことが起きる理由は「目的が同じような調査なら、結果も同じようになるだろう」という思い込みが多いからです。「AとBが同じこと(類似のこと)を調べている(はずだ)」という記事を取引の論拠にすることは危ないのです。やはり「AとBは同じ傾向がある」という「結論を前提」にしていない記事は、アテに出来ないのです。

書き手に騙すつもりはなくても、立派な肩書のプロフェッショナルが会社のHPなどで解説しているのを読んだ方は騙されてしまいます。でも、相場に手を出すからには、手を出さない人に言わせれば、騙された方も悪いのです。

気を付けましょう。

【3-2-4. 指標間一致性分析】

続けて、同じADP民間雇用者数と雇用統計のデータを用いた話です。

先の比較で最も雇用統計のNFPの先行指標としてアテになりそうな指標は、ADP民間雇用者数でした。

では、ADP民間雇用者数と雇用統計全体の各種一致率がどうなるかを調べてみましょう。これが指標間一致性分析です。

直前1分足の陰線率の方向一致率以外はひどいものです。そして、直前1分足はどの指標でも、もともと陰線率が高いのです。

この例の結果は、もともと最も関係が深いと思われるNFP増減とすら、ADP結果の実態差異の方向一致率が58%しかなかったため、と理解できます。

指標間一致性分析を行うとわかりますが、例え、項目毎の一致率が高くても、反応方向の一致率も高い指標の組み合わせがない、ということがわかります。

但し、この数字はこのように捉えて下さい。

指標Aと指標Bの各項目が一致するか一致しないかは2択です。

でも、指標Aの直後1分足が取引に意味をもつのは、指標Aの実態差異と直後1分足の方向一致率が70%以上(素直)なときしかありません(素直でないときは、逆に反応しがちなことが確定できない限り、素直でないことをアテにして取引できません)。ならば、指標Aで70%の一致率があり、指標Bで70%の一致率があっても、それらが重なることは約50%となってしまいます。

この場合は4択のひとつに約50%の期待的中率が集まっている、とも解釈できます。よって、指標間一致性分析で示される確率は、2つのことが同時に起きる確率なので、50%以上あればそこそこアテになるのです。

以上

2016-12/28初稿、2017.7/21改訂

次は「反応性分析」について説明します。

2016年12月26日

3-3. 反応性分析

このブログでの取引は、指標発表前に「調査」と「分析」を行い、指標発表前後10分間のポジションの持ち方をシナリオ化しています。そして事後に、次回同じ指標発表時の取引に役立てるため、調査と分析とシナリオの内容を「検証」しています。

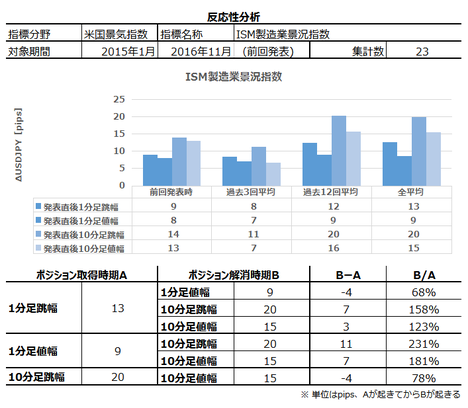

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析は最初に行って、十分なpipsが狙えそうな指標か否かを判断します。

この分析を行うためには、予め対象指標の過去発表時のローソク足を調べ、その始値・高値・安値・終値を記録しておく必要があります。最初だけは作業が大変ですが、1回作成しておけば次の発表からは前回発表時の反応だけを記録すれば済みます。

何より、この分析は経済指標の知識も指標発表直後の反応の習性も知らなくて構わないので助かります。

先に事例を示します。

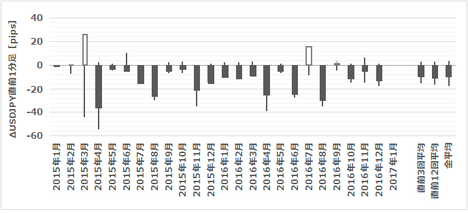

中段のグラフは過去の反応平均値を整理したものです。

グラフから、(1) 最近の反応が以前に比べて大きいか否か、(2) 1分足と10分足の跳幅・値幅の大小関係がどうなっているか、(3) 過去の反応の大きさから、逆に挽回できそうにない損切の目安が得られます。

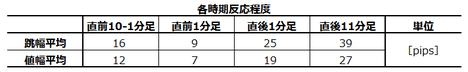

そして、下段の表は、ポジションの取得時期と解消時期とで、どの程度のpipsが狙えるかを一覧したものです。

このように、反応性分析では、過去にその指標発表時にどれだけ大きな反応があったかが把握できます。

その指標についてせっかく色々と調べても、反応がなければ役に立たないのだから、この分析を最初に行うのが当然ですね。

ですが、別の意義もあります。例えば、発表直後の1分足の値幅よりも、その1分足と始値が同じ10分足の値幅が大きければ、1分足の終値を確認してから10分足の終値が付くまでの期間だけポジションを持てば良い訳です。

もちろん、1分足が陽線で10分足が陰線の場合もあるので、騙されることもあります。ですが、経済指標発表直後の1分足の向きと同10分足の向きは、ざっくり7割ぐらい一致しているという印象があります。これは、定量的に確認した割合でなく、あくまで印象という話で申し訳ありません。

いずれこの点は定量化してみたいと思っています。

ただ、もしこの7割という印象が正しければ、そうした棒グラフの形状を見つける度に、2勝1敗(勝率66%)と3勝1敗(勝率75%)の間ぐらいの取引を繰り返せますね。このように「比較的安全にポジションが持てる」という点が注目に値します。

やはり、1分足値幅と10分足値幅の差が大きいときに順張りでポジションを持つ方が、逆張りでポジションを持つよりも、勝率は確実に稼げます。これも、定量化されていない経験上の話で申し訳ありませんが、そりゃそうなりますよね。

ですが、ポジションを1分足終値から10分足終値まで持ったときに何pips稼げそうかを事前に把握しておくことには意味があります。

そして分析方法です。

最上段の左右に分かれた表は、指標発表後の反応の速さによるポジションの取得・解消の難度と、ポジションを取得・解消する判断の難しさと、ポジションを取得するタイミングが順張りとなるか逆張りとなるか、を得点付けしたものです。

この得点は昨年の教訓を踏まえて今回から改訂していますが、ここでは詳細を割愛します。

二段目の表は「合計C」列の得点を求めるために作成したものです。Aのタイミングでポジションを取得し、Bのタイミングでポジションを解消した場合、一段目の表の得点配分でどの程度大きさに違いがあるかを評価しています。一段目の得点の意味を踏まえると、「合計C」の値が大きいほど危険なポジションだと言えるでしょう。

この表は、先の表で得点配分を改訂しない限り、どの指標でも同じになります。

三段目の表は、過去平均何pipsが得られたポジションの持ち方かを「D」列で求め、それを二段目の表で求めた「合計C」で割っています。これによって「合理性重視」という表のタイトル通り、リスクの割にリターンが大きな行に順番が付けられるようになります。

そして、四段目(最下段)の表が、以上の反応性分析結果に基づく結論となっています。根拠となる特徴を記録し、事後に今回も同じ特徴だったかを検証します。

以上を纏めると、反応性分析は、

といったことを定型作業で行えます。

このブログを始めから読むならこちらの「FXは上達するのか」からどうぞ。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析は最初に行って、十分なpipsが狙えそうな指標か否かを判断します。

この分析を行うためには、予め対象指標の過去発表時のローソク足を調べ、その始値・高値・安値・終値を記録しておく必要があります。最初だけは作業が大変ですが、1回作成しておけば次の発表からは前回発表時の反応だけを記録すれば済みます。

何より、この分析は経済指標の知識も指標発表直後の反応の習性も知らなくて構わないので助かります。

先に事例を示します。

中段のグラフは過去の反応平均値を整理したものです。

グラフから、(1) 最近の反応が以前に比べて大きいか否か、(2) 1分足と10分足の跳幅・値幅の大小関係がどうなっているか、(3) 過去の反応の大きさから、逆に挽回できそうにない損切の目安が得られます。

そして、下段の表は、ポジションの取得時期と解消時期とで、どの程度のpipsが狙えるかを一覧したものです。

このように、反応性分析では、過去にその指標発表時にどれだけ大きな反応があったかが把握できます。

その指標についてせっかく色々と調べても、反応がなければ役に立たないのだから、この分析を最初に行うのが当然ですね。

ですが、別の意義もあります。例えば、発表直後の1分足の値幅よりも、その1分足と始値が同じ10分足の値幅が大きければ、1分足の終値を確認してから10分足の終値が付くまでの期間だけポジションを持てば良い訳です。

もちろん、1分足が陽線で10分足が陰線の場合もあるので、騙されることもあります。ですが、経済指標発表直後の1分足の向きと同10分足の向きは、ざっくり7割ぐらい一致しているという印象があります。これは、定量的に確認した割合でなく、あくまで印象という話で申し訳ありません。

いずれこの点は定量化してみたいと思っています。

ただ、もしこの7割という印象が正しければ、そうした棒グラフの形状を見つける度に、2勝1敗(勝率66%)と3勝1敗(勝率75%)の間ぐらいの取引を繰り返せますね。このように「比較的安全にポジションが持てる」という点が注目に値します。

やはり、1分足値幅と10分足値幅の差が大きいときに順張りでポジションを持つ方が、逆張りでポジションを持つよりも、勝率は確実に稼げます。これも、定量化されていない経験上の話で申し訳ありませんが、そりゃそうなりますよね。

ですが、ポジションを1分足終値から10分足終値まで持ったときに何pips稼げそうかを事前に把握しておくことには意味があります。

そして分析方法です。

最上段の左右に分かれた表は、指標発表後の反応の速さによるポジションの取得・解消の難度と、ポジションを取得・解消する判断の難しさと、ポジションを取得するタイミングが順張りとなるか逆張りとなるか、を得点付けしたものです。

この得点は昨年の教訓を踏まえて今回から改訂していますが、ここでは詳細を割愛します。

二段目の表は「合計C」列の得点を求めるために作成したものです。Aのタイミングでポジションを取得し、Bのタイミングでポジションを解消した場合、一段目の表の得点配分でどの程度大きさに違いがあるかを評価しています。一段目の得点の意味を踏まえると、「合計C」の値が大きいほど危険なポジションだと言えるでしょう。

この表は、先の表で得点配分を改訂しない限り、どの指標でも同じになります。

三段目の表は、過去平均何pipsが得られたポジションの持ち方かを「D」列で求め、それを二段目の表で求めた「合計C」で割っています。これによって「合理性重視」という表のタイトル通り、リスクの割にリターンが大きな行に順番が付けられるようになります。

そして、四段目(最下段)の表が、以上の反応性分析結果に基づく結論となっています。根拠となる特徴を記録し、事後に今回も同じ特徴だったかを検証します。

以上を纏めると、反応性分析は、

- 分析対象の指標は過去に十分な大きな反応をしていたのか把握できる。

- 安全もしくは合理的にポジションが持てそうな特徴がないのか把握できる。

- 過去の平均的な反応の大きさから、もし分析が外れて損切するときにも、どの程度の含損で挽回できなくなりそうか把握できる。

といったことを定型作業で行えます。

以上

このブログを始めから読むならこちらの「FXは上達するのか」からどうぞ。

2016年12月25日

3-4. 反応一致性分析

【3-4-1. 反応一致性分析とは】

「反応一致性分析」は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去発表結果のローソク足の方向に特徴的な偏りがないかを調べる「ローソク足検証」と、先に形成されるローソク足と後で形成されるローソク足との方向の一致傾向を調べる「反応一致性検証」と、を行っています。

【3-4-2. ローソク足検証】

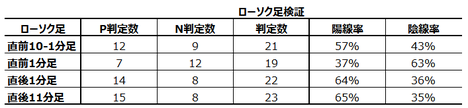

ローソク足検証は、ローソク足の方向に特徴的な偏りがないかを調べるために行っています。

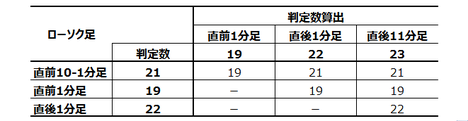

例えば下表をご覧ください。

「P判定数」「N判定数」とは調査期間中の陽線数と陰線数のことです。「判定数」とはその合計です。

同じ調査期間で判定数が異なるローソク足があるのは、始値と終値が同じ値のローソク足(同値足)をカウントしていないからです。

同値足では、始値でポジションを取得し終値で解消した場合、損得が発生しません。それにも関わらず、もし同値足をカウントすると、同値足が多い場合に陽線率や陰線率が低めに計算されてしまいます。損得が発生しない場合を想定して、陽線となるか陰線となるかを決めかねるのは不合理です。

よって、同値足はカウントしないことにしています。

「陽線率」「陰線率」は(P/N判定数÷判定数)の100分率です。

上記の通り、判定数に同値が含まれていないので、この100分率は調査期間中の全ローソク足の陽線率や陰線率ではありません。調査期間中の陽線となったローソク足と陰線となったローソク足の合計数に占める陽線数か陰線数の比率を表しています。

さて、もしローソク足検証で、過去の発表時に陰線側にばかり反応していることが予めわかっていたならば、わざわざその期間に買ポジションを取る必要はありません。例えば、下図をご覧ください。

この始値基準ローソク足は2015年1月から2016年12月までの24回の米雇用統計の直前1分足です。

図から、少なくともこの期間の米雇用統計発表前1分足は、陰線側に振れることが陽線側に振れることよりも極端に多いことがわかります。

この特徴が予めわかっているなら、少なくとも直前1分足の始値頃に買ポジションを取る無駄はなくせます。むしろ、指標発表直前1分足の始値がつく頃に売ポジションを取得して指標発表前に解消すれば、指標発表前から大きく反応する米雇用統計のようなときには、20pips程度を利確できることさえある訳です。20pipsというのはなかなか魅力がありますよね。

【3-4-3. 反応一致性検証】

反応一致性検証は、先に形成されるローソク足と後で形成されるローソク足との方向の一致傾向を調べています。

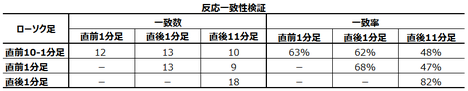

例えば下表をご覧ください。

本ブログで分析に用いる4つの期間のローソク足同士の一致数と一致率を求めています。

例えば、三行目三列目セルでは、直後1分足と直後11分足の方向が一致した回数を示しています。そして、同じ三行目の六列目にその一致率を求めています。

この場合、直後1分足と直後11分足の方向一致数が18回で、それは100分率では82%、ということです。

この100分率の母数は調査数ではありません。比較するローソク足同士について、調査数から同値足を引いた数を比べて、その数の小さい方を母数としています。

具体例の方がわかりやすいでしょう。

ここで比較している直後1分足の判定数は22でした。一方、直後11分足の判定数は23でした。両者のうち小さい方の22を一致率算出の母数としています。

さて、もし反応一致性検証で、先に形成されるローソク足と後で形成されるローソク足との方向の一致傾向が高ければ、ポジションを取る上で有益な情報です。ここに挙げた例では、直後1分足と直後11分足の方向一致率が82%でした。

そもそもポジションを取るためには「方向」と「程度」というふたつの情報が必要です。「方向」の情報があれば、あとは「程度」を調べれば良い訳です。

各指標の事前分析では、「既出情報」で次のような表も示しています。

この例では、もし直後1分足と直後11分足の方向一致率が高いならば、直後1分足終値がつく頃にポジションを取得し、直後11分足の跳幅を狙えば、両者の差である39pips−19pips=20pipsが狙える、ということがわかる訳です。

もちろん、これらの分析で得られる結論は、過去の頻度や平均値から求めたものです。その結論が次の指標発表時にも成立するとは限りません。その点において残念ながら実際の取引でポジションを持つ・持たないという判断は、読者各位にお任せし、当会は取引結果への一切の責任を負うことができません。予めご了承を願います。

以上

2016年12月24日

3-5. 指標一致性分析

【3-5-1. 指標一致性分析とは】

指標一致性分析は、指標の方向と反応の向きに特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を順に行います。

【3-5-2. 指標検証】

指標の方向とは、

- 今回の市場予想と前回の発表結果の差

- 今回の発表結果と今回の市場予想の差

- 今回の発表結果と前回の発表結果の差

を指しています。

例えば、今回の市場予想と前回の発表結果の差がプラスならば、市場では指標が改善すると見込んでいることになります(失業率のような場合は逆)。このとき可能性としては、市場予想が統計上のルールによって特徴を持ち得ます。同様に、今回の発表結果と今回の市場予想の差でも、同様のことが考えられます。

もし何らかの特徴を見いだせれば有益な情報たり得ますが、そうした特徴がないことを確認することにも意味があります。

このように指標検証では、今回の市場予想と今回の発表結果と過去の発表結果の各差に、何らかの特徴的な偏りがないことを念のために検証していることになります。

下表はその一例です。表をクリックして表示が変わったら、もう一度クリックすると拡大できるようです。

今回の市場予想と今回の発表結果と過去の発表結果の各差がプラスかマイナスか0かを調べています。表中のN数とは差がマイナスとなった回数で、0数とは差が0だった回数です。陰線率とは、全調査数から0数を引いた数(0抜き母数)でN数を割った比率です。0抜き母数で比率を出すことで、100%から陰線率を引けば陽線率が求まります。

もしこのとき、陰線率が75%以上か25%以下ならば、その差がプラスかマイナスに偏っている、と判断します。

【3-5-3. 一致性検証】

一致性検証の「一致」とは、指標の方向とローソク足の方向が一致しているか否かを検証します。ざっくり言えば、指標が良くなれば陽線になりがちか陰線になりがちかということを調べます。

そのためこの検証では、指標検証の結果と、反応一致性分析で用いたローソク足検証の結果と、を対比します。

例えば、今回の市場予想と前回の発表結果の差がプラスならば、指標発表前のローソク足がそれを折込むため陽線にならないか、ということを調べます。

指標発表と同時に、今回の発表結果と今回の市場予想の差がプラスのとき、過去の反応が陽線となる傾向が極端に強ければ素直な反応をする指標です。市場に何らかの思惑があって、素直な反応が期待できない場合も多々あります。こちらの場合の方が有益な情報となる場合が多いのも事実です。

下表はその一例です。表をクリックして表示が変わったら、もう一度クリックすると拡大できるようです。

3つ表は次のことを表しています。上段の表は上記の指標検証の表と同じものです。中段の表は反応性分析結論の表と同じものです。下段の表が一致検証を行った指標一致性分析の結論を表しています。

下段の表は、上段と中段の表を照らし合せて、指標の各差がローソク足の方向と一致しているか否かを調べています。この例では、結論312と313とが非常に高い一致率を示しています。その結果、シナリオ案31とシナリオ案32はともに、指標発表直後にローソク足が素直な方向に反応する可能性が極めて高いことを表しています。素直な反応とは、結果が良くなったときに陽線で反応する、ということです。

表中の「前後一致率」とは、今回の発表結果に応じて発表直後1分足が素直に反応する確率です。「後々一致率」とは、今回の発表結果に応じて発表直後10分足が素直に反応する確率です。

この例では、今回の発表結果と今回の市場予想の差がプラスであれマイナスであれ、プラスならば陽線で反応し、マイナスならば陰線で反応することを示しています。

ーーー$€¥ーーー

もちろん、これらの分析で得られる結論は、過去の頻度や平均値から求めたものです。その結論が次の指標発表時にも成立するとは限りません。その点において残念ながら実際の取引でポジションを持つ・持たないという判断は、読者各位にお任せし、当会は取引結果への一切の責任を負うことができません。予めご了承を願います。

以上

タグ:指標一致性分析