2017年11月23日

独国景気指標「Ifo景況感調査」発表前後のEURJPY反応分析(2017年11月24日18:00発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

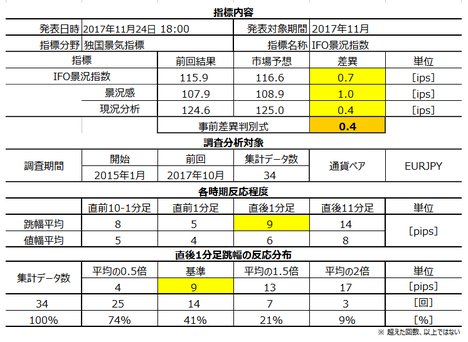

2017年11月24日18:00に独国景気指標「Ifo景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

但し、無理に取引するような指標ではありません。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

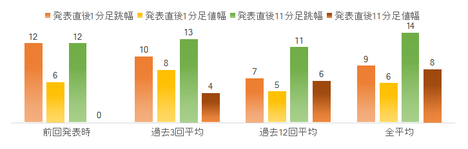

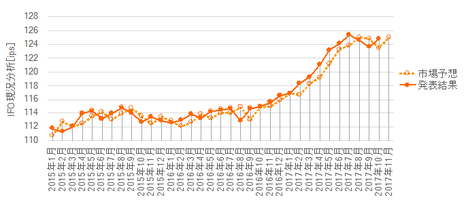

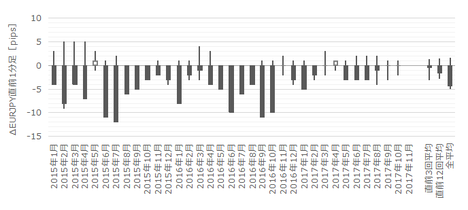

本指標への反応の期間推移を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で9pipsです。反応は小さな指標ということになります。

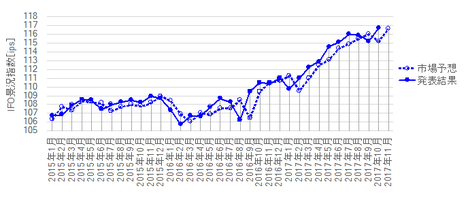

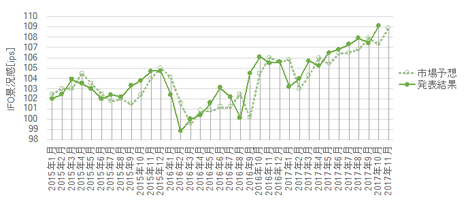

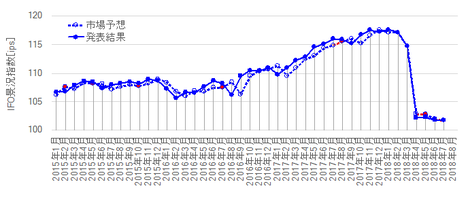

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

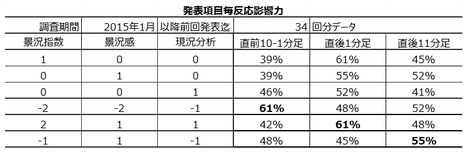

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標はどの項目の予想や結果がどうあれ、どちらに反応するかがわからない、ということが言えます。個別の項目が良くても悪くても、反応方向はせいぜい39%や61%にしか達していません。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

いずれも大した相関はありません。

景況指数と景況感は、2015年2月分から前回2017年10月分までの33回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは16回(入れ替わり率48%)です。現況指数は14回(同42%)です。

市場予想後追い型ではありません。

但し、直近1年に限れば、上昇基調で市場予想を上回る確率が70%を超えています。

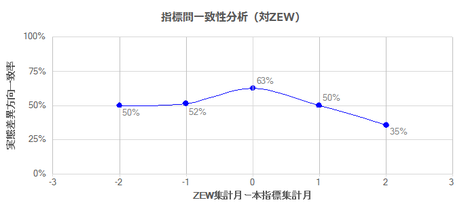

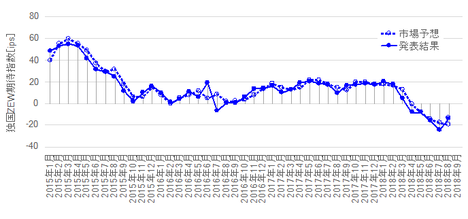

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

下図に、2015年1月分から2017年8月分発表までの32回について、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。むしろ、同月発表結果の方向一致率が63%と、最も高くなっています。

相関がないとは言えないものの、高い一致率ではありません。

つまり、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

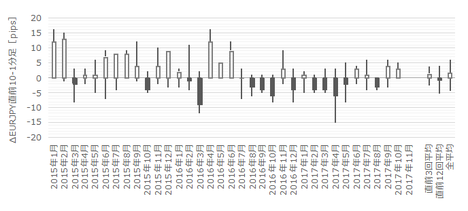

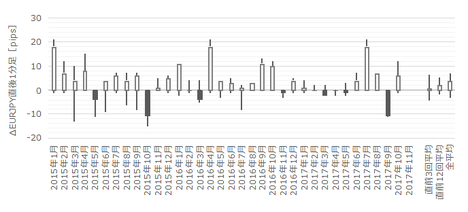

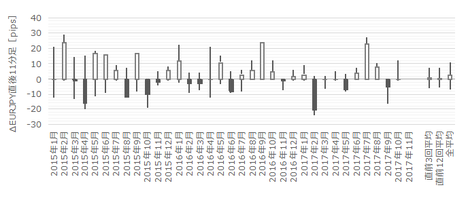

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、2016年7月分を境に、陽線が目立つ状態から陰線が目立つ状態へと変化しています。それまでの陽線率が78%に対し、それからの陽線率は40%と激変しています。

直前10-1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去9回(頻度26%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均8pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足は、上ヒゲが1-2pips、下ヒゲがほとんどない、という特徴があります。

直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

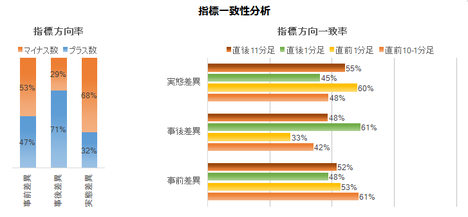

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

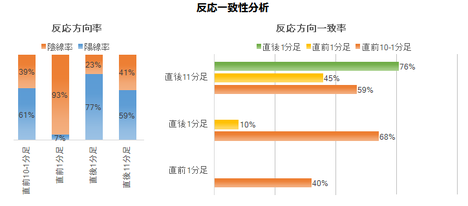

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

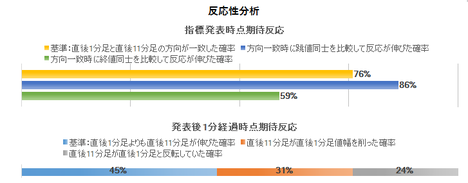

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異のプラス率が71%となっており、市場予想が発表結果に対して低めに偏っています。

但し、ローソク足の方向は各差異との関係が高くありません。事後差異と直後1分足の方向一致率をご覧ください。61%しか一致していません。

これは重要な情報です。発表結果が市場予想より良くても悪くても、指標発表直後の反応方向にあまり関係ないのです。こういう指標で分析はあまり意味を持ちません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が77%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は10%で、矛盾はありません。

これほど偏りがあるなら、過去の傾向に対して逆張りは考えられません。上記確率に従うか取引しないかが選択肢です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは86%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは45%しかありません。直後1分足と直後11分足とが反転したことが24%、直後11分足は直後1分足の値幅を削ったことが31%です。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年11月25日に追記しています。

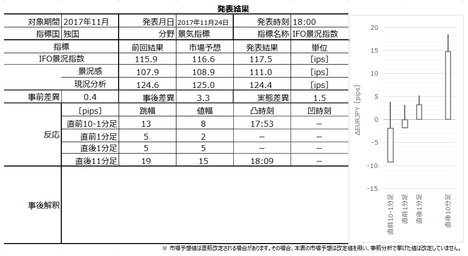

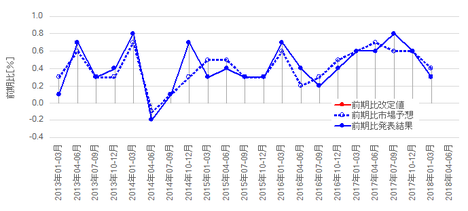

本指標発表結果及び反応は次の通りでした。

結果は、景況指数が117.5(対前回+1.6、対予想+0.9)、景況感が111.0(対前回+3.1、対予想+2.1)、現況分析が124.4(対前回△0.2、対予想△0.6)でした。反応は陽線でした。

現況分析こそ前回・予想を下回ったものの、そのグラフ推移は高位安定状態が7月頃から続いています。一方、景況指数と景況感は、上昇基調継続となりました。景況指数の117.5という数字は過去最高を更新だったようです。

全体的にIfoは良い結果となりました。

取引結果は次の通りでした。

直前1分足と直後1分足は取引しませんでした。理由といっても、何となく、です。

事前調査分析内容を以下に検証しておきます。

過去の傾向では、直前1分足と直後1分足の方向一致率が10%(不一致率90%)となっていました。結果は同じ方向となりました。

直前1分足の陰線率は93%、直後1分足の陽線率は77%と、異常な偏りがありました。結果は、直前1分足も直後1分足も陽線でした。

分析を外した、と言っても良い内容ですが、確率上の問題もあるので、あと2・3か月続けて様子を見てみましょう。

事前準備していたシナリオは、分析内容に比して問題ありません。

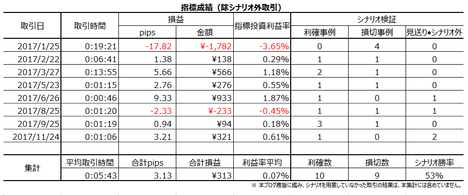

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年11月24日18:00に独国景気指標「Ifo景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 本指標を分析しても、あまり意味がありません。市場は、本指標結果に基づく取引を行っていないか、指標結果の影響持続時間が極端に短い可能性が高い、と言えます。

例えば、本指標では景況指数と景況感と現況分析が注目されています。けれども、どの項目の発表結果が市場予想よりも良くても悪くても、反応方向との一致率はせいぜい6割です。そして、複数の項目の発表結果の市場予想との良し悪しを分析しても、やはり反応方向との一致率はせいぜい6割です。つまり、結果がどうあれどちらに反応するかがわからない以上、指標を分析しても取引での勝率に結び付かないのです。

けれども、本指標結果を予想するため、例えば、ZEW景況感調査との先行性・遅行性を論じた解説や、PMI速報値の関係を論じた解説が散見されます。これら指標間では、長期的な上昇・下降といった傾向が一致しがちでも、単月毎の指標結果の良し悪しがあまり一致しません(ZEWとの実態差異の方向一致率は55%)。そもそも前述の通り、指標結果の良し悪しが一致しても、前述の通り、反応方向との一致率が低いのです。だから、他の指標結果との関係性を論じる意味はありません。 - 最も指標結果に素直に反応する直後1分足跳幅は、過去平均で僅か9pipsです。その分布は9pips以下に59%が集中しています。ざっくり、20pips以上跳ねたことは10%弱しかありません。含益が出たらさっさと利確しておかないと勝てません。取引前には、上下10-20pips付近に何かチャートポイントがないか、確認しておきましょう。

- 直前1分足は直後1分足との方向一致率が10%(不一致率90%)となっています。直前1分足の陰線率は93%、直後1分足の陽線率は77%と、異常な偏りがあるためです。これだけ偏りがあると、過去傾向への逆張りは避けて、順張りするか取引しないかが選択肢となります。

そして、指標結果の影響は短時間に限られています。指標発表から1分を経過すると、そのまま同方向に反応を伸ばすか反転するかがほぼ50%となっています。よって、追撃にも向いていません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

但し、無理に取引するような指標ではありません。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 直後1分足は陽線と見込みます。

直後1分足の過去陽線率は79%と、異常な偏りがあります。但し、過去平均跳幅は僅か9pipsなので、4・5pips取れたら利確した方が良いでしょう。ポジションは、指標発表直前に取り、発表直後の跳ねで利確/損切です。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。1分以内であっても数pips取れれば利確した方が良い指標です。

追撃にあたっては、直後1分足終値を超えて直後11分足終値が伸びていたことは45%と、50%を切っていることを覚えておきましょう。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

ーーー$€¥ーーー

本指標への反応の期間推移を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で9pipsです。反応は小さな指標ということになります。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

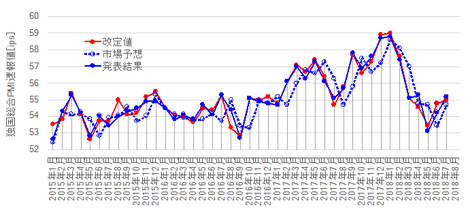

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標はどの項目の予想や結果がどうあれ、どちらに反応するかがわからない、ということが言えます。個別の項目が良くても悪くても、反応方向はせいぜい39%や61%にしか達していません。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

いずれも大した相関はありません。

ーーー$€¥ーーー

景況指数と景況感は、2015年2月分から前回2017年10月分までの33回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは16回(入れ替わり率48%)です。現況指数は14回(同42%)です。

市場予想後追い型ではありません。

但し、直近1年に限れば、上昇基調で市場予想を上回る確率が70%を超えています。

ーーー$€¥ーーー

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

下図に、2015年1月分から2017年8月分発表までの32回について、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。むしろ、同月発表結果の方向一致率が63%と、最も高くなっています。

相関がないとは言えないものの、高い一致率ではありません。

つまり、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、2016年7月分を境に、陽線が目立つ状態から陰線が目立つ状態へと変化しています。それまでの陽線率が78%に対し、それからの陽線率は40%と激変しています。

直前10-1分足の過去平均跳幅は8pipsです。その跳幅が10pips以上だったことは過去9回(頻度26%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均8pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足は、上ヒゲが1-2pips、下ヒゲがほとんどない、という特徴があります。

直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異のプラス率が71%となっており、市場予想が発表結果に対して低めに偏っています。

但し、ローソク足の方向は各差異との関係が高くありません。事後差異と直後1分足の方向一致率をご覧ください。61%しか一致していません。

これは重要な情報です。発表結果が市場予想より良くても悪くても、指標発表直後の反応方向にあまり関係ないのです。こういう指標で分析はあまり意味を持ちません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が77%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は10%で、矛盾はありません。

これほど偏りがあるなら、過去の傾向に対して逆張りは考えられません。上記確率に従うか取引しないかが選択肢です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは86%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは45%しかありません。直後1分足と直後11分足とが反転したことが24%、直後11分足は直後1分足の値幅を削ったことが31%です。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 直後1分足は陽線と見込みます。

直後1分足の過去陽線率は79%と、異常な偏りがあります。但し、過去平均跳幅は僅か9pipsなので、4・5pips取れたら利確した方が良いでしょう。ポジションは、指標発表直前に取り、発表直後の跳ねで利確/損切です。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。1分以内であっても数pips取れれば利確した方が良い指標です。

追撃にあたっては、直後1分足終値を超えて直後11分足終値が伸びていたことは45%と、50%を切っていることを覚えておきましょう。

以上

2017年11月24日18:30発表

以下は2017年11月25日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、景況指数が117.5(対前回+1.6、対予想+0.9)、景況感が111.0(対前回+3.1、対予想+2.1)、現況分析が124.4(対前回△0.2、対予想△0.6)でした。反応は陽線でした。

現況分析こそ前回・予想を下回ったものの、そのグラフ推移は高位安定状態が7月頃から続いています。一方、景況指数と景況感は、上昇基調継続となりました。景況指数の117.5という数字は過去最高を更新だったようです。

全体的にIfoは良い結果となりました。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足と直後1分足は取引しませんでした。理由といっても、何となく、です。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

過去の傾向では、直前1分足と直後1分足の方向一致率が10%(不一致率90%)となっていました。結果は同じ方向となりました。

直前1分足の陰線率は93%、直後1分足の陽線率は77%と、異常な偏りがありました。結果は、直前1分足も直後1分足も陽線でした。

分析を外した、と言っても良い内容ですが、確率上の問題もあるので、あと2・3か月続けて様子を見てみましょう。

(6-2. シナリオ検証)

事前準備していたシナリオは、分析内容に比して問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6999328

この記事へのトラックバック