2017年09月10日

2017年9月第2週成績と9月第3週主要指標反応pips

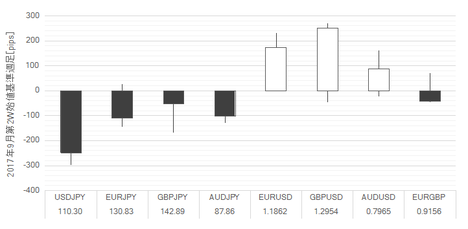

9月第2週は、USDJPYが大きな下窓を開けて始まり、週末のリスク再現を恐れてじりじりと値を下げる展開でした。この週末は北朝鮮の何か記念日で、また次週第3週は国連で新たな制裁決議が採決されます。

リスクが継続しているため、第2週週足はJPYクロスの主要通貨ペアでおしなべて値を下げました。GBPやEURはドルストレートで値を上げており、このドル売もUSDJPYの下げに影響しました。

USDはAUDに対しても売られており、そのAUDに対してJPYは買われています。力関係は、JPY>GBP>EUR>AUD>USD、の順です。

EURが強い印象のあった週でしたが、JPYはさておき、GBPが強かったんですね。危なくてGBPでの取引なんて考えていなかったため、気が付いていませんでした。

次週に向けて、週末米国市場後半の動きを押さえておくため、週末最後の8時間足(8日22:00〜9日05:30)を押さえておきましょう。

力関係は、GBP>EUR>JPY>AUD>USD、に変化しています。何でGBPが強いのだろう。

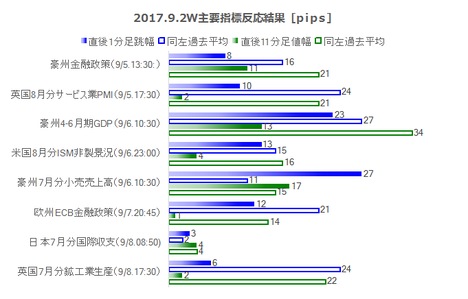

下図は、9月第2週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

主要指標で、豪州小売売上高の直後1分足跳幅を除けば、全て過去平均よりも小さな反応しか起きていません。

この図は全て円クロスでのpipsなので、リスクがずっとくすぶっていたため、指標結果どころではなかったのでしょう。こうした結果からも、今回のリスクがこれまでの北朝鮮リスクと少し様子が違うことがわかりました。

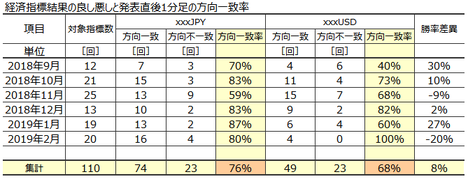

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

9月第2週は4指標で取引を行いました。

取引時間は20分16秒(1指標当たり5分4秒)で、損益はいつも1枚ずつの取引で+4,658円(1指標当たり+1,165円)でした。

勝率は、指標単位で100%(4勝)、シナリオ単位では75%(12勝4敗)でした。シナリオ単位では結構負けていますね。

AUD絡みは大きな指標発表が続いていたものの、取引しませんでした。AUDはリスクに弱いので、現状での取引が過去の分析結果の特徴と一致する方がおかしい、と考えたためです。過去のデータに基づく根拠が通用しない以上、AUDは危なくて仕方ありません。

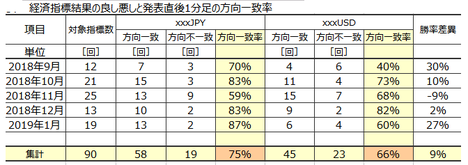

次週9月第3Wの主要指標の過去平均反応を示します。

週明け(9月11日)には大きな発表がありません。この日は、国連制裁決議採決も行われるとの報道があるので、前週のJPYの強さやUSDの弱さが継続しそうか観察に使えます。

英国指標は、物価指標・雇用指標が発表されてからMPC(金融政策発表)を迎えます。市場予想では、インフレ率が平均賃金を上回る状況が続きそうで、金融政策変更が難しい状況も続いています。尤も、最近のMPC直後の反応は、利上げ派委員の増減に反応しています。利上げ派が増えそうな「気がしません」。

米国指標は、PPI・CPIと小売売上高が発表されます。これら指標間には、同月発表の実態差異(発表結果ー前回結果)の方向一致率が高いという傾向があります。PPIが前回より良ければCPIもそうなりがちだし、CPIが良ければ小売売上高もそうなりがちです。これら関係の期待的中率は70%以上となっています。

尤も、そんなことは公知でしょうから、市場予想も先に発表された指標結果に応じて修正されがちです。発表直前に市場予想を再確認しておく必要があります。

豪州指標は雇用統計が発表されます。前週に引き続き取引せずに済ませるか、まだ決めていません。

リスクが継続しているため、第2週週足はJPYクロスの主要通貨ペアでおしなべて値を下げました。GBPやEURはドルストレートで値を上げており、このドル売もUSDJPYの下げに影響しました。

USDはAUDに対しても売られており、そのAUDに対してJPYは買われています。力関係は、JPY>GBP>EUR>AUD>USD、の順です。

EURが強い印象のあった週でしたが、JPYはさておき、GBPが強かったんですね。危なくてGBPでの取引なんて考えていなかったため、気が付いていませんでした。

次週に向けて、週末米国市場後半の動きを押さえておくため、週末最後の8時間足(8日22:00〜9日05:30)を押さえておきましょう。

力関係は、GBP>EUR>JPY>AUD>USD、に変化しています。何でGBPが強いのだろう。

【1. 9月第2W主要指標結果】

下図は、9月第2週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

主要指標で、豪州小売売上高の直後1分足跳幅を除けば、全て過去平均よりも小さな反応しか起きていません。

この図は全て円クロスでのpipsなので、リスクがずっとくすぶっていたため、指標結果どころではなかったのでしょう。こうした結果からも、今回のリスクがこれまでの北朝鮮リスクと少し様子が違うことがわかりました。

【2. 9月第2W成績】

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

9月第2週は4指標で取引を行いました。

取引時間は20分16秒(1指標当たり5分4秒)で、損益はいつも1枚ずつの取引で+4,658円(1指標当たり+1,165円)でした。

勝率は、指標単位で100%(4勝)、シナリオ単位では75%(12勝4敗)でした。シナリオ単位では結構負けていますね。

AUD絡みは大きな指標発表が続いていたものの、取引しませんでした。AUDはリスクに弱いので、現状での取引が過去の分析結果の特徴と一致する方がおかしい、と考えたためです。過去のデータに基づく根拠が通用しない以上、AUDは危なくて仕方ありません。

【3. 9月第3W主要指標】

次週9月第3Wの主要指標の過去平均反応を示します。

週明け(9月11日)には大きな発表がありません。この日は、国連制裁決議採決も行われるとの報道があるので、前週のJPYの強さやUSDの弱さが継続しそうか観察に使えます。

英国指標は、物価指標・雇用指標が発表されてからMPC(金融政策発表)を迎えます。市場予想では、インフレ率が平均賃金を上回る状況が続きそうで、金融政策変更が難しい状況も続いています。尤も、最近のMPC直後の反応は、利上げ派委員の増減に反応しています。利上げ派が増えそうな「気がしません」。

米国指標は、PPI・CPIと小売売上高が発表されます。これら指標間には、同月発表の実態差異(発表結果ー前回結果)の方向一致率が高いという傾向があります。PPIが前回より良ければCPIもそうなりがちだし、CPIが良ければ小売売上高もそうなりがちです。これら関係の期待的中率は70%以上となっています。

尤も、そんなことは公知でしょうから、市場予想も先に発表された指標結果に応じて修正されがちです。発表直前に市場予想を再確認しておく必要があります。

豪州指標は雇用統計が発表されます。前週に引き続き取引せずに済ませるか、まだ決めていません。

以上

【このカテゴリーの最新記事】

-

no image

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6681035

この記事へのトラックバック