2017年07月02日

4-3. 欧州経済指標DB(2017年6月最終版)

欧州の経済指標発表前後の取引はEURJPYで行っています。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

EURJPY月足は、始値124.54円・高値128.83円・安値122.40円・終値128.46円で、値幅392pips・跳幅421pipsの陽線でした。USDJPY陽線値幅が168pips、EURUSD陽線値幅が179pipsですから、EURが最も強く、USDも買われ、JPYが売られた月でした。

月足一目均衡表では雲の中で基準線の上抜けに成功し、7月は遅行線が実体線(133〜134円付近)に当たるまで伸びそうな勢いさえあります。現在の終値128.46円と遅行線が実体線に当たる133円までは、あと3.6%の上昇が必要です。

「4-2. 米国経済指標DB(2017年6月最終版)」に記した通り、EURUSDの6月終値は1.1422ドルで、月足一目均衡表で遅行線が実体線を上抜け、上昇トレンド転換サインが出ました。EURUSDのレジスタンスは1.1616ドル付近(+1.7%)、1.1713ドル付近(+2.5%)、1.1951ドル付近(+4.6%)にあるので、これらも参考になるでしょう。

欧州の10年債金利は独債の動きを見ています。

月末間近になってECB総裁が量的緩和縮小に向けた考えが示された結果、独10年債金利が短時間のうちに急上昇しました。1月・3月にピークを付けたときには0.48%だったので、現在の0.47%からそれらピークを上抜けできなければ、EURJPY(EURUSD)の上昇は期待できません。

欧州株価はDAXの動きを見ています。

DAXは、月初から6月19日まで上昇(12,889ユーロ)、その後月末には12,325ユーロまで下げています(△4.4%)。がしかし、現在の独経済の好調さを踏まえると、△4.4%の下落には違和感があります。結果、いつもはECB緩和政策に反対だった独財務相が「緩和縮小は様子を見ながらゆっくり」と、珍しい注文をしていました。どう転んでも文句を言う人っていますよね。

欧州政治の次のイベントは9月24日投票の独総選挙です。現在の保守系与党(キリスト教民主社会同盟)と、最大野党社民党の支持率は、6月下旬に39%対24%と報道されています。ECBが緩和縮小への着手を積極的に宣伝すると、独株価が下がることがわかりました。そして、独財務相もコロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。6月にEURが買われた理由のひとつ(もうひとつは仏選挙結果)は9月独選挙まで再封印(のらりくらり)されるのではないでしょうか。まして、ブリグジット交渉遅延なんて、独選挙での与党の数議席に比べれば、取るに足らない問題です。

結論、7月のEURJPYは、6月ほど勢いがなくゆっくりと上昇するのではないでしょうか。

過去のECB緩和政策が効果をあげたのか、欧州の成長率・物価は上向きつつあります。他の国であれば、次はいつどのように引き締めを開始するかに注目すべきです。

2017年6月9日、ECBは金融政策の現状維持を決めています。政策金利の先行きは「現状かそれ以下の水準」から「当面の間、現状水準にとどまる」に見通しが修正されました。既に、2017年後半にかけて2018年以降の資産買い入れ方針をどうするか議論することが言及されていたので、今後の関心は毎月600億EURの減額をどの程度のペースで進めて行くかに集まっています。

6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰しました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

責任を問われない形で、独政府が求めていた姿に近づけたことに、ECB総裁の手腕が窺えます。

打ち消しが可能な前提をちりばめた話をしておき(安全装置)、その装置のスイッチをひとつずつOFFしながらEURを大きく上下させて望ましく調整するやり方は、現ECB総裁のいつも(ECB政策金利発表後の記者会見)のやり口です。もちろん、ECB総裁がどんな人かは知りません。でもこのやり口は、出世する官僚が責任を問われず政策遂行するための常套手段の万国共通スタイルとして知られています。

(事例1) ECB政策金利(2017年6月8日発表結果検証済)

関連指標同士の関係も整合性があり、発表直後の反応は比較的素直です。反応は小さいものの、実態指標分析の裏付けとなるし、練習にはもってこいかも知れません。但し、指標発表前後の影響は、日米英豪に比べて小さく短時間です。

なお、ZEWとIfoの先行性・遅行性の関係は市場予想を除いてほとんどありません。その結果、Ifoの市場予想は程度どころか増減方向すら外れがちです。

独国6月分ZEWは、期待指数が市場予想を下回り、現況指数が市場予想を上回りました。現況指数は2011年7月以来の高水準となっています。

そして、独国・欧州6月分PMI速報値は、いずれも製造業が高水準維持し、サービス業がやや低下しました。

6月26日に発表されたIfo景況指数では、1991年以来の最大値を更新しました。景況感指数(先行き)も僅かですが、前月結果を上回っていました。

(事例1) 独国Ifo景況指数(2017年6月26日発表結果検証済)

(事例2) 独国PMI速報値(2017年6月23日発表結果検証済)

(事例3) 欧州PMI速報値(2017年6月23日発表結果検証済)

(事例4) 独国ZEW景況感調査(2017年6月13日発表結果検証済)

ECB政策転換の時期を探るため注視しておきたい指標です。

6月30日に発表されたHICP速報値は、コア前年比が前回結果(+0.9%)を上回って+1.1%でした。これはまだ、ECBが目標とする2%弱というレベルまで、あと少し時間がかかりそうに思える数字です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この数字が秋までに目標近辺に到達するという意味ではない、と思われます。秋の独総選挙が終わるまで、新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

(事例1) HICP(消費者物価指数)速報値(2017年6月30日発表結果検証済)

5月3日、独連邦雇用庁は4月失業者数(季節調整後)が254.3万人となり、前月比△1.5万人と発表しました。失業率は前月同値の5.8%で、こんな数字なのに1990年の東西統一以来の低水準維持だそうです。驚きです。

6月発表値は失業率がやや悪化したようですが、この水準での多少の増減は全て良い結果ということになります。

それで、移民の何が問題だったっけ。

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

(事例1) 独国四半期GDP(季調済)速報値(2017年2月14日発表結果検証済)

地域間格差が大きく、何を見て因果関係を掴めばよいかがわかりません。

今後、独指標について調べていこうと思います。ただ、独→英→日と二重翻訳資料をあたることになるので、リアルタイムの情報収集が難しいことと、多くの指標が15時・16時発表というのが面倒ですね。そもそも、ドイツ語なんてバームクーヘンぐらいしか覚えていませんもんね。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

【4-3-1. 6月概観】

EURJPY月足は、始値124.54円・高値128.83円・安値122.40円・終値128.46円で、値幅392pips・跳幅421pipsの陽線でした。USDJPY陽線値幅が168pips、EURUSD陽線値幅が179pipsですから、EURが最も強く、USDも買われ、JPYが売られた月でした。

月足一目均衡表では雲の中で基準線の上抜けに成功し、7月は遅行線が実体線(133〜134円付近)に当たるまで伸びそうな勢いさえあります。現在の終値128.46円と遅行線が実体線に当たる133円までは、あと3.6%の上昇が必要です。

「4-2. 米国経済指標DB(2017年6月最終版)」に記した通り、EURUSDの6月終値は1.1422ドルで、月足一目均衡表で遅行線が実体線を上抜け、上昇トレンド転換サインが出ました。EURUSDのレジスタンスは1.1616ドル付近(+1.7%)、1.1713ドル付近(+2.5%)、1.1951ドル付近(+4.6%)にあるので、これらも参考になるでしょう。

欧州の10年債金利は独債の動きを見ています。

月末間近になってECB総裁が量的緩和縮小に向けた考えが示された結果、独10年債金利が短時間のうちに急上昇しました。1月・3月にピークを付けたときには0.48%だったので、現在の0.47%からそれらピークを上抜けできなければ、EURJPY(EURUSD)の上昇は期待できません。

欧州株価はDAXの動きを見ています。

DAXは、月初から6月19日まで上昇(12,889ユーロ)、その後月末には12,325ユーロまで下げています(△4.4%)。がしかし、現在の独経済の好調さを踏まえると、△4.4%の下落には違和感があります。結果、いつもはECB緩和政策に反対だった独財務相が「緩和縮小は様子を見ながらゆっくり」と、珍しい注文をしていました。どう転んでも文句を言う人っていますよね。

欧州政治の次のイベントは9月24日投票の独総選挙です。現在の保守系与党(キリスト教民主社会同盟)と、最大野党社民党の支持率は、6月下旬に39%対24%と報道されています。ECBが緩和縮小への着手を積極的に宣伝すると、独株価が下がることがわかりました。そして、独財務相もコロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。6月にEURが買われた理由のひとつ(もうひとつは仏選挙結果)は9月独選挙まで再封印(のらりくらり)されるのではないでしょうか。まして、ブリグジット交渉遅延なんて、独選挙での与党の数議席に比べれば、取るに足らない問題です。

結論、7月のEURJPYは、6月ほど勢いがなくゆっくりと上昇するのではないでしょうか。

【4-3-2. 政策決定指標】

(1) 金融政策

過去のECB緩和政策が効果をあげたのか、欧州の成長率・物価は上向きつつあります。他の国であれば、次はいつどのように引き締めを開始するかに注目すべきです。

2017年6月9日、ECBは金融政策の現状維持を決めています。政策金利の先行きは「現状かそれ以下の水準」から「当面の間、現状水準にとどまる」に見通しが修正されました。既に、2017年後半にかけて2018年以降の資産買い入れ方針をどうするか議論することが言及されていたので、今後の関心は毎月600億EURの減額をどの程度のペースで進めて行くかに集まっています。

6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰しました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

責任を問われない形で、独政府が求めていた姿に近づけたことに、ECB総裁の手腕が窺えます。

打ち消しが可能な前提をちりばめた話をしておき(安全装置)、その装置のスイッチをひとつずつOFFしながらEURを大きく上下させて望ましく調整するやり方は、現ECB総裁のいつも(ECB政策金利発表後の記者会見)のやり口です。もちろん、ECB総裁がどんな人かは知りません。でもこのやり口は、出世する官僚が責任を問われず政策遂行するための常套手段の万国共通スタイルとして知られています。

(事例1) ECB政策金利(2017年6月8日発表結果検証済)

(2) 景気指標

関連指標同士の関係も整合性があり、発表直後の反応は比較的素直です。反応は小さいものの、実態指標分析の裏付けとなるし、練習にはもってこいかも知れません。但し、指標発表前後の影響は、日米英豪に比べて小さく短時間です。

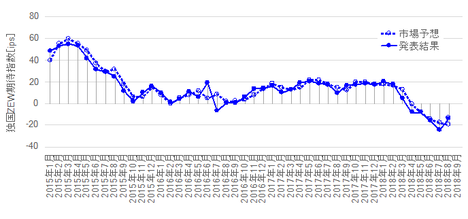

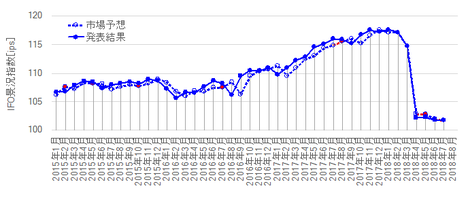

なお、ZEWとIfoの先行性・遅行性の関係は市場予想を除いてほとんどありません。その結果、Ifoの市場予想は程度どころか増減方向すら外れがちです。

独国6月分ZEWは、期待指数が市場予想を下回り、現況指数が市場予想を上回りました。現況指数は2011年7月以来の高水準となっています。

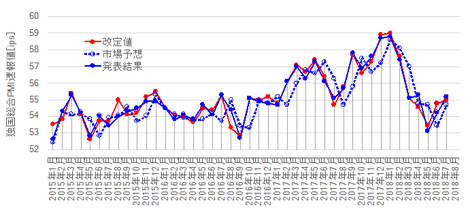

そして、独国・欧州6月分PMI速報値は、いずれも製造業が高水準維持し、サービス業がやや低下しました。

6月26日に発表されたIfo景況指数では、1991年以来の最大値を更新しました。景況感指数(先行き)も僅かですが、前月結果を上回っていました。

(事例1) 独国Ifo景況指数(2017年6月26日発表結果検証済)

(事例2) 独国PMI速報値(2017年6月23日発表結果検証済)

(事例3) 欧州PMI速報値(2017年6月23日発表結果検証済)

(事例4) 独国ZEW景況感調査(2017年6月13日発表結果検証済)

(3) 物価指標

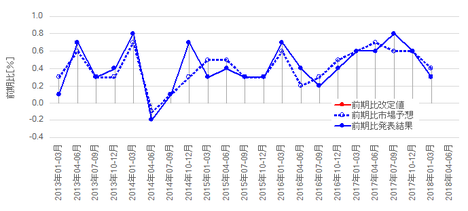

ECB政策転換の時期を探るため注視しておきたい指標です。

6月30日に発表されたHICP速報値は、コア前年比が前回結果(+0.9%)を上回って+1.1%でした。これはまだ、ECBが目標とする2%弱というレベルまで、あと少し時間がかかりそうに思える数字です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この数字が秋までに目標近辺に到達するという意味ではない、と思われます。秋の独総選挙が終わるまで、新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

(事例1) HICP(消費者物価指数)速報値(2017年6月30日発表結果検証済)

(4) 雇用指標

5月3日、独連邦雇用庁は4月失業者数(季節調整後)が254.3万人となり、前月比△1.5万人と発表しました。失業率は前月同値の5.8%で、こんな数字なのに1990年の東西統一以来の低水準維持だそうです。驚きです。

6月発表値は失業率がやや悪化したようですが、この水準での多少の増減は全て良い結果ということになります。

それで、移民の何が問題だったっけ。

【4-3-3. 政策決定指標】

(1) 経済成長

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

(事例1) 独国四半期GDP(季調済)速報値(2017年2月14日発表結果検証済)

(2) 実態指標

地域間格差が大きく、何を見て因果関係を掴めばよいかがわかりません。

今後、独指標について調べていこうと思います。ただ、独→英→日と二重翻訳資料をあたることになるので、リアルタイムの情報収集が難しいことと、多くの指標が15時・16時発表というのが面倒ですね。そもそも、ドイツ語なんてバームクーヘンぐらいしか覚えていませんもんね。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6353831

この記事へのトラックバック