2017”N05ҢҺ23“ъ

•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”Ғv”ӯ•\‘OҢгӮМUSDJPY”Ҫүһ•ӘҗНҒi2017”N5ҢҺ23“ъ23:00”ӯ•\ҢӢүКҢҹҸШҚПҒj

ҲИүәҒAҒuҮT.’ІҚёҒE•ӘҗНҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮU.ҢӢүКҒEҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBғuғҚғOӮМ“ъ•tӮНҺ–‘O“ҠҚe“ъӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺw•W”ӯ•\ҢгӮЙҺ–Ңг“ҠҚeӮөҒAӮ»ӮМ“ъҺһӮНҒuҮU.ҢӢүКҒEҢҹҸШҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

2017”N5ҢҺ23“ъ23:00ӮЙ•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N4ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

“ҜҺһҚҸҒA•ДҚ‘ҢiӢCҺw•WҒuғҠғbғ`ғӮғ“ғhҳAӢвҗ»‘ўӢЖҺwҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBӮӘӮөӮ©ӮөҒA”ҪүһӮНҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvҒ„ҒuғҠғbғ`ғӮғ“ғhҳAӢвҗ»‘ўӢЖҺwҗ”ҒvӮЕӮ·Ӯ©ӮзҒAӮ ӮЬӮиӢCӮЙӮ·Ӯй•K—vӮНӮИӮўӮЕӮөӮеӮӨҒB

–{Һw•WӮМ—v“_Ӯрүә•\ӮЙҗ®—қӮөӮДӮЁӮ«ӮЬӮөӮҪҒB

ҺҹӮЙҒA–{Һw•W”ӯ•\‘OҢгӮЙғ|ғWғVғҮғ“ӮрҺқӮВӮЖӮ«ӮМғ|ғCғ“ғgӮрҗ®—қӮөӮДӮЁӮ«ӮЬӮ·ҒB

җжӮЙҒA–{Һw•WӮЕҺжҲшӮ·ӮйҸгӮЕӮМ’ҚҲУ“_ӮЕӮ·ҒB

Һw•WӮЙӮВӮўӮДӮНҺҹӮМ’КӮиӮЕӮ·ҒB

ғVғiғҠғIӮНҺҹӮМ’КӮиӮЕӮ·ҒB

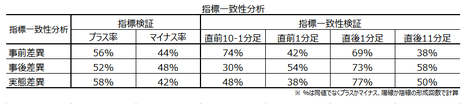

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB

•ДҚ‘ӮМҸZ‘о”М”„ҢҸҗ”ӮЖӮўӮӨҺw•WӮЙӮНҒAҲИ‘OӮ©Ӯз•sҺvӢcӮИ“_Ӯ ӮиӮЬӮ·ҒB

ӮЬӮёҒA•ДҚ‘ҸZ‘оҺsҸкӮЙӮНҒAҗV’zҸZ‘оӮжӮиӮа’ҶҢГҸZ‘оӮМ—¬’К—КӮӘ‘еӮ«ӮўҒAӮЖӮўӮӨ“Б’ҘӮӘӮ ӮиӮЬӮ·ҒBӮ»ӮкӮЙӮаҠЦӮнӮзӮёҒA‘ҪӮӯӮМFXүпҺРHPӮЕӮНҒA’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮжӮиӮа–{Һw•WӮМ•ыӮӘ’Қ–Ъ“xӮвҸd—v“xӮӘҚӮӮўҒAӮЖӮөӮДӮўӮйӮЖӮұӮлӮӘ‘ҪӮўӮжӮӨӮЕӮ·ҒB

ӮЬӮҪҒAҸZ‘о”М”„ҢҸҗ”ӮЦӮМ’Қ–Ъ“xҒEҸd—v“xӮӘҚӮӮў—қ—RӮНҒAҸБ”пӮвғҠғtғHҒ[ғҖӮИӮЗӮМҠЦҳAҺщ—vӮЙӮаҢqӮӘӮйӮҪӮЯ”gӢyҢшүКӮа‘еӮ«ӮўҸгҒAҸБ”пҺТҢВҗlӮМҺы“ьҒEӢа—ҳӮМҢ©’КӮөӮӘ”ҪүfӮіӮкӮйӮҪӮЯҒAӮЖӮўӮӨҗа–ҫӮӘҲк”К“IӮЕӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮИӮзҺ©“®ҺФ”М”„‘дҗ”ӮЕӮа—ЗӮў–уӮЕӮ·ҒB

—јҺТӮМ”ҪүһӮМ‘еӮ«ӮіӮр”дӮЧӮДӮЭӮДӮаӮЩӮЪ10pipsӮөӮ©ӮИӮӯҒAӮИӮә’Қ–Ъ“xӮвҸd—v“xӮӘҚӮӮўӮМӮ©ӮӘ•sҺvӢcӮЕӮ·ҒBӢа—ҳӮвҢiӢCӮМҗжҚsҺw•WӮЖӮөӮД‘Ҫҗ”ӮМҲУҢ©ӮӘӮнӮ©ӮиӮвӮ·ӮўӮ©ӮзҒAӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

–{Һw•WӮМҸWҢvӮНҒAҲкҢЛҢҡӮЙүБӮҰӮДҒAғRғ“ғhғ~ғjғAғҖӮЖӢӨ“ҜҸZ‘оӮрҠЬӮЯӮҪҗ”ҺҡӮа”ӯ•\ӮіӮкӮЬӮ·ҒB’AӮөҒAӮұӮМҢҸҗ”ӮЙӮН“y’n•tӮ«ӮМҗV’zҸZ‘о”М”„ӮӘ‘ОҸЫӮЕҒAҠщӮЙ•Ы—LӮ·Ӯй“y’nӮЦҸZ‘оӮрҗV’zӮөӮҪӮаӮМӮНҠЬӮЬӮкӮЬӮ№ӮсҒBӮ»ӮМ—қ—RӮНӮнӮ©ӮиӮЬӮ№ӮсҒB

’ҚҲУӮ·ӮЧӮ«“_ӮНҒA’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮНҸҠ—LҢ ҲЪ“]Ҡ®—№ғxҒ[ғXӮЕӮ ӮйӮМӮЙ‘ОӮөӮДҒAҗV’zҸZ‘о”М”„ҢҸҗ”ӮӘҢ_–сҸ‘Ҹҗ–јғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBҸ]ӮБӮДҒA–{Һw•WӮН’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮЙ‘ОӮө1Ғ`2Ӯ©ҢҺҗжҚsӮөӮЬӮ·ҒB”ӯ•\“ъӮМҠЦҢWӮ©ӮзҒAӮ»ӮМӢtӮЖҢлүрӮөӮДӮўӮйҢьӮ«ӮаӮ ӮйӮМӮЕӮІ’ҚҲУӮрҒB

ӮЬӮҪҒAҲИ‘OӮМ”ӯ•\җ”’lӮӘ‘еӮ«ӮӯҸCҗіӮіӮкӮйӮұӮЖӮӘӮ Ӯй“_Ӯа’ҚҲУӮӘ•K—vӮЕӮ·ҒB

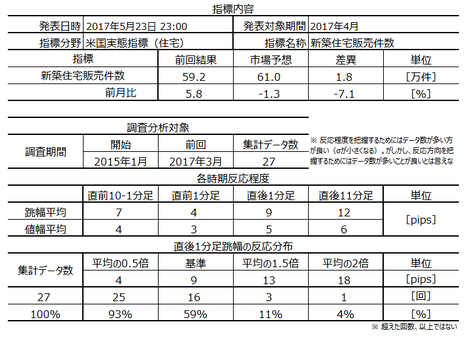

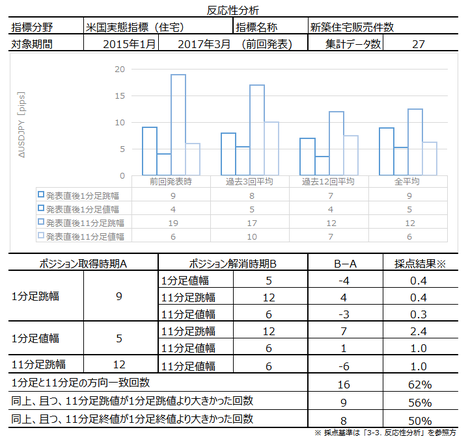

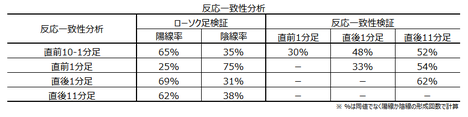

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ27үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

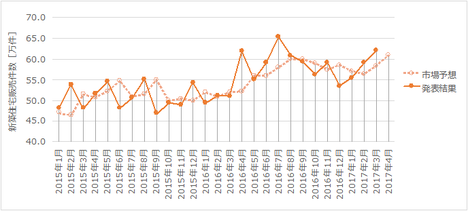

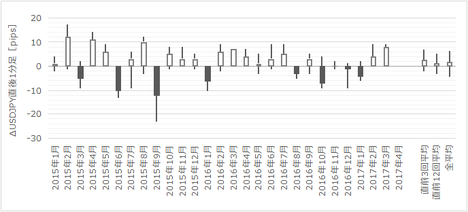

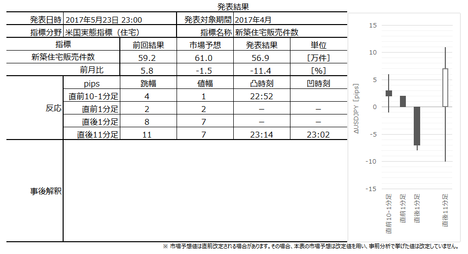

үәҗ}ӮЙүЯӢҺӮМҺsҸк—\‘zӮЖ”ӯ•\ҢӢүКӮрҺҰӮөӮЬӮ·ҒB

ҚЎүсӮМҺsҸк—\‘zӮНҒA”М”„ҢҸҗ”ӮӘ‘OүсҢӢүКӮрҸгүсӮиҒA‘OҢҺ”дӮӘ‘OүсҢӢүКӮрүәүсӮйӮЖҒAӢtӮМҠЦҢWӮЙӮИӮБӮДӮўӮЬӮ·ҒB

үЯӢҺӮМҢXҢьӮ©ӮзҢҫӮҰӮОҒA”М”„ҢҸҗ”Ғ„‘OҢҺ”дӮЕ”ҪүһӮөӮӘӮҝӮЕӮ·ҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҺҰӮ·’КӮиҒA”М”„ҢҸҗ””ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрҸгүсӮйӮ©үәүсӮйӮ©ӮЖӮўӮӨ•ыҢьӮЖҒA’јҢг1•Ә‘«ӮН73Ғ“ӮМ•ыҢьҲк’v—ҰӮӘӮ ӮиӮЬӮ·ҒB‘OҢҺ”дӮЖӮМ•ыҢьҲк’v—ҰӮН60Ғ“’ц“xӮЕӮ·Ғi•sҗіҠmӮЕӮ·ӮЭӮЬӮ№ӮсҒBүЯӢҺғfҒ[ғ^Ӯр–іӮӯӮөӮДӮөӮЬӮўӮЬӮөӮҪҒjҒB

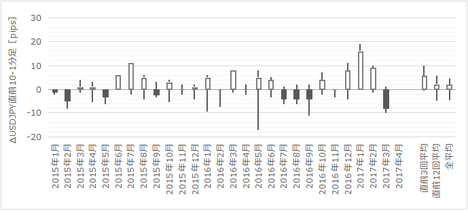

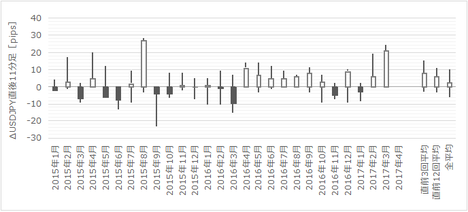

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮДӮЁӮ«ӮЬӮ·ҒB

’ј‘O10-1•Ә‘«ӮНӮвӮв—zҗьӮӘ–Ъ—§ӮВӮаӮМӮМҒAүЯӢҺ—zҗь—ҰӮН65Ғ“ӮЕӮ·ҒBғAғeӮЙӮ·ӮйӮЙӮНҸӯӮө•sҲАӮИҠm—ҰӮЕӮ·ҒB

’ј‘O1•Ә‘«ӮНүЯӢҺүAҗь—ҰӮӘ75Ғ“ӮЖ3Ҹҹ1”sӮӘҠъ‘ТӮЕӮ«ӮЬӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қӮН4pipsӮөӮ©ӮИӮўӮМӮЕҒA—ҳҠm4pipsҒE‘№җШ7pipsӮЖӮөӮДӮЁӮӯӮЖҒAҠъ‘Т’lғvғүғXӮЖӮИӮиӮЬӮ·ҒBӮҝӮеӮБӮЖҸ¬ӮіӮўӮЕӮ·ӮЛҒB

ҸгғqғQӮӘ–Ъ—§ӮВӮМӮЕҒA—ҳҠmӮӘҸ¬ӮіӮўӮМӮЙ‘№җШ–ЪҲАӮрҚӮӮЯӮЙӮөӮДӮЁӮ©ӮИӮўӮЖӮўӮҜӮЬӮ№ӮсҒB

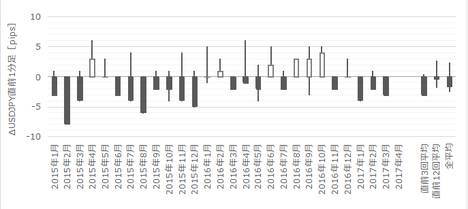

’јҢг1•Ә‘«ӮНҒA—ҳҸгӮ°ӮвҚЕӢЯӮМҸZ‘оҺsҸк•N”—ӮаӮ ӮБӮДүЯӢҺ—zҗь—ҰӮӘ69Ғ“ӮЬӮЕҗ”’lӮӘҸгҸёӮөӮЬӮөӮҪҒB

’јҢг11•Ә‘«Ӯа—zҗьӮӘ–Ъ—§ӮҝӮЬӮ·ӮӘҒAүЯӢҺ—zҗь—ҰӮН62Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBүҪӮжӮиҒA’јҢг1•Ә‘«ҸI’lӮЖ’јҢг11•Ә‘«ӮЖӮӘ“ҜӮ¶•ыҢьӮЙ”ҪүһӮөҒAҠҺӮВҒA’јҢг11•Ә‘«ҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮжӮиӮа”ҪүһӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН50Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB

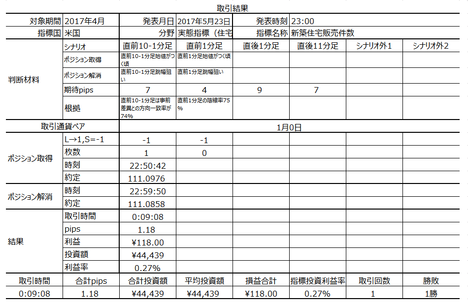

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ62Ғ“ӮЕӮ·ҒB•ыҢьҲк’vҺһӮЙ’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ’ө’l“ҜҺmҒEҸI’l“ҜҺmӮр”дҠrӮөӮҪ”ҪүһҗL’·—ҰӮНҠe56Ғ“ҒE50Ғ“ӮЖҚӮӮӯӮ ӮиӮЬӮ№ӮсҒB

”ӯ•\ҢӢүКӮрҠm”FӮөӮДӮ©Ӯз’ЗҢӮӮ·ӮйӮМӮЙҢьӮ©ӮИӮўҺw•WӮЕӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮНүAҗь—ҰӮӘ75Ғ“Ӯ ӮиӮЬӮ·ҒBҲк•ыҒA’ј‘O10-1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ30Ғ“Ғi•sҲк’v—Ұ70Ғ“ҒjӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮжӮБӮДҒAӮаӮө’ј‘O10-1•Ә‘«ӮӘүAҗьӮИӮзҺжҲшӮрҢ©ҚҮӮнӮ№ӮЬӮ·ҒB

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӮ»ӮкӮјӮкӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЖӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’ј‘O10-1•Ә‘«ӮНҺ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ74Ғ“ӮЕӮ·ҒB–{Һw•WӮЕӮМҺ–‘OҚ·ҲЩӮНҒA”М”„ҢҸҗ”ӮМҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЕӢҒӮЯӮДӮўӮЬӮ·ҒBҚЎүсӮМҺ–‘OҚ·ҲЩӮНғ}ғCғiғXӮИӮМӮЕүAҗьӮЕӮ·ҒB’AӮөҒAҺsҸк—\‘zӮН”ӯ•\‘OӮЙүь’щӮіӮкӮйӮұӮЖӮӘ‘ҪӮўӮМӮЕҒA’ј‘OӮЙӮІҠm”FӮӯӮҫӮіӮўҒB

’јҢг1•Ә‘«ӮНҺ–ҢгҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[ҺsҸк—\‘zҒjҒEҺА‘ФҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮЖӮМ•ыҢьҲк’v—ҰӮӘҠe73Ғ“ҒE77Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB”дҠr“I‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

ӮӘӮөӮ©ӮөҒA’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩҒEҺА‘ФҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮН58Ғ“ҒE50Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB‘f’јӮЙ”ҪүһӮ·ӮйӮМӮН”ӯ•\Ңг’ZҺһҠФӮЕҒAӮ»ӮМҢгӮНҺw•WҢӢүКӮӘӮЗӮӨӮ ӮкӮЗӮҝӮзӮЙ“®ӮӯӮ©ӮнӮ©ӮзӮИӮўҒAӮЖӮўӮӨҺw•WӮЕӮ·ӮЛҒB

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ҲИүәӮН2017”N5ҢҺ24“ъӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮН56.9–ңҢҸӮЕҒA‘OүсҢӢүКҒEҺsҸк—\‘zӮрүәүсӮиӮЬӮөӮҪҒB’nҲж•КӮН4’nҲж‘SӮДӮӘҢёҸӯӮөӮДӮЁӮиҒAүҝҠi’Ҷүӣ’lӮН309җзғhғӢҒiҲУҠOӮЖҚӮӮўӮМӮЕӮ·ӮЛҒjҒAҚЭҢЙ”д—ҰӮН5.7Ӯ©ҢҺҒi‘OҢҺҢӢүК4.9Ӯ©ҢҺҒjӮЕӮөӮҪҒB

”ҪүһӮНүAҗьӮЕҒA”ӯ•\Ӯ©Ӯз1-2•ӘҢгӮЙӮН”Ҫ“]ӮөӮЬӮөӮҪҒB

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

”ҪүһӮӘҸ¬ӮіӮ·Ӯ¬ӮЬӮ·ҒB

“БӮЙ–в‘иӮ ӮиӮЬӮ№ӮсҒB“®Ӯ«ӮӘҸ¬ӮіӮӯҒAҺиҠФӮрӮ©ӮҜӮйӢCӮӘӮөӮЬӮ№ӮсҒB

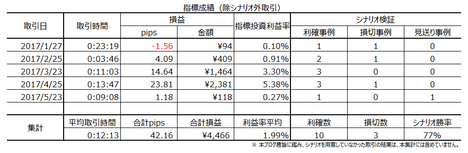

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

2017”N5ҢҺ23“ъ23:00ӮЙ•ДҚ‘ҺА‘ФҺw•WҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N4ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

“ҜҺһҚҸҒA•ДҚ‘ҢiӢCҺw•WҒuғҠғbғ`ғӮғ“ғhҳAӢвҗ»‘ўӢЖҺwҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBӮӘӮөӮ©ӮөҒA”ҪүһӮНҒuҗV’zҸZ‘о”М”„ҢҸҗ”ҒvҒ„ҒuғҠғbғ`ғӮғ“ғhҳAӢвҗ»‘ўӢЖҺwҗ”ҒvӮЕӮ·Ӯ©ӮзҒAӮ ӮЬӮиӢCӮЙӮ·Ӯй•K—vӮНӮИӮўӮЕӮөӮеӮӨҒB

–{Һw•WӮМ—v“_Ӯрүә•\ӮЙҗ®—қӮөӮДӮЁӮ«ӮЬӮөӮҪҒB

ҺҹӮЙҒA–{Һw•W”ӯ•\‘OҢгӮЙғ|ғWғVғҮғ“ӮрҺқӮВӮЖӮ«ӮМғ|ғCғ“ғgӮрҗ®—қӮөӮДӮЁӮ«ӮЬӮ·ҒB

җжӮЙҒA–{Һw•WӮЕҺжҲшӮ·ӮйҸгӮЕӮМ’ҚҲУ“_ӮЕӮ·ҒB

- ҚЎүсӮМҺsҸк—\‘zӮНҒA”М”„ҢҸҗ”ӮӘ‘OүсҢӢүКӮрҸгүсӮБӮДҒA‘OҢҺ”дӮӘ‘OүсҢӢүКӮрүәүсӮБӮДҒA—јҺТӮМҺ–‘OҚ·ҲЩӮӘӢtӮМҠЦҢWӮЙӮИӮБӮДӮўӮЬӮ·ҒBүЯӢҺӮМҢXҢьӮ©ӮзҢҫӮҰӮОҒA”М”„ҢҸҗ”Ғ„‘OҢҺ”дӮЕ”ҪүһӮөӮӘӮҝӮЕӮ·ҒB

- Һw•WҲк’vҗ«•ӘҗНӮМҢӢүКҒA”М”„ҢҸҗ””ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрҸгүсӮйӮ©үәүсӮйӮ©ӮЖӮўӮӨ•ыҢьӮЖҒA’јҢг1•Ә‘«ӮН73Ғ“ӮМ•ыҢьҲк’v—ҰӮӘӮ ӮиӮЬӮ·ҒB‘OҢҺ”д”ӯ•\ҢӢүКӮЖӮМ•ыҢьҲк’v—ҰӮН60Ғ“’ц“xӮЕӮ·Ғi•sҗіҠmӮЕӮ·ӮЭӮЬӮ№ӮсҒBүЯӢҺғfҒ[ғ^Ӯр–іӮӯӮөӮДӮөӮЬӮўӮЬӮөӮҪҒjҒB

Һw•WӮЙӮВӮўӮДӮНҺҹӮМ’КӮиӮЕӮ·ҒB

- ’јҢг1•Ә‘«ӮНҺ–ҢгҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[ҺsҸк—\‘zҒjҒEҺА‘ФҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮЖӮМ•ыҢьҲк’v—ҰӮӘҠe73Ғ“ҒE77Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB”дҠr“I‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

- ӮӘӮөӮ©ӮөҒA’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩҒEҺА‘ФҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮН58Ғ“ҒE50Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB‘f’јӮЙ”ҪүһӮ·ӮйӮМӮН”ӯ•\Ңг’ZҺһҠФӮЕҒAӮ»ӮМҢгӮНҺw•WҢӢүКӮӘӮЗӮӨӮ ӮкӮЗӮҝӮзӮЙ“®ӮӯӮ©ӮнӮ©ӮзӮИӮўҒAӮЖӮўӮӨҺw•WӮЕӮ·ӮЛҒB

- ӮЬӮҪ’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ62Ғ“ӮЕӮ·ҒB•ыҢьҲк’vҺһӮЙ’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ’ө’l“ҜҺmҒEҸI’l“ҜҺmӮр”дҠrӮөӮҪ”ҪүһҗL’·—ҰӮНҠe56Ғ“ҒE50Ғ“ӮЖҚӮӮӯӮ ӮиӮЬӮ№ӮсҒB

- ҲИҸгӮМҢӢүКҒAҺw•WҢӢүКӮЖ”ҪүһӮМҠЦҢWҒE”ҪүһӮМҢp‘ұҗ«ӮЙҠЦӮ·ӮйҠЦҢWӮМӮўӮёӮкӮаҒA’ЗҢӮӮЙӮНҢьӮ©ӮИӮўҺw•WӮЕӮ·ҒB

ғVғiғҠғIӮНҺҹӮМ’КӮиӮЕӮ·ҒB

- ’ј‘O10-1•Ә‘«ӮНҺ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ74Ғ“ӮЕӮ·ҒB–{Һw•WӮЕӮМҺ–‘OҚ·ҲЩӮНҒA”М”„ҢҸҗ”ӮМҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЕӢҒӮЯӮДӮўӮЬӮ·ҒBҚЎүсӮМҺ–‘OҚ·ҲЩӮН–{ҚeҚмҗ¬Һһ“_ӮЕғ}ғCғiғXӮЖӮИӮБӮДӮўӮйӮМӮЕүAҗьӮЕӮ·ҒB’AӮөҒAҺsҸк—\‘zӮН”ӯ•\‘OӮЙүь’щӮіӮкӮйӮұӮЖӮӘ‘ҪӮўӮМӮЕҒA’ј‘OӮЙӮІҠm”FӮӯӮҫӮіӮўҒB

- ’ј‘O1•Ә‘«ӮНүAҗь—ҰӮӘ75Ғ“Ӯ ӮиӮЬӮ·ҒBҲк•ыҒA’ј‘O10-1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ30Ғ“Ғi•sҲк’v—Ұ70Ғ“ҒjӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮжӮБӮДҒAӮаӮө’ј‘O10-1•Ә‘«ӮӘүAҗьӮИӮзҒA•ӘҗНҢӢүКӮӘ–өҸӮӮ·ӮйӮұӮЖӮЙӮИӮйӮҪӮЯҺжҲшӮрҢ©ҚҮӮнӮ№ӮЬӮ·ҒB

’AӮөҒAүЯӢҺ•ҪӢП’ө•қӮН4pipsӮөӮ©ӮИӮўӮМӮЕҒA—ҳҠm4pipsҒE‘№җШ7pipsӮЖӮөӮДӮЁӮӯӮЖҒAҠъ‘Т’lғvғүғXӮЖӮИӮиӮЬӮ·ҒBӮҝӮеӮБӮЖҸ¬ӮіӮўӮЕӮ·ӮЛҒBҸгғqғQӮӘ–Ъ—§ӮВӮМӮЕҒA—ҳҠmӮӘҸ¬ӮіӮўӮМӮЙ‘№җШ–ЪҲАӮрҚӮӮЯӮЙӮөӮДӮЁӮ©ӮИӮўӮЖӮўӮҜӮЬӮ№ӮсҒB

ҮT.’ІҚёҒE•ӘҗН

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮўҒAүЯӢҺӮМҺw•WӮЖ”ҪүһӮМҠЦҢWӮр”дҠr•ӘҗНӮөӮДӮўӮЬӮ·ҒB•ыҢьӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮЙ”дӮЧҒA’ц“xӮЙҠЦӮ·Ӯй“I’Ҷ—ҰӮНҺc”OӮИӮӘӮз’бӮўӮЖӮўӮӨӮМӮӘҺАҸоӮЕӮ·ҒB

Ғy1. Һw•WҠT—vҒz

•ДҚ‘ӮМҸZ‘о”М”„ҢҸҗ”ӮЖӮўӮӨҺw•WӮЙӮНҒAҲИ‘OӮ©Ӯз•sҺvӢcӮИ“_Ӯ ӮиӮЬӮ·ҒB

ӮЬӮёҒA•ДҚ‘ҸZ‘оҺsҸкӮЙӮНҒAҗV’zҸZ‘оӮжӮиӮа’ҶҢГҸZ‘оӮМ—¬’К—КӮӘ‘еӮ«ӮўҒAӮЖӮўӮӨ“Б’ҘӮӘӮ ӮиӮЬӮ·ҒBӮ»ӮкӮЙӮаҠЦӮнӮзӮёҒA‘ҪӮӯӮМFXүпҺРHPӮЕӮНҒA’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮжӮиӮа–{Һw•WӮМ•ыӮӘ’Қ–Ъ“xӮвҸd—v“xӮӘҚӮӮўҒAӮЖӮөӮДӮўӮйӮЖӮұӮлӮӘ‘ҪӮўӮжӮӨӮЕӮ·ҒB

ӮЬӮҪҒAҸZ‘о”М”„ҢҸҗ”ӮЦӮМ’Қ–Ъ“xҒEҸd—v“xӮӘҚӮӮў—қ—RӮНҒAҸБ”пӮвғҠғtғHҒ[ғҖӮИӮЗӮМҠЦҳAҺщ—vӮЙӮаҢqӮӘӮйӮҪӮЯ”gӢyҢшүКӮа‘еӮ«ӮўҸгҒAҸБ”пҺТҢВҗlӮМҺы“ьҒEӢа—ҳӮМҢ©’КӮөӮӘ”ҪүfӮіӮкӮйӮҪӮЯҒAӮЖӮўӮӨҗа–ҫӮӘҲк”К“IӮЕӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮИӮзҺ©“®ҺФ”М”„‘дҗ”ӮЕӮа—ЗӮў–уӮЕӮ·ҒB

—јҺТӮМ”ҪүһӮМ‘еӮ«ӮіӮр”дӮЧӮДӮЭӮДӮаӮЩӮЪ10pipsӮөӮ©ӮИӮӯҒAӮИӮә’Қ–Ъ“xӮвҸd—v“xӮӘҚӮӮўӮМӮ©ӮӘ•sҺvӢcӮЕӮ·ҒBӢа—ҳӮвҢiӢCӮМҗжҚsҺw•WӮЖӮөӮД‘Ҫҗ”ӮМҲУҢ©ӮӘӮнӮ©ӮиӮвӮ·ӮўӮ©ӮзҒAӮ©Ӯа’mӮкӮЬӮ№ӮсҒB

–{Һw•WӮМҸWҢvӮНҒAҲкҢЛҢҡӮЙүБӮҰӮДҒAғRғ“ғhғ~ғjғAғҖӮЖӢӨ“ҜҸZ‘оӮрҠЬӮЯӮҪҗ”ҺҡӮа”ӯ•\ӮіӮкӮЬӮ·ҒB’AӮөҒAӮұӮМҢҸҗ”ӮЙӮН“y’n•tӮ«ӮМҗV’zҸZ‘о”М”„ӮӘ‘ОҸЫӮЕҒAҠщӮЙ•Ы—LӮ·Ӯй“y’nӮЦҸZ‘оӮрҗV’zӮөӮҪӮаӮМӮНҠЬӮЬӮкӮЬӮ№ӮсҒBӮ»ӮМ—қ—RӮНӮнӮ©ӮиӮЬӮ№ӮсҒB

’ҚҲУӮ·ӮЧӮ«“_ӮНҒA’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮНҸҠ—LҢ ҲЪ“]Ҡ®—№ғxҒ[ғXӮЕӮ ӮйӮМӮЙ‘ОӮөӮДҒAҗV’zҸZ‘о”М”„ҢҸҗ”ӮӘҢ_–сҸ‘Ҹҗ–јғxҒ[ғXӮЕҸWҢvӮіӮкӮДӮўӮЬӮ·ҒBҸ]ӮБӮДҒA–{Һw•WӮН’ҶҢГҸZ‘о”М”„ҢҸҗ”ӮЙ‘ОӮө1Ғ`2Ӯ©ҢҺҗжҚsӮөӮЬӮ·ҒB”ӯ•\“ъӮМҠЦҢWӮ©ӮзҒAӮ»ӮМӢtӮЖҢлүрӮөӮДӮўӮйҢьӮ«ӮаӮ ӮйӮМӮЕӮІ’ҚҲУӮрҒB

ӮЬӮҪҒAҲИ‘OӮМ”ӯ•\җ”’lӮӘ‘еӮ«ӮӯҸCҗіӮіӮкӮйӮұӮЖӮӘӮ Ӯй“_Ӯа’ҚҲУӮӘ•K—vӮЕӮ·ҒB

Ғy2. ҠщҸoҸо•сҒz

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ27үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

Ғi2-1. үЯӢҺҸо•сҒj

үәҗ}ӮЙүЯӢҺӮМҺsҸк—\‘zӮЖ”ӯ•\ҢӢүКӮрҺҰӮөӮЬӮ·ҒB

ҚЎүсӮМҺsҸк—\‘zӮНҒA”М”„ҢҸҗ”ӮӘ‘OүсҢӢүКӮрҸгүсӮиҒA‘OҢҺ”дӮӘ‘OүсҢӢүКӮрүәүсӮйӮЖҒAӢtӮМҠЦҢWӮЙӮИӮБӮДӮўӮЬӮ·ҒB

үЯӢҺӮМҢXҢьӮ©ӮзҢҫӮҰӮОҒA”М”„ҢҸҗ”Ғ„‘OҢҺ”дӮЕ”ҪүһӮөӮӘӮҝӮЕӮ·ҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҺҰӮ·’КӮиҒA”М”„ҢҸҗ””ӯ•\ҢӢүКӮӘҺsҸк—\‘zӮрҸгүсӮйӮ©үәүсӮйӮ©ӮЖӮўӮӨ•ыҢьӮЖҒA’јҢг1•Ә‘«ӮН73Ғ“ӮМ•ыҢьҲк’v—ҰӮӘӮ ӮиӮЬӮ·ҒB‘OҢҺ”дӮЖӮМ•ыҢьҲк’v—ҰӮН60Ғ“’ц“xӮЕӮ·Ғi•sҗіҠmӮЕӮ·ӮЭӮЬӮ№ӮсҒBүЯӢҺғfҒ[ғ^Ӯр–іӮӯӮөӮДӮөӮЬӮўӮЬӮөӮҪҒjҒB

Ғi2-2. үЯӢҺ”ҪүһҒj

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮДӮЁӮ«ӮЬӮ·ҒB

’ј‘O10-1•Ә‘«ӮНӮвӮв—zҗьӮӘ–Ъ—§ӮВӮаӮМӮМҒAүЯӢҺ—zҗь—ҰӮН65Ғ“ӮЕӮ·ҒBғAғeӮЙӮ·ӮйӮЙӮНҸӯӮө•sҲАӮИҠm—ҰӮЕӮ·ҒB

’ј‘O1•Ә‘«ӮНүЯӢҺүAҗь—ҰӮӘ75Ғ“ӮЖ3Ҹҹ1”sӮӘҠъ‘ТӮЕӮ«ӮЬӮ·ҒB’AӮөҒAүЯӢҺ•ҪӢП’ө•қӮН4pipsӮөӮ©ӮИӮўӮМӮЕҒA—ҳҠm4pipsҒE‘№җШ7pipsӮЖӮөӮДӮЁӮӯӮЖҒAҠъ‘Т’lғvғүғXӮЖӮИӮиӮЬӮ·ҒBӮҝӮеӮБӮЖҸ¬ӮіӮўӮЕӮ·ӮЛҒB

ҸгғqғQӮӘ–Ъ—§ӮВӮМӮЕҒA—ҳҠmӮӘҸ¬ӮіӮўӮМӮЙ‘№җШ–ЪҲАӮрҚӮӮЯӮЙӮөӮДӮЁӮ©ӮИӮўӮЖӮўӮҜӮЬӮ№ӮсҒB

’јҢг1•Ә‘«ӮНҒA—ҳҸгӮ°ӮвҚЕӢЯӮМҸZ‘оҺsҸк•N”—ӮаӮ ӮБӮДүЯӢҺ—zҗь—ҰӮӘ69Ғ“ӮЬӮЕҗ”’lӮӘҸгҸёӮөӮЬӮөӮҪҒB

’јҢг11•Ә‘«Ӯа—zҗьӮӘ–Ъ—§ӮҝӮЬӮ·ӮӘҒAүЯӢҺ—zҗь—ҰӮН62Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒBүҪӮжӮиҒA’јҢг1•Ә‘«ҸI’lӮЖ’јҢг11•Ә‘«ӮЖӮӘ“ҜӮ¶•ыҢьӮЙ”ҪүһӮөҒAҠҺӮВҒA’јҢг11•Ә‘«ҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮжӮиӮа”ҪүһӮӘҗLӮСӮДӮўӮҪӮұӮЖӮН50Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB

Ғy3. ’иҢ^•ӘҗНҒz

Ғi3-1. ”Ҫүһҗ«•ӘҗНҒj

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒBҸЪҚЧӮНҒu”Ҫүһҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ62Ғ“ӮЕӮ·ҒB•ыҢьҲк’vҺһӮЙ’јҢг1•Ә‘«ӮЖ’јҢг11•Ә‘«ӮМ’ө’l“ҜҺmҒEҸI’l“ҜҺmӮр”дҠrӮөӮҪ”ҪүһҗL’·—ҰӮНҠe56Ғ“ҒE50Ғ“ӮЖҚӮӮӯӮ ӮиӮЬӮ№ӮсҒB

”ӯ•\ҢӢүКӮрҠm”FӮөӮДӮ©Ӯз’ЗҢӮӮ·ӮйӮМӮЙҢьӮ©ӮИӮўҺw•WӮЕӮ·ҒB

Ғi3-2. ”ҪүһҲк’vҗ«•ӘҗНҒj

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒu”ҪүһҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮНүAҗь—ҰӮӘ75Ғ“Ӯ ӮиӮЬӮ·ҒBҲк•ыҒA’ј‘O10-1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ30Ғ“Ғi•sҲк’v—Ұ70Ғ“ҒjӮЖӮИӮБӮДӮўӮЬӮ·ҒBӮжӮБӮДҒAӮаӮө’ј‘O10-1•Ә‘«ӮӘүAҗьӮИӮзҺжҲшӮрҢ©ҚҮӮнӮ№ӮЬӮ·ҒB

Ғi3-3. Һw•WҲк’vҗ«•ӘҗНҒj

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–‘OҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖҺsҸк—\‘zӮМҚ·ҒiҺ–ҢгҚ·ҲЩҒjӮЖҒA”ӯ•\ҢӢүКӮЖ‘OүсҢӢүКӮМҚ·ҒiҺА‘ФҚ·ҲЩҒjӮрӮ»ӮкӮјӮкӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЖӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒBҸЪҚЧӮНҒuҺw•WҲк’vҗ«•ӘҗНҒvӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

’ј‘O10-1•Ә‘«ӮНҺ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ74Ғ“ӮЕӮ·ҒB–{Һw•WӮЕӮМҺ–‘OҚ·ҲЩӮНҒA”М”„ҢҸҗ”ӮМҒiҺsҸк—\‘zҒ[‘OүсҢӢүКҒjӮЕӢҒӮЯӮДӮўӮЬӮ·ҒBҚЎүсӮМҺ–‘OҚ·ҲЩӮНғ}ғCғiғXӮИӮМӮЕүAҗьӮЕӮ·ҒB’AӮөҒAҺsҸк—\‘zӮН”ӯ•\‘OӮЙүь’щӮіӮкӮйӮұӮЖӮӘ‘ҪӮўӮМӮЕҒA’ј‘OӮЙӮІҠm”FӮӯӮҫӮіӮўҒB

’јҢг1•Ә‘«ӮНҺ–ҢгҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[ҺsҸк—\‘zҒjҒEҺА‘ФҚ·ҲЩҒiҒҒ”ӯ•\ҢӢүКҒ[‘OүсҢӢүКҒjӮЖӮМ•ыҢьҲк’v—ҰӮӘҠe73Ғ“ҒE77Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB”дҠr“I‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

ӮӘӮөӮ©ӮөҒA’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩҒEҺА‘ФҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮН58Ғ“ҒE50Ғ“ӮөӮ©Ӯ ӮиӮЬӮ№ӮсҒB‘f’јӮЙ”ҪүһӮ·ӮйӮМӮН”ӯ•\Ңг’ZҺһҠФӮЕҒAӮ»ӮМҢгӮНҺw•WҢӢүКӮӘӮЗӮӨӮ ӮкӮЗӮҝӮзӮЙ“®ӮӯӮ©ӮнӮ©ӮзӮИӮўҒAӮЖӮўӮӨҺw•WӮЕӮ·ӮЛҒB

Ғy4. ғVғiғҠғIҚмҗ¬Ғz

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІҺQҸЖҠиӮўӮЬӮ·ҒB

ҲИҸг

2017”N5ҢҺ23“ъ23:00”ӯ•\

ҲИүәӮН2017”N5ҢҺ24“ъӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

ҮU. ҢӢүКҒEҢҹҸШ

Ғy5. ”ӯ•\ҢӢүКҒz

Ғi5-1. Һw•WҢӢүКҒj

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

ҢӢүКӮН56.9–ңҢҸӮЕҒA‘OүсҢӢүКҒEҺsҸк—\‘zӮрүәүсӮиӮЬӮөӮҪҒB’nҲж•КӮН4’nҲж‘SӮДӮӘҢёҸӯӮөӮДӮЁӮиҒAүҝҠi’Ҷүӣ’lӮН309җзғhғӢҒiҲУҠOӮЖҚӮӮўӮМӮЕӮ·ӮЛҒjҒAҚЭҢЙ”д—ҰӮН5.7Ӯ©ҢҺҒi‘OҢҺҢӢүК4.9Ӯ©ҢҺҒjӮЕӮөӮҪҒB

”ҪүһӮНүAҗьӮЕҒA”ӯ•\Ӯ©Ӯз1-2•ӘҢгӮЙӮН”Ҫ“]ӮөӮЬӮөӮҪҒB

Ғi5-2. ҺжҲшҢӢүКҒj

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

”ҪүһӮӘҸ¬ӮіӮ·Ӯ¬ӮЬӮ·ҒB

Ғy6. •ӘҗНҢҹҸШҒz

Ғi6-1. •ӘҗНҢҹҸШҒj

“БӮЙ–в‘иӮ ӮиӮЬӮ№ӮсҒB“®Ӯ«ӮӘҸ¬ӮіӮӯҒAҺиҠФӮрӮ©ӮҜӮйӢCӮӘӮөӮЬӮ№ӮсҒB

Ғi6-2. ғVғiғҠғIҢҹҸШҒj

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

ҲИҸг

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

ҲИҸг

ҒyӮұӮМғJғeғSғҠҒ[ӮМҚЕҗVӢLҺ–Ғz

-

no image

posted by FXҺи–@ҢӨӢҶүпӮМApajiӮЕӮ·ҒBҒ@Ғ@Ғ@Ғ@Ғ@Ӯ»ӮөӮДҺКҗ^ӮНMҢNӮЕӮ·ҒB at 13:07| Comment(0)

| TrackBack(0)

| DB2. •ДҚ‘Һw•WDB

ӮұӮМӢLҺ–ӮЦӮМғRғҒғ“ғg

ғRғҒғ“ғgӮрҸ‘Ӯӯ

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғNURL

https://fanblogs.jp/tb/6288990

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғN