2017年05月16日

米国実態指標「鉱工業生産・製造業生産・設備稼働率」発表前後のUSDJPY反応分析(2017年5月16日22:15発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

2017年5月16日22:15に米国実態指標「鉱工業生産(前月比)・製造業生産(前月比)・設備稼働率」が発表されます。今回発表は2017年4月分分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化する、と言われています。

がしかし、最近では設備稼働率が高くなっても、設備投資を行う経営者は少数派です。

以前ほどではないにせよ、米国では組合や地域のマスコミの力が強く、経営者が思い描くような自動化が設備投資でなかなか図れないのです。そんなところに投資する人は、米国人経営者でなくても少数派です。

だから、米国企業の設備投資判断は、PCやタブレット端末普及時の工程管理・サプライチェーン革新や、シェールガス採掘の技術革新があったときのように、圧倒的生産性向上が図れるときに・ところで行われます。

設備稼働率と設備投資の相関がなくなったとまでは言いませんが、以前よりも両者の相関は弱くなっています。但し、設備稼働率が高いときには受注量が多いという点では、先行指標としての意義があります。

以下の調査分析範囲は、2015年1月分以降前回までの27回分のデータに基づいています。

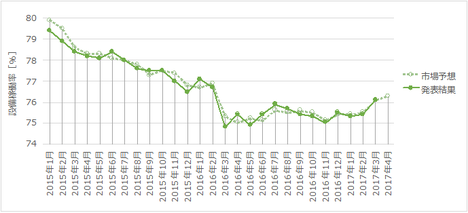

過去の市場予想と発表結果を示します。

上図が鉱工業生産、下図が設備稼働率です。製造業生産の推移は図面をまだ準備できていいません。

今回の市場予想は前回結果に対し、製造業生産と設備稼働率が上昇、鉱工業生産が低下となっています。

確か、原油価格上昇に伴って3-4月頃からシェールガスの操業再開が始まっています。一方、NY連銀製造業景気指数は5月まで3か月連続低下しています。

調査・分析とも言えない雑な内容ですが、後記する指標一致性分析の結果、本指標で市場予想を上回っても下回っても、過去の反応方向との相関があまり高くありません(直後1分足の事後差異との方向一致率65%)。加えて、反応が小さい指標です。よって、苦労して指標定性分析を行う意義があまりないのです。

こういうときは、追撃に徹する方が良いでしょう。

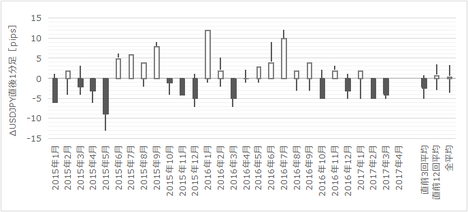

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

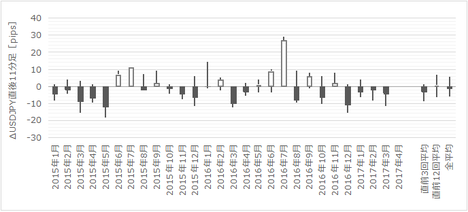

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が81%です。そして方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばした事例が81%、直後11分足終値が直後1分足終値を超えて反応を伸ばした事例が62%です。終値が伸びた確率がやや小さいため、追撃ポジションを取得しても短時間に区切って取引する方が良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足は陰線率が79%となっています。但し、過去平均跳幅が4pipsしかないので、利確の機会を逃さないように気を付けましょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)をそれぞれ求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

本指標では、鉱工業生産と設備稼働率の各差異を足して求め、製造業生産の差異を考慮していません。

今回の事前差異はプラスです。直前10-1分足の方向一致率は62%、直後1分足との方向一致率が31%(不一致率69%)で、今回のように事前差異がプラスだと直前10-1分足は陽線・直後1分足は陰線となったことが、やや多いようです。

ブログルールに従って、いずれも70%に達していないため、ポジションは持ちません。

事後差異は、直後11分足との方向一致率が69%となっています。今回もし方向一致すれば、来月からポジション取得の根拠になるでしょう。

実態差異はどれも50%近辺で、発表結果が前回結果を上回っても下回っても反応方向との相関が強くありません。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年5月16日23:30頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果はいずれも市場予想を上回りました。反応は陽線です。

21:30に「建設許可件数・住宅着工数」があり、いずれも市場予想を下回りました。その結果、113.65付近から113.35付近まで値を下げて、22:01頃に陽線側に反転しました。その上昇途中での本指標発表です。

おそらく、住宅関連で30pipsも値を下げたのは、製造業関連指標の悪化が続くなか、好調だった住宅関連の悪化が消費に波及するのを予感させて、大きく動いたのだと思います。

そして、本指標発表での上振れで陽線を伸ばしたものの、発表前後の113.5円付近は4時間足の雲上端です。113.5円付近の雲上端での跳ね返しに失敗して、日足では転換線の113.3円付近)のサポート下抜けを試すでしょう。

本指標とは関係ない理由で今夜は動いています。お手元のチャートで一目均衡表の4時間足と日足を確認しておくと良いでしょう。6月利上げ前に上げるにせよ、一旦、112円ちょい下の日足雲上端まで凹むやすいカタチだと思います。

指標での取引とは関係ありませんが、今夜はそっちで少し儲けました。

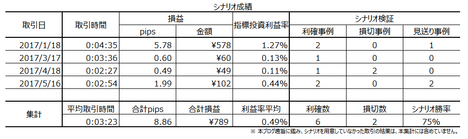

取引結果は次の通りでした。

直前1分足はポジションが取れませんでした(反転上昇の勢いが強く)。

追撃は、シナリオ通り、様子を見ながら段階的にです。結果的にはもう1回追撃できたかもしれませんが、まぁそれは仕方ありません。

事前調査分析内容を、以下に検証します

まぁ問題ないでしょう。

事前準備していたシナリオは次の通りです。

これも問題ありません。

ちなみに、発表から3-4分後は、反転したり、少し戻してからグイと値を伸ばしたり、なぜか変化の置きやすいタイミングという印象があります。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年5月16日22:15に米国実態指標「鉱工業生産(前月比)・製造業生産(前月比)・設備稼働率」が発表されます。今回発表は2017年4月分分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず、本指標で取引する上での注意点です。

反応一致性分析の結果、直後11分足は、直後1分足との方向一致率が81%です。そして方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばした事例が81%、直後11分足終値が直後1分足終値を超えて反応を伸ばした事例が62%です。終値が伸びた確率が70%を切っており、追撃ポジションを取得するなら短時間に区切って取引する方が良さそうです。 - 指標については次の通りです。

過去実績から反応が小さいことに加えて、指標一致性分析における事後差異と直後1分足との方向一致率が65%と、あまり高くありません。但し、事後差異と直後11分足との方向一致率は69%ですから、指標発表時の初期反応でpipsを稼ぐより、反応方向を見て追撃する方が良いと思われます。 - シナリオは次の通りです。

(1) 直前1分足は陰線率が79%となっています。但し、過去平均跳幅が4pipsしかないので、利確の機会を逃さないように気を付けましょう。

(2) 直後11分足は、上記注意点記載の通り反応性分析の結果、短時間追撃を繰り返した方が良さそうです。反応方向確認次第の追撃と、発表直後1分足終値がつく頃か発表から3-4分後を目安に追撃を行うつもりです。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

【1. 指標概要】

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化する、と言われています。

がしかし、最近では設備稼働率が高くなっても、設備投資を行う経営者は少数派です。

以前ほどではないにせよ、米国では組合や地域のマスコミの力が強く、経営者が思い描くような自動化が設備投資でなかなか図れないのです。そんなところに投資する人は、米国人経営者でなくても少数派です。

だから、米国企業の設備投資判断は、PCやタブレット端末普及時の工程管理・サプライチェーン革新や、シェールガス採掘の技術革新があったときのように、圧倒的生産性向上が図れるときに・ところで行われます。

設備稼働率と設備投資の相関がなくなったとまでは言いませんが、以前よりも両者の相関は弱くなっています。但し、設備稼働率が高いときには受注量が多いという点では、先行指標としての意義があります。

【2. 既出情報】

以下の調査分析範囲は、2015年1月分以降前回までの27回分のデータに基づいています。

(2-1. 過去情報)

過去の市場予想と発表結果を示します。

上図が鉱工業生産、下図が設備稼働率です。製造業生産の推移は図面をまだ準備できていいません。

今回の市場予想は前回結果に対し、製造業生産と設備稼働率が上昇、鉱工業生産が低下となっています。

確か、原油価格上昇に伴って3-4月頃からシェールガスの操業再開が始まっています。一方、NY連銀製造業景気指数は5月まで3か月連続低下しています。

調査・分析とも言えない雑な内容ですが、後記する指標一致性分析の結果、本指標で市場予想を上回っても下回っても、過去の反応方向との相関があまり高くありません(直後1分足の事後差異との方向一致率65%)。加えて、反応が小さい指標です。よって、苦労して指標定性分析を行う意義があまりないのです。

こういうときは、追撃に徹する方が良いでしょう。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

【3. 定型分析】

(3-1. 反応性分析)

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が81%です。そして方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばした事例が81%、直後11分足終値が直後1分足終値を超えて反応を伸ばした事例が62%です。終値が伸びた確率がやや小さいため、追撃ポジションを取得しても短時間に区切って取引する方が良さそうです。

(3-2. 反応一致性分析)

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足は陰線率が79%となっています。但し、過去平均跳幅が4pipsしかないので、利確の機会を逃さないように気を付けましょう。

(3-3. 指標一致性分析)

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)をそれぞれ求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

本指標では、鉱工業生産と設備稼働率の各差異を足して求め、製造業生産の差異を考慮していません。

今回の事前差異はプラスです。直前10-1分足の方向一致率は62%、直後1分足との方向一致率が31%(不一致率69%)で、今回のように事前差異がプラスだと直前10-1分足は陽線・直後1分足は陰線となったことが、やや多いようです。

ブログルールに従って、いずれも70%に達していないため、ポジションは持ちません。

事後差異は、直後11分足との方向一致率が69%となっています。今回もし方向一致すれば、来月からポジション取得の根拠になるでしょう。

実態差異はどれも50%近辺で、発表結果が前回結果を上回っても下回っても反応方向との相関が強くありません。

【4. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

2017年5月16日22:15発表

以下は2017年5月16日23:30頃に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はいずれも市場予想を上回りました。反応は陽線です。

21:30に「建設許可件数・住宅着工数」があり、いずれも市場予想を下回りました。その結果、113.65付近から113.35付近まで値を下げて、22:01頃に陽線側に反転しました。その上昇途中での本指標発表です。

おそらく、住宅関連で30pipsも値を下げたのは、製造業関連指標の悪化が続くなか、好調だった住宅関連の悪化が消費に波及するのを予感させて、大きく動いたのだと思います。

そして、本指標発表での上振れで陽線を伸ばしたものの、発表前後の113.5円付近は4時間足の雲上端です。113.5円付近の雲上端での跳ね返しに失敗して、日足では転換線の113.3円付近)のサポート下抜けを試すでしょう。

本指標とは関係ない理由で今夜は動いています。お手元のチャートで一目均衡表の4時間足と日足を確認しておくと良いでしょう。6月利上げ前に上げるにせよ、一旦、112円ちょい下の日足雲上端まで凹むやすいカタチだと思います。

指標での取引とは関係ありませんが、今夜はそっちで少し儲けました。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足はポジションが取れませんでした(反転上昇の勢いが強く)。

追撃は、シナリオ通り、様子を見ながら段階的にです。結果的にはもう1回追撃できたかもしれませんが、まぁそれは仕方ありません。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 反応一致性分析の結果、直後11分足は、直後1分足との方向一致率が81%です。そして方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばした事例が81%、直後11分足終値が直後1分足終値を超えて反応を伸ばした事例が62%です。終値が伸びた確率が70%を切っており、追撃ポジションを取得するなら短時間に区切って取引する方が良さそうです。

- 過去実績から反応が小さいことに加えて、指標一致性分析における事後差異と直後1分足との方向一致率が65%と、あまり高くありません。但し、事後差異と直後11分足との方向一致率は69%ですから、指標発表時の初期反応でpipsを稼ぐより、反応方向を見て追撃する方が良いと思われます。

まぁ問題ないでしょう。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- シナリオは次の通りです。

(1) 直前1分足は陰線率が79%となっています。但し、過去平均跳幅が4pipsしかないので、利確の機会を逃さないように気を付けましょう。

(2) 直後11分足は、上記注意点記載の通り反応性分析の結果、短時間追撃を繰り返した方が良さそうです。反応方向確認次第の追撃と、発表直後1分足終値がつく頃か発表から3-4分後を目安に追撃を行うつもりです。

これも問題ありません。

ちなみに、発表から3-4分後は、反転したり、少し戻してからグイと値を伸ばしたり、なぜか変化の置きやすいタイミングという印象があります。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6271132

この記事へのトラックバック