2017”N04ҢҺ13“ъ

•ДҚ‘•ЁүҝҺw•WҒuҗ¶ҺYҺТ•ЁүҝҺwҗ”ҒiPPIҒjҒv”ӯ•\‘OҢгӮМUSDJPY”Ҫүһ•ӘҗНҒi2017”N4ҢҺ13“ъ21:30”ӯ•\ҢӢүКҢҹҸШҚПҒj

ҲИүәҒAҒuҮT.’ІҚёҒvҒuҮU.•ӘҗНҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮV.ҢӢүКҒvҒuҮW.ҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBғuғҚғOӮМ“ъ•tӮНҺ–‘O“ҠҚe“ъӮЖӮИӮБӮДӮўӮЬӮ·ҒBҺ–Ңг“ҠҚeӮМ“ъҺһӮНҒuҮV.ҢӢүКҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

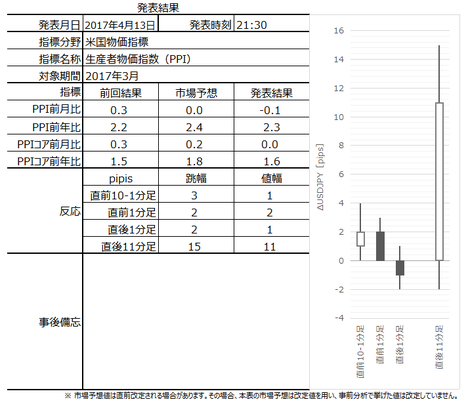

2017”N4ҢҺ13“ъ21:30”ӯ•\—\’иҒ[•ДҚ‘•ЁүҝҺw•WҒuҗ¶ҺYҺТ•ЁүҝҺwҗ”ҒiPPIҒjҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N3ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

“ҜҺһҚҸӮЙҒAҢЩ—pҺw•WҒuҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒB”ӯ•\’lӮЙӮжӮБӮДӮНҒA–{Һw•WӮЦӮМүeӢҝӮа–іҺӢӮЕӮ«ӮЬӮ№ӮсҒB

–{Һw•WӮМ—v“_ӮНүә•\ӮЙҗ®—қӮөӮДӮЁӮ«ӮЬӮөӮҪҒB

ҺҹӮЙҒA–{Һw•W”ӯ•\‘OҢгӮЙғ|ғWғVғҮғ“ӮрҺқӮВӮЖӮ«ӮМғ|ғCғ“ғgӮрҗ®—қӮөӮДӮЁӮ«ӮЬӮ·ҒB

үҪӢCӮИӮӯҺжҲшӮ·ӮйӮжӮиӮаҒAӮұӮӨӮөӮҪӮұӮЖӮр“ӘӮЙ“ьӮкӮДӮЁӮўӮҪ•ыӮӘҒAҺw•W”ӯ•\‘OҢгӮМҺжҲшӮЕӮНҲі“|“IӮЙ—L—ҳӮЕӮ·ҒB

ҲИүәҒAҒuҮT.’ІҚёҒvҒuҮU.•ӘҗНҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮV.ҢӢүКҒvҒuҮW.ҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBҺ–Ңг“ҠҚe“ъҺһӮНҒuҮV.ҢӢүКҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮБӮДӮўӮЬӮ·ҒB

•ЁүҝӮНҒAҸг—¬Ӯ©Ӯзүә—¬ӮЦӮЖ”gӢyӮөҒAPPIҒiҗ¶ҺYҺТ•ЁүҝҺwҗ”ҒjӮӘ•Пү»ӮөӮДӮаCPIҒiҸБ”пҺТ•ЁүҝҺwҗ”ҒjӮЙ”gӢyӮ·ӮйӮЬӮЕӮЙҺбҠұӮМғ^ғCғҖғүғOӮӘӮ ӮйҒAӮЖҚlӮҰӮзӮкӮДӮўӮЬӮ·ҒBӮ»ӮМCPIӮНFRBӮМ—ҳҸгӮ°”»’fӮЙүeӢҝӮ·ӮйӮҪӮЯҒA–{Һw•WӮӘ’Қ–ЪӮіӮкӮй–уӮЕӮ·ҒB

PPIӮН–с10,000•i–ЪӮМ”М”„үҝҠiҒiҸoүЧҺһ“_үҝҠiҒjӮр’ІҚёҒEҺZҸoӮөӮҪ•ЁүҝҺw•WӮЕӮ·ҒB1982”NӮМ•ҪӢП•ЁүҝӮр100ӮЖӮөӮДҺZҸoӮіӮкӮДӮўӮЬӮ·ҒB

“а–уӮЙӮНҒu•i–Ъ•КҒvҒuҺYӢЖ•КҒvҒuҗ»‘ў’iҠK•КҒiҢҙҚЮ—ҝҒE’ҶҠФҚаҒEҠ®җ¬ҚаҒjҒvӮӘӮ ӮиҒAҒu•i–Ъ•КҒvҒuҺYӢЖ•КҒvӮрҢ©ӮДҒAҢӢүКҒiҒuғRғAҺwҗ”ҒvҒu‘ҚҚҮҺwҗ”ҒvҒjӮМүрҺЯӮрҚsӮўӮЬӮ·ҒB

Ҳк”К“IӮЙ•ЁүҝҺw•WӮМ”ҪүһӮЦӮМүeӢҝӮНҒAҒuғRғAҺwҗ”ҒvҒ„Ғu‘ҚҚҮҺwҗ”ҒvӮМҸҮҒA‘O”N”дҒ„‘OҢҺ”дӮМҸҮҒAӮӘҠо–{ӮЕӮ·ҒBӮұӮкӮНҒAүҝҠi•П“®ӮӘ‘еӮ«ӮўғGғlғӢғMҒ[ӮвҗH—ҝ•iӮМүҝҠiӮрҸңӮўӮҪҒuғRғAҺwҗ”Ғi‘O”N”дҒjҒvӮӘҒAҚЕӮаҢц•ҪӮИҗ”’l”дҠrӮЙ“KӮөӮДӮўӮйӮ©ӮзӮЕӮ·ҒBӮӘӮөӮ©ӮөҒA•ДҚ‘PPIӮЦӮМ”ҪүһӮНҒu‘ҚҚҮҺwҗ”Ғi‘OҢҺ”дҒjҒvӮЕ“®ӮўӮҪҺ–—бӮаҺUҢ©ӮіӮкӮйӮҪӮЯҒA‘јҚ‘ӮМPPIӮжӮиҺ–‘O•ӘҗНӮӘӮҝӮеӮБӮЖӮвӮБӮ©ӮўӮЕӮ·ҒB

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ26үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

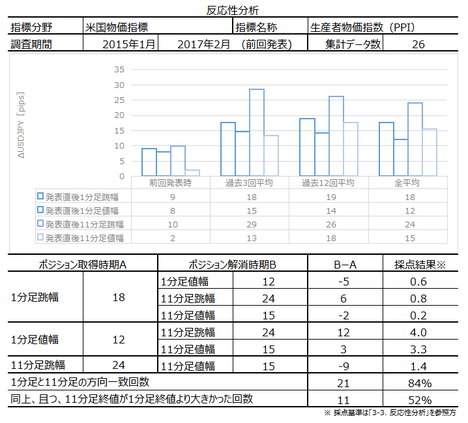

үәҗ}ӮЙүЯӢҺӮМҺsҸк—\‘zӮЖ”ӯ•\ҢӢүКӮрҺҰӮөӮЬӮ·ҒB

ҚЎүсӮН“БӮЙүрҺЯӮрүБӮҰӮЬӮ№ӮсҒB

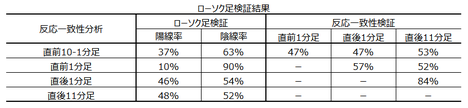

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮДӮЁӮ«ӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮЙғҚҒ[ғ\ғN‘«ҺА‘М•”ӮЖӢt‘ӨӮЙғqғQӮӘ–Ъ—§ӮВ“_ӮЙ’ҚҲУӮӘ•K—vӮЕӮ·ҒB

’јҢг11•Ә‘«’ө•қӮӘ40pipsҲИҸгӮ ӮБӮҪӮұӮЖӮН6үсӮЕӮ·ҒBӮұӮМ6үсӮМӮӨӮҝ4үсӮЙғqғQӮӘӮИӮўӮ©Ҹ¬ӮіӮӯӮИӮБӮДӮўӮЬӮ·ҒBӮұӮМӮұӮЖӮНҒA”ҪүһӮӘ‘еӮ«ӮўӮЖӮ«ӮЙ“ҜӮ¶•ыҢьӮЙ’·ҺһҠФ‘ұӮӯӮұӮЖӮрҺҰҚҙӮөӮДӮўӮЬӮ·ҒB

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒB

’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ84Ғ“ӮЕҒA•ыҢьҲк’vҺһӮЙҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮДҗLӮСӮДӮўӮҪӮұӮЖӮӘ52Ғ“ӮЕӮ·ҒBӮұӮМҗ”ҺҡӮЕӮНҲАҗSӮөӮД’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮкӮЬӮ№ӮсҒB’AӮөҒA’јҢг1•Ә‘«ӮМ”ҪүһӮрҠm”FӮөҒAӮ»ӮМ”ҪүһӮӘӮЬӮҫҸ¬ӮіӮҜӮкӮОҒA•ыҢьҲк’v—ҰӮНҚӮӮўӮМӮЕ’ЗҢӮӮөӮДӮа—ЗӮўӮЕӮөӮеӮӨҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҲЛӮкӮОҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН72Ғ“ӮИӮМӮЕҒA—zҗьҒ^үAҗьӮӘӮРӮБӮӯӮи•ФӮйӮұӮЖӮНҸӯӮИӮўӮ©ӮзӮЕӮ·ҒB

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮМүAҗь—ҰӮӘ90Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

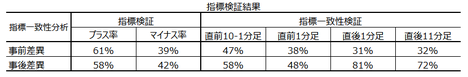

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКҒEҺsҸк—\‘zҒE”ӯ•\ҢӢүКӮМҚ·ӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒB

Һ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ’бӮўҺw•WӮЕӮ·ҒBӮВӮЬӮиҒAүЯӢҺӮМҺАҗСӮ©ӮзҢҫӮҰӮОҒAҺsҸк—\‘zӮӘӮ ӮДӮЙӮИӮзӮИӮўҺw•WӮҫӮЖҢҫӮҰӮЬӮ·ҒB

Ҳк•ыҒA’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮНҒAӮ»ӮкӮјӮк81Ғ“ҒE72Ғ“ӮЖҚӮӮӯҒAҺw•W”ӯ•\ҢӢүКӮЙ‘ОӮөӮДӮН‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІ——ӮӯӮҫӮіӮўҒB

ҲИүәӮН2017”N4ҢҺ14“ъ13:00Қ ӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

Һw•WҢӢүКӮНҒA‘ҚӮ¶ӮДҺsҸк—\‘zӮрүәүсӮиӮЬӮөӮҪҒB“БӮЙҒAPPI‘OҢҺ”дӮН7Ӯ©ҢҺӮФӮиӮМғ}ғCғiғXӮЕӮөӮҪҒB‘OҢҺ”дӮНPPIҒEPPIғRғAӮЖӮаӮЙ‘OүсҢӢүКӮрүәүсӮиҒA‘O”N”дӮНӮЖӮаӮЙ‘OүсҢӢүКӮрҸгүсӮБӮДӮўӮЬӮ·ҒB

“ҜҺһ”ӯ•\ӮіӮкӮҪҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ӮН23.4–ңҗlӮЕҒAҺsҸк—\‘z24.5–ңҗlӮрүәүсӮБӮДӮўӮЬӮөӮҪҒB

Ӯ»ӮөӮДҒA”ҪүһӮН’јҢгӮP•Ә‘«ӮұӮ»үAҗьӮҫӮБӮҪӮаӮМӮМҒA’јҢг11•Ә‘«ӮН—zҗьӮЙ“]Ӯ¶ӮЬӮөӮҪҒB

ӮұӮМ”ҪүһӮНҸӯӮөӮЁӮ©ӮөӮИ“_ӮӘӮ ӮиӮЬӮ·ҒB

ӮЬӮёҒAҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ӮӘҺsҸк—\‘zӮрүәүсӮБӮДӮўӮйӮМӮҫӮ©ӮзҒAүAҗьӮЕ”ҪүһӮ·ӮЧӮ«ӮЕӮ·ҒBӮ»ӮөӮДҒAPPIӮМүЯӢҺӮМ”ҪүһҢXҢьӮНҒAPPIғRғAҒ„PPIҒA‘O”N”дҒ„‘OҢҺ”дҒAҺsҸк—\‘zҒ„‘OүсҢӢүКҒAӮЕӮ·ҒBPPIҒEPPIғRғAӮН‘ҚӮ¶ӮДҺsҸк—\‘zӮрүәүсӮБӮДӮўӮҪӮМӮҫӮ©ӮзҒA–{—ҲӮИӮзӮұӮкӮаүAҗьӮЕ”ҪүһӮ·ӮЧӮ«ӮЕӮ·ҒB

ӮЖӮұӮлӮӘҺАҚЫӮМ”ҪүһӮНүAҗьӮЕ”ҪүһӮөӮҪӮМӮН’јҢг1•Ә‘«ӮЕҒA’јҢг11•Ә‘«ӮН—zҗьӮЙ“]Ӯ¶ӮДӮўӮЬӮ·ҒB

ӮұӮМҠп–ӯӮИ“®Ӯ«ӮНҒAҺw•W”ӯ•\ҢӢүКӮ©Ӯзҗа–ҫӮЕӮ«ӮЬӮ№ӮсҒBӮЁӮ»ӮзӮӯҒA’јӢЯӮМғҠғXғNүс”рӮМ“®Ӯ«ӮЕ”ғӮнӮкӮДӮўӮҪJPYӮӘ”„ӮзӮкӮй“®Ӯ«ӮӘӢӯӮ©ӮБӮҪӮҪӮЯӮЖҺvӮнӮкӮЬӮ·ҒB

ӮИӮЁҒAPPIҒEPPIғRғAӮМ‘OҢҺ”дӮӘ‘OүсҢӢүКӮжӮиӮаүәӮӘӮБӮҪ—қ—RӮНҒAғGғlғӢғMҒ[үҝҠiӮӘҒў2.9Ғ“ӮҫӮБӮҪӮҪӮЯӮМӮжӮӨӮЕӮ·ҒB—Ӯ4ҢҺ14“ъ”ӯ•\—\’иӮМCPIӮЙӮаҠЦӮнӮйҗH•iӮНҒ{0.9Ғ“ӮЖӮИӮБӮДӮўӮЬӮөӮҪҒB

‘O”N”дӮӘ‘OүсҢӢүКӮжӮиҸгӮӘӮБӮҪ—қ—RӮНҒAӮжӮӯӮнӮ©ӮиӮЬӮ№ӮсҒBPCEӮЙҠЬӮЬӮкӮйҲг—Г”пӮӘҒ{0.1Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

‘S”sӮЕӮ·ҒBӮЬӮҹ—қ—RӮНӮіӮДӮЁӮ«ӮұӮсӮИӮұӮЖӮаӮ ӮиӮЬӮ·ҒB

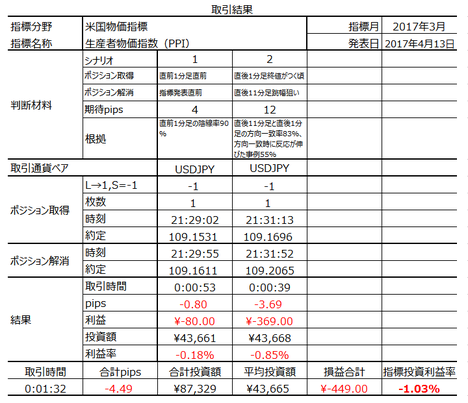

ғVғiғҠғI1ӮНҒA•ӘҗНӮЖ”ҪүһӮрҢ©”дӮЧӮкӮО—ҳҠmӮЕӮ«ӮДӮа—ЗӮіӮ»ӮӨӮЕӮ·ӮӘҒAғ|ғWғVғҮғ“Һж“ҫҒEүрҸБӮМғ^ғCғ~ғ“ғOӮӘҲ«Ӯ©ӮБӮҪӮМӮҫӮЖҺvӮўӮЬӮ·ҒB

Һ–‘O’ІҚё•ӘҗН“а—eӮрҒAҲИүәӮЙҢҹҸШӮөӮЬӮ·

Ӯ«ӮҝӮсӮЖ•ӘҗНӮөӮДӮўӮИӮўӮИӮзҒA—]ҢvӮИӮұӮЖӮрҸ‘Ӯ©ӮИӮҜӮкӮО—ЗӮ©ӮБӮҪӮЕӮ·ӮЛҒBҚЎүсӮМ•ӘҗНӮНҒAҚЎүсӮМ”ӯ•\ӮЙ“–ӮДӮНӮЬӮБӮДӮўӮЬӮ№ӮсҒB

Һ–‘OҸҖ”хӮөӮДӮўӮҪғVғiғҠғIӮНҺҹӮМ’КӮиӮЕӮ·ҒB

җжҸqӮМ’КӮиҒAӮұӮМӮжӮӨӮИ”ҪүһӮрӮіӮкӮДӮНҒA(2)ӮМғVғiғҠғI2ӮӘ•үӮҜӮйӮМӮаҺd•ыӮ ӮиӮЬӮ№ӮсҒB(1)ӮМғVғiғҠғI1ӮЕ‘№җШӮЖӮИӮБӮҪӮМӮНҒAӮЬӮҫүәҺиӮҫӮБӮҪӮ©ӮзӮЕӮ·ҒB

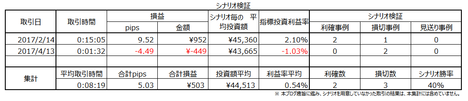

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

ӮаӮөӮұӮМӢLҺ–ӮӘүҪӮ©ҺQҚlӮЙӮИӮБӮҪӮИӮзҒAӮЗӮкӮ©ҚLҚҗғoғiҒ[ӮрғNғҠғbғNӮөӮД’сҢgҗжӮЙӢ»–ЎӮрӮЁҺқӮҝ’ёӮҜӮйӮЖҚKӮўӮЕӮ·ҒB’сҢgҗжӮНӮўӮёӮкӮа—ЗҗS“IӮИӮЖӮұӮлӮр‘IӮсӮҫӮВӮаӮиӮЕӮ·ҒBҲАҗSӮөӮДӮӯӮҫӮіӮўҒB

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

2017”N4ҢҺ13“ъ21:30”ӯ•\—\’иҒ[•ДҚ‘•ЁүҝҺw•WҒuҗ¶ҺYҺТ•ЁүҝҺwҗ”ҒiPPIҒjҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒBҚЎүс”ӯ•\ӮН2017”N3ҢҺ•ӘӮМҸWҢvҢӢүКӮЕӮ·ҒB

“ҜҺһҚҸӮЙҒAҢЩ—pҺw•WҒuҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ҒvӮӘ”ӯ•\ӮіӮкӮЬӮ·ҒB”ӯ•\’lӮЙӮжӮБӮДӮНҒA–{Һw•WӮЦӮМүeӢҝӮа–іҺӢӮЕӮ«ӮЬӮ№ӮсҒB

–{Һw•WӮМ—v“_ӮНүә•\ӮЙҗ®—қӮөӮДӮЁӮ«ӮЬӮөӮҪҒB

ҺҹӮЙҒA–{Һw•W”ӯ•\‘OҢгӮЙғ|ғWғVғҮғ“ӮрҺқӮВӮЖӮ«ӮМғ|ғCғ“ғgӮрҗ®—қӮөӮДӮЁӮ«ӮЬӮ·ҒB

- ӮЬӮёҒA–{Һw•WҺжҲшӮЙ“–ӮҪӮБӮДӮМ’ҚҲУ“_ӮЕӮ·ҒB

(1) Һ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ’бӮўҺw•WӮЕӮ·ҒBӮВӮЬӮиҒAүЯӢҺӮМҺАҗСӮ©ӮзҢҫӮҰӮОҒAҺsҸк—\‘zӮӘӮ ӮДӮЙӮИӮзӮИӮўҺw•WӮҫӮЖҢҫӮҰӮЬӮ·ҒB

(2) Ҳк•ыҒA’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮНҒAӮ»ӮкӮјӮк81Ғ“ҒE72Ғ“ӮЖҚӮӮӯҒAҺw•W”ӯ•\ҢӢүКӮЙ‘ОӮөӮДӮН‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

(3) ’ј‘O1•Ә‘«ӮЙғҚҒ[ғ\ғN‘«ҺА‘М•”ӮЖӢt‘ӨӮЙғqғQӮӘ–Ъ—§ӮВ“_ӮЙ’ҚҲУӮӘ•K—vӮЕӮ·ҒB

(4) ’јҢг11•Ә‘«’ө•қӮӘ40pipsҲИҸгӮ ӮБӮҪӮұӮЖӮН6үсӮЕӮ·ҒBӮұӮМ6үсӮМӮӨӮҝ4үсӮЙғqғQӮӘӮИӮўӮ©Ҹ¬ӮіӮӯӮИӮБӮДӮўӮЬӮ·ҒBӮұӮМӮұӮЖӮНҒA”ҪүһӮӘ‘еӮ«ӮўӮЖӮ«ӮЙ“ҜӮ¶•ыҢьӮЙ’·ҺһҠФ‘ұӮӯӮұӮЖӮрҺҰҚҙӮөӮДӮўӮЬӮ·ҒB - ҸгӢL’ҚҲУ“_(1)ӮЙӢLҚЪ—қ—RӮЙҲЛӮиҒA–{Һw•W”ӯ•\ҢӢүКӮМ—\‘zҒE•ӘҗНӮНҚsӮўӮЬӮ№ӮсҒB

ҲкҠСӮөӮДӮўӮЬӮ№ӮсӮӘӮ ӮҰӮДҢҫӮҰӮОҒA‘O”N”дӮӘғRғAҒE‘ҚҚҮӮЖӮаӮЙ2Ғ“ӮЙ’BӮөӮжӮӨӮЖӮөӮДӮўӮЬӮ·ҒBҺsҸк—\‘z’КӮиӮИӮзӮОҒAPPIҸгҸёӮЙ”әӮўCPIӮаҸгҸёӮМүВ”\җ«ӮӘҚӮӮЬӮиҒAӮ»ӮкӮНFRBӮМ—ҳҸгӮ°”»’fӮрҢгүҹӮөӮөӮЬӮ·ҒB—zҗьӮЕӮМ”ҪүһӮЕӮөӮеӮӨҒBӮҪӮҫҒAҺsҸк—\‘zӮМҗі”ЫӮрҺ–‘OҠm”FӮөӮДӮўӮИӮўӮҪӮЯҒA’јҢг1•Ә‘«ӮМғ|ғWғVғҮғ“ӮрҺжӮй—\’иӮНӮ ӮиӮЬӮ№ӮсҒBҗжҢҺӮЬӮЕӮЖ3ҢҺӮМ—A“ь•ЁүҝҺwҗ”ҒiҢҙҚЮ—ҝҒjӮНҸгҸёҢXҢьӮЖӮИӮБӮДӮўӮЬӮ·ҒB - ғVғiғҠғIӮНҺҹӮМ’КӮиӮЕӮ·ҒB

(1) ’ј‘O1•Ә‘«ӮМүAҗь—ҰӮӘ90Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

(2) ’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ84Ғ“ӮЕҒA•ыҢьҲк’vҺһӮЙҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮДҗLӮСӮДӮўӮҪӮұӮЖӮӘ52Ғ“ӮЕӮ·ҒBӮұӮМҗ”ҺҡӮЕӮНҲАҗSӮөӮД’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮкӮЬӮ№ӮсҒB’AӮөҒA’јҢг1•Ә‘«ӮМ”ҪүһӮрҠm”FӮөҒAӮ»ӮМ”ҪүһӮӘӮЬӮҫҸ¬ӮіӮҜӮкӮОҒA•ыҢьҲк’v—ҰӮНҚӮӮўӮМӮЕ’ЗҢӮӮөӮДӮа—ЗӮўӮЕӮөӮеӮӨҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҲЛӮкӮОҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН72Ғ“ӮИӮМӮЕҒA—zҗьҒ^үAҗьӮӘӮРӮБӮӯӮи•ФӮйӮұӮЖӮНҸӯӮИӮўӮ©ӮзӮЕӮ·ҒB

үҪӢCӮИӮӯҺжҲшӮ·ӮйӮжӮиӮаҒAӮұӮӨӮөӮҪӮұӮЖӮр“ӘӮЙ“ьӮкӮДӮЁӮўӮҪ•ыӮӘҒAҺw•W”ӯ•\‘OҢгӮМҺжҲшӮЕӮНҲі“|“IӮЙ—L—ҳӮЕӮ·ҒB

ҲИүәҒAҒuҮT.’ІҚёҒvҒuҮU.•ӘҗНҒvӮрҺ–‘O“ҠҚeӮөҒAҒuҮV.ҢӢүКҒvҒuҮW.ҢҹҸШҒvӮрҺ–Ңг“ҠҚeӮөӮДӮўӮЬӮ·ҒBҺ–Ңг“ҠҚe“ъҺһӮНҒuҮV.ҢӢүКҒvӮМғ^ғCғgғӢҚs•tӢЯӮЙӢLҚЪӮөӮДӮўӮЬӮ·ҒB

ҮT.’ІҚё

ҢцҠJҸо•сӮвҠщҸoҸо•сӮЙҠоӮГӮӯ’ІҚёӮрҚsӮБӮДӮўӮЬӮ·ҒB

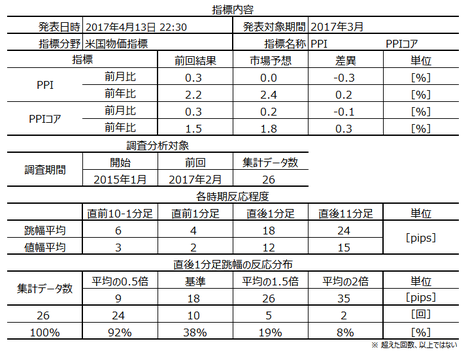

Ғy1. Һw•WҠT—vҒz

•ЁүҝӮНҒAҸг—¬Ӯ©Ӯзүә—¬ӮЦӮЖ”gӢyӮөҒAPPIҒiҗ¶ҺYҺТ•ЁүҝҺwҗ”ҒjӮӘ•Пү»ӮөӮДӮаCPIҒiҸБ”пҺТ•ЁүҝҺwҗ”ҒjӮЙ”gӢyӮ·ӮйӮЬӮЕӮЙҺбҠұӮМғ^ғCғҖғүғOӮӘӮ ӮйҒAӮЖҚlӮҰӮзӮкӮДӮўӮЬӮ·ҒBӮ»ӮМCPIӮНFRBӮМ—ҳҸгӮ°”»’fӮЙүeӢҝӮ·ӮйӮҪӮЯҒA–{Һw•WӮӘ’Қ–ЪӮіӮкӮй–уӮЕӮ·ҒB

PPIӮН–с10,000•i–ЪӮМ”М”„үҝҠiҒiҸoүЧҺһ“_үҝҠiҒjӮр’ІҚёҒEҺZҸoӮөӮҪ•ЁүҝҺw•WӮЕӮ·ҒB1982”NӮМ•ҪӢП•ЁүҝӮр100ӮЖӮөӮДҺZҸoӮіӮкӮДӮўӮЬӮ·ҒB

“а–уӮЙӮНҒu•i–Ъ•КҒvҒuҺYӢЖ•КҒvҒuҗ»‘ў’iҠK•КҒiҢҙҚЮ—ҝҒE’ҶҠФҚаҒEҠ®җ¬ҚаҒjҒvӮӘӮ ӮиҒAҒu•i–Ъ•КҒvҒuҺYӢЖ•КҒvӮрҢ©ӮДҒAҢӢүКҒiҒuғRғAҺwҗ”ҒvҒu‘ҚҚҮҺwҗ”ҒvҒjӮМүрҺЯӮрҚsӮўӮЬӮ·ҒB

Ҳк”К“IӮЙ•ЁүҝҺw•WӮМ”ҪүһӮЦӮМүeӢҝӮНҒAҒuғRғAҺwҗ”ҒvҒ„Ғu‘ҚҚҮҺwҗ”ҒvӮМҸҮҒA‘O”N”дҒ„‘OҢҺ”дӮМҸҮҒAӮӘҠо–{ӮЕӮ·ҒBӮұӮкӮНҒAүҝҠi•П“®ӮӘ‘еӮ«ӮўғGғlғӢғMҒ[ӮвҗH—ҝ•iӮМүҝҠiӮрҸңӮўӮҪҒuғRғAҺwҗ”Ғi‘O”N”дҒjҒvӮӘҒAҚЕӮаҢц•ҪӮИҗ”’l”дҠrӮЙ“KӮөӮДӮўӮйӮ©ӮзӮЕӮ·ҒBӮӘӮөӮ©ӮөҒA•ДҚ‘PPIӮЦӮМ”ҪүһӮНҒu‘ҚҚҮҺwҗ”Ғi‘OҢҺ”дҒjҒvӮЕ“®ӮўӮҪҺ–—бӮаҺUҢ©ӮіӮкӮйӮҪӮЯҒA‘јҚ‘ӮМPPIӮжӮиҺ–‘O•ӘҗНӮӘӮҝӮеӮБӮЖӮвӮБӮ©ӮўӮЕӮ·ҒB

Ғy2. ҠщҸoҸо•сҒz

ҲИүәӮМ’ІҚё•ӘҗН”НҲНӮНҒA2015”N1ҢҺ•ӘҲИҚ~‘OүсӮЬӮЕӮМ26үс•ӘӮМғfҒ[ғ^ӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB

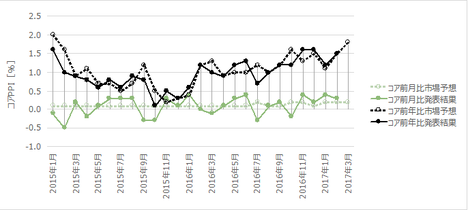

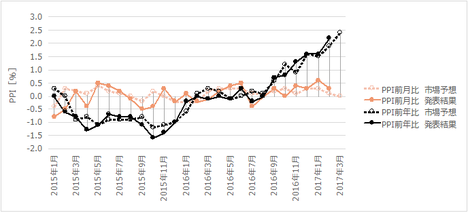

Ғi2-1. үЯӢҺҸо•сҒj

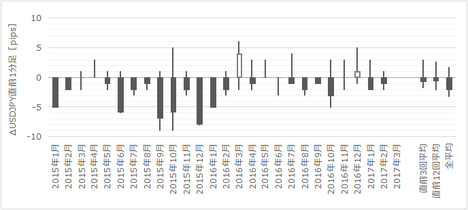

үәҗ}ӮЙүЯӢҺӮМҺsҸк—\‘zӮЖ”ӯ•\ҢӢүКӮрҺҰӮөӮЬӮ·ҒB

ҚЎүсӮН“БӮЙүрҺЯӮрүБӮҰӮЬӮ№ӮсҒB

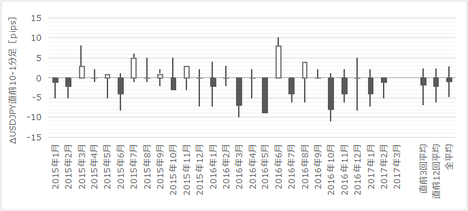

Ғi2-2. үЯӢҺ”ҪүһҒj

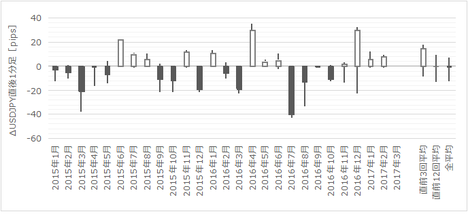

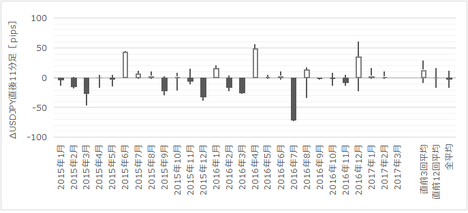

үЯӢҺӮМ’ј‘O10-1•Ә‘«ҒE’ј‘O1•Ә‘«ҒE’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮМҺn’lҠоҸҖғҚҒ[ғ\ғN‘«ӮрҺҰӮөӮДӮЁӮ«ӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮЙғҚҒ[ғ\ғN‘«ҺА‘М•”ӮЖӢt‘ӨӮЙғqғQӮӘ–Ъ—§ӮВ“_ӮЙ’ҚҲУӮӘ•K—vӮЕӮ·ҒB

’јҢг11•Ә‘«’ө•қӮӘ40pipsҲИҸгӮ ӮБӮҪӮұӮЖӮН6үсӮЕӮ·ҒBӮұӮМ6үсӮМӮӨӮҝ4үсӮЙғqғQӮӘӮИӮўӮ©Ҹ¬ӮіӮӯӮИӮБӮДӮўӮЬӮ·ҒBӮұӮМӮұӮЖӮНҒA”ҪүһӮӘ‘еӮ«ӮўӮЖӮ«ӮЙ“ҜӮ¶•ыҢьӮЙ’·ҺһҠФ‘ұӮӯӮұӮЖӮрҺҰҚҙӮөӮДӮўӮЬӮ·ҒB

ҮU. •ӘҗН

Ғy3. ”Ҫүһҗ«•ӘҗНҒz

”Ҫүһҗ«•ӘҗНӮЕӮНҒAүЯӢҺ”ӯ•\’јҢгӮМ1•Ә‘«ӮЖ11•Ә‘«ӮМ’ө•қӮЖ’l•қӮрҺgӮўӮЬӮ·ҒBӮұӮМ•ӘҗНӮЕҸ\•ӘӮИpipsӮӘ‘_ӮҰӮ»ӮӨӮИҺw•WӮ©”ЫӮ©ӮӘ”»’fӮЕӮ«ӮЬӮ·ҒB

’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ84Ғ“ӮЕҒA•ыҢьҲк’vҺһӮЙҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮДҗLӮСӮДӮўӮҪӮұӮЖӮӘ52Ғ“ӮЕӮ·ҒBӮұӮМҗ”ҺҡӮЕӮНҲАҗSӮөӮД’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮкӮЬӮ№ӮсҒB’AӮөҒA’јҢг1•Ә‘«ӮМ”ҪүһӮрҠm”FӮөҒAӮ»ӮМ”ҪүһӮӘӮЬӮҫҸ¬ӮіӮҜӮкӮОҒA•ыҢьҲк’v—ҰӮНҚӮӮўӮМӮЕ’ЗҢӮӮөӮДӮа—ЗӮўӮЕӮөӮеӮӨҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҲЛӮкӮОҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН72Ғ“ӮИӮМӮЕҒA—zҗьҒ^үAҗьӮӘӮРӮБӮӯӮи•ФӮйӮұӮЖӮНҸӯӮИӮўӮ©ӮзӮЕӮ·ҒB

Ғy4. ”ҪүһҲк’vҗ«•ӘҗНҒz

”ҪүһҲк’vҗ«•ӘҗНӮНҒAҺw•W”ӯ•\‘OҢгӮМ”Ҫүһ•ыҢьӮЙ“Б’Ҙ“IӮИ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒB

’ј‘O1•Ә‘«ӮМүAҗь—ҰӮӘ90Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

Ғy5. Һw•WҲк’vҗ«•ӘҗНҒz

Һw•WҲк’vҗ«•ӘҗНӮНҒAҺw•WӮМ‘OүсҢӢүКҒEҺsҸк—\‘zҒE”ӯ•\ҢӢүКӮМҚ·ӮрӢҒӮЯҒAӮ»ӮМғvғүғXҒEғ}ғCғiғXӮЖ”Ҫүһ•ыҢьӮЙ•ОӮиӮӘӮИӮўӮ©Ӯр’ІӮЧӮДӮўӮЬӮ·ҒB

Һ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ’бӮўҺw•WӮЕӮ·ҒBӮВӮЬӮиҒAүЯӢҺӮМҺАҗСӮ©ӮзҢҫӮҰӮОҒAҺsҸк—\‘zӮӘӮ ӮДӮЙӮИӮзӮИӮўҺw•WӮҫӮЖҢҫӮҰӮЬӮ·ҒB

Ҳк•ыҒA’јҢг1•Ә‘«ҒE’јҢг11•Ә‘«ӮЖҺ–ҢгҚ·ҲЩӮМ•ыҢьҲк’v—ҰӮНҒAӮ»ӮкӮјӮк81Ғ“ҒE72Ғ“ӮЖҚӮӮӯҒAҺw•W”ӯ•\ҢӢүКӮЙ‘ОӮөӮДӮН‘f’јӮЙ”ҪүһӮ·ӮйҺw•WӮҫӮЖҢҫӮҰӮйӮЕӮөӮеӮӨҒB

Ғy6. ғVғiғҠғIҚмҗ¬Ғz

ҠӘ“ӘүУҸрҸ‘Ӯ«ӮМғVғiғҠғIӮМҚҖӮрӮІ——ӮӯӮҫӮіӮўҒB

ҲИҸг

2017”N4ҢҺ13“ъ21:30”ӯ•\

ҲИүәӮН2017”N4ҢҺ14“ъ13:00Қ ӮЙ’ЗӢLӮөӮДӮўӮЬӮ·ҒB

ҮV. ҢӢүК

Ғy7. ”ӯ•\ҢӢүКҒz

Ғi7-1. Һw•WҢӢүКҒj

–{Һw•W”ӯ•\ҢӢүКӢyӮС”ҪүһӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

Һw•WҢӢүКӮНҒA‘ҚӮ¶ӮДҺsҸк—\‘zӮрүәүсӮиӮЬӮөӮҪҒB“БӮЙҒAPPI‘OҢҺ”дӮН7Ӯ©ҢҺӮФӮиӮМғ}ғCғiғXӮЕӮөӮҪҒB‘OҢҺ”дӮНPPIҒEPPIғRғAӮЖӮаӮЙ‘OүсҢӢүКӮрүәүсӮиҒA‘O”N”дӮНӮЖӮаӮЙ‘OүсҢӢүКӮрҸгүсӮБӮДӮўӮЬӮ·ҒB

“ҜҺһ”ӯ•\ӮіӮкӮҪҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ӮН23.4–ңҗlӮЕҒAҺsҸк—\‘z24.5–ңҗlӮрүәүсӮБӮДӮўӮЬӮөӮҪҒB

Ӯ»ӮөӮДҒA”ҪүһӮН’јҢгӮP•Ә‘«ӮұӮ»үAҗьӮҫӮБӮҪӮаӮМӮМҒA’јҢг11•Ә‘«ӮН—zҗьӮЙ“]Ӯ¶ӮЬӮөӮҪҒB

ӮұӮМ”ҪүһӮНҸӯӮөӮЁӮ©ӮөӮИ“_ӮӘӮ ӮиӮЬӮ·ҒB

ӮЬӮёҒAҸTҺҹҗVӢKҺёӢЖ•ЫҢҜҗ\җҝҢҸҗ”ӮӘҺsҸк—\‘zӮрүәүсӮБӮДӮўӮйӮМӮҫӮ©ӮзҒAүAҗьӮЕ”ҪүһӮ·ӮЧӮ«ӮЕӮ·ҒBӮ»ӮөӮДҒAPPIӮМүЯӢҺӮМ”ҪүһҢXҢьӮНҒAPPIғRғAҒ„PPIҒA‘O”N”дҒ„‘OҢҺ”дҒAҺsҸк—\‘zҒ„‘OүсҢӢүКҒAӮЕӮ·ҒBPPIҒEPPIғRғAӮН‘ҚӮ¶ӮДҺsҸк—\‘zӮрүәүсӮБӮДӮўӮҪӮМӮҫӮ©ӮзҒA–{—ҲӮИӮзӮұӮкӮаүAҗьӮЕ”ҪүһӮ·ӮЧӮ«ӮЕӮ·ҒB

ӮЖӮұӮлӮӘҺАҚЫӮМ”ҪүһӮНүAҗьӮЕ”ҪүһӮөӮҪӮМӮН’јҢг1•Ә‘«ӮЕҒA’јҢг11•Ә‘«ӮН—zҗьӮЙ“]Ӯ¶ӮДӮўӮЬӮ·ҒB

ӮұӮМҠп–ӯӮИ“®Ӯ«ӮНҒAҺw•W”ӯ•\ҢӢүКӮ©Ӯзҗа–ҫӮЕӮ«ӮЬӮ№ӮсҒBӮЁӮ»ӮзӮӯҒA’јӢЯӮМғҠғXғNүс”рӮМ“®Ӯ«ӮЕ”ғӮнӮкӮДӮўӮҪJPYӮӘ”„ӮзӮкӮй“®Ӯ«ӮӘӢӯӮ©ӮБӮҪӮҪӮЯӮЖҺvӮнӮкӮЬӮ·ҒB

ӮИӮЁҒAPPIҒEPPIғRғAӮМ‘OҢҺ”дӮӘ‘OүсҢӢүКӮжӮиӮаүәӮӘӮБӮҪ—қ—RӮНҒAғGғlғӢғMҒ[үҝҠiӮӘҒў2.9Ғ“ӮҫӮБӮҪӮҪӮЯӮМӮжӮӨӮЕӮ·ҒB—Ӯ4ҢҺ14“ъ”ӯ•\—\’иӮМCPIӮЙӮаҠЦӮнӮйҗH•iӮНҒ{0.9Ғ“ӮЖӮИӮБӮДӮўӮЬӮөӮҪҒB

‘O”N”дӮӘ‘OүсҢӢүКӮжӮиҸгӮӘӮБӮҪ—қ—RӮНҒAӮжӮӯӮнӮ©ӮиӮЬӮ№ӮсҒBPCEӮЙҠЬӮЬӮкӮйҲг—Г”пӮӘҒ{0.1Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

Ғi7-2. ҺжҲшҢӢүКҒj

ҺжҲшҢӢүКӮНҺҹӮМ’КӮиӮЕӮөӮҪҒB

‘S”sӮЕӮ·ҒBӮЬӮҹ—қ—RӮНӮіӮДӮЁӮ«ӮұӮсӮИӮұӮЖӮаӮ ӮиӮЬӮ·ҒB

ғVғiғҠғI1ӮНҒA•ӘҗНӮЖ”ҪүһӮрҢ©”дӮЧӮкӮО—ҳҠmӮЕӮ«ӮДӮа—ЗӮіӮ»ӮӨӮЕӮ·ӮӘҒAғ|ғWғVғҮғ“Һж“ҫҒEүрҸБӮМғ^ғCғ~ғ“ғOӮӘҲ«Ӯ©ӮБӮҪӮМӮҫӮЖҺvӮўӮЬӮ·ҒB

Ғy8. ’ІҚё•ӘҗНҢҹҸШҒz

Һ–‘O’ІҚё•ӘҗН“а—eӮрҒAҲИүәӮЙҢҹҸШӮөӮЬӮ·

- Һ–‘OҚ·ҲЩӮЖӮМ•ыҢьҲк’v—ҰӮӘ’бӮўҺw•WӮЕӮ·ҒBӮВӮЬӮиҒAүЯӢҺӮМҺАҗСӮ©ӮзҢҫӮҰӮОҒAҺsҸк—\‘zӮӘӮ ӮДӮЙӮИӮзӮИӮўҺw•WӮҫӮЖҢҫӮҰӮЬӮ·ҒB–{Һw•W”ӯ•\ҢӢүКӮМ—\‘zҒE•ӘҗНӮНҚsӮўӮЬӮ№ӮсҒB

ҲкҠСӮөӮДӮўӮЬӮ№ӮсӮӘӮ ӮҰӮДҢҫӮҰӮОҒA‘O”N”дӮӘғRғAҒE‘ҚҚҮӮЖӮаӮЙ2Ғ“ӮЙ’BӮөӮжӮӨӮЖӮөӮДӮўӮЬӮ·ҒBҺsҸк—\‘z’КӮиӮИӮзӮОҒAPPIҸгҸёӮЙ”әӮўCPIӮаҸгҸёӮМүВ”\җ«ӮӘҚӮӮЬӮиҒAӮ»ӮкӮНFRBӮМ—ҳҸгӮ°”»’fӮрҢгүҹӮөӮөӮЬӮ·ҒB—zҗьӮЕӮМ”ҪүһӮЕӮөӮеӮӨҒBӮҪӮҫҒAҺsҸк—\‘zӮМҗі”ЫӮрҺ–‘OҠm”FӮөӮДӮўӮИӮўӮҪӮЯҒA’јҢг1•Ә‘«ӮМғ|ғWғVғҮғ“ӮрҺжӮй—\’иӮНӮ ӮиӮЬӮ№ӮсҒBҗжҢҺӮЬӮЕӮЖ3ҢҺӮМ—A“ь•ЁүҝҺwҗ”ҒiҢҙҚЮ—ҝҒjӮНҸгҸёҢXҢьӮЖӮИӮБӮДӮўӮЬӮ·ҒB

Ӯ«ӮҝӮсӮЖ•ӘҗНӮөӮДӮўӮИӮўӮИӮзҒA—]ҢvӮИӮұӮЖӮрҸ‘Ӯ©ӮИӮҜӮкӮО—ЗӮ©ӮБӮҪӮЕӮ·ӮЛҒBҚЎүсӮМ•ӘҗНӮНҒAҚЎүсӮМ”ӯ•\ӮЙ“–ӮДӮНӮЬӮБӮДӮўӮЬӮ№ӮсҒB

Ғy9. ғVғiғҠғIҢҹҸШҒz

Һ–‘OҸҖ”хӮөӮДӮўӮҪғVғiғҠғIӮНҺҹӮМ’КӮиӮЕӮ·ҒB

- (1) ’ј‘O1•Ә‘«ӮМүAҗь—ҰӮӘ90Ғ“ӮЖӮИӮБӮДӮўӮЬӮ·ҒB

(2) ’јҢг11•Ә‘«ӮНҒA’јҢг1•Ә‘«ӮЖӮМ•ыҢьҲк’v—ҰӮӘ84Ғ“ӮЕҒA•ыҢьҲк’vҺһӮЙҸI’lӮӘ’јҢг1•Ә‘«ҸI’lӮр’ҙӮҰӮДҗLӮСӮДӮўӮҪӮұӮЖӮӘ52Ғ“ӮЕӮ·ҒBӮұӮМҗ”ҺҡӮЕӮНҲАҗSӮөӮД’ЗҢӮғ|ғWғVғҮғ“ӮрҺжӮкӮЬӮ№ӮсҒB’AӮөҒA’јҢг1•Ә‘«ӮМ”ҪүһӮрҠm”FӮөҒAӮ»ӮМ”ҪүһӮӘӮЬӮҫҸ¬ӮіӮҜӮкӮОҒA•ыҢьҲк’v—ҰӮНҚӮӮўӮМӮЕ’ЗҢӮӮөӮДӮа—ЗӮўӮЕӮөӮеӮӨҒBҢгҸqӮ·ӮйҺw•WҲк’vҗ«•ӘҗНӮЙҲЛӮкӮОҒAҺ–ҢгҚ·ҲЩӮЖ’јҢг11•Ә‘«ӮМ•ыҢьҲк’v—ҰӮН72Ғ“ӮИӮМӮЕҒA—zҗьҒ^үAҗьӮӘӮРӮБӮӯӮи•ФӮйӮұӮЖӮНҸӯӮИӮўӮ©ӮзӮЕӮ·ҒB

җжҸqӮМ’КӮиҒAӮұӮМӮжӮӨӮИ”ҪүһӮрӮіӮкӮДӮНҒA(2)ӮМғVғiғҠғI2ӮӘ•үӮҜӮйӮМӮаҺd•ыӮ ӮиӮЬӮ№ӮсҒB(1)ӮМғVғiғҠғI1ӮЕ‘№җШӮЖӮИӮБӮҪӮМӮНҒAӮЬӮҫүәҺиӮҫӮБӮҪӮ©ӮзӮЕӮ·ҒB

үә•\ӮЙҒA–{ғuғҚғOӮрҺnӮЯӮДӮ©ӮзӮМ–{Һw•WғVғiғҠғIӮЕӮМҺжҲшҗ¬җСӮр“ZӮЯӮДӮЁӮ«ӮЬӮ·ҒB

ҲИҸг

ӮаӮөӮұӮМӢLҺ–ӮӘүҪӮ©ҺQҚlӮЙӮИӮБӮҪӮИӮзҒAӮЗӮкӮ©ҚLҚҗғoғiҒ[ӮрғNғҠғbғNӮөӮД’сҢgҗжӮЙӢ»–ЎӮрӮЁҺқӮҝ’ёӮҜӮйӮЖҚKӮўӮЕӮ·ҒB’сҢgҗжӮНӮўӮёӮкӮа—ЗҗS“IӮИӮЖӮұӮлӮр‘IӮсӮҫӮВӮаӮиӮЕӮ·ҒBҲАҗSӮөӮДӮӯӮҫӮіӮўҒB

Ғ[Ғ[Ғ[ҲИүәӮНҚLҚҗӮЕӮ·Ғ[Ғ[Ғ[

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮНҒA“ҜӮ¶Һw•WӮМ”ӯ•\ӮӘӮ Ӯй“xӮЙҚXҗVӮрҢJӮи•ФӮөӮДҗё“xҢьҸгӮрҗ}ӮиҒAүЯӢҺӮМӢіҢPӮрҺҹӮМ”ӯ•\ҺһӮМҺжҲшӮЕҠҲӮ©Ӯ№ӮйӮжӮӨӮЙ“wӮЯӮДӮўӮЬӮ·ҒBӮӘӮөӮ©ӮөҒAӮ»ӮкӮЕӮа“I’Ҷ—ҰӮН75Ғ“’ц“xӮЙ—ҜӮЬӮиҒA100Ғ“ӮЕӮНӮ ӮиӮЬӮ№ӮсҒBҸЪҚЧӮНҒu1. FXӮНҸг’BӮ·ӮйӮМӮ©ҒvӮрӮІҺQҸЖӮӯӮҫӮіӮўҒB

Ӯ»ӮөӮДҒA–{ӢLҺ–ӮН•MҺТҢВҗlӮМҢ©үрӮЙҠоӮГӮўӮДӮўӮЬӮ·ҒB–{ӢLҺ–ӮЙҠЬӮЬӮкӮйүҝҠiҒEғfҒ[ғ^ҒEӮ»ӮМ‘јҸо•с“ҷӮНҒA–{ӢLҺ–ӮЙ“Y•tӮіӮкӮҪғҠғ“ғNҗжӮЖӮНҠЦҢWӮ ӮиӮЬӮ№ӮсҒBӮЬӮҪҒAҺжҲшӮв”„”ғӮЙӮЁӮҜӮйҲУҺvҢҲ’иӮрҒA–{ӢLҺ–ӮМӢLҚЪ’КӮиӮЙҚsӮӨӮұӮЖӮН“KҗШӮЕӮНӮ ӮиӮЬӮ№ӮсҒBӮ»ӮөӮДҒA–{ӢLҺ–ӮМ“а—eӮӘҺ‘ҠiӮрҺқӮБӮҪ“ҠҺ‘җк–еүЖӮМҸ•ҢҫӮЕӮНӮИӮўӮұӮЖӮр–ҫӢLӮөӮДӮЁӮ«ӮЬӮ·ҒBӢLҚЪ“а—eӮМғIғҠғWғiғҠғeғBӮвҗM—Ҡҗ«Ҡm•ЫӮЙӮН“wӮЯӮДӮўӮйӮаӮМӮМҒAӮ»ӮкӮЕӮа–ң‘SӮМғ`ғFғbғNӮНҚsӮҰӮДӮўӮИӮўүВ”\җ«ӮӘӮ ӮиӮЬӮ·ҒB

ғ|ғWғVғҮғ“ӮрҺқӮВҚЕҸI“IӮИӮІ”»’fӮН“ЗҺТӮІҺ©җgӮМҗУ”CӮЖӮИӮиӮЬӮ·ҒBӮ»ӮМ“_Ӯр—\ӮЯӮІ—№ҸіӮМҸгҒA–{ӢLҺ–ӮӘFXӮрҠyӮөӮЮҲкҸ•ӮЖӮИӮкӮОҚKӮўӮЕӮ·ҒB

Ғ[Ғ[Ғ[’ҚӢLҒ[Ғ[Ғ[

–{ӢLҺ–ӮЙӮЁӮҜӮй•ӘҗНғVҒ[ғgҒAҲк•””TҺҠӮНҲкҳAӮМ‘МҢnү»ӮіӮкӮҪҺиҸҮӮрҒAҢВҗlӮМҺжҲшҲИҠOӮМ–Ъ“IӮЕҺg—pҒEҢцҠJҒE“сҺҹ—ҳ—pӮрҚsӮӨҸкҚҮӮЙӮНҒA’ҳҚмҢ ҺТӢyӮСFXҺи–@ҢӨӢҶүпӮЙ‘ОӮөҒAҳA—ҚӮрҺжӮиүҪӮзӮ©ӮМҚҮҲУӮрҚsӮӨ•K—vӮӘӮ ӮиӮЬӮ·ҒB

ҲИҸг

ҒyӮұӮМғJғeғSғҠҒ[ӮМҚЕҗVӢLҺ–Ғz

-

no image

posted by FXҺи–@ҢӨӢҶүпӮМApajiӮЕӮ·ҒBҒ@Ғ@Ғ@Ғ@Ғ@Ӯ»ӮөӮДҺКҗ^ӮНMҢNӮЕӮ·ҒB at 13:20| Comment(0)

| TrackBack(0)

| DB2. •ДҚ‘Һw•WDB

ӮұӮМӢLҺ–ӮЦӮМғRғҒғ“ғg

ғRғҒғ“ғgӮрҸ‘Ӯӯ

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғNURL

https://fanblogs.jp/tb/6156622

ӮұӮМӢLҺ–ӮЦӮМғgғүғbғNғoғbғN