2017年03月27日

4-6. NZ経済指標DB

2017年3月27日、4-6-2項以降を更新

NZ指標ではNZDJPYで取引を行っています。スワップは大きいもののスプレッドが高く、現地報道等の直接情報に触れる機会に乏しいため、相対的に短期取引には向かない通貨ペアです。

但し、RBNZ政策金利は大きく反応する上、反応が続きやすく、追いかけてポジションを持ってもpipsが稼ぎやすいので狙い目です。他の指標は、情報不足ということもあり、取引を薦めません。

【4-6-1. NZDの特徴】

NZは安定した経済成長が続き、NZDはスワップが大きいため、長期保有する人が多いようです。一方、スプレッドが高く、現地報道等の直接情報に触れる機会に乏しいため、相対的に短期取引には向かない通貨と言えるでしょう。

NZは経済成長率が2014年3.02%・2015年3.00%・2016年(2.77%:未確定)と高く、その裏付けが人口増・世界食糧需給見通し・燃料輸入負担減なので、中長期見通しはしっかりしています。

がしかし、NZDの取引規模が小さく、中国経済との関係が強く、資源国通貨(食糧、特に乳製品)にも分類されています。これらのことは、不意に大きくNZDが下がるリスクに備えなければならない、という意味があります。

また、中国・資源に関わる報道は国内でも目にするものの、米国・豪州・中国とNZの二国間関係や、乳製品需給に関する報道はあまり目にすることがありません。これらのことは、指標の動きを追うときに背景知識不足から、間違った解釈に繋がりかねないこと、を意味します。

さて、(一財)Jミルクという団体があります。そのHPに掲載されているグラフに依れば、現在は乳製品国際価格が上昇局面と見受けられます。もちろん、乳製品価格だけでNZDの動きが見通せる訳ではありません。

次に、NZ企業全体の業績を見るには、ブルームバーグHPのマーケット情報の項に株価という項があります。そこでNZX動向を見ると参考になるでしょう。直近5年は日米独豪のどこも右上がりと言って良いでしょう。がしかし、NZXの右上がりの仕方を見ると、米ダウに次いで凸凹が小さな右上がりの仕方のように見受けられます。正直、豪ASXや上海指数よりも、凸凹が小さな点は意外な気がします。

ここまで、あくまで参考として。

ここからは、ポジションは超短期保有が原則のアマチュア(当会メンバーを含む)に向けての話です。

投資の基本は、FXであれ株であれ何であれ、保有期間が長くレバレッジが高いほど、資本に対するポジション保有率を小さくしなければいけません。いくら中長期的に魅力がある通貨でも、遊ばせるほどの大金がなければ、中長期投資は貯蓄的投資法(レバレッジがない)しか庶民にはできません。

普通のサラリーマンがFXで取引するには向いていない通貨だと思います。NZDを取引するなら、反応方向を確認してから追いかけてポジションが取っても、大きくpipsが稼ぎやすい指標だけが適しています。それにはRBNZ政策金利発表時の取引だけしか薦められません。

【4-6-2. 現状チャート】

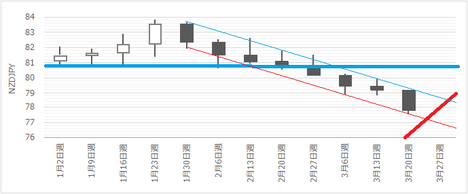

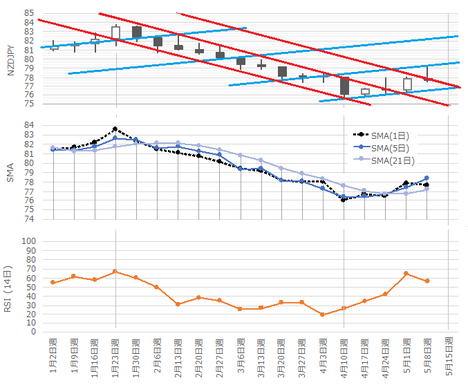

週足チャートを下図に示します。Wトップのネックを下抜けし、下降トレンド中です。

細い青線のレジスタンスと細い赤線のサポートは、幅2.5円の下降チャネルを形成しています。今週はこの幅が76.3-78.8円を示しています。

太い青線のレジスタンス83.5円(±1円)は、2006年12月-2017年1-3月高値付近・2013年4-5月高値付近・2015年12月高値付近・2016年12月-2017年1月高値付近を結んだ線です。そして、太い赤線のサポートは、2016年6月下旬安値・同年10月中旬安値・同年11月中旬安値を結んだ線です。先週、このサポートを下抜けていますが、こうした長期線からの1円・2円のズレは珍しくありません。サポートは今週79円付近となっています。

太い赤線のサポートの下抜けが続くと、次は74.3円付近(±1円)に2007年7月上旬から引ける強いサポートがあるようです。

【4-6-3. 現状テクニカル】

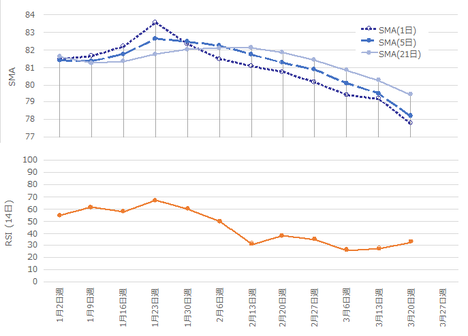

SMAは、下からSMA(1日)・SMA(5日)・SMA(21日)の配置で、下降トレンド配置が継続し、各線の幅が広がりつつあるようにも見受けられます。

SMAよりもRSIの方が注目に値します。RSI(14日)は先週末時点で33%で、先々週の25.9%・先週の27%よりも増加しています。ダイバージェンスです。但し、ダイバージェンスは、いつトレンド転換するのかを検証して有効な結論を得た例を知りません。

【4-6-4. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日NZの金利差の前週との差を「Δ金利差」と表記します。また、日NZの主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。自然な動きのときは参考にしても、不自然なときには参考にしない、が基本です。不自然なときには逆に考える、ではありません。理屈が通らない以上、参考にしない、が基本です。

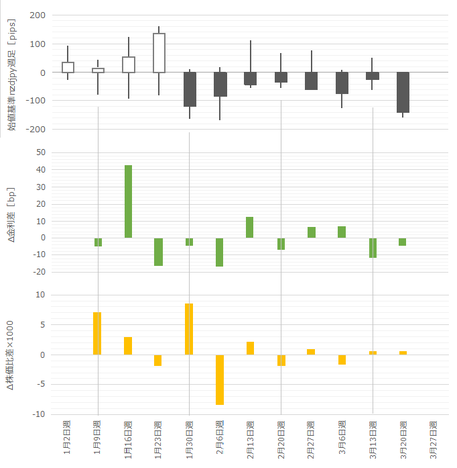

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

先週は、今年一番の値幅が動きました。リスク回避でJPYが買われNZDが売られたため、NZDJPYは大きく下降しました。

金利と株価を見てみましょう。

Δ金利差は、今年に入って11週のうち6週しかNZDJPYと同方向になっていません。Δ株価比差は11週のうち6週がNZDJPYと逆方向です。米欧英と違って、NZDJPYとΔ金利差の方向一致回数や、NZDJPYとΔ株価比差の不一致回数は、あまり相関が高いようには見えません。

先々週からは為替と金利と株価の方向が自然な向きに戻りました。繰り返しますが、為替とΔ金利差が同方向、且つ、為替とΔ株価比差が逆方向、が自然な姿です。今年に入って自然な姿は11週のうち3週しかありません。うち、2週が直近2週です。

ファンダメンタル指標が自然な姿に戻りつつある以上、そろそろ両国の経済指標・金利差・将来性(株価)の関係から、NZDJPYが↑に転換する時期かも知れません。

【4-6-5. 今週以降の注目点】

次回RBNZ政策金利発表を待ちましょう。

【4-6-6. 指標分析一覧】

市場予想がほぼ的中し、且つ、それにも関わらず反応が大きい政策金利にだけ注目しておけば十分です。

A. 政策決定指標

A1. 金融政策

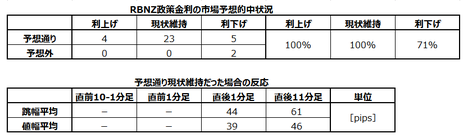

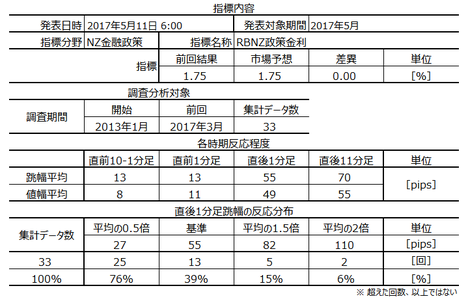

RBNZ政策金利の発表では市場予想がほぼ的中します。そして、他の中銀の政策金利発表時と比較して、「現状維持」のときに発表後の反応が一方向に続く傾向があります。反応方向を確認してから追いかけてポジションが取ってもpipsが稼ぎやすい、という特徴があります。

(1) RBNZ政策金利(2017年3月23日発表結果検証済)

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ーーー以下は広告ですーーー

FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利ですよ。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

外為ジャパン新規会員獲得プロモーション

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

外為ジャパン新規会員獲得プロモーション

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6098786

この記事へのトラックバック