2017�N03��17��

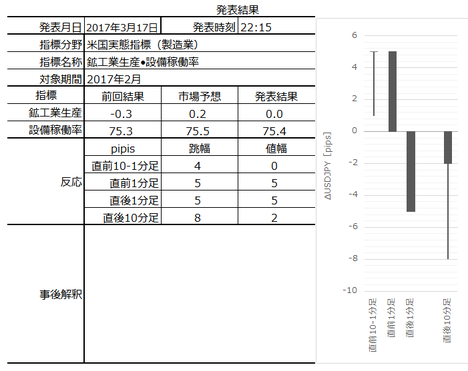

�č����Ԏw�W�u�z�H�Ɛ��Y�E�ݔ��ғ����v���\�O���USDJPY�������́i2017�N3��17��22:15���\���ʌ��؍ρj

2017�N3��17��22:15�ɕč����Ԏw�W�u�z�H�Ɛ��Y�E�ݔ��ғ����v�����\����܂��B�����2017�N2�����̏W�v���ʔ��\�ƂȂ�܂��B

�{�w�W�̗v�_�����\�ɐ������Ă����܂��B

�ߋ��̌X�����������A�قƂ�ǔ������Ȃ��w�W�ł��B����āA�ׂ��ȃf�[�^�Y�t�͊������A�������}�\�ƌ��_�݈̂ȉ��Ɏ����܂��B

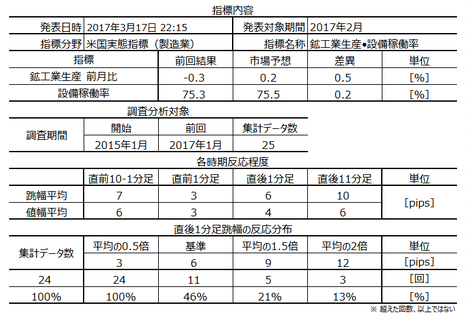

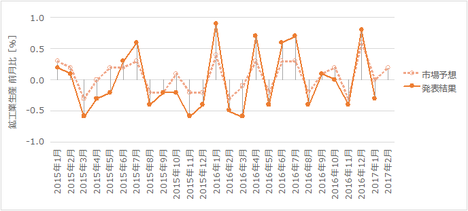

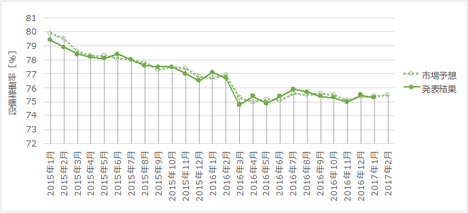

�w�W���ڂ͉��}�̒ʂ�ł��B

�s��\�z�ł́A�z�H�Ɛ��Y�O����E�ݔ��ғ����Ƃ��ɁA�O�\���͂��ɉ��P�ƂȂ��Ă��܂��B

2���́A�i�C�w�W�iNY�A��EPhil�A��EISM�����Ɓj�������������ȑO���߂̃s�[�N�ƂȂ��Ă���D���ł����B�����w�W��PPI�E�R�A�Ƃ���1���������Ă��܂����B������1�����͌������Ă��܂����B

����āA�z�H�Ɛ��Y�E�ݔ��ғ����Ƃ��ɑO�������P�Ƃ����s��\�z�͑Ó��ł��B�ނ���A�s��\�z�������P�����\����������A�ƌ��Ă��܂��B

�����āA���㍷�ق��v���X�̏ꍇ�i�s��\�z��O�����ʂ�����ꍇ�j�A�ߋ��̃f�[�^���狁�߂��z�����́A����1������67���E����11������79���ł��B����1�����ƒ���11�����̕�����v���ɁA�������L�т������68���ƂȂ��Ă��܂��B

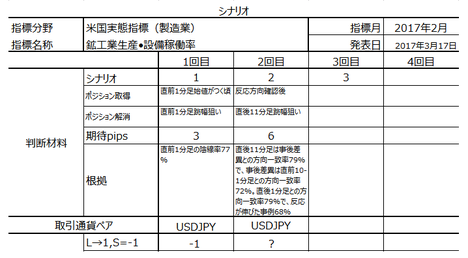

�ꉞ�A���\�̃V�i���I��p�ӂ��܂����B

���������A�V�i���I�P�̒��O1�����̉A�������͉ߋ�����3pips�ł�����A������Ȃ������ǂ������m��܂���B�܂��A�V�i���I2�̔��������m�F��ɒǂ������ă|�W�V�����������@���A�ߋ�����pips���������̂ŁA�|�W�V���������ׂ����ۂ������ł��B

�Ȃ��A23:00��UM�i�~�V�K����w�j����ґԓx�w������l���\���\�肳��Ă��܂��B�s��\�z�͂��O������P�ƂȂ��Ă���A�{�w�W���\�Ɠ����ɂ�������ɂ����ɂ����Ɉڍs����\��������܂��B

�A���A�{�w�W��UM�i�C�w�W�����Ƃ��Ɣ����͏����Ȏw�W�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ���2017�N3��18��21:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

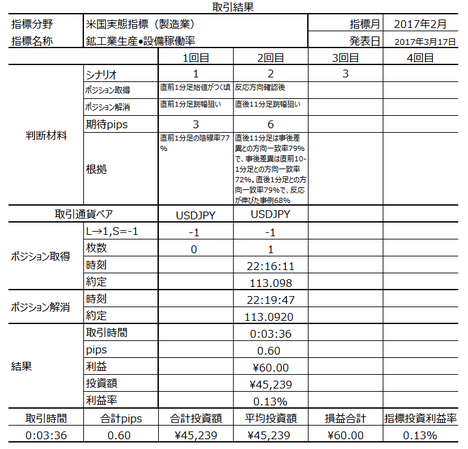

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��ẮA�s��\�z������Ɨ\�z���Ă��܂����B���������A���ʂ͎s��\�z�������܂����B

���ɁA�V�i���I�͂ӂ��p�ӂ��Ă��܂����B

���O1�������A���ɂȂ�ƌ�����ł����V�i���I�͎��s���܂���ł����B���Ƃ��Ɖߋ��̕��ϒ�����3pisp�ł��B���ۂɂ�5pips���������悤�ł����A����͌��ʘ_�ł��B

�����ЂƂ́A�������������Ă���ǂ������ă|�W�V���������A�Ƃ����V�i���I�ł��B������͉^�悭���m�ł������̂́A����11������������������8pips�ł͂ǂ����悤������܂���B���Ă������ǂ������B

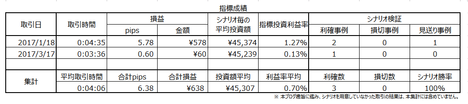

�{�u���O���n�߂Ă���A�{�w�W�ł̎����2��ڂł��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�����\�ɐ������Ă����܂��B

�ߋ��̌X�����������A�قƂ�ǔ������Ȃ��w�W�ł��B����āA�ׂ��ȃf�[�^�Y�t�͊������A�������}�\�ƌ��_�݈̂ȉ��Ɏ����܂��B

�w�W���ڂ͉��}�̒ʂ�ł��B

�s��\�z�ł́A�z�H�Ɛ��Y�O����E�ݔ��ғ����Ƃ��ɁA�O�\���͂��ɉ��P�ƂȂ��Ă��܂��B

2���́A�i�C�w�W�iNY�A��EPhil�A��EISM�����Ɓj�������������ȑO���߂̃s�[�N�ƂȂ��Ă���D���ł����B�����w�W��PPI�E�R�A�Ƃ���1���������Ă��܂����B������1�����͌������Ă��܂����B

����āA�z�H�Ɛ��Y�E�ݔ��ғ����Ƃ��ɑO�������P�Ƃ����s��\�z�͑Ó��ł��B�ނ���A�s��\�z�������P�����\����������A�ƌ��Ă��܂��B

�����āA���㍷�ق��v���X�̏ꍇ�i�s��\�z��O�����ʂ�����ꍇ�j�A�ߋ��̃f�[�^���狁�߂��z�����́A����1������67���E����11������79���ł��B����1�����ƒ���11�����̕�����v���ɁA�������L�т������68���ƂȂ��Ă��܂��B

�ꉞ�A���\�̃V�i���I��p�ӂ��܂����B

���������A�V�i���I�P�̒��O1�����̉A�������͉ߋ�����3pips�ł�����A������Ȃ������ǂ������m��܂���B�܂��A�V�i���I2�̔��������m�F��ɒǂ������ă|�W�V�����������@���A�ߋ�����pips���������̂ŁA�|�W�V���������ׂ����ۂ������ł��B

�Ȃ��A23:00��UM�i�~�V�K����w�j����ґԓx�w������l���\���\�肳��Ă��܂��B�s��\�z�͂��O������P�ƂȂ��Ă���A�{�w�W���\�Ɠ����ɂ�������ɂ����ɂ����Ɉڍs����\��������܂��B

�A���A�{�w�W��UM�i�C�w�W�����Ƃ��Ɣ����͏����Ȏw�W�ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

2017�N3��17��22:15���\

�ȉ���2017�N3��18��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�܂��A�w�W�Ɋւ��ẮA�s��\�z������Ɨ\�z���Ă��܂����B���������A���ʂ͎s��\�z�������܂����B

���ɁA�V�i���I�͂ӂ��p�ӂ��Ă��܂����B

���O1�������A���ɂȂ�ƌ�����ł����V�i���I�͎��s���܂���ł����B���Ƃ��Ɖߋ��̕��ϒ�����3pisp�ł��B���ۂɂ�5pips���������悤�ł����A����͌��ʘ_�ł��B

�����ЂƂ́A�������������Ă���ǂ������ă|�W�V���������A�Ƃ����V�i���I�ł��B������͉^�悭���m�ł������̂́A����11������������������8pips�ł͂ǂ����悤������܂���B���Ă������ǂ������B

�y9. �V�i���I���z

�{�u���O���n�߂Ă���A�{�w�W�ł̎����2��ڂł��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:22| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/6062851

���̋L���ւ̃g���b�N�o�b�N