2017�N03��15��

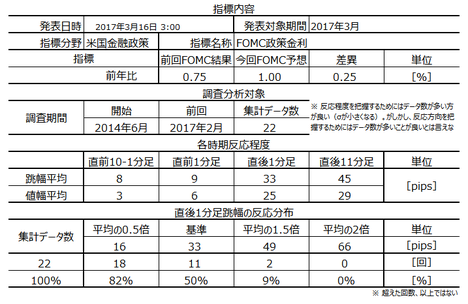

�č����Z����uFOMC��������v���\�O���USDJPY�������́i2017�N3��16�����\���ʌ��؍ρj

2017�N3��16��03:00�ɕč����Z����uFOMC��������v�����\����܂��B

��{�͒��O�Ɂu���v2���ŁA�\�z�ʂ�ɗz���ł̔����Ȃ�1���ȓ���10���ギ�炢�Ƀ|�W�V�����������������ł��B�A���ł̔����Ȃ�A�|�W�V�������������ĐQ�܂��B

���̃|�W�V�����́A������Ղ�ł��B���͂���ɂ��ߋ��̃f�[�^���s�����Ă���A��ʍČ������m�F�ł��܂���BFOMC���������������ۂ̃`���[�g�Ō��邱�Ƃ͂��܂�Ȃ��̂ŁA�|�W�V�����������ĎQ�����邱�Ƃɂ��܂����B�K���A�N������̖{�u���O�ł̎w�W��������Œ���������̂ŁB

�ȉ��A�ߋ��f�[�^��p�������͂͂����ɂ��Â��A�uFX�͏�B����̂��v�ɋL�����悤�Ȃ����ł͂���܂���B

�����s��\�z�ʂ�ɗ��グ�ŗz���Ŕ������Ă��A�ǂ������ă|�W�V���������͓̂�����ł��B���Ȃ��Ƃ��A�ߋ�2��̗��グ���ɂ��̂悤�ȃ^�C�~���O�̓`���[�g��Ō�������܂���i�����Ԃɂ��j���ă|�W�V���������C���Ȃ����߁A�ł��B�����Ԃɘj���ă|�W�V�������������́A���̃u���O�̓��ӕ���ł͂���܂���j�B

�܂��A�ߋ�22���FOMC�O�́A���O1�����̉A������90���ƍ������̂́A����͒��O1���������_���̃|�W�V�����͎��܂���B�u�s��\�z�ʂ�ɗ��グ�v�Ƃ����p�^�[���́A�ߋ�22���2���Ȃ����߁A�����̂悤�Ȃ����Ŏ������������������̂ł��B

�{���\�v�_�͉��\�ɐ������Ă����܂����B

����́A��ʓI�ȃf�[�^���͂��s�\���ŁA�萫�I�Șb����ŋ��k�ł��B��������������Ȑl��HP���Q�l�ɂ��邱�Ƃ����E�߂��܂��B

����2��̗��グ�i2015�N12���E2016�N12���j�ł́A�s��\�z�ʂ�0.25���̗��グ�����肳��Ă��܂��B

�č������́A���E�̋��Z�s��ւ̉e�����傫���A�T�v���C�Y���S�����}����܂���B������������łȂ��A�ʓI�ɘa�K�͂̕ύX�̂悤�ȋ��Z�����ύX���s����ۂ́A�\���Ɏ��Ԃ������āu�s��Ƃ̑Θb�v���s�����Ƃ��d�������悤�ł��B�ߋ��̋L���ł��A�u��v�ł͂Ȃ����̂́u�M���v����鐭�肪�s���Ă����悤�Ɏv���܂��i�����̉���L���̋L������j�B

FRB��RBNZ�iNZ����j�́A�����p���̒�������u����ߒ��v�ւ̋����ᔻ���邱�Ƃ����Ȃ�����A�Ƃ�����ۂ������Ă��܂��B

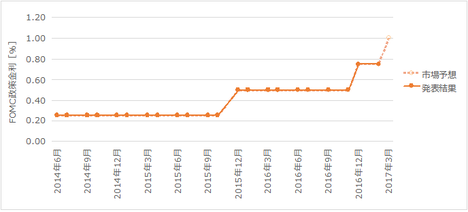

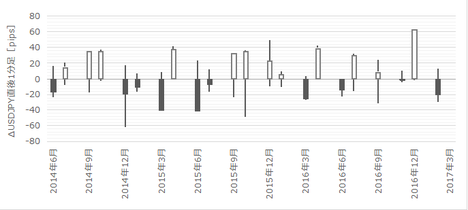

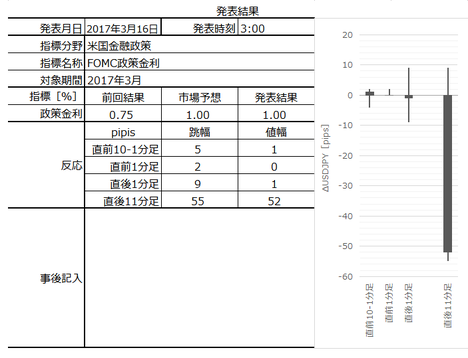

���ɁA�ߋ�22�̎s��\�z�Ɣ��\���ʂ����}�Ɏ����܂��B

�s��\�z�Ɣ��\���ʂ����S�Ɉ�v���Ă��܂��B

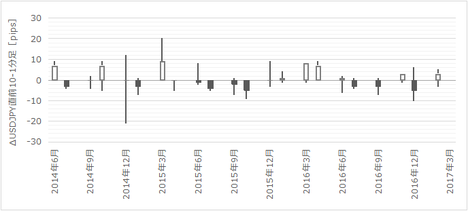

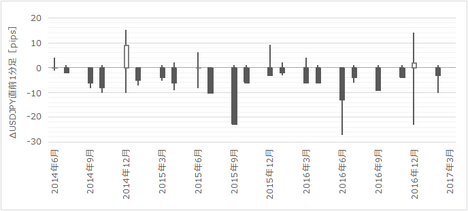

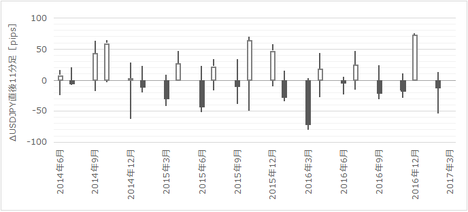

���ɁA���\�O��̎n�l����[�\�N���������܂��B�ォ�珇�ɁA���O10-1�����E���O1�����E����1�����E����11�����ł��B

�قƂ�ǂ̔������u�s��\�z�ʂ�Ɍ���ێ��v�̏ꍇ�ł�����A�Q�l�ɂ��ėǂ����ۂ������܂��B�����ŁA�ߋ�2�����u�s��\�z�ʂ�ɗ��グ�v�������Ƃ��̃��[�\�N�������}�Ɏ����܂��B

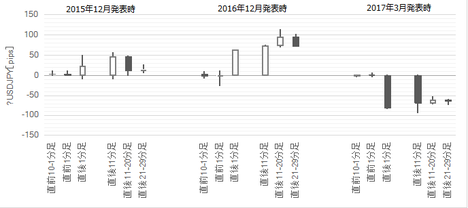

������2015�N12���̗��グ���A�E����2016�N12���̗��グ���A�ł��B

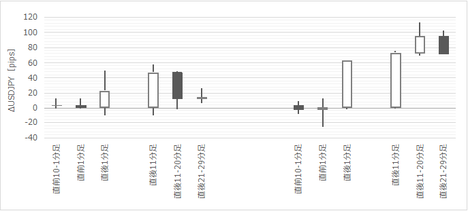

���ꂼ�ꂢ���ʂ�ɁA���O10-1�����E���O1�����E����1�����E����11�����ɒ��ڂ��A����͒���11-20�����ƒ���20-29�����������܂����B

����30���ɂ�FRB�c������\�肳��Ă��܂��B

2015�N12���͔��\��7-8���ɍ��l�ƂȂ��Ă��܂��B2016�N12���͔��\��11-12���ɍ��l�ƂȂ��Ă��܂��B

����قǑ傫�Ȕ��\�ł��璼�ړI�ȉe����10�����x���������Ȃ��A�Ƃ����_�͎Q�l�ɂȂ�܂��B�܂��A�������\��30���ォ���FRB�c���̉���������̂ŁA���̒��g�ɔ����������Ɉڍs�����A�Ƃ������܂��B

�����ŁA2015�N��2016�N��FRB�c���̉�ւ̊S���́A�����������̗��グ�X�P�W���[���ł����B2015�N����2016�N�̕����A���グ���߂��Ƃ�������L�������O�ɑ��������悤�ł��B����������ƁA2015�N�͔��\��7-8���ɍ��l�ŁA2016�N�͔��\��11-12���ɍ��l�ƂȂ����u���̍���4���ԁv�́A�����������͋C�����������炩���m��܂���B���Ƃ���A����̔��\�㍂�l�͍X�Ɍ��ɃY����Ƃ������ƂɂȂ�܂��B

�����������Ƃ́A�킩��Ȃ��̂ł����B

���܂ł̉���L�����������ł́A�����FRB�c����ł̊S���́A2017�N�̗��グ���c��3��ɑ����邩�i����܂ł͂���2��ƌ��Ȃ��������������j�A�ł��B�܂��A���̗��グ��6���ȑO���i2016�N12���̗��グ����ɂ́A6����12����2��ƌ��Ȃ����̕��������������̂́A3���ɗ��グ����6���ɂ����グ���邩�j�A�ł��B

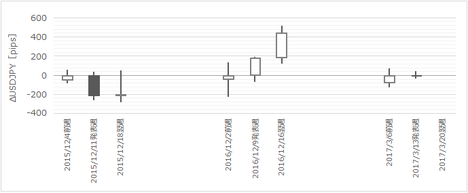

���}�́A�ߋ�2��i2015�N12����2016�N12���j�ƁA���݂܂ł̏T���ł��B����̏T���͍���I�l�܂ł������f���Ă��܂���B

�}����AFOMC�̋������肪�s��ꂽ�T�́A�ߋ�2��200pips���x�����Ă��܂����A����͂قڐÎ~���Ă��܂��B���\��̓������y���݂ł��B

�Ƃ�����A����FOMC���I����Ă���Ȃ��ƁA�ʂ̌o�ώw�W�̓������ߋ��̌X�����A�e�ɂȂ�Ȃ��C�����āA�|�W�V���������Ă��ɑދ��ł��B

�ދ��ł��v��Ȃ��|�W�V�����͎����Ȃ��B���ꂪ�厖�Ȃ��Ƃł��B

�ȉ���2017�N3��16��13:00���ɒNjL���Ă��܂��B

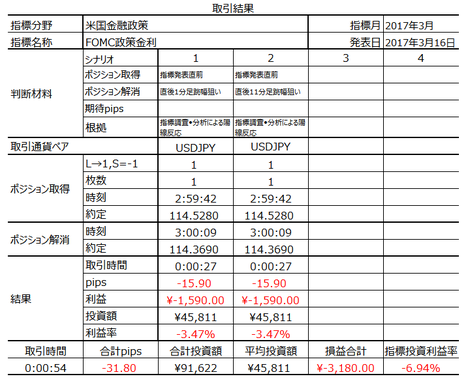

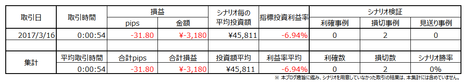

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���������Ƃ��ɁA�����Ēǂ������ă|�W�V���������Ȃ��Ȃ�܂ŁA�ŏ�1�N���炢�����������̂ł��B������Ƃ��͉�������Ă���������̂ł��B

�_�����O���āA������ςȂ́u�ǁ[��v�Ƃ����������݂��v������菬�����čK���ł����B�傫���������͖̂�10�`15�b�o�߂��Ă��炾�����Ǝv���܂��B

����͂����̂悤�Ȓ����E���͂��ʗp���Ȃ��ƍl���Ă������߁A����ɂ��܂�𗧂悤�Ȃ��Ƃ�����܂���B

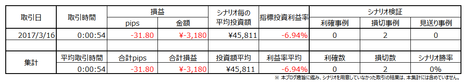

�������莞�̎���́A�ǂ����Ă��ꐔ������Ȃ��̂ŁA�L�^�Ƃ���2015�N12���E2016�N12���E����́u�s��\�z�ʂ藘�グ�v�̔������L�^���Ă����܂��B�p�b�ƌ��ŁA�K�������ɂ������ł��ˁB

�Ђ���Ƃ�����A��X�A�}�`���A�����łȂ��A�v���t�F�b�V���i�����������莞�̎���͏ꐔ�ނ��Ƃ����ΓI�ɏ��Ȃ����߁A�}�j���A���̊����x���Ⴂ�̂����m��܂���ˁB

FOMC�́A�{�u���O���n�߂Ă���ŏ��̎�����ł��B����̂��ߐ��ѕ\��p�ӂ��Ă����܂����B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

��{�͒��O�Ɂu���v2���ŁA�\�z�ʂ�ɗz���ł̔����Ȃ�1���ȓ���10���ギ�炢�Ƀ|�W�V�����������������ł��B�A���ł̔����Ȃ�A�|�W�V�������������ĐQ�܂��B

���̃|�W�V�����́A������Ղ�ł��B���͂���ɂ��ߋ��̃f�[�^���s�����Ă���A��ʍČ������m�F�ł��܂���BFOMC���������������ۂ̃`���[�g�Ō��邱�Ƃ͂��܂�Ȃ��̂ŁA�|�W�V�����������ĎQ�����邱�Ƃɂ��܂����B�K���A�N������̖{�u���O�ł̎w�W��������Œ���������̂ŁB

�ȉ��A�ߋ��f�[�^��p�������͂͂����ɂ��Â��A�uFX�͏�B����̂��v�ɋL�����悤�Ȃ����ł͂���܂���B

�����s��\�z�ʂ�ɗ��グ�ŗz���Ŕ������Ă��A�ǂ������ă|�W�V���������͓̂�����ł��B���Ȃ��Ƃ��A�ߋ�2��̗��グ���ɂ��̂悤�ȃ^�C�~���O�̓`���[�g��Ō�������܂���i�����Ԃɂ��j���ă|�W�V���������C���Ȃ����߁A�ł��B�����Ԃɘj���ă|�W�V�������������́A���̃u���O�̓��ӕ���ł͂���܂���j�B

�܂��A�ߋ�22���FOMC�O�́A���O1�����̉A������90���ƍ������̂́A����͒��O1���������_���̃|�W�V�����͎��܂���B�u�s��\�z�ʂ�ɗ��グ�v�Ƃ����p�^�[���́A�ߋ�22���2���Ȃ����߁A�����̂悤�Ȃ����Ŏ������������������̂ł��B

�{���\�v�_�͉��\�ɐ������Ă����܂����B

����́A��ʓI�ȃf�[�^���͂��s�\���ŁA�萫�I�Șb����ŋ��k�ł��B��������������Ȑl��HP���Q�l�ɂ��邱�Ƃ����E�߂��܂��B

����2��̗��グ�i2015�N12���E2016�N12���j�ł́A�s��\�z�ʂ�0.25���̗��グ�����肳��Ă��܂��B

�č������́A���E�̋��Z�s��ւ̉e�����傫���A�T�v���C�Y���S�����}����܂���B������������łȂ��A�ʓI�ɘa�K�͂̕ύX�̂悤�ȋ��Z�����ύX���s����ۂ́A�\���Ɏ��Ԃ������āu�s��Ƃ̑Θb�v���s�����Ƃ��d�������悤�ł��B�ߋ��̋L���ł��A�u��v�ł͂Ȃ����̂́u�M���v����鐭�肪�s���Ă����悤�Ɏv���܂��i�����̉���L���̋L������j�B

FRB��RBNZ�iNZ����j�́A�����p���̒�������u����ߒ��v�ւ̋����ᔻ���邱�Ƃ����Ȃ�����A�Ƃ�����ۂ������Ă��܂��B

���ɁA�ߋ�22�̎s��\�z�Ɣ��\���ʂ����}�Ɏ����܂��B

�s��\�z�Ɣ��\���ʂ����S�Ɉ�v���Ă��܂��B

���ɁA���\�O��̎n�l����[�\�N���������܂��B�ォ�珇�ɁA���O10-1�����E���O1�����E����1�����E����11�����ł��B

�قƂ�ǂ̔������u�s��\�z�ʂ�Ɍ���ێ��v�̏ꍇ�ł�����A�Q�l�ɂ��ėǂ����ۂ������܂��B�����ŁA�ߋ�2�����u�s��\�z�ʂ�ɗ��グ�v�������Ƃ��̃��[�\�N�������}�Ɏ����܂��B

������2015�N12���̗��グ���A�E����2016�N12���̗��グ���A�ł��B

���ꂼ�ꂢ���ʂ�ɁA���O10-1�����E���O1�����E����1�����E����11�����ɒ��ڂ��A����͒���11-20�����ƒ���20-29�����������܂����B

����30���ɂ�FRB�c������\�肳��Ă��܂��B

2015�N12���͔��\��7-8���ɍ��l�ƂȂ��Ă��܂��B2016�N12���͔��\��11-12���ɍ��l�ƂȂ��Ă��܂��B

����قǑ傫�Ȕ��\�ł��璼�ړI�ȉe����10�����x���������Ȃ��A�Ƃ����_�͎Q�l�ɂȂ�܂��B�܂��A�������\��30���ォ���FRB�c���̉���������̂ŁA���̒��g�ɔ����������Ɉڍs�����A�Ƃ������܂��B

�����ŁA2015�N��2016�N��FRB�c���̉�ւ̊S���́A�����������̗��グ�X�P�W���[���ł����B2015�N����2016�N�̕����A���グ���߂��Ƃ�������L�������O�ɑ��������悤�ł��B����������ƁA2015�N�͔��\��7-8���ɍ��l�ŁA2016�N�͔��\��11-12���ɍ��l�ƂȂ����u���̍���4���ԁv�́A�����������͋C�����������炩���m��܂���B���Ƃ���A����̔��\�㍂�l�͍X�Ɍ��ɃY����Ƃ������ƂɂȂ�܂��B

�����������Ƃ́A�킩��Ȃ��̂ł����B

���܂ł̉���L�����������ł́A�����FRB�c����ł̊S���́A2017�N�̗��グ���c��3��ɑ����邩�i����܂ł͂���2��ƌ��Ȃ��������������j�A�ł��B�܂��A���̗��グ��6���ȑO���i2016�N12���̗��グ����ɂ́A6����12����2��ƌ��Ȃ����̕��������������̂́A3���ɗ��グ����6���ɂ����グ���邩�j�A�ł��B

���}�́A�ߋ�2��i2015�N12����2016�N12���j�ƁA���݂܂ł̏T���ł��B����̏T���͍���I�l�܂ł������f���Ă��܂���B

�}����AFOMC�̋������肪�s��ꂽ�T�́A�ߋ�2��200pips���x�����Ă��܂����A����͂قڐÎ~���Ă��܂��B���\��̓������y���݂ł��B

�Ƃ�����A����FOMC���I����Ă���Ȃ��ƁA�ʂ̌o�ώw�W�̓������ߋ��̌X�����A�e�ɂȂ�Ȃ��C�����āA�|�W�V���������Ă��ɑދ��ł��B

�ދ��ł��v��Ȃ��|�W�V�����͎����Ȃ��B���ꂪ�厖�Ȃ��Ƃł��B

�ȏ�

2017�N3��16��03:00���\

�ȉ���2017�N3��16��13:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���������Ƃ��ɁA�����Ēǂ������ă|�W�V���������Ȃ��Ȃ�܂ŁA�ŏ�1�N���炢�����������̂ł��B������Ƃ��͉�������Ă���������̂ł��B

�_�����O���āA������ςȂ́u�ǁ[��v�Ƃ����������݂��v������菬�����čK���ł����B�傫���������͖̂�10�`15�b�o�߂��Ă��炾�����Ǝv���܂��B

�y8. �������͌��z

����͂����̂悤�Ȓ����E���͂��ʗp���Ȃ��ƍl���Ă������߁A����ɂ��܂�𗧂悤�Ȃ��Ƃ�����܂���B

�������莞�̎���́A�ǂ����Ă��ꐔ������Ȃ��̂ŁA�L�^�Ƃ���2015�N12���E2016�N12���E����́u�s��\�z�ʂ藘�グ�v�̔������L�^���Ă����܂��B�p�b�ƌ��ŁA�K�������ɂ������ł��ˁB

�Ђ���Ƃ�����A��X�A�}�`���A�����łȂ��A�v���t�F�b�V���i�����������莞�̎���͏ꐔ�ނ��Ƃ����ΓI�ɏ��Ȃ����߁A�}�j���A���̊����x���Ⴂ�̂����m��܂���ˁB

FOMC�́A�{�u���O���n�߂Ă���ŏ��̎�����ł��B����̂��ߐ��ѕ\��p�ӂ��Ă����܂����B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:38| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/6049848

���̋L���ւ̃g���b�N�o�b�N