�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N11��15��

11��15��17:53�`�̃��X�N���

�p�t�����C�̈�`�����17:53��GBPJPY�n�l��147.07�~�A1���Ԍ�18:53��145.00�~�܂�GBP�͔����A���̊Ԃ͎���207pips�̉��~�ł����B�����āA����1����18:53��145.23�~�܂ŏ����߂��܂����B

���X�N��������͎��Ԕ�����1���ԁA�Ƃ����ڈ�������܂��B

�����19:18�ɂƂ肠�����̃{�g��144.56�~�܂ʼn����Ă���̂ŁA��1.5����251pips�̉��~�ł����B

�����̃��X�N����̏����͖킩��܂���B�|�W�V������ς݂Ȃ���nj����A1���Ԃ��߂����痼���Ă̋t�|�W�V���������������₵�Ă����̂��ǂ��Ǝv���܂��B

���̖ڈ��́A�傫�ȃ��X�N�����̑傫�Ȗ߂��ɂ���Ȃ��悤���ߋ��ɑ����p�^�[���ׂ����ʂł��B�����1���Ԃ��߂��Ă������Ă������A�܂����ԏI���Ƃ͌����܂���B���̌�A�X�ɖ߂����A�X��JPY���ƂȂ邩�́A�����킩��܂���B

���X�N��������͎��Ԕ�����1���ԁA�Ƃ����ڈ�������܂��B

�����19:18�ɂƂ肠�����̃{�g��144.56�~�܂ʼn����Ă���̂ŁA��1.5����251pips�̉��~�ł����B

�����̃��X�N����̏����͖킩��܂���B�|�W�V������ς݂Ȃ���nj����A1���Ԃ��߂����痼���Ă̋t�|�W�V���������������₵�Ă����̂��ǂ��Ǝv���܂��B

���̖ڈ��́A�傫�ȃ��X�N�����̑傫�Ȗ߂��ɂ���Ȃ��悤���ߋ��ɑ����p�^�[���ׂ����ʂł��B�����1���Ԃ��߂��Ă������Ă������A�܂����ԏI���Ƃ͌����܂���B���̌�A�X�ɖ߂����A�X��JPY���ƂȂ邩�́A�����킩��܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:10| Comment(0)

| TrackBack(0)

| 8. �⑫����

2018�N10��24��

9-10. ��������

�{�e�́u1. FX�͏�B����̂��v�̕⑫���p�����ł��B

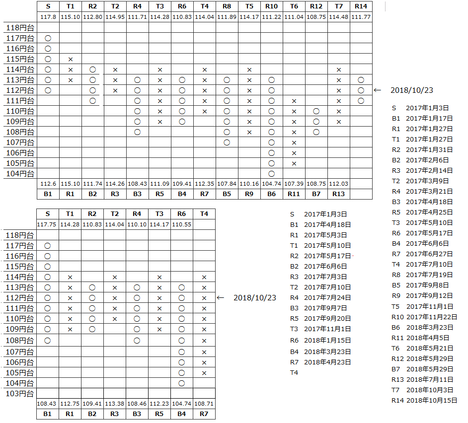

���}�́A2017�N�N���������܂ł�USDJPY�̓����I�l��1�}�X1�~�E3�}�X�t�s���]��4�}�X�t�s���]��P&F�ł��B3�}�X�}�͊��ɉ��~���]���Ă��܂����A4�}�X�}�͂܂����~���]���Ă��܂���B

����3�}�X�}���㏸���]���Ă��A���̃T�C�����ł�̂�3�}�X�t�s��Ȃ̂ŁA�Ă�114�~��ɏI�l���ڂ������ł��B

�ł��A114�~��͉ߋ�5����㏸�g�����h�˕Ԃ������͂ȃ��W�X�^���X�����邱�Ƃ��A���̐}���疾�炩�ł��B114�~��Ń����O�Œnj��|�W�V���������̂́A������Ǝ��M�����Ă܂���B

����4�}�X�}�����~���]����Ȃ�A�I�l110�~��̓����Ȃ�������܂���B

�ł��A110�~��ɂ�1�x�A109�~��ɂ�1�x�A108�~��ɂ�2�x�A�ߋ��ɉ��~�g�����h�˕Ԃ����T�|�[�g�����т܂��B

���āA���̃u���O�ł́A�o�ώw�W���\���̎���Ō��������̖�1/10�𓊓����Ă��܂��B

����Ƃ͕ʂɁA�g�����h�t�H���[�ɂ́A�����Ŗ�1/100�𓊓����Ă��܂��B�ȑO�̃|�W�V�����́A108�~��Ń����O�������̂�500pips���ƁA108�~��E109�~��E110�~��̃��W�X�^���X�㔲���ŗ��悹�̃����O��lj������̂ŁA����炪1000pips����҂��ł���܂����B�X���b�v��4�|�W�V�����ʼn���150�������炢�҂��܂����B

�ł��A4�}�X�}�E�[��108�~��̏㏸�]���������Ă��������B108�~��E109�~��̃��W�X�^���X���㔲���邩�́A�����A�������̂ł��B

�g�����h�t�H���[�́A�ǂ����Ă����X�N�����Ȃ��Ə��������Ȃ��đ_���Ȃ��̂ł��B

�����āA�����������X�N������ĕ����Ă��Ȃ�A���W�X�^���X��T�|�[�g���閈�ɗ��悹�̒lj��nj��i�ǒǁj���K�v�ł��B�܂��A3�}�X�t�s���]�ł�4�}�X�t�s���]�ł��A3�`4�~�̋t�s�����o�債�Ȃ�������܂���B

�Ȃ��A�o��ł���̂��ƌ����A������1/100�����������Ȃ�����ƁAP&F��3�}�X�E4�}�X�߂����ő��ɋN���Ȃ����Ƃ��A�e�ɂ��Ă��邩��ł��B�����炱���A�߂����N�����炷���ɑ��͕K�{�ł��B

�C���[�W�}�������܂��B

�g�����h�t�H���[�ł̓�i�i���s���j�́AP&F��4�}�X�t�s���]�}�ŁA�|�W�V�����擾�����3�}�X�߂��̂Ƃ���1������Ă��܂��B

�����܂ł��Ă��A2017�N�ȍ~�̃g�����h�t�H���[�̏����́A�o�ώw�W���\�O��̎��v�ɋy�т܂���B�����āA�S�}�X�t�s���]�}�ŊO�����Ƃ��́A�i���s�������܂߂�400�`500pips�������̂ł��B�|�W�V�����K�͂������̖�1/100������A�ł͂Ȃ��A�������Ⴂ�̂ł��B

��͊ȒP�ł��B

���́A1�}�X1�~���~�߂āA0.5�~�Ƃ�����������Ηǂ��̂ł��B�ł��A��������Ɠ����I�l�ł͎ړx�������܂���B1���ԑ���4���ԑ���P&F������̂ł́A���킵�����܂��B�����Ȃ�ƈړ����ϐ��̃N���X�����������y�����ł��B

����ς菉�S�҂�A�}�`���A�́A����ς����A�\�K�ʂ�Ɂi�ߋ��̋L�^�ʂ�j�ɂȂ肪���ȏ�ʂ�T�������ߓ��ł��ˁB

�[�[�[��€����A$�[�[�[

���}�́A2017�N�N���������܂ł�USDJPY�̓����I�l��1�}�X1�~�E3�}�X�t�s���]��4�}�X�t�s���]��P&F�ł��B3�}�X�}�͊��ɉ��~���]���Ă��܂����A4�}�X�}�͂܂����~���]���Ă��܂���B

����3�}�X�}���㏸���]���Ă��A���̃T�C�����ł�̂�3�}�X�t�s��Ȃ̂ŁA�Ă�114�~��ɏI�l���ڂ������ł��B

�ł��A114�~��͉ߋ�5����㏸�g�����h�˕Ԃ������͂ȃ��W�X�^���X�����邱�Ƃ��A���̐}���疾�炩�ł��B114�~��Ń����O�Œnj��|�W�V���������̂́A������Ǝ��M�����Ă܂���B

����4�}�X�}�����~���]����Ȃ�A�I�l110�~��̓����Ȃ�������܂���B

�ł��A110�~��ɂ�1�x�A109�~��ɂ�1�x�A108�~��ɂ�2�x�A�ߋ��ɉ��~�g�����h�˕Ԃ����T�|�[�g�����т܂��B

�[�[�[��€����A$�[�[�[

���āA���̃u���O�ł́A�o�ώw�W���\���̎���Ō��������̖�1/10�𓊓����Ă��܂��B

����Ƃ͕ʂɁA�g�����h�t�H���[�ɂ́A�����Ŗ�1/100�𓊓����Ă��܂��B�ȑO�̃|�W�V�����́A108�~��Ń����O�������̂�500pips���ƁA108�~��E109�~��E110�~��̃��W�X�^���X�㔲���ŗ��悹�̃����O��lj������̂ŁA����炪1000pips����҂��ł���܂����B�X���b�v��4�|�W�V�����ʼn���150�������炢�҂��܂����B

�ł��A4�}�X�}�E�[��108�~��̏㏸�]���������Ă��������B108�~��E109�~��̃��W�X�^���X���㔲���邩�́A�����A�������̂ł��B

�g�����h�t�H���[�́A�ǂ����Ă����X�N�����Ȃ��Ə��������Ȃ��đ_���Ȃ��̂ł��B

�����āA�����������X�N������ĕ����Ă��Ȃ�A���W�X�^���X��T�|�[�g���閈�ɗ��悹�̒lj��nj��i�ǒǁj���K�v�ł��B�܂��A3�}�X�t�s���]�ł�4�}�X�t�s���]�ł��A3�`4�~�̋t�s�����o�債�Ȃ�������܂���B

�Ȃ��A�o��ł���̂��ƌ����A������1/100�����������Ȃ�����ƁAP&F��3�}�X�E4�}�X�߂����ő��ɋN���Ȃ����Ƃ��A�e�ɂ��Ă��邩��ł��B�����炱���A�߂����N�����炷���ɑ��͕K�{�ł��B

�C���[�W�}�������܂��B

�g�����h�t�H���[�ł̓�i�i���s���j�́AP&F��4�}�X�t�s���]�}�ŁA�|�W�V�����擾�����3�}�X�߂��̂Ƃ���1������Ă��܂��B

�����܂ł��Ă��A2017�N�ȍ~�̃g�����h�t�H���[�̏����́A�o�ώw�W���\�O��̎��v�ɋy�т܂���B�����āA�S�}�X�t�s���]�}�ŊO�����Ƃ��́A�i���s�������܂߂�400�`500pips�������̂ł��B�|�W�V�����K�͂������̖�1/100������A�ł͂Ȃ��A�������Ⴂ�̂ł��B

��͊ȒP�ł��B

���́A1�}�X1�~���~�߂āA0.5�~�Ƃ�����������Ηǂ��̂ł��B�ł��A��������Ɠ����I�l�ł͎ړx�������܂���B1���ԑ���4���ԑ���P&F������̂ł́A���킵�����܂��B�����Ȃ�ƈړ����ϐ��̃N���X�����������y�����ł��B

����ς菉�S�҂�A�}�`���A�́A����ς����A�\�K�ʂ�Ɂi�ߋ��̋L�^�ʂ�j�ɂȂ肪���ȏ�ʂ�T�������ߓ��ł��ˁB

�ȏ�

�^�O�F��������

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:34| Comment(0)

| TrackBack(0)

| 8. �⑫����

2018�N10��02��

�ߋ�ADP���͋L���̂��l��

ADP�ٗp���v�́A�f�[�^�����V�[�g�ɏd��ȃ~�X��������܂����B

�܂��Ƃɐ\�������܂���B

����܂ŁuADP���Ԍٗp�Ґ��̑����ƁA���ߒ��O��4�T���ώ��ƕی��\�������̑����Ƃ́A�ɂ߂č����t���ւ̊W�������v�|�A�L�ڂ��Ă��܂����B

����͌��ł��B

���҂̋t���ւ́u�ɂ߂č����v��ł͂���܂���B

���݁A���V�[�g�ɑ��ɂ��~�X���Ȃ������m�F���ŁA�����̔��\�O�ɊԂɂ�������������܂���B

���Ȃ��炸�A�{�u���O�ڍו��͂����Q�l�����Ă������X�ɂ��l�т��A����ȏ�A�Ԉ�����b�ł��������{�u���O�����������Ă���e�ʂ��~�X���[�h�ł��Ȃ����߁A���ߋy�іڗ������͋L���ւ̃����N�͂��Ȃ��悤�ɂ��܂����B

�d�˂āA�����ɘj���ē��w�W�ł̕��͌��ʂŊԈ�����������s���Ă������Ƃ����l�т������܂��B

�\�������܂���B

�܂��Ƃɐ\�������܂���B

����܂ŁuADP���Ԍٗp�Ґ��̑����ƁA���ߒ��O��4�T���ώ��ƕی��\�������̑����Ƃ́A�ɂ߂č����t���ւ̊W�������v�|�A�L�ڂ��Ă��܂����B

����͌��ł��B

���҂̋t���ւ́u�ɂ߂č����v��ł͂���܂���B

���݁A���V�[�g�ɑ��ɂ��~�X���Ȃ������m�F���ŁA�����̔��\�O�ɊԂɂ�������������܂���B

���Ȃ��炸�A�{�u���O�ڍו��͂����Q�l�����Ă������X�ɂ��l�т��A����ȏ�A�Ԉ�����b�ł��������{�u���O�����������Ă���e�ʂ��~�X���[�h�ł��Ȃ����߁A���ߋy�іڗ������͋L���ւ̃����N�͂��Ȃ��悤�ɂ��܂����B

�d�˂āA�����ɘj���ē��w�W�ł̕��͌��ʂŊԈ�����������s���Ă������Ƃ����l�т������܂��B

�\�������܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:52| Comment(0)

| TrackBack(0)

| 8. �⑫����

2018�N03��14��

�v���i���A�̂�����

�z�[�L���O���m�ƌ����A�؈ޏk���̓�a�ŎԈ֎q�ɏ�����p���L���ł��B�����]��ɐڂ��A�����̈ӂ�\���܂��B�������A�m�荇���ł͂Ȃ��̂ł����B

80�N��㔼�A�Z�[�K�����m�̃R�X���X���x�X�g�Z���[�ɂȂ�A�F�����m�����s��܂����B�����āA�t�@�C���}�����m�̃G�b�Z�C��_�C�\�����m�̎��`���o�ł���A���������Ȃ蔄��Ă����L��������܂��B

�z�[�L���O���m�͉F���n���_��l�ޖŖS�_�ŁA�Z�[�K�����m�̓{�C�W���[���ڂ̐l�ރ��b�Z�[�W�ŁA�t�@�C���}�����m�̓X�y�[�X�V���g���������̂̌��������ŁA�_�C�\�����m�͌��Ő����������Ȃ��琄�i����P���ԉF���D�ŁA�L���ł��B

�������Z�������w�����������ɁA�n�}�����Ȋw�[�֖{���������ĉp�w�҂����́A����ł݂�Ȏ���ł��܂��܂����B���̍��A���ł���ȂɉF�����m�Ƀn�}�����̂��́A���ƂȂ��Ă͕s�v�c�ł��B

����ō��Z���̍��ɗ��n�ɐi�����ƌ��߂����̂́A�A�E����ƁA���܂Ō������ڐG���d�i�z����ڑ������ɃR�C���ŃG�l���M�[����ɋ��d���邱�Ɓj�������ƌ������Ă܂����B90�N��̂��Ƃł��B

���ǁA��ƂŊǗ��E�ɂȂ�ƁA����Ȃ��Ƃ������Ɣ���₷���Z�p���������邱�ƂɂȂ�܂����B�����܂��g�ѓd�b�����y���Ă��炸�A����ł����Ă��d���g���g�̂Ɉ����Ƃ����b�ɉu�w�I�ȐM���̂�����f�[�^���Ȃ������̂ł��B

�F���Ȃ�āA����܂ł̐E�Ɛl���őS���W�Ȃ������ł��B�܂��������������m��܂���B

�A�t�F���G�C�g�T�C�g�Ŗ����u���O���������Ă�����Ă���̂ɁA���܂�A�t�F���G�C�g�ɔM�S�łȂ��̂Ő\����Ȃ��C�����܂��B����ōL�����ڂ��܂����A�L�������N�͋��������������̗����ɂ��q����̂ł��e�͂��B

FX���n�߂����A1�N���炢��10�����炢�̊֘A���Ђ�ǂ݂܂����B���܂̃g���[�h�X�^�C���Ƃ͑S���W�Ȃ����̂́A�ƂĂ����ɂȂ����{������������܂��B������Љ�Ă����܂��B

�{���́A�^�C�g�����������e�ʂ�A�`���[�g�̓ǂݕ��ƁA���̂Ƃ������⌈�ς̃^�C�~���O�⌈�ϕ��@�i���s���w�l���Ƃ��������Ɓj�𒆐S�ɁA�ƂĂ��킩��₷��������Ă��܂��B���ꂾ���Ȃ�A���̐l�͕ʂ̖{�łł�1�N�ڂɂǂ����œ����悤�ȓ��e�̖{�ɐڂ���ł��傤�B

�ł��A�{���㔼�ŕM�҂͂��������Ă��܂��B�u���炭�A�f�l�i��肭���ĂȂ��l�j�̍s���ƃv���̍s���ɂ́A�ق�̏����̍������Ȃ��Ǝv���܂����A���̍��߂邱�Ƃ��ł��邩�ǂ����������̕����ꓹ��������܂���v

�܂�FX���n�߂ĊԂ��Ȃ����������A���R���̍��߂邱�Ƃ��ł����A�������̍��͖��߂��Ă��܂���B�ł��{�����b������������3�炢�ǂݒ��������ɁA����Ȃɕ����Ȃ��Ȃ��Ă����܂����B1��ڂ���2��ځA2��ڂ���3��ځA�ǂݒ������тɑ啉�����Ȃ��Ȃ��Ă������L��������܂��B

���ɂƂ��āA��b�̊�b�������Ă��ꂽ����ł��B

����ς�A�`���[�g�������ŗǍŐV�̏��ł�����ˁB

���ɁA���̃u���O�ł́A�ߋ��̌o�ώw�W���\�O��̒Z���ԂɌ����ĉߋ��̌X���ׁA���̌X���Ɠ������Ƃ�����̔��\�ł��N����\���������A�Ƃ���������@�𐄏����Ă��܂��B���������X�^�C���Ŏ�����s�����ƂɂȂ�����������������Ă��ꂽ�{�ł��B

�{���ł́A�ʌo�ώw�W���\���ɒZ���I�ɂǂ��Ȃ邩�Ȃ�ĉ�����Ă��܂���B�o�ώw�W������o��������Ƃ��A�ǂ����߂��ׂ����Ƃ������������I�ȉ��߂̊�{���������Ă��܂��B�I�[�\�h�b�N�X�ȃt�@���_�����^�����߂��s�����߂ɕK�v�Ȋ�b�m���������{�ƌ����ėǂ��ł��傤�B

���ۂ̌o�Ϗ����L���́A������Ɖ�����Ă���L���قǁA�\���m�����K�v���Ȃ�܂��B�p��ׂȂ���ǂނɂ���A�̒ʂ�����b�m���͕K�v�ł��B���̊�{���E������Ă���̂��{���ł��B

�ǂ�����A�ǂ߂����ɏ��Ă�悤�ɂȂ�A�Ƃ������ނ̃m�E�n�E�{�ł͂���܂���B�����A��{�J�ɋ����Ă����{�ł��B

�}���Ή��B

���������{���ł߂��Ƀj���[�X�����L�������Ă��d������܂���B�m�炸�m�炸�̂����ɁA�����̍D�݂ɂ������L����T���Ă��܂��̂ł��B�v���ƈ���Ď��H�o���ɗ���X�����f��𑁂��g�ɂ��邽�߂ɂ́A�����ʓ|�ł����ȏ��̂悤�ɑ̌n�����ꂽ�{������ς�ǂ��̂ł��傤�B

���āAFX�Ƃ͑S���W�Ȃ��{�ł����A����͖ʔ��������B

�u��7�́A�v���i���A�̊w�K�����v�ł́A�����t���w�K�������v���i���A�����H����������A���ꂽ���̃v���i���A�̋L������������̃v���i���A�Ɉ����p���ꂽ�A�Ƃ����b���Љ��Ă��܂��B���̘b���{�����ۂ��͖{�������ǂݒ����Ƃ��āA�{���͂��������ꎞ�I�r���𗁂т��w�����{���������������łȂ��������������낭�ǂ܂��Ă���܂��B

�ł�����Ȃ��ƂȂ�A�킴�킴�������Ȃ��Ă��A���{�ł͐̂���܂̍C�ɏh�������̂�H�ׂ�ςނ��Ƃ��m���Ă��܂��B

���Ȃ݂ɁA�v���i���A�Ƃ��������́A���Ȑ����ŗL���ȑ̒����p�̐������ł��B�g�J�Q�͂����ۂ���Ă��A�܂������ۂ������Ă��܂����A�v���i���A�͖{�̂������ۂ��Đ����邾���łȂ��A�����ۂ��{�̂��Đ����܂��B

�v�����猩��A�����ۂ݂����ȋ��z��FX�ɎQ�����Ă����X�ł����A�v�������̐������������~�߂邱�Ƃ��ł���悤�ɂȂ�A�v���݂����ɏ��Ă�悤�ɂȂ邩���m��܂���B���́A�v���̒܂̍C���ǂ��ŏE�����ł��B

���̓��܂ŕ����܂��傤�B

80�N��㔼�A�Z�[�K�����m�̃R�X���X���x�X�g�Z���[�ɂȂ�A�F�����m�����s��܂����B�����āA�t�@�C���}�����m�̃G�b�Z�C��_�C�\�����m�̎��`���o�ł���A���������Ȃ蔄��Ă����L��������܂��B

�z�[�L���O���m�͉F���n���_��l�ޖŖS�_�ŁA�Z�[�K�����m�̓{�C�W���[���ڂ̐l�ރ��b�Z�[�W�ŁA�t�@�C���}�����m�̓X�y�[�X�V���g���������̂̌��������ŁA�_�C�\�����m�͌��Ő����������Ȃ��琄�i����P���ԉF���D�ŁA�L���ł��B

�������Z�������w�����������ɁA�n�}�����Ȋw�[�֖{���������ĉp�w�҂����́A����ł݂�Ȏ���ł��܂��܂����B���̍��A���ł���ȂɉF�����m�Ƀn�}�����̂��́A���ƂȂ��Ă͕s�v�c�ł��B

����ō��Z���̍��ɗ��n�ɐi�����ƌ��߂����̂́A�A�E����ƁA���܂Ō������ڐG���d�i�z����ڑ������ɃR�C���ŃG�l���M�[����ɋ��d���邱�Ɓj�������ƌ������Ă܂����B90�N��̂��Ƃł��B

���ǁA��ƂŊǗ��E�ɂȂ�ƁA����Ȃ��Ƃ������Ɣ���₷���Z�p���������邱�ƂɂȂ�܂����B�����܂��g�ѓd�b�����y���Ă��炸�A����ł����Ă��d���g���g�̂Ɉ����Ƃ����b�ɉu�w�I�ȐM���̂�����f�[�^���Ȃ������̂ł��B

�F���Ȃ�āA����܂ł̐E�Ɛl���őS���W�Ȃ������ł��B�܂��������������m��܂���B

�[�[�[��€���[�[�[

�A�t�F���G�C�g�T�C�g�Ŗ����u���O���������Ă�����Ă���̂ɁA���܂�A�t�F���G�C�g�ɔM�S�łȂ��̂Ő\����Ȃ��C�����܂��B����ōL�����ڂ��܂����A�L�������N�͋��������������̗����ɂ��q����̂ł��e�͂��B

FX���n�߂����A1�N���炢��10�����炢�̊֘A���Ђ�ǂ݂܂����B���܂̃g���[�h�X�^�C���Ƃ͑S���W�Ȃ����̂́A�ƂĂ����ɂȂ����{������������܂��B������Љ�Ă����܂��B

| FX�`���[�g���[�f�B���O�}�X�^�[�u�b�N�^���`���^�I�X�s�X�y1000�~�ȏ㑗�������z ���i:3,024�~ |

�{���́A�^�C�g�����������e�ʂ�A�`���[�g�̓ǂݕ��ƁA���̂Ƃ������⌈�ς̃^�C�~���O�⌈�ϕ��@�i���s���w�l���Ƃ��������Ɓj�𒆐S�ɁA�ƂĂ��킩��₷��������Ă��܂��B���ꂾ���Ȃ�A���̐l�͕ʂ̖{�łł�1�N�ڂɂǂ����œ����悤�ȓ��e�̖{�ɐڂ���ł��傤�B

�ł��A�{���㔼�ŕM�҂͂��������Ă��܂��B�u���炭�A�f�l�i��肭���ĂȂ��l�j�̍s���ƃv���̍s���ɂ́A�ق�̏����̍������Ȃ��Ǝv���܂����A���̍��߂邱�Ƃ��ł��邩�ǂ����������̕����ꓹ��������܂���v

�܂�FX���n�߂ĊԂ��Ȃ����������A���R���̍��߂邱�Ƃ��ł����A�������̍��͖��߂��Ă��܂���B�ł��{�����b������������3�炢�ǂݒ��������ɁA����Ȃɕ����Ȃ��Ȃ��Ă����܂����B1��ڂ���2��ځA2��ڂ���3��ځA�ǂݒ������тɑ啉�����Ȃ��Ȃ��Ă������L��������܂��B

���ɂƂ��āA��b�̊�b�������Ă��ꂽ����ł��B

����ς�A�`���[�g�������ŗǍŐV�̏��ł�����ˁB

�[�[�[��€���[�[�[

���ɁA���̃u���O�ł́A�ߋ��̌o�ώw�W���\�O��̒Z���ԂɌ����ĉߋ��̌X���ׁA���̌X���Ɠ������Ƃ�����̔��\�ł��N����\���������A�Ƃ���������@�𐄏����Ă��܂��B���������X�^�C���Ŏ�����s�����ƂɂȂ�����������������Ă��ꂽ�{�ł��B

�ב֑���̕��͎�@ �v����������}�[�P�b�g�̓ǂݕ� [ �V�e�B�o���N��s������� ] ���i:3,024�~ |  |

�{���ł́A�ʌo�ώw�W���\���ɒZ���I�ɂǂ��Ȃ邩�Ȃ�ĉ�����Ă��܂���B�o�ώw�W������o��������Ƃ��A�ǂ����߂��ׂ����Ƃ������������I�ȉ��߂̊�{���������Ă��܂��B�I�[�\�h�b�N�X�ȃt�@���_�����^�����߂��s�����߂ɕK�v�Ȋ�b�m���������{�ƌ����ėǂ��ł��傤�B

���ۂ̌o�Ϗ����L���́A������Ɖ�����Ă���L���قǁA�\���m�����K�v���Ȃ�܂��B�p��ׂȂ���ǂނɂ���A�̒ʂ�����b�m���͕K�v�ł��B���̊�{���E������Ă���̂��{���ł��B

�[�[�[��€���[�[�[

�ǂ�����A�ǂ߂����ɏ��Ă�悤�ɂȂ�A�Ƃ������ނ̃m�E�n�E�{�ł͂���܂���B�����A��{�J�ɋ����Ă����{�ł��B

�}���Ή��B

���������{���ł߂��Ƀj���[�X�����L�������Ă��d������܂���B�m�炸�m�炸�̂����ɁA�����̍D�݂ɂ������L����T���Ă��܂��̂ł��B�v���ƈ���Ď��H�o���ɗ���X�����f��𑁂��g�ɂ��邽�߂ɂ́A�����ʓ|�ł����ȏ��̂悤�ɑ̌n�����ꂽ�{������ς�ǂ��̂ł��傤�B

���āAFX�Ƃ͑S���W�Ȃ��{�ł����A����͖ʔ��������B

�u��7�́A�v���i���A�̊w�K�����v�ł́A�����t���w�K�������v���i���A�����H����������A���ꂽ���̃v���i���A�̋L������������̃v���i���A�Ɉ����p���ꂽ�A�Ƃ����b���Љ��Ă��܂��B���̘b���{�����ۂ��͖{�������ǂݒ����Ƃ��āA�{���͂��������ꎞ�I�r���𗁂т��w�����{���������������łȂ��������������낭�ǂ܂��Ă���܂��B

�ł�����Ȃ��ƂȂ�A�킴�킴�������Ȃ��Ă��A���{�ł͐̂���܂̍C�ɏh�������̂�H�ׂ�ςނ��Ƃ��m���Ă��܂��B

���Ȃ݂ɁA�v���i���A�Ƃ��������́A���Ȑ����ŗL���ȑ̒����p�̐������ł��B�g�J�Q�͂����ۂ���Ă��A�܂������ۂ������Ă��܂����A�v���i���A�͖{�̂������ۂ��Đ����邾���łȂ��A�����ۂ��{�̂��Đ����܂��B

�v�����猩��A�����ۂ݂����ȋ��z��FX�ɎQ�����Ă����X�ł����A�v�������̐������������~�߂邱�Ƃ��ł���悤�ɂȂ�A�v���݂����ɏ��Ă�悤�ɂȂ邩���m��܂���B���́A�v���̒܂̍C���ǂ��ŏE�����ł��B

���̓��܂ŕ����܂��傤�B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:22| Comment(0)

| TrackBack(0)

| 8. �⑫����

2018�N03��13��

�������Ȃ��炢�ʼn҂��ɂ�

�d�����x��Ŋm��\���ɍs���Ă��܂����B���^�����ȊO��20���~�ȏ�̎������������Ƃ��ɂ́A�Ŗ����ɐ\�����Ȃ�������܂���B���ւ�B

����Ȗ�ŐŖ����Œ�������ł��������Ȃ̂ŁA�����͕ʂ̘b�ł��B����͕č�CPI�̔��\������܂����A������ǂ��ł������ł��B

�����A�������Ċm��\�����鎞���ɂȂ�Ƃ����v���̂́A�����Ƃ������X�v���b�h�͐ŋ����Ƃ����C�����܂��B���������Ȃ��������ƂɂȂ�X�v���b�h�ł����A����ł͂����Ɗ���������܂���B

�[�ł��ł������X�v���b�h�ł͂Ȃ����Ƃ����b�͒u���Ă����āA������ƕʂȂ��Ƃ��m���߂ċN���܂��傤�B

USDJPY��100�̂Ƃ��X�v���b�h0.3�K��1�������ƁA101.003�~�Ŕ����1���~�̎��v�ł��B������������ŔN��20���~�ȏ���҂��ƁA�O�q�̂悤��20���̐ŋ���[�߂Ȃ��Ƃ����܂���B����100���Ȃ�A������20��̎���ŁA�m��\���̂Ƃ�4���~�̔[�t���߂����܂��B20��0�s�́A��������90���ɖڌ��肵�����ƂƓ����ł��B�������Ƃ����������Ƃ���1���~�ŗ��m�Ȃ����͑������ꍇ�A18��2�s������16���~�ɂȂ邩��ł��B

�t�Z���Ă݂܂��傤�B

�܂��A��̗�Ɠ�������USDJPY��1�iUSDJPY��1�~�̕ϓ��j�������������邱�Ƃɂ��܂��B

����������90�������i�I�j�Ȃ��̂ɁA�N��20���~�̎��v�i�ň���16���~�j�悤�Ƃ���A

�@�@90����x�^�ix�{y�j

�@�@20���~��x�[y

�@�@�A���Ax��1���~�̗��m�Ay��1���~�̑��؉A���Ax��20

�ł��B

���̘A���������̉��́Ax��22.5�Ay��2.5�A�ł��B�������ۂ߂�22��2�s�ŏ���90���ł��B

���̏�����90���łȂ��A75���E60���ւƉ�����Ƃǂ��Ȃ�ł��傤���B

�����@ x�i���m�j y�i���j

�@90�@�@�@22�@�@�@�@ 2

�@75�@�@�@30�@�@�@�@10

�@60�@�@�@60�@�@�@�@40

�ƂȂ�܂��B

�����������B

����60�����ƁA��USDJPY��1�i�������100pips�����j�̋@���N��100���āA���̂Ƃ�60�����Ȃ�������܂���B����Ȃ��Ƃ������珉�S�҂͕����܂��B

USDJPY���������100pips�������Ƃ́A�����N���Ă��܂���B2018�N�͂����Ə������悤�ł����A�ߋ�3�N�Ԃ��炢�̕��ςŌ����A5����1����x�i�T��0�`2�炢�j�ł��傤���B�Ȃ�AUSDJPY1���̎���ŁA����60���Ȃ�A1�N��20���~�͉҂��Ȃ��A�Ƃ����̂����R�ȉ��߂ł��B

����ɂ����ƃ`���[�g�����Ă��Ȃ��Ƃ��Ɍ����āA�]�v�Ȃ��Ƃ������z��]�v�Ȃ��̂����z������܂��B����ȂƂ����Z���Ԃ�USDJPY��1�~-2�~�����Ƃ��ɂ́A�t�w�l�ő��ؒ��������Ă����Ă��A�t�w�l�����Ȃ�Ă��蔲���Ă��܂����Ƃ����đ����̂ł��B����1���̎���ŔN��20���~���҂����Ƃ���A���S�҂�]�T��������������ɏ��Ȃ��l�́A����Ȃ����ł͕����Ă��܂��܂��B

�ڕW���Ԉ���Ă���̂ł��B���������100���~�a���Ă��Ȃ��āA���m�E����100pips�Ƃ����̂́A�����������������Ă���̂ł��B

���ɁA�����������Ɗɘa���Ă݂܂��傤�B����̗��m�E����1�~�łȂ��A0.1�~�ƐS�ς�肷��Ηǂ��̂ł��B���̂Ƃ��A����1���̎���ŁA�������̔N��20���~�m�ۂ�_���Ƃǂ��Ȃ�ł��傤�B

��ɗ\���v�Z���Ă���̂ŁA���̕\�͊ȒP�ɍ��܂��B

�����@ x�i���m�j y�i���j

�@90�@�@�@220�@�@�@ 20

�@75�@�@�@300�@�@�@100

�@60�@�@�@600�@�@�@400

���āA�����Ŗ��͎�����Ԃł��B

����60���̎��͂����Ȃ��l���AUSDJPY���������1�~�����Ǝv�����Ƃ��ɁA100pips�i1�~���j���m��������̂ɗv���鎞�ԂƁA���������ł��AUSDJPY���������0.1�~�����Ǝv�����Ƃ��ɁA10pips�i0.1�~���j���m��������̂ɗv���鎞�ԂƂ́A�ǂ��炪�����ł��傤�B

���|�I�ɁA�������10pips���������ȂƂ��ɁA1000������������|�W�V�����ۗL���Ԃ��Z���Ȃ�͂��ł��B�����āA�������1�~�������Ƃ͐�����1���N���Ȃ��Ă��i���邢�͐���������1���N���Ȃ��Ă��j�A�������0.1�~�������Ƃ�1���ɉ�����N���Ă��܂��B

�������čl���Ă݂�A����1���̎���Ƃ����̂�ɂ����Ƃ��A�N��20�����҂����߂ɂǂ̒��x��USDJPY�̓�����_�����Ƃ��K���������Ă��܂���ˁB

��������USDJPY��10pips��AEURJPY��10pips���AGBPJPY��AUDJPY��15pips�Ƃ����̂��A���o�I�Ȑ����ł��B

�䖝�����Ȃ�����^��b���邱�Ƃ��Z���X���Ə̂��āA�܂��������̊�{�ɑa���l�����܂ł�����Ȃ܂܂ɒu���Ă������Ƃ��������قǁA�ڂɂ��ĕs�����Ȃ��̂͂���܂���B

����Ȃ�������Ȃ����Ƃ��A�������蒼�ߐ�����1��������̒l������1/10���炢��_���ĕ����Ă錤�����Ȃ��ƁA���Ɏ���ł���悤�ɂȂ�܂����A�ƌ�������������ۂǃ^���ɂȂ�͂��ł��B���������A�^�⊨�̊m���I�Č����́A������50���Ɏ������Ă��܂��̂ł��B

�莝�������܂���ƁA����0.1����������ł��Ȃ��Ă��ǂ��̂ł��i5�`10���~���炢�̏ꍇ�j�B������Ə��Ă�悤�ɂȂ�w�͂𑱂��܂��傤�B�ЂƂ���B�̃X�e�b�v���N���A���Ă����܂��傤�B

��������A�����ꖈ�N�[�ł��Ď���������10���������邮�炢�̔[�ŃX�v���b�h�������Ă��A����Ȃ��Ƃ��l���邮�炢�Ȃ�A��B���Ȃ����Ԃ����������Ƃ̕�������ۂǍ��������X�v���b�h���Ă��邱�ƂɋC�Â��͂��ł��B

����Ȗ�ŐŖ����Œ�������ł��������Ȃ̂ŁA�����͕ʂ̘b�ł��B����͕č�CPI�̔��\������܂����A������ǂ��ł������ł��B

�����A�������Ċm��\�����鎞���ɂȂ�Ƃ����v���̂́A�����Ƃ������X�v���b�h�͐ŋ����Ƃ����C�����܂��B���������Ȃ��������ƂɂȂ�X�v���b�h�ł����A����ł͂����Ɗ���������܂���B

�[�ł��ł������X�v���b�h�ł͂Ȃ����Ƃ����b�͒u���Ă����āA������ƕʂȂ��Ƃ��m���߂ċN���܂��傤�B

�[�[�[��€���[�[�[

USDJPY��100�̂Ƃ��X�v���b�h0.3�K��1�������ƁA101.003�~�Ŕ����1���~�̎��v�ł��B������������ŔN��20���~�ȏ���҂��ƁA�O�q�̂悤��20���̐ŋ���[�߂Ȃ��Ƃ����܂���B����100���Ȃ�A������20��̎���ŁA�m��\���̂Ƃ�4���~�̔[�t���߂����܂��B20��0�s�́A��������90���ɖڌ��肵�����ƂƓ����ł��B�������Ƃ����������Ƃ���1���~�ŗ��m�Ȃ����͑������ꍇ�A18��2�s������16���~�ɂȂ邩��ł��B

�t�Z���Ă݂܂��傤�B

�܂��A��̗�Ɠ�������USDJPY��1�iUSDJPY��1�~�̕ϓ��j�������������邱�Ƃɂ��܂��B

����������90�������i�I�j�Ȃ��̂ɁA�N��20���~�̎��v�i�ň���16���~�j�悤�Ƃ���A

�@�@90����x�^�ix�{y�j

�@�@20���~��x�[y

�@�@�A���Ax��1���~�̗��m�Ay��1���~�̑��؉A���Ax��20

�ł��B

���̘A���������̉��́Ax��22.5�Ay��2.5�A�ł��B�������ۂ߂�22��2�s�ŏ���90���ł��B

���̏�����90���łȂ��A75���E60���ւƉ�����Ƃǂ��Ȃ�ł��傤���B

�����@ x�i���m�j y�i���j

�@90�@�@�@22�@�@�@�@ 2

�@75�@�@�@30�@�@�@�@10

�@60�@�@�@60�@�@�@�@40

�ƂȂ�܂��B

�����������B

����60�����ƁA��USDJPY��1�i�������100pips�����j�̋@���N��100���āA���̂Ƃ�60�����Ȃ�������܂���B����Ȃ��Ƃ������珉�S�҂͕����܂��B

USDJPY���������100pips�������Ƃ́A�����N���Ă��܂���B2018�N�͂����Ə������悤�ł����A�ߋ�3�N�Ԃ��炢�̕��ςŌ����A5����1����x�i�T��0�`2�炢�j�ł��傤���B�Ȃ�AUSDJPY1���̎���ŁA����60���Ȃ�A1�N��20���~�͉҂��Ȃ��A�Ƃ����̂����R�ȉ��߂ł��B

����ɂ����ƃ`���[�g�����Ă��Ȃ��Ƃ��Ɍ����āA�]�v�Ȃ��Ƃ������z��]�v�Ȃ��̂����z������܂��B����ȂƂ����Z���Ԃ�USDJPY��1�~-2�~�����Ƃ��ɂ́A�t�w�l�ő��ؒ��������Ă����Ă��A�t�w�l�����Ȃ�Ă��蔲���Ă��܂����Ƃ����đ����̂ł��B����1���̎���ŔN��20���~���҂����Ƃ���A���S�҂�]�T��������������ɏ��Ȃ��l�́A����Ȃ����ł͕����Ă��܂��܂��B

�ڕW���Ԉ���Ă���̂ł��B���������100���~�a���Ă��Ȃ��āA���m�E����100pips�Ƃ����̂́A�����������������Ă���̂ł��B

���ɁA�����������Ɗɘa���Ă݂܂��傤�B����̗��m�E����1�~�łȂ��A0.1�~�ƐS�ς�肷��Ηǂ��̂ł��B���̂Ƃ��A����1���̎���ŁA�������̔N��20���~�m�ۂ�_���Ƃǂ��Ȃ�ł��傤�B

��ɗ\���v�Z���Ă���̂ŁA���̕\�͊ȒP�ɍ��܂��B

�����@ x�i���m�j y�i���j

�@90�@�@�@220�@�@�@ 20

�@75�@�@�@300�@�@�@100

�@60�@�@�@600�@�@�@400

���āA�����Ŗ��͎�����Ԃł��B

����60���̎��͂����Ȃ��l���AUSDJPY���������1�~�����Ǝv�����Ƃ��ɁA100pips�i1�~���j���m��������̂ɗv���鎞�ԂƁA���������ł��AUSDJPY���������0.1�~�����Ǝv�����Ƃ��ɁA10pips�i0.1�~���j���m��������̂ɗv���鎞�ԂƂ́A�ǂ��炪�����ł��傤�B

���|�I�ɁA�������10pips���������ȂƂ��ɁA1000������������|�W�V�����ۗL���Ԃ��Z���Ȃ�͂��ł��B�����āA�������1�~�������Ƃ͐�����1���N���Ȃ��Ă��i���邢�͐���������1���N���Ȃ��Ă��j�A�������0.1�~�������Ƃ�1���ɉ�����N���Ă��܂��B

�������čl���Ă݂�A����1���̎���Ƃ����̂�ɂ����Ƃ��A�N��20�����҂����߂ɂǂ̒��x��USDJPY�̓�����_�����Ƃ��K���������Ă��܂���ˁB

��������USDJPY��10pips��AEURJPY��10pips���AGBPJPY��AUDJPY��15pips�Ƃ����̂��A���o�I�Ȑ����ł��B

�[�[�[��€���[�[�[

�䖝�����Ȃ�����^��b���邱�Ƃ��Z���X���Ə̂��āA�܂��������̊�{�ɑa���l�����܂ł�����Ȃ܂܂ɒu���Ă������Ƃ��������قǁA�ڂɂ��ĕs�����Ȃ��̂͂���܂���B

����Ȃ�������Ȃ����Ƃ��A�������蒼�ߐ�����1��������̒l������1/10���炢��_���ĕ����Ă錤�����Ȃ��ƁA���Ɏ���ł���悤�ɂȂ�܂����A�ƌ�������������ۂǃ^���ɂȂ�͂��ł��B���������A�^�⊨�̊m���I�Č����́A������50���Ɏ������Ă��܂��̂ł��B

�莝�������܂���ƁA����0.1����������ł��Ȃ��Ă��ǂ��̂ł��i5�`10���~���炢�̏ꍇ�j�B������Ə��Ă�悤�ɂȂ�w�͂𑱂��܂��傤�B�ЂƂ���B�̃X�e�b�v���N���A���Ă����܂��傤�B

��������A�����ꖈ�N�[�ł��Ď���������10���������邮�炢�̔[�ŃX�v���b�h�������Ă��A����Ȃ��Ƃ��l���邮�炢�Ȃ�A��B���Ȃ����Ԃ����������Ƃ̕�������ۂǍ��������X�v���b�h���Ă��邱�ƂɋC�Â��͂��ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:41| Comment(0)

| TrackBack(0)

| 8. �⑫����

2018�N02��18��

���T�͂ǂ��Ȃ�̂��낤

���݂̉������悭�킩��Ȃ�������A���TFOMC�c���^���\�Łu�s��\�z�ʂ�3�����グ�m���v�Ǝv�킹����e��u2018�N��3��̗��グ�v�\�肾�����̂ɁA���ꂪ�u4��ɑ����������v�Ƃ������e�Ȃ�A�܂��܂��č������}������\��������܂��B

����Ȃ��ƂɂȂ�A����̕Ċ����}�����Č����邩���m��܂���B

�č��o�ώw�W�́AFOMC�c���^���\��4���ԑO�i22���j�����ÏZ��̔����������\����܂����A���ÏZ�����Ă�����Ȃ��Ă��A����Ȃ��Ƃ�USDJPY�ɂ��܂�W�Ȃ��ł��傤�B

�p���o�ώw�W�́A21����1���W�v���ٗp���v�A22����10-12����GDP����l�����\����܂��BGDP����l�̏ڍו��͂́A�����E������ɂ͊Ԃɍ��킹�܂����A�ǂ���GDP����l�͎s��\�z������l�̂܂܂̒l�ƂȂ�̂ł��B�s��\�z���A�e�ɏo���Ȃ��ȏ�A���͂̎��́A�@ ��Ɍ`�����ꂽ���[�\�N�������̌�`������郍�[�\�N���̕������������邩�ۂ��ƁA�A �w�W���\��ɒnj��E�t���肵�₷���w�W���ۂ��A�Ƃ������ƂɂȂ�܂��B

�Ƃ����ꗈ�T�́A�č�FOMC�c���^�E�p���ٗp���v�E�p��GDP����l���炢�����A�w�W�̉e���������߂Ȃ��T�ł��B�����N���邩�킩��Ȃ��Ƃ��́A�s�p�ӂɃ|�W�V���������Ȃ����Ƃ���ł��B

����I�ɂ̓g�����h�t�H���[���嗬�ł��邱�Ƃ���킩��悤�ɁA�����͖{���A�����n�ɂ��܂���邱�Ƃ����A�A�}�`���A�̊�{�헪�łȂ�������܂���B

����Ȏs�ꂪ�r��Ă�Ƃ��E�v���̗\�z������A�e�ɂł��Ȃ��Ƃ��ɁA�A�}�`���A�̎��������ǂ��Ȃ邩���ĂĂ������ɂȂ�܂���B����ȗ\�z�́A���ɓ����悤�Ȃ��Ƃ��N�����Ƃ��ɊO���̂ł��B�����p�^�[���ɂ�����I��������ʓI�Ɍ����߂Ȃ����Ƃ́A��B���c���ł��Ȃ�����ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:09| Comment(0)

| TrackBack(0)

| 8. �⑫����

2017�N12��23��

�\�K���Ԃɍ���Ȃ��I

�ȑO���炨�ǂݒ����Ă�����́A����ȂЂǂ����Ƃ�����Ȃ��ł��傤���ǁA�傫�������w�W�ł��A�Ȃ��Ȃ��N�ԗ��mpips�͑傫���ł��܂���B�ł��V���ɂ��ǂ݂����������ɃA�s�[���ł��邱�Ƃ́A���̃u���O�Ŏ��グ�Ă��镪�͂ƃV�i���I�́A�w�W���\��1�`�����O�ɓ��e���A�قڃV�i���I�ʂ�̎����1�N��ʂ��čs���ď��ĂĂ��邱�Ƃł��B

�����A�c�O�Ȃ��ƂɁA�|�W�V���������^�C�~���O������͎����Ă��A���m�E���̃^�C�~���O�͎��O�Ɏ����Ă��܂���B

�ł��A����͎d������܂���B�ߋ��̔������x���킩���Ă��Ă��A����͖ڈ��ł����Ė���̎�����ڈ�����ǂꂾ�����������������̂��͂킩��Ȃ�����ł��B���Ă�͕̂����Ƃ��������ׂ��������ł��B

���āA���ƂȂ��e�N�j�J�����͂����t�@���_�����^�����͂̕����A�w�W���\�O��̎���Ɍ����ẮA���ʁi�����j�Ɉ��ʊW�����邾�����O���͂��L���Ȃ̂��Ǝv���܂��B�e�N�j�J�����͂����Ɍ����ł͂Ȃ����̂́A�w�W���\�O��Ɍ����ẮA�e�N�j�J�����̗͂\�����i�Ƃł������ׂ����j�́A�قƂ�ǃA�e�ɂł��܂���B���R�A�t�@���_�����^�����͂�����ƌ����āA��ʓI�����̂Ȃ��萫�I���߂Ȃ�āA�Z������Ɍ����ĂقƂ�LjӖ��������܂���B

������t�@���_�����^�����͂́A���������╨����i�C��傫�������āA�����I�ȓ�����T����̂���ł��B����āA�e�N�j�J�����͂̂悤�Ɏ��̃��[�\�N�����z�����A�����̕��͂Ɍ����Ȃ��Ǝv���Ă��܂��B

����ǂ��A�e�N�j�J�����͂����ďT���ł̈ړ����ϐ������グ�āA1�����̓�����_����l�Ȃ�ċ��܂���B��������i���w�����オ�����莸�Ɨ������������肷��A���̍��̒ʉ݂������₷���Ȃ�X���́A�t�@���_�����^�����͂Ɋ�Â��Ă��܂��B

����ɂ��ւ�炸�A�Z������Ƀt�@���_�����^�����͂����܂�g���Ȃ��ƒf�����Ă������Ƃ́A�e�N�j�J���w�W�̂悤�Ȓ�ʓI�ȕ��͎�@�����发�ɋL����Ă��Ȃ����Ƃ������ł��傤�B

������������Ă��镶�n�̕��͑����Ɗ�����̂��A���������^���i���͎�@�̔ėp���j�Ƃ����͓̂I����100���̂��Ƃł͂���܂���B����́A�o�ςɌ��炸�Ȋw�E�H�w�ł������ł��B

��������70�����x�̊��ғI�����ł����Ă��A����70���ɒB����X���E�����������o�����Ƃ��厖�ł��B�ŏI�I��70���ł��A����70���̍Č�����������A����͕��͎�@�Ƃ��Đ��藧���܂��B������m���I�Č����̊��p�ƌ����܂��B

���S�҂�A�}�`���A��FX����ɕK�v�ȃX�L���́A���̊m���I�Č��������o�����͗͂ł��B

90���Ƃ�99���ȂǂƂ����قڕK���@�ƌ����鍪���ȂǁA���Ƃ��Ə��S�҂�A�}�`���A�̓A�e�ɂ��ׂ��ł͂Ȃ��̂ł��B

�Ȃ��Ȃ�A����������ȍ��������݂��A�������X���S�҂�A�}�`���A�������o����Ȃ�A�����͂����ƒN�ł��ȒP�ɏ��Ă�悤�ɂȂ�͂��ł��B�ł��A�A�}�`���A�̓����͏��Ă�l��蕉����l�̕��������̂ł��B

����������ȍ��������݂��Ă��A���ꂪ3�N��1�x�̋@����K�p�ł��Ȃ��Ȃ�A���S�҂�A�}�`���A�����̋@��𑨂��邱�Ƃ��ł��܂���B�g���Ȃ��قǍ��x�ȃe�N�j�b�N�́A�v���̉ؗ�ȋZ���ӏ܂���̂ɗ��߂������ǂ��ł��傤�B�|�W�V�����������Ɍq������@�_�͑傯���̌��ł��B

���݂̍����ɂ���A���݂��Ă��L�p���Ɍ����镪�͖@�ȂǁA�Ӗ����Ȃ��̂ł��B�K�v�Ƃ���Ă���̂́A�����Ƃ���y�Ő^�ʖڂȂ����Ŏ����ł������Ɩ��̂悤�ȕ��͖@�łȂ�������܂���B

�����l�@���ׂ��_������Ȃ�A90���͖��Ӗ��ł��A70����75����80���܂łȂ�����グ���Ƃ��̕����A���mpips✕������҂���̂ł͂Ȃ����Ƃ������P�̖��ł��B

�����܂ŏ����Ă����Ċ��G�̘b������̂͋C����������̂́A�ȑO�A����̍�����75���ɂ��Ă�����A����̋@��͏T2�E3������܂���ł����B�����70���ɉ�������A���x�͕��͋L���������̂��ǂ��t���Ȃ��Ȃ�قǁA����@������܂����B

����āA��������Ńx�X�g�Ȋ��ғI�����������炩�͂킩��Ȃ����̂́A���ғI����70�`75���̊Ԃ̂ǂ����ɐ��������Ȃ��ƁA�ĉp������4���̎�v�w�W���\�ɕ��͂��ƂĂ��Ԃɍ���Ȃ����Ƃ͊m���ł��B

�����A�c�O�Ȃ��ƂɁA�|�W�V���������^�C�~���O������͎����Ă��A���m�E���̃^�C�~���O�͎��O�Ɏ����Ă��܂���B

�ł��A����͎d������܂���B�ߋ��̔������x���킩���Ă��Ă��A����͖ڈ��ł����Ė���̎�����ڈ�����ǂꂾ�����������������̂��͂킩��Ȃ�����ł��B���Ă�͕̂����Ƃ��������ׂ��������ł��B

���āA���ƂȂ��e�N�j�J�����͂����t�@���_�����^�����͂̕����A�w�W���\�O��̎���Ɍ����ẮA���ʁi�����j�Ɉ��ʊW�����邾�����O���͂��L���Ȃ̂��Ǝv���܂��B�e�N�j�J�����͂����Ɍ����ł͂Ȃ����̂́A�w�W���\�O��Ɍ����ẮA�e�N�j�J�����̗͂\�����i�Ƃł������ׂ����j�́A�قƂ�ǃA�e�ɂł��܂���B���R�A�t�@���_�����^�����͂�����ƌ����āA��ʓI�����̂Ȃ��萫�I���߂Ȃ�āA�Z������Ɍ����ĂقƂ�LjӖ��������܂���B

������t�@���_�����^�����͂́A���������╨����i�C��傫�������āA�����I�ȓ�����T����̂���ł��B����āA�e�N�j�J�����͂̂悤�Ɏ��̃��[�\�N�����z�����A�����̕��͂Ɍ����Ȃ��Ǝv���Ă��܂��B

����ǂ��A�e�N�j�J�����͂����ďT���ł̈ړ����ϐ������グ�āA1�����̓�����_����l�Ȃ�ċ��܂���B��������i���w�����オ�����莸�Ɨ������������肷��A���̍��̒ʉ݂������₷���Ȃ�X���́A�t�@���_�����^�����͂Ɋ�Â��Ă��܂��B

����ɂ��ւ�炸�A�Z������Ƀt�@���_�����^�����͂����܂�g���Ȃ��ƒf�����Ă������Ƃ́A�e�N�j�J���w�W�̂悤�Ȓ�ʓI�ȕ��͎�@�����发�ɋL����Ă��Ȃ����Ƃ������ł��傤�B

������������Ă��镶�n�̕��͑����Ɗ�����̂��A���������^���i���͎�@�̔ėp���j�Ƃ����͓̂I����100���̂��Ƃł͂���܂���B����́A�o�ςɌ��炸�Ȋw�E�H�w�ł������ł��B

��������70�����x�̊��ғI�����ł����Ă��A����70���ɒB����X���E�����������o�����Ƃ��厖�ł��B�ŏI�I��70���ł��A����70���̍Č�����������A����͕��͎�@�Ƃ��Đ��藧���܂��B������m���I�Č����̊��p�ƌ����܂��B

���S�҂�A�}�`���A��FX����ɕK�v�ȃX�L���́A���̊m���I�Č��������o�����͗͂ł��B

90���Ƃ�99���ȂǂƂ����قڕK���@�ƌ����鍪���ȂǁA���Ƃ��Ə��S�҂�A�}�`���A�̓A�e�ɂ��ׂ��ł͂Ȃ��̂ł��B

�Ȃ��Ȃ�A����������ȍ��������݂��A�������X���S�҂�A�}�`���A�������o����Ȃ�A�����͂����ƒN�ł��ȒP�ɏ��Ă�悤�ɂȂ�͂��ł��B�ł��A�A�}�`���A�̓����͏��Ă�l��蕉����l�̕��������̂ł��B

����������ȍ��������݂��Ă��A���ꂪ3�N��1�x�̋@����K�p�ł��Ȃ��Ȃ�A���S�҂�A�}�`���A�����̋@��𑨂��邱�Ƃ��ł��܂���B�g���Ȃ��قǍ��x�ȃe�N�j�b�N�́A�v���̉ؗ�ȋZ���ӏ܂���̂ɗ��߂������ǂ��ł��傤�B�|�W�V�����������Ɍq������@�_�͑傯���̌��ł��B

���݂̍����ɂ���A���݂��Ă��L�p���Ɍ����镪�͖@�ȂǁA�Ӗ����Ȃ��̂ł��B�K�v�Ƃ���Ă���̂́A�����Ƃ���y�Ő^�ʖڂȂ����Ŏ����ł������Ɩ��̂悤�ȕ��͖@�łȂ�������܂���B

�����l�@���ׂ��_������Ȃ�A90���͖��Ӗ��ł��A70����75����80���܂łȂ�����グ���Ƃ��̕����A���mpips✕������҂���̂ł͂Ȃ����Ƃ������P�̖��ł��B

�����܂ŏ����Ă����Ċ��G�̘b������̂͋C����������̂́A�ȑO�A����̍�����75���ɂ��Ă�����A����̋@��͏T2�E3������܂���ł����B�����70���ɉ�������A���x�͕��͋L���������̂��ǂ��t���Ȃ��Ȃ�قǁA����@������܂����B

����āA��������Ńx�X�g�Ȋ��ғI�����������炩�͂킩��Ȃ����̂́A���ғI����70�`75���̊Ԃ̂ǂ����ɐ��������Ȃ��ƁA�ĉp������4���̎�v�w�W���\�ɕ��͂��ƂĂ��Ԃɍ���Ȃ����Ƃ͊m���ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:58| Comment(0)

| TrackBack(0)

| 8. �⑫����

2017�N12��19��

�M�p�ł��Ȃ��I

�����m����Ⴂ�m���Ƃ����̂́A�����^�Ⴂ�Ƃ������t�����߂Ă����Ȃ��ƁA�l�ɂ���ĉ��߂��قȂ�܂��B���̃u���O�ł�70���ȏ�̊m�����u�����v�ƌ����āA���ꖢ���̊m�����u�Ⴂ�v�ƌ����Ă��܂��B

�ł��A�{�e�͂���Șb���Ⴀ��܂���B

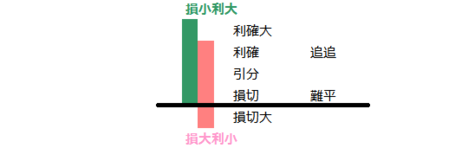

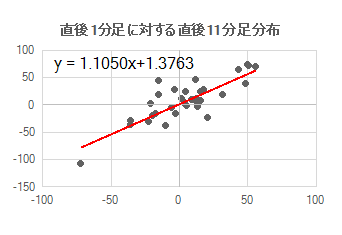

�ŋ߂̕��͋L���ő��p���Ă��鉺�E�}�́A����1�����i���j�ƒ���11�����̒l���i���j�̊W��\���Ă��܂��B���̐}�̏ꍇ�A��A���̌W����1.1050�Ȃ̂ŁA���ϓI�ɂ͔�����L���₷���w�W���ƌ�����ł��傤�B

�������茾���A�����ł́u���ϓI�v�Ƃ́A��A���i�Ԑ��j���e�_���z�̒��S��ʂ��Ă���A�Ƃ��������̂��Ƃł��B���̎��̂��i����1�����j�̌W����1.1050�Ƃ������Ƃ́A���i����11�����j�����ϓI��10.5�������Ȃ�Ƃ������Ƃł��B

���m�ɂ͖ʓ|�������b������C�ɂ��Ȃ��Ă��\���܂���B

����ł��A�ǂ����Ă��C�ɂȂ�ƌ����̂Ȃ�A���̎��́u������e�_�܂ł̂����ɕ��s�ȋ����̓��l�̑��a�̕����������̏㉺��0�ɂȂ�悤�ɋ��߂Ă��܂��B����ς�A���������Ă��邩�Ȃ�ċC�ɂ��Ă��d������܂���B

�f��w�}�g���b�N�X�x��3��ڂŁA�l�ނ��~�����Ƃ��Ă����l���ɁA�ނ𑗂�o�������Ƃ����������܂��B�u���̋@�B���ǂ��Ȃ��Ă��邩�Ȃ�Ă����Ƃ��킩��Ȃ��B�ł��A���̋@�B�����̂��߂ɓ����Ă��邩�Ȃ�킩��v

����A�Ǝv���܂��B

�����痝�����Ă����ׂ����Ƃ́A���̎��̌����ȈӖ��łȂ��A�����Ƃ�������Ƃ������m�ȈӖ��ł��B

���̎��́u���ϓI�Ȕ����̐L�ї���\���v�Ă���A���̏㉺�̂ǂ���ɑ����̓_�����邩��\���Ă��܂���B����1�������z���i������0���E�j�Ő�����ɓ_������Β���11�����͔�����L���Ă��܂����A����艺�Ȃ炾����������11�����͒���1�����̒l������邩���]���Ă��܂��B����1�������A���i������0��荶�j�Ő���艺�ɓ_������Β���11�����͔�����L���Ă��܂����A������Ȃ炾����������11�����͒���1�����̒l������邩���]���Ă��܂��B

�����炱�̎��i���j�͊e�_�̒��S��ʂ��Ă�����̂́A���̏㉺�ɂ���_�̌����������Ƃ͌���܂���B�z���ł���A���ł���A����1������������11������������L�����ۂ��͉��}�Ő����Ă��܂��B

���̐}�́A����1������������11������������L�������ƂƁA����1�����̒l����11��������������ƂƁA����1�����ƒ���11�����Ƃ����]�������ƂƁA3�ʂ�̊m�������߂Ă��܂��B

�ł́A�ӂ��̐}�ŁA�ǂ�����A�e�ɂ��������҂���̂ł��傤���B

���K����ƁA���Ɠ_�ŕ\�������ϓI�ɂǂ̂��炢������L���Ă��邩�Ƃ����}�ƁA����1�����ƒ���11�����̔������L�т����k�����]��������3�ʂ�ɒP���������}�ƁA�ǂ�����Q�l�ɂ��������҂���̂ł��傤���B

����Ȃ��ƁA�N�ɂ��킩��͂�����܂���B

���ۂ̎���ł́A�w�W���\��0.001�b�O�Ƀ|�W�V�������擾���A�w�W���\��1���タ�傤�ǂ�11���タ�傤�ǂɃ|�W�V�������������Ă���Ⴀ��܂���B�����炫����Ɗm�������߂Ă��A����Ȏ���ɓO���邱�ƂȂ�āA�ƂĂ��ł��܂���B

�A�e�ɂ��ĂȂ��ȂɐM�p���Ă���A�Ƃ����̂Ȃ�A�����̖��Ɠ����ł��B�ł��A�A�e�ɂ��Ă���ȂɐM�p���Ă��Ȃ��A�Ƃ����̂͐E��̕����̂悤�ł��B����ł��A�E��͐F��ȊW����ō������Y���������肵�܂��B����ς�q�ϐ��Ƃ����̂͑��l�̊W�łȂ���ΐ��܂�Ȃ��̂ł��ˁB

���N�͎����̃u���O���n�߂ĖZ������������ǁA���N�̓��\�̃u���O���Q�l�ɂ��Ă����ƕ����܂��B

�ł��A�{�e�͂���Șb���Ⴀ��܂���B

�ŋ߂̕��͋L���ő��p���Ă��鉺�E�}�́A����1�����i���j�ƒ���11�����̒l���i���j�̊W��\���Ă��܂��B���̐}�̏ꍇ�A��A���̌W����1.1050�Ȃ̂ŁA���ϓI�ɂ͔�����L���₷���w�W���ƌ�����ł��傤�B

�������茾���A�����ł́u���ϓI�v�Ƃ́A��A���i�Ԑ��j���e�_���z�̒��S��ʂ��Ă���A�Ƃ��������̂��Ƃł��B���̎��̂��i����1�����j�̌W����1.1050�Ƃ������Ƃ́A���i����11�����j�����ϓI��10.5�������Ȃ�Ƃ������Ƃł��B

���m�ɂ͖ʓ|�������b������C�ɂ��Ȃ��Ă��\���܂���B

����ł��A�ǂ����Ă��C�ɂȂ�ƌ����̂Ȃ�A���̎��́u������e�_�܂ł̂����ɕ��s�ȋ����̓��l�̑��a�̕����������̏㉺��0�ɂȂ�悤�ɋ��߂Ă��܂��B����ς�A���������Ă��邩�Ȃ�ċC�ɂ��Ă��d������܂���B

�f��w�}�g���b�N�X�x��3��ڂŁA�l�ނ��~�����Ƃ��Ă����l���ɁA�ނ𑗂�o�������Ƃ����������܂��B�u���̋@�B���ǂ��Ȃ��Ă��邩�Ȃ�Ă����Ƃ��킩��Ȃ��B�ł��A���̋@�B�����̂��߂ɓ����Ă��邩�Ȃ�킩��v

����A�Ǝv���܂��B

�����痝�����Ă����ׂ����Ƃ́A���̎��̌����ȈӖ��łȂ��A�����Ƃ�������Ƃ������m�ȈӖ��ł��B

���̎��́u���ϓI�Ȕ����̐L�ї���\���v�Ă���A���̏㉺�̂ǂ���ɑ����̓_�����邩��\���Ă��܂���B����1�������z���i������0���E�j�Ő�����ɓ_������Β���11�����͔�����L���Ă��܂����A����艺�Ȃ炾����������11�����͒���1�����̒l������邩���]���Ă��܂��B����1�������A���i������0��荶�j�Ő���艺�ɓ_������Β���11�����͔�����L���Ă��܂����A������Ȃ炾����������11�����͒���1�����̒l������邩���]���Ă��܂��B

�����炱�̎��i���j�͊e�_�̒��S��ʂ��Ă�����̂́A���̏㉺�ɂ���_�̌����������Ƃ͌���܂���B�z���ł���A���ł���A����1������������11������������L�����ۂ��͉��}�Ő����Ă��܂��B

���̐}�́A����1������������11������������L�������ƂƁA����1�����̒l����11��������������ƂƁA����1�����ƒ���11�����Ƃ����]�������ƂƁA3�ʂ�̊m�������߂Ă��܂��B

�ł́A�ӂ��̐}�ŁA�ǂ�����A�e�ɂ��������҂���̂ł��傤���B

���K����ƁA���Ɠ_�ŕ\�������ϓI�ɂǂ̂��炢������L���Ă��邩�Ƃ����}�ƁA����1�����ƒ���11�����̔������L�т����k�����]��������3�ʂ�ɒP���������}�ƁA�ǂ�����Q�l�ɂ��������҂���̂ł��傤���B

����Ȃ��ƁA�N�ɂ��킩��͂�����܂���B

���ۂ̎���ł́A�w�W���\��0.001�b�O�Ƀ|�W�V�������擾���A�w�W���\��1���タ�傤�ǂ�11���タ�傤�ǂɃ|�W�V�������������Ă���Ⴀ��܂���B�����炫����Ɗm�������߂Ă��A����Ȏ���ɓO���邱�ƂȂ�āA�ƂĂ��ł��܂���B

�A�e�ɂ��ĂȂ��ȂɐM�p���Ă���A�Ƃ����̂Ȃ�A�����̖��Ɠ����ł��B�ł��A�A�e�ɂ��Ă���ȂɐM�p���Ă��Ȃ��A�Ƃ����̂͐E��̕����̂悤�ł��B����ł��A�E��͐F��ȊW����ō������Y���������肵�܂��B����ς�q�ϐ��Ƃ����̂͑��l�̊W�łȂ���ΐ��܂�Ȃ��̂ł��ˁB

���N�͎����̃u���O���n�߂ĖZ������������ǁA���N�̓��\�̃u���O���Q�l�ɂ��Ă����ƕ����܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:25| Comment(0)

| TrackBack(0)

| 8. �⑫����

2017�N10��08��

���o���b�W�K���Ȃ�ĊW�Ȃ�

��T�A���Z�������N����FX�̃��o���b�W�����݂�25�{����10�{�ɉ�����K�����s���|�A������܂����B�ł����v�ł��B���o���b�W���������Ă��A��{�ʂ�ɓ��������̉��{�����������i�a�����j��p�ӂ��Ă����l�ɂƂ��Ă͉����ς��܂���B

���̋K�������́A���������̈ꕔ�Ŏ������Ƃ������Ƃ����Ȃ��l��ی삵�Ă���̂ł��B�ł��ǂ����A���������l�́A����܂ł����ď������������ς��ɓ������J��Ԃ��Ē��������Ȃ������̂�����A�����Ɖ����ς��܂���B

���܉��ɁAUSDJPY1���̔��|�W�V������100�~�Ŏ擾��101�~�ʼn��������ꍇ���l���Ă݂܂��傤�B

���̂Ƃ��A���o���b�W��25�{���낤��10�{���낤���A1���~�̗��v�ł��B1�~�̕ϓ���1��������1���~�̑��v���Ƃ������Ƃɕς�肠��܂���B

����܂łƕς��_�́A�|�W�V����1��������̓��������ł��B

USDJPY��100�~�̂Ƃ��A���o���b�W25�{�Ȃ�1�h��100�~�Ŕ����ׂ��Ƃ��낪4�~�Ŕ����܂��B���ꂪ���o���b�W10�{�ɉ�����ƁA1�h����10�~�Ŕ������ƂɂȂ�܂��B���������́AUSDJPY1��������4���~�K�v���������̂��A10���~�K�v�ɂȂ�܂��B

���Ă����ŁA���̓��������͎��ۂ̔����ɕK�v�Ȏ����ł��B���������AFX�ł͓��������̉��{���̎�����p�ӂ��Ď�����s���܂��B�����̉�����ł�20�{�A���̃u���O�ł͒Z���Ԏ���ɓO���Ă��邽��10�{�𐄏����Ă��܂��B����20�{�E10�{�̎����̂��Ƃ����������i���a�����j�ƌĂԂ��Ƃɂ��܂��傤�B�V���ȃ��o���b�W�K�����n�܂�����A����25�{�E10�{�����ꂼ��10�{�E4�{�Ɠǂݑւ���Ηǂ������ł��B

�܂��A����܂ł̃��o���b�W25�{�ŁAUSDJPY��100�̂Ƃ�1���擾���AUSDJPY��101�̂Ƃ���������������Ƃ��܂��B����ł͓���������4���~��1���~�̎��v��������̂ŁA1��̎���ł̎��v����25���ł����B���̂Ƃ����������́A����������10�{��p�ӂ��Ă����Ȃ�40���~���K�v�ł����B1��̎���œ���ꂽ1���~�́A��������40���~�ɂƂ���2.5���̎��v���ƂȂ�܂��B

����A�V���ȋK���Ń��o���b�W��10�{�ɂȂ����Ƃ��܂��B�����Ă���܂łƓ��l�ɁAUSDJPY��100�̂Ƃ�1���擾���AUSDJPY��101�̂Ƃ���������������Ƃ��܂��B���̎���ł͓���������10���~��1���~�̎��v��������̂ŁA1��̎���ł̎��v����10���Ɍ����Ă��܂��܂��B

���������A���������͓���������4�{�����p�ӂ��Ȃ��čςނȂ�A���o���b�W25�{�̂Ƃ��Ɠ���40���~�����������Ƃ��ĕK�v�ł��B1��̎���œ���ꂽ1���~�́A��������40���~�ɂƂ���2.5���̎��v���ł��B

����́A���o���b�W25�{�̂Ƃ��Ɠ����ł��B

�V���ȃ��o���b�W�K�����n�܂�����A����܂ł̏���������1��̓���������25�{�E10�{�ɂ��Ă����̂��A���ꂼ��10�{�E4�{�ւƓǂݑւ���Ηǂ��̂ł��B����ŁA���o���b�W25�{�̂Ƃ���10�{�̂Ƃ��ƁA�댯���͓����ɂȂ�܂��B

������A����̃��o���b�W�K�������́A��{������ĕ��ʂɎ�����Ă����l�ɂƂ��ĊW����܂���B

����ɁA�������������������i���̃u���O�ł�10�{�j�A�̊W�����Ȃ��l�́A�ǂ���1�N��ʂ��Č���Ώ��ĂȂ������̂ł��B������A���̋K���͏��������̑S�Ă�̎���ɂ����ރJ�������邾���ŁA����Ȃ̂���܂łƓ����ł��B

�V���ȃ��o���b�W�K����1����̓������̎��v�������邱�ƂȂ�ĊW����܂���B���Ƃ��ƁA�����������̂��̂�FX�ɍS�����ꂽ�����ł��B���̎����̊댯�������݂Ɠ����ɕۂɂ́A���������Ɠ��������̔䗦�����o���b�W�ɉ����ĕς���Ηǂ������ł��B

FX�́u���Ȃ������ő傫�ȗ��v��������v�Ƃ������t�Ɍ��������̂ł��B���Ȃ������ő傫�ȗ��v��������_�ɊԈႢ�͂Ȃ����̂́A���o���b�W�̂������̕��@�_��m�炸�Ɂu���Ȃ��������ꋓ�ɖ������v�l���������Ƃ������ł��B

���o���b�W�̂��铊���́A��������ŗa����قƂ�ǂ̓����M�������N�Ԏ��v���������ł��܂��B�ł�����́A�����̓����M���ʼn�ЂⓊ���Ƃ��Ƃ��ɃM���M���̗��v����ǂ݂��A���ƂɔC�����Ɏ����ōs�����Ƃɂ���āA���Ƃ���������M����Ђ̎�蕪�������̕��ɂ��邱�Ƃœ����Ă���A�ƍl���������ǂ��̂ł��B

���Ƃ̂悤�ɕ����Ȃ���Η��v���̂��̂������܂���B���Ȃ������ňꝺ�����_���A���̕��������X�N���ɒ[�ɍ����Ȃ��Ă��܂��܂��B

�ŏ��ɗp�ӂ��Ȃ�������Ȃ����������������グ�邱�ƂŁA�������V���ȎQ���҂ɐT�d�Ȑl��������Ɨǂ��ł��ˁB�T�d�łȂ��l��FX��ЂɂƂ��ăJ�������������m��Ȃ����̂́A������y����ł�����X�ɂƂ��Ă̓J���ł����ł��Ȃ��W�Ȃ��l�����ł��B

�悭������Ă���l�����܂����A�N�����������炱���������Ă�Ⴀ��܂���B���v�͑傫�������Ƃ��ɑ傫���Ȃ�܂��B�傫����������Ƃ��ɁA�傫�Ȏ����������Ă���̂ł��B���ꂪ�����Ȃ��Ƃ��ɏ����Ȏ�����S�Ē�������ɓq���Ă��܂��悤�ȘA���́A��X�ƊW�Ȃ��̂ł��B

�����āA�傫�����ꂪ�������Ă���Ƃ��́A��X�A�}�`���A���������₷�������������đ傫�������������ł��B���̂Ƃ��A��{�ɒ����Ȃ����Ŕ��v�ł����Ă��ςݏd�˂āA1��̎����1�N�Ԃ̒���a���̗������炢���҂��A���̗��������ۂ�1�N�Ԃ�10�N���E20�N�����҂��̂ł��B

�u���Ȃ������ő傫�ȗ��v��������v�Ɨ�����������u��{�ɓO���Ē����Ȃ�A���o���b�W����������������������Ȃ��čςށv�Ɨ������Ă��������������ł��傤�B���o���b�W�����{���́A���������Ȃ�����ꍇ�������āAFX�ʼn҂����߂̌J��Ԃ���ƂɂƂ��Ă��܂�W�Ȃ��̂ł��B

���̋K�������́A���������̈ꕔ�Ŏ������Ƃ������Ƃ����Ȃ��l��ی삵�Ă���̂ł��B�ł��ǂ����A���������l�́A����܂ł����ď������������ς��ɓ������J��Ԃ��Ē��������Ȃ������̂�����A�����Ɖ����ς��܂���B

���܉��ɁAUSDJPY1���̔��|�W�V������100�~�Ŏ擾��101�~�ʼn��������ꍇ���l���Ă݂܂��傤�B

���̂Ƃ��A���o���b�W��25�{���낤��10�{���낤���A1���~�̗��v�ł��B1�~�̕ϓ���1��������1���~�̑��v���Ƃ������Ƃɕς�肠��܂���B

����܂łƕς��_�́A�|�W�V����1��������̓��������ł��B

USDJPY��100�~�̂Ƃ��A���o���b�W25�{�Ȃ�1�h��100�~�Ŕ����ׂ��Ƃ��낪4�~�Ŕ����܂��B���ꂪ���o���b�W10�{�ɉ�����ƁA1�h����10�~�Ŕ������ƂɂȂ�܂��B���������́AUSDJPY1��������4���~�K�v���������̂��A10���~�K�v�ɂȂ�܂��B

���Ă����ŁA���̓��������͎��ۂ̔����ɕK�v�Ȏ����ł��B���������AFX�ł͓��������̉��{���̎�����p�ӂ��Ď�����s���܂��B�����̉�����ł�20�{�A���̃u���O�ł͒Z���Ԏ���ɓO���Ă��邽��10�{�𐄏����Ă��܂��B����20�{�E10�{�̎����̂��Ƃ����������i���a�����j�ƌĂԂ��Ƃɂ��܂��傤�B�V���ȃ��o���b�W�K�����n�܂�����A����25�{�E10�{�����ꂼ��10�{�E4�{�Ɠǂݑւ���Ηǂ������ł��B

�܂��A����܂ł̃��o���b�W25�{�ŁAUSDJPY��100�̂Ƃ�1���擾���AUSDJPY��101�̂Ƃ���������������Ƃ��܂��B����ł͓���������4���~��1���~�̎��v��������̂ŁA1��̎���ł̎��v����25���ł����B���̂Ƃ����������́A����������10�{��p�ӂ��Ă����Ȃ�40���~���K�v�ł����B1��̎���œ���ꂽ1���~�́A��������40���~�ɂƂ���2.5���̎��v���ƂȂ�܂��B

����A�V���ȋK���Ń��o���b�W��10�{�ɂȂ����Ƃ��܂��B�����Ă���܂łƓ��l�ɁAUSDJPY��100�̂Ƃ�1���擾���AUSDJPY��101�̂Ƃ���������������Ƃ��܂��B���̎���ł͓���������10���~��1���~�̎��v��������̂ŁA1��̎���ł̎��v����10���Ɍ����Ă��܂��܂��B

���������A���������͓���������4�{�����p�ӂ��Ȃ��čςނȂ�A���o���b�W25�{�̂Ƃ��Ɠ���40���~�����������Ƃ��ĕK�v�ł��B1��̎���œ���ꂽ1���~�́A��������40���~�ɂƂ���2.5���̎��v���ł��B

����́A���o���b�W25�{�̂Ƃ��Ɠ����ł��B

�V���ȃ��o���b�W�K�����n�܂�����A����܂ł̏���������1��̓���������25�{�E10�{�ɂ��Ă����̂��A���ꂼ��10�{�E4�{�ւƓǂݑւ���Ηǂ��̂ł��B����ŁA���o���b�W25�{�̂Ƃ���10�{�̂Ƃ��ƁA�댯���͓����ɂȂ�܂��B

������A����̃��o���b�W�K�������́A��{������ĕ��ʂɎ�����Ă����l�ɂƂ��ĊW����܂���B

����ɁA�������������������i���̃u���O�ł�10�{�j�A�̊W�����Ȃ��l�́A�ǂ���1�N��ʂ��Č���Ώ��ĂȂ������̂ł��B������A���̋K���͏��������̑S�Ă�̎���ɂ����ރJ�������邾���ŁA����Ȃ̂���܂łƓ����ł��B

�V���ȃ��o���b�W�K����1����̓������̎��v�������邱�ƂȂ�ĊW����܂���B���Ƃ��ƁA�����������̂��̂�FX�ɍS�����ꂽ�����ł��B���̎����̊댯�������݂Ɠ����ɕۂɂ́A���������Ɠ��������̔䗦�����o���b�W�ɉ����ĕς���Ηǂ������ł��B

FX�́u���Ȃ������ő傫�ȗ��v��������v�Ƃ������t�Ɍ��������̂ł��B���Ȃ������ő傫�ȗ��v��������_�ɊԈႢ�͂Ȃ����̂́A���o���b�W�̂������̕��@�_��m�炸�Ɂu���Ȃ��������ꋓ�ɖ������v�l���������Ƃ������ł��B

���o���b�W�̂��铊���́A��������ŗa����قƂ�ǂ̓����M�������N�Ԏ��v���������ł��܂��B�ł�����́A�����̓����M���ʼn�ЂⓊ���Ƃ��Ƃ��ɃM���M���̗��v����ǂ݂��A���ƂɔC�����Ɏ����ōs�����Ƃɂ���āA���Ƃ���������M����Ђ̎�蕪�������̕��ɂ��邱�Ƃœ����Ă���A�ƍl���������ǂ��̂ł��B

���Ƃ̂悤�ɕ����Ȃ���Η��v���̂��̂������܂���B���Ȃ������ňꝺ�����_���A���̕��������X�N���ɒ[�ɍ����Ȃ��Ă��܂��܂��B

�ŏ��ɗp�ӂ��Ȃ�������Ȃ����������������グ�邱�ƂŁA�������V���ȎQ���҂ɐT�d�Ȑl��������Ɨǂ��ł��ˁB�T�d�łȂ��l��FX��ЂɂƂ��ăJ�������������m��Ȃ����̂́A������y����ł�����X�ɂƂ��Ă̓J���ł����ł��Ȃ��W�Ȃ��l�����ł��B

�悭������Ă���l�����܂����A�N�����������炱���������Ă�Ⴀ��܂���B���v�͑傫�������Ƃ��ɑ傫���Ȃ�܂��B�傫����������Ƃ��ɁA�傫�Ȏ����������Ă���̂ł��B���ꂪ�����Ȃ��Ƃ��ɏ����Ȏ�����S�Ē�������ɓq���Ă��܂��悤�ȘA���́A��X�ƊW�Ȃ��̂ł��B

�����āA�傫�����ꂪ�������Ă���Ƃ��́A��X�A�}�`���A���������₷�������������đ傫�������������ł��B���̂Ƃ��A��{�ɒ����Ȃ����Ŕ��v�ł����Ă��ςݏd�˂āA1��̎����1�N�Ԃ̒���a���̗������炢���҂��A���̗��������ۂ�1�N�Ԃ�10�N���E20�N�����҂��̂ł��B

�u���Ȃ������ő傫�ȗ��v��������v�Ɨ�����������u��{�ɓO���Ē����Ȃ�A���o���b�W����������������������Ȃ��čςށv�Ɨ������Ă��������������ł��傤�B���o���b�W�����{���́A���������Ȃ�����ꍇ�������āAFX�ʼn҂����߂̌J��Ԃ���ƂɂƂ��Ă��܂�W�Ȃ��̂ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 05:47| Comment(0)

| TrackBack(0)

| 8. �⑫����

2017�N09��24��

�����̓ǔ��V���L���ɂ���

�����̓ǔ��V���Łu����14���ȍ~�A����FX��Ђ��T�C�o�[�U�����Ă���v�ƕ���Ă��܂����B���O�C�����Â炩������A�T�C�g�{�������ɏ�Q���o�Ă���A�ƕ���Ă��܂��B

�����̉�Ђ��U�����Ă���炵�����̂́A��Ƒ��̑���ȑO�ɔ�אi��ł��邻���ł��B�����A���������U������FX��Ђ��A���p�҂ɒ��ӊ��N���Ă������ۂ��͕���Ă��܂���B�܂��A����ŗ��p���Ă���FX��Ђ���́A�U���̗L������Q���Ȃ������̂�������Ă��܂���B

�����ƁA�قƂ�ǂ�FX��Ђ́A�܂��L���ɐV���������r�b�g�R�C����Ђ̎��Y����j�]�������āA�\���ȑ���u���Ă���ł��傤�B���������A���̎肩�琅���R���Ⴆ������܂��B�����z�炪�R���s���[�^�ƍ߂ŋɂ߂ėD�G���Ƃ������Ƃ����蓾��̂ł��B

���Ȗh�q�͈ӎ����Ă����܂��傤�B�������傫�ȃ��X�N�ɏ���Ď�����Ă���Ƃ��ɁA���O�C���ł��Ȃ�������v���I�ł��B

�b���́A�����ɑ����ă|�W�V�����ۗL���Ԃ��ނ�݂ɒ��������肹���A�����Ƃ����Ƃ��̋t�w�l�����͂������肵�Ă����������ǂ������m��܂���B

�����̉�Ђ��U�����Ă���炵�����̂́A��Ƒ��̑���ȑO�ɔ�אi��ł��邻���ł��B�����A���������U������FX��Ђ��A���p�҂ɒ��ӊ��N���Ă������ۂ��͕���Ă��܂���B�܂��A����ŗ��p���Ă���FX��Ђ���́A�U���̗L������Q���Ȃ������̂�������Ă��܂���B

�����ƁA�قƂ�ǂ�FX��Ђ́A�܂��L���ɐV���������r�b�g�R�C����Ђ̎��Y����j�]�������āA�\���ȑ���u���Ă���ł��傤�B���������A���̎肩�琅���R���Ⴆ������܂��B�����z�炪�R���s���[�^�ƍ߂ŋɂ߂ėD�G���Ƃ������Ƃ����蓾��̂ł��B

���Ȗh�q�͈ӎ����Ă����܂��傤�B�������傫�ȃ��X�N�ɏ���Ď�����Ă���Ƃ��ɁA���O�C���ł��Ȃ�������v���I�ł��B

�b���́A�����ɑ����ă|�W�V�����ۗL���Ԃ��ނ�݂ɒ��������肹���A�����Ƃ����Ƃ��̋t�w�l�����͂������肵�Ă����������ǂ������m��܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:58| Comment(0)

| TrackBack(0)

| 8. �⑫����