私のトレード手法(ルーティン)を公開します

勝てるトレード手法はないか?

いわゆ聖杯を求めて彷徨っている方

以前は私もそうでした。

そんな私が「リオンちゃん」というショーターに出会い、

今まで学んだ手法をくみあわせてシンプルにした方法で

トレードするようになり勝てるようになりました。

当然、テクニカル的な面で損切りもありますが

その精度を高めるため、メンタル面を含め師匠の教えを胸に精進しております。

それは裁量トレーダーは職人だからです。

常に腕を磨いていかなければならないからです

それではトレードの戦場で戦うための私の手法とアイテムをご紹介しましょう

戦場に携帯する3つの武器

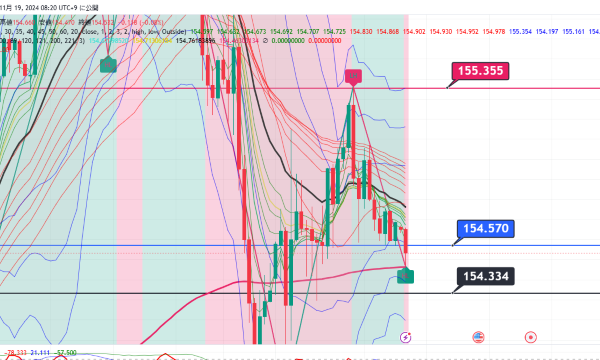

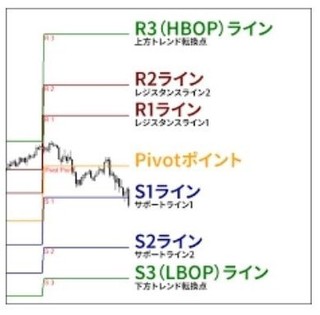

PIVOTライン

ピボットは、J・W・ワイルダーによって考案されたテクニカル指標で、「リアクション・トレンド・システム」ともいいます。

ピボットは、タイプとしては方向性のない相場で利益を出すことを目的とするシステムですが、市場が突然ある方向に、それも急激に動いた場合は、自動的にトレンド追随モードに切り替わります。

そして、トレンドが終わるとシステムも再度アンチトレンドモードに戻るシステムといえます。

ピボットのアクションポイントは以下の計算式で算出されます。

基準値 P=(H+L+C)/3(H=前日高値、L=前日安値、C=前日終値)

難しい計算は抜きにしてピボット値から離れれば離れるほどサポートとレジスタンスのエネルギーが強くなります

R2(レジスタンス線)

R1(レジスタンス線)

P(ピボット)

S1(サポート線)

S2(サポート線)

ここで注意すべきことは、上記6つのアクションポイントは翌日(次の足)のみで有効となるという点です。

ピボットは、相場S4とR4の間に収まっている位置は持ち合い相場ととらえ、S1・S2の支持線接近で買い、R1・R2の抵抗線接近で売りとなります。(上昇圧力が強い場合はR3を突破することもあります)

また、S4・R4を抜けた場合はトレンドモードに入ったと考え、R4上抜けで買い、S4下抜けで売りとします。

また、支持線と抵抗線のレンジが狭くなってくるとトレンド変化の兆しと考えられ、レンジ幅の拡大は相場の振れが大きくなるリスクの高まりとみます。

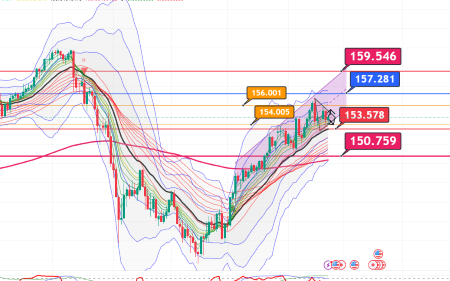

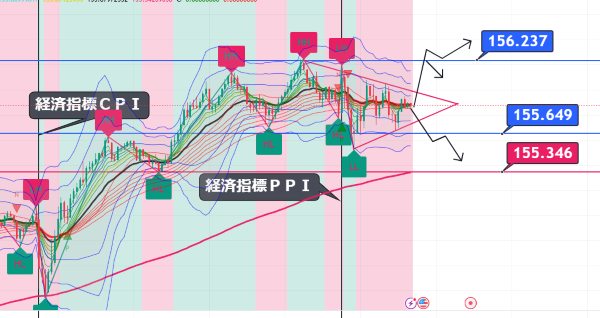

実際のドル円の1時間足で見るpivotラインですこのラインを参考にしてトレードしまショーターなのでR1・R2まで来たら参戦の準備となります

特に大口の投資家が参考にしてるようです

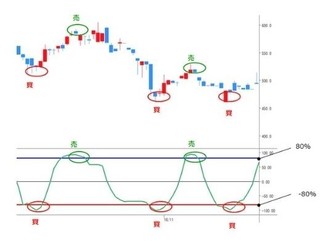

RCI

RCI(順位相関指数)は、過熱感を測り、現在の価格が割安か割高かを判断するときに使われる代表的なテクニカル指標の一つです。

RCIは投資家の心理を数値化して、売買のタイミングをとるのに役立てようという考えから生まれたもので、日付と価格それぞれに順位をつけて両者にどれだけの相関関係があるのかに着目しています。

RCIは、RSI(相対力指数)と類似していて、価格が一定以上上昇すると割高、一定以上下落すると割安と判断します。

日足で考えて、計算期間をn日間としてRCIを算出する場合、n日間価格が上昇し続けると100%になり、逆に下落し続けると0%になります。

n(パラメータ値)は“9”と設定しています

売買の判断としては大きく2つあります。

1つ目はRCIの向きを見る方法です。RCIは価格の動きに沿って上下しますので、RCIが底値圏で上がり始めたら「買い」と判断し、天井圏では、下がり始めたら「売り」と判断します。

2つ目はRCIの範囲を見て判断する方法です。RCIが底値圏で上がり始めてから、-80%ラインを越えてから「買い」と判断し、天井圏では、下がり始めてから80%を下回ったら「売り」と判断します。

「売り」のシグナル

買われ過ぎの100%ラインに接近した後反落し、下落し始めたタイミング

高値圏から下落後、80%ラインを下回ったタイミング

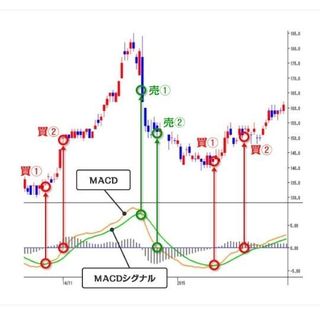

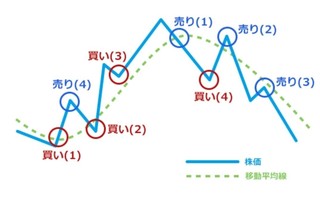

MACD

MACD(通称マックディー)は、移動平均の発展版で、更に売買シグナルにおいて精度を高くした、トレンド分析の中でも人気のある指標の一つです。「移動平均収束拡散」又は「移動平均収束乖離」などとも呼ばれています。

トレンド形成時に威力を発揮するため、逆にボックス相場に弱いのが特徴です。

主にMACDとMACDシグナルという2本のラインの交差を売買のタイミングとして用いられることが多く、シグナルの発見が容易です。

活用法

売買ポイント①

図表の買①及び、売①箇所。MACDとMACDシグナルのゴールデンクロスで買い、デッドクロスで売り。

売買ポイント②

図表の買②及び、売②箇所。ゴールデンクロス後、MACDが0ラインを超えた 時点で本格上昇とし追随買い。デッドクロス後、MACDが0ラインを下回れば本格下落し追随売り

特にウォール街がよく参考にしているようです

頭に入れる3つのパターン

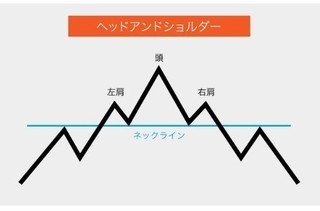

ヘッドアンドショルダー

ヘッドアンドショルダーは、相場のトレンドの終了を示すチャートパターンです。

その中でも、ヘッドアンドショルダートップは、別称「三尊」ともいい、人間の上半身のように、頭(ヘッド)と左右の肩(ショルダー)の形状をしており、上昇トレンドの終了時によく見れます。

このヘッドアンドショルダーは、数あるチャートパターンの中で、最も強力な形です。また、「ヘッドアンドショルダーは、トレンドが出ている時でなければ見られない」ということです

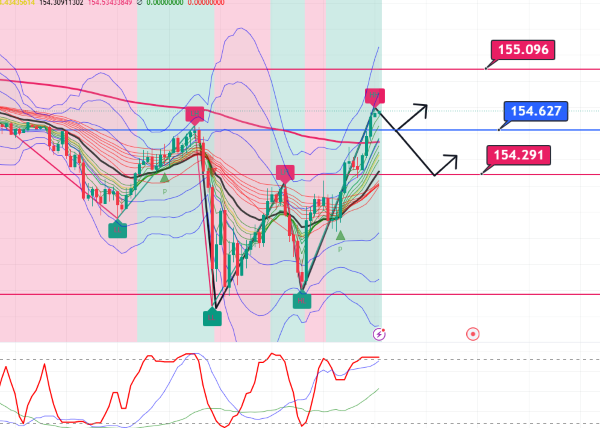

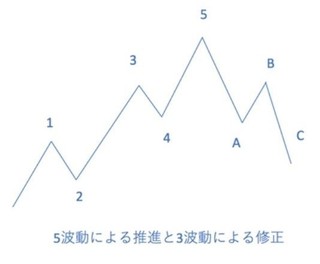

エリオット波動

エリオット波動論は欧米をはじめ世界中に多くの信奉者がいる相場分析法です。

チャールズ・ダウより少し遅れて米国で活躍した株式アナリスト、ラルフ・ネルソン・エリオット(1871年~1947年)が編み出し、戦後の60年代になって再評価され、投資家の注目を集めるようになりました。

その理論は、単なる相場の値動きだけでなく、1000年単位の歴史の周期まで視野に入れた壮大なものです。

エリオット波動論を一言でいうと、「相場にはサイクルがあり、値動きには一定のリズムがある」ということになります。

エリオットは、過去のNYダウ平均を緻密に分析することで、値動きのなかに「上昇→下降」の波が一定の規則性をもって何度も出現することを発見しました。

これが「上昇5波・下降3波」というエリオット波動の根幹をなす値動きの周期です。

つまり、上昇相場は「上げ→下げ→上げ→下げ→上げ」という5つの連続した波動から成り立ち、その後には「下げ→上げ→下げ」という3つの波動による下降調整相場が続くというものです

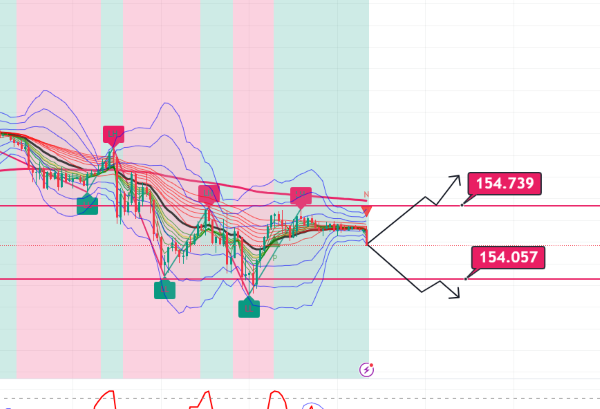

サボテン頭(チャート反転の形状)とダブルトップ

チャートの天井かどうかを予測判断するチャート形状です。ひげが3本以上は出てほしいものです

位置を確かめる

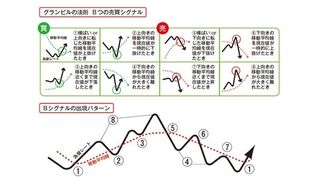

グランビルの法則

グランビルの法則とは、移動平均線を考案した米国のチャート分析家 ジョセフ・E・グランビル氏によって編み出され、株価と移動平均線の組み合わせや位置によって売買のタイミングを判断しようというものです。これをFX相場にも応用します

このグランビルの法則は、買いのポイントが4つ、売りのポイントが4つの計8つのポイントで構成されています。

それではこのグランビルの法則の出現パターンを確認しましょう!

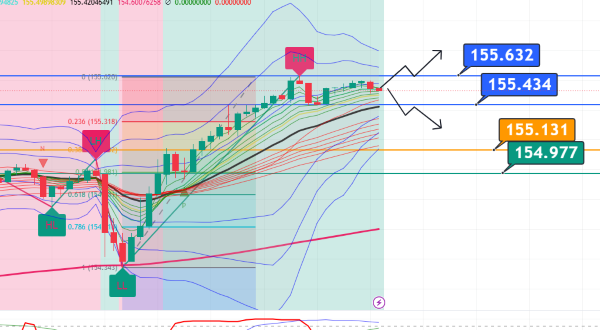

フィボナッチ

フィボナッチとは、イタリアの数学者レオナルド・フィボナッチ氏が研究した「フィボナッチ級数」を意味し、リトレースメントとは「引き返す、後戻りする」といった意味です。

フィボナッチリトレースメントでは、フィボナッチ比率に基づいた38.2%、61.8%と補足的に50%の水準がよく用いられます。

強いトレンドの場合は、38.2%前後の戻りにとどまり、弱いトレンドの場合は、半値戻し50.0%前後又は61.8%前後まで戻ります。

それ以上戻った場合には、このトレンドの起点となったポイントまで全て戻るという考え方が一般的です。

具体的には、任意の直近の高値(安値)と安値(高値)を結び、その下降(上昇)幅を38.20%、50.0%、61.80%で分割し、「戻り」の目標値を算出します。

上図では、AからBの下降トレンドがBを底(安値)に上昇へ転じています。これがどこまでで戻るかを予想する時、Aからの下降幅をフィボナッチ比率で分割した水準(a、b、c)がその候補となります

登った山は必ず降りるbyショーターコマセ

コマセの独り言

あがれ~あがれ~

今何合目?

エリオットちゃん3合目まで来たかな?

pivotラインは?

そろそろエントリー準備参戦!

グランビル何番を想定?

フィボナッチ状況確認

ポンオジR2突破!

いかがでしたか?このパターンを繰り返すことを基本に相場状況にあわせてトレードの精度を深めていくのです。

ショート部隊編成について

私コマセが身に着けたFXの手法などを、

ショート(仮想通貨はロングですが)ですが、

初心者の方や、聖杯を求めて彷徨っている方にお伝えして(聖杯ではありませんが)

稼げるトレーダーになっていただき、

一緒に人生を楽しんでいただければと思います。

コマセの画像をクリックしていただくとドル円だけではなく

ご要望の通貨の組み合わせのその日のpivotラインやコマセの鉄板エントリー情報・相場感を

今はモニターとして無料でお伝えしています。

一緒にショート部隊に試しに入隊(仮入隊)して戦いませんか?(本入隊しても会費はありません)