�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N07��29��

2018�N7��30���`8��3���̎�v�o�ώw�W

�y1. ��T���Y�z

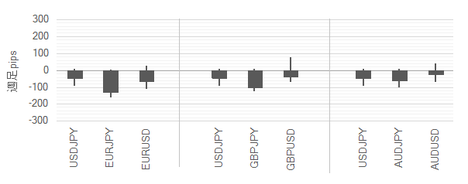

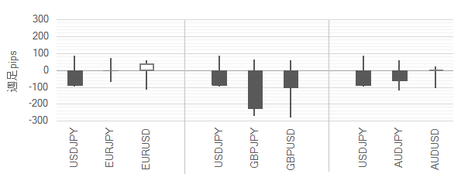

�O7��16���`7��20���T�̎�v�ʉ݃y�A�̓��������}�ɓZ�߂܂��B���̐}�̎n�l�͐�T�I�l���̗p���Ă��܂��B

�����ƌ��ԈႤ���炢�����Ȃ��T�ł����B

�[�[�[��€����A$�[�[�[

JPY������ꂽ���R�́A31���̓�����Z������ETF�̍w���z������������������Ɠ��o�V���������߁A�ł��B�ĉ��̖f�Ռ����ЂƂ܂����ӂ��ꂽ���Ƃɂ���āA���{�i�Ɠ��{�Ƃ̖f�Պz���傫�������j�Ƃ̌����c���Ă��邱�Ƃ��ӎ����ꂽ���Ƃ��AJPY���̈�������m��܂���B����͐�T2�x�̎w���l�I�y���s���A�����㏸��}�����ގp�������������̂́AUSD���ޗ��ւ̔����������������T�������̂ŁAUSDJPY��JPY�����ɓ����܂����B

USD�́A���ޗ��ɏ������A���ޗ��ɑ傫���������܂����B

���B�Ƃ̖f�Ս��ӂ�EUR���Ɍq����A���ꂪ���ʓI��USD���Ɍq����܂����B�܂��A�t�F�C�X�u�b�N��c�C�b�^�[�̊������傫�����������Ƃ�����܂����B���T���Ċ�ƌ��Z���������߁A�Ċ��������o�����ɉe������USDJPY�̓����ɉe����^��������������ł��B

��GDP�͎s��\�z�ʂ�{4.1���ƍ����L�т����������̂́A���O�ɕđ哝�̂ق������̌��ʂ�b���Ă������߁A��������USD���͋N���܂���ł����B�đ哝�̂�USD�������}���Ă��Ȃ��̂ŁA�������������ł����B

EUR�́A25���̕ĉ��f�Ս��ӂŔ����A26����ECB���Z�������\�Ŕ����܂����B

�f�Ֆ��ł̕ĉ����ӂ�25���ɍs���AEUR�͔����܂����B���ӓ��e�́A�@ �����Ԃ������H�Ɛ��i�ɑ���f�Տ�ǂ̓P�p�Ɍ����Ď��g�ނ��ƁA�A EU�͕č��Y�哤�ƌ����̗A������ڎw�����ƁA�ł��B

ECB�̋��Z����̌���ێ��͎s��\�z�ʂ�ŁA�������\���ECB���ى�ł́u�i�f�Ֆ��C�Ȃǂ̃��X�N�́j�����_�ŋ��Z����̓��ؕύX�𐳓������Ȃ��v�Ƃ̌�����������܂����B���Z����̓��Ƃ́A�@ �������v���O�����̔N���I���A�A ���������2019�N�H�ɕύX�A���w���Ă��܂��B�@�͎����̕ύX�Ɋւ��b���ޗ��ƂȂ�A�A�͎����̕ύX�i2019�N10���Ƃ̌����݁j�ƒ��x�����݂̏C���i�{0.1���Ƃ̌����݁j�̏C����������ޗ��ƂȂ�܂��B

GBP�́A24���ɍ����EU���E��������哱����|�A����܂����B�����āA25���ɂ͊œ����Ɋւ���p����Ă�EU�����ۂ����|�A����܂����B

8�����{�ɂ�EU�Ƃ̌����s���邻���ł����A���R�ɍl����A����͍��ӂȂ����E�ɔ������b�肪������ł��傤�BEU���ł͊���19���A���B�ψ���������̗��E�����ӂɎ���Ȃ������ꍇ�̃T�v���C�`�F�[���̍����ɔ�����悤�Ɉ����Ƃɒ��ӊ��N���s���Ă��܂��B

AUD�́A�Ē��f�Ֆ��C�����܂�܂ő傫�������܂���B

USDJPY�ȊO�́A�f�Ֆ��C�͌o�ύD����USD���ɁA���̊ɘa��USD���Ɍq���邱�Ƃ��A�����ŋ߂̓����ł��B�č��������t�]�������Ƃ��e�����Ă��܂��B

�y2. ���T�\�K�z

���T�́A8��2����FOMC��MPC���s���܂��B

FOMC�́A�đ哝�̂��iUSD���Ɍq����j���グ�����}���Ȃ��|���ȗ��A�ŏ���FOMC�ɂȂ�܂��B����܂ł̒W�X�Ɨ��グ�𑱂�����j���e������AUSD���Ɍq����܂��B

MPC�͗��グ�\�z���������߂Ă�����̂́A�����������ɐ����ύX����̂��Ƃ����^���悵������L������ǂɒl���܂��B�s��\�z�����グ�ł��A������ƈ��S�ł��܂���B

�[�[�[��€����A$�[�[�[

���T�̎�v�o�ώw�W�̔��\�\��������܂��B�����͉ߋ��̎w�W���\����̔������͂Ƀ����N���Ă��܂��B

7��30���i���j

���ڎw�W����

7��31���i�j

15:30�@����ى

18:00�@7���W�v�����BHICP����l�A4-6�����W�v�����BGDP����l

21:30�@6���W�v���č�PCE

23:00�@7���W�v���č�CB����ҐM�����w��

8��1���i���j

17:30�@7���W�v���p��������PMI

21:15�@7���W�v���č�ADP�ٗp���v

23:00�@7���W�v���č�ISM�����ƌi���w��

8��2���i�j

03:00�@����Z����iFOMC�j

20:00�@�p�����Z����iMPC�j

8��3���i���j

10:30�@6���W�v�����B�������㍂

17:30�@7���W�v���p���T�[�r�X��PMI

21:30�@7���W�v���č��ٗp���v

23:00�@7���W�v���č�ISM���ƌi���w��

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B�ڍׂ��u1. FX�͏�B����̂��v���������ǓƂȉp���l�͌������̂����Q�Ɗ肢�܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:00| Comment(0)

| TrackBack(0)

| 6. ����

���B�����w�W�u����ҕ����w���iHICP�j����l�v���\�O���EURJPY�������́i�����Łj

���B�����w�W�u����ҕ����w���iHICP�j����l�i�ȉ��A�{�w�W�Ɨ��L�j�v�̎w�W���\�O��̔������͂ɂ́A

�@ HICP�O�N�䑬��l�i�ȉ��uHICP�v�Ɨ��L�j

�A �R�AHICP�O�N�䑬��l�i�ȉ��u�R�AHICP�v�Ɨ��L�j

��p���܂��B

HICP�́A�����A����l�Ɖ���l�����\����܂��B����l�ł͑O�N��݂̂����\����܂��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N6���W�v���i���N6�����\���j��42�ł��B���̊Ԃ̎w�W���ʂƔ�����������A�{�w�W���\�O���EURJPY����ɖ𗧂��������o�����Ƃ��{�e�e�[�}�ł��B

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����́A�i�C�w�W�̐��ڂ̕��͂����A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

EU�ȊO�̓��ēƉp�����̎�v���ł́A����ҕ����w����CPI�ƕ\���܂��B���B�̂��ꂾ����HICP�i�� Harmonized Indices of Consumer Prices�j�ƕ\�L����܂��BFX�Q���҂ɂƂ��Ă�HICP��CPI���������e���Ǝv���č\���܂���B

�{�w�W�̈Ӌ`�́AECB���Z����ɉe����^���邱�Ƃ��ƌ����Ă��܂��BECB�i���B������s�j�́A�����I�ȃC���t���ڕW�iHICP�O�N��2����j��ݒ肵�Ă��邩��ł��B����āAFX�e�Ђ�HP�ł́A�{�w�W�̏d�v�x�E���ړx�������ʒu�Â��Ă��܂��B

����ɂ��ւ�炸�A�{�w�W���ʂɂ�锽���͒Z���Ԃŏ������A���\���ʂ��s��\�z���ǂ��Ă������Ă�56�������f���ɔ������Ă��܂���B

�����������Ă��闝�R�́A�{�w�W���\�O�ɉ��B�e���̕����w�W�����\����邱�Ƃ�����ł��B���ɁA�ƕ��ɂƂ�������v�����́A���\����EUR���[�g�ւ̐D�荞�܂�Ă��܂��Ă���̂ŁA�{�w�W���\���ʂ͂��̒ǔF�̈Ӗ������Ȃ��̂ł��傤�B

�����A��f����w�W���ʐ��ڂ������O���t������������A����l�ł���ɂ��ւ�炸�A���\���ʂ̎s��\�z�Ƃ̍��ق����������Ƃ��킩��܂��B

�܂��A�{���͂ň����Ă���̂͑���l�ŁAHICP�͌������l�����\����܂��B����ǂ��A����l�̎s��\�z�̐��x�͂����ƍ����A�����̖��͂��Ȃ���]�I�ɔ������܂���B������������l�͑���l�ƈ�v�������Ȃ̂ł��B

�܂�A����l�ł���s��\�z�̐��x�������A�����ĉ���l�͂����Ǝs��\�z�̐��x�������A���̌��ʁA�w�W���ʂւ̔������Z���Ԃŏ������A�Ƃ����̂�HICP�ł��B

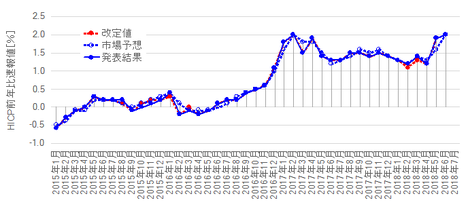

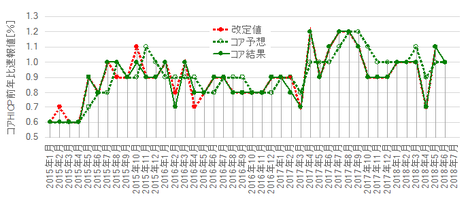

HICP�ƃR�AHICP�̉ߋ����ڂ����}�Ɏ����܂��B����l�ł͂�������O�N�䂵�����\����܂���B

�ԁ��͉���l�ł��B����l�Ɖ���l�Ƃ���v���Ă���ӏ����ԁ��͌����Ȃ��悤�ɂȂ��Ă��܂��B�����̒ʂ�A����l�͑���l�ƈ�v���Ȃ��������Ƃ̕������Ȃ����Ƃ��킩��܂��B

����ł́A����l���\���ɔ������������Ȃ�̂����R�ł��B

�܂��A�s��\�z�̐��x���������Ƃ������ł��B����Ȃ�A���\���ʂ��s��\�z����Y�����܂��āAHICP���R�AHICP�A�ƍl���Ă���Ηǂ��̂ł��傤���B�����͂��̒ʂ�ł��B

����ǂ��A�O�q�̒ʂ�AECB�̎����I�C���t���ڕW�́A�R�AHICP�łȂ�HICP�ł��BECB�̋��Z�����ύX���\����鎞���ɂȂ�ƁAHICP���R�AHICP�A���s��̊S���ƂȂ�܂��B

���͂ɂ́A���O���فi���s��\�z�[�O�����茋�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����茋�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

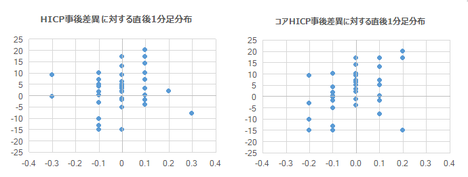

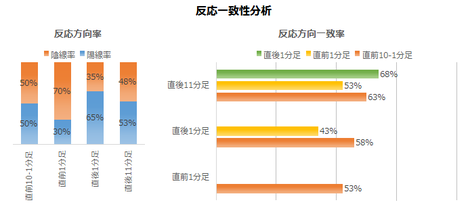

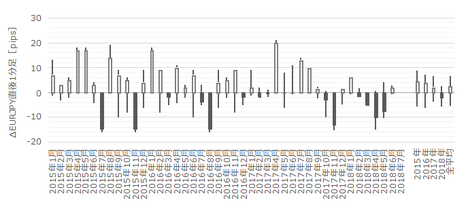

���̍��E2�}���������������B����HICP���㍷�فi�����j�ɑ��锽���i�c���F����1�����l���j�ŁA�E���R�AHICP���㍷�فi�����j�ɑ��锽���i�c���F����1�����l���j�ł��B

�ǂ����̃O���t���Q�l�ɂ��Ăǂ����Ƀ|�W�V�������I�[�_�[����Ηǂ������킩��܂����B�킩��Ⴕ�܂���B�ǂ����ɂ���^�C���̎���ɂȂ��Ă��܂������ł��B�Ƃ����̂��A�����ɌX����ǂݎ��A�S�̓I�ɉE�オ��ȌX���������Ă�����̂́A������傫�߂���̂ł��B

�{�w�W�͂��܂�f���Ȕ���������Ƃ͌����܂���B�f���Ȕ��������Ȃ��w�W�́A���̃u���O�̂悤�Ɍo�ς���Z�ɑf�l���s�����͂Ɍ����Ă��܂���BEUR�͂ƂĂ����l�����̒ʉ݂Ȃ̂ł��B�����猙���ł��B

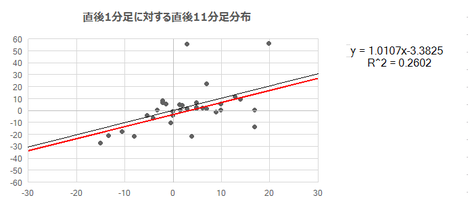

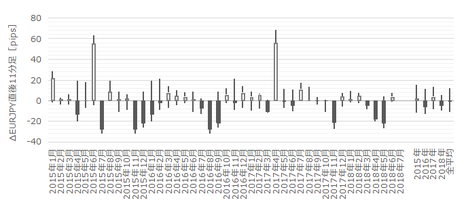

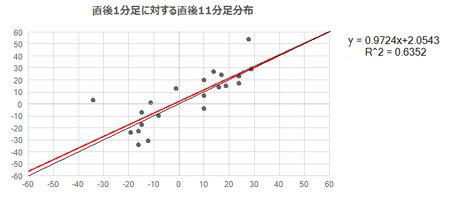

���ɁA���}���������������B���}�́A����1�����i�����j�ɑ��钼��11�����i�c���j�̕��z��\���Ă��܂��B

�����͑Ίp���ŁA�Ԑ�����A���ł��B���҂قڕ��s�Ȃ��Ƃ͂��Ă����A�h�b�g���z�͂ǂ���̐�������傫������Ă��܂��B

����ȓ����̎w�W�Ŕ��ʎ��ɋÂ��Ă����܂�Ӗ�������܂���B

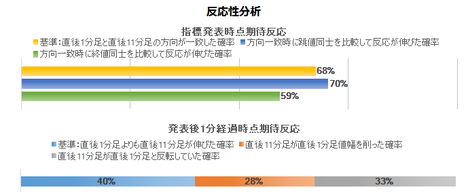

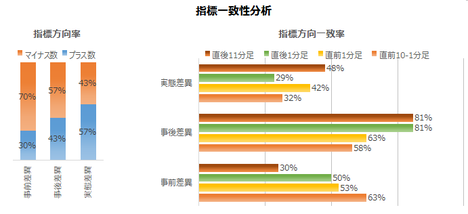

���O���فE���㍷�فE���ԍ��ق̂�����̔��ʎ���

�Ƃ��Ă����܂��傤�B

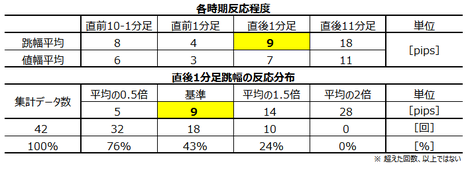

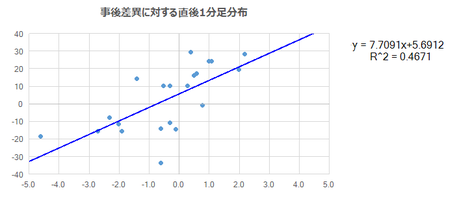

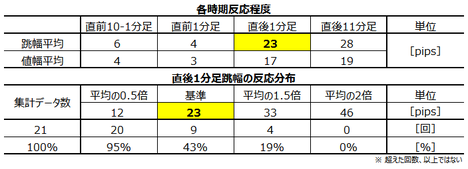

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

����1���������͉ߋ����ς�9pips�ł��B

�ߋ��̔������z������ƁA�S�̂̔���52����6�`14pips���˂Ă��܂��B5pips�ȉ������������Ȃ��������Ƃ�24���A15pips�ȏ㒵�˂����Ƃ�24���ł��B�ߋ��A����1�������ł��傫�����˂��̂́A2017�N4���W�v�����\����21pips�ł��B

�������������w�W�ł��B

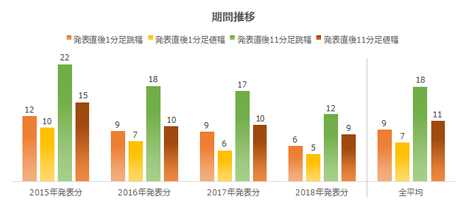

���ɁA2015�N�ȍ~�̔������ڂ����}�Ɏ����܂��B2018�N���\���͂܂�7�����f����Ă��܂���B

���N�A�������������������Ȃ��Ă��Ă��邱�Ƃ��킩��܂��B���ʂ͂킩���Ă��A�������킩��܂���B

���N�̎��㍷�ٔ��ʎ��̉��̑傫���Ɣ�r���Ă����܂��傤�B

���㍷�ٔ��ʎ��́A1✕HICP�́i���\���ʁ[�s��\�z�j�{1✕�R�AHICP�́i���\���ʁ[�s��\�z�j�A�ł��B���̎��̉��́A�v���X�ɂȂ邱�Ƃ��}�C�i�X�ɂȂ邱�Ƃ�����܂��B�v���X�ƃ}�C�i�X�����E�����̂�����邽�߁A�S�Đ�Βl�i�}�C�i�X�̂Ƃ��́A�}�C�i�X�łȂ����̒l���v���X�ƌ����Ă��l�j�̕��ϒl�����߂܂��B

���ʂ����\�Ɏ����܂��B

���̊Ԃ̔������������Ȃ������Ƃ́A�s��\�z�̐��x���オ������ł͂���܂���B

2017�N�ȍ~�AHICP��ECB�̐����ڕW�ł���2����ɒB���Ă��邩��A�Ƃ����̂͗��R�ɂȂ�܂���B����ł́A2016�N�ȑO�̐��������܂���B

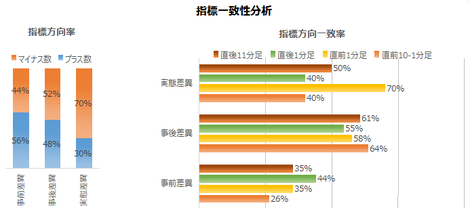

�\�����͂ɂ́A�w�W��v��������������v��������p���܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

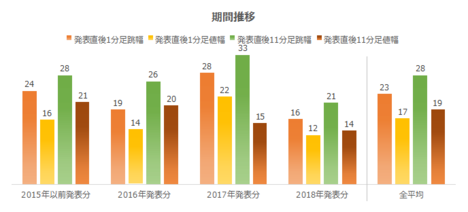

���O10-1�����Ⓖ�O1�����́A���O���قƂ̕�����v�������ꂼ��26���E35����������܂���B�w�W���\�O10���Ԃ́A�s��\�z���O�����l���Ă���ΉA���A�����Ă��Ȃ���Ηz���Ŕ����������ł��B

���㍷�قƒ���1�����̕�����v����55����������܂���B������v����������Ȃ�A�{�w�W�͂��܂�f���ɔ�������Ƃ͌����܂���B2.1���Ɏ�������A�����A�e�ɂ���Ȃ����Ƃ��m�F�ł�����ł��B

1.2���Ɏ�����HICP�E�R�AHICP�̐��ڂ��㏸���Ƃ������Ƃ������āA�ߋ��̎��ԍ��ق�70�����v���X�ɂȂ��Ă��܂��B�܂��A���O1�����̉A������70���ƕ肪�ڗ����܂��B����ɂ��ւ�炸�A���O1�����͎��ԍ��ق�70���̕�����v���ƂȂ��Ă��܂��B

���Ă����ŁA�s��\�z���O�����l��舫�����Ă���A�w�W���\�O��10���Ԃ��z���ɂȂ肪���ŁA���P���Ă���ΉA���ɂȂ肪���Ȃ��ƂɈӖ�������̂ł��傤���B

EUR�Ɋւ��Ă͂��邩���m��܂���B

�Ƃ����̂��A���l�ʉ݂�EUR�ł́u�\�i�\�z�j�Ŕ����āA�����i���\�j�Ŕ���v�Ƃ��������������ȋC�����܂��i�u�C������v�ł��j�B��ʓI�Ș_�����������A�萫�I�Șb�Ő\����Ȃ��̂ł����A�傫�ȃC�x���g��w�W��O��EUR�̐܍��͑�������n�܂肪���ł��B�w�W���\10���O�ɂ́A���l�̔����͊��ɏI����Ă���̂ł��傤�B������A�w�W���\�O��10���͂���܂ł̓����Ɣ��ɓ������Ƃ������̂����m��܂���B

�Ȃ�A���̕��͌��ʂ���������������L���ȏ�ʂ��l�@�ł��܂��B

�s��\�z���O�����l��舫���^���P���Ă���A�w�W���\1�E2���ԑO����A�����^�z�����ɐL�тĂ���Ȃ�A���O10-1�����Ⓖ��11�������z���^�A���ł��B

�L�������͂́A������������p���܂��B�����������́A�w�W���\����1���o�߂��Ă��A���������ɔ�����L�����������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����̕�����v����68���ł��B����68���̂����A����1�����������Ē���11�������������������ɔ�����L�������Ƃ�70������܂��B

�������r���[�Ȑ����ŁA���S���Ēnj��|�W�V���������܂���B����ł��nj��|�W�V�������I�[�_�[����Ȃ�A�w�W���\����1�����߂����痘�m�ł��ꑹ�ł���A�������ƃ|�W�V���������������������S�ł��B�ǂ����傫����������w�W�ł͂Ȃ����A�������傫�����]����1�x�ł��傫��������ƁA�N�Ԃŏ��ĂȂ��w�W�ɂȂ��Ă��܂��܂��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l�����������ɔ�����L���Ă������Ƃ�40����������܂���B

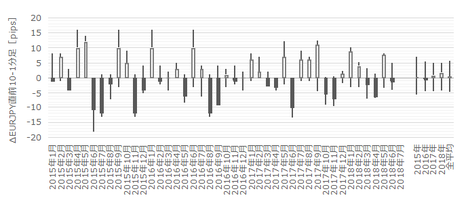

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����8pips�A���l����6pips�ł��B���̊��Ԃ̔������x�́A�w�W���\����1���ԂƂقړ����ł��B

�ߋ��̗z������50���A���O���قƂ̕�����v����26���i�s��v��74���j�ł��B1✕HICP�̎��O���ف{1✕�R�AHICP�̎��O���فA�Ƃ������ʎ��̉��̕����Ƌt�����Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���5pips���炢�ɂ��Ă����Ηǂ��ł��傤�B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����4pips�A���l����3pips�ł��B

�ߋ��̉A������70��������̂́A���̐��l��2015�N�ɂ��̊��Ԃɗz�����������Ƃ�1�x���Ȃ����ߍ��߂̐����ƂȂ��Ă��܂��B2016�N3���ȍ~�Ɍ���A�A������59���ɉ�����܂��B

���̏�A�������������̂�����A���̊��Ԃ̎���͔����������ǂ��ł��傤�B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����9pips�A���l����7pips�ł��B�ߋ��̗z������65���A���O���قƂ̕�����v����44���A���㍷�قƂ̕�����v����55���ł��B

���O10-1������15pips�ȏ㒵�˂����Ƃ́A�ߋ�5��܂��i�p�x12���j�B����5��̂���4�A���O10-1�����ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B

�A���A����4��̂���3��̒���1�����́A�t�q�Q������܂��B����2���10pips�̋t�q�Q�ł��B������A���O10-1������15pips���˂Ă��A�Q�ĂĒnj����ׂ��ł͂���܂���B���̎w�W�ւ̔�����10pips���t�s�����瑹�肹����܂���B

���S���l������ƁA���O10-1������15pips���˂���A�w�W���\���O�܂ő҂��Ă��̒��˂������Ƀ|�W�V�������I�[�_�[���܂��B�����āA�w�W���\����̒��˂ŗ��m�^�����ł��B

����1�����ƒ���11�����̕�����v���́A�O�q�̒ʂ�68���ł��B����68���̕�����v���ɁA����11��������������1�����������Ĕ�����L�������Ƃ�70���ł��B

�������r���[�Ȑ����ŁA���S���Ēnj��|�W�V���������܂���B����ł��nj��|�W�V�������I�[�_�[����Ȃ�A�w�W���\����1�����߂����痘�m�ł��ꑹ�ł���A�������ƃ|�W�V���������������������S�ł��B�ǂ����傫����������w�W�ł͂Ȃ����A�������傫�����]����1�x�ł��傫��������ƁA�N�Ԃŏ��ĂȂ��w�W�ɂȂ��Ă��܂��܂��B

�Ō�ɁA���}�͒���11�����̎n�l����[�\�N���ł��B

����11�����̉ߋ����ϒ�����18pips�A���l����11pips�ł��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�40����������܂���B����1�����ɑ��钼��11�������z�}����A�nj����s���̂͒���1�������A���������Ƃ������ɂ��������ǂ��ł��傤�B���̂Ƃ��̗��m�^���̖ڈ���5pips���炢�ŗǂ��ł��傤�B

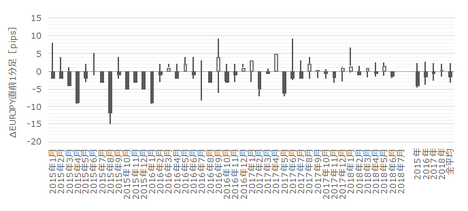

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

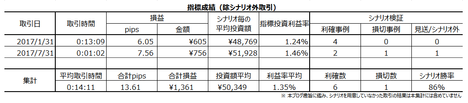

2017�N�̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2018�N�͖{�w�W�ł܂�������Ă��܂���B�������C�����܂�N���Ȃ��āB

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�2���A�V�i���I�P�ʂ�6��1�s�i����86���j�ł����B1��̔��\���̕��ώ�����Ԃ�6��6�b�ŁA���v�͔N�ԂŁ{14pips�ł����B

�������������w�W�Ȃ̂ŁA�������тł͂���܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�@ HICP�O�N�䑬��l�i�ȉ��uHICP�v�Ɨ��L�j

�A �R�AHICP�O�N�䑬��l�i�ȉ��u�R�AHICP�v�Ɨ��L�j

��p���܂��B

HICP�́A�����A����l�Ɖ���l�����\����܂��B����l�ł͑O�N��݂̂����\����܂��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N6���W�v���i���N6�����\���j��42�ł��B���̊Ԃ̎w�W���ʂƔ�����������A�{�w�W���\�O���EURJPY����ɖ𗧂��������o�����Ƃ��{�e�e�[�}�ł��B

�T. �w�W����

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����́A�i�C�w�W�̐��ڂ̕��͂����A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�y1.1 �w�W�T�v�z

EU�ȊO�̓��ēƉp�����̎�v���ł́A����ҕ����w����CPI�ƕ\���܂��B���B�̂��ꂾ����HICP�i�� Harmonized Indices of Consumer Prices�j�ƕ\�L����܂��BFX�Q���҂ɂƂ��Ă�HICP��CPI���������e���Ǝv���č\���܂���B

�{�w�W�̈Ӌ`�́AECB���Z����ɉe����^���邱�Ƃ��ƌ����Ă��܂��BECB�i���B������s�j�́A�����I�ȃC���t���ڕW�iHICP�O�N��2����j��ݒ肵�Ă��邩��ł��B����āAFX�e�Ђ�HP�ł́A�{�w�W�̏d�v�x�E���ړx�������ʒu�Â��Ă��܂��B

����ɂ��ւ�炸�A�{�w�W���ʂɂ�锽���͒Z���Ԃŏ������A���\���ʂ��s��\�z���ǂ��Ă������Ă�56�������f���ɔ������Ă��܂���B

�����������Ă��闝�R�́A�{�w�W���\�O�ɉ��B�e���̕����w�W�����\����邱�Ƃ�����ł��B���ɁA�ƕ��ɂƂ�������v�����́A���\����EUR���[�g�ւ̐D�荞�܂�Ă��܂��Ă���̂ŁA�{�w�W���\���ʂ͂��̒ǔF�̈Ӗ������Ȃ��̂ł��傤�B

�����A��f����w�W���ʐ��ڂ������O���t������������A����l�ł���ɂ��ւ�炸�A���\���ʂ̎s��\�z�Ƃ̍��ق����������Ƃ��킩��܂��B

�܂��A�{���͂ň����Ă���̂͑���l�ŁAHICP�͌������l�����\����܂��B����ǂ��A����l�̎s��\�z�̐��x�͂����ƍ����A�����̖��͂��Ȃ���]�I�ɔ������܂���B������������l�͑���l�ƈ�v�������Ȃ̂ł��B

�܂�A����l�ł���s��\�z�̐��x�������A�����ĉ���l�͂����Ǝs��\�z�̐��x�������A���̌��ʁA�w�W���ʂւ̔������Z���Ԃŏ������A�Ƃ����̂�HICP�ł��B

�y1.2 �w�W���ځz

HICP�ƃR�AHICP�̉ߋ����ڂ����}�Ɏ����܂��B����l�ł͂�������O�N�䂵�����\����܂���B

�ԁ��͉���l�ł��B����l�Ɖ���l�Ƃ���v���Ă���ӏ����ԁ��͌����Ȃ��悤�ɂȂ��Ă��܂��B�����̒ʂ�A����l�͑���l�ƈ�v���Ȃ��������Ƃ̕������Ȃ����Ƃ��킩��܂��B

����ł́A����l���\���ɔ������������Ȃ�̂����R�ł��B

�܂��A�s��\�z�̐��x���������Ƃ������ł��B����Ȃ�A���\���ʂ��s��\�z����Y�����܂��āAHICP���R�AHICP�A�ƍl���Ă���Ηǂ��̂ł��傤���B�����͂��̒ʂ�ł��B

����ǂ��A�O�q�̒ʂ�AECB�̎����I�C���t���ڕW�́A�R�AHICP�łȂ�HICP�ł��BECB�̋��Z�����ύX���\����鎞���ɂȂ�ƁAHICP���R�AHICP�A���s��̊S���ƂȂ�܂��B

�U.��������

���͂ɂ́A���O���فi���s��\�z�[�O�����茋�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����茋�ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y2.1 �����T�v�z

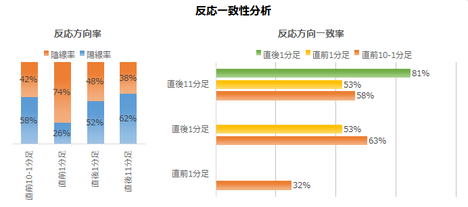

���̍��E2�}���������������B����HICP���㍷�فi�����j�ɑ��锽���i�c���F����1�����l���j�ŁA�E���R�AHICP���㍷�فi�����j�ɑ��锽���i�c���F����1�����l���j�ł��B

�ǂ����̃O���t���Q�l�ɂ��Ăǂ����Ƀ|�W�V�������I�[�_�[����Ηǂ������킩��܂����B�킩��Ⴕ�܂���B�ǂ����ɂ���^�C���̎���ɂȂ��Ă��܂������ł��B�Ƃ����̂��A�����ɌX����ǂݎ��A�S�̓I�ɉE�オ��ȌX���������Ă�����̂́A������傫�߂���̂ł��B

�{�w�W�͂��܂�f���Ȕ���������Ƃ͌����܂���B�f���Ȕ��������Ȃ��w�W�́A���̃u���O�̂悤�Ɍo�ς���Z�ɑf�l���s�����͂Ɍ����Ă��܂���BEUR�͂ƂĂ����l�����̒ʉ݂Ȃ̂ł��B�����猙���ł��B

�[�[�[��€����A$�[�[�[

���ɁA���}���������������B���}�́A����1�����i�����j�ɑ��钼��11�����i�c���j�̕��z��\���Ă��܂��B

�����͑Ίp���ŁA�Ԑ�����A���ł��B���҂قڕ��s�Ȃ��Ƃ͂��Ă����A�h�b�g���z�͂ǂ���̐�������傫������Ă��܂��B

����ȓ����̎w�W�Ŕ��ʎ��ɋÂ��Ă����܂�Ӗ�������܂���B

���O���فE���㍷�فE���ԍ��ق̂�����̔��ʎ���

- 1✕HICP�̍��ف{1✕�R�AHICP�̍���

�Ƃ��Ă����܂��傤�B

�y2.2 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

����1���������͉ߋ����ς�9pips�ł��B

�ߋ��̔������z������ƁA�S�̂̔���52����6�`14pips���˂Ă��܂��B5pips�ȉ������������Ȃ��������Ƃ�24���A15pips�ȏ㒵�˂����Ƃ�24���ł��B�ߋ��A����1�������ł��傫�����˂��̂́A2017�N4���W�v�����\����21pips�ł��B

�������������w�W�ł��B

���ɁA2015�N�ȍ~�̔������ڂ����}�Ɏ����܂��B2018�N���\���͂܂�7�����f����Ă��܂���B

���N�A�������������������Ȃ��Ă��Ă��邱�Ƃ��킩��܂��B���ʂ͂킩���Ă��A�������킩��܂���B

���N�̎��㍷�ٔ��ʎ��̉��̑傫���Ɣ�r���Ă����܂��傤�B

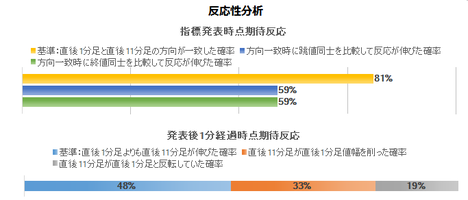

���㍷�ٔ��ʎ��́A1✕HICP�́i���\���ʁ[�s��\�z�j�{1✕�R�AHICP�́i���\���ʁ[�s��\�z�j�A�ł��B���̎��̉��́A�v���X�ɂȂ邱�Ƃ��}�C�i�X�ɂȂ邱�Ƃ�����܂��B�v���X�ƃ}�C�i�X�����E�����̂�����邽�߁A�S�Đ�Βl�i�}�C�i�X�̂Ƃ��́A�}�C�i�X�łȂ����̒l���v���X�ƌ����Ă��l�j�̕��ϒl�����߂܂��B

���ʂ����\�Ɏ����܂��B

���̊Ԃ̔������������Ȃ������Ƃ́A�s��\�z�̐��x���オ������ł͂���܂���B

2017�N�ȍ~�AHICP��ECB�̐����ڕW�ł���2����ɒB���Ă��邩��A�Ƃ����̂͗��R�ɂȂ�܂���B����ł́A2016�N�ȑO�̐��������܂���B

�y2.3 �\�����́z

�\�����͂ɂ́A�w�W��v��������������v��������p���܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O10-1�����Ⓖ�O1�����́A���O���قƂ̕�����v�������ꂼ��26���E35����������܂���B�w�W���\�O10���Ԃ́A�s��\�z���O�����l���Ă���ΉA���A�����Ă��Ȃ���Ηz���Ŕ����������ł��B

���㍷�قƒ���1�����̕�����v����55����������܂���B������v����������Ȃ�A�{�w�W�͂��܂�f���ɔ�������Ƃ͌����܂���B2.1���Ɏ�������A�����A�e�ɂ���Ȃ����Ƃ��m�F�ł�����ł��B

1.2���Ɏ�����HICP�E�R�AHICP�̐��ڂ��㏸���Ƃ������Ƃ������āA�ߋ��̎��ԍ��ق�70�����v���X�ɂȂ��Ă��܂��B�܂��A���O1�����̉A������70���ƕ肪�ڗ����܂��B����ɂ��ւ�炸�A���O1�����͎��ԍ��ق�70���̕�����v���ƂȂ��Ă��܂��B

�[�[�[��€����A$�[�[�[

���Ă����ŁA�s��\�z���O�����l��舫�����Ă���A�w�W���\�O��10���Ԃ��z���ɂȂ肪���ŁA���P���Ă���ΉA���ɂȂ肪���Ȃ��ƂɈӖ�������̂ł��傤���B

EUR�Ɋւ��Ă͂��邩���m��܂���B

�Ƃ����̂��A���l�ʉ݂�EUR�ł́u�\�i�\�z�j�Ŕ����āA�����i���\�j�Ŕ���v�Ƃ��������������ȋC�����܂��i�u�C������v�ł��j�B��ʓI�Ș_�����������A�萫�I�Șb�Ő\����Ȃ��̂ł����A�傫�ȃC�x���g��w�W��O��EUR�̐܍��͑�������n�܂肪���ł��B�w�W���\10���O�ɂ́A���l�̔����͊��ɏI����Ă���̂ł��傤�B������A�w�W���\�O��10���͂���܂ł̓����Ɣ��ɓ������Ƃ������̂����m��܂���B

�Ȃ�A���̕��͌��ʂ���������������L���ȏ�ʂ��l�@�ł��܂��B

�s��\�z���O�����l��舫���^���P���Ă���A�w�W���\1�E2���ԑO����A�����^�z�����ɐL�тĂ���Ȃ�A���O10-1�����Ⓖ��11�������z���^�A���ł��B

�y2.4 �L�������́z

�L�������͂́A������������p���܂��B�����������́A�w�W���\����1���o�߂��Ă��A���������ɔ�����L�����������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����̕�����v����68���ł��B����68���̂����A����1�����������Ē���11�������������������ɔ�����L�������Ƃ�70������܂��B

�������r���[�Ȑ����ŁA���S���Ēnj��|�W�V���������܂���B����ł��nj��|�W�V�������I�[�_�[����Ȃ�A�w�W���\����1�����߂����痘�m�ł��ꑹ�ł���A�������ƃ|�W�V���������������������S�ł��B�ǂ����傫����������w�W�ł͂Ȃ����A�������傫�����]����1�x�ł��傫��������ƁA�N�Ԃŏ��ĂȂ��w�W�ɂȂ��Ă��܂��܂��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l�����������ɔ�����L���Ă������Ƃ�40����������܂���B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����8pips�A���l����6pips�ł��B���̊��Ԃ̔������x�́A�w�W���\����1���ԂƂقړ����ł��B

�ߋ��̗z������50���A���O���قƂ̕�����v����26���i�s��v��74���j�ł��B1✕HICP�̎��O���ف{1✕�R�AHICP�̎��O���فA�Ƃ������ʎ��̉��̕����Ƌt�����Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���5pips���炢�ɂ��Ă����Ηǂ��ł��傤�B

�y3.2 ���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����4pips�A���l����3pips�ł��B

�ߋ��̉A������70��������̂́A���̐��l��2015�N�ɂ��̊��Ԃɗz�����������Ƃ�1�x���Ȃ����ߍ��߂̐����ƂȂ��Ă��܂��B2016�N3���ȍ~�Ɍ���A�A������59���ɉ�����܂��B

���̏�A�������������̂�����A���̊��Ԃ̎���͔����������ǂ��ł��傤�B

�y3.3 ����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����9pips�A���l����7pips�ł��B�ߋ��̗z������65���A���O���قƂ̕�����v����44���A���㍷�قƂ̕�����v����55���ł��B

���O10-1������15pips�ȏ㒵�˂����Ƃ́A�ߋ�5��܂��i�p�x12���j�B����5��̂���4�A���O10-1�����ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B

�A���A����4��̂���3��̒���1�����́A�t�q�Q������܂��B����2���10pips�̋t�q�Q�ł��B������A���O10-1������15pips���˂Ă��A�Q�ĂĒnj����ׂ��ł͂���܂���B���̎w�W�ւ̔�����10pips���t�s�����瑹�肹����܂���B

���S���l������ƁA���O10-1������15pips���˂���A�w�W���\���O�܂ő҂��Ă��̒��˂������Ƀ|�W�V�������I�[�_�[���܂��B�����āA�w�W���\����̒��˂ŗ��m�^�����ł��B

����1�����ƒ���11�����̕�����v���́A�O�q�̒ʂ�68���ł��B����68���̕�����v���ɁA����11��������������1�����������Ĕ�����L�������Ƃ�70���ł��B

�������r���[�Ȑ����ŁA���S���Ēnj��|�W�V���������܂���B����ł��nj��|�W�V�������I�[�_�[����Ȃ�A�w�W���\����1�����߂����痘�m�ł��ꑹ�ł���A�������ƃ|�W�V���������������������S�ł��B�ǂ����傫����������w�W�ł͂Ȃ����A�������傫�����]����1�x�ł��傫��������ƁA�N�Ԃŏ��ĂȂ��w�W�ɂȂ��Ă��܂��܂��B

�y3.4 ����11�����z

�Ō�ɁA���}�͒���11�����̎n�l����[�\�N���ł��B

����11�����̉ߋ����ϒ�����18pips�A���l����11pips�ł��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�40����������܂���B����1�����ɑ��钼��11�������z�}����A�nj����s���̂͒���1�������A���������Ƃ������ɂ��������ǂ��ł��傤�B���̂Ƃ��̗��m�^���̖ڈ���5pips���炢�ŗǂ��ł��傤�B

�W.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �{�w�W�́AECB���Z����ɉe����^���邽�߁A�����̎w�W����ŏd�v�x�⒍�ړx�������ƈʒu�Â����Ă��܂��B����ǂ��A�s��\�z�̐��x�������A�������Z���Ԃŏ������A���\���ʂ̎s��\�z�ɑ���ǂ�������55�������f���ɔ������Ă��܂���B

����ɂ͌����Ȃ��w�W�ł��B - �w�W���\�O10���Ԃ́A�s��\�z���O�����l�����P���Ă���ΉA���A�������Ă���Ηz���Ŕ����������ł��B�t�ł͂���܂���B

���̊ԂɁA���O10-1������15pips�ȏ㒵�˂����Ƃ́A�ߋ�5��܂��i�p�x12���j�B����5��̂���4�A���O10-1�����ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B����4��̂���3��̒���1������10pips�ȏ�̋t�q�Q������܂��B

���S���l������ƁA���O10-1������15pips���˂���A�w�W���\���O�܂ő҂��Ă��̒��˂������Ƀ|�W�V�������I�[�_�[���܂��B�����āA�w�W���\����̒��˂ŗ��m�^���ł��B - �w�W���ʂɍł��f���ɔ������钼��1���������́A�ߋ����N�ɘj���Ĉ��肵��10pips���x�ł��B�w�W���\����̔��������́A��L�̒ʂ肠�܂�f���ł͂���܂���B

����1�����ƒ���11�����̕�����v����68���ł��B����68���̂����A����1�����������Ē���11�������������������ɔ�����L�������Ƃ�70������܂��B�������������ɒnj�����Ȃ�A�w�W���\����1�����߂����痘�m�ł��ꑹ�ł���A�������ƃ|�W�V���������������������S�ł��B�ǂ����傫����������w�W�ł͂Ȃ����A�������傫�����]����1�x�ł��傫��������ƁA�N�Ԃŏ��ĂȂ��w�W�ɂȂ��Ă��܂��܂��B

�w�W���\����1�����߂���ƁA����1�����I�l���Ē���11�����I�l�����������ɔ�����L���Ă������Ƃ�40����������܂���B

�[�[�[��€����A$�[�[�[

2017�N�̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2018�N�͖{�w�W�ł܂�������Ă��܂���B�������C�����܂�N���Ȃ��āB

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�2���A�V�i���I�P�ʂ�6��1�s�i����86���j�ł����B1��̔��\���̕��ώ�����Ԃ�6��6�b�ŁA���v�͔N�ԂŁ{14pips�ł����B

�������������w�W�Ȃ̂ŁA�������тł͂���܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 08:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2018�N07��26��

�Ďl����GDP�̔������͗p�ŐV�X�V�f�[�^

���ʎ�

���O���ق́A1✕GDP���O���ف{2✕�R�APCE���O���فA�Ƃ������ʎ��i�v���X���z���A�}�C�i�X���A���j��p���܂��B

���㍷�ق́A2✕GDP���㍷�ف{1✕�f�t���[�^���㍷�ف[2✕PCE���㍷�ف{1✕�R�APCE���㍷�فA�Ƃ������ʎ���p���܂��B

���ԍ��ق́A�[2✕GDP���ԍ��ف[1✕�f�t���[�^���ԍ��ف[2✕PCE���ԍ��ف[1✕�R�APCE���ԍ��فA�Ƃ������ʎ���p���܂��B

�����T�v

�������x

�\������

�L��������

���O���ق́A1✕GDP���O���ف{2✕�R�APCE���O���فA�Ƃ������ʎ��i�v���X���z���A�}�C�i�X���A���j��p���܂��B

���㍷�ق́A2✕GDP���㍷�ف{1✕�f�t���[�^���㍷�ف[2✕PCE���㍷�ف{1✕�R�APCE���㍷�فA�Ƃ������ʎ���p���܂��B

���ԍ��ق́A�[2✕GDP���ԍ��ف[1✕�f�t���[�^���ԍ��ف[2✕PCE���ԍ��ف[1✕�R�APCE���ԍ��فA�Ƃ������ʎ���p���܂��B

�����T�v

�������x

�\������

�L��������

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:04| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2018�N07��22��

2018�N7��23���`7��27���̎�v�o�ώw�W

�y1. ��T���Y�z

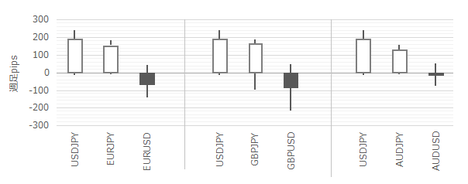

�O7��16���`7��20���T�̎�v�ʉ݃y�A�̓��������}�ɓZ�߂܂��B��T�́A�@ GBP���A�A �O��USD���A�B �㔼USD���A�̏T�ł����B

���ʓI�ɂ�GBP�������ĕω��̏������T�ł����BUSDJPY�̑S���i���l�[���l�j��177pips�AEURUSD�̂��ꂪ177pips�AAUDJPY�̂����171pips�ł����BGBPUSD��336pips�ω������̂ŁA���ΓI�ɑ傫���������悤�Ɍ�������̂́AGBP�̏T���S���Ƃ��Ă͕��ϓI�ȕω��ł��B

�[�[�[��€����A$�[�[�[

USDJPY�͈ꎞ�I��113�~��̏悹�܂����i113.17�~�A19��21����j�B

���̕t�߂͌����`���[�g�ɂ�����2015�N1������̍��l�������W�X�^���X����ɂȂ�܂��B1�~��2�~�̌덷�ȂNJW�Ȃ��������W�X�^���X�ł����A������T���̃��W�X�^���X��114�~��O������ƁA�����`���[�g�̌`���Ȃ����Č�����悤�ɂȂ�ł��傤�B

17���AFRB�c���͋c��Łu�i�Čo�ϐ����́j����2�E3�N�����v�Ƃ̌����������܂����B���ꂪ�A��T�����USD���ɍŌ�̂ЂƉ����ƂȂ�܂����B

19���A�đ哝�̂�FRB���グ���������i�c�B�[�g�H�j���A���̗��ꂪ��ς��܂����B�T�O����USD�㏸������USD�͔����܂����BUSD���͕Ċ�Ƃ̍��ۋ����͂�D���Ƃ������e�ŁA���̓��e�₻��ւ̔����͂ǂ̍��̐��{�E������������������肵�Ă��邱�Ƃł��B

�R�C�c�͉�����邩���m��Ȃ��A���ꂪ���O�ꂩ���m��Ȃ��A�Ǝv�킹��_�ł�͂���I�Ȏw���҂ł��B

�[�[�[��€����A$�[�[�[

GBP���̔w�i��H���Ă����܂��傤�B

�����ɉp���܂Ƃ߂�EU���E���j�ɑ��A9���Ƀn�[�h�u���O�W�b�g�h�̊t�������C���܂����B12���ɔ��\���ꂽ���{���j�������ẮA�\�t�g�u���O�W�b�g�H���ւ̓]���Ƃ̕��ڗ����܂����B�֘A�@�Ă�17���ɋc���ʉ߂������̂́A�̌��͍͋��ł����B�̌����͍����������Ƃ�����A2019�N�ɍĂё��I�����s����\������肴������Ă��܂��B

����܂�8��MPC�ł͗��グ����肴������Ă������̂́A18���ɔ��\���ꂽ6���W�v��CPI�O�N��͑ΑO�����l�A�R�ACPI�O�N��́{1.9���ɒቺ�i�O���́{2.1���j���܂����B���C�^�[�Ɉ˂�u���Z�s���8�����グ�m����80������70���ɒቺ�v�����Ƃ̂��Ƃł��B

19���A���B�ψ���́A�������̗��E�����ӂɎ���Ȃ������ꍇ�̃T�v���C�`�F�[���̑����ɔ�����悤�Ɉ����Ƃɒ��ӊ��N���s���܂����BEU���̌�����ۂɂ́A��O�ɂȂ�p���ɗ�O��݂����ɂ������܂���B

EU�͕đ哝�̂�����������i�ŁA���B�E�p���Ԃł������ݎ��v�������n�߂�ł��B

�y2. ���T�\�K�z

���T�́A26����ECB���Z�������\�ƁA27���ɕč�4-6����GDP����l���\�ƁA�T�㔼�ɑ傫�Ȕ��\������܂��B�܂��AGBP�͗��T8��2���ɗ��グ��������MPC���T���āA26����4-6����GDP����l���\������܂��B

�[�[�[��€����A$�[�[�[

�ߋ��̌X�����猾���AECB���ق͉����������N���Ă���Ƃ��ɉ����V���Ȍ������������肵�܂���B���Ɍ��݁A�č��Ƃ̒ʏ����œƐ��{���ꋫ�ɂ��邱�Ƃ܂���ƁAEUR���Ɍq���锭���͂��Ȃ����A����K�v������܂���B����Ȃ��Ƃ����Ȃ��Ă������̕�GDP�ł͂��Ȃ�ǂ������ɂȂ肻�����Ƃ����������L�܂��Ă��܂��B

�[�[�[��€����A$�[�[�[

�O�T�㔼�ɑ�JPY�E��EUR�Ŕ���ꂽUSD�́A4-6����GDP����l�����Ɓ{4�����̗\�z�ƂȂ��Ă��܂��B

�{�w�W�̉ߋ��̒��O10-1�����́A�s��\�z���O���m��l���ǂ���Ηz���Ŕ����������Ƃ�70�����ŁA�w�W���\����̔����́A���\���ʂ��O���m��l���ǂ���Ηz���Ŕ����������Ƃ�70����ƁA�Ȃ��Ă��܂��B

�A���A�s��\�z���ǂ�����_���S�z�ł��B���\���ʂ��s��\�z�Ƃ̑召�W�ɑf���ɔ����������Ƃ͖�80���ɒB���Ă��܂��B

�[�[�[��€����A$�[�[�[

�{���Ȃ�A���낻�뎟�T8��2����MPC�̗��グ��������ŁAGBP�͔����n�߂Ă��悢�����ł��B���サ�炭��BOE������MPC�����̔����ɒ��ӂ��Ă����������ǂ��ł��傤�B

���Z�s�ꂪ�����ޗ��グ�m����70���Ƃ������Ƃ́A���ɗ��グ�̐D���݂��i��ł���Ƃ������Ƃł��B�������グ�����Ɍq���锭����A���ۂɗ��グ���������ꂽ�ꍇ�AGBP���͈�i�E��C�ɐi�މ\��������܂��B

1-3����GDP�O����͑傫�������Ă���A����4-6�����������邩1-3�����Ɠ������x���ɗ��܂�Ȃ�A���グ�m���͍X�ɒቺ���Ă��܂��ł��傤�B

�[�[�[��€����A$�[�[�[

���T�̎�v�o�ώw�W�̔��\�\��������܂��B�����͉ߋ��̎w�W���\����̔������͂Ƀ����N���Ă��܂��B

7��23���i���j

23:00�@6���W�v���č����ÏZ��̔�����

7��24���i�j

���ڎw�W�Ȃ�

7��25���i���j

10:30�@4-6�������B�l����CPI

17:00�@7���W�v���ƍ�Ifo��ƌi��������

23:00�@6���W�v���č��V�z�Z��̔�����

7��26���i�j

20:45�@���B�iECB�j���Z����

21:30�@6���W�v���č��ϋv����

7��27���i���j

21:30�@4-6�����č�GDP����l

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B�ڍׂ��u1. FX�͏�B����̂��v���������ǓƂȉp���l�͌������̂����Q�Ɗ肢�܂��B

���L�ȏ�

���āA�h�R�����ɋ����������Ă��A�V���b�v�ɍs���̂��A�V���b�v�Œ������ԑ҂������̂�����I

����Ȃ��Ȃ��ɘN��ł���

��������������������������������

GMO�Ƃ��Ƃ�BB�̃h�R�����Ȃ�A

���V���b�v�K��Ȃ�

���h�R���T�C�g�ւ̃��O�C���Ȃ�

�ŁA����ɂ��\���݂��������܂��I

��������������������������������

GMO�Ƃ��Ƃ�BB�̃h�R�����Ȃ�A

���V���b�v�K��Ȃ�

���h�R���T�C�g�ւ̃��O�C���Ȃ�

�ŁA����ɂ��\���݂��������܂��I

��������������������������������

���Ƃ��Ƃ�BB�̃h�R����������

�h�R�������v���o�C�_�[�o�R�Ő\���ޏꍇ�A�u�^�C�vA�v�u�^�C�vB�v�̓�̗�����������܂���B���ꂼ��A�ǂ���̃^�C�v���\�����߂邩�̓v���o�C�_�[�ɂ���ĈقȂ�܂��B

GMO�Ƃ��Ƃ�BB�̃h�R�����́A�����̈����u�^�C�vA�v�ł��I

�E�ˌ��āy5,200�~�i�Ŕ��j�z

�E�W���W��y4,000�~�i�Ŕ��j�z

������Ƀh�R���̃X�}�z��������

�h�R�����̍ő�̓����́A�h�R���̃X�}�z�����̊����ł��B

�X�}�z�オ�����ő�y5,700�~�����I�z��

�������z�͂����p�N���E���_��v�����ɂ���ĈقȂ�܂��B

������ɐV�K�J�ʍH���������

5��7���܂ł̐\�����݂ŐV�K����J�ʍH����y0�~�z�ɂȂ�L�����y�[�����{���I

------------------------------

����Ɂ@GMO�Ƃ��Ƃ�BB�̃h�R���������̓��T�I

------------------------------

����Ɂ@GMO�Ƃ��Ƃ�BB�̃h�R���������̓��T�I

------------------------------

���ŐV�̐ڑ�����v6�v���X�Ή��ŏ�艺��ő�1Gbps�Ƃ��������������I

�����ꑬ�x�ɕs������������A�w��̕��@�Ōv������GMO�Ƃ��Ƃ�BB�܂ł����肭�������I

100Mbps�ȉ����ł���|�C���g�o�b�N���{���I

��BUFFALO�������\Wi-Fi���[�^�[���h�R�����������p�Ły0�~�z�ɂĂ��I�i�ʏ탌���^����300�~/�����y0�~�z�j

>>���[�^�[�̒ʐM���x����ɂ�錸���̐S�z�Ȃ��I<<

~~~~~~~~~~~~~~~~~~~~~

���܂���GMO�Ƃ��Ƃ�BB�̃h�R�������`�F�b�N�I

https://px.a8.net/svt/ejp?a8mat=2TC6R4+64VU7M+50+54L0OJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N07��15��

2018�N7��16���`7��20���̎�v�o�ώw�W

�y1. ��T���Y�z

�O7��9���`7��13���T�̎�v�ʉ݃y�A�̓��������}�ɓZ�߂܂��B���T����́A���̐}���g���đO�T�̓��������čs���܂��傤�B

��v���ʉ݊ԂŁAJPY�͂ǂ̒ʉ݂ɂ����Ă��傫�������A����Ɏ�����USD���ǂ̒ʉ݂ɑ��Ă������Ă��܂��BAUD��JPY�ɑ��Ĕ���ꂽ���̂́AUSD�ɑ��Ă͂��܂蓮���Ȃ��T�ł����B

�����ŋ߂̎s��̒��S�e�[�}�͇@ �č��Ƃ̑Β��E�Ή��f�Ֆ��C�ŁA�ߋ��ɑk��ƁA�A �k���N��j������̎�]���ӁA�B FRB�̗��グ�p���p���A�ł����B�B�ɂ���Ē����I�ɂ�USD���Ɍ������ƌ����Ă������̂́A�C�[���h�J�[�u�̃t���b�g���ɂ���Ă����Ȃ�Ȃ��Ƃ�����Ԃ������Ă��܂����B

����������Ŕj����悤�ȑ傫�ȍޗ����V���ɂȂ��܂܁A���̓����͂�����Ɖ����܂���B

�����̑ΕĖf�Ս����́A�Ŕ����O�̂������ݎ��v���c��ނ��Ƃ��\�z����Ă���A���̒ʂ�ɂȂ�܂����B�đ哝�̖̂K���ł́ANATO�̍��h��S�̖��œƍ��Ƃ̌����̑��Ⴊ�ۗ�������ۂ�����܂��B�����āA�O�T�̕Ē��������͉������Ă��܂��i�C�[���h�J�[�u���t���b�g���j�B

�u�L����USD���v�Ȃ�̂��炠��b�ł����A�L���̎w���������f�Օ����ɂ܂Ŋg�����ꂽ��ł͂Ȃ��ł��傤�B

�ł��A�V���ȉ��߂Ƃ��āu���X�N�����USD���v�Ƃ�������L�����U������܂��B������Z�߂ď������\�ɗv��ƁA�������o�ς��D���ł����A�����͒����ƁA���B�̓C�����ƁA�ƍ��͘I���Ƃ̌o�ϓI���т����č����������_������Ń��X�N�ƌ�����Ƃ̌����ł��B

�Ȃ�قǁB

�ꉞ�A�͒ʂ��Ă��邵�A�č��t�@�[�X�g���f����đ哝�̂��k���Ȑ헪�Ƃ̂悤�ȋC���������Ⴂ�܂��B�ł����ō��A�Ƃ����^��̓����ł͂���܂���B����͂������ł��B

����A���ې�����o�ς̐��Ƃł͂Ȃ��i����FX�̐��ƁH�j�̉���u���O�ł́A�t����̑���USDJPY�ōŋ߂̃����W�����111�~��ɒB���Ă���́A�X�g�b�v���X���ɑ_���Ă����A�Ƃ����b���������܂����B�A�d�_�ł��B

����ǂ��A���̗����ł�EURUSD��GBPUSD�ł�USD������ꂽ���Ƃւ̐����ɂȂ��Ă��܂���B

�����AGBP���ɂ͋̒ʂ������R������̂����m��܂���B

��X�T�ɉp���܂Ƃ߂�EU���E���j�ɑ��A9���A�n�[�h�u���O�W�b�g�h�̊t�������C���܂����B12���ɔ��\���ꂽ���{���j�������ẮA�n�[�h�u���O�W�b�g�H������\�t�g�u���O�W�b�g�H���ւ̓]���Ƃ�����Ă��܂��B

�n�[�h�u���O�W�b�g�ɂ�EU�̈ӌ��Ȃ�ĊW�Ȃ����̂́A�\�t�g�u���O�W�b�g�Ȃ�EU���ɂ��Ë����Ă����Ȃ��Ɛ������܂���B���E���̊�����9���Ǝc��3��������Ă��܂��B�s����GBP����̃��X�N����Ɍq�������Ɖ��߂ł��܂��B

�y2. ���T�\�K�z

�����āA���T�͉p���w�W�̏T�ł��B

����7��5���ABOE���ق͍u���Łu�p�o�ς�5���̗\�z�ʂ�ɐ����v���Ă���u�X�ɂ���Z��������߂��K�v�v�Ɣ������Ă��܂��B���̔����̌��_�́u8���ɐ����������̂��߂̏�����v�Ƃ������̂ł����B

�����ŋ߂̌ٗp���v�i���Ϗ����j�ƕ������v�̊W�͉��P�X���i���Ϗ����������㏸�����肪���j�ł��B

����MPC��8��2���ɗ\�肳��Ă��܂��B���T�A�ٗp���v�E�������v���I���A���T26����4-6����GDP����l���\�ւƌq���鏬�����㍂�w���̔��\������܂��B

�܂��A�O�T��USDJPY��EURUSD�ɂ�����USD���l��13��17����ɕt���Ă���AGBPUSD�̂����18����ł����BUSD�����l���������ԑт���A���̌�̔��]�͏T�����T���Ă������Ɖ��߂ł��܂��B

����ǂ��A���{�ő����̃v���������Q�����銔���s�ꂪ�j���ŋx��̂��߁A�K�͂̏����ȃA�}�`���A�̔�����������`�����₷���Ȃ��Ă��܂��B���������A�d����Ă���قǎ��������O��Ȃ�A��T�����ނ��덡�T���j�̉��B���Q���O�ɉA�d�����Ⴄ�ł��傤�B

�y3. �o�ώw�W�z

���T�̎�v�o�ώw�W�̔��\�\��������܂��B�����͉ߋ��̎w�W���\����̔������͂Ƀ����N���Ă��܂��B

���j11���ɂ͒���GDP�̔��\���\�肳��Ă��܂��B�s��\�z�͑O�����0.1���ቺ�ƂȂ��Ă���A�f�Ֆ��ւ̌��O�ɗ��߂����s����ƁAJPY���EAUD���Ɍq����܂��B

�Ηj�͉p���ٗp���v���\�肳��Ă�����̂́A����30���O��17����BOE���ق̋c��،����n�܂�܂��B8�����グ�̗L���Ɋւ��鎿�^�Ȃ�����Ȃ肪�A�ǂ̃^�C�~���O�ōs���邩���킩��܂���B�\�莞���������Ă����A����ȑO��GBP��������ւ̊ɂ₩�ȃg�����h���`������\��������܂��B

���̌�A����23���ɗ\�肳���FRB�c���̋c��،��҂��ɁA�ǂ����̒i�K�ňڍs���܂��B�����ŋ߂̔������痘�グ�p���̎p�����������Ɨ\�z����Ă��܂��B

���{���A�x�����Ƃ������Ƃ������āA�Ηj�͂�����ƕ|���ł��ˁB

���T�S�̂�ʂ��ẮA��q�̒ʂ�p���w�W�̏T���ƌ����܂��B

���グ�Ɍq����悤�Șb�������Ă��A�w�W���ʂ�������x��������e�ł����Ă��A���{���I�ۑ��EU�����Z�܂��ł͂���܂���BGBP���ւ̒nj��͐T�d�ɍs���K�v������܂��B

����AGBP���Ɍq����w�W���ʂ́A�Ηj��BOE���ًc��،����8�����グ�̊m�x�����܂��Ă���ꍇ�ɁA�nj���T�d�ɍs���Ηǂ��ł��傤�B

�Ȃ��A�f�[�^�̂Ȃ��o�����ł����AGBP�̑傫�ȓ������������Ƃ���19���O�̈ꕞ��ЂƂ܂����]���v���ӂł��B

7��16���i���j

11:00�@4-6��������GDP

21:30�@6���W�v���č��������㍂�A7���W�v���č�NY�A����ƌi�C�w��

7��17���i�j

10:30�@7��3�������BRBA���Z�����c���v�|���\

17:00�@BOE���ًc��،�

17:30�@5�E6���W�v���p���ٗp���v

22:15�@6���W�v���č��ݔ��ғ����E�����Ɛ��Y�E�z�H�Ɛ��Y

23:00�@FRB�c���c��،�

7��18���i���j

17:30�@6���W�v���p���������v

7��19���i�j

08:50�@6���W�v�����{�ʊփx�[�X�f�Վ��x

09:30�@6���W�v�����B�ٗp���v

17:30�@6���W�v���p���������㍂�w��

21:30�@7���W�v���č�Phil�A����ƌi�C�w��

7��20���i���j

08:30�@6���W�v�����{CPI

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B�ڍׂ��u1. FX�͏�B����̂��v���������ǓƂȉp���l�͌������̂����Q�Ɗ肢�܂��B

���L�ȏ�

���āA�h�R�����ɋ����������Ă��A�V���b�v�ɍs���̂��A�V���b�v�Œ������ԑ҂������̂�����I

����Ȃ��Ȃ��ɘN��ł���

��������������������������������

GMO�Ƃ��Ƃ�BB�̃h�R�����Ȃ�A

���V���b�v�K��Ȃ�

���h�R���T�C�g�ւ̃��O�C���Ȃ�

�ŁA����ɂ��\���݂��������܂��I

��������������������������������

GMO�Ƃ��Ƃ�BB�̃h�R�����Ȃ�A

���V���b�v�K��Ȃ�

���h�R���T�C�g�ւ̃��O�C���Ȃ�

�ŁA����ɂ��\���݂��������܂��I

��������������������������������

���Ƃ��Ƃ�BB�̃h�R����������

�h�R�������v���o�C�_�[�o�R�Ő\���ޏꍇ�A�u�^�C�vA�v�u�^�C�vB�v�̓�̗�����������܂���B���ꂼ��A�ǂ���̃^�C�v���\�����߂邩�̓v���o�C�_�[�ɂ���ĈقȂ�܂��B

GMO�Ƃ��Ƃ�BB�̃h�R�����́A�����̈����u�^�C�vA�v�ł��I

�E�ˌ��āy5,200�~�i�Ŕ��j�z

�E�W���W��y4,000�~�i�Ŕ��j�z

������Ƀh�R���̃X�}�z��������

�h�R�����̍ő�̓����́A�h�R���̃X�}�z�����̊����ł��B

�X�}�z�オ�����ő�y5,700�~�����I�z��

�������z�͂����p�N���E���_��v�����ɂ���ĈقȂ�܂��B

������ɐV�K�J�ʍH���������

5��7���܂ł̐\�����݂ŐV�K����J�ʍH����y0�~�z�ɂȂ�L�����y�[�����{���I

------------------------------

����Ɂ@GMO�Ƃ��Ƃ�BB�̃h�R���������̓��T�I

------------------------------

����Ɂ@GMO�Ƃ��Ƃ�BB�̃h�R���������̓��T�I

------------------------------

���ŐV�̐ڑ�����v6�v���X�Ή��ŏ�艺��ő�1Gbps�Ƃ��������������I

�����ꑬ�x�ɕs������������A�w��̕��@�Ōv������GMO�Ƃ��Ƃ�BB�܂ł����肭�������I

100Mbps�ȉ����ł���|�C���g�o�b�N���{���I

��BUFFALO�������\Wi-Fi���[�^�[���h�R�����������p�Ły0�~�z�ɂĂ��I�i�ʏ탌���^����300�~/�����y0�~�z�j

>>���[�^�[�̒ʐM���x����ɂ�錸���̐S�z�Ȃ��I<<

~~~~~~~~~~~~~~~~~~~~~

���܂���GMO�Ƃ��Ƃ�BB�̃h�R�������`�F�b�N�I

https://px.a8.net/svt/ejp?a8mat=2TC6R4+64VU7M+50+54L0OJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N07��10��

2-1. �傫�ȃ]�E�̉B���

�J�[�g���H�l�K�b�gJr.�̏����̂ǂꂩ�ɁA�ǂ�����ăC�`�S���Ń]�E���B�ꂽ���A�Ƃ����b���o�Ă����ʂ�����܂����B�m���A�ܐ�ɐԂ��}�j���L���A��h���Ă������̂ł��B

�t�@���_�����^�����͖͂��ɗ����Ȃ��Ƃ����b������܂��B�Ƃ�ł��Ȃ��B�t�@���_�����^�����͂̌��_�ɓ���Ă����Ȃ���A�e�N�j�J�����͂������A�e�ɂ��Ȃ���Ȃ�Ȃ��̂ł��B

�Ƃ��낪�A���m�����Ȃ��Ă����ʁi���ʂ��j����ڗđR�̃e�N�j�J�����͂ƈ���āA�t�@���_�����^�����͂͂킩��ɂ����̂ł��B���������t�@���_�����^���������w�������Ă���̂�����A�ǂ��킩��Ȃ����Ƃ�������܂��B

�t�@���_�����^���Ƃ��������t�ňꊇ��ɂ����Ώۂ́A

�Ƒ���ɘj��܂��B����ł������ƑS���ł͂���܂���B�Ƃ�����A�t�@���_�����^���Ƃ͂����̈ꕔ��S�����w���Ă��܂��B�ꕔ��S���ł��B

�����āAFX�ɕK�v�ȃt�@���_�����^�����͂ɂ́u�t�@���_�����^���̂ǂ̕ω��������Ƃ��āA�ǂ̒ʉ݃y�A���ǂ̎��_�܂łɂǂ��������𖾂炩�ɂ���v�Ƃ����e�[�}�ɉ����Ă��Ȃ���ΈӖ�������܂����B

�����������G�Ȉ��ʊW�̗L���𖾂炩�ɂ��邱�Ƃ����̖͂ړI�ŁA���̈��ʊW�́u�����v�u���ʁv�u�����⎞���v�̊W�Ƃ������ƂɂȂ�܂��B

�����łȂ��Ȃ�A����͕��͂Ƃ��������P�Ɂu�ł������b�v�ɉ߂��܂���B

�Ƃ�����A��X�A�}�`���A���q�ϓI�ȃt�@���_�����^���̕ω���m��ɂ́A���l�����ꂽ�o�ώw�W�̕ω���ǂ��̂���Ԃ킩��₷���͂��ł��i�����̔c���j�B

�����āA�킴�킴�Â������͂ɋ���������̂́A���̕ω����`���[�g��ɂǂ�����邩��m�肽������ł��i���ʂ̗\�z�j�B

���̈��ʊW�́A�w�W���\�O�㐔���Ԃ̃`���[�g�ɓ����X�����m���I�ɍČ�����Ă��܂��i�Č��m���ƍČ������̔c���j�B

�X�ɂ��̈��ʊW��k��A����o�ώw�W�̕ω������̌o�ώw�W�̕ω��̕������s�������Ă���ꍇ������܂��i�����̔c���j�B

�����������͂Ă���悤�ɂȂ��Ă������Ƃ��AFX�̖����ݕ��̂ЂƂł��B��X�͗��t���������ł�����x�ɂ����A�����ɏ���o�C�A�X���������Ȃ��̂�����A������Ԃ��}�j���L���A�����Ă��鐳�̂����������̂ł��B

��ɁA�t�@���_�����^�����͂̌��_���ǂ̂悤�Ȃ��̂��A�C���[�W��͂�ł����܂��傤�B

���܁A�ӂ��̍��Ő�ɋ������t�@���_�����^�������ЂƂω����Ȃ��Ȃ�����ǂ��Ȃ�ł��傤�B

�ӂ��̍��Ō݂��ɉ��ЂƂω����Ȃ��Ă��A���ɗ����̊Ԃɉ����̊i��������A���ΓI�ɗȍ��̎����́A���ΓI�ɗD���ȍ��ւƗ��ꂪ���ł��B

�Ⴆ�A���ł݂��L�삾�����̂ɁA�֓��ł݂���ɓ���Ȃ������Ƃ��܂��傤�B���̂Ƃ��A�D�Łu�݂���D���v�Ȋ�����u�݂���v�Ȋ֓��ɉ^�ׂA�݂���Ƃ��̑���������āA���Ɗ֓��̃t�@���_�����^�����ω����܂��B

�������������茸�����肵����̃t�@���_�����^���́A����ȑO�Ɖ������ω����Ă��܂��B���̗Ⴞ�ƁA�I�ɚ����Ƃ���������������ɂЂƂ葝�����̂ł��i�����q�傪���̐l���������ǂ����m��܂��ǁj�B

���̏�Ԃ�ʂ̌������Ő�������Ƃ����ł��B

���݂̈ב����́A���݂܂ł̃t�@���_�����^�������ɑS�ē��܂��Ă��܂��B�Ƃ��낪�A�ȍ�����D���ȍ��ւƎ����������ƁA�ȍ��̒ʉ݂͔����A�D���ȍ��̒ʉ݂������܂��B���̌��ʁA�ȍ��̒ʉ݉��l��������A�D���ȍ��̒ʉ݉��l���オ��܂��B

�ʉ݉��l���ς��ƁA����ȑO�Ɣ�ׂđ��荑�Ƃ̊i�����L�������悤�Ɍ����܂��B

���̘b�́u�݂���̊i���v�����łȂ��A�u�����̊i���v�u�i�C�̊i���v�u�����ɂ��o�ϊ����̗e�Ղ��̊i���v�E�E�E�A�ƂЂƂ��ʉ݂��������R�������Ȃ��瑱���Ă����ƁA�����ɕ��G���ł��܂��B

���������A����Ȃ��Ƃ����Ȃ��Ă��厖�Ȃ��Ƃ͂����킩��܂����B

�t�@���_�����^�����Œ艻���đz�肷�邱�Ƃ͂ł��Ă��A���ۂɂ͌Œ艻�ł��Ȃ��̂ł��B��̗���̂悤�ɑ����邵������܂���B�����⎑����Y�i��i��T�[�r�X���A��Ɉ�������������ɂ�葽�����ꑱ���Ă����ł��B������A�Ⴆ��USDJPY����ɏ㉺�ǂ��炩�Ɍ������ē����Ă����Ԃ����R�ŁA�����Ȃ��Ȃ��Ă���Ƃ��̕����s���R�i���R�j�ł��B�ǂ��炩�ɑ��������Ƃ���}�ɓ����Ƃ��������s���R�Ȃ̂ł͂���܂���B

�t�@���_�����^�����͂́A���̗���̕����̕ω��Ƒ��x�̕ω���͂ނ��߂̂��̂ł��B����A�e�N�j�J�����͂ɂ�����ړ����ϐ��̂悤�Ȃ��̂ł��B

�{���A�t�@���_�����^�����͂ƃe�N�j�J�����͂́A�������ۂ���������@�Ő������Ă��������Ȃ̂�����A��X�̓t�@���_�����^�����͂Ȃӎ����Ă��Ȃ��Ă��A�ړ����ϐ�������Ήߋ��̃t�@���_�����^�����͂̌��_�����킹�ł��܂��B

�t�@���_�����^���̕ω����`���[�g�ɂǂ��e�����邩�́A��X�A�}�`���A�ł������E���͂��e�ՂȌ������ЂƂ���܂��B���ꂪ�A�`���[�g�͌o�ώw�W�̉e������A�Ƃ��������ł��B

�����āA���m���ɗ���A�}�`���A�̕��͂ł����Ă��A�ǂ����ɔ�������̂��Ƃǂ̒��x�̔�������̂��Ă₷���̂́A����ɘj��t�@���_�����^���̕ω��̂����A�o�ώw�W���\�O�ゾ������Ȃ��ł��傤���B

�ǂ�ȕ��ɉe������̂��́A�u1. FX�͏�B����̂��v�ɋL�����悤�ɁA�قƂ�ǂ̌o�ώw�W���\���ɂ́A���ʂ��ǂ���Ηz���Ŕ�����������ΉA���Ŕ������܂��B���ꂪ�����ł͂���܂���B�����́A�����������Ƃ��N����̂���������60�`80���ɒB����A�Ƃ����m���I�Č���������_�ł��B�c��20�`40���͌��ʂ��ǂ��Ă��A���Ŕ����������Ă��z���Ŕ������Ă��܂��܂��B

���̊m���I�Č����́A�ǂ̍��̌o�ώw�W�ł���A���̎���̌o�ώw�W�ł���A�m���̍��������ꐬ�����܂��B

�Í������ɒʗp����̂�����A����͂������h�Ȍ��������ł��B

�e��w�W�Ɣ��������̊W���A�ȉ��ɐ������Ă����܂��B

���낢��u����v���Ǝv���Ă��A�Ƃ肠�����w�W���ʂ̗ǂ������ƒ���1�����̔��������̊W���������������B

�܂��́A���̍��̌o�ς̍D�s���ړI�Ɏ����o�ώ��Ԏw�W����������܂��B�����o�ώ��Ԏw�W�̍D�s���́A�ŏI�I�Ɍo�ϋK�͂̊g��i�������̉��P�j�ɒ������܂��B

���ɁA�D�s������L�̌o�ώ��Ԏw�W�̉��P�∫������ĊԐړI�ɉe������o�ώw�W�ɂ��āA�ł��B���̃u���O�ł́A�����������w�W������w�W�ƌĂ�ł��܂��B

����Șb��M���Čʎw�W�̌ʎ���Œɂ��ڂɑ��������Ƃ�����l�́A���̘b���u�����v�Ďv�������m��܂���B�ł́A���\���������������B

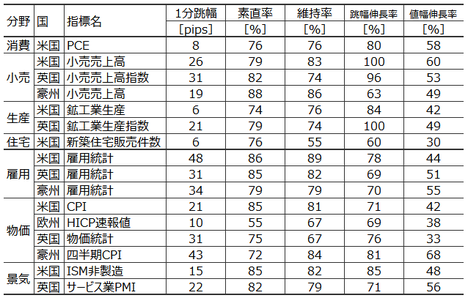

���̕\�́A�w�W��ނ��Ƃɑ�\�I�Ȏw�W���ɋ����āA���̉ߋ��̌X�����ꗗ�������Ă��܂��B

�b�̗��ꂩ��A�܂��́u�f�����v�Ƃ�������������������B�����Ɏ����ꂽ�m���n�́A��ɋ������悤�Ȏw�W���ʂ̗ǂ������ƒ���1�����̔��������̊W���������Ă����Ƃ��́m���n�ł��B�A���A��r���Ă���͎̂w�W���\����1�����̕����ł��B

��������{�ɒ����őf���������Ɖ��߂ł���̂ŁA���܂芆�D�ǂ����O�ł͂���܂��u�f�����v�ł��B

�������đ�\�I�Ȏw�W�̑f��������ׂČ���ƁA��q�̊�{�I�Ȕ��������̓A�e�ɂȂ邱�Ƃ��킩��܂��B�������āA�Í������ɒʗp���錴�������ł��B

�����Ď��Ɂu1�������v�̗���������������B����́u�w�W���\����1���������v�̗��L�ł��B

�w�W���ʂ̗ǂ������ɍł��f���ɔ�������̂͒���1���������ł��B

�Ƃ����̂��A�傫�����������Ƃ��́A�w�W���\����1�����߂���ƁA�`���[�g��̃T�|�[�g��W�X�^���X�̉e���������ł��B����A�����������������Ƃ��́A�w�W���ʂ����d�����ׂ����炩�̏��N���Ă��邱�Ƃ������悤�ł��B������ɂ���A�������������́A�w�W���ʂɑ���f�������������邱�ƂƓ����ł��B

���Ƃ��Ɣ������������w�W�ł͂�������Ȃ����R���l�����܂����A�Ƃ肠�������̃u���O�ł͎w�W���ʂ̗ǂ������ɍł��f���ɔ�������̂͒���1���������ƌ��Ȃ��Ă��܂��B

���āA�������\�ߎw�W���ʂ̗ǂ����������O�ɓI�m�ɗ\�z���邱�Ƃ��ł���Ȃ�A�b�͂���ŏI���ł��B�\�z�ʂ�Ɏw�W���\���O�Ƀ|�W�V�������I�[�_�[���A����1���������ŗ��m����{���ׂ��ł��B

����ǂ���L�ڏq����悤�ɁA�w�W���ʂ̗ǂ�������\�z���邱�Ƃ͂��Ȃ����̂ł��B������A�{���ׂ��͒��߂āA���������ׂ�������@�_���K�v�ɂȂ�܂��B

��������͂��̘b�ł��B

�u�ێ����v�Ƃ�������������������B�����ƌ���̂Ȃ����O��t����Ȃ�u�w�W���\����1�����l�������Ǝw�W���\����11�����l�������̈�v���v�ł��B

�ێ����������Ȃ��w�W�́A���������������Ȃ����w�W�̉e���͂��������Aand�^or�A�w�W���\�O�̑�������D���݂��i�ݎw�W���ʔ�����̃|�W�V�����������N����₷���A�ƍl�����܂��B������A�w�W���ʂ̗ǂ������ɑf���ŁA���A�w�W���\��̔������L�ё������ʂ����Ȃ̂��A���l���Ȃ��Ƃ����܂���B

�Ƃ͌�������ł��B���̃��X�N�͋��e���Ȃ�����A���v�͓����܂���B���܂�傫�����郊�X�N��A���m�ɂ�郊�X�N��`�������Ȃ������ł��B

�����Łu�����L�����v�̗���������������B�����ƌ���̂Ȃ����O��t����Ȃ�u����1�����l�������ƒ���11�����l����������v�����Ƃ��ɁA����1�����������Ē���11����������������L���Ă������ᗦ�v�ł��B

�w�W���\����͂ǂꂾ���������L�т邩�\�z�ł��܂���B������A���������Ɏb��������L��������A�ƐM���āA�w�W���\����̏�������������nj��i������j�������̂ł��B���̍����ƂȂ�̂������L�����ł��B

�w�W���\����1�����߂��Ă��A���̌�ɍŏ���1���̒������ē��������ɔ�����L���Ȃ�A�w�W���\����̏�������������nj�����Ηǂ��̂ł��B������A���l�͂݁^���l�݂͂ւ̕s�����ŏ����ł��܂��B

�����ʼn҂��̂ł��B

�ł��A�l�̖ژ_���Ɉ������������ޗႦ�̒ʂ�A���q�ɏ���Ă͂����܂���B

�u�l���L�����v�̗���������������B�����ƌ���̂Ȃ����O��t����Ȃ�u����1�����ƒ���11�����̏I�l���m���ׂĔ����������ɐL���Ă������ᗦ�v�ł��B

�w�W���\��11�����o�ߎ��_�Ŕ�����L���Ƃ́A�قƂ�ǂ̎w�W�Ō����Ȃ��̂ł��B

�������A�ǂ̎w�W���\��ł���A11����ǂ��납1���Ԍ�◂���܂Ŕ�����L�������邱�Ƃ����Ă���܂��B����ǂ��A����Ȃ��Ƃ͈�ۂɎc�邱�Ƃ������Ă��A������ƒ��ׂĂ݂����قǎ��Ⴊ������ł�����܂���B����ɁA�������������ۂ��w�W�̉e�������������̂��͌��ł��܂���B

�����ɗ�ɋ��������l�i���j�́A�K�������ŐV�̐��l�ł͂���܂���B�����A�������20�`40��̎w�W���\���ׂĂ���̂ŁA���l�C��������ɂ��Ă������ɋ��������l����傫���͊O��܂���B

�����āA�Ⴆ�Εč��ٗp���v�⏬�����㍂�̂悤�ɑ傫����������w�W�ł́AUSDJPY�ɂ����锽�������ƁAEURUSD�EGBPUSD�EAUDUSD�̂��ꂼ��̔��������́A����1�����Ɋւ���������S�ɂ����ɋ��������l�ƈ�v���܂��B����قǑ傫���������Ȃ��w�W�ł��A����1�����̔��������Ɋւ������A�w�W�������ʉ݂̓����͂��̍��̃N���X�ʉ݃y�A�ł����ɋ��������l���قڈ�v���܂��B

�܂��Ⴆ�A�č��ٗp���v����NFP�E���Ɨ��E���Ϗ����Ƃ����������̍��ڂ����\����A����獀�ڂ��S�ĉ��P�∫���Ɉ�v���Ă���Ƃ͌���܂���B������A�ߋ��̔��������ւ̊�^���傫���������ړ��m�̉e���͂�\�ߌv�Z���Ă����K�v������܂��B

���̌��͎��ɏڏq���܂��B

�����܂ł̘b�ŁA�w�W���ʂ��ǂ���Β���1�������z���Ŕ������A������ΉA���Ŕ������������Ƃ������Ƃɂ��āA�ߋ��̊m���ő������邱�Ƃ��킩��܂����B����܂ł̐����̌J��Ԃ��ɂȂ�܂����A�Č���������̂͂��̊m���ł��B

�ł��A�w�W���ʂ̗ǂ��E�����Ƃ����̂́A�ӊO�ɔ��f��������̂ł��B

�Ⴆ�A�č��ٗp���v�ł́A��_�ƎҐV�K�ٗp�Ґ��iNFP�j�E���Ɨ��E���ώ����Ȃǂ����\����܂��B���Ɨ�0.1�������������̂ɁANFP��5���l�������A���ώ���0.1�����オ��ƁA���̌��ʂ͉��P�ł��傤���A�����ł��傤���H

�p�b�Ƃ킩��ɂ����ł���ˁB

�w�W���ʂ̗ǂ������f���邽�߂ɂ͔�r�Ώۂ��K�v�ł��B�w�W���\����̔����́A���\�l�ƑO�\�l�̍��i���ԍ��فj�����A���\�l�Ǝs��\�z�l�̍��i���㍷�فj�ɂ���Đ��������ł��B��r�Ώۂ͎s��\�z�Ȃ̂ł��B

�����ɋ�������ł́A

�Ƃ������ʎ����L���ł��B

���̔��ʎ��̉��̕������v���X�Ȃ璼��1�����̗z���A�}�C�i�X�Ȃ�A���ɑΉ����܂��B�ߋ��ɑk���Ă��̑Ή��ʂ�ɒ���1�����������������Ƃ́A��ɋ������ʂ�86���ł��B

�����ŋ^�₪�N���̂����R���Ǝv���܂��B

�w�W���\����̔��������㍷�فi���\���ʂƎs��\�z�̍��j�ɂ���Đ�����̂Ȃ�A�o�ώw�W���O�ʂ����P���������������̎��ۂ̗ǂ������́A���בփ��[�g�ɔ��f�����̂ł��傤�B

����́A�w�W���\�O�̎s��\�z�l�ƑO�\�l�̍��i���O���فj�ɂ���Ĕ��f����Ă���A���ꂪ���㍷�قŏC������Ă���̂ł��B

���̊W�́A

�ƕ\����̂ŁA�����3���������������

�ƁA�s��\�z����Ďw�W���ʂ̗ǂ��������e�����Ă��邱�Ƃ��킩��܂��B

�c�O�Ȃ���A���̎����\���Ă���͎̂w�W���ʂɑ��Ăł����āA����ւ̔����ł͂���܂���B�Ȃ̂ŁA�����������̔��ʎ��̉��̕����ƒ���1�����̔����������ߋ��ɑk���Ċm���߂Ȃ�������Ȃ��̂ł��B

�b�����Ă����܂��傤�B

�����߂ɉ��ł��ǂ����番�͂̕��@�_�i����j���w�сA�����̕��͎��Ԃ�������Ԃ��������Ȃ�A���ꂪ��������B�̑������ƌ����܂��B

�����A�e�N�j�J�����͂Ƃ����͕̂��G�Ȏ��ۂ�P���ɕ\�L���āA�N�����Ă��킩��悤�ɍl�Ă���Ă��܂��B����ȃe�N�j�J���w�W�����邱�Ƃ͌����Ăł��Ȃ����̂́A�����ɗ��R�����邽�߂Ɏ����p�̃t�@���_�����^�����͂��s�����Ƃ��A����ς�{�����߂ɂ͑�ł��B

�ł��A���I�ȃt�@���_�����^�����͂͑f�l�ɂƂ��ē�����܂��B����āA���S�҂�A�}�`���A��z��ǎ҂Ƃ��邱�̃u���O�ł́A�o�ώw�W���\�O��̕��͂Ǝ����E�߂Ă��܂��B

���ɂ͏�B���@�Ȃ�ĂȂ��A�m����̃��������M�ߏ�⎩�M�r���Ɍq����܂��B�x�������Ă����Ă�Ƃ͌���܂���B��X�͗��t���������ł�����x�ɂ����A�����ɏ���o�C�A�X���������Ȃ��̂ł��B

�X�L�������߂ɉ�����n�߂�Ηǂ����A�d���̂悤�ɒW�X�ƕ��͂Ǝ�����J��Ԃ�����@�_���Ȃ����A�g�����h��ǂ��Ă����ĂȂ��Ȃ�Ⴄ�����͂ǂ�����Č�����Ηǂ����A�Ƃ����������������̂��o�ώw�W�̊y���ݕ��ł��B�C�x���g�������������m�ŁA���̉e�����ߋ��ɑk���Ē��ׂ₷���A�v���̎��_�ł̉���L�������O�E����ɎQ�Ƃł��܂��B

�o�ώw�W���\�O��̕��͂Ǝ�����y���ނ��Ƃ����������ɂ��āA������Ԃ��}�j���L���A�����Ă��鐳�̂����Ă݂������̂ł��ˁB

���āAFX���n�߂Ă��b���͗��K���Ԃł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł���ˁB���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������B�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͂�����ł��m�F���������B

�܂��A�F�X�Ȏ����@�������Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł��B

�[�[�[��€����A$�[�[�[

�t�@���_�����^�����͖͂��ɗ����Ȃ��Ƃ����b������܂��B�Ƃ�ł��Ȃ��B�t�@���_�����^�����͂̌��_�ɓ���Ă����Ȃ���A�e�N�j�J�����͂������A�e�ɂ��Ȃ���Ȃ�Ȃ��̂ł��B

�Ƃ��낪�A���m�����Ȃ��Ă����ʁi���ʂ��j����ڗđR�̃e�N�j�J�����͂ƈ���āA�t�@���_�����^�����͂͂킩��ɂ����̂ł��B���������t�@���_�����^���������w�������Ă���̂�����A�ǂ��킩��Ȃ����Ƃ�������܂��B

�t�@���_�����^���Ƃ��������t�ňꊇ��ɂ����Ώۂ́A

- �y��Ձz�l���E�ʐρE���j�E�����E����E���ۓI�n�ʁE�o�ϋK�́E�Y�ƍ\���E�����L���E�R���͂Ȃ�

- �y�z�����I/�o�ϓI�����E����/���Z����E�@�K����/�^�p�̐��E�C���t���E���X�N�Ȃ�

- �y���t�z�����E�o�ϐ����E�f�Վ��x�E�Y��/����/������E�ٗp�E����������i�����Ȃ�

�Ƒ���ɘj��܂��B����ł������ƑS���ł͂���܂���B�Ƃ�����A�t�@���_�����^���Ƃ͂����̈ꕔ��S�����w���Ă��܂��B�ꕔ��S���ł��B

�����āAFX�ɕK�v�ȃt�@���_�����^�����͂ɂ́u�t�@���_�����^���̂ǂ̕ω��������Ƃ��āA�ǂ̒ʉ݃y�A���ǂ̎��_�܂łɂǂ��������𖾂炩�ɂ���v�Ƃ����e�[�}�ɉ����Ă��Ȃ���ΈӖ�������܂����B

�����������G�Ȉ��ʊW�̗L���𖾂炩�ɂ��邱�Ƃ����̖͂ړI�ŁA���̈��ʊW�́u�����v�u���ʁv�u�����⎞���v�̊W�Ƃ������ƂɂȂ�܂��B

�����łȂ��Ȃ�A����͕��͂Ƃ��������P�Ɂu�ł������b�v�ɉ߂��܂���B

�Ƃ�����A��X�A�}�`���A���q�ϓI�ȃt�@���_�����^���̕ω���m��ɂ́A���l�����ꂽ�o�ώw�W�̕ω���ǂ��̂���Ԃ킩��₷���͂��ł��i�����̔c���j�B

�����āA�킴�킴�Â������͂ɋ���������̂́A���̕ω����`���[�g��ɂǂ�����邩��m�肽������ł��i���ʂ̗\�z�j�B

���̈��ʊW�́A�w�W���\�O�㐔���Ԃ̃`���[�g�ɓ����X�����m���I�ɍČ�����Ă��܂��i�Č��m���ƍČ������̔c���j�B

�X�ɂ��̈��ʊW��k��A����o�ώw�W�̕ω������̌o�ώw�W�̕ω��̕������s�������Ă���ꍇ������܂��i�����̔c���j�B

�����������͂Ă���悤�ɂȂ��Ă������Ƃ��AFX�̖����ݕ��̂ЂƂł��B��X�͗��t���������ł�����x�ɂ����A�����ɏ���o�C�A�X���������Ȃ��̂�����A������Ԃ��}�j���L���A�����Ă��鐳�̂����������̂ł��B

�y2.1.1 ���͌��ʂ��������Ɓz

��ɁA�t�@���_�����^�����͂̌��_���ǂ̂悤�Ȃ��̂��A�C���[�W��͂�ł����܂��傤�B

���܁A�ӂ��̍��Ő�ɋ������t�@���_�����^�������ЂƂω����Ȃ��Ȃ�����ǂ��Ȃ�ł��傤�B

�ӂ��̍��Ō݂��ɉ��ЂƂω����Ȃ��Ă��A���ɗ����̊Ԃɉ����̊i��������A���ΓI�ɗȍ��̎����́A���ΓI�ɗD���ȍ��ւƗ��ꂪ���ł��B

�Ⴆ�A���ł݂��L�삾�����̂ɁA�֓��ł݂���ɓ���Ȃ������Ƃ��܂��傤�B���̂Ƃ��A�D�Łu�݂���D���v�Ȋ�����u�݂���v�Ȋ֓��ɉ^�ׂA�݂���Ƃ��̑���������āA���Ɗ֓��̃t�@���_�����^�����ω����܂��B

�������������茸�����肵����̃t�@���_�����^���́A����ȑO�Ɖ������ω����Ă��܂��B���̗Ⴞ�ƁA�I�ɚ����Ƃ���������������ɂЂƂ葝�����̂ł��i�����q�傪���̐l���������ǂ����m��܂��ǁj�B

���̏�Ԃ�ʂ̌������Ő�������Ƃ����ł��B

���݂̈ב����́A���݂܂ł̃t�@���_�����^�������ɑS�ē��܂��Ă��܂��B�Ƃ��낪�A�ȍ�����D���ȍ��ւƎ����������ƁA�ȍ��̒ʉ݂͔����A�D���ȍ��̒ʉ݂������܂��B���̌��ʁA�ȍ��̒ʉ݉��l��������A�D���ȍ��̒ʉ݉��l���オ��܂��B

�ʉ݉��l���ς��ƁA����ȑO�Ɣ�ׂđ��荑�Ƃ̊i�����L�������悤�Ɍ����܂��B

���̘b�́u�݂���̊i���v�����łȂ��A�u�����̊i���v�u�i�C�̊i���v�u�����ɂ��o�ϊ����̗e�Ղ��̊i���v�E�E�E�A�ƂЂƂ��ʉ݂��������R�������Ȃ��瑱���Ă����ƁA�����ɕ��G���ł��܂��B

���������A����Ȃ��Ƃ����Ȃ��Ă��厖�Ȃ��Ƃ͂����킩��܂����B

�t�@���_�����^�����Œ艻���đz�肷�邱�Ƃ͂ł��Ă��A���ۂɂ͌Œ艻�ł��Ȃ��̂ł��B��̗���̂悤�ɑ����邵������܂���B�����⎑����Y�i��i��T�[�r�X���A��Ɉ�������������ɂ�葽�����ꑱ���Ă����ł��B������A�Ⴆ��USDJPY����ɏ㉺�ǂ��炩�Ɍ������ē����Ă����Ԃ����R�ŁA�����Ȃ��Ȃ��Ă���Ƃ��̕����s���R�i���R�j�ł��B�ǂ��炩�ɑ��������Ƃ���}�ɓ����Ƃ��������s���R�Ȃ̂ł͂���܂���B

�t�@���_�����^�����͂́A���̗���̕����̕ω��Ƒ��x�̕ω���͂ނ��߂̂��̂ł��B����A�e�N�j�J�����͂ɂ�����ړ����ϐ��̂悤�Ȃ��̂ł��B

�{���A�t�@���_�����^�����͂ƃe�N�j�J�����͂́A�������ۂ���������@�Ő������Ă��������Ȃ̂�����A��X�̓t�@���_�����^�����͂Ȃӎ����Ă��Ȃ��Ă��A�ړ����ϐ�������Ήߋ��̃t�@���_�����^�����͂̌��_�����킹�ł��܂��B

�y2.1.2 �`���[�g�ւ̉e���z

�t�@���_�����^���̕ω����`���[�g�ɂǂ��e�����邩�́A��X�A�}�`���A�ł������E���͂��e�ՂȌ������ЂƂ���܂��B���ꂪ�A�`���[�g�͌o�ώw�W�̉e������A�Ƃ��������ł��B

�����āA���m���ɗ���A�}�`���A�̕��͂ł����Ă��A�ǂ����ɔ�������̂��Ƃǂ̒��x�̔�������̂��Ă₷���̂́A����ɘj��t�@���_�����^���̕ω��̂����A�o�ώw�W���\�O�ゾ������Ȃ��ł��傤���B

�ǂ�ȕ��ɉe������̂��́A�u1. FX�͏�B����̂��v�ɋL�����悤�ɁA�قƂ�ǂ̌o�ώw�W���\���ɂ́A���ʂ��ǂ���Ηz���Ŕ�����������ΉA���Ŕ������܂��B���ꂪ�����ł͂���܂���B�����́A�����������Ƃ��N����̂���������60�`80���ɒB����A�Ƃ����m���I�Č���������_�ł��B�c��20�`40���͌��ʂ��ǂ��Ă��A���Ŕ����������Ă��z���Ŕ������Ă��܂��܂��B

���̊m���I�Č����́A�ǂ̍��̌o�ώw�W�ł���A���̎���̌o�ώw�W�ł���A�m���̍��������ꐬ�����܂��B

�Í������ɒʗp����̂�����A����͂������h�Ȍ��������ł��B

�[�[�[��€����A$�[�[�[

�e��w�W�Ɣ��������̊W���A�ȉ��ɐ������Ă����܂��B

���낢��u����v���Ǝv���Ă��A�Ƃ肠�����w�W���ʂ̗ǂ������ƒ���1�����̔��������̊W���������������B

�܂��́A���̍��̌o�ς̍D�s���ړI�Ɏ����o�ώ��Ԏw�W����������܂��B�����o�ώ��Ԏw�W�̍D�s���́A�ŏI�I�Ɍo�ϋK�͂̊g��i�������̉��P�j�ɒ������܂��B

- �y����w�W�z�l������Ɠ��������P�i���j����Βʉݍ��A�����i���j����Βʉ݈��̊W������܂��B

- �y�����w�W�z������P�i���j�͏���w�W���P�ɒ������Ēʉݍ��A���㈫���i���j�͒ʉ݈��̊W������܂��B

- �y���Y�w�W�z�����ʂ�Y�ʂ̉��P�i���j�͏����Ⓤ���̑��������҂���Ēʉݍ��A�����i���j�͒ʉ݈��̊W������܂��B

- �y�Z��w�W�z��������̔�������̔����i�̉��P�i���j�͏���w�W���P�ɂ��q����ʉݍ��A�����i���j�͒ʉ݈��̊W������܂��B

���ɁA�D�s������L�̌o�ώ��Ԏw�W�̉��P�∫������ĊԐړI�ɉe������o�ώw�W�ɂ��āA�ł��B���̃u���O�ł́A�����������w�W������w�W�ƌĂ�ł��܂��B

- �y�ٗp�w�W�z�ٗp���i���Ɨ��ቺ�j������㏸�͓������������您���v���Ƒ����Ēʉݍ��A�����̈����͒ʉ݈��̊W������܂��B

- �y�����w�W�z����ł������̂�����l�グ�͒ʉݍ��A�����ቺ�͒ʉ݈��ł��B�C���t���������鐅������ƁA�����}�����ނ��ߗ��グ�����҂���Ēʉݍ��ւ̃o�C�A�X�������n�߂�悤�ł��B

- �y�i�C�w�W�z�i�C���P�͌ٗp����K�x�ȕ������Ɍ��ѕt�����ߒʉݍ��A���̋t�͒ʉ݈��ł��B

����Șb��M���Čʎw�W�̌ʎ���Œɂ��ڂɑ��������Ƃ�����l�́A���̘b���u�����v�Ďv�������m��܂���B�ł́A���\���������������B

���̕\�́A�w�W��ނ��Ƃɑ�\�I�Ȏw�W���ɋ����āA���̉ߋ��̌X�����ꗗ�������Ă��܂��B

�b�̗��ꂩ��A�܂��́u�f�����v�Ƃ�������������������B�����Ɏ����ꂽ�m���n�́A��ɋ������悤�Ȏw�W���ʂ̗ǂ������ƒ���1�����̔��������̊W���������Ă����Ƃ��́m���n�ł��B�A���A��r���Ă���͎̂w�W���\����1�����̕����ł��B

��������{�ɒ����őf���������Ɖ��߂ł���̂ŁA���܂芆�D�ǂ����O�ł͂���܂��u�f�����v�ł��B

�������đ�\�I�Ȏw�W�̑f��������ׂČ���ƁA��q�̊�{�I�Ȕ��������̓A�e�ɂȂ邱�Ƃ��킩��܂��B�������āA�Í������ɒʗp���錴�������ł��B

�����Ď��Ɂu1�������v�̗���������������B����́u�w�W���\����1���������v�̗��L�ł��B

�w�W���ʂ̗ǂ������ɍł��f���ɔ�������̂͒���1���������ł��B

�Ƃ����̂��A�傫�����������Ƃ��́A�w�W���\����1�����߂���ƁA�`���[�g��̃T�|�[�g��W�X�^���X�̉e���������ł��B����A�����������������Ƃ��́A�w�W���ʂ����d�����ׂ����炩�̏��N���Ă��邱�Ƃ������悤�ł��B������ɂ���A�������������́A�w�W���ʂɑ���f�������������邱�ƂƓ����ł��B

���Ƃ��Ɣ������������w�W�ł͂�������Ȃ����R���l�����܂����A�Ƃ肠�������̃u���O�ł͎w�W���ʂ̗ǂ������ɍł��f���ɔ�������̂͒���1���������ƌ��Ȃ��Ă��܂��B

���āA�������\�ߎw�W���ʂ̗ǂ����������O�ɓI�m�ɗ\�z���邱�Ƃ��ł���Ȃ�A�b�͂���ŏI���ł��B�\�z�ʂ�Ɏw�W���\���O�Ƀ|�W�V�������I�[�_�[���A����1���������ŗ��m����{���ׂ��ł��B

����ǂ���L�ڏq����悤�ɁA�w�W���ʂ̗ǂ�������\�z���邱�Ƃ͂��Ȃ����̂ł��B������A�{���ׂ��͒��߂āA���������ׂ�������@�_���K�v�ɂȂ�܂��B

��������͂��̘b�ł��B

�u�ێ����v�Ƃ�������������������B�����ƌ���̂Ȃ����O��t����Ȃ�u�w�W���\����1�����l�������Ǝw�W���\����11�����l�������̈�v���v�ł��B

�ێ����������Ȃ��w�W�́A���������������Ȃ����w�W�̉e���͂��������Aand�^or�A�w�W���\�O�̑�������D���݂��i�ݎw�W���ʔ�����̃|�W�V�����������N����₷���A�ƍl�����܂��B������A�w�W���ʂ̗ǂ������ɑf���ŁA���A�w�W���\��̔������L�ё������ʂ����Ȃ̂��A���l���Ȃ��Ƃ����܂���B

�Ƃ͌�������ł��B���̃��X�N�͋��e���Ȃ�����A���v�͓����܂���B���܂�傫�����郊�X�N��A���m�ɂ�郊�X�N��`�������Ȃ������ł��B

�����Łu�����L�����v�̗���������������B�����ƌ���̂Ȃ����O��t����Ȃ�u����1�����l�������ƒ���11�����l����������v�����Ƃ��ɁA����1�����������Ē���11����������������L���Ă������ᗦ�v�ł��B

�w�W���\����͂ǂꂾ���������L�т邩�\�z�ł��܂���B������A���������Ɏb��������L��������A�ƐM���āA�w�W���\����̏�������������nj��i������j�������̂ł��B���̍����ƂȂ�̂������L�����ł��B

�w�W���\����1�����߂��Ă��A���̌�ɍŏ���1���̒������ē��������ɔ�����L���Ȃ�A�w�W���\����̏�������������nj�����Ηǂ��̂ł��B������A���l�͂݁^���l�݂͂ւ̕s�����ŏ����ł��܂��B

�����ʼn҂��̂ł��B

�ł��A�l�̖ژ_���Ɉ������������ޗႦ�̒ʂ�A���q�ɏ���Ă͂����܂���B

�u�l���L�����v�̗���������������B�����ƌ���̂Ȃ����O��t����Ȃ�u����1�����ƒ���11�����̏I�l���m���ׂĔ����������ɐL���Ă������ᗦ�v�ł��B

�w�W���\��11�����o�ߎ��_�Ŕ�����L���Ƃ́A�قƂ�ǂ̎w�W�Ō����Ȃ��̂ł��B

�������A�ǂ̎w�W���\��ł���A11����ǂ��납1���Ԍ�◂���܂Ŕ�����L�������邱�Ƃ����Ă���܂��B����ǂ��A����Ȃ��Ƃ͈�ۂɎc�邱�Ƃ������Ă��A������ƒ��ׂĂ݂����قǎ��Ⴊ������ł�����܂���B����ɁA�������������ۂ��w�W�̉e�������������̂��͌��ł��܂���B

�[�[�[��€����A$�[�[�[

�����ɗ�ɋ��������l�i���j�́A�K�������ŐV�̐��l�ł͂���܂���B�����A�������20�`40��̎w�W���\���ׂĂ���̂ŁA���l�C��������ɂ��Ă������ɋ��������l����傫���͊O��܂���B

�����āA�Ⴆ�Εč��ٗp���v�⏬�����㍂�̂悤�ɑ傫����������w�W�ł́AUSDJPY�ɂ����锽�������ƁAEURUSD�EGBPUSD�EAUDUSD�̂��ꂼ��̔��������́A����1�����Ɋւ���������S�ɂ����ɋ��������l�ƈ�v���܂��B����قǑ傫���������Ȃ��w�W�ł��A����1�����̔��������Ɋւ������A�w�W�������ʉ݂̓����͂��̍��̃N���X�ʉ݃y�A�ł����ɋ��������l���قڈ�v���܂��B

�܂��Ⴆ�A�č��ٗp���v����NFP�E���Ɨ��E���Ϗ����Ƃ����������̍��ڂ����\����A����獀�ڂ��S�ĉ��P�∫���Ɉ�v���Ă���Ƃ͌���܂���B������A�ߋ��̔��������ւ̊�^���傫���������ړ��m�̉e���͂�\�ߌv�Z���Ă����K�v������܂��B

���̌��͎��ɏڏq���܂��B

�y2.1.3 �w�W���ʂ̗ǂ������z

�����܂ł̘b�ŁA�w�W���ʂ��ǂ���Β���1�������z���Ŕ������A������ΉA���Ŕ������������Ƃ������Ƃɂ��āA�ߋ��̊m���ő������邱�Ƃ��킩��܂����B����܂ł̐����̌J��Ԃ��ɂȂ�܂����A�Č���������̂͂��̊m���ł��B

�ł��A�w�W���ʂ̗ǂ��E�����Ƃ����̂́A�ӊO�ɔ��f��������̂ł��B

�Ⴆ�A�č��ٗp���v�ł́A��_�ƎҐV�K�ٗp�Ґ��iNFP�j�E���Ɨ��E���ώ����Ȃǂ����\����܂��B���Ɨ�0.1�������������̂ɁANFP��5���l�������A���ώ���0.1�����オ��ƁA���̌��ʂ͉��P�ł��傤���A�����ł��傤���H

�p�b�Ƃ킩��ɂ����ł���ˁB

�w�W���ʂ̗ǂ������f���邽�߂ɂ͔�r�Ώۂ��K�v�ł��B�w�W���\����̔����́A���\�l�ƑO�\�l�̍��i���ԍ��فj�����A���\�l�Ǝs��\�z�l�̍��i���㍷�فj�ɂ���Đ��������ł��B��r�Ώۂ͎s��\�z�Ȃ̂ł��B

�����ɋ�������ł́A

- 1✕NFP�����̎��㍷�فm���l�n�[10✕���Ɨ��̎��㍷�فm���n�{30✕���ώ����̎��㍷�فm���n

�A���A���㍷�ف����\���ʁ[�s��\�z

�Ƃ������ʎ����L���ł��B

���̔��ʎ��̉��̕������v���X�Ȃ璼��1�����̗z���A�}�C�i�X�Ȃ�A���ɑΉ����܂��B�ߋ��ɑk���Ă��̑Ή��ʂ�ɒ���1�����������������Ƃ́A��ɋ������ʂ�86���ł��B

�[�[�[��€����A$�[�[�[

�����ŋ^�₪�N���̂����R���Ǝv���܂��B

�w�W���\����̔��������㍷�فi���\���ʂƎs��\�z�̍��j�ɂ���Đ�����̂Ȃ�A�o�ώw�W���O�ʂ����P���������������̎��ۂ̗ǂ������́A���בփ��[�g�ɔ��f�����̂ł��傤�B

����́A�w�W���\�O�̎s��\�z�l�ƑO�\�l�̍��i���O���فj�ɂ���Ĕ��f����Ă���A���ꂪ���㍷�قŏC������Ă���̂ł��B

���̊W�́A

- ���O���ف��s��\�z�l�[�O�\�l

- ���㍷�ف����\�l�[�s��\�z�l

- ���ԍ��ف����\�l�[�O�\�l

�ƕ\����̂ŁA�����3���������������

- ���ԍ��ف����㍷�ف{���O���ف��i���\�l�[�s��\�z�l�j�{�i�s��\�z�l�[�O�\�l�j

�ƁA�s��\�z����Ďw�W���ʂ̗ǂ��������e�����Ă��邱�Ƃ��킩��܂��B

�c�O�Ȃ���A���̎����\���Ă���͎̂w�W���ʂɑ��Ăł����āA����ւ̔����ł͂���܂���B�Ȃ̂ŁA�����������̔��ʎ��̉��̕����ƒ���1�����̔����������ߋ��ɑk���Ċm���߂Ȃ�������Ȃ��̂ł��B

�y2.1.4 �܂Ƃ߁z

�b�����Ă����܂��傤�B

�����߂ɉ��ł��ǂ����番�͂̕��@�_�i����j���w�сA�����̕��͎��Ԃ�������Ԃ��������Ȃ�A���ꂪ��������B�̑������ƌ����܂��B

�����A�e�N�j�J�����͂Ƃ����͕̂��G�Ȏ��ۂ�P���ɕ\�L���āA�N�����Ă��킩��悤�ɍl�Ă���Ă��܂��B����ȃe�N�j�J���w�W�����邱�Ƃ͌����Ăł��Ȃ����̂́A�����ɗ��R�����邽�߂Ɏ����p�̃t�@���_�����^�����͂��s�����Ƃ��A����ς�{�����߂ɂ͑�ł��B

�ł��A���I�ȃt�@���_�����^�����͂͑f�l�ɂƂ��ē�����܂��B����āA���S�҂�A�}�`���A��z��ǎ҂Ƃ��邱�̃u���O�ł́A�o�ώw�W���\�O��̕��͂Ǝ����E�߂Ă��܂��B

���ɂ͏�B���@�Ȃ�ĂȂ��A�m����̃��������M�ߏ�⎩�M�r���Ɍq����܂��B�x�������Ă����Ă�Ƃ͌���܂���B��X�͗��t���������ł�����x�ɂ����A�����ɏ���o�C�A�X���������Ȃ��̂ł��B

�X�L�������߂ɉ�����n�߂�Ηǂ����A�d���̂悤�ɒW�X�ƕ��͂Ǝ�����J��Ԃ�����@�_���Ȃ����A�g�����h��ǂ��Ă����ĂȂ��Ȃ�Ⴄ�����͂ǂ�����Č�����Ηǂ����A�Ƃ����������������̂��o�ώw�W�̊y���ݕ��ł��B�C�x���g�������������m�ŁA���̉e�����ߋ��ɑk���Ē��ׂ₷���A�v���̎��_�ł̉���L�������O�E����ɎQ�Ƃł��܂��B

�o�ώw�W���\�O��̕��͂Ǝ�����y���ނ��Ƃ����������ɂ��āA������Ԃ��}�j���L���A�����Ă��鐳�̂����Ă݂������̂ł��ˁB

�ȏ�

���āAFX���n�߂Ă��b���͗��K���Ԃł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł���ˁB���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������B�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͂�����ł��m�F���������B

�܂��A�F�X�Ȏ����@�������Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:00| Comment(0)

| TrackBack(0)

| 2. �o�ώw�W�̊y���ݕ�

2018�N07��08��

2018�N7��9���`7��13���̎�v�o�ώw�W

�y1. ��T���Y�z

�T����USDJPY��110.67�~�Ŏn�܂�܂����B�O�T���I�l��110.63�~�������̂ŁA�قڑ��̂Ȃ��X�^�[�g�ł����B�T���I�l��110.41�~�ŁA�T���l����26pips�ł����B�T�����l��111.13�~�A���l��110.28�~�A�S����85pips�ł����B

�T���łȂ��������Ǝv�����炢�����Ȃ��T�ł����B�č��ٗp���v�̔��\���ꂽ�T�̑S���Ƃ��ẮA������ƋL���ɂȂ��قǏ����ȑS���ł����B

�[�[�[��€����A$�[�[�[

6���A�č���340��USD�����̒������i��25���̐��يł��ۂ���܂����B�����ɒ����͕ł����A�o���Ƃ��ɍX�ɒlj��ł̑Ώ۔͈͂��g�傷��|���������Ă��܂��B���̐����o�܂ɂ��ẮA�����ł͈����܂���B�����A�č��̗��グ�ɕC�G����i�悤�ȋC������j�قǐ��E�o�ςւ̉e�����傫�����ɁA�בււ̉e���������������C�����܂��B

�Ȃ��ł��傤�B

- �Ē���k�Ɏ��鏘�Ղ������ł������悤�ɁA�u���t�̉��V���܂������ƌ��Ȃ���Ă���A���Ƀv�������͔����|�W�V�����𒆗������Ĕ����Ă���A���݂͋K�͂̏����ȃA�}�`���A����������Ă��Ȃ�

- ���̑����̏I����̃C���[�W���܂���܂��Ă��Ȃ����߁A���Ƀv�������́c�i�ȉ������j

- �����P�ɁA�Ē��Η��������Ă��ĉ��Η��������Ă��A�f�Ր푈�ɗ��܂����A����قlje�����傫���Ȃ��ƌ����܂�Ă���

�ǂ�ł��傤�B���邢�́A�ǂ�ł��Ȃ��̂ł��傤���B

�Ƃ�����A�܂�USDJPY�Ɋւ������A�܂����X�N���I�Ȗڗ����������������܂���B�������I�I�J�~���N�݂����ŁA���܂��Ɏ�O�݂��ł����A����ȂƂ��͌o�ώw�W���\����ɂ��Ⴟ����Ɖ҂���������܂���B

�[�[�[��€����A$�[�[�[

���܂�ڗ��j���[�X�ɂ͂Ȃ�Ȃ������悤�ł����A5���ABOE���ق�8�����グ�����߂�\�����������������ł��BEU�Ƃ̗��E��������9���Ƃ���Ă���A���̊���������ɂ�GBP���i�������j�����O����Ă���A��s����u����Ƃ������Ƃł��傤���B

�����ė�6���A�p��EU���E���j�Ɋւ���t�����ӂ����t���������ł��B

���̓��e���悭�킩��܂���B�uEU�Ƃ͋��ʃ��[���Ɋ�Â����R�f�Ռ���n�݂��A��ƂɗD�����Ń��f����V���ɐ������邱�Ɓv�Ƃ������j�́A�����牽�������Ƃ��Ǝv������Ƃ������ł��傤�B

�Ƃ�����A�đ哝�̖̂K�p��13���ɗ\�肳��Ă��܂��B�ĉp�́A�Ƃ���EU�ɐF�X�ƑË��𔗂肽���Ƃ����v�f����v���Ă����A�Ƃ��ɎY�����Ŗf�ՐԎ����ňږ���������Ă��܂��B

�ςȍ��ӂ⋤�������������Ă��\���܂��A���ꂪ����Ƃ���ΏT���ɂȂ肻���Ȃ̂ŁA���{��3�A�x�O��GBP�����������m��܂���B

�[�[�[��€����A$�[�[�[

3����RBA���Z����́A�s��\�z�ʂ茻��ێ��ł����B�ȑO�Ƃ͈���āA�����قƂ��AUDJPY�͔������Ă��܂���B

RBA���ق́u���E�o�ό��ʂ��̕s�����v���̂ЂƂ́A�č��f�Ր���ɋN������v�Əq�ׁA����Ȃ��ƂȂ烏�V�ł�������Ǝv����AUD�t�@���͑����������Ƃł��傤�B

6���AFOMC�c���v�|�i6��12-13�����j�́A���グ���j�����Ƃ������߂ɂ���Ďs��̔N4��̗��グ�ϑ��i�N������2��j���Ċm�F����܂����B

�����Ƃ��A�c���^�܂��Ă₻�̗v�|����c�̎��Ԃ�\���Ă���Ƃ͌���܂���B

�Ⴆ�AFOMC�c���^�ɂ́A���闝�����u���E�����̂����邮�炢���グ�������낤���v�ƌ������Ƃ����b�͍ڂ��Ă��܂���B������A����Șb�����������������̂����Ȃ������̂��A����Ȃ��Ƃ͂킩��܂���B

�u�C�[���h�J�[�u���t���b�g�����n�߂��ȏ�A������i�C�������ɓ]���邾�낤�B�i�C�̗ǂ����̂����ɗ��グ���}���ł����Ȃ��ƁA�O�̎��Y�w���������炵�n�߂����肾����A���͑O�݂�����FRB�̎��Y�K�͂𑝂₷��ɂ͂����Ȃ��̂��B������A���グ���}���K�v������v

�u�N�Ɍ����Ƃ��B����������Ƃ������ȁA�h���فv

�u���̓e�C�m�[������A�킩��Ȃ���������Ȃ��Ǝv���Ă���������v

�u�Ȃ��A�ȂƂ��v

����ȋc�������������m��܂���B

�y2. ���T�\�K�z

����Ȃ킯�ŁA���܂�\�K�Ȃ��Ă��Ӗ�������܂���B

�y3. �o�ώw�W�z

���T�̎�v�o�ώw�W�̔��\�\��������܂��B�����͉ߋ��̎w�W���\����̔������͂Ƀ����N���Ă��܂��B

7��9���i���j

08:50�@5���W�v�����{�f�Վ��x

7��10���i�j

17:30�@5���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w��

18:00�@7���W�v���ƍ�ZEW�i���w��

7��11���i���j

21:30�@6���W�v���č����Y�ҕ����w��

7��12���i�j

21:30�@6���W�v���č�����ҕ����w��

7��13���i���j

21:30�@6���W�v����A�������w��

23:00�@7���W�v���č�UM����ҐM�����w������l

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B�ڍׂ��u1. FX�͏�B����̂��v���������ǓƂȉp���l�͌������̂����Q�Ɗ肢�܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N07��01��

2018�N7��2���`7��6���̎�v�o�ώw�W

�y1. ��T���Y�z

�T����USDJPY��109.91�~�Ŏn�܂�܂����B�O�T���I�l��109.98�~�������̂ŁA�قڑ��̂Ȃ��X�^�[�g�ł����B�T���I�l��110.63�~�ŁA�T���l����72pips�i��X�T��63pips�j�ł����B�T�����l��110.94�~�A���l��109.37�~�A�S����157pips�i��X�T��101pips�j�ł����B

���܂蓮���Ȃ��T�������Ă��܂��B

�[�[�[��€���[�[�[

�ǂ��̐��{���ǂ��̒�����A���@�I�Ȕ����ɂ�鎩���ʉ݂̋}���Ȉב֕ϓ��������Ă��܂����B���̉������@���A�������������������킩��Ȃ��č��哝�̂Ƃ����̂́A���ĒN���z�肵�Ă��Ȃ������Ǝv���܂��B

���̕����́A�ږ������ւ̉��ĎЉ�̕s���E�s��������A�V���������Ƃ̒ǂ��グ�ւ̏ł肪����A���ɒ����̉e���͑���ւ̏����̊�@��������܂����B

�ږ������̕����������A���{�ɂ������ł�E��@��������悤�Ɋ����܂��B

�[�[�[��€���[�[�[

�Ƃ�����A��T�̕č��ł́A���o�C�N���[�J�[�����B�̕łɑΉ����ėA�o�p�o�C�N�̐��Y���_���C�O�Ɉڂ��Ɣ��\�������Ƃ��傫������܂����B�����āA�J�i�_���č��ւ̕ł\���܂����B

���T�̏œ_�́A7��6���ɔ������Β����يł����{����邩�ۂ��ł��B����ɔ�ׂ�A�ٗp���v���ʂȂ�đ債�����ł͂Ȃ��̂����m��܂���B

�y2. ���T�\�K�z

7��4���͕č��Ɨ��L�O���̂��߁A���̑O���̕č������s��͔����ŕ܂�܂��B�j��������5���ŁA5���͑Β����يŎ��{���̑O���ł��B7��3�����ɕĒ��Ԃʼn��炩�̍��ӂ��Ȃ���A���X�N����̂��ߕĊ���������\��������܂��B

3�����ɕĒ������݊�邩�ǂ��������T�ő�̊S�����Ƃ����C�����܂��B

�y3. �o�ώw�W�z

���T�̎�v�o�ώw�W�̔��\�\��������܂��B�����͉ߋ��̎w�W���\����̔������͂Ƀ����N���Ă��܂��B

7��2���i���j

08:50�@4-6��������Z��

17:30�@6���W�v���p��������PMI

23:00�@6���W�v���č�ISM�����ƌi���w��

7��3���i�j

13:30�@���B���Z����

7��4���i���j

�č��j���i�Ɨ��L�O���j

10:30�@5���W�v�����B�������㍂

17:30�@6���W�v���p���T�[�r�X��PMI

7��5���i�j

21:15�@6���W�v���č�ADP�ٗp���v

23:00�@6���W�v���č�ISM���ƌi���w��

7��6���i���j

�č��̑Β����يŔ�����

03:00�@�č�6/12-13FOMC�c���^

21:30�@6���W�v���č��ٗp���v

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B�ڍׂ��u1. FX�͏�B����̂��v���������ǓƂȉp���l�͌������̂����Q�Ɗ肢�܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:32| Comment(0)

| TrackBack(0)

| 6. ����