2017�N02��20��

���B�i�C�w�W�u�ƍ�PMI����l�v���\�O���EURJPY�������́i2017�N2��21��17:30���\���ʌ��؍ρj

2017�N2��21��17:30�ɉ��B�i�C�w�W�u�ƍ�PMI����l�v�����\����܂��B������\�����c���^��2017�N2�����̏W�v���ʂł��B

�{�w�W�v�_�����Ă����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B���O�Ɂu�T.�����v�u�U.���́v�𓊍e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L�������Q�l�ƂȂ�K���ł��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

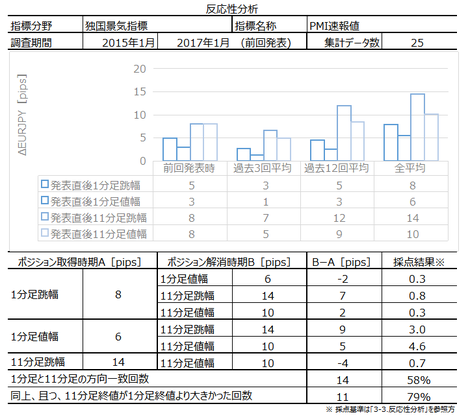

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N12�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

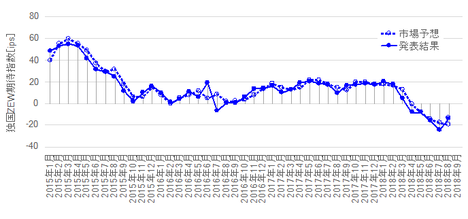

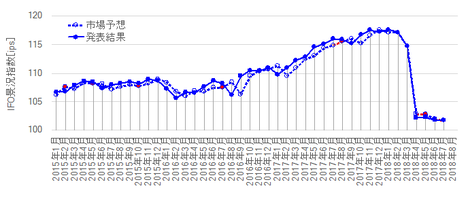

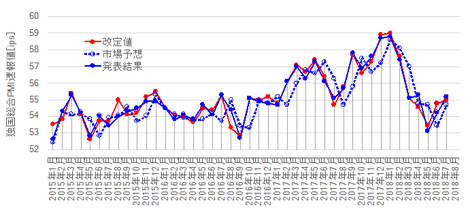

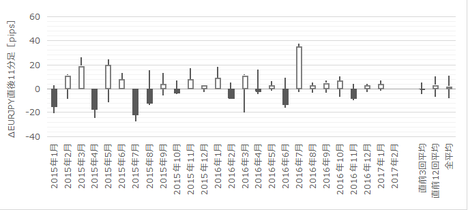

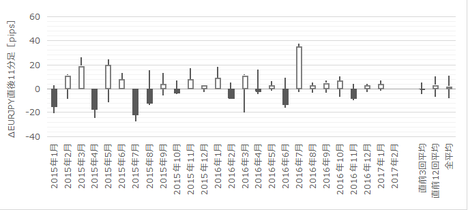

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�܂��A�}���疾�炩�Ɂu�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ͌����܂���B

2�����W�v���ʂ����\����Ă���w�W�͂܂��قƂ�ǂȂ����̂́A�挎1�����W�v�f�[�^�Ȃ�Ό��\����܂��B�i�����Ɋւ��ẮA

�ƂȂ��Ă��܂��B

�����ĕ����w���́A

�ƂȂ��Ă��܂��B

�����w�W�Ō������A�����Ƃ��D���Ȕ��ʁA�T�[�r�X�Ƃ͕s���ȗl�q���f���܂��B�i�C�w�W�Ō������A�傫�Ȓ����ƂȂ�قǁA�S�ʓI�Ƀs�[�N�A�E�g������̂ł͂Ȃ��ł��傤���B

�Ƃ��낪�A�������Ȃ��Ƃɍ���̎s��\�z�ł́A������PMI���O���舫���A�T�[�r�X��PMI���O������P�ƂȂ��Ă��܂��B������s��\�z�͊O��āA�����Ƃ���U��E�T�[�r�X�Ƃ����U��A�ƂȂ�̂ł͂Ȃ��ł��傤���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�O��̔����͏����������悤�ł��B

�ߋ��̏W�v�f�[�^�Ɉ˂�A����1�����l���ƒ���11�����l���̕�����v����58���i�Ƃ��ɗz���������͂Ƃ��ɉA�����������Ƃ�2���1���Ȃ��j�A���̂Ƃ���҂��O�҂����傫�Ȓl���ƂȂ��������79���ƂȂ��Ă��܂��B����1�����̔������������Ă���ǂ������ă|�W�V���������Ȃ�A10pips���t�����ɓ������瑹���邱�Ƃ�E�߂܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����ƒ���1�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A�ǂ��炩�ƌ����A����1�����͗z�����������i63���j�ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A����ɗL�v�ȕ�͌��o���܂���ł����B

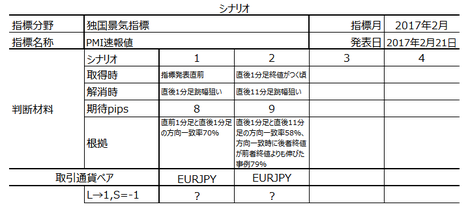

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�A���A2�̃V�i���I�͂���������ғI����75���ɂ͒B���Ă��܂���B�������Ȃ�A���K�Ɗ�����đ�������������A�|�W�V�����͒Z���ۗL�ɗ��߂܂��傤�B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O���͂ł́A���߂̑��̌i�����w�W�╨���w�W���������A����̎s��\�z�ł��鐻���Ƃ��O���舫���E�T�[�r�X�Ƃ��O������P�A�ɂ͈�a��������܂����B�����āA���ꂼ��t�ɂȂ�̂ł͂Ȃ����Ƃ����\�z���L���Ă��܂����B

���ʂ́A�����ƁE�T�[�r�X�ƂƂ��ɑO�ʁE�s��\�z������܂����B

�܂��A���������͂ł́A����1�����l���ƒ���11�����l���̕�����v����58���i�Ƃ��ɗz���������͂Ƃ��ɉA�����������Ƃ�2���1���Ȃ��j�A���̂Ƃ���҂��O�҂����傫�Ȓl���ƂȂ��������79���ƂȂ��Ă��܂����B

���ʂ́A����1�����E����11�����Ƃ��ɗz���ƂȂ�A��҂̒l�����O�҂̒l�������L�т܂����B

�����āA������v�����͂̌��ʁA���O1�����ƒ���1�����̕�����v����70���ƂȂ��Ă��܂����B�܂��A�ǂ��炩�ƌ����A����1�����͗z�����������i63���j�ƂȂ��Ă��܂����B

���ʂ́A���O1�����E����1�����Ƃ��ɗz���ƂȂ�A���͒ʂ�ł����B

�V�i���I1�́A�ԈႦ�Ĕ��|�W�V����������Ă��܂��܂����B���̌��ʁA���͒ʂ�̔����������ɂ��ւ�炸���ƂȂ��Ă��܂��܂����B

�V�i���I2�́A���̊ԈႢ�ɋC�Â��Ă��炸�A�����Ĕ��|�W�V���������ׂ��l�����ł͂Ȃ��������߁A����𒆎~���܂����B

�܂��A�V�i���I�O����Ƃ��āA���O10-1�����ɓ����鎞���ɔ��|�W�V�������������m�ł��Ă������߁A�S�̂Ƃ��Ă̓v���X�ɂ��邱�Ƃ��ł��܂����B

�T���̐��яW�v�ɂ̓V�i���I�O������W�v����܂����A�{�w�W�̏W�v�\�ł̓V�i���I1�̃}�C�i�X�݂̂��L�^����܂��B

�������A���͂ĂĂ����ă|�W�V�����̔����������ԈႦ��Ƃ����͍̂Œ�ł����B���������͒ʂ肾�����ɂ��ւ�炸�B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�v�_�����Ă����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ���߂̑��̌i�����w�W�╨���w�W���������A����̎s��\�z�ł��鐻���Ƃ��O���舫���E�T�[�r�X�Ƃ��O������P�A�ɂ͈�a��������܂��B���ꂼ��t�ɂȂ�̂ł͂Ȃ��ł��傤���B

- ���������͂̌��ʁA����1�����l���ƒ���11�����l���̕�����v����58���i�Ƃ��ɗz���������͂Ƃ��ɉA�����������Ƃ�2���1���Ȃ��j�A���̂Ƃ���҂��O�҂����傫�Ȓl���ƂȂ��������79���ƂȂ��Ă��܂��B����1�����̔������������Ă���ǂ������ă|�W�V���������Ȃ�A10pips���t�����ɓ������瑹���邱�Ƃ�E�߂܂��B

- ������v�����͂̌��ʁA���O1�����ƒ���1�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A�ǂ��炩�ƌ����A����1�����͗z�����������i63���j�ƂȂ��Ă��܂��B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B���O�Ɂu�T.�����v�u�U.���́v�𓊍e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L�������Q�l�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ͓��Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N12�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�܂��A�}���疾�炩�Ɂu�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ͌����܂���B

2�����W�v���ʂ����\����Ă���w�W�͂܂��قƂ�ǂȂ����̂́A�挎1�����W�v�f�[�^�Ȃ�Ό��\����܂��B�i�����Ɋւ��ẮA

- GFK����ҐM���������́A�O�ʁE�s��\�z��������

- ZEW�i�����w���́A�O�ʂ���҂������̂̎s��\�z���������

- IFO�i�����́A�O�ʁE�s��\�z���������

�ƂȂ��Ă��܂��B

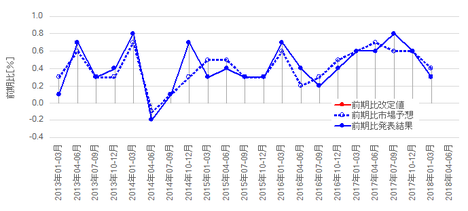

�����ĕ����w���́A

- PPI�͑O�ʁE�s��\�z�����㏸

- CPI�i����l�j���O�ʁE�s��\�z�������~

�ƂȂ��Ă��܂��B

�����w�W�Ō������A�����Ƃ��D���Ȕ��ʁA�T�[�r�X�Ƃ͕s���ȗl�q���f���܂��B�i�C�w�W�Ō������A�傫�Ȓ����ƂȂ�قǁA�S�ʓI�Ƀs�[�N�A�E�g������̂ł͂Ȃ��ł��傤���B

�Ƃ��낪�A�������Ȃ��Ƃɍ���̎s��\�z�ł́A������PMI���O���舫���A�T�[�r�X��PMI���O������P�ƂȂ��Ă��܂��B������s��\�z�͊O��āA�����Ƃ���U��E�T�[�r�X�Ƃ����U��A�ƂȂ�̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

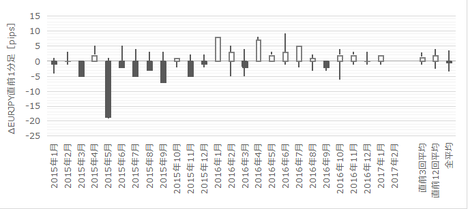

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

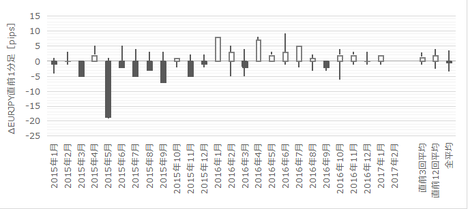

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�O��̔����͏����������悤�ł��B

�ߋ��̏W�v�f�[�^�Ɉ˂�A����1�����l���ƒ���11�����l���̕�����v����58���i�Ƃ��ɗz���������͂Ƃ��ɉA�����������Ƃ�2���1���Ȃ��j�A���̂Ƃ���҂��O�҂����傫�Ȓl���ƂȂ��������79���ƂȂ��Ă��܂��B����1�����̔������������Ă���ǂ������ă|�W�V���������Ȃ�A10pips���t�����ɓ������瑹���邱�Ƃ�E�߂܂��B

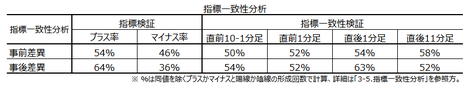

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����ƒ���1�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A�ǂ��炩�ƌ����A����1�����͗z�����������i63���j�ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A����ɗL�v�ȕ�͌��o���܂���ł����B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�A���A2�̃V�i���I�͂���������ғI����75���ɂ͒B���Ă��܂���B�������Ȃ�A���K�Ɗ�����đ�������������A�|�W�V�����͒Z���ۗL�ɗ��߂܂��傤�B

�V. ����

2017.2/21.17:30���\

2017�N2��21���NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O���͂ł́A���߂̑��̌i�����w�W�╨���w�W���������A����̎s��\�z�ł��鐻���Ƃ��O���舫���E�T�[�r�X�Ƃ��O������P�A�ɂ͈�a��������܂����B�����āA���ꂼ��t�ɂȂ�̂ł͂Ȃ����Ƃ����\�z���L���Ă��܂����B

���ʂ́A�����ƁE�T�[�r�X�ƂƂ��ɑO�ʁE�s��\�z������܂����B

�܂��A���������͂ł́A����1�����l���ƒ���11�����l���̕�����v����58���i�Ƃ��ɗz���������͂Ƃ��ɉA�����������Ƃ�2���1���Ȃ��j�A���̂Ƃ���҂��O�҂����傫�Ȓl���ƂȂ��������79���ƂȂ��Ă��܂����B

���ʂ́A����1�����E����11�����Ƃ��ɗz���ƂȂ�A��҂̒l�����O�҂̒l�������L�т܂����B

�����āA������v�����͂̌��ʁA���O1�����ƒ���1�����̕�����v����70���ƂȂ��Ă��܂����B�܂��A�ǂ��炩�ƌ����A����1�����͗z�����������i63���j�ƂȂ��Ă��܂����B

���ʂ́A���O1�����E����1�����Ƃ��ɗz���ƂȂ�A���͒ʂ�ł����B

�y9. �V�i���I���z

�V�i���I1�́A�ԈႦ�Ĕ��|�W�V����������Ă��܂��܂����B���̌��ʁA���͒ʂ�̔����������ɂ��ւ�炸���ƂȂ��Ă��܂��܂����B

�V�i���I2�́A���̊ԈႢ�ɋC�Â��Ă��炸�A�����Ĕ��|�W�V���������ׂ��l�����ł͂Ȃ��������߁A����𒆎~���܂����B

�܂��A�V�i���I�O����Ƃ��āA���O10-1�����ɓ����鎞���ɔ��|�W�V�������������m�ł��Ă������߁A�S�̂Ƃ��Ă̓v���X�ɂ��邱�Ƃ��ł��܂����B

�T���̐��яW�v�ɂ̓V�i���I�O������W�v����܂����A�{�w�W�̏W�v�\�ł̓V�i���I1�̃}�C�i�X�݂̂��L�^����܂��B

�������A���͂ĂĂ����ă|�W�V�����̔����������ԈႦ��Ƃ����͍̂Œ�ł����B���������͒ʂ肾�����ɂ��ւ�炸�B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/5966618

���̋L���ւ̃g���b�N�o�b�N