2020年03月22日

直近4週の主要国通貨の値動き備忘

新型コロナ騒動の主要国通貨への影響開始を2月24日週と仮定します。

その前週にUSDJPYは、直近高値更新の112.22円をつけていました。

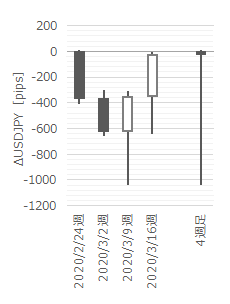

2月24日週から前週までの4週のUSDJPY週足と、その4週足を下図に纏めておきます。

上図以下、始値基準ローソク足(前週終値を当該週の始値とする窓無しローソク足表記)で記載しています。

また、縦軸は始値を基準としたpipsで表記しています。

USDJPYは4週かけて4週前水準にほぼ戻りました。

この間、米国10年債金利は、2月21日の1.4729%から、3月9日に0.5593%まで下げてから、3月18日に1.1833%に戻し、3月20日終値0.8853%に下げました。金利は4週前始値まで戻しておらず、3月18日はほぼ半値戻しの位置でした。

金利は以前に戻していないものの、USDJPYの水準は一連騒動の前の水準にほぼ戻しました。

前週16日、FRBは緊急追加利下げによるゼロ金利化と量的緩和を再開し、初期反応こそUSD売だったものの、その後はUSD買に転じました。同じく16日、日銀はETF買入額倍増したものの、マイナス金利深掘りをせず、初期反応こそJPY買だったものの、その後はUSD買に転じました。

世界的なUSD不足に伴うUSD高が起きており、FRBは国内のみならず海外にもUSD供給策を講じているものの、前々週に顕在化したUSD不足の勢いはまだ収まっていません。

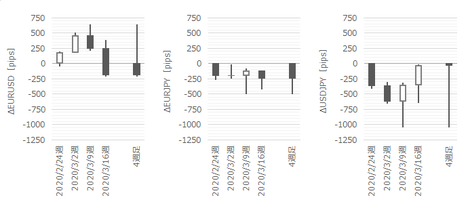

次に、EUR・USD・JPYの関係を下図に整理しておきます。

左から、EURUSD、EURJPY、USDJPY、になります。

上図から、この間のEURの変化は小さいことがわかります。

変化が小さくなった理由として、当初にUSD売JPY買が活発だったものの、その後にUSD買・EUR売が活発化したためです。転機は、米大統領による米欧間の渡航制限があり、ほぼ同時期から伊・スペイン・仏・独へと感染拡大に伴う外出禁止令発動が行われ始めたことによって生じました。

そして3月18日、ECBは7500億EURの緊急量的緩和実施を発表し、EURは売られ続けました。この施策は、EUR安を止めることが目的でなく、EU域内への資金供給が目的のため、EUR売継続は問題ではありません。

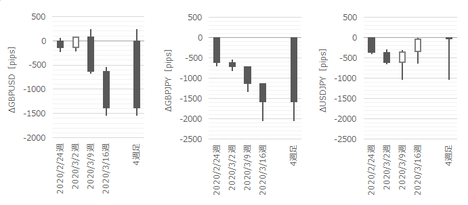

その次に、GBP・USD・JPYの関係を下図に整理しておきます。

左から、GBPUSD、GBPJPY、USDJPY、になります。

この間、GPBはUSDに対してもJPYに対しても売られ続けています。3月9日週のGBPUSDが一時的に値を上げたのは、GBPが買われたというよりUSDがまだ売られていたため、と解釈しています。

3月18日、GBP売によって対円では124.05(2019年8月の安値126.55円を更新、2016年10月安値の122.42に迫る)、3月20日、GBP売によって対ドルでは1.1406(2019年8月の安値1.1598を更新、2005年以降最安値更新中)、です。

英国10年債金利は、2月21日の0.576%から、3月9日に0.160%まで下げてから、3月18日に0.790%に上昇し、3月20日終値0.559%と、金利はほぼ4週前に戻りました。3月19日、英中銀は0.25%から0.1%に緊急利下げを実施しました。英国債が売れている訳でもなく、資金が英国から脱出していることでGBP安となっているようです。

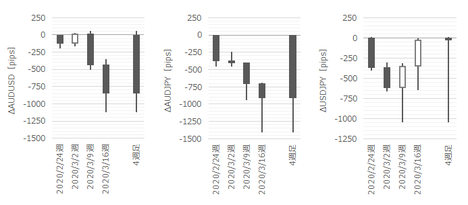

最後に、AUD・USD・JPYの関係を下図に整理しておきます。

左から、AUDUSD、AUDJPY、USDJPY、になります。

この間、3月2日週を除くと、AUDはUSDに対してもJPYに対しても売られ続けました。

リスク発生時のAUDの弱さは定評があり、定評通りの値動きとなっていました。

3月19日、AUD売によって対円では59.89(2008年10月の安値55.00円に迫る)、対ドルでは0.5506の安値更新(2008年10月安値は0.6005)となりました。豪州10年債金利は、2月21日の0.935%から、3月9日に0.659%まで下げてから、3月18日に1.402%に上昇し、3/20終値は1.189%と4週前を超えています。それでも豪州債は売れていない、ということです。

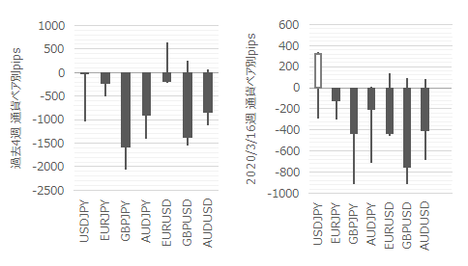

下図は、主要国通貨ペアの変化を表し、左が過去4週、右が前週です。

上左図から、過去4週の主要国通貨強弱は、USD>JPY>EUR>GBP>AUD、です。

上右図から、前週の主要国通貨強弱も、USD>JPY>EUR>GBP>AUD、です。

一方、ここには図示していませんが、4週前の2月24日週の主要国通貨強弱は、JPY>EUR>USD>GBP>AUD、です。

当初は、リスク回避でJPYが最も強かったものの、その後はドル逼迫によりUSDが強くなりました。

変化量(pips)で言えば、USDストレートでもJPYクロスでも、GBP>AUD>JPY>AUD、の順です。

本ブログでは、経済指標発表前後の取引通貨ペアにJPYクロスを勧めていますが、今は違います。

JPYクロス通貨ペアの方が変化が大きくても、なるべくUSDストレート通貨ペアでの取引を勧めます。

とはいえ、GBPUSDやAUDUSDのスプレッドは高すぎる、と思ってはいけません。

今は取引するなら、50pips・100pipsを狙ったポジションで勝負するか、怖いならポジションを持たずにおく時期です。

4時間足で勝負するため、日足のチャートポイントを見てポジションを決めましょう。

あるいは、日足で勝負するため、4時間足のチャートポイントを見てポジションを決めましょう。

利確の指値(100pips〜200pips)と損切の逆指値(50pips〜100pips)の指定を忘れずにやれば、どっちが自分に向いた方法かがわかります。

初心者だってリスクをとって(50pipsか100pipsの損を覚悟)良いときだってある気がします。

その前週にUSDJPYは、直近高値更新の112.22円をつけていました。

2月24日週から前週までの4週のUSDJPY週足と、その4週足を下図に纏めておきます。

上図以下、始値基準ローソク足(前週終値を当該週の始値とする窓無しローソク足表記)で記載しています。

また、縦軸は始値を基準としたpipsで表記しています。

USDJPYは4週かけて4週前水準にほぼ戻りました。

この間、米国10年債金利は、2月21日の1.4729%から、3月9日に0.5593%まで下げてから、3月18日に1.1833%に戻し、3月20日終値0.8853%に下げました。金利は4週前始値まで戻しておらず、3月18日はほぼ半値戻しの位置でした。

金利は以前に戻していないものの、USDJPYの水準は一連騒動の前の水準にほぼ戻しました。

前週16日、FRBは緊急追加利下げによるゼロ金利化と量的緩和を再開し、初期反応こそUSD売だったものの、その後はUSD買に転じました。同じく16日、日銀はETF買入額倍増したものの、マイナス金利深掘りをせず、初期反応こそJPY買だったものの、その後はUSD買に転じました。

世界的なUSD不足に伴うUSD高が起きており、FRBは国内のみならず海外にもUSD供給策を講じているものの、前々週に顕在化したUSD不足の勢いはまだ収まっていません。

次に、EUR・USD・JPYの関係を下図に整理しておきます。

左から、EURUSD、EURJPY、USDJPY、になります。

上図から、この間のEURの変化は小さいことがわかります。

変化が小さくなった理由として、当初にUSD売JPY買が活発だったものの、その後にUSD買・EUR売が活発化したためです。転機は、米大統領による米欧間の渡航制限があり、ほぼ同時期から伊・スペイン・仏・独へと感染拡大に伴う外出禁止令発動が行われ始めたことによって生じました。

そして3月18日、ECBは7500億EURの緊急量的緩和実施を発表し、EURは売られ続けました。この施策は、EUR安を止めることが目的でなく、EU域内への資金供給が目的のため、EUR売継続は問題ではありません。

その次に、GBP・USD・JPYの関係を下図に整理しておきます。

左から、GBPUSD、GBPJPY、USDJPY、になります。

この間、GPBはUSDに対してもJPYに対しても売られ続けています。3月9日週のGBPUSDが一時的に値を上げたのは、GBPが買われたというよりUSDがまだ売られていたため、と解釈しています。

3月18日、GBP売によって対円では124.05(2019年8月の安値126.55円を更新、2016年10月安値の122.42に迫る)、3月20日、GBP売によって対ドルでは1.1406(2019年8月の安値1.1598を更新、2005年以降最安値更新中)、です。

英国10年債金利は、2月21日の0.576%から、3月9日に0.160%まで下げてから、3月18日に0.790%に上昇し、3月20日終値0.559%と、金利はほぼ4週前に戻りました。3月19日、英中銀は0.25%から0.1%に緊急利下げを実施しました。英国債が売れている訳でもなく、資金が英国から脱出していることでGBP安となっているようです。

最後に、AUD・USD・JPYの関係を下図に整理しておきます。

左から、AUDUSD、AUDJPY、USDJPY、になります。

この間、3月2日週を除くと、AUDはUSDに対してもJPYに対しても売られ続けました。

リスク発生時のAUDの弱さは定評があり、定評通りの値動きとなっていました。

3月19日、AUD売によって対円では59.89(2008年10月の安値55.00円に迫る)、対ドルでは0.5506の安値更新(2008年10月安値は0.6005)となりました。豪州10年債金利は、2月21日の0.935%から、3月9日に0.659%まで下げてから、3月18日に1.402%に上昇し、3/20終値は1.189%と4週前を超えています。それでも豪州債は売れていない、ということです。

下図は、主要国通貨ペアの変化を表し、左が過去4週、右が前週です。

上左図から、過去4週の主要国通貨強弱は、USD>JPY>EUR>GBP>AUD、です。

上右図から、前週の主要国通貨強弱も、USD>JPY>EUR>GBP>AUD、です。

一方、ここには図示していませんが、4週前の2月24日週の主要国通貨強弱は、JPY>EUR>USD>GBP>AUD、です。

当初は、リスク回避でJPYが最も強かったものの、その後はドル逼迫によりUSDが強くなりました。

変化量(pips)で言えば、USDストレートでもJPYクロスでも、GBP>AUD>JPY>AUD、の順です。

本ブログでは、経済指標発表前後の取引通貨ペアにJPYクロスを勧めていますが、今は違います。

JPYクロス通貨ペアの方が変化が大きくても、なるべくUSDストレート通貨ペアでの取引を勧めます。

とはいえ、GBPUSDやAUDUSDのスプレッドは高すぎる、と思ってはいけません。

今は取引するなら、50pips・100pipsを狙ったポジションで勝負するか、怖いならポジションを持たずにおく時期です。

4時間足で勝負するため、日足のチャートポイントを見てポジションを決めましょう。

あるいは、日足で勝負するため、4時間足のチャートポイントを見てポジションを決めましょう。

利確の指値(100pips〜200pips)と損切の逆指値(50pips〜100pips)の指定を忘れずにやれば、どっちが自分に向いた方法かがわかります。

初心者だってリスクをとって(50pipsか100pipsの損を覚悟)良いときだってある気がします。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/9722022

この記事へのトラックバック