2017年09月03日

4-3-1. 欧州政策決定指標(2017年9月版)

ECB総裁発言が絡むときは要注意です。発言の影響が大きく、内容的に明言できないことも多いため、市場が誤解して大きく反応することも多々あります。すると翌日、本人ないしはECB関係筋の話として打ち消されるのです。それでまた一気に逆方向に反応してしまいます。

だったら、最初から狙っている方向はEUR高/EUR安とはっきり言えば良いのに、と思います(言えません。G20の合意に基づき、各国政府・中銀は為替誘導を目的とした発言を行わないことになっています)。

9月7日のECB理事会結論は「市場予想通り現状維持」でした。

発表後、ECB総裁が記者会見を行い、動きはそちらで生じました(EUR高騰)。記者会見の要点は「次回理事会で、資産買い入れを縮小(緩和縮小)することに合意した」というものです。その際、「EUR高は既にインフレ率に影響を与えており、緩和縮小方法の検討にあたってEUR相場が中心課題となる」旨、申し添えています。

その後、縮小方法について解説記事がいくつか出ています。

ロイターは「資産買い入れ規模を2018年から400億EURか200億EURに縮小する2通りに、延長期間を6か月か9か月にすることの2通り、で組み合わせで4通りの選択肢がある」旨、ECB関係者の発言として取り上げていました。この選択肢を中心に、次回10月26日の理事会で決定を行う可能性が高い、という話です。ただ、今回理事会での中心議題は「買入総額」についてで、それは償還債券資金の再投資に関わります。そして「買入終了以前に利上げを行わないこと」を合意しました。

次回は10月26日です。

(分析事例) ECB金融政策(2017年9月7日発表結果検証済)

ECB金融政策発表時には、発表前から大きく動くことが多く、その動きが発表後の反応方向と関係ありません。そして、発表後初期反応の影響はせいぜい数分間と見なした方が良く、発表から11分経過後に1分後の値幅を伸ばしていたことは3分の1程度です。

過去の直前1分足の陰線率や直後1分足の陽線率はちょっと異常な偏りがあります。これら確率を見て逆張りは論外です。それぞれのローソク足で逆張りは論外なので、選択肢は「順張り決め打ち」か「取引しない」の2通りです。

発表後に追撃ポジションを取り、それが直後1分足値幅より小さいポイントなら、発表から1分を過ぎてからもっと利幅を伸ばせる確率が非常に高くなります。がしかし、このポジションは長持ちすべきではありません。発表から11分後に1分後の値幅を伸ばしていたことが3分の1程度しかないからです。

逆に、発表後1分を過ぎてから逆張りの機会を狙う、というやり方もあります。但し、これは逆張りになるので、直上直下のレジスタンスやサポート到達を待って取引しないと、勝率を下げてしまいます。

欧州の政策決定過程は非常にわかりにくい仕組です。

欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどうやって配分するのかがわかりにくいのです。

ともあれ、そうしたEU施策を実務に落とし込むのは「EUの巨大な官僚機構」と言われる組織です。この官僚機構への不満が加盟国では広がっています。一転、この官僚機構の既得権を脅かすことはEU解体です。離脱する英国に対し、猛烈に厳しい条件なんて、その上の政治家が何とかするでしょう。欧州にはしっかりした政治家も歴史的に多いのです。だから、英国にとって最も恐れるべきことは、この官僚機構の猛烈な事務遅延ではないでしょうか。第二の英国が現れて最も困るのは、この官僚機構なのです。

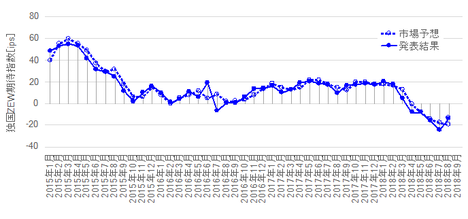

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎だと、ZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。よって、毎回の指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

9月19日に発表された独国ZEW景況感調査は、現況指数が87.9、期待指数が17.0でした。

現況指数の直近ピークは2017年6月分の88.0です。今回結果はそれに僅かに届きませんでした。期待指数の直近ピークは2017年5月分の20.6です。それ以降、下降が続いていたので、上昇は4か月ぶりでした。

全般的には今回の結果がかなり良かった、ということになります。

反応は、直後1分足跳幅が12pips(過去平均8pips)、直後11分足値幅が16pips(過去平均8pips)、でした。現況指数・期待指数ともに前回・予想を上回れば、平均以上の素直に反応することが確かめられました。

次回は10月17日に発表予定です。

(分析事例) 独国ZEW景況感調査(2017年9月19日発表結果検証済)

ZEWは期待指数と現況指数とが発表され、指標発表後の反応方向に影響するのは現況指数です。よく「期待指数が重要」との解説を見かけますが、重要かもしれなくても期待指数の良し悪しは反応方向との一致率が低くなっています。

今回9月分発表結果を折込むと、直前1分足の陰線率が90%・直後1分足の陽線率は73%となり、異常な偏りがあります。そして、直前1分足と直後1分足の方向一致率が13%(不一致率87%)で、矛盾はありません。但し、直前1分足・直後1分足ともに反応は小さいので、大して利幅が稼げる訳ではありません。

追撃は、反応方向確認後に早期開始し、1分を過ぎたら利確の機会を窺い、ポジションの長持ちは避けるべきです。

直後1分足と直後11分足との方向一致率は72%で、その71%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが86%です。この数字が、指標発表後に反応方向を確認したら早期追撃の論拠です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、直後1分足と直後11分足の方向が一致しても62%しかなく、反転することも含めると45%と、50%を切っています。これが、早期追撃開始で得たポジションの長持ちは避けるべき、とする論拠です。

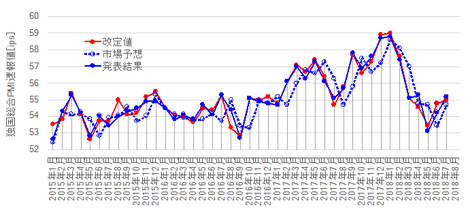

PMIは、速報値で取引を行い、改定値では取引しません。改定値は反応が小さくなりがちだからです。

改定値では、製造業とサービス業が別の日に発表されます。製造業は、事後差異(発表結果ー市場予想)が0となることが多く、反応方向が指標結果からは読み取れません。サービス業は、事後差異にプラスかマイナスの符号が付くことは多いものの、やはり反応は小さくなりがちです。

速報値は速報であるだけなく、製造業・サービス業が同時に発表されるため、対象範囲の広さに応じて影響(反応)が大きくなりがちです。尤も、それでも反応(直後1分足跳幅平均)は独国・欧州ともに6pipsと、大したことはありません。

9月22日に発表された独国9月分PMI速報値は、総合・製造業・サービス業のいずれも前回・予想を上回りました。グラフ推移は急上昇と言っても良く、いずれも直近のピークを上回っています。

次回発表は10月24日です。

(分析事例) 独国PMI速報値(2017年7月24日発表結果検証済)

本指標の実態差異(発表結果ー前回結果)は、先行発表されるZEWとの実態差異の方向一致率は62%です。それほど高い数字ではないものの、無視するにも中途半端に高い数字です。

むしろアテになるのは、事前差異(市場予想ー前回結果)と直後1分足の方向一致率が25%(不一致率75%)となっている点です。

直後1分足は、事後差異(発表結果ー市場予想)との方向一致率が84%で、かなり素直に反応します。直後1分足と直後11分足の方向一致率66%で、あまり高くありません。

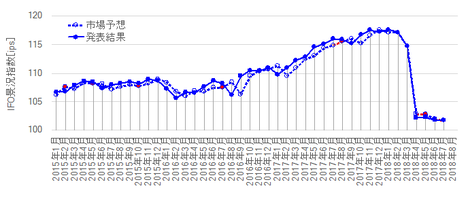

8月24日に発表された独国Ifo景況感指数は115.9(前回116.0)で、景況感は107.9(前回107.3)、現況分析は124.6(前回125.4)と、まちまちの結果になりました。

(分析事例) 独国Ifo景況指数(2017年8月25日発表結果検証済)

Ifoの指標結果分析にはあまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ役に立たないのです。

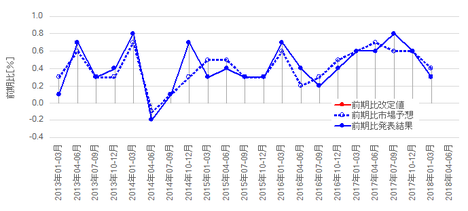

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

9月22日に発表された欧州9月分PMI速報値は、製造業が58.2(前回改定値57.4)、サービス業が55.6(前回改定値54.7)、でした。製造業は直近のピークの前月分を上抜け、サービス業も2017年2月以降も2013年以降でかなり高水準なままで上下しています。

次回発表は10月24日が予定されています。

(分析事例) 欧州PMI速報値(2017年6月23日発表結果検証済)

最近の製造業は、市場予想後追い型で推移しています。どちらかと言えば、指標結果が良ければ陰線、悪ければ陽線で反応しがちです。実態差異のマイナス率が77%に達していますが、実態差異と直後11分足の方向一致率は33%しかありません。

これが本指標の特徴です。

直後1分足は、直前1分足との方向一致率が15%(不一致率85%)です。追撃は指標発表後すぐに開始して、発表から1分を過ぎると利確の機会を探るべきです。直後1分足と直後11分足の終値を比べたとき、反応を伸ばしたことが32%、値幅を削ったことは36%、反転したことは32%、と追撃ポジションの長持ちには向いていません。

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.4%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

8月31日に発表された8月分HICP前年比速報値は、前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は少し前まで下降基調転換を懸念されていたものの、こちらも上昇に転じたかも知れません。

次回発表は9月29日です。

(分析事例) HICP(消費者物価指数)速報値(2017年7月31日発表結果検証済)

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

8月31日に発表された独国8月分雇用統計の結果は、失業率が5.7%(6・7月分同値)、失業者数前月差は△0.5万人(7月分△0.9万人)でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速していたものの、この3か月は停滞しています。失業者数前月差は、2015年1月分以降プラスだったことが4回しかありません。

次回発表は9月30日です。

8月31日に発表された欧州7月分失業率は+9.1%でした。各国平均で9.1%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

次回発表は10月2日です。

だったら、最初から狙っている方向はEUR高/EUR安とはっきり言えば良いのに、と思います(言えません。G20の合意に基づき、各国政府・中銀は為替誘導を目的とした発言を行わないことになっています)。

【4-3-1.(1) 政策決定指標】

9月7日のECB理事会結論は「市場予想通り現状維持」でした。

発表後、ECB総裁が記者会見を行い、動きはそちらで生じました(EUR高騰)。記者会見の要点は「次回理事会で、資産買い入れを縮小(緩和縮小)することに合意した」というものです。その際、「EUR高は既にインフレ率に影響を与えており、緩和縮小方法の検討にあたってEUR相場が中心課題となる」旨、申し添えています。

その後、縮小方法について解説記事がいくつか出ています。

ロイターは「資産買い入れ規模を2018年から400億EURか200億EURに縮小する2通りに、延長期間を6か月か9か月にすることの2通り、で組み合わせで4通りの選択肢がある」旨、ECB関係者の発言として取り上げていました。この選択肢を中心に、次回10月26日の理事会で決定を行う可能性が高い、という話です。ただ、今回理事会での中心議題は「買入総額」についてで、それは償還債券資金の再投資に関わります。そして「買入終了以前に利上げを行わないこと」を合意しました。

次回は10月26日です。

(分析事例) ECB金融政策(2017年9月7日発表結果検証済)

ECB金融政策発表時には、発表前から大きく動くことが多く、その動きが発表後の反応方向と関係ありません。そして、発表後初期反応の影響はせいぜい数分間と見なした方が良く、発表から11分経過後に1分後の値幅を伸ばしていたことは3分の1程度です。

過去の直前1分足の陰線率や直後1分足の陽線率はちょっと異常な偏りがあります。これら確率を見て逆張りは論外です。それぞれのローソク足で逆張りは論外なので、選択肢は「順張り決め打ち」か「取引しない」の2通りです。

発表後に追撃ポジションを取り、それが直後1分足値幅より小さいポイントなら、発表から1分を過ぎてからもっと利幅を伸ばせる確率が非常に高くなります。がしかし、このポジションは長持ちすべきではありません。発表から11分後に1分後の値幅を伸ばしていたことが3分の1程度しかないからです。

逆に、発表後1分を過ぎてから逆張りの機会を狙う、というやり方もあります。但し、これは逆張りになるので、直上直下のレジスタンスやサポート到達を待って取引しないと、勝率を下げてしまいます。

【4-3-1.(2) 財政政策】

欧州の政策決定過程は非常にわかりにくい仕組です。

欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどうやって配分するのかがわかりにくいのです。

ともあれ、そうしたEU施策を実務に落とし込むのは「EUの巨大な官僚機構」と言われる組織です。この官僚機構への不満が加盟国では広がっています。一転、この官僚機構の既得権を脅かすことはEU解体です。離脱する英国に対し、猛烈に厳しい条件なんて、その上の政治家が何とかするでしょう。欧州にはしっかりした政治家も歴史的に多いのです。だから、英国にとって最も恐れるべきことは、この官僚機構の猛烈な事務遅延ではないでしょうか。第二の英国が現れて最も困るのは、この官僚機構なのです。

【4-3-1.(3) 景気指標】

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎だと、ZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。よって、毎回の指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

(3-1) 独国ZEW景況感調査

9月19日に発表された独国ZEW景況感調査は、現況指数が87.9、期待指数が17.0でした。

現況指数の直近ピークは2017年6月分の88.0です。今回結果はそれに僅かに届きませんでした。期待指数の直近ピークは2017年5月分の20.6です。それ以降、下降が続いていたので、上昇は4か月ぶりでした。

全般的には今回の結果がかなり良かった、ということになります。

反応は、直後1分足跳幅が12pips(過去平均8pips)、直後11分足値幅が16pips(過去平均8pips)、でした。現況指数・期待指数ともに前回・予想を上回れば、平均以上の素直に反応することが確かめられました。

次回は10月17日に発表予定です。

(分析事例) 独国ZEW景況感調査(2017年9月19日発表結果検証済)

ZEWは期待指数と現況指数とが発表され、指標発表後の反応方向に影響するのは現況指数です。よく「期待指数が重要」との解説を見かけますが、重要かもしれなくても期待指数の良し悪しは反応方向との一致率が低くなっています。

今回9月分発表結果を折込むと、直前1分足の陰線率が90%・直後1分足の陽線率は73%となり、異常な偏りがあります。そして、直前1分足と直後1分足の方向一致率が13%(不一致率87%)で、矛盾はありません。但し、直前1分足・直後1分足ともに反応は小さいので、大して利幅が稼げる訳ではありません。

追撃は、反応方向確認後に早期開始し、1分を過ぎたら利確の機会を窺い、ポジションの長持ちは避けるべきです。

直後1分足と直後11分足との方向一致率は72%で、その71%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが86%です。この数字が、指標発表後に反応方向を確認したら早期追撃の論拠です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、直後1分足と直後11分足の方向が一致しても62%しかなく、反転することも含めると45%と、50%を切っています。これが、早期追撃開始で得たポジションの長持ちは避けるべき、とする論拠です。

(3-2) 独国PMI速報値

PMIは、速報値で取引を行い、改定値では取引しません。改定値は反応が小さくなりがちだからです。

改定値では、製造業とサービス業が別の日に発表されます。製造業は、事後差異(発表結果ー市場予想)が0となることが多く、反応方向が指標結果からは読み取れません。サービス業は、事後差異にプラスかマイナスの符号が付くことは多いものの、やはり反応は小さくなりがちです。

速報値は速報であるだけなく、製造業・サービス業が同時に発表されるため、対象範囲の広さに応じて影響(反応)が大きくなりがちです。尤も、それでも反応(直後1分足跳幅平均)は独国・欧州ともに6pipsと、大したことはありません。

9月22日に発表された独国9月分PMI速報値は、総合・製造業・サービス業のいずれも前回・予想を上回りました。グラフ推移は急上昇と言っても良く、いずれも直近のピークを上回っています。

次回発表は10月24日です。

(分析事例) 独国PMI速報値(2017年7月24日発表結果検証済)

本指標の実態差異(発表結果ー前回結果)は、先行発表されるZEWとの実態差異の方向一致率は62%です。それほど高い数字ではないものの、無視するにも中途半端に高い数字です。

むしろアテになるのは、事前差異(市場予想ー前回結果)と直後1分足の方向一致率が25%(不一致率75%)となっている点です。

直後1分足は、事後差異(発表結果ー市場予想)との方向一致率が84%で、かなり素直に反応します。直後1分足と直後11分足の方向一致率66%で、あまり高くありません。

(3-3) 独国Ifo景況指数

8月24日に発表された独国Ifo景況感指数は115.9(前回116.0)で、景況感は107.9(前回107.3)、現況分析は124.6(前回125.4)と、まちまちの結果になりました。

(分析事例) 独国Ifo景況指数(2017年8月25日発表結果検証済)

Ifoの指標結果分析にはあまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ役に立たないのです。

(3-4) 欧州PMI速報値

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

9月22日に発表された欧州9月分PMI速報値は、製造業が58.2(前回改定値57.4)、サービス業が55.6(前回改定値54.7)、でした。製造業は直近のピークの前月分を上抜け、サービス業も2017年2月以降も2013年以降でかなり高水準なままで上下しています。

次回発表は10月24日が予定されています。

(分析事例) 欧州PMI速報値(2017年6月23日発表結果検証済)

最近の製造業は、市場予想後追い型で推移しています。どちらかと言えば、指標結果が良ければ陰線、悪ければ陽線で反応しがちです。実態差異のマイナス率が77%に達していますが、実態差異と直後11分足の方向一致率は33%しかありません。

これが本指標の特徴です。

直後1分足は、直前1分足との方向一致率が15%(不一致率85%)です。追撃は指標発表後すぐに開始して、発表から1分を過ぎると利確の機会を探るべきです。直後1分足と直後11分足の終値を比べたとき、反応を伸ばしたことが32%、値幅を削ったことは36%、反転したことは32%、と追撃ポジションの長持ちには向いていません。

【4-3-1.(4) 物価指標】

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.4%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

8月31日に発表された8月分HICP前年比速報値は、前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は少し前まで下降基調転換を懸念されていたものの、こちらも上昇に転じたかも知れません。

次回発表は9月29日です。

(分析事例) HICP(消費者物価指数)速報値(2017年7月31日発表結果検証済)

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

【4-3-1.(5) 雇用指標】

8月31日に発表された独国8月分雇用統計の結果は、失業率が5.7%(6・7月分同値)、失業者数前月差は△0.5万人(7月分△0.9万人)でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速していたものの、この3か月は停滞しています。失業者数前月差は、2015年1月分以降プラスだったことが4回しかありません。

次回発表は9月30日です。

8月31日に発表された欧州7月分失業率は+9.1%でした。各国平均で9.1%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

次回発表は10月2日です。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6658364

この記事へのトラックバック