ブラックアウト・ルールでも1%利上げ観測でが続く?

米国では、雇用統計、消費者物価指数、卸売物価指数といった重要指標が続けて発表されました。

まずは7月8日(金)に発表となった米国雇用統計

それによると、景気動向を映す非農業部門の雇用者数が前月比37.2万人増と市場予想の25万人増を大きく上回り、平均時給も前月比で0.3%上昇、前年同月比でも5.1%上昇と高い伸び率が続いています。

この結果を受けて市場では、インフレを促す一因となるタイトな雇用状況が続いているため、7月26−27日開催予定の米連邦公開市場委員会(FOMC)で6月に続き0.75%の利上げに動くとの観測が強まりました。

ただ、一方で、金融引き締めが続く中、雇用統計が米国労働市場の力強さを示したことは株式市場にはポジティブに受け止められました。

景気後退することなくインフレの鎮静化を実現する“ソフトランディング”への期待感が下支えとなって、この日の米国株式は小幅下落に留まりました。

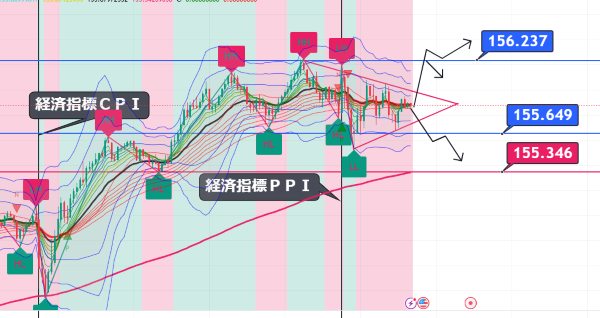

週が変わり7月13日(水)には、米GDPの約7割を占める個人消費を占う上で重要となる6月度の米国消費者物価指数(CPI)が発表されました。

インフレ率を分析するための最重要指標の一つとして、市場関係者から注目されています。

これまで3ヵ月連続して物価が前年同月と比べて8%以上も上昇している状況が続いていたため、

金融引き締め効果などで物価上昇スピードが弱まるのを期待されていましたが、

期待もむなしく前年同月比9.1%の上昇と約41年ぶりの高い伸びを示す結果となりました。

翌7月14日(木)に、今度は売り手側の物価の動きを指数化した6月度の米国卸売物価指数(PPI)が発表されましたが、こちらもCPI同様に前年同月比で11.3%の上昇と予想を上回り、

今年2月以降ずっと10%以上が続いているという異常な状況に変化はありませんでした。

PPI関連で唯一救いになったのは、変動の大きいものを排除したコア指数の伸びが前月比で0.3%上昇と5月度の0.4%上昇から若干鈍化したところでしょうか。

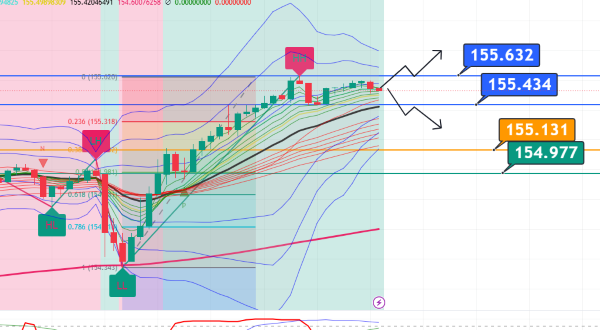

とは言え、インフレが沈静化し始めたと考えるには程遠く、インフレを抑制するのに0.75%金利引上げで足りないなら、7月FOMCではその上を行く1.00%の金利引上げもあり得るという見方が出始めています。

先週、予想を上回る労働需給と物価高を表す指標が相次いだため、米国株式は下落していきました。

今週は、金利引き上げについてFOMCメンバーから決定打となる発言が出てくる可能性が低くなります。

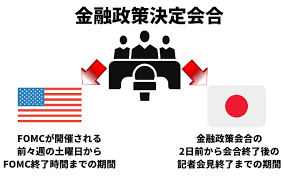

というのも、FOMC開催の前々週の土曜日からFOMC終了時まで、関係者の金融政策に踏み込んだ発言を禁止するブラックアウト・ルールと呼ばれるルールが存在するためです。

ただ、その間も市場では依然として1.0%金利引上げの有無を巡る動きは続くでしょう。

材料になりそうなものとして、個人消費の大きな部分を占める住宅関連指標の発表がありますので、この辺りに注目して行きたいと思います。

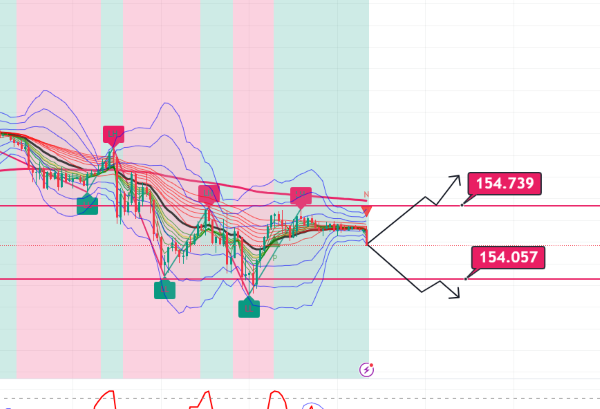

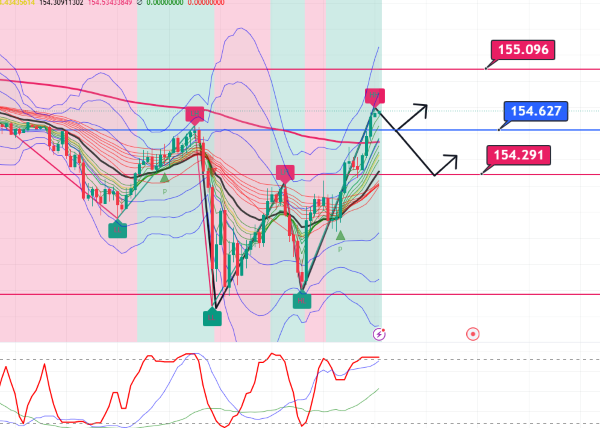

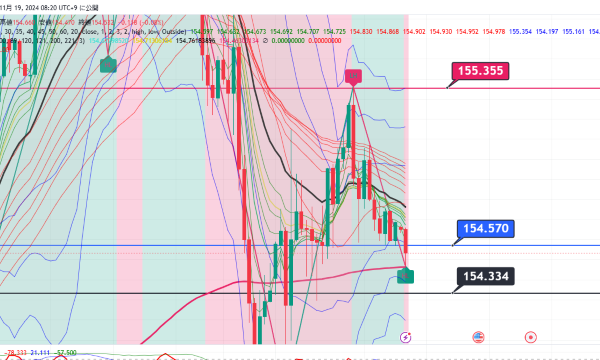

住宅関連の落ち込みで1%利上げ観測が萎むのではないかとみています

その分買われていたドルが売られることも想定します