2024年07月31日

旬の厳選10銘柄」に選ばれる銘柄がどのようなものなのか。理解を深めていただくために、 銘柄を絞り込む上での藤ノ井氏「3つの視点」をご紹介します

- 市場の風を読み解く羅針盤 ? 「旬の厳選10銘柄」 利益の光景 「旬の厳選10銘柄」 ?

- その評判は急速に広がり、 一流の投資家から初心者まで、

- その高評価の声が止まりません。

- この10銘柄は、 市場の動向を理解し、

- 投資のタイミングを 見極める有力なツールとして

- 多くの投資家に信頼されています。

- その鍵となるのは、

- 長年の経験と専門知識を有する

- 藤ノ井俊樹氏の 丁寧な解説と具体的な投資手法。

- “タイムリーな情報と信頼性が魅力 ?これが、藤ノ井氏の

- 「旬の厳選10銘柄」に 共通する良い口コミの一つです。

- 四半期ごとに提供される最新の情報は、

- 投資家にタイムリーな投資情報を提供し、

- その独自の哲学で

- 「負けない」

- 投資を実践する 藤ノ井氏の手法は、

- 個人投資家にとって非常に有益です。

- 「旬の厳選10銘柄」の

- 良い口コミは、

- 多くの投資家が このリストから

- 選ばれた銘柄で

- 利益を得ている 現実を証明しています。

- また、

- 「旬の厳選10銘柄」の銘柄は 大きく下がらず、

- 下がった場合でも

- 必ず下げ止まるという特徴があり、

- 大きな損失を避けられると

- 評価されています。

- 各 銘柄の選定基準や

- その後の動向について

- 詳しく解説されることで、

- 投資家自身のスキル向上に

- 寄与しているようです。

- “信頼と効果性が証明された羅針盤” ?

- 日本の株式市場には、企業価値が正当に評価されず、株価が割安に位置している銘柄がかなりあります。明らかに価格の歪み「ミスプライス」が生じているものもあります。そのような銘柄を見つけて、本来あるべき適正株価に収束していく過程を狙うのが私の投資手法です。 ジム:ミスプライスの発生は収益機会ですからね。ただ、ミスプライスが生じていても、何らかの変化が加わらない限りは、価格も変化しないままである恐れがあります。 藤ノ井:その通りですね。私は「ミスプライス+1(プラスワン)」と表現し、皆さんに啓蒙しています。ミスプライスになってしまっている理由は必ずあるので、その根本が変わらない限りは、割安なままで放置されるということになりかねません。実際、日本の株式市場にも割安状態がずっと続いている万年割安株は少なくありません。 そこで私はまず、なぜ安いのかを徹底的に調べます。次に、その歪みが是正される可能性を財務や将来性を分析することで探るのです。製造業であれば、工場まで自分の足で行き、稼働率を目で見て調べるなど、若い頃はそういうこともしていました。 その結果、ミスプライスが解消されるだろうと確証を得られたら、自信を持って買いにいきます。「+1(プラスワン)」というのは、変化を起こすきっかけとなる材料のことなのです。

- 「旬の厳選10銘柄」は、

- その高い評判を持つ理由を証明しています。

- これからも 藤ノ井氏の鋭い視点と

- 豊富な経験に基づく10銘柄は、

- 投資家たちの財布を肥やし、

- 投資への道しるべとなることでしょう

日本の株式市場には、企業価値が正当に評価されず、株価が割安に位置している銘柄がかなりあります。明らかに価格の歪み「ミスプライス」が生じているものもあります。そのような銘柄を見つけて、本来あるべき適正株価に収束していく過程を狙うのが私の投資手法です。 ジム:ミスプライスの発生は収益機会ですからね。ただ、ミスプライスが生じていても、何らかの変化が加わらない限りは、価格も変化しないままである恐れがあります。 藤ノ井:その通りですね。私は「ミスプライス+1(プラスワン)」と表現し、皆さんに啓蒙しています。ミスプライスになってしまっている理由は必ずあるので、その根本が変わらない限りは、割安なままで放置されるということになりかねません。実際、日本の株式市場にも割安状態がずっと続いている万年割安株は少なくありません。 そこで私はまず、なぜ安いのかを徹底的に調べます。次に、その歪みが是正される可能性を財務や将来性を分析することで探るのです。製造業であれば、工場まで自分の足で行き、稼働率を目で見て調べるなど、若い頃はそういうこともしていました。 その結果、ミスプライスが解消されるだろうと確証を得られたら、自信を持って買いにいきます。「+1(プラスワン)」というのは、変化を起こすきっかけとなる材料のことなのです。

銘柄選定の3つの方法

株式投資において、最初に選ぶ銘柄の重要性は言うまでもありません。

しばしば、株式投資の銘柄選びは「結婚相手を選ぶように」と例えられます。これは、最初にどの銘柄を選ぶかが、その後の資産の動きに大きな影響を与えるためです。

初めて購入する銘柄は、まだ多くの人の目に留まっていない段階で、慎重に選び出し、早期に購入することが求められます。慎重かつ迅速な行動は矛盾しているように思えますが、株式投資における銘柄選定では、これが真実です。

本記事では、成功する投資家がどのような銘柄を選んでいるのかを解説します。

- 1株式投資における銘柄選定で押さえておくべき3つのポイントは以下の通りです。

1. 会社四季報の重視

2. 割安性の考慮

3. 本業の進捗状況の確認

また、中期投資で成功するために避けるべき銘柄選定方法として、多くの投資家が注目している人気株や、業績とは無関係なランキングや値動きで選ぶことが挙げられます。

1.銘柄選定において知っておくべき3つのこと

銘柄を選定する際には、以下の3つのポイントを押さえておくことが重要です。

1. 四季報を重視すること

2. 割安性を考慮すること

3. 本業の進捗を確認すること

これらは投資において非常に重要な要素であり、これを軽視して投資で成功することは難しいと言えます。それほどまでに重要なので、以下で詳しく解説していきます。

-

1.1.会社四季報を重視する

会社四季報は、銘柄選びにおいて最も精度の高い情報を提供する媒体です。年に4回更新されるため、情報は常に最新の状態を保っています。初めはその分厚さに圧倒されがちですが、慣れてくると「お宝銘柄」を見つける楽しみがあります。

四季報は、投資家にとって必要な優待情報や業績予想の強気・弱気マークなどを追加することで、使い勝手を向上させています。

銘柄探しでは、業績予想が会社予想と比較してどうか、前号と比較した営業利益の増減、業務展開の見出しに不透明感がないかなどをチェックします。会社予想よりも強気な業績予想、前号からの大幅な増額、見出しの絶好調な銘柄は株価を上昇させる傾向にあります。

四季報は、銘柄選びには欠かせないツールです。使い方をマスターすれば、より多くの有望な銘柄を発見することができるでしょう。最初に四季報の読み方を学ぶことをお勧めします。

1.2.割安性を考慮する

四季報で触れた通り、業績が良い企業の株は人気があります。業績の向上は利益増加を意味し、これが株価上昇に直接関連します。

しかし、株価は将来の業績を反映して動くため、公表された業績のみに基づいて株を選ぶと、高値掴みのリスクがあります。

よって、株価が既に上昇し過ぎていないか、または今後成長の余地があるかを検討することが重要です。

株が適正価格かどうかを判断するには、割安指標であるPERやPBRを参照します。PERは10倍以下、PBRは1.5倍以下が望ましいとされており、これらの数値が低ければ低いほど割安と考えられます。

ただ、あくまで業績好調な上で割安指標が低いことが重要で、単に株価が売られ過ぎているため割安指標の数値が低いものは除外する必要があります。

割安指標が低い理由は二つあります。一つ目は、企業の利益が増加することで、現在の株価に対して割安に見える場合です。二つ目は、企業の利益が変わらないにも関わらず株価が下落することで、割安指標が低下する場合です。特に後者の状況は注意が必要です。株価が下落傾向にある銘柄については、購入を避けるべきです。

1.3.本業の進捗の確認をする

株式投資においてしばしば見落とされがちなのが、企業の本業の進捗を確認することです。

銘柄の業績に最も大きな影響を与えるのは、その企業の事業が順調に進んでいるかどうかです。たとえば、店舗に顧客がほとんど訪れない企業の株価が自然と上昇することは考えにくいです。

一時的な資産売却益や話題性によって株価が急騰することはありますが、そのような不自然な上昇は通常、早晩終わりを迎えます。誤ってそのような銘柄を高値で購入すると、大きな損失を被るリスクがあります。

銘柄選びでは、事業内容を把握し、本業からの成長による利益があるかどうかを確かめることが重要です。

実際に、テンバガーと呼ばれる銘柄は、本業の成長による業績の上方修正を重ね、その結果、株価が大きく伸びていきます。以下の銘柄は、何度も上方修正を行い、着実に株価を伸ばしていった典型的な例です。

この銘柄は、本業の業績が伸びることによって、安定した価格変動を示しています。

株価の急激な上昇は、短期的な資金流入によるものではありません。

銘柄を選ぶ際には、

本業の成長が見られない状況で株価が上昇することは期待しない方が賢明です。

2.中期投資で勝てない銘柄選定の仕方

一方、短期取引において利益を上げることが難しい銘柄選定の方法も存在します。以下に紹介する方法は、特に短期売買に適用されるものですが、経験豊富な投資家でなければ利益を得ることは困難です。

2.1.多くの投資家の注目のマトになっている人気株を選ぶ

人気のある株式には多種多様なものが存在しますが、既に価格が大幅に上昇している株を選んでしまうことがあります。特に短期間で急激に価格が上昇する株式がその傾向にあります。

これらの株式はテーマ性が強く、将来有望とされる産業に関連していることが多いです。しかし、ファンダメンタルズを無視して投資が集中するため、実際の業績に比べて過剰に評価されることがよくあります。

日本マイクロニクスのケースはその典型的な例です。重要なニュースが出て株価が大きく上昇しましたが、2014年のNISA制度の開始とともに、多くの初心者投資家がこの株を購入したと言われています。その動機は、当時の話題性や株価の目立った上昇にあったと思われます。

株式投資においてタイミングは重要です。一時的な大きな利益を享受することもありますが、現在の日本マイクロニクスの株価は、2014年の開始価格の半分まで下落しています。株式投資の経験がある方なら、高値での購入は慎重に行うべきだと理解しているでしょう。特にNISAを利用している場合、基本的に中長期投資を行うため、過剰に高騰した株を購入することはリスクが伴います。現在、日本マイクロニクスの株価は停滞していますが、再び高値に戻ることを期待しています。人気株を選ぶ際には、自身の投資スタイルに合った方法で選ぶことが重要です。参考までに、日本マイクロニクスの最新の株価情報をご覧ください。

初心者注意!おもわず買ってしまう人気株の危険な売買ポイント(リンク)

2.2.ランキングや値動きなど業績の関係ないところから選ぶ

株価チャートは銘柄選定において重要なツールですが、それは補助的な役割に過ぎません。銘柄選定の根幹はファンダメンタルズにあります。

チャートだけを見て銘柄を選ぶのは間違ったアプローチですし、偶然株価上昇ランキングに登場した銘柄を選ぶのも同様です。

短期トレードであれば、チャートに基づく選定が成功することもありますが、中長期投資ではファンダメンタルズを無視した選定はほとんど成功しません。

銘柄選定には、まずファンダメンタルズでスクリーニングを行い、その後補助的にチャートを参照するのが賢明です。

「旬の厳選10銘柄」に選ばれる銘柄がどのようなものなのか。理解を深めていただくために、

銘柄を絞り込む上での藤ノ井氏「3つの視点」をご紹介します。

01短期的に稼ぐ、絶交の機会

ミスプライス投資

藤ノ井氏の代表的な投資手法といえば「ミスプライス投資」です。厳選10銘柄シリーズのなかでも、この概念を元に選定された銘柄が多く含まれています。ミスプライスとは、本来あるべき価格から逸脱した不自然な価格のことをいいます。わかりやすくいうと文字通り“間違えた価格”という意味です。

人間はどうしても短期的な視点で物事を考えてしまい、感情的になる傾向があります。人間心理の集合体であるマーケットでは、それがことさら顕著に現れるといっていいでしょう。実際、何らかの材料が公表された場合など市場が過剰に反応して株価が突発的に一方に振れるということがよくあります。そこに生じたミスプライスに狙いを定めようというわけです。

例えば、ある企業にとって少しプラス要因かな? という程度の材料発表にもかかわらず、株価が急騰するようなことがよくあります。逆に企業業績を左右するほどの悪材料でないにもかかわらず、売り込まれ急落するというケースもあります。どちらにせよ市場が落ち着き、過剰反応していたことに皆が気付きはじめると株価は急速に元の水準に戻すのです。これが短期的な値動きに狙いを定める場合のミスプライス投資です!

02株価指標が総じて優秀な水準に

狙い目の優秀株

どれだけ業績好調で不安要素の一切ない企業の株であっても売り手が多ければ株価は下落するし、反対にどれだけ業績不振でも人気が殺到すれば一時的には株価が上昇します。実際、100万円の価値のものがなぜか10万円で売り出されるという、本来有り得ないことが株式市場では当たり前のように起こっています。つまり、株価は常に企業価値を100%正しく反映しているとは限らないということです。

たとえば、財務体質が健全で、業績も好調である企業の株価が安く放置されている、そんな銘柄があったとしたら、仕込んでおきたいですよね。もちろん、安値圏で仕込むことにより、下値硬直性が働きやすくなるのはいうまでもありません。下値硬直性とは、これ以上は株価が下がりにくく下支えされる作用のこと。結果、ローリスクでありながら、上昇期待の高い投資が可能になるというわけです。

PER、PBR、配当利回り、自己資本比率といった株価指標が総じて優秀な水準にあるならば、下値メドをつけることも比較的容易です。株価の変動に掛けるのではなく、株式投資の基本姿勢、企業に投資するという観点から見つけた優良株ではそうそう負けようもありません。

03安値で買い吹上を待つ

好材料を秘めた株

株価が急騰するには何かしらの “きっかけ” が必要です。それが「材料」といわれるもの。いわば「株価上昇のトリガー」です。藤ノ井氏は、このトリガー探しのプロフェッショナルです。会社四季報を擦り切れるほど読み込み、IRに電話を入れ、次に来る材料を分析・検証する。その手腕は日本でも指折りといっていいでしょう。

ここでの最大のポイントは「次に来る」というキーワードです。『史記』に「先んずれば人を制す、後るれば則ち人の制する所と為る」と記されていますが、株式市場における「材料探し」とは、まさに先手を取るための戦略に他なりません。

ひとたびその材料が市場からスポットを浴びると買いが買いを呼び、それまで凪だったチャート形状が一気に躍動し始めることがあります。場合によっては、株価がすでに高値圏であっても、もう一段高させるパワーがある!だからこそ、市場参加者たちは株価上昇のシグナルとして材料を重要視しているのです。

つまり、「材料」を探り当てる嗅覚が備わっていなければ、持ち株がどんどん勢いよく上昇するという株式投資の醍醐味を味わうことは出来ません。間違っても、材料発表後に高値を掴むようなことはしないように! 株価が動きだす前に仕込むからこそ、大きな儲けを掴み取ることができるのです!

「短期的に稼ぐ絶好の機会!ミスプライス投資」「株価指標が総じて優秀な水準に!狙い目の優良株」「安値で買い吹き上げを待つ!好材料を秘めた株」これら3つの視点から、その時々の相場状況に応じたベストな銘柄を絞り込んだのが「旬の厳選10銘柄」なのです。

株歴50年超のプロが今、買うべきと考える銘柄

藤ノ井俊樹『旬の厳選10銘柄』シリーズ最新号公開中! ![]()

![]()

藤ノ井俊樹氏の「旬の厳選10銘柄」は、株式投資のプロフェッショナルによる厳選された銘柄選定サービスです。50年以上の経験を持つ藤ノ井氏が、単に銘柄を推奨するだけでなく、購入のタイミングや理由を明確に説明し、売買戦略や価格目標を提供します。投資家は、推奨理由を理解することで自身の投資スタイルに合った銘柄を選ぶことが可能になります。さらに、銘柄の期待度を5段階で評価し、M&Aの可能性、業績の良さ、大きな成長のチャンス、業績回復の期待、季節要因、遅れているが業績の良い銘柄、円高の恩恵を受ける銘柄など、様々な視点からの見出しと評価コメントが付されています。これにより、初心者でも売買プランを立てやすくなっています。

藤ノ井俊樹『旬の厳選10銘柄』2024年シリーズ最新号公開中! ![]()

![]()

50年以上の経験を持つプロによる銘柄選定を手頃な価格で任せることができます。

旬の厳選10銘柄とは、何でしょうか。

50年以上の経験を持つプロによる銘柄選定を手頃な価格で任せることができます。

株歴50年以上の熟練投資家、藤ノ井俊樹氏は、独自の鑑定眼を活かし、四半期ごと(新春・春・夏・秋)に厳選した買い推奨の10銘柄を選定します。

投資顧問が自信を持って提供する推奨10銘柄です。

あなたの株式投資が一変するかもしれない情報源です。下値硬直性の働きが期待できる上、好材料含みの銘柄情報を提供し、絶対成果主義のリピーターから支持を得ているFPO屈指の人気商品です。

投資顧問が自信を持って提供する、旬の厳選10銘柄についての情報です。ユーザーの声によると、「年間利益は平均して約300万円」とのことです。2013年5月のスタート以来、これが42回目の提供となります。

単に銘柄リストを提供するだけでなく、各銘柄についてのPER、PBRなどの各種指標や情報を示し、「なぜ藤ノ井氏がこの銘柄を推奨するのか?」という点について、株歴50年以上のプロフェッショナルが、今買うべきだと考える理由を、個別に解説した動画でお届けします。

以下は、実際に提供される動画のサンプルイメージです。

4347ブロードメディアは、eスポーツをカリキュラムに取り入れた通信制高校を支援する企業として注目されています。代々木校では定員を超えるほど生徒数が増加し、新しいキャンパスを設立する事態に至りました。

教育事業においては、生徒数の増加が収益に直結するため、この動向は業績向上の明確な指標となります。実際に「2023年新春号」での推奨以降、連続して好決算を発表し、配当の増加も行われました。これらの結果、株価は大幅に上昇し、2.22倍に達する成果を達成しました。

推奨時の株価は907円でしたが、その後の株価は大きく上昇しました。

値:2,017円 上昇率:122.38%

2788アップルインターナショナルは、「2023年春号」で推奨された企業です。主に東南アジア向けの中古車輸出を手掛ける中古車買取専門店「アップル」を運営しています。同社は営業利益が67.1%減少すると予想しましたが、藤ノ井氏の分析によれば、業績には上方修正の余地があると評価されました。実際に、業績は上方修正され、藤ノ井氏の予測どおり株価は大幅に上昇し、2.46倍に達しました。

推奨時株価:251円 → 推奨後高値:618円 上昇率:146.21%

他にも急騰する銘柄が多数出現しています!

6882三社電機製作所は、パワー半導体を搭載した電源機器を専門としています。小型電源の需要が顕著に回復し、電源機器事業が好調で、次期の業績回復が期待されています。その結果、前期および今期の業績は予想を上回るサプライズ決算となりました。さらに、増配も発表され、株価はストップ高となり大幅に上昇しました。

推奨時株価:940円 → 推奨後高値:1,564円 上昇率:66.38%

7856萩原工業は合成樹脂繊維のリーディングカンパニーです。推奨後は一時的にレンジ内で動きましたが、6月の決算は減益予想を覆し、二桁の増益を達成するサプライズ決算となりました。推奨以降、価格は下落せずに上昇を続けており、これはまさに低リスク高リターンの事例です。

推奨時株価:1,173円 → 推奨後高値:1,900円 上昇率:61.97%

アイティフォー(4743)は、半世紀以上の歴史を誇る独立系ソフトウェア開発会社です。地方創生活動や自治体のデジタルトランスフォーメーション(DX)の需要増加により、成長の余地が大きいと評価されています。目標通りに増収増益を続け、安定した上昇を見せています。この銘柄にはまだ上昇の余地があります。

推奨時の株価は816円で、推奨後の最高値は1,185円に達し、上昇率は45.22%です。

東京計器は、航空機に搭載されるレーダー警戒装置や逆探装置などを製造・販売する防衛関連の企業です。防衛関連予算の増加が期待される中、業績の下方修正は投資のチャンスと見なされています。国策銘柄として、売り手はいないとされています!

推奨時株価:1,279円 → 推奨後高値:1,837円 上昇率:43.62%

6837京写

プリント配線板の設計・製造を実施する企業。片面基板で世界首位。世界的に大きなシェアを持つ企業は価格競争力を持ち優位な立場を築きやすいとされます。同社も業績は好調で、推奨から3ヶ月ほどで約4割の上昇となりました。

推奨時株価:347円 → 推奨後高値:481円 上昇率:38.61%

8078阪和興業

独立系の鉄鋼商社。配当性向が10%以下と低く、大幅増配にも期待したいとして推奨。結果は、前期の年間配当を100円→130円。さらに今期も前期比40円増の170円に大幅増配。まさに狙い通り。株価も上昇しました。

推奨時株価:3,745円 → 推奨後高値:5,140円 上昇率:37.24%

5632三菱製鋼

建機・自動車向け特殊鋼・ばねを生産する企業。低PBRであることから、PBR1倍に向けた取り組みに期待したいということで推奨しました。推奨後、決算発表に向けて上昇し、2カ月の短期間で36.70%上昇は十分。

推奨時株価:1,316円 → 推奨後高値:1,799円 上昇率:36.70%

6362石井鐵工所

石油、LPGタンクの老舗ながら、不動産事業で稼ぐという企業。推奨後の決算で大幅増益プラス10円の増配を発表し大きく上昇。その後、株価は下落したものの再び反発。直近高値を更新する強い動きとなりました。

推奨時株価:2,299円 → 推奨後高値:3,135円 上昇率:36.36%

3918PCIホールディングス

自動車、重機、建機などに組み込む制御ソフトの開発、IoTソリューションの提案や開発、半導体開発などを手掛ける企業。若干、上下したものの、推奨したところがほぼ底値での上昇となりました。

推奨時株価:954円 → 推奨後高値:1,250円 上昇率:31.02%

直近1年間の銘柄から一部をご紹介しました。1年間という短期間でも数多くの上昇銘柄が出現してることがお分かりいただけたかと思います。

思いも寄らぬ動きを見せた2023年・・・

見直す【みなおす】

一(他動詞五段)

①再度検討し、誤りを訂正する。例:「答案を見直す」。

②以前の評価を変更する。以前には気づかなかった価値を認めること。例:「彼の人柄を見直した」。

二(自動詞五段)病気や景気などが改善し、良い方向に変わる。 広辞苑 第7版

年末になると、その年の出来事を振り返るのが恒例ですね。今年も多くのニュースがありました。

新型コロナウイルスの分類が「5類」に下げられ、街には再び活気が溢れました。一方で、ハマスによるイスラエルへの攻撃という悲しい出来事もありました。スポーツの世界では、阪神タイガースが38年ぶりに日本一に輝き、多くの人に驚きを与えました(笑)。

そして、今年私たち投資家が再評価したのは、日本の株式市場でした。

日経平均株価

2023年、日経平均は25,834.93円で始まりました。3月9日には年初来の高値28,734.79円を記録した後、徐々に下落しました。変化の契機は、3月末に東京証券取引所が発表した要請でした。ROEが8%未満、PBRが1倍を下回る企業に問題があると指摘し、資本コストや株価を意識した経営を求めました。

同時期に、世界的な投資家ウォーレン・バフェット氏が三菱商事、伊藤忠商事を含む五大商社の株を購入しました。これがきっかけとなり、外国人投資家の買いが増え、6月には株価が33,700円台まで上昇しました。

バフェット氏の投資により、日本株が割安であることが広く認識され、東証の要請によって日本企業の変革への期待が高まり、外国人投資家による買い越しが12週間続きました。日本株は外国人投資家によって再評価されたのです。

東証の要請が日本株の躍進のきっかけとなり、2024年にもその影響が続いています。

10月末には、東証が新たな発表を行いました。3月の要請に基づき、改善策を開示している企業を公表するというものです。これにより、要請に応じていない企業が明らかになります。1月から公表が始まり、毎月更新されるため、対策を講じていない企業には大きなプレッシャーとなります。IRの充実、配当の増加、自社株の買い戻しなど、株価上昇に直結する動きが加速することでしょう。

最近、低PBR株の是正要請に対する対応が目立っています。例えば、PBRが0.4倍台の櫻護謨(5189)は、配当性向を30%とする業績連動型配当への方針変更を発表しました。これまで配当の指標がなかったことを考えれば、これは明らかに前向きな変化です。また、配当性向を50%や70%に大幅に引き上げる企業も増えています。

さらに、バフェット氏が1,220億円の円建て社債を発行したことが注目されており、市場は彼が再び日本株を購入する可能性が高いと見ています。これにより、投資家の期待感が高まっています。

2024年1月からは新NISAがスタートします。これは従来のNISAを大幅に拡充したもので、年間投資上限額が積立投資枠と成長投資枠を合わせて360万円に引き上げられ、保有期間も無期限となりました。最大利用可能額は1,800万円に増額されています。これにより、株式投資への関心が一層高まることでしょう。

日本の家計における金融資産の構成は、50%以上が現金及び預金で、株式は約10%に過ぎません。対照的に、アメリカでは約40%が株式で占められています。これは、日本の株式市場にはまだ成長の余地があることを意味しています。2023年を超え、2024年は日本株にとって期待が高まる環境になると見られています。

日本の個別株に焦点を当て続けて10年!

辰巳天井という縁起のよい格言もあります。期待が高まる2024年の日本株。ここでご紹介したいのが、株歴50年超の熟練投資家、藤ノ井俊樹氏が有望銘柄情報を提供する「旬の厳選10銘柄」です。

藤ノ井氏が、持ち前の鑑定眼をもって四半期に一度(新春・春・夏・秋)厳選する買い推奨10銘柄。下値硬直性の働きが期待できるうえ、好材料含みの銘柄情報だと、絶対成果主義のリピーターから支持を得ているFPO屈指の人気商品です。2013年5月からスタートして、今回が43作目となります。

藤ノ井氏についてもご紹介しましょう。霧に包まれるがごとく不透明な株式相場を50年に渡って生き残ってきたプロ投資家です。株歴50年を超える経験を持つ投資家が、果たして日本にどれだけいるでしょうか。

![]()

投資家としての第一歩を踏み出したのは、わずか10歳。新聞に掲載される株価をもとに父親の懐勘定での擬似取引で、学校へ行っている間にも小遣いが増えていることに高い関心を持つ。当時の藤ノ井少年の愛読書は『会社四季報』。

証券会社の法人部門在籍時には事業法人などに対して様々な投資手法を提案し高い評価を得る。数々の仕手戦に参戦するなど、株式市場の最前線で様々な投資経験を重ねた後、数名のエキスパートとともに独立。以来、独特の着眼点から相場を読み解く能力を遺憾無く発揮し続け、投資歴は半世紀を超える。

旬の厳選10銘柄とは

株式投資の経験が50年以上のベテラン投資家、藤ノ井俊樹氏は、独自の鑑定眼を活かし、四半期ごと(新春・春・夏・秋)に厳選した買い推奨の10銘柄を選出します。これらの銘柄は下値の硬さと有望な材料を含んでおり、絶対成果主義を掲げるリピーターからの支持を集めているFPOの中でも特に人気のある商品です。2013年5月の開始以来、今回で42回目の作品となります。

ただ銘柄リストを提供するだけでなく、各銘柄についてのPER、PBRなどの各種指標や情報を示し、「なぜ藤ノ井氏がこの銘柄を推奨するのか」についての理由を個別に解説した動画も提供しています。以下は、実際に提供される動画のサンプルイメージです。

こ

これまでにご紹介した関連銘柄は、実は「旬の厳選10銘柄」の最新号に掲載されている銘柄の一つです。この情報だけでも価値があると思いますが、他にも魅力的な銘柄が9つ存在します。

「旬の厳選10銘柄」に選出される銘柄の特徴を理解していただくために、銘柄選定における藤ノ井氏の「3つの視点」を紹介いたします。

藤ノ井氏の代表的な投資手法は「ミスプライス投資」です。厳選された10銘柄シリーズの中でも、この概念に基づいて選ばれた銘柄が多数含まれています。ミスプライスとは、本来の価格から逸脱した不自然な価格を指します。簡単に言えば、文字通り「間違った価格」のことです。

人はしばしば短期的な視点で物事を考え、感情に流されやすいです。市場は人間心理の集合体であり、その傾向は特に顕著です。実際に、何か材料が公表されると、市場は過剰に反応し、株価が突然大きく動くことがよくあります。そうしたミスプライスを狙うのです。

例えば、ある企業にとってさほど重要でない材料が発表されたにも関わらず、株価が急上昇することがあります。また、企業の業績に大きな影響を与えないマイナスの材料が出たとしても、株価が急落することもあります。いずれにしても、市場が冷静になり、過剰反応だったと気づくと、株価は速やかに元の水準に戻ります。これが短期的な価格変動を狙ったミスプライス投資の一例です。

たとえ企業が業績好調で不安要素がなくても、売り手が多い場合は株価が下落しますし、業績不振でも人気が集まれば株価は一時的に上昇することがあります。実際に、株式市場では100万円の価値があるものが10万円で売られるような、本来あり得ない現象が起こることがあります。これは、株価が常に企業価値を完全に反映しているわけではないことを意味します。

例えば、財務状態が良好で業績も上向いているにも関わらず、株価が低く評価されている企業があれば、投資のチャンスと考えたいですよね。安値での投資は、株価の下値硬直性を促進し、これ以上価格が下がりにくい状況を作り出します。その結果、リスクが低いながらも、株価の上昇が期待できる投資が可能になります。

PER、PBR、配当利回り、自己資本比率といった株価指標が総じて優秀な水準にあるならば、下値メドをつけることも比較的容易です。株価の変動に掛けるのではなく、株式投資の基本姿勢、企業に投資するという観点から見つけた優良株ではそうそう負けようもありません。

株価が急騰するためには、何らかの「きっかけ」が必要です。これを「材料」と呼び、「株価上昇のトリガー」とも言えます。藤ノ井氏は、このトリガーを見つける専門家です。彼は会社四季報を熟読し、IRに問い合わせを行い、次に来る材料を分析・検証します。その腕前は日本でもトップクラスです。

「次に来る」というのがここでのキーワードです。『史記』には「先んずれば人を制す、後れば人に制される」とありますが、株式市場での「材料探し」は、まさに先手を打つ戦略です。

一度その材料が市場の注目を集めると、買いが買いを呼び、静かだったチャートが突如活気づくことがあります。時には、株価が既に高値圏にあっても、さらに上昇する力があります。このため、市場参加者は株価上昇のシグナルとして材料を重視するのです。

つまり、重要な「材料」を見つける能力がなければ、株価が急上昇する株式投資の真髄を楽しむことはできません。材料発表後に高値で買うような間違いは避けてください! 株価が上がる前に投資することで、大きな利益を得るチャンスがあるのです!

「短期間での収益機会!誤価格の投資」「全体的に優れた株価指標!注目すべき優良株」「低価格で購入し、上昇を待つ!魅力的な材料を持つ株」これらの3つの視点を基に、市場の状況に合わせて選ばれた最適な銘柄が「旬の厳選10銘柄」です。

どうして藤ノ井氏は50年も株式相場で

生き残ってこれたのか?

多くの個人投資家は勝つことに情熱を注ぎがちですが、株式市場は魅力的で、誰もが欲しいと思うお金で溢れています。そのため、勝ちたいという心理が働きます。しかし、株式投資ではこの心理が裏目に出ることがあります。一時的な欲望に捉われると、すぐに市場から退場してしまう可能性があります。

負けない投資を実践することが重要です。株式投資において「負けない」という考え方は、一見すると勝ち続けて大金を稼ぐイメージとは異なるかもしれません。しかし、負けないことは、実際には勝つことにつながります。負けないことで勝ち続けることができるのです。株式投資では、最強の盾が最強の剣になることもあります。

具体的な例を挙げると、藤ノ井氏の「ミスプライス投資」手法は、PBRが特定の倍率以下、自己資本比率が特定の%以上で、直近数年で連続営業赤字の企業を除外するなど、財務体質が健全で割安な銘柄を選ぶことに重点を置いています。(具体的な数値は公開できません)

デイトレードが流行していますが、デイトレーダーは株価の動きに焦点を当て、株価指標や業績はあまり重視しません。たとえ上場廃止の可能性が高くても、価格が動けばその動きを利用して利益を狙います。

。

藤ノ井氏は、業績が良く株価指標から見ても割安な銘柄を好む傾向にあります。これはデイトレードのような短期的な利益を狙うよりも、中長期的な視点で見た場合、株価が下落するよりも上昇する可能性の方が高いと考えているためです。

成長が期待される企業に投資することが株式投資の本質であるならば、業績が良く割安な株は、いつか必ず評価されると言えます。結果としては、損をしない、すなわち利益を得ることになるでしょう。この考え方は、投資の神様と称されるウォーレン・バフェット氏の投資哲学に似ているとも言えます。

配当は安全装置!

また、藤ノ井氏が普段注目しているのは配当です。デイトレーダーはあまり気にしないかもしれませんが、個人投資家にとっては配当が非常に有利な効果をもたらすことは明らかです。

実際には、配当投資にはいくつかの効果があります。一つには、株価の変動による影響を緩和する効果があります。配当を行う銘柄に投資することで、株価が下落しても損失を抑えることができます。例えば、配当利回りが5%の銘柄を10年間保有すれば、配当だけで投資額の50%を回収できます。これは、株価が半減しても損をしないという計算です。さらに、20年間保有すれば、投資額を完全に回収できる計算になります。そうなれば、株価の動向に関わらず損失は発生しません。

もう一つの効果は、下落リスクの軽減です。株価が下落するほど、配当利回りは上昇します。たとえば、配当利回りが5%の銘柄が半額になれば、利回りは10%に上昇します。年利10%は、投資対象として非常に魅力的です。魅力的な投資対象には自然と購入が集まり、株価の上昇につながります。つまり、配当利回りが高い銘柄は、株価が下落しにくいという特性を持っています。

配当が変わらないという前提で説明しましたが、配当が個人投資家にとって有利な状況を作り出すことはご理解いただけると思います。

。

成行注文は藤ノ井銘柄には不向きです。

「旬の厳選10銘柄」で推奨される銘柄を購入する際は、成行注文ではなく指値注文を使用することをお勧めします。藤ノ井氏が選定する銘柄には、トヨタ(7203)、ファーストリテイリング(9983)、東京エレクトロン(8035)のような超大型株は含まれず、時価総額300億円未満の小型株が多いためです。

。

取引量が少ない小型株に大量の買い注文が入ると、株価が急騰し、予期せぬ高値で購入するリスクがあります。実際に、「旬の厳選10銘柄」が公開された後の最初の営業日には、過去にこのような現象がしばしば見られました。これを避けるために、指値注文を利用して希望の価格で注文することを推奨しています。

小型株は価格変動が大きいと聞いて、リスクが高いと感じる方もいるでしょう。しかし、これこそが藤ノ井氏が50年間株式市場で生き残るための秘訣です。

株式投資のバイブルとされる『株式投資』と『株式投資の未来』において、経済学者シーゲル博士は80年分のデータを分析し、市場平均を上回る投資対象として小型株を挙げています。

彼の調査では、時価総額に基づいて10のグループに分けた結果、時価総額が小さいグループほど投資リターンが大きい傾向にあることが明らかになりました。最も時価総額が小さいグループは、最も大きいグループの1.5倍のリターンを記録しました。

また、効率的市場仮説の観点からも、小型株の優位性は注目に値します。この仮説は、市場が全ての情報を反映しているという考えですが、実際には大型株と小型株で情報の信憑性に大きな差があります。

多くのアナリストによって分析された大型株とは異なり、小型株は分析が少なく、株価には本来の企業価値ではなく誤った価値が反映されやすいです。これが藤ノ井氏の「ミスプライス投資」の機会となっています。

もちろん、小型株が大型株よりリスクが低いわけではありません。一般的に高リターンは高リスクを伴います。しかし、藤ノ井氏は損をしない投資を心がけています。

財務状態が良好で利益を出している企業、配当による下値のサポートがある企業、低PER・低PBRの割安な銘柄を選ぶことで、小型株のメリットを享受し、デメリットを補っています。その成果は、冒頭で紹介した実績が証明しています。

これまでに本シリーズを手にした方の

声をお聞きください。

たった1,000株で100万円以上の収入

たった1,000株で100万円以上の収入となり、信じていてよかった! と痛感しました。買ってて良かった! 信じて良かった! 安心、安全を提供してくれるFPO! これからもお付き合いのほど宜しくお願いします。

もちの木庵 さん

年間利益は平均して300万円くらいです

うまくはまった時は大きな利益が得られます。正直いってハズレもありますが、アタリの方が断然多く、利益を出しています。情報不足の私にとっては有り難い存在です。年間利益は平均して300万円くらいです。

もりちゃん さん

これだけの稼ぎができたのは正に教えられた銘柄の力

合計¥2,884,000円の税抜きの実質利確分である。何も知らない私がこれだけの稼ぎができたのは正に教えられた銘柄の力である。

加藤 さん

会社のボーナス8ヶ月分相当の利益をGET

藤ノ井先生の推奨銘柄を仕込んでいたところ、大爆発! 利食いのタイミングも自画自賛のドンピシャで、会社のボーナス8ヶ月分相当の利益をGETできました。かつての自分をぶん殴ってやりたい・・・。

為替の助 さん

今は、プラス130万円

株を始めて2年、それまでのマイナスは200万円。夏の推奨銘柄購入、6月の大暴落も関係なく毎日が楽しくなりました。今は、プラス130万円これからもコツコツと楽しませていただきます。

suw さん

秋号の2788アップルで104万円の利益

秋号の2788アップルで104万円の利益を上げる事ができ、感謝しております。

ケンちゃん さん

つまり4倍になっていました

日経平均も上がっているので自分の持ち株を見たら、上昇してました。ファーストブラザーズが知らないうちに株式分割して、しかも購入金額の約2倍。つまり4倍になっていました。こんなことはIPOを買っていた時以来です。

may23 さん

購入した各銘柄シリーズでは、おかげさまで負けなし

購入した各銘柄シリーズでは、おかげさまで負けなしですが、1銘柄で50万円程の投資額の倍の利益を得たときはF氏に足を向けて眠れなかった。

まるしば さん

マイナス60,000だったのがいきなり+1,100,000...

たまたま午前中持株チェックをしたら菊水電子とコンセックの組み合わせでマイナス60,000だったのがいきなり+1,100,000... 短くまとめると@160→@285 9,000株の利益確定ができました。

筑後の初心者 さん

売買成績は9銘柄売買して8勝1敗、各取引では15勝2敗

たいへん参考になりました。旬の厳選10選での売買成績は9銘柄売買して8勝1敗、各取引では15勝2敗でした。MAX損失は21,000円、MAXの利益は約400,000円、合計利益は約+70万円でした。

10倍返しだ さん

3銘柄利益合計167万

4471三洋化成 5,120で500株買い、5,900で500株売り手仕舞39万利益。7745 エイアンドデイ71万。カーリットHD31万。3銘柄合計141万利益。4275 カーリット本日寄付き下げ始まりそうなので残株2,000株寄付き908で売り手仕舞利益26万。3銘柄利益合計167万。

佐藤 さん

500万円近くあった損失をわずか2~3年で取り返すことができた

2017年秋号からの連続して参加しています。当時500万円近くあった損失をわずか2~3年で取り返すことができたことが成果です。

やっくん さん

約200万の利確

旬の厳選秋号わ本当に凄かった。飯田、エノモト、精工技研、パピレス、ラクトジャパン、で約200万の利確。

jiiji さん

100万から始めて、今は約2,000万弱

100万から始めて、今は約2,000万弱になっております。日本航空電子では、大分利益を上げさせて頂きました。(現在進行中)

キク さん

では、藤ノ井氏が具体的にどんな銘柄に

目をつけているのかというと・

今号のテーマは「歴史的転換点における割安で業績の良い銘柄を見極める!」です。現在、時代は大きな波を打っており、変化が迫っています。

先に述べたように、東証は日本市場を世界基準に引き上げるため、上場企業に資本コストや株価を意識した経営を促しています。

この改革が進むと、世界中の資金が日本市場へ流入する可能性があります。国内では、新NISAの開始により、これまで株式投資に無関心だった人々が投資を始める動きがあります。日本株にとっては追い風と言えるでしょう。

藤ノ井氏が選んだのは、変化の波に乗る日本を代表する銘柄です。これら10銘柄に先行投資することで、大きな恩恵を受けられるでしょう。

次に、特に期待が寄せられている銘柄について詳しくご紹介します。

注目の銘柄は、特定分野で専門性を持ち、トップクラスの企業です。特定分野での大きな市場シェアは、それ自体が大きな利点です。さらに、業績は非常に好調で、前期には売上高、営業利益、純利益ともに過去最高を更新しました。

右肩上がりの成長を続ける企業で、売上と利益を着実に伸ばしており、売上高は3年前の1.6倍、経常利益は2.4倍に増加しています。この強力な成長は今後も続くと見込まれます。

同社の最大の強みは、高い研究開発能力にあります。これにより新たな製造方法を確立し、製造原価を削減し、コスト競争力を向上させることに成功しています。また、生産コストの削減に向けた大規模な成長投資を行い、成果を出しています。

その研究開発力の高さは、一般的な水準の20倍以上のペースで商品開発を進めることができるという点で、大きな強みとなっています。これが成長の原動力になっていると考えるのは自然なことです。

また、M&Aを積極的に行っている点も魅力的です。2021年にはシンガポールの企業を子会社化し、翌年には福島県の企業を非子会社化。2023年にはベンチャー企業の株式の65%を取得しました。これらの動きがシナジー効果を生み、販路の拡大につながっています。

藤ノ井氏がこの銘柄を推奨する最大の理由は、典型的なミスプライス銘柄であることです。ミスプライスとは、本来の価値とは異なる価格がつけられている状態を指します。

実際、決算発表を受けて株価が大きく下落しました。今期の業績見通しは前期比で4%の増収ですが、経常利益は35%減と予想されています。表面的な数字だけを見れば、失望売りが出るのも理解できます。

しかし、同社の開発力や環境を考慮すると、これらの数字は明らかに保守的です。地政学リスクによる在庫増加を懸念しているようですが、上方修正が予想されます。実際に、過去にも保守的な予測を出して後に上方修正する傾向がありました。今期も同じパターンが見られる可能性があります。

現在の株価は、本来の価値に比べて割安なミスプライスです。PBRは0.7倍、PERは8倍と割安で、配当利回りは3.5%を超えており、株価の下支えも期待できます。低リスクで高リターンが見込める絶好の機会と言えます。

この銘柄だけで、2024年のパフォーマンスに十分なリターンが期待できると思いますが・・・

旬の厳選10銘柄という名の通り、

まだまだ期待銘柄は目白押しです

藤ノ井銘柄は、過去最高の受注高を更新し、増額修正された関西地盤の企業です。株価は割安であり、大阪万博関連としても注目されています。

日本では老若男女問わず知られている「アレ」のコンテンツを展開する企業は、グローバル展開を進めており、成長の余地があります。業績は好調です。

半導体や電子部品を扱う商社は、業績回復が見込まれるため、投資対象から外せません。業績は大幅に上方修正され、さらなる回復が予想されます。

昭和9年創業の老舗企業は、割安感が顕著で、上昇の余地があります。生産体制の増強により、業績にも上振れの余地があります。PBR1倍割れ対策にも期待が集まっています。

コロナ5類移行やインバウンド消費の活況により、特定分野の大手企業は好調です。需要が旺盛で、業績向上が期待されます。

株歴50年以上の経験を持つ投資家が見出した銘柄は、業績下方修正されても回復が期待されます。中期経営計画には利益を生む要素があります。

大阪万博関連銘柄は、準備が始まったことで特需が予想され、来期に向けた成長も見込まれます。

防衛予算の大幅増加により恩恵を受ける電子部品製造メーカーは、中国経済の低迷の影響を受けていますが、株価は堅調です。国策銘柄として売りはありません。

パチンコ業界の規制緩和や新紙幣の発行により、業績は好調ですが、割安です。その理由はここでは語れません。

藤ノ井俊樹の旬の厳選10銘柄は、株歴50年以上の現役プロが選び抜いた銘柄情報です。藤ノ井氏は、特異な情報網と長年の人脈を活用して情報を収集し、経験を生かして時間と労力をかけて銘柄を選定しています。

藤ノ井氏は、セミナーで「自分が損するのはもちろん嫌ですが、皆さんが損するのも嫌です」と述べており、その取り組みは明らかです。10銘柄シリーズ公開の1週間前には、睡眠時間が平均3時間になるほど、最終チェックに専念しています。

この銘柄情報は、10万円(税込11万円)で提供されます。1銘柄あたり1万円という価格で、その価値を逆算してみると、高いとは言えないかもしれません。推奨銘柄の期待度や実績を考えると、1銘柄10万円で提供してもおかしくないとさえ考えられています。

購入価格 10万円(税込11万円)

月々の負担を軽くするためにクレジットカードでの分割払い(最大24回)もご用意させていただきました。24回払いにした場合、月々約4,583円で「旬の厳選10銘柄」を手に入れて頂けます。(分割払いをご利用の場合、各カード会社の規約に基づき別途手数料が発生します)

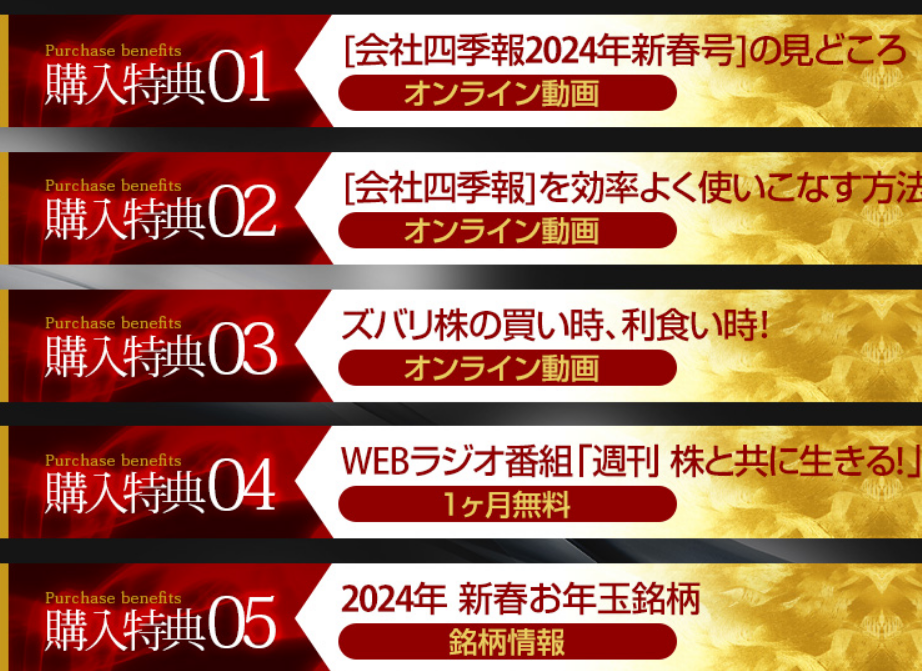

【購入特典】お年玉銘柄は12月25日(月)23:59まで

さらに! 4つの購入特典をご用意しました。

真っ先にチェックして欲しい人気の特典がコレ! 3ヶ月に一度の四季報発売日が楽しみで仕方がないという藤ノ井氏。毎回のことながら、付箋をはったり折込みをつけたりして1週間も経たないうちにボロボロに。笑

四季報といえば、わずか一枚のシートのなかから、その会社の全容を知れるのが最たる特徴です。第三者目線で厳格に評価された、いわば内申書のようなものでしょうか。そこに会社側の言い分などは反映されません。だからこそ、銘柄選びの有効手段として活用している人が多いということでしょう。

とはいえ、ざっと2,000ページ、約5cm幅もあるのでなかにはボリュームに圧倒されるばかりで、とてもじゃないが、自分が手にしても宝の持ち腐れなんて考える人もいるかもしれませんね。

そこで! 人気特典『会社四季報の見どころ』の出番というわけです。「この特典が一番即効性があるので、ずっと続けてほしい!」長年のリピーター様からは、そんな声も届いています。

毎回、真っ黒になるほど四季報を読み込んでいる藤ノ井氏が、先日発売されたばかりの最新号で気になった箇所、チェックしておくべきポイントなどをわかりやすく解説してくれます。

購入価格 10万円(税込11万円)

月々の負担を軽くするためにクレジットカードでの分割払い(最大24回)もご用意させていただきました。24回払いにした場合、月々約4,583円で「旬の厳選10銘柄」を手に入れて頂けます。(分割払いをご利用の場合、各カード会社の規約に基づき別途手数料が発生します)

【購入特典】お年玉銘柄は12月25日(月)23:59まで

さらに! 5つの購入特典をご用意しました。

※分割払い最大24回にも対応しております。

※解説動画・銘柄のお届けは12月23日(土)9:00を予定しています。

-

no image

-

no image

-

no image

-

no image

-

no image

この記事へのトラックバックURL

https://fanblogs.jp/tb/12648449

※ブログオーナーが承認したトラックバックのみ表示されます。