新規記事の投稿を行うことで、非表示にすることが可能です。

2023年10月23日

FXの確定申告

FXをしていて、年間で20万円以上の利益が出た場合には確定申告をしなければなりません。少額運用で日に1000円の利益としても月に20,000円、年間では240,000円となりますので申告の対象となります。

<FXの利益にかかる税金と税率>

所得税:15%

住民税:5%

復興特別所得税:0.315%(2037年まで)

所得税は申告納税方式ですので、利益を得た人が自身で税額を計算して、確定申告と納税を行います。住民税は所得税の確定申告をしていれば申告は不要です。

<FXの確定申告が必要な人>

FXをしていて、下記のいずれかに該当すればFXで得た利益を確定申告しなければいけません。

会社で年末調整を受けていない人

企業などに勤めておらず、年末調整がないため、所得税の確定申告が必要な個人事業主、年間の給与収入が2,000万円を超えるため年末調整が受けられない会社員などは確定申告が必要です。ただし、主婦や無職の人などFX以外の所得がなく、FXの利益が年間48万円以下であれば申告の必要はありません。

FXの利益や副業所得、副業の給与収入などの合計が、年間20万円を超えた会社員は申告が必要です。副業所得とは副業収入から経費を差し引いた金額のことです。VPSの料金なども経費として計上できます。なお下記のような場合は勤務先で年末調整をしていても確定申告をしなければなりません。

<確定申告が必要な例>

本業の給与収入の他に、副業としてコンビニバイトで10万円の収入、FXの利益が15万円で合計25万円の収入がある。

医療費控除の申告やふるさと納税の申告、1年目の住宅ローン控除の申告などは、年末調整ではできないために確定申告が必要となります。

なお、「FXをしているけれど、年間の取引を合計した際に利益が出ていない」という場合は、確定申告にFXを含める義務はありません。ただし、損失が出た場合も申告することでメリットを得られることがあります。

<損益通算ができる>

損益通算とは、複数の証券会社で行ったFX取引の利益と損失をまとめて計上することです。金融庁に届出ている証券会社など、A社では30万円の利益が出たが、B社では10万円の損失が出たという場合、両者を合算して20万円の利益とすることができます。

ただし、損益通算できるのは「先物取引に係る雑所得等」のみです。それ以外の給与所得や事業所得などと損益通算することはできません。

<繰越控除ができる>

繰越控除は、損失を翌年以降に繰り越せる制度です。損失のみで利益が出ていない場合でも、翌年以降3年にわたって「先物取引に係る雑所得等の金額」を限度として損失を繰り越して利益と相殺できます。ただし、繰越控除を利用するためには、利用する年について毎年確定申告が必要です。

FXの確定申告に必要な書類

FXの確定申告にはいくつかの書類が必要となります。用意する書類と入手先は下記のとおりです。

(※1)マイナンバーカードがあれば本人確認・番号確認の2点とも要件を満たします。

(※2)マイナンバーの「通知カード」は2020年(令和2年)5月25日に廃止されていますが、通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、引き続き番号確認書類として利用できます。

なお、医療費控除や寄附金控除などの所得控除やFX以外の副業所得の申告なども行う場合は、申告内容に応じた書類が必要です。

FXの確定申告に必要な書類はどう書けばいいのか?

FXの申告をする際は、確定申告書の第一表、第二表、第三表という3つの申告書を作成することになります。このうち、FXに関する内容を記載するのは、主に確定申告書 第三表です。ここでは、FXの確定申告に必要な「先物取引に係る雑所得等の金額の計算明細書」と「確定申告書」の書き方を説明します。

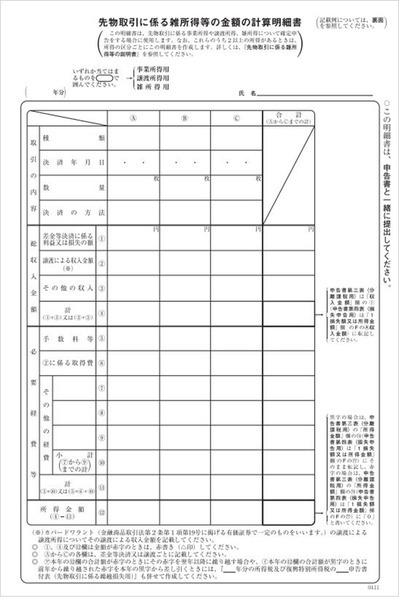

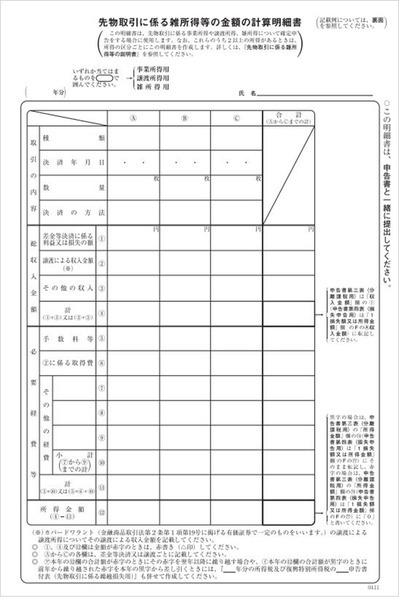

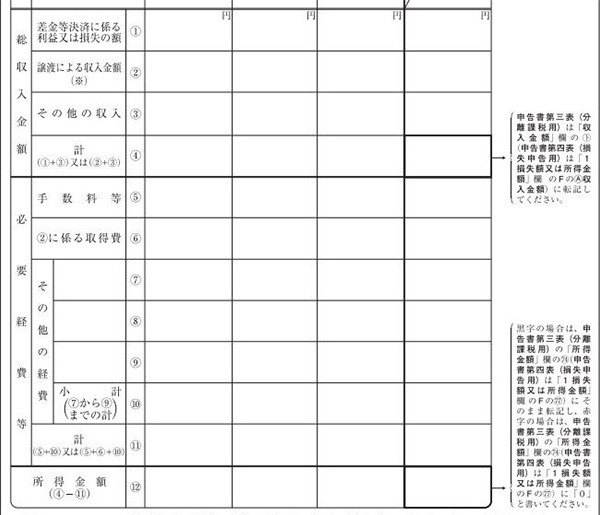

先物取引に係る雑所得等の金額の計算明細書の記載方法

FXの利益や損失を確定申告する場合には、先物取引に係る雑所得等の金額の計算明細書を提出する必要があります。

先物取引に係る雑所得等の金額の計算明細書

まずは、上部の所得の種類について「雑所得用」に○をつけます。氏名欄には、納税者本人の名前を記入してください。

その下の「取引の内容」には、以下のように記入します。

種類:外国為替取引

決済の方法:仕切

決済年月日と数量は未記入で問題ありません。年間の取引をまとめて記載することが認められているためです。

なお、(A)から(C)欄については、差金決済取引または譲渡ごとに記入します。差金決済とは有価証券のやりとりをしない取引のことで、FXも差金取引のひとつです。

「総収入金額」欄には、証券会社のWebサイトからダウンロードできる「年間取引報告書」の内容をもとに記入します。「必要経費等」には、FX取引のために購入した書籍代、パソコン代の他に、VPSの利用料金などになります。あとは収入から経費を差し引いた金額を「所得金額(12)」の欄に記入し、最後に「合計欄」への記入も忘れないようにしましょう。

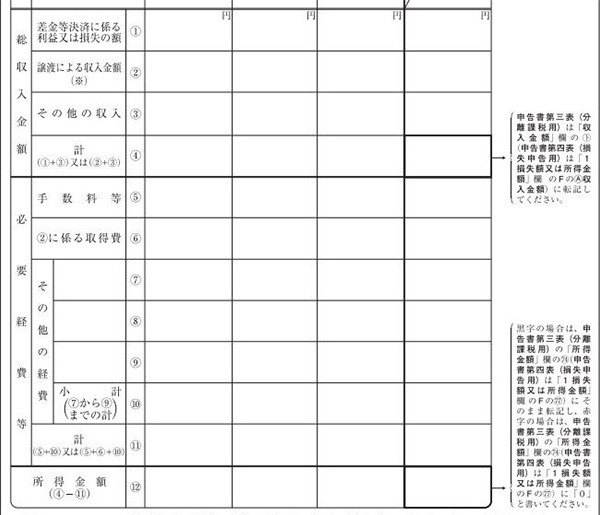

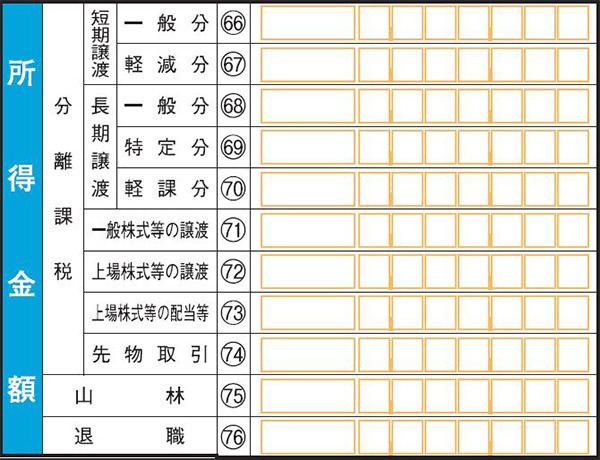

確定申告書の記載方法

確定申告書 第三表には、先物取引に係る雑所得等の金額の計算明細書の内容を転記します。

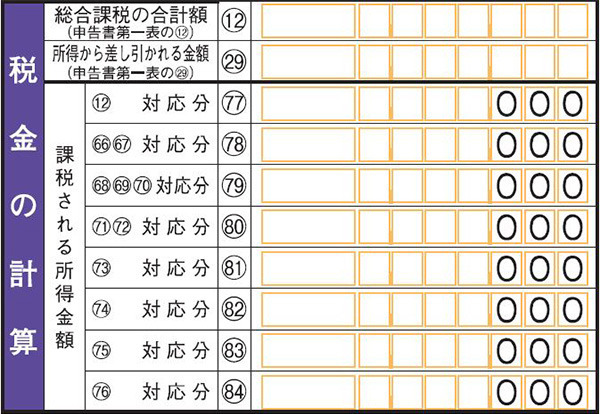

確定申告書 第三表

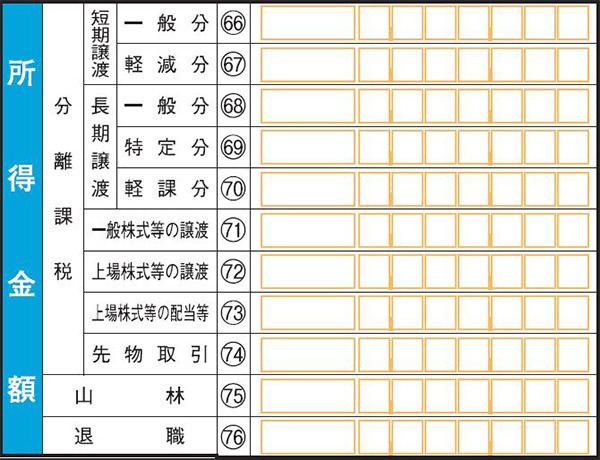

「収入金額」の「分離課税」「先物取引(ト)」欄に、明細書に記入した収入金額の合計を転記します。

「所得金額」の「先物取引(74)」には、収入から経費を引いた所得額を記入します。明細書の「所得金額(12)」の金額です。

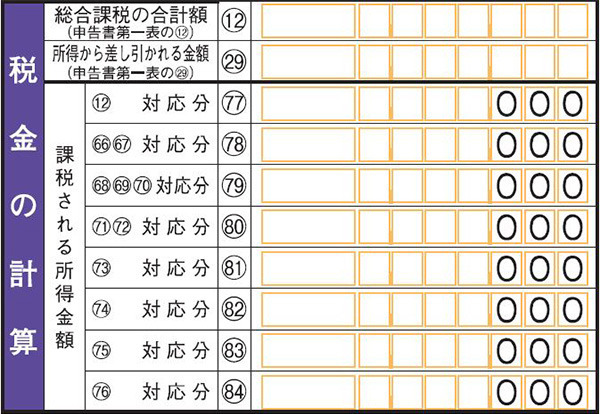

「税金の計算」欄の「総合課税の合計額(12)」と「所得から差し引かれる金額(29)」には、確定申告書 第一表の数字をそのまま転記してください。ここには、FXの利益は含まれません。

その後、「課税される所得金額」の「(12)対応分(77)」欄に、「総合課税の合計額」から「所得から差し引かれる金額(29)」を引いた額を記入します。なお、この段階で1,000円未満端数切り捨てとなります。

次に、FXについて記載します。「(74)対応分(82)」欄に、「所得金額」の「先物取引(74)」に記入した数字を転記してください。こちらもこの段階で1,000円未満端数切り捨てとなります。

ここまで終わったら、確定申告書 第三表の右側に記入欄が移ります。ここには、自分で計算した税額を記入します。

「税金の計算」の「税額」欄「(77)対応分(85)」に、確定申告書 第一表から転記した所得に対する税額を記入します。税金の額は、国税庁のWebサイトに記載されている所得税の速算表を使って計算しましょう。

所得税の速算表

次に「(82)対応分(90)」に、FXの利益にかかる税金を記入します。「(74)対応分(82)」に記入した金額に、所得税率15.0%を掛けた数字を書いてください。合計は「(85)から(92)までの合計(93)」に記入します。

確定申告書 第三表の記入は、本年分の(74)から差し引く繰越損失金額、および翌年以後に繰り越される損失の金額を除き、以上です。上記で説明した繰越控除がない人は(97)および(98)の記載は関係ないということです。この後、第一表で復興所得税を含めた最終的な税額の計算を行います。

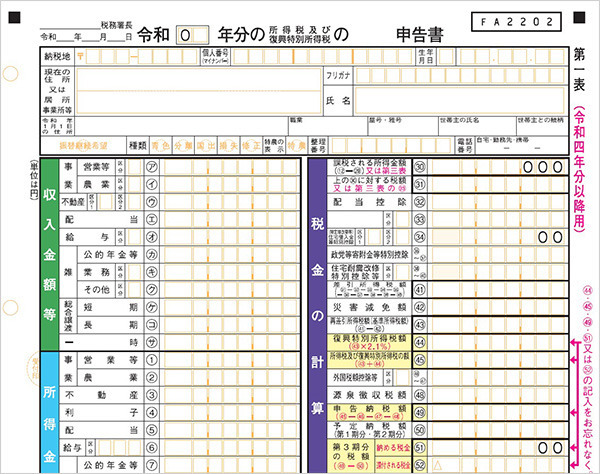

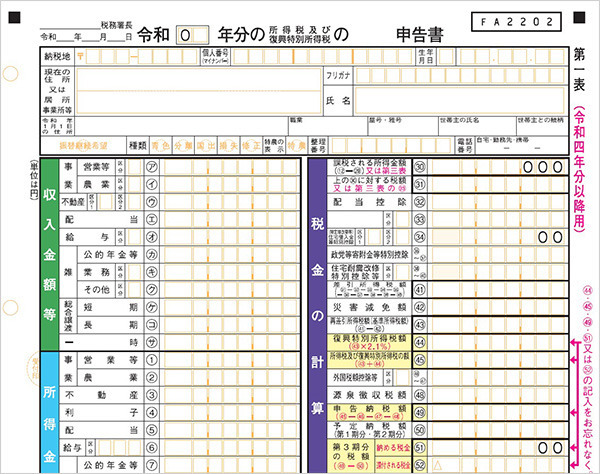

確定申告書 第一表

確定申告書 第一表の「税金の計算」の「上の(30)に対する税額又は第三表の(93)(31)」欄に、第三表の「(85)から(92)までの合計(93)」に書いた数字を転記します。この数字は、総合課税と分離課税の税金の合計です。

その後、利用できる各種所得控除の金額を記入して、最後に「復興特別所得税額(44)」と「所得税及び復興特別所得税の額(45)」を計算し、記入します。復興特別所得税等の計算方法は、欄に記載されている計算式で算出できます。

<確定申告書等作成コーナーでもFXの確定申告は可能>

FXの確定申告書は、国税庁の「確定申告書等作成コーナー」や市販の確定申告ソフトで作ることもできます。作成した申告書はe-Taxで提出できます。

確定申告書等作成コーナーを利用して申告書を作る場合は、以下の手順で進めましょう。

1.確定申告書等作成コーナーにアクセスする

2.「作成開始」をクリックする

3.提出方法を選ぶ

4.画面の案内に従って進み、「所得税」の申告を選ぶ

5.「次へ進む」をクリックする

6.生年月日を入力し、「給与以外に申告する収入はありますか?」で「はい」を選択、画面の案内に従って「次へ進む」をクリックする

7.「分離課税の所得」欄の「先物取引に係る雑所得等」の「入力する」をクリックする

8.取引内容を記入する(記入方法は「先物取引に係る雑所得等の金額の計算明細書」と同様)

9.「入力終了(次へ)」をクリックする

10.給与所得など、FXの利益以外の所得がある場合は入力する

11.記入の必要がない画面はすべて「入力終了(次へ)」で先に進む

12.納付金額が表示されるので、確認して「次へ」を推す

13.個人情報を入力する

14.所得税の納付方法を選ぶ

15.最初に選択した方法に従って、申告書の印刷やe-Taxでの送信を行う

<確定申告書の提出方法>

確定申告書の提出方法はいくつか用意されており、提出しやすい方法を選べます。

〇e-Tax

確定申告書等作成コーナーや、e-Taxに対応した確定申告ソフトを利用して確定申告書を作成する場合はe-Taxが便利です。マイナンバーカードとマイナンバー読取に対応したスマートフォンがあれば誰でも利用できますし、もしマイナンバーカードを持っていなくても事前に税務署に行ってIDとパスワードを取得すればe-Taxで提出することも可能です。

e-Taxで確定申告手続きを行った場合には、申告等データの送信後にメッセージボックスに届く「受信通知」により、申告等データが税務署に到達したことを確認できます。その「受信通知」とメッセージボックスに届いた送信済みの申告データをダウンロードし、プリントアウトしておけば申告書の内容と税務署に送付したことの証明になります。

〇郵送

住所地を管轄している税務署または業務センターに申告書と添付書類を郵送する方法もあります。業務センターが設置されている税務署が管轄になる場合は、税務署ではなく業務センター宛に郵送する点に注意が必要です。なお、郵送方法は郵便または信書便に限られます。宅配便やゆうメールなどは利用できません。業務センターの住所や対象税務署については、国税庁のWebサイトから確認できます。

確定申告書等の控えに収受日付印の受付印が必要な場合は、申告書等の控えと返信用相応の切手を貼付した返信用封筒を同封しなければなりません。

〇税務署へ持ち込み

住所地を管轄している税務署の窓口に持ち込み、時間外収受箱に投函して提出することもできます。なお、確定申告書を時間外収受箱への投函又は送付により提出する方で、申告書の控えに収受日付印の受付印が必要な場合は郵送と同様に申告書等の控えと返信用切手を貼付した返信用封筒を同封する必要があります。

税務署では提出だけでなく、書き方がわからないときの相談も受け付けていますが、「新型コロナウィルス蔓延防止」から、ここ数年は申告書作成会場の混雑回避のため、LINEアプリで入場整理券の配布を行っているところもありますので、所轄の税務署に事前確認をとってください。なお、業務センターには確定申告書を持っていくことはできません。

<所得税の納付方法>

所得税の納税方法はいくつか用意されており、利用しやすい方法を選べます。

〇口座振替

口座振替には「振替納税」があります。振替納税を希望する場合は、確定申告期限までに「預貯金口座振替依頼書兼納付書送付依頼書」を所轄の税務署または金融機関に提出してください。

なお、振替納税の依頼書はe-Taxから送信することもできます。e-Taxでの手続きなら、金融機関お届け印の押印等なしで手続きが完了します。

さらにe-Taxでは、即時または指定日に税金が口座から引き落とされる「ダイレクト納付」も可能です。所轄の税務署長に「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を提出して利用します。

〇クレジットカード納付

「国税クレジットカードお支払サイト」から、クレジットカードで納税することができます。納付額に応じて所定の手数料がかかります。手続きをする際には、納付先税務署は申告書を提出した先と同じ所轄の税務署、納付税目は「申告所得税及復興特別所得税」になりますのでご注意ください。

〇QRコードを利用したコンビニエンスストア納付

確定申告書等作成コーナー、または「コンビニ納付用QRコード作成専用画面」で作成したQRコードをコンビニ端末に読み込ませ、レジで所得税を納めることが可能です。納付金額が30万円以下の場合に利用できます。対応しているコンビニは、ローソン、ファミリーマート(マルチコピー機端末設置店舗のみ)、ミニストップ(Loppi端末設置店舗のみ)の各店舗です。

クレジットカード納付と同様、「コンビニ納付用QRコード作成専用画面」にて手続きする際には、納付先税務署は申告書を提出した先と同じ所轄の税務署、納付税目は「申告所得税及復興特別所得税」になりますので、注意してください。

〇現金納付

現金納付は、金融機関や所轄の税務署窓口に納税額と納付書を持って行き、納付する方法です。納付書は、金融機関や税務署に備え付けのものを利用できます。現金納付の場合も、納付先税務署は所轄の税務署、納付税目は「申告所得税及復興特別所得税」と記載しましょう。

<所得税の納付期限>

所得税の納付期限は、原則として確定申告の期限と同じです。2023年の申告分であれば、2024年3月15日までに納税しなければなりません。

ただし、振替納税を選択した場合は、3月15日よりも振替日が遅く、2024年4月24日に引き落とされます。引き落とし日に口座残高不足にならないように気を付けましょう。なお、クレジットカード納付については「国税クレジットカードお支払サイト」において、その手続きが完了した日をもって納付手続が完了した日とされていますが、引き落とし日に口座残高不足にならないようにする点は振替納税と同様です。

FXをやっていて、確定申告を面倒に思うかもしれません。しかしFXをやる以上は避けることはできないことです。

税務署は個人の取引のことなど知るはずもないし、税務調査など入るはずもないと思っていたら、それは大きな間違いです。

FX取引を行っているすべての人の情報は、各証券会社(海外も含む)から税務署へデーターとして渡されています。たしかに膨大なデーター量ですから、一度にすべてを調査できるわけではないでしょう。ですから、それは順番にです。

ある日、突然税務管やってきて慌てることのないように、毎年きっちりと申告はしておきましょう。せっかくの収入を追徴課税や重加算税でもっていかれたら悲しすぎますから。

<FXの利益にかかる税金と税率>

所得税:15%

住民税:5%

復興特別所得税:0.315%(2037年まで)

所得税は申告納税方式ですので、利益を得た人が自身で税額を計算して、確定申告と納税を行います。住民税は所得税の確定申告をしていれば申告は不要です。

<FXの確定申告が必要な人>

FXをしていて、下記のいずれかに該当すればFXで得た利益を確定申告しなければいけません。

会社で年末調整を受けていない人

企業などに勤めておらず、年末調整がないため、所得税の確定申告が必要な個人事業主、年間の給与収入が2,000万円を超えるため年末調整が受けられない会社員などは確定申告が必要です。ただし、主婦や無職の人などFX以外の所得がなく、FXの利益が年間48万円以下であれば申告の必要はありません。

FXの利益や副業所得、副業の給与収入などの合計が、年間20万円を超えた会社員は申告が必要です。副業所得とは副業収入から経費を差し引いた金額のことです。VPSの料金なども経費として計上できます。なお下記のような場合は勤務先で年末調整をしていても確定申告をしなければなりません。

<確定申告が必要な例>

本業の給与収入の他に、副業としてコンビニバイトで10万円の収入、FXの利益が15万円で合計25万円の収入がある。

医療費控除の申告やふるさと納税の申告、1年目の住宅ローン控除の申告などは、年末調整ではできないために確定申告が必要となります。

なお、「FXをしているけれど、年間の取引を合計した際に利益が出ていない」という場合は、確定申告にFXを含める義務はありません。ただし、損失が出た場合も申告することでメリットを得られることがあります。

<損益通算ができる>

損益通算とは、複数の証券会社で行ったFX取引の利益と損失をまとめて計上することです。金融庁に届出ている証券会社など、A社では30万円の利益が出たが、B社では10万円の損失が出たという場合、両者を合算して20万円の利益とすることができます。

ただし、損益通算できるのは「先物取引に係る雑所得等」のみです。それ以外の給与所得や事業所得などと損益通算することはできません。

<繰越控除ができる>

繰越控除は、損失を翌年以降に繰り越せる制度です。損失のみで利益が出ていない場合でも、翌年以降3年にわたって「先物取引に係る雑所得等の金額」を限度として損失を繰り越して利益と相殺できます。ただし、繰越控除を利用するためには、利用する年について毎年確定申告が必要です。

国税庁 No.1523先物取引の差金等決済に係る損失の繰越控除

FXの確定申告に必要な書類

FXの確定申告にはいくつかの書類が必要となります。用意する書類と入手先は下記のとおりです。

| 必要書類 | 入手場所 | 備考 |

|---|---|---|

| 確定申告書 第一表 | 国税庁のWebサイト、税務署 | 確定申告書等作成コーナーや確定申告ソフトを利用して申告を行う場合は事前の入手は不要 |

| 確定申告書 第二表 | 国税庁のWebサイト、税務署 | 同上 |

| 確定申告書 第三表 | 国税庁のWebサイト、税務署 | 同上 |

| 先物取引に係る雑所得等の金額の計算明細書 | 国税庁のWebサイト、税務署 | 同上 |

| 年間取引報告書 | FXの取引を行った証券会社 | |

| 給与所得の源泉徴収票 | 勤務先 | 給与所得がある方のみ必要 |

| 所得税の確定申告書付表(先物取引に係る繰越損失用) | 国税庁のWebサイト、税務署 | 損失の申告をする場合のみ必要 |

| 本人確認書類 | 免許証、マイナンバーカード(※1)、健康保険証、住民票など | |

| マイナンバーがわかる書類(番号確認書類) | マイナンバーカード(※1)、マイナンバーの通知カード(※2)、マイナンバーが記載された住民票など (※1) |

(※1)マイナンバーカードがあれば本人確認・番号確認の2点とも要件を満たします。

(※2)マイナンバーの「通知カード」は2020年(令和2年)5月25日に廃止されていますが、通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、引き続き番号確認書類として利用できます。

なお、医療費控除や寄附金控除などの所得控除やFX以外の副業所得の申告なども行う場合は、申告内容に応じた書類が必要です。

FXの確定申告に必要な書類はどう書けばいいのか?

FXの申告をする際は、確定申告書の第一表、第二表、第三表という3つの申告書を作成することになります。このうち、FXに関する内容を記載するのは、主に確定申告書 第三表です。ここでは、FXの確定申告に必要な「先物取引に係る雑所得等の金額の計算明細書」と「確定申告書」の書き方を説明します。

先物取引に係る雑所得等の金額の計算明細書の記載方法

FXの利益や損失を確定申告する場合には、先物取引に係る雑所得等の金額の計算明細書を提出する必要があります。

先物取引に係る雑所得等の金額の計算明細書

まずは、上部の所得の種類について「雑所得用」に○をつけます。氏名欄には、納税者本人の名前を記入してください。

その下の「取引の内容」には、以下のように記入します。

種類:外国為替取引

決済の方法:仕切

決済年月日と数量は未記入で問題ありません。年間の取引をまとめて記載することが認められているためです。

なお、(A)から(C)欄については、差金決済取引または譲渡ごとに記入します。差金決済とは有価証券のやりとりをしない取引のことで、FXも差金取引のひとつです。

「総収入金額」欄には、証券会社のWebサイトからダウンロードできる「年間取引報告書」の内容をもとに記入します。「必要経費等」には、FX取引のために購入した書籍代、パソコン代の他に、VPSの利用料金などになります。あとは収入から経費を差し引いた金額を「所得金額(12)」の欄に記入し、最後に「合計欄」への記入も忘れないようにしましょう。

確定申告書の記載方法

確定申告書 第三表には、先物取引に係る雑所得等の金額の計算明細書の内容を転記します。

確定申告書 第三表

「収入金額」の「分離課税」「先物取引(ト)」欄に、明細書に記入した収入金額の合計を転記します。

「所得金額」の「先物取引(74)」には、収入から経費を引いた所得額を記入します。明細書の「所得金額(12)」の金額です。

「税金の計算」欄の「総合課税の合計額(12)」と「所得から差し引かれる金額(29)」には、確定申告書 第一表の数字をそのまま転記してください。ここには、FXの利益は含まれません。

その後、「課税される所得金額」の「(12)対応分(77)」欄に、「総合課税の合計額」から「所得から差し引かれる金額(29)」を引いた額を記入します。なお、この段階で1,000円未満端数切り捨てとなります。

次に、FXについて記載します。「(74)対応分(82)」欄に、「所得金額」の「先物取引(74)」に記入した数字を転記してください。こちらもこの段階で1,000円未満端数切り捨てとなります。

ここまで終わったら、確定申告書 第三表の右側に記入欄が移ります。ここには、自分で計算した税額を記入します。

「税金の計算」の「税額」欄「(77)対応分(85)」に、確定申告書 第一表から転記した所得に対する税額を記入します。税金の額は、国税庁のWebサイトに記載されている所得税の速算表を使って計算しましょう。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

国税庁 No.2260所得税の税率

次に「(82)対応分(90)」に、FXの利益にかかる税金を記入します。「(74)対応分(82)」に記入した金額に、所得税率15.0%を掛けた数字を書いてください。合計は「(85)から(92)までの合計(93)」に記入します。

確定申告書 第三表の記入は、本年分の(74)から差し引く繰越損失金額、および翌年以後に繰り越される損失の金額を除き、以上です。上記で説明した繰越控除がない人は(97)および(98)の記載は関係ないということです。この後、第一表で復興所得税を含めた最終的な税額の計算を行います。

確定申告書 第一表

国税庁 確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分

確定申告書 第一表の「税金の計算」の「上の(30)に対する税額又は第三表の(93)(31)」欄に、第三表の「(85)から(92)までの合計(93)」に書いた数字を転記します。この数字は、総合課税と分離課税の税金の合計です。

その後、利用できる各種所得控除の金額を記入して、最後に「復興特別所得税額(44)」と「所得税及び復興特別所得税の額(45)」を計算し、記入します。復興特別所得税等の計算方法は、欄に記載されている計算式で算出できます。

<確定申告書等作成コーナーでもFXの確定申告は可能>

FXの確定申告書は、国税庁の「確定申告書等作成コーナー」や市販の確定申告ソフトで作ることもできます。作成した申告書はe-Taxで提出できます。

確定申告書等作成コーナーを利用して申告書を作る場合は、以下の手順で進めましょう。

1.確定申告書等作成コーナーにアクセスする

2.「作成開始」をクリックする

3.提出方法を選ぶ

4.画面の案内に従って進み、「所得税」の申告を選ぶ

5.「次へ進む」をクリックする

6.生年月日を入力し、「給与以外に申告する収入はありますか?」で「はい」を選択、画面の案内に従って「次へ進む」をクリックする

7.「分離課税の所得」欄の「先物取引に係る雑所得等」の「入力する」をクリックする

8.取引内容を記入する(記入方法は「先物取引に係る雑所得等の金額の計算明細書」と同様)

9.「入力終了(次へ)」をクリックする

10.給与所得など、FXの利益以外の所得がある場合は入力する

11.記入の必要がない画面はすべて「入力終了(次へ)」で先に進む

12.納付金額が表示されるので、確認して「次へ」を推す

13.個人情報を入力する

14.所得税の納付方法を選ぶ

15.最初に選択した方法に従って、申告書の印刷やe-Taxでの送信を行う

国税庁 確定申告書等作成コーナー

<確定申告書の提出方法>

確定申告書の提出方法はいくつか用意されており、提出しやすい方法を選べます。

〇e-Tax

確定申告書等作成コーナーや、e-Taxに対応した確定申告ソフトを利用して確定申告書を作成する場合はe-Taxが便利です。マイナンバーカードとマイナンバー読取に対応したスマートフォンがあれば誰でも利用できますし、もしマイナンバーカードを持っていなくても事前に税務署に行ってIDとパスワードを取得すればe-Taxで提出することも可能です。

e-Taxで確定申告手続きを行った場合には、申告等データの送信後にメッセージボックスに届く「受信通知」により、申告等データが税務署に到達したことを確認できます。その「受信通知」とメッセージボックスに届いた送信済みの申告データをダウンロードし、プリントアウトしておけば申告書の内容と税務署に送付したことの証明になります。

〇郵送

住所地を管轄している税務署または業務センターに申告書と添付書類を郵送する方法もあります。業務センターが設置されている税務署が管轄になる場合は、税務署ではなく業務センター宛に郵送する点に注意が必要です。なお、郵送方法は郵便または信書便に限られます。宅配便やゆうメールなどは利用できません。業務センターの住所や対象税務署については、国税庁のWebサイトから確認できます。

確定申告書等の控えに収受日付印の受付印が必要な場合は、申告書等の控えと返信用相応の切手を貼付した返信用封筒を同封しなければなりません。

〇税務署へ持ち込み

住所地を管轄している税務署の窓口に持ち込み、時間外収受箱に投函して提出することもできます。なお、確定申告書を時間外収受箱への投函又は送付により提出する方で、申告書の控えに収受日付印の受付印が必要な場合は郵送と同様に申告書等の控えと返信用切手を貼付した返信用封筒を同封する必要があります。

税務署では提出だけでなく、書き方がわからないときの相談も受け付けていますが、「新型コロナウィルス蔓延防止」から、ここ数年は申告書作成会場の混雑回避のため、LINEアプリで入場整理券の配布を行っているところもありますので、所轄の税務署に事前確認をとってください。なお、業務センターには確定申告書を持っていくことはできません。

<所得税の納付方法>

所得税の納税方法はいくつか用意されており、利用しやすい方法を選べます。

〇口座振替

口座振替には「振替納税」があります。振替納税を希望する場合は、確定申告期限までに「預貯金口座振替依頼書兼納付書送付依頼書」を所轄の税務署または金融機関に提出してください。

なお、振替納税の依頼書はe-Taxから送信することもできます。e-Taxでの手続きなら、金融機関お届け印の押印等なしで手続きが完了します。

さらにe-Taxでは、即時または指定日に税金が口座から引き落とされる「ダイレクト納付」も可能です。所轄の税務署長に「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を提出して利用します。

国税庁 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付

〇クレジットカード納付

「国税クレジットカードお支払サイト」から、クレジットカードで納税することができます。納付額に応じて所定の手数料がかかります。手続きをする際には、納付先税務署は申告書を提出した先と同じ所轄の税務署、納付税目は「申告所得税及復興特別所得税」になりますのでご注意ください。

国税庁 国税クレジットカードお支払サイト

〇QRコードを利用したコンビニエンスストア納付

確定申告書等作成コーナー、または「コンビニ納付用QRコード作成専用画面」で作成したQRコードをコンビニ端末に読み込ませ、レジで所得税を納めることが可能です。納付金額が30万円以下の場合に利用できます。対応しているコンビニは、ローソン、ファミリーマート(マルチコピー機端末設置店舗のみ)、ミニストップ(Loppi端末設置店舗のみ)の各店舗です。

クレジットカード納付と同様、「コンビニ納付用QRコード作成専用画面」にて手続きする際には、納付先税務署は申告書を提出した先と同じ所轄の税務署、納付税目は「申告所得税及復興特別所得税」になりますので、注意してください。

国税庁 コンビニ納付(QRコード)

〇現金納付

現金納付は、金融機関や所轄の税務署窓口に納税額と納付書を持って行き、納付する方法です。納付書は、金融機関や税務署に備え付けのものを利用できます。現金納付の場合も、納付先税務署は所轄の税務署、納付税目は「申告所得税及復興特別所得税」と記載しましょう。

<所得税の納付期限>

所得税の納付期限は、原則として確定申告の期限と同じです。2023年の申告分であれば、2024年3月15日までに納税しなければなりません。

ただし、振替納税を選択した場合は、3月15日よりも振替日が遅く、2024年4月24日に引き落とされます。引き落とし日に口座残高不足にならないように気を付けましょう。なお、クレジットカード納付については「国税クレジットカードお支払サイト」において、その手続きが完了した日をもって納付手続が完了した日とされていますが、引き落とし日に口座残高不足にならないようにする点は振替納税と同様です。

FXをやっていて、確定申告を面倒に思うかもしれません。しかしFXをやる以上は避けることはできないことです。

税務署は個人の取引のことなど知るはずもないし、税務調査など入るはずもないと思っていたら、それは大きな間違いです。

FX取引を行っているすべての人の情報は、各証券会社(海外も含む)から税務署へデーターとして渡されています。たしかに膨大なデーター量ですから、一度にすべてを調査できるわけではないでしょう。ですから、それは順番にです。

ある日、突然税務管やってきて慌てることのないように、毎年きっちりと申告はしておきましょう。せっかくの収入を追徴課税や重加算税でもっていかれたら悲しすぎますから。