2021年01月31日

2月1日経済指標(結果検証済)

明日1日は、

・09:30 豪州ANZ求人広告件数(1月集計分)・住宅ローン件数(12月集計分)

・18:30 英国製造業PMI改定値(1月集計分)・消費者信用残高(12月集計分)・住宅ローン承認件数(12月集計分)

・24:00 米国ISM製造業景況指数(1月集計分)

の発表があります。

18:30の英国指標は取引しません。

ここ2年、製造業PMI改定値は消費者信用残高や住宅ローン承認件数と同時発表されたとき、指標結果の良し悪しに素直な反応をしたことが25〜33%しかありません。素直な反応が強く疑われるときは過去の傾向が当てはまらないと考え、指標取引は諦めることにしています。

豪州ANZ求人広告件数

2018年以降、本指標と住宅ローン件数が同時発表されたことは今回で2回目です。前回(2020年11月2日)の発表時には、本指標発表結果の良さに反応して直後1分足が陽線で、住宅ローン件数の発表結果の悪さには反応しませんでした。

求人広告件数の絶対数は、前回発表でコロナ前の水準までほぼ戻っています(150万件強)。そして、前回結果が前月比+9.2%もあったことを踏まえると、今回はその反動でそれより低い数値になりそうな気がします。

このように今回の発表結果が予想を下回ると考える理由は、政府による緊急プログラムの一部が期間満了し、雇用維持補助金が減額されているためです(復活・延長するという議論もあるようです。復活した、というNewsは把握していません)。

ならば事業主はどう考えるでしょう。ふつう優先すべきは現在の雇用維持でしょう。前月発表でコロナ前の水準に広告件数が戻ったことを踏まえると、コロナ禍が終わらない限り、しばらく広告件数が前月のように大きく増えるとは思えないのです。

とは言え、予想が当たるにせよ外れるにせよ、大きく反応する指標ではありません。

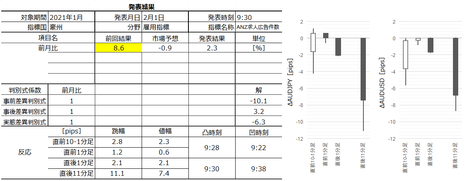

市場予想(前回結果)

・前年比 △0.9%(+9.2%)

事前差異判別式の解は△10.1です。

2018年以降発表時の平均順跳幅/値幅pips(2020年以降発表分)

・直前10-1分足:::4.2/ 2.6( 4.9/ 3.5)

・直前1分足::::::::1.8/ 1.2( 2.2/ 1.4)

・直後1分足::::::::2.2/ 1.6( 3.2/ 2.3)

・直後11分足::::::6.3/ 4.1( 7.2/ 5.1)

2020年以降発表分の数値は7回の平均値です。残り6回の発表時は、本指標よりもチャートへの影響力が強い指標との同時発表でした。

過去傾向に基づく取引方針

・直前10-1分足は、事前差異判別式の解の符号と逆方向にポジションを取得し、指標発表前に解消します。今回はロングです。

・指標発表直前に事前差異判別式の解の符号と逆方向にポジションを取得し、発表後11分以内に解消します。

今回はロングです。

・初期反応方向に追撃し、直後11分足順跳幅を狙います。

・直前1分足と直後1分足の値幅方向が一致していたら、直後1分足終値がつき次第それと同方向に追撃し、直後11分足終値がつくまでに解消します。

・直後1分足値幅方向が事後差異判別式の解の符号と逆方向なら、直後1分足終値がついたら逆張りします。

米国ISM製造業景況指数

12月は、雇用や消費関連の個別指標が悪化しても、生産や受注関連の個別指標が改善していたら、本指標も改善していました。こうした個別指標の関係は1月も同様だったので、今回も景況指数は良い数字になりそうです。

なお、本指標への統計的反応は、受注指数と雇用指数の良し悪しが、指標発表から1分を過ぎるまでチャートに表れない傾向があります。指標発表前と直後は景況指数と価格指数の対予想での良し悪しに反応しがちです。

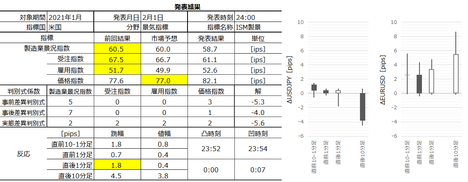

市場予想(前回結果)

・景況指数 60.0%(60.7%)

・受注指数 66.7%(67.9%)

・雇用指数 49.9%(51.5%)

・価格指数 77.7%(77.6%)

事前差異判別式の解は△3.2です。

2015年以降の過去平均順跳幅/値幅pips(2020年以降発表分)

・直前10-1分足:::5.3/ 3.4( 5.6/ 2.9)

・直前1分足::::::::3.2/ 2.1( 2.5/ 2.0)

・直後1分足::::::13.2/ 9.7( 8.4/ 5.8)

・直後11分足::::18.4/12.9(13.9/ 8.5)

過去傾向に基づく取引方針

・直前1分足は、直前10-1分足値幅が6.9pips超のとき、それとは逆方向に指標発表1分前にポジションを取得し、発表直前までに解消します。

・前月実態差異判別式の解の絶対値が20超のとき、指標発表直前に前月実態差異判別式の解の符号と逆方向にポジションを取得し、発表後1分以内に解消します。前月実態差異判別式の解は+42.6なので、今回はショートです。

・直後1分足順跳幅が14.1pipsに達したら直ちに追撃を開始し、5pips以上利確できるときか、指標発表後11分以内に解消します。

以下は2日4時頃に追記しています。

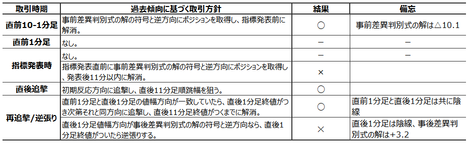

ANZ求人広告件数

結果は予想を上回ったものの、反応は陰線でした。

今回は市場予想を下回る可能性に触れた事前投稿分析は外れました。この結果に基づき、本指標の事後差異判別式の解の符号と直後11分足の方向一致率は89%に低下しました。

取引は、ポジション保有時間が長かったこともあり、8pips強のプラスでした。本指標の反応の小ささを踏まえると、悪い結果ではありません。

なお、陰線での反応は、前回結果を下回ったからというより、指標発表前に79.9円まで上昇していたことが原因と考えられます(事実売りとキリのよりレジスタンス80円に近づいたことで、一旦戻した)。実際、発表から10分を過ぎると、再び上昇に転じ、結局は指標発表時点の値を超えています。

指標結果は2019年4月以来の件数で、今回で8か月連続の増加となりました。

ANZのエコノミストは「NABの雇用指数を含め他の雇用指標も12月に劇的に改善しており、ポジティブに見える」と解説。がしかし「こうした数値は格差を覆い隠しており、低賃金労働者の状況が依然として悪化している点において、米国と同様」と付け加えています。よって「予想以上に速い景気回復と対照的な雇用の実情を、RBAが今後の会合で考慮に入れる可能性のある」旨、述べています。

本検証は11時前に実施。次回本指標発表日は3/1です。

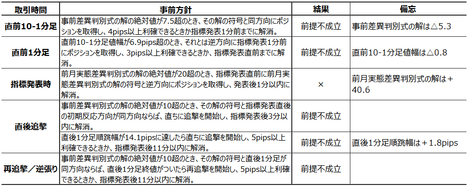

米国ISM製造業景況指数

全体的な結果は悪化で、反応は陽線でした。但し、直後1分足は1足内反転を起こしていたので、今回発表の指標影響力不足か、指標発表前トレンドへの早期回帰への迷いが生じた可能性があります。

指標結果は「経済が全体には8か月連続改善」を示しました。

受注指数は新規輸出受注が拡大しており、在庫減を生じて将来の生産増の余地を生んでいます。雇用は先のFOMC声明と異なり「楽観的な数値」を示し続けました。物価は急上昇によって2011年4月以来の水準に達して、業者の価格交渉力が強化されていました。

そして、製造業18業種において16社業種が改善となっていました。

反応は、前述の通り、直後1分足が1足内反転をしました。指標発表前には105円トライが行われており、指標結果に△1.8pips反応した後、再トライに向けて+2.5pips(順跳幅は+0.7pips)戻した形となっていました。がしかし、その後は105円のレジスタンスに阻まれ、陰線側に10数pips押し戻されました。そして、03時前後に105円を再々トライしています。

取引上は、直前10-1分足が105円トライのための上昇、直後11分足が105円レジスタンスに跳ね返された陰線となっており、それら期間における方針外取引が容易でした。

過去の傾向が示す前提を満たしたのは直後1分足だけで、これは前提こそ満たしたものの、前述の1足内反転によって反応方向は外しました。その1足反転を起こした発表後1分前後を我慢すれば、ショート方針は妥当でした(但し、判定は✕)。

本検証は2日4時頃に実施。次回本指標発表日は3/1です。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

・09:30 豪州ANZ求人広告件数(1月集計分)・住宅ローン件数(12月集計分)

・18:30 英国製造業PMI改定値(1月集計分)・消費者信用残高(12月集計分)・住宅ローン承認件数(12月集計分)

・24:00 米国ISM製造業景況指数(1月集計分)

の発表があります。

18:30の英国指標は取引しません。

ここ2年、製造業PMI改定値は消費者信用残高や住宅ローン承認件数と同時発表されたとき、指標結果の良し悪しに素直な反応をしたことが25〜33%しかありません。素直な反応が強く疑われるときは過去の傾向が当てはまらないと考え、指標取引は諦めることにしています。

ーーー$€¥£A$ーーー

豪州ANZ求人広告件数

2018年以降、本指標と住宅ローン件数が同時発表されたことは今回で2回目です。前回(2020年11月2日)の発表時には、本指標発表結果の良さに反応して直後1分足が陽線で、住宅ローン件数の発表結果の悪さには反応しませんでした。

求人広告件数の絶対数は、前回発表でコロナ前の水準までほぼ戻っています(150万件強)。そして、前回結果が前月比+9.2%もあったことを踏まえると、今回はその反動でそれより低い数値になりそうな気がします。

このように今回の発表結果が予想を下回ると考える理由は、政府による緊急プログラムの一部が期間満了し、雇用維持補助金が減額されているためです(復活・延長するという議論もあるようです。復活した、というNewsは把握していません)。

ならば事業主はどう考えるでしょう。ふつう優先すべきは現在の雇用維持でしょう。前月発表でコロナ前の水準に広告件数が戻ったことを踏まえると、コロナ禍が終わらない限り、しばらく広告件数が前月のように大きく増えるとは思えないのです。

とは言え、予想が当たるにせよ外れるにせよ、大きく反応する指標ではありません。

市場予想(前回結果)

・前年比 △0.9%(+9.2%)

事前差異判別式の解は△10.1です。

2018年以降発表時の平均順跳幅/値幅pips(2020年以降発表分)

・直前10-1分足:::4.2/ 2.6( 4.9/ 3.5)

・直前1分足::::::::1.8/ 1.2( 2.2/ 1.4)

・直後1分足::::::::2.2/ 1.6( 3.2/ 2.3)

・直後11分足::::::6.3/ 4.1( 7.2/ 5.1)

2020年以降発表分の数値は7回の平均値です。残り6回の発表時は、本指標よりもチャートへの影響力が強い指標との同時発表でした。

過去傾向に基づく取引方針

・直前10-1分足は、事前差異判別式の解の符号と逆方向にポジションを取得し、指標発表前に解消します。今回はロングです。

・指標発表直前に事前差異判別式の解の符号と逆方向にポジションを取得し、発表後11分以内に解消します。

今回はロングです。

・初期反応方向に追撃し、直後11分足順跳幅を狙います。

・直前1分足と直後1分足の値幅方向が一致していたら、直後1分足終値がつき次第それと同方向に追撃し、直後11分足終値がつくまでに解消します。

・直後1分足値幅方向が事後差異判別式の解の符号と逆方向なら、直後1分足終値がついたら逆張りします。

ーーー$€¥£A$ーーー

米国ISM製造業景況指数

12月は、雇用や消費関連の個別指標が悪化しても、生産や受注関連の個別指標が改善していたら、本指標も改善していました。こうした個別指標の関係は1月も同様だったので、今回も景況指数は良い数字になりそうです。

なお、本指標への統計的反応は、受注指数と雇用指数の良し悪しが、指標発表から1分を過ぎるまでチャートに表れない傾向があります。指標発表前と直後は景況指数と価格指数の対予想での良し悪しに反応しがちです。

市場予想(前回結果)

・景況指数 60.0%(60.7%)

・受注指数 66.7%(67.9%)

・雇用指数 49.9%(51.5%)

・価格指数 77.7%(77.6%)

事前差異判別式の解は△3.2です。

2015年以降の過去平均順跳幅/値幅pips(2020年以降発表分)

・直前10-1分足:::5.3/ 3.4( 5.6/ 2.9)

・直前1分足::::::::3.2/ 2.1( 2.5/ 2.0)

・直後1分足::::::13.2/ 9.7( 8.4/ 5.8)

・直後11分足::::18.4/12.9(13.9/ 8.5)

過去傾向に基づく取引方針

・直前1分足は、直前10-1分足値幅が6.9pips超のとき、それとは逆方向に指標発表1分前にポジションを取得し、発表直前までに解消します。

・前月実態差異判別式の解の絶対値が20超のとき、指標発表直前に前月実態差異判別式の解の符号と逆方向にポジションを取得し、発表後1分以内に解消します。前月実態差異判別式の解は+42.6なので、今回はショートです。

・直後1分足順跳幅が14.1pipsに達したら直ちに追撃を開始し、5pips以上利確できるときか、指標発表後11分以内に解消します。

以上

以下は2日4時頃に追記しています。

【事後検証】

ANZ求人広告件数

結果は予想を上回ったものの、反応は陰線でした。

今回は市場予想を下回る可能性に触れた事前投稿分析は外れました。この結果に基づき、本指標の事後差異判別式の解の符号と直後11分足の方向一致率は89%に低下しました。

取引は、ポジション保有時間が長かったこともあり、8pips強のプラスでした。本指標の反応の小ささを踏まえると、悪い結果ではありません。

なお、陰線での反応は、前回結果を下回ったからというより、指標発表前に79.9円まで上昇していたことが原因と考えられます(事実売りとキリのよりレジスタンス80円に近づいたことで、一旦戻した)。実際、発表から10分を過ぎると、再び上昇に転じ、結局は指標発表時点の値を超えています。

指標結果は2019年4月以来の件数で、今回で8か月連続の増加となりました。

ANZのエコノミストは「NABの雇用指数を含め他の雇用指標も12月に劇的に改善しており、ポジティブに見える」と解説。がしかし「こうした数値は格差を覆い隠しており、低賃金労働者の状況が依然として悪化している点において、米国と同様」と付け加えています。よって「予想以上に速い景気回復と対照的な雇用の実情を、RBAが今後の会合で考慮に入れる可能性のある」旨、述べています。

本検証は11時前に実施。次回本指標発表日は3/1です。

米国ISM製造業景況指数

全体的な結果は悪化で、反応は陽線でした。但し、直後1分足は1足内反転を起こしていたので、今回発表の指標影響力不足か、指標発表前トレンドへの早期回帰への迷いが生じた可能性があります。

指標結果は「経済が全体には8か月連続改善」を示しました。

受注指数は新規輸出受注が拡大しており、在庫減を生じて将来の生産増の余地を生んでいます。雇用は先のFOMC声明と異なり「楽観的な数値」を示し続けました。物価は急上昇によって2011年4月以来の水準に達して、業者の価格交渉力が強化されていました。

そして、製造業18業種において16社業種が改善となっていました。

反応は、前述の通り、直後1分足が1足内反転をしました。指標発表前には105円トライが行われており、指標結果に△1.8pips反応した後、再トライに向けて+2.5pips(順跳幅は+0.7pips)戻した形となっていました。がしかし、その後は105円のレジスタンスに阻まれ、陰線側に10数pips押し戻されました。そして、03時前後に105円を再々トライしています。

取引上は、直前10-1分足が105円トライのための上昇、直後11分足が105円レジスタンスに跳ね返された陰線となっており、それら期間における方針外取引が容易でした。

過去の傾向が示す前提を満たしたのは直後1分足だけで、これは前提こそ満たしたものの、前述の1足内反転によって反応方向は外しました。その1足反転を起こした発表後1分前後を我慢すれば、ショート方針は妥当でした(但し、判定は✕)。

本検証は2日4時頃に実施。次回本指標発表日は3/1です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

広告以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/10506969

この記事へのトラックバック