2018年11月29日

11月29日経済指標(結果検証済)

昨夜、FRB議長は、現在の金利水準を「中立金利を僅かに下回る」との見解を示しました。従来は「中立金利とかなり隔たりがある」との見解でした。

中立金利というは、経済成長を加速も減速もしない水準「レンジ(幅)」を指しています。来年の利上げ回数についての発言はなかったものの、市場の来年利上げ回数予想は下方修正されており、12月20日4時のFOMCドットチャートの下方シフトに関心が高まっています。

昨夜のダウは600ドル超の上昇だったものの、週末の米中首脳会談を控えて、上を追うよりは下を狙う機会を窺いたいですね。

でも、いつもいつもこんなときに邪魔をするのがECB総裁です。17時にECB総裁の発言が予定されており、来年秋の利上げ延期の可能性をにおわせる可能性があります。夕方以降にEURが売られていたら、USD売は控えておきましょう。

本日は、

17:00 ECB総裁発言

22:30 10月集計分米国PCEコアデフレータ・PCE・個人所得

28:00 FOMC議事要旨公開

の予定があります。

FOMC議事要旨は、昨夜FRB議長会見があったため、ほぼ反応しないと見込まれます。

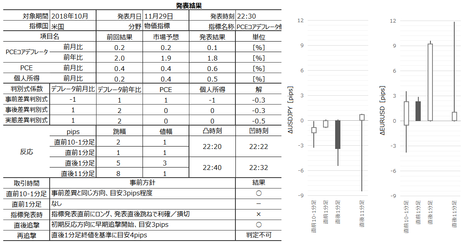

市場予想(前回結果)

・PCEコアデフレータ前月比+0.2(+0.2)

・同上前年比+1.9(+2.0)

・個人所得+0.4(+0.3)

・個人消費+0.4(+0.4)

事前差異判別式の解は△0.3です。

さて、この市場予想には少し違和感があります。

まず、10月集計分コアCPI前月比の実態差異は+0.1でした。過去、同月集計分コアCPI前月比の実態差異がプラスのとき、PCEコアデフレータ前月比の実態差異が0かプラスになる可能性が高いことがわかっています。

ところが、現時点で市場予想は上記の通り前月同値です。PCEコアデフレータ前月比は上振れの可能性があります。

次に、10月集計分コアCPI前年比の実態差異は△0.1でした。過去、同月集計分コアCPI前年比の実態差異がマイナスのとき、PCEコアデフレータ前年比の実態差異が0かマイナスになる可能性が高いことがわかっています。

ところが、現時点で市場予想は上記の通り+0.1となっています。PCEコアデフレータ前年比は下振れの可能性があります。

また、10月集計分小売売上高前月比は+0.8と大幅上昇しています。過去、同月集計分小売売上高前月比が大幅上昇したとき、PCEも上昇しがちです。

ところが、現時点で市場予想は上記の通り前月同値となっています。PCEは上振れの可能性があります。

もし、PCEコアデフレータ前月比が0.1下振れで、同前年比が0.1上振れ、PCEが0.1上振れの場合、事後差異は+0.1、実態差異は△0.1となります。このとき、直後1分足は陽線となる期待的中率は71%です。

過去反応平均順跳幅/値幅pips(2018年平均pips)

・直前10-1分足5/3(3/1)

・直後1分足7/5(3/2)

・直後11分足12/9(7/5)

2018年に入って反応が小さくなっています。

過去傾向に基づく取引方針

・直前10-1分足は事前差異と同じ方向に3pipsを狙います。

・市場予想が現在のまま、という前提で、指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切です。

・発表後は、直後1分足が3pips未満で方向を決めて追撃開始し、目安3pipsで利確/損切です。発表後3pips以上動いてから追撃を始めても初期追撃はうまくいかないことが多いようです。

・再追撃を行うなら、利確・損切の目安は、直後1分足終値と直後11分足終値の平均値の差である4pipsです。

以下は23時過ぎに追記しています。

指標結果はデフレータが悪化し、所得と消費が改善、となりました。

過去傾向に基づく予想では、PCEコアデフレータ前月比が上振れ(実際は下振れ)、同前年比が下振れ(実際も下振れ)、PCEが上振れ(実際も上振れ)で、3つに2つが過去傾向通りでした。

反応は、発表直後に陰線側に振れ、発表から5分を過ぎてから22:38頃には発表前水準に戻しました。指標発表から3分までがデフレータへの反応、3〜4分が迷い、5分後からはPCEや個人所得の改善に反応、ということかも知れません。

最後の再追撃判定は、直後1分足終値でショートをオーダーしても4pipsを稼げました。けれども、わずかな時間を除けば、発表から1分を過ぎてからはむしろロングが正解でした。時間を短時間に限っていなかったこともあり、判定は「判定不可」としておきます。

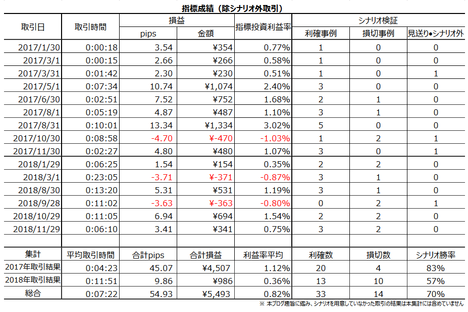

取引結果と本指標での成績一覧を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Webサーバー処理速度が国内最速(2018年9月調査)で、ストレスのない高速サーバー環境が手に入ります。初めて自分のサイトを持つならベーシックコース¥1200/月。容量が不足したら上位プランに変更できます。最低利用期間なし・転送量課金なし・サイト数無制限・ドメイン無制限・データベース数60個・バックアップ1日1回14日分復旧可。事前にチャージ(入金)した金額分のみサービスのご利用が可能なプリペイド形式の支払い方法です。サービスのご利用金額は、利用日翌日にチャージ残高から引き落とされます。

中立金利というは、経済成長を加速も減速もしない水準「レンジ(幅)」を指しています。来年の利上げ回数についての発言はなかったものの、市場の来年利上げ回数予想は下方修正されており、12月20日4時のFOMCドットチャートの下方シフトに関心が高まっています。

昨夜のダウは600ドル超の上昇だったものの、週末の米中首脳会談を控えて、上を追うよりは下を狙う機会を窺いたいですね。

でも、いつもいつもこんなときに邪魔をするのがECB総裁です。17時にECB総裁の発言が予定されており、来年秋の利上げ延期の可能性をにおわせる可能性があります。夕方以降にEURが売られていたら、USD売は控えておきましょう。

ーーー$€¥£A$ーーー

本日は、

17:00 ECB総裁発言

22:30 10月集計分米国PCEコアデフレータ・PCE・個人所得

28:00 FOMC議事要旨公開

の予定があります。

FOMC議事要旨は、昨夜FRB議長会見があったため、ほぼ反応しないと見込まれます。

ーーー$€¥£A$ーーー

市場予想(前回結果)

・PCEコアデフレータ前月比+0.2(+0.2)

・同上前年比+1.9(+2.0)

・個人所得+0.4(+0.3)

・個人消費+0.4(+0.4)

事前差異判別式の解は△0.3です。

さて、この市場予想には少し違和感があります。

まず、10月集計分コアCPI前月比の実態差異は+0.1でした。過去、同月集計分コアCPI前月比の実態差異がプラスのとき、PCEコアデフレータ前月比の実態差異が0かプラスになる可能性が高いことがわかっています。

ところが、現時点で市場予想は上記の通り前月同値です。PCEコアデフレータ前月比は上振れの可能性があります。

次に、10月集計分コアCPI前年比の実態差異は△0.1でした。過去、同月集計分コアCPI前年比の実態差異がマイナスのとき、PCEコアデフレータ前年比の実態差異が0かマイナスになる可能性が高いことがわかっています。

ところが、現時点で市場予想は上記の通り+0.1となっています。PCEコアデフレータ前年比は下振れの可能性があります。

また、10月集計分小売売上高前月比は+0.8と大幅上昇しています。過去、同月集計分小売売上高前月比が大幅上昇したとき、PCEも上昇しがちです。

ところが、現時点で市場予想は上記の通り前月同値となっています。PCEは上振れの可能性があります。

もし、PCEコアデフレータ前月比が0.1下振れで、同前年比が0.1上振れ、PCEが0.1上振れの場合、事後差異は+0.1、実態差異は△0.1となります。このとき、直後1分足は陽線となる期待的中率は71%です。

過去反応平均順跳幅/値幅pips(2018年平均pips)

・直前10-1分足5/3(3/1)

・直後1分足7/5(3/2)

・直後11分足12/9(7/5)

2018年に入って反応が小さくなっています。

過去傾向に基づく取引方針

・直前10-1分足は事前差異と同じ方向に3pipsを狙います。

・市場予想が現在のまま、という前提で、指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切です。

・発表後は、直後1分足が3pips未満で方向を決めて追撃開始し、目安3pipsで利確/損切です。発表後3pips以上動いてから追撃を始めても初期追撃はうまくいかないことが多いようです。

・再追撃を行うなら、利確・損切の目安は、直後1分足終値と直後11分足終値の平均値の差である4pipsです。

以上

以下は23時過ぎに追記しています。

【事後検証】

指標結果はデフレータが悪化し、所得と消費が改善、となりました。

過去傾向に基づく予想では、PCEコアデフレータ前月比が上振れ(実際は下振れ)、同前年比が下振れ(実際も下振れ)、PCEが上振れ(実際も上振れ)で、3つに2つが過去傾向通りでした。

反応は、発表直後に陰線側に振れ、発表から5分を過ぎてから22:38頃には発表前水準に戻しました。指標発表から3分までがデフレータへの反応、3〜4分が迷い、5分後からはPCEや個人所得の改善に反応、ということかも知れません。

最後の再追撃判定は、直後1分足終値でショートをオーダーしても4pipsを稼げました。けれども、わずかな時間を除けば、発表から1分を過ぎてからはむしろロングが正解でした。時間を短時間に限っていなかったこともあり、判定は「判定不可」としておきます。

取引結果と本指標での成績一覧を纏めておきます。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

Webサーバー処理速度が国内最速(2018年9月調査)で、ストレスのない高速サーバー環境が手に入ります。初めて自分のサイトを持つならベーシックコース¥1200/月。容量が不足したら上位プランに変更できます。最低利用期間なし・転送量課金なし・サイト数無制限・ドメイン無制限・データベース数60個・バックアップ1日1回14日分復旧可。事前にチャージ(入金)した金額分のみサービスのご利用が可能なプリペイド形式の支払い方法です。サービスのご利用金額は、利用日翌日にチャージ残高から引き落とされます。

広告以上

タグ:PCE

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/8341631

この記事へのトラックバック