2018年10月02日

10月2日経済指標(結果検証済)

昨日はいろいろあったようです。

NAFTA再交渉は合意された(USD高材料)ものの、日本メーカーは現地部品の使用率UPや現地従業員への賃上げが必要(日株安材料)になったようです。詳細はまだわかりません。

また、日経平均はバルブ崩壊後高値を更新し(26年10か月ぶり)、USDJPYは一時114台に乗せました(2017年11月以来)。

日銀短観は、大企業の人手不足感が26年半ぶりの水準に悪化し、設備投資を来年は増やす、との内容だったようです。日銀は人手不足を設備で補うという解釈を示しました(日株高材料)。

内閣改造は、安倍内閣発足後最大の11人の初入閣が決まり、今日残る1人が判明すれば陣容が判明します(日株高材料)。

甘利氏は党選対に任命され、参院選に備えるようです。来年の選挙対策が重視されたと見なせる人事は、消費税増税予定によるものと推察されます。

今日は、

です。

RBAは、2017年以降、声明や総裁発言で繰り返し「当面の政策変更の必要なし」を言及しています。その結果、最近の反応は小さくなっています。

今回の市場予想でも「現状維持」がほぼ確実視されているようです。

4-6月期の豪州GDP前年比は+3.4%に達しました。一方、四半期CPI前年比は、4-6月期集計分が+2.1%に達しました。

RBAのインフレ目標は1〜2%です。以前は2〜3%でしたが、下方修正されたようです。

前回9月4日声明では、翌日に4-6月期GDP発表を控えて「2018年と2019年の成長率が平均で3%をやや上回るとの見通し」という文言に、15時頃までAUDは買われました(直後11分足は2017年7月発表以来の久しぶりの30pips超)。

今回の発表では、利上げ時期の見通しに変更がないかぐらいしか関心がありません。

市場予想が「現状維持がほぼ確実視されている」という内容であれ、サプライズが起きたときに外すとダメージが大きすぎます。

ポジションは、予想や結果がどうあれ順張り追撃か取引きしないという選択が基本です。

今回は「市場予想通り現状維持」でも、将来の政策金利引上げ時期が前倒しする見方が声明で示されるとサプライズになりかねません。

RBAは「市場予想に反する政策変更」を行った前科が多い中銀です。成長率が3%に達し、CPIが2%を超え始めた以上、ポジションのオーダーに慎重であるべきです。

以下は10月5日12時過ぎに追記しています。

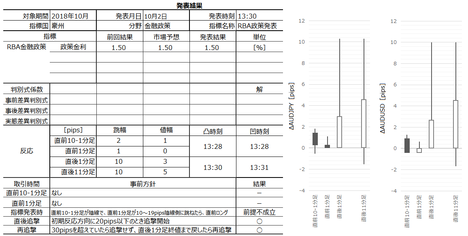

結果は「市場予想通り現状維持」で、政策金利は1.5%に据え置かれました。

RBA総裁の見解要点は「インフレ率が2019〜2020年にかけて2%前後の現在の水準を上回る」で、市場では2020年後半まで利上げがないことを織り込んでいます。

「低金利が引き続き豪州経済を支援して」おり「失業率のさらなる低下とインフレ率の目標水準への回帰が予想されている」ものの「そのペースは緩やかである可能性が高い」との見解を示しました。

ちなみに、前回9月4日は「賃金の伸びが鈍く、家計消費の先行きが不確実」でした。確かに、家計消費は豪GDPの約6割を占めています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

◆◇◆新規アンケートモニター登録キャンペーン実施中◇◆◇

スキマ時間にネットで簡単なアンケートに答えてポイントを貯めよう♪

〜マーケティングリサーチ業界国内最大手 インテージ〜

↓↓【全国140万人以上の実績】 キューモニターご登録コチラから ↓↓

https://px.a8.net/svt/ejp?a8mat=2TER66+C7DX82+3R82+5YZ77

NAFTA再交渉は合意された(USD高材料)ものの、日本メーカーは現地部品の使用率UPや現地従業員への賃上げが必要(日株安材料)になったようです。詳細はまだわかりません。

また、日経平均はバルブ崩壊後高値を更新し(26年10か月ぶり)、USDJPYは一時114台に乗せました(2017年11月以来)。

日銀短観は、大企業の人手不足感が26年半ぶりの水準に悪化し、設備投資を来年は増やす、との内容だったようです。日銀は人手不足を設備で補うという解釈を示しました(日株高材料)。

内閣改造は、安倍内閣発足後最大の11人の初入閣が決まり、今日残る1人が判明すれば陣容が判明します(日株高材料)。

甘利氏は党選対に任命され、参院選に備えるようです。来年の選挙対策が重視されたと見なせる人事は、消費税増税予定によるものと推察されます。

ーーー$€¥£A$ーーー

今日は、

- 13:30 豪州RBA金融政策

です。

RBAは、2017年以降、声明や総裁発言で繰り返し「当面の政策変更の必要なし」を言及しています。その結果、最近の反応は小さくなっています。

今回の市場予想でも「現状維持」がほぼ確実視されているようです。

4-6月期の豪州GDP前年比は+3.4%に達しました。一方、四半期CPI前年比は、4-6月期集計分が+2.1%に達しました。

RBAのインフレ目標は1〜2%です。以前は2〜3%でしたが、下方修正されたようです。

前回9月4日声明では、翌日に4-6月期GDP発表を控えて「2018年と2019年の成長率が平均で3%をやや上回るとの見通し」という文言に、15時頃までAUDは買われました(直後11分足は2017年7月発表以来の久しぶりの30pips超)。

今回の発表では、利上げ時期の見通しに変更がないかぐらいしか関心がありません。

市場予想が「現状維持がほぼ確実視されている」という内容であれ、サプライズが起きたときに外すとダメージが大きすぎます。

ポジションは、予想や結果がどうあれ順張り追撃か取引きしないという選択が基本です。

今回は「市場予想通り現状維持」でも、将来の政策金利引上げ時期が前倒しする見方が声明で示されるとサプライズになりかねません。

RBAは「市場予想に反する政策変更」を行った前科が多い中銀です。成長率が3%に達し、CPIが2%を超え始めた以上、ポジションのオーダーに慎重であるべきです。

以上

ーーー$€¥£A$ーーー

以下は10月5日12時過ぎに追記しています。

【事後検証】

結果は「市場予想通り現状維持」で、政策金利は1.5%に据え置かれました。

RBA総裁の見解要点は「インフレ率が2019〜2020年にかけて2%前後の現在の水準を上回る」で、市場では2020年後半まで利上げがないことを織り込んでいます。

「低金利が引き続き豪州経済を支援して」おり「失業率のさらなる低下とインフレ率の目標水準への回帰が予想されている」ものの「そのペースは緩やかである可能性が高い」との見解を示しました。

ちなみに、前回9月4日は「賃金の伸びが鈍く、家計消費の先行きが不確実」でした。確かに、家計消費は豪GDPの約6割を占めています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

◆◇◆新規アンケートモニター登録キャンペーン実施中◇◆◇

スキマ時間にネットで簡単なアンケートに答えてポイントを貯めよう♪

〜マーケティングリサーチ業界国内最大手 インテージ〜

↓↓【全国140万人以上の実績】 キューモニターご登録コチラから ↓↓

https://px.a8.net/svt/ejp?a8mat=2TER66+C7DX82+3R82+5YZ77

広告以上

タグ:RBA,金融政策

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/8154765

この記事へのトラックバック