�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2024�N11��14��

���낻��ӂ邳�Ɣ[�ł��Ȃ���I

�N�����߂Â��Ă��܂�����

��ЂŒa�����P�[�L���X�^�b�t�����ɔ����ɍs���@�����P�[�L���߂�������I�ɂ��Ă���̂ł����A

�ǂ��ɍs���Ă��u�N���X�}�X�P�[�L�\��J�n�v�Ƃ����ē��������Ă��܂����I

�����łӂƎv���܂����B

���낻��ӂ邳�Ɣ[�ł��Ȃ���

�ӂ邳�Ɣ[�ł̊T�v������͑O�ɂ��Ă���̂ŏȂ��܂����A

�l���_���Ă���ԗ�i���グ�Ă��������Ǝv���i�j

�ȑO�ɏ������u�ӂ邳�Ɣ[�Łv�ɂ��Ă̋L���͂�����I��

�y�ӂ邳�Ɣ[�ł��Ēm���Ă�H🏙�z

����ς�C�N���D��

�ӂ邳�Ɣ[�ł��Ėl�͂����v����ł���ˁB

�����C�N�̕��������Ɍ�����I

�����ėႦ�@�t�B���X�e�[�L150g�@���ď����Ă������Ƃ��āA

�u�b�v�łȂ��Ȃ�܂��H

�ł����܂��ܐH�ׂ�Ƃ����������������܂����A����ς�������ς��ɂ�����������킯�ł��B

�ł��C�N�̏ꍇ�͑厖�ɑ厖�ɐH�ׂ��K����������܂��ˁi�j

�Ƃ����킯��1�ʂ́A�����L���O��1�ʁI�I

�k�C���I�z�[�c�N�C�Y�z�^�e�ʗ��(1kg)

�ł�^^

���ł��悵�A�o�^�[�Ă��ł��悵�A��ɓ���Ă��ō�

�Ƃɂ����y�������ґ�z�̑�\�i���ƍl���Ă��܂�^^

2�ʁI

�G�]�o�t���E�j150g×2��

���͖��N����ł��܂��i�j

�������ґ�ǂ��납

The �ґ�

�Ȗ�ł��āA���N�y���݂ɂ��Ă��܂��i�j

����2�܂�ł͂Ȃ�1�܂������̂ł����A

�[�Ŋz�Ηʁ���p�Ό��ʂō�������I��ł��܂��B

�����͏���z��g�ݍ��킹������̂ōD�݂ł��ˁB

���������͍ō��ł��B

�Q�l�F

�G�]�o�t���E�j���l��150g×1��

��3�ʁI

�z�O�ዷ�H��ɂ̍����ނ�����

�G�r�ł��I�I

���ɂ��I�Ƃ����y�Ƃ���������H�ׂ�������͂����ł����A

�����y�k�z�������ł���B

3kg�I�@�Ƃ��d���������Ă����Ă��A

�H�ׂ�镔�����ĉ��L���Ȃ낤�H

�Ȃ�Ďv���Ă��܂����Ƃ�����܂��B�B

�ł�������A�����G�r�Ƃ������ƂŁA

�H�����唼�̒��ŃG�r���̂������ȐH�ו����o���Ă�͂��ō��Ȗ�ł��B

�������C�N�ȊO�ɂ��H�ׂ������̂����邵�A

���s�̊����Ƃ��ʔ������̂�����܂��B

����j���[�X�Ńe�B�b�V����g�C���b�g�y�[�p�[���l�C�Ȃ�Ă��̂����āA

�O�ɋL���ɏ��������Ƃ��v���o������ȓ��e�����Ă݂܂����B

�܂��ʂ̃W�������Ń����L���O������Ό��\���Ă����܂��I

���������ӂ邳�Ɣ[�ł������ƂȂ���`���Đl�́A

�o�^�����ł����Ă݂Ă����Ǝv���܂�^^

���̃o�i�[���猩��܂���`�I

����ł͂܂��A���̋L���ł�����܂��傤�m�V

�y���̃J�e�S���[�̍ŐV�L���z

2024�N09��17��

�@�l������@�l�̐ߐłɂ��čl���悤�I

�ŋ���ߐł��������

�Ȃ��ʂ�������Ɓu���ɂ��ɂ��v�݂����Ȋ���������i�j

�ŋ������炷���Ƃ��ē���āA

���ɃT�����[�}���̏ꍇ�A�u�o��v���ĊT�O������܂���ˁB

�����N���ł���A1���~�̃X�[�c�𒅗p���Ă��Ă��A

�I�[�_�[���[�h��100���~�̃X�[�c�𒅗p���Ă��Ă��A�ŋ��͈ꏏ�Ȃ킯�ł��B

�Ƃ͌������^�����T���Ƃ����A�T�����[�}���ɑ��ĔF�߂�ꂽ�u�݂Ȃ��o��v������̂ŁA

�t�Ɍ�����2����0�~�̃X�[�c�œk���ʋ��Ƃ��Ă��A�o����g���Ă���Ƃ݂Ȃ��Đŋ����T������Ă��܂��B

�����āAideco��ӂ邳�Ɣ[�łȂǂ���Ă�����i�����܂��킯�ł��ˁB

�ł́A�l���Ǝ�͂ǂ��ł��傤

�l���Ǝ�͔��オ�����āA����ɑ���o������āE�E�E

����������ł���Έꕔ�����ゾ������g�ёゾ������A

������u�l�̎������v�ɂ��q���镔�����ꕔ�o��ɏo����킯�ł��ˁB

���^�����ƈႢ�g����������芄���Ōo��ɏo����̂ŁA

������グ�遁���ƂɊW�������Ă���A�o��Ƃ��ď����T���𑝂₵�Ă������ƂɂȂ�܂��B

�����āA�����o��ɂȂ�낤�Ƃ��A���K�͊�Ƌ��ς���Ă݂悤���ȂƂ��A

�ߐł�˂��l�߂Ă����킯�ł��B

���Ȃ݂ɏ����ł͗ݐi�ېłł���ˁB

������������Α�����قǐŗ����オ��܂����A

���ڂ������̂�695���O��̐ŗ��I

20����23���@�Ɓu3���v�����オ���Ă��܂����ˁB

�����Ď���900�����ɂȂ��33����10���オ��킯�ł��B

���ɒ��ڂ������̂��@�l�ŗ��ł��ˁB

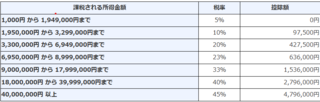

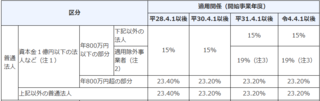

�����ł͊K�i�`���ŏオ��܂����A

�@�l�ł�800�������ɂ����ŗ��̐�ւ��|�C���g������܂���I

800���ȉ��@���@15��

800�����@�@���@23.2��

�u�E�E�E����I�H �u�ŋ��v�̂悤�����E�E�E�I�v

�|�P�����Ȃ�i������|�C���g�ɋC�Â��܂����ˁB

�����ł̐��E�ł�900�����v���o����33���������ƂɂȂ�܂��B

����Ŗ@�l�łł�23.2���������킸�ɍςނ킯�ł��B

�`�`�`���E�͋C�Â����`�`�`

�u�@�l���������������Ƃ������ƂɁv

�����Ė@�l����

�@�l���ɂ̓����b�g����������܂��B

�����������v��900���O��o����Ă��Ƃ́A�����1000�����Ă���킯�ł���ˁB

���ꂾ�������肠�܂��ɂȂ����A�i�^�́A

�E���Z�����̂Ől���ق����ƂɂȂ邩������܂���B

�E�L���ȁZ�Z�ƂɂȂ��Ă��āA�ꗬ��Ƃ���I�[�_�[�����邩������܂���B

�E�u�ŋ��������Ă炢���v�Ȃ�Ĉ��݉�̐Ȃŕ@����C����˂������Ă��邩������܂���B

�@�l�������ĂȂ���

�E���A�Љ�ی��ɓ����Ă��Ȃ���ł����H

�E���A�@�l�����Ȃ��ƐM�p�ł��Ȃ��̂ł����H

�E���A����Ȑŋ������Ă���̂ɖ@�l�����ĂȂ��́H�i�j

�Ȃ�Č����܂��B

�u�A�n�n�A���A���`�����z�E�W���J�V�e�}�X���`�@�A�n�@�A�n�n�v

�Ȃ�Ă��ƂŁA�悭������Ȃ����@�l���Ƃ������̂����邱�ƂɂȂ�܂��B

�܂��͉�������H

�@�l���������͂������̂́A���njl�Ɖ����Ⴄ�́H

�Ƃ����Ƃ����m��K�v������܂��B

�܂��͊ȒP�ɉӏ������ɁI

1.������V�̐ݒ�

2.�Ԃ�g�тȂǂ̖��`�ύX(�l����@�l�A�܂��̓��[�X�_��Ȃ�)

3.�ی��̌���(�ސE���ςݗ��ĂȂ�)

���������܂��B

�{�u���O�ł́A

�T�����[�}���ƌl���Ǝ�̈Ⴂ

���悭�L�ڂ��Ă��܂����A

�T�����[�}���͌o��͂Ȃ������^�����T��������

�l���Ǝ���o�����F�߂��邪���^�����T���͂Ȃ�

�ł͖@�l�͂ǂ��Ȃ̂��Ƃ����ƁA

�Ȃ�Ƃǂ�����K�p�ł��܂��I�I

�Ƃ����̂́A

�@�l�����ォ���o���������܂����A

�o��̒��Ɂu�l���������V�v������킯�ł��ˁB

�܂�A�����ō������Ђ��玩���ɋ��������ƂŌo��ɂȂ�킯�ł��B

�@�l�͌o������ă��b�L�[�I

�����āA�����Ƃ������Ƃ͂������炳������^�����T��������̂ŁA

�l�Ƃ��ċ��������炤�O�ɂ܂������o����݂Ȃ��čT�����Ă����Ƃ����W�J�ɂȂ�킯�ł��B

���^�E���v��900���̏ꍇ�̂��ꂼ��̐ŗ��F

�@�l���Ǝ�-�ŗ�23��

�A�T�����[�}��-����9.8��(�Z���ō��݂�17.08��)

(���^�����T�������邽��)

�B�@�l�̏ꍇ�̐ŗ�������15.9��

(���v��900���̖@�l��800���܂�15���A800������23.2��)

---

800���~ × 15% = 120���~

100���~ × 23.2% = 23.2���~

���v: 120���~ + 23.2���~ = 143.2���~�@����15.9��

---

�����āA�B�̖@�l�ɂ͂���ɑI����������܂���ˁH

������V���������В��l�ɕ����܂��B

�B�f900���̗��v���狋����=450���x�������ꍇ������9.25��

�@�l�ł�450���~×15%=67.5���~

�����ł�450�����狋�^�����T����������15.75���~

�Ƃ����킯�ŁA���v������������قǁA�Ƃ����O������͕t���܂����A

�l���Ǝ�����T�����[�}�������@�l�̕�����

�Ƃ������Ƃ�������܂����ˁB

�����V��450���ɐݒ肵���P�[�X�ł����A

�Ⴆ�ΔN103���܂ł͏����ł�����Ȃ��̂ŁA��8���ʂ̐ݒ�ɂ���A

�����Ŏ��̂�0�ŁA�@�l�̂����z�̒��ɂ������c����킯�ł��B

�܂�A��V��������ɐݒ肷��̂������ŁE�@�l�ŁE�Љ�ی������������āA

�茳�Ɏc�邨�����ő剻����̂��A�Ƃ����̂��@�l����ɍł���Ȑߐő�ƂȂ�܂��B

(��������Ɛŗ��m�ɑ��k���܂��傤)

���ɂǂ�Ȑߐő�����H

�܂��͖@�l�ƌl�̈Ⴂ�����߂čl���܂��傤�B

(��)

�l�Ō��Ƃ����Ă����l���@�l�����܂����B

���R�H���œ����Ă��邨���͔���ł��ˁB

�H���ɕK�v�ȍH�����ʔ�A���̑��ƒ���ʐM������R�o��ɂ��Ă�����ł��B

������āA�l�ł��@�l�ł��o��ɂ��Ă܂�����ˁH

���Ⴀ������V�����邱�ƈȊO�ɉ����Ⴄ�H�H�H���Ă��ƂɂȂ�܂��B

�l�Ɩ@�l�ŕς��|�C���g�@

�u�o��ĕ����Ă������̂�100���o��ɂȂ�v

�ԗ��W�̌o���g�ё�ȂǁA�u���p�Ŏg���v���͈̂ĕ����Ă����Ǝv���܂����A

�@�l���`�̂��̂ł����100���o��ɂȂ�܂��B

�l�Ɩ@�l�ŕς��|�C���g�A

�u�ی����̍l�������ς��v

�l�̏ꍇ�A�����ی��A����Õی��A�l�N���ی��̂��ꂼ��3��ނ̕ی��ŁA

�ő�ŔN4���~���A�v12���܂ōT�������܂��B

����������ƁA�ی�����1000�������Ă��悤�Ƃ��A12�������T������܂���B

����Ŗ@�l�̏ꍇ�́A������V���l�Ɂu���� - �o��v�́u�o��v�Ɂu�ی����v������܂��B

�@�l�ł��F��ȕی�������̂őS�z�o��ɂȂ���̂�����A10%�����o��ɂȂ�Ȃ����̂�����܂��B

�ی����Ȃ��ߐłɂȂ�̂�

�Ƃ����^�₪���邩������܂��A�ƂĂ����[���̂ł���͌���܂��L���ɂ��܂��B

�[�I�Ɍ����ƁA�ی������Ă����āA���N��ɓr�����ƁA

��藦�̕ی������Ԃ��Ă��܂��B

A�Ёu100�̗��v��23�ŋ���������77�c��܂��v

B�Ёu20�̕ی��ɉ������܂����v

�@�u100 - 20 = 80�̗��v�ɑ���18.4(80��23��)�ŋ���������61.6�c��܂��v

�@ �u���N��ɉ�āA20�̕ی��̓�17�ԋ�����܂����v

�@ �u����61.6+17=78.6�c��܂����v

���ʂƂ���A��(77)�����A�ی��ɉ�������B��(78.6)��1.6��������ł��ˁB

���ۂɂ͕ԋ����ꂽ���ɐŋ��܂�������̂ŁA

�����Ȃ���B�Ђ̕������ɂȂ�̂͂܂��ʂ̂��b��...

�l�Ɩ@�l�ŕς��|�C���g�B

�u�@�l�ɔF�߂�ꂽ���x�E�o����v

�B�ɂ��Ă��܂��܂������A�@�l�̐ߐő�Ƃ��Ă܂��ŏ��Ɏv�������Ԃ̂��A

�|�Y�h�~���ρi�o�c�Z�[�t�e�B���ρj

�ƂȂ�܂��B

���̐��x�͂��������ςɊ|����ƑS�z�o��ɂȂ�܂��B

�����āA40�J���ȏ�|���Ă���ƁA�����S�z�Ԃ��Ă��鐧�x�ł��B

��5��`20���܂Ŋ|���������Ƃ��o���āA�N�����̑I�����o���܂��B

�܂�A�N240���܂�(MAX800���܂�)���ߐʼn\�ŁA

�������|������95���܂ł͗Z�����邱�Ƃ��o���܂��B

�ߐł�����Ƃ������ǂ����Ă�����܂����A�����̕ۊǐ��ς��邾���Ōo������ɁA

���������͎�邱�Ƃ��o����Ƃ����̂͂��̏�Ȃ��o�c�҂ɖ������Ă���鐧�x�ł��B

������ƑސE�����ρi���ދ��j

�@�l���]�ƈ��̑ސE�����������邽�߂ɉ������鋤�ϐ��x�ł��B

�|���͑S�z���o��Ƃ��đ����Z���ł��邽�߁A�ŕ��S���y��������ʂ�����܂��B

�ސE���ςݗ��Ă̐����ی��ł́A��������50�����������ɂȂ�܂��A

���̐��x���g���ƑS�z�o��ɂȂ�܂��B

���̂��ߓ�����p���g���Čo��ɂȂ闦�͋��ς̕��������̂ł����A

��������b�g�f�����b�g������̂ŁA��������ƒ��ׂĂ���I�������܂��傤�I

�l�Ɩ@�l�ŕς��|�C���g�C

�u��_�Ȑߐő�������o����v

���Ȃ�G�ȃ|�C���g�ł����i�j

�L�[���[�h�́u�������p�E���ʏ��p�v�ł��B

�{�����z�Ȑݔ�����i���͌������p�Ƃ��Đ��N�����Čo��ɂ��܂��B

�Ⴆ��2000���̃|���V�F�������́A������2000������܂����A

�o���1/5��400����������邱�Ƃ��o���܂���B

����Ŏ���ɉ����ē���̂��̂��w���E�����E�����J���ɏ[�Ă��ꍇ�A

�ꊇ�⍂�����p���Ōo��ɓ���ėǂ��ł���A�Ƃ������x������I�ɏo�Ă��܂��B

�������N�Ŕc�����Ă�����̂Ƃ��ẮA

�E�Đ��\�G�l���M�[�ݔ�(���z���p�l���Ȃ�)

�EDX���i�W

�E�����[�g���[�N���y�̂��߂�PC��J�����Ȃ�

�E��Y�f���z���E�ȃG�l�֘A�ݔ�

�ȂǂȂǁA�����Ȃ��̂����ʏ��p�ł�����̂Ƃ��Ċ��������߂Ĕ��\����܂��B

��ƌo�c�����Ă������ŁA�F��Ȃ������g���^�C�~���O������܂��B

�����⏕�����o�ĂȂ����Ȃ��H�ƒ��ׂĂ݂���A

�u����H����ȕ⏕�����o�Ă�̂��I�v�ƌ������悤�ȁA

�ߐňȊO�ɂ��A���������炦��I���������邩������Ȃ��̂ŁA

�F��ȏ��ɋC��z��܂��傤�B

�l�Ɩ@�l�ŕς��|�C���g�D

�u���̑��v�������́v

�E�I�y���[�V�������[�X

�R���e�i���s�@�E�D���ȂǁA�����z�Ȃ��̂�1000���P�ʂŋ����o�����āA

���N�ナ�[�X���Ԗ�����ɂ��ꂪ�߂��Ă�����́B

�E�ƒ��̑O����

�{��1�������̉ƒ���������Ȃ��Ǝv���܂����A12�J�����܂Ƃ߂ĕ����ƁA

1�N�ȓ��̕��Ȃ猈�Z����薢���̕����o��ɂł��܂��B

�E�Б�ƒ�

�l����Б�Ƃ��Đݒ肷��A�����Ȃ�ƒ��̔��z�ʂ܂Ōo��ɂł��܂��B

�Ј����Б�ɏZ�ރP�[�X�����R����̂ŁA���������̈�ŕ��S��������܂��ˁB

�E�݂��|��������̐ݒ�

���|��(���c�P)�̈ꕔ���A�����������略���Ă��炦�Ȃ������E�E�E

�Ɛݒ肵�Čo��ɓ���邱�Ƃ��o���܂��B

�ߐłɃE���g��C�͂Ȃ�

�����܂ł��������Ă��܂������A

�ی���A�EB�Ђ̗�ł��������ʂ�A���́u�ŋ���0�ɂȂ����v�Ƃ��u�ŋ��������ɂȂ����I�v

�݂����Ȃ��Ƃ͂��܂肠�蓾�܂���B

��낤�Ǝv���ł��Ȃ��͂Ȃ��ł����A���̕��������g���Ă��܂����ƂɂȂ�̂ŁA

�ߐł̂��肪�Q��ɂȂ��Ă��܂���

�Ȃ�Ă��Ƃ͔����Ȃ�������܂���B

�|�Y�h�~���ς̐����̎��ɂ������܂������A

�E�Ȃ�ׂ����ۂ̂����������(�����Ԃ��Ă��鐧�x��ی��Ȃǂ�D�悵)

�E�|���V�F�̍w���݂�����2000���g����400�������o��ɂȂ�Ȃ�(����������������)���͔̂���

�E�ߐŌ��ʂ���������グ�邽�߂ɂ����ƍL�����l�̗̍p������

�ȂǁA�o�c�҂Ƃ��Ă̊��o����������Ǝ����āA��̑I�������Ă����܂��傤�I�I�I

���x�͕ی��̎�ނ���ʂȂǁA�����������_�����߂ċL�����������炢���ȂƎv���܂��B

����ł͂܂��A���̋L���ł�����܂��傤�m�V

2024�N08��08��

ChatGPT���Ă������I�\ AI���ς��関���̃R�~���j�P�[�V����

����ɂ��́A�F����I

�����́A�����ŋ߃n�}���Ă���AI�̘b���������Ǝv���܂��B

���̖����uChatGPT�v�B�ŋ߂ł�AI�̘b������ɂ��邱�Ƃ������܂������A

����ChatGPT�͂��̒��ł����ɂ�������ł��B��������Ȃɂ������̂��A���ۂɎg���Ă݂Ċ��������Ƃ��V�F�A���܂��ˁB

1. �܂�Ől�ԂƘb���Ă��邩�̂悤�ȉ�b

�܂��AChatGPT���g���Ă݂ċ������̂́A���̉�b�̎��R���ł��B���ʂ̃`���b�g�A�v���Ɠ������o�ʼn�b���n�߂�ƁAAI�ł��邱�Ƃ�Y��Ă��܂����炢�A���R�ȑΘb���ł����ł��B�������A�P�Ɍ��܂肫�����ԓ������邾���ł͂Ȃ��A����ɑ���I�m�ȓ�����A���̏�ɂӂ��킵���ԓ������Ă���܂��B

�Ⴆ�A�����́u�������߂̉f��́H�v�ƕ�������A�ŋ߂̃q�b�g�삩�班���}�C�i�[�����Ǘǂ��f��܂ŁA�����Ƌ����Ă�����ł��B�܂�ʼnf��D���̗F�B�Ƙb���Ă��邩�̂悤�ŁA�������b���Ă��܂��܂��B

2. �N�ł���y�Ɏg����֗���

��������������̂́A���̎�y���ł��BChatGPT�͓��ʂȐݒ��Z�p�I�Ȓm�����Ȃ��Ă��g���܂��B�E�F�u�u���E�U����A�N�Z�X���邾���ŁA�����ɉ�b���n�߂����ł��B�������A�e�[�}�����R�B�d���̑��k�A���̎���A��̘b��A�ǂ�Ȃ��Ƃł��Ή����Ă���܂��B

���ɖʔ��������̂́A������Ƃ������C�e�B���O�̎菕�������Ă�������Ƃ��ł��B�u���O�̃A�C�f�A���v�������Ȃ��Ƃ���ChatGPT�ɑ��k����ƁA���X�ƐV�����A�C�f�A���Ă��Ă���܂��B���ꂪ�ƂĂ��������ł��B

3. ���X�i������AI�̉\��

����ɂ������̂́AChatGPT�͓��X�i�����Ă��邱�Ƃł��BAI�Z�p�͂ǂ�ǂ�i�����Ă��āAChatGPT����ɃA�b�v�f�[�g����Ă����ł���ˁB���ꂩ���AI���ǂ��i�����Ă����̂��A�l���邾���Ń��N���N���܂��B

�����I�ɂ́AAI���l�Ԃ̐���������ɖL���ɂ��Ă����̂͊ԈႢ����܂���B������������A�����ƕ��G�Ȏd����C������悤�ɂȂ邩������܂��A�����ƃp�[�\�i���ȃT�|�[�g���ł���悤�ɂȂ邩������܂���B

4. ���ӂ��ׂ��_��

�Ƃ͂����AChatGPT���g����Œ��ӂ��ׂ��_������܂��B�����܂�AI�Ȃ̂ŁA���ׂĂ̏���m�Ƃ͌���܂���B���̐��m����M�����́A�����ł�������m�F���邱�Ƃ���ł��B�܂��A�v���C�o�V�[�Ɋւ��邱�Ƃ����ӂ��ė��p����K�v������܂��B

�����āAChatGPT�͂ƂĂ��֗��ŁA����������������c�[�����Ǝv���܂��B�����܂��g�������Ƃ��Ȃ��l��������A���Ј�x�����Ă݂Ă��������B�V�������������邩������܂����I

�ł́A�܂�����̃u���O�ł�����܂��傤�I

�Ƃ����킯�ŁE�E�E

����͑S��ChatGPT�ɏ����Ă��炢�܂����i�j

�g�����Ȃ����牽�����Ȃ��Ă��������A�Ƃ͂����Ȃ���������܂��A

�������y�ɂ��������Ȃ��悤�ɋC���Ȃ���撣��܂��B

�ǂ��ł����H

���ꎩ��AI�ɏ������Ă��邱�Ƃ����ĉ\����0�ł͂���܂����ˁH�H�H

�M���邩�M���Ȃ����̓A�i�^������I

����ł͎��̋L���ł�����܂��傤�m�V

2024�N07��23��

�y�ŋ��z����ł��Ăǂ�Ȏd�g�݁H

����ł��ĒN�������Ă�́H

����ő��ŁI

�C���{�C�X���x�J�n�I

�y���ŗ��I

�Ȃ悭������Ȃ����Ǐ���ł��č�����ˁH�H

�l�b�g���J���Ɣ��Ή^������������A�e���r�̕]�_�ƂƐ����Ƃ������������Ă�����A

�Ƃɂ����b��ɏオ��₷������ŁB

�R���r�j�s���Ă����H�X�ɍs���Ă�10�������邵�A

�Ԕ����Ă��T�u�X�N�����Ă�10��������܂���ˁB

�܂����҂������Ă���Ł�����łȂ̂��@

���͂����ł͂Ȃ���ł��ˁB

���_���猾���Ə���ł����Ǝ҂��[�߂���̂ɂȂ�܂��B

����҂���ŋ���ƂƂ��ɗa�����āA�Ō�ɍ��ƒn���Ɏ��߂Ă���킯�ł��ˁB

�������̕\�����Ė���킩��Â炢�Ƃ������A���ǐŋ��̏o�ǂ���͏���ҁ���X�����ЂƂ�ЂƂ�Ȃ킯�ŁA

�����܂������҂����S���āA�[�t�����Ǝ҂�����ɂ��Ă���Ă�������������ƂȂ�܂��B

���̓_���������ʔF������Ă��Ȃ��̂ɁA�������������Ă�����H

�Ǝv��������e�[�}�ɂ��悤�I�Ȃ�Ďv������i�j

�Ⴆ�ʂ�����݂�܂ł̗���ŁA

�@�܂��͕z�Ƃ��Ȃ̉�Ђ����Ђɔ���܂��B�@�z�ȉ��100�~�{�����10�~�ŏ��Ђɔ̔�

�A���Ђ��H��ɔ̔����܂��B�@110�~�Ŏd���ꂽ�ޗ��ɗ��v���悹��200�~+�����20�~�ōH��ɔ̔�

�B�H��łʂ�����݂����A���X�ɔ̔����܂��B�@220�~�ɗ��v���悹��300�~+�����30�~�ł��X�ɔ̔�

�C���X�ŏ���҂��ō��Ŕ����܂��B�@330�~�ɗ��v���悹��400�~+�����40�~�ŏ���҂ɔ̔�

��������ƁA�C�`����Җڐ��ł�40�~����łS���Ă܂��ˁB

����Ň@�A�B�ł́A�@10�~�A20�~�B30�~�����ꂼ�ꂪ�a�����Ă���킯�ł��B

�܂����łƂ��Ă̂����͇@�`�C�Ńg�[�^��100�~�����Ă��邱�ƂɂȂ�܂��B

�������A�A���ЇB�H��C���X�̗���Ƃ��ẮA

�A���Ёc�d���ŏ���ł�10�~�������B�H�ꂩ��20�~�a�������B

�B�H��c�d���ŏ���ł�20�~�������B���X����30�~�a�������B

�C���X�c�d���ŏ���ł�30�~�������B����҂���40�~�a�������B

�Ƃ������ƂŇA�B�C�͂��ꂼ��10�~�����߂ɗa�����Ă��邾���ɂȂ�܂���ˁB

����҂���40�~�a���������̂́A�C���B���A���@�Ɖ��߂Ďd�����ɕ��z����Ă����̂ŁA

���ʓI�ɂ�

------------------------------------

�@�z�ȉ�Ё@10�~�[�t

�A���Ё@�@�@10�~�[�t

�B�H��@�@�@10�~�[�t

�C���X�@�@�@10�~�[�t

�o�ǂ���@�����(40�~)

------------------------------------

�ƂȂ�܂��B

���ꂪ���S�҂ł���S����҂ƁA�[�t���鎖�Ǝ҂̊W���ł��ˁI�I(���Y�J�V�C�I�I�I�I�I�I)

����ł��Č����Ȃ́H

�u�ł����A�݂��10�������Ă���Ȃ��������Ȃ��H�v

�u����c�������ď���ł͕����Ă�����́B�v

�݂����Șb�̓W�J������܂����(�m���)�B

�Ⴆ�Ώ����ł͗ݐi�ې�(�����ς�����������Ă���l�͂�������[�ł���)�ł��B

�����ł�0�̐l�������5���̐l�����邵�A33���̐l�����Ă����ł��B

�������҂������ς��[�ł����s�����Ȑ��x�ł��ˁH�H

�����������܂����H�H

���Ⴀ�s���������狋�����Ⴂ�l��������33���ɂ��悤�B�������҂�33��������ɂ��悤�B

�Ȃ�Đ����Ƃ������\��������������Ȃ��ł����H�i�j

����́u�������v�̐�������Ⴄ�Ǝv����ł���ˁB

�Ⴆ���^��20����50���̐l�����āA

------------------------

�@���^�F20��

�ƒ��F6��

�������M��F1��

�H��F3��

�g�сF1��

���ݑ�F2��

���̑��F3��

���o��v16��

����4��

------------------------

------------------------

�A���^�F50��

�ƒ��F10��

�������M��F2��

�H��F5��

�g�сF1��

���ݑ�F5��

���̑��F10��

���o��v33��

����17��

------------------------

�Ƃ����l�������ꍇ�A

�ƒ��͏���ł��|����Ȃ��ł�������ȊO�͏���łS���Ă��āA

�@20���̐l=1���~�̕��S

�A50���̐l��2.3���~�̕��S

�ƂȂ�܂��ˁB

�A50���̐l�̕������ݑ�₻�̑��Ŏg���邨���ō��V�H�U���H���Ă���̂ŁA

����ł̕��S�z�͑傫���ł��B

�������A���͂Ƃ��ĕ\�������

�@20���̐l��1���~����łS�����@���@�����ɑ���5���̏���łS����

�A50���̐l��2.3���~����łS�������@�����ɑ���4.6���̏���łS����

�E�E�E����H�H�H

�m���ɍ������҂̕����U�����đ����ŋ��S�����͂��Ȃ̂ɁA

�������Ⴂ�l�̕������������邾���ő����̊����̕��S���������Ă���B

���ꂪ�����������Ɗ������܂����H

����ł̔[�t���[��

�u����ł��č����I�v

�u�ł�����Ȃ��Ă������(���)

���Ă��Ƃ����܂ł͌��\��������܂����B

�b��߂��ƁA����łS�����̂͏���҂ł����A�[�t������͎̂��Ǝ҂ł��B

�ł��A���Ǝ҂�����ł�[�t���邩�ǂ����́A�ƐŃ��[�������݂��Ă��܂��B

���̂��߁A����҂����S����������ł��A���Ǝ҂��ƐŁ������̍��z�ɓ���Ă���

�Ƃ������[�������݂��Ă���킯�ł��B

������Ȃ��悤�ɋL�ڂ��Ă����ƁA"�E��"�ł͂Ȃ�"�Ɛ�"�ł��B

���Ǝ҂Ƃ����̂͌l���Ǝ������A�@�l(���)������܂��B

���オ�����āA����ɑ��Čo������āA�c�����������v�ł���ˁB

�܂����҂���a����������łƁA�o��Ŏx����������ł̍��z�����v��10��

��[�ł��邱�ƂɂȂ�̂ł����A�܂�����◘�v�����Ȃ����Ǝ҂�10�����[�߂Ă��܂��ƁA

�d�����p���o���Ȃ��Ȃ��Ă��܂����Љ��T�[�r�X�������Ȃ��Ă��܂����ƂɂȂ肩�˂܂���B

(����t�����̂́A�ƒ���l����Ȃǂ͏���ł�����Ȃ��o�����)

���^��20���̐l�@�̗�ł��o�����悤�ɁA���������Ȃ��l������łS���邱�Ƃ͂��Ȃ茵�����̂ŁA

����Ɠ��l�ɔ[�t���鑤�ɂ����̃��C���܂ł́h�ƐŎ��Ǝ��h�Ƃ������T���^�������ł��ˁB

����ł̖ƐŎ��Ǝ҂ɂȂ郋�[���������Ă����ƁA

�l���Ǝ�F

2�N�O�̔��オ1000�����Ă�����[��

���J��1�N�ځA2�N�ڂ͖ƐŊm��A

�@3�N��(1�N�ڂ�����1000�����Ă�����ېŁA�����Ȃ�[��)�A4�N��(2�N�ڂ��`)

�@�l�F

2���O�̔��オ1000�����Ă�����[��

��1�������猈�Z���܂Ł��Ⴆ��7���ɉ�Ђ������8�����Z�̏ꍇ�A2�J����1���ڂ��I��

�����{��1000�����̉�ЁA1���ڂ̔��N�Ŕ���E���^���z��1000�����̉�Ђ�1���ڂ���[��

������ȊO�͌l�ƍl�������ꏏ

�ƂȂ�܂��B

�߂���߂��ᕪ����Â炢�ł����A

���_���猾�������オ1000�����Ȃ���Ώ���ł͔[�߂Ȃ��Ă悢�Ƃ������ƂɂȂ�܂��B

|  |

�����͖≮�������Ȃ��C���{�C�X���x�̊J�n

���܂ł͏��K�͎��Ǝ҂͌ڋq����a����������ł�[�߂Ȃ��Ă����A�Ƃ������̂ł����B

������2023�N10��1������A�C���{�C�X���x���X�^�[�g���Đ��E���ς��܂����B

�C���{�C�X�Ƃ́A���ƎҊԂł���肳������Ŋz�����L�ڂ��ꂽ��������̎������̂��Ƃł��B

�g�߂ȗ�ł����ƁA�X�[�p�[�ŐH�i��1000�~��������������8����80�~�A

�ܑ��10���̑ΏۂȂ̂�10�����̏���łƂȂ�܂��B�ܑ�Ȃ��3�`5�~�ʂȂ̂ŐŊz��0�~�ł����A

�u�����8������A��������10������v�Ƃ��ꂼ����L�ڂ��郋�[���ɂȂ�܂����B

�u���ꂪ�Ȃ�ŖƐŎ��Ǝ҂�����́H�H�H�[�ł���́H�H�H�v

���Ďv������Ȃ��ł����H

�C���{�C�X���x�ł��Ƃ肷�鎖�Ǝ҂��Ă����̂́A

�o�����C���{�C�X�\�������Ă���������Ȃ��Ɛ������Ȃ���ł���ˁB

���X����ł�

����ŗa�������� �[ �o��Ŏx���������@�̍��z��[�߂郋�[���ł��B

�Ⴆ�Δ���ŕ�1000���̌��݉�Ђ�����Ƃ��܂��B

�o��Ƃ��č�ƈ������^�����҂��ق��A����ł��d���̎肪����Ȃ��̂ŁA

�������Ƃ��ċƖ��ϑ���1���lj��ň˗������ꍇ�E�E�E

--------------------

(�ŕ�)

����1000��

���^300��

�O��300��

���v400��

��

(�ō�)

����1100��(100������ł�a������)

���^300��(���^�ɏ���ł͏��Ȃ�)

�O��330��(30������ł��x������)

���v440��(����ł�100���a������30��������)

����Ŕ[��70��

����Ŕ[�Ō�̖{���̗��v370��

--------------------

(�ŕ�)�F(�ō�)�Ō���ƕ�����Ǝv���܂����A

�l�������ł̊|����Ȃ��o��ł��邱�ƂŁA

���v��10��������ŁA�ł͂Ȃ��Ȃ��Ă܂��B

������ς���Ɓ@����ł����鐢�E���F����ł��Ȃ����E���@�ɂ����āA

����ł��Ȃ����E���@�̕������v�������Ȃ�܂��B

����ŖƐŎ��Ǝ҂̏ꍇ�A

70���̔[�ł��Ə������̂ŗ��v��440���Œ��n���܂��B

����Ɓ@����ł����鐢�E���F����ł��Ȃ����E���@�ɂ����āA

���x�́@����ł����鐢�E���@�̕������v�������Ȃ�܂��B

�������A�C���{�C�X�\�������Ȃ��ꍇ�A

���͈˗��������Ђ�"��"�����邱�ƂɂȂ�܂��B

����1000���̌��݉�Ђ�300���̋Ɩ��ϑ����O������B

���̊O������͔��オ300��(�ŕ�)���Ă��Ƃ́A�����炭���̊O��������ƐŎ��Ǝ҂ł���ˁH

�C���{�C�X���x�����{���ꂽ���E�ł́A�ƐŎ��Ǝҁ��C���{�C�X��\�����ĂȂ��Ǝ҂́A

�������ł�a����E�x�������Ƃ��o���܂���B

�܂�

--------------------

(�ŕ�)

����1000��

���^300��

�O��300��

���v400��

��

(�ō�)�C���{�C�X�\�����O�������Ă��Ȃ����E

����1100��(100������ł�a������)

���^300��(���^�ɏ���ł͏��Ȃ�)

�O��330��(�C���{�C�X�\�����ĂȂ��������Ŏx�����ƌ��Ȃ�)

���v470��(����ł�100���a�����Ă���)

����Ŕ[��100��

����Ŕ[�Ō�̖{���̗��v370��

��

(�ō�)�������O�����C���{�C�X�\�������Ă�����

����1100��(100������ł�a������)

���^300��(���^�ɏ���ł͏��Ȃ�)

�O��330��(30������ł��x������)

���v470��(����ł�100���a������30��������)

����Ŕ[��70��

����Ŕ[�Ō�̖{���̗��v400��

--------------------

�ƂȂ�܂��B

���������݉�Ђ̎В��ŁA

�C���{�C�X�\�������Ă��Ȃ��O������A

�C���{�C�X�\����������O������B

����2�l�̃X�L�����S���������Ɖ��肵����AB����̗p����������Ђɗ��v�c��܂���ˁB

�����Ď��F�ŋL�ڂ��܂������A

�O��330��(�C���{�C�X�\�����ĂȂ��������Ŏx�����ƌ��Ȃ�)

�̂ł���AA���d������ɂ͑I������2��

�@B���l�ɃC���{�C�X�\��������ʼnېŎ��Ǝ҂ɂȂ�

�A330���ł͂Ȃ�300���ɒl����������

�̂ǂ��炩�ɂȂ�͂��ł��B

��������Ό��݉�Ђ̎В��Ƃ��Ă��ŏI���v�͓����ɂȂ�܂���ˁB

���̃e�[�}�ł͌��݉�ЎВ��ڐ��Řb���܂����B

���A�{���ꂵ���̂͊O������ڐ��ł���ˁI�I�I

�O�����猩���鐢�E

�O������͍��܂ŖƐŎ��Ǝ҂ł����B

�u�C���{�C�X��\�����������ʼnېŎ��Ǝ҂ɂȂ��Ă��܂��B�B�v

�u�ł��C���{�C�X�\�����Ȃ��Ȃ�l�������Ȃ��Ǝd�������炦�Ȃ��B�B�v

����ȐS����2023�N10���ɋ߂Â��ɂ�đ傫���Y��ł����Ǝv���܂��B

���܂ł̊O������ƍ���̊O������p�^�[��

------------------------

�@���܂�

����330��(�����30���a����)

�N�ԉƒ�40��(����ł������Ă��Ȃ��o��(�ƒ��̈ꕔ���o���))

���ڌo��110��(�R����ʔ�ȂǏ����10���x����)

���v180��(����ł͖Ɛ�)

���A�C���{�C�X�\�����������E

����330��(�����30���a����)

�N�ԉƒ�40��(����ł������Ă��Ȃ��o��(�ƒ��̈ꕔ���o���))

���ڌo��110��(�R����ʔ�ȂǏ����10���x����)

���v180��

����Ŕ[��20��(30���a����10���x����)

�ŏI���v160��

���B�C���{�C�X�\�������l�������������E

����300��(����ŗa����Ȃ�)

�N�ԉƒ�40��(����ł������Ă��Ȃ��o��(�ƒ��̈ꕔ���o���))

���ڌo��110��(�R����ʔ�ȂǏ����10���x����)

���v150��(����ł͖Ɛ�(�Ə�������ҕt���Ȃ�))

------------------------

����Ȋ����ɂȂ肻���ł��ˁB

����͕ʂɃC���{�C�X�͐\����������������I�Ƃ������_�ł͂Ȃ��A

����ŗa���蕪�̔[�őz��z�ƁA�l�������ĖƐłɂȂ�p�^�[�����V�~�����[�V�������āA

�h�ǂ����������ɂƂ��ē����h������߂�K�v������܂��ˁB

����Ŏx�����ɂ͓��Ⴊ����

�V�~�����[�V����������ɂ�����厖�Ȑ��x��2����܂�������܂����B

1�ڂ��u2�������v�ł��B

���x���ȒP�ɂ����ƁA�u����ŗa����������ł�20����[�ł��������v

�Ƃ������x�ɂȂ�܂��B

�������̊O������Ŕ�r�����

------------------------------------------

�A�C���{�C�X�\�����������E

����330��(�����30���a����)

�N�ԉƒ�40��(����ł������Ă��Ȃ��o��(�ƒ��̈ꕔ���o���))

���ڌo��110��(�R����ʔ�ȂǏ����10���x����)

���v180��

����Ŕ[��20��(30���a����10���x����)

�ŏI���v160��

��

�A' 2������������O������

����330��(�����30���a����)

�N�ԉƒ�40��

���ڌo��110��(�����10���x���������ǑS���W�Ȃ�)

���v180��

����Ŕ[��6��(30���a�����20��)

�ŏI���v174��

------------------------------------------

�ƂȂ�܂��B

2�����Ⴗ���[�[�[�[�[�I�I�I�I

�����Љ�Ƃ��đ�ϐ\����Ȃ��̂ł����A

2������̓C���{�C�X���x���J�n����O��

2023�N9��30���܂łɃC���{�C�X�\���ς̋Ǝ҂����o���Ȃ��̂ŁA

�������낤�Ƃ��Ă��o���܂���B

�܂��A���Ԃ�2023�N10��1������2026�N9��30���܂łȂ̂ŁA����2�N�ʂŏI���܂��B

���X�͖ƐŎ��Ǝ҂��C���{�C�X���@�ɉېŎ��Ǝ҂ɂȂ�l���~�ς��鐧�x�Ȃ̂ŁA

�ŋߓƗ������l�͓��Ă͂܂�Ȃ���ł���ˁB�B

����ȃA�i�^�ɓ`������2�ڂ̐��x���A�u�ȈՉې��v�ł��B

���Ȃ݂ɍ��܂ŏ����Ă�������ł̌v�Z���@�ł���A

����ŗa���������̏���� �[ �o��Ŏx����������Ł@������Ŋz

�Ƃ����̂́u�{���ې��v�Ƃ����v�Z���@�ɂȂ�܂��B

�u�ȁ[��ɂ��\�����Ȃ���Ζ{���ېŁ��ʏ탋�[���ł��Ȃ����B�v

�u�������ɂȂ�Ǝv���Ȃ�ȈՉېł��I�����Ȃ����B�v

�Ƃ������ƂŁA�\�������邱�ƂŊȈՉېłƂ����v�Z���@��I�Ԃ��Ƃ��o���܂��B

�ȈՉېłƂ́E�E�E

�a����������ł̋��z�Ɂu�݂Ȃ��d���ꗦ�v���悶�Čv�Z������@�@�ł��B

�݂Ȃ��d���ꗦ�Ƃ����̂́A

�u���̋Ǝ킾�����炾����������ʂ̌o������ˁ`�v

���ď���ɗ\�z�����ł����Ă���āA���Ǝ҂͌o��̏���ł��v�Z���Ȃ��Ă������x�ł��B

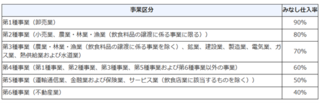

���Œ�HP�����p�F

�摜�\�������nj��Â炢���猋�NjL�ڂ���ƁE�E�E

�u�݂Ȃ��d���ꗦ�v

������ �� 90��

������ �� 80��

�_�ƁA���ƁA�����ƁA���ƁA�����Ɠ� �� 70��

��L�A���L�ȊO�̎��� �� 60��

���Z�ƁA�ی��ƁA�T�[�r�X��(���H�X�Ƃ�����) �� 50��

�s���Y�� �� 40��

�܂�A���������̏����͌o����������ˁB

�R���T���Ƃ��ی�������̂悤�Ȗ��`�����A�s�J�����͌o��Ȃ���ˁB

�ƌ��Ă����킯�ł��B

�܂��ɘb�����u2������v��

�Ǝ�Ɋւ�炸�݂Ȃ��d���ꗦ80���ł�����B�Ƃ������D��������ł����B

�܂艵���Ƃ⏬���Ƃ̐l��2�������Ȃ��Ă��ȈՉېłŖ�肠��܂���B

���Ȃ݂ɊȈՉېł͔���5000�������̎��Ƃ����I���ł����A

2�N�Ԃ͊ȈՉېł�ς����Ȃ��Ƃ����f�����b�g������܂��B

�{�ƃY����̂Ōy���f�����b�g�������Ă����ƁA

�ȈՉېł�I���Ƃ̊O������A�����̂��߂ɑ��z���p�l����2000���ōw�����܂����B

�{���ېłł����

����330��(��30�����a��������)�A�o��S���Ȃ��Ƃ����z���p�l��2000��(����200�����x���������)

���ƁA30���a������200������������A�\�������170���̐ŋ��ҕt���邱�Ƃ��o���܂��B

�������ȈՉېłɂ��Ă��܂��ƁA200������ł��Ă��悤���݂Ȃ��d���ꗦ�Ōv�Z����̂ŁA

30���a����̌��Ƃ�70�����݂Ȃ��d����ŁA21�������������z9����[�ł��邱�ƂɂȂ�܂��B

�ŗ��m�u���N�͊ȈՉېł̕������ł������ǁA���N���z���p�l�������Ȃ�ĕ����Ă܂����(# ߄D�)�v

�O������u����ȃf�����b�g������Ȃ�ĕ����Ă˂���(# ߄D�)�v

�Ȃ�đ������n�܂��Ă��܂��܂���ˁB

���āA�{��ɖ߂��ƊO������͋��������C���{�C�X��\��������ʼnېŎ��Ǝ҂ɂȂ�A

������2�������������ɂ����Ă͂܂�Ȃ��ꍇ�́A�ȈՉېł̑I�����l���܂��傤�B

����ۂǍ�����������2�N�ȓ��ɂ���\�肪�Ȃ���A

------------------------------------------

�A�C���{�C�X�\�����������E

����330��(�����30���a����)

�N�ԉƒ�40��(����ł������Ă��Ȃ��o��(�ƒ��̈ꕔ���o���))

���ڌo��110��(�R����ʔ�ȂǏ����10���x����)

���v180��

����Ŕ[��20��(30���a����10���x����)

�ŏI���v160��

��

�A'�f �ȈՉېł�I�������O������

����330��(�����30���a����)

�N�ԉƒ�40��

���ڌo��110��(�����10���x���������ǑS���W�Ȃ�)

���v180��

����Ŕ[��9��(30���a�����70�����݂Ȃ��d���ꗦ��30�����[��)

�ŏI���v171��

------------------------------------------

���̃P�[�X�ł͂����Ȃ�܂��ˁB

�������2��������ȈՉېł��I�Ȃ��������Ȏ��Ǝ������͂��ł��B

(���̏ꍇ�߂�����o��|�����Ă�A�܂��͑傫�Ȕ�����������\�肪����)

���͂�������o�Ă܂����L�ۂ݂����A�����̏ꍇ�ǂ��Ȃ邩����������l����A

�܂������Ƃɑ��k���܂��傤�I

����ł̂܂Ƃ�

���Ȃ蒷���ʼn�����܂������A����łɂ��Ă͂܂��܂��m���s���A�^�ۗ��_�̐��E�ł��B

���������܂ŗ����o���ĂȂ��܂ܔᔻ��{�����ь����Ă�Ǝv���Ă܂��B

�p�~���`�A�l�������Ă�`�A���Ǝ傪�����Ă�`�A��������܂����etc.

���Ȃ��Ƃ����̃��[���̒��ŏo���邱�Ƃ����邵���Ȃ��̂ŁA

�܂�����g���ӂ���Ƃł��������Ă��ꂽ��u���O�����������ɐs���܂��i�j

����łƂ́A

1.���S�͏���ҁA����ɔ[�t�����Ă����̂����Ǝ�

2.1000�������̎��Ǝ҂͏���ł�Ɛł���Ă���

3.�C���{�C�X���x�����ɂ��ېŎ��Ǝ҂ɂȂ邩�l�����̑I�����������ꂽ

(�������l�������Ȃ��Ƃ����͂Ŏd�������l������)

4.�ېŎ��Ǝ҂ɂȂ�̂ł���A�����ȈՉېłȂǐ��x�𗘗p���Đߐł�����@������

5.���x���g���Ȃ��Ȃ�ʔ��オ�傫���Ȃ��āA������������

6.�������ɂȂ��ď���҂ɂȂ�A�o�ς��������

���ꂪ�܂Ƃ߂ł�(�G)�B

����ł��āA�ߐł��ɂ�����ł���B

�l����������Ƃ��āA����Ŏx�����Ȃ����獂�����A

�@�l���Ԏ��ł�����ł����͂�����x������Ђ���������܂��B

���z���p�l�����Ċҕt�@�������Ƃ��āA

���z���p�l���̗����(���d�����┃�承�i)�����������瓊���Ƃ��Ă͎��s�ł����B

����Җڐ��ł����ƎҖڐ��ł����邢���Ƃ͂��邢��ł����A

�����������̂�����������{���𗝉����āA

����͔��ザ��Ȃ��A�ŋ���a�����Ă����

�Ǝ����J���[�Ŋz�̗\�z�����Ă������Ƃ��o�c�҂ɋ��߂���X�L�����Ǝv���܂��B

�܂�����Ȋ����Őŋ�����̋L���������Ă��������̂ŁA

�����C�ɂȂ邱�Ƃ�����R�����g�������I�I

�Ō�܂œǂ�ł����������肪�Ƃ��������܂���^^

����ł͎��̋L���ł܂�������܂��傤�m�V

p.s.��������Ȋ����̃u���O�������Ƃɋ���������l��������

���̃o�i�[���烊���N�ɔ��œo�^�����A8�l�b�g�̃A�t�B���G�C�g�ƃt�@���u���O�����܂��I

�ǂ�������o�^���Ă݂ā`�m�V

2024�N07��14��

���ł��H�ׂ����ٓ����w�ك����L���O�g�b�v5�y2024�N�ŐV�z

���ٓ����ĐF��ȂƂ���Ŕ����邵�A

����͂��܂ɍs�����s��������o����������A

������Ǝ�v�w��ʂ�������[�тɁ`�ƁA�F��ȃ^�C�~���O�Ŕ����@���܂���ˁB

�ŋ߂͌��\��l�������ɍ�������Ŕ����@��������Ă��āA

�u�ǂ�ȕٓ��ɂ��悤���ȁ`�v�Ƃ������N���N���A

���肷���ċt������Y�܂����I�����ɂ��āA

�l�I�����L���O���Љ�Ă�������^^

eashion(�C�[�V����)

���ٓ��P�̂ł͂Ȃ��X�܂Ƃ��Ă����Ȃ�Љ�ł��I

�X�y�C���Y�x�W���[�^�C�x���R�؏d�@1,290�~(�ō�)

�R�`�炿�̃n���o�[�O��V�@1,290�~(�ō�)

������H�ׂ����l�ɂƂĂ��������߁I�I

���ɂ��I�����C�X��i�|���^�����Z�b�g��������A

�C�x���R�ƃn���o�[�O�̃Z�b�g����������A�������߂ł����O���Ȃ��g�ݍ��킹����������܂��B

�C�[�V�������̂͂����ȂƂ���ɓX�܂�����܂����A

�l��1�Ԕ����ɍs���̂�eashion�����O�����X�^�X�ł��B

�����w�͊ۂ̓��Ɣ��d�F������Ŗk�ʘH�E�����ʘH�E��ʘH��3�{�c�ɓ�������܂����A

�����ʘH�̐^�ɉ���G�X�J���[�^�[������A�n��1�K�̂ǐ^�Ɉʒu���Ă܂��I

���ڂ�C�N���ƂƂ�T�[�����n���X�Ă��ٓ��@1580�~(�ō�)

|  |

�����܂�܂Ƃ������A�����Ղ���C�N���̏�ɁA

���̏�����n���X���h�[�[�[�[���I

�������͂����肨���ł������A�����The�C�N�n�ł��I

���ׂĂ݂�Ɛ����͔��˂̉�Ђ̂悤�ł����A

�l�������Ƃ��͓����w1�K(�����ʂ�)�ɂ����w�ى��� �O�����X�^�����Ŕ����Ă��܂��B

3�A�x�Ƃ��ɍs���ƃo�[�Q�������Ĉʐl���������Đi�߂Ȃ��Ȃ�̂ŁA

���͂�ꏊ���o���Ĉ꒼���ɐi��Ŕ����A�܂ŐS�����܂��Ă�Ƃ��ɔ����܂��i�j

�Ȃ��� �~�[

��(6�`8��)�@1,458�~(�ō�)

����͊��Ԍ���ٓ��̏Љ�ł����A

�{���ɐF��Ȏ�ނ������āA�ǂ��炩�Ƃ����ƔN��w�����߂Ȑ���ɑ�E�P�������Ȋ����ł��I

���Ȃ݂ɖl���ȑO�߂Ă�����Ђ̖Y�N��ł͂����ƍ�������3,000�~�ȏ�̂��ٓ��o�Ă܂������A

�l���ׂł�����20�`30��͂��܂�n�}���ĂȂ����������i�j�Ȃ�Ďv���Ȃ���A

����Ȃ�̐l���ŐF��ȔN��Ɍ����čw������ꍇ��A�c���c��Ɖ���ɔ����Ă����A

�Ȃ�Č`�ł��X�ɍs���@��������ȂƎv���܂��B

��������F��ȂƂ���ɂ���܂����A

�l�������ɍs���̂��ɐ��O�V�h�{�X�A�V�h�^�J�V�}���X�A��ۓ����X�����肪�����ł��ˁI

�l�ܘZ�؊ِ~�[

�|�ؕٓ��@880�~(�ō�)

���������ٓ��@1,100�~(�ō�)

���l���؊X��2021�N�ɕS���X�ɑI��Ă���l�ܘZ�؊ِ~�[�̒��ؕٓ��ł��I

�{�����[�������邵�����ĐF��Ȗ��������Ĕ��������ɂ��ւ�炸�����I�I�I

�����ɋ����Ă܂��A���f�B�[�X�ٓ��Ƃ������菬�������ٓ���700�~��Ŕ����Ă�����A

�Ⴆ�G�r�}�������A�Ƃ��P�i�Ŕ������Ƃ��o���܂��B

����1,400�~�O����ґ�Ȃ��ٓ��������A���ؕٓ������č��z�ŒP�i�lj�������A

�ʂ̂��X�ŃT���_�Ƃ��R���b�P��������A�\�Z�ɃA�����W�������̂��I�X�X���̗��R�ł�^^

�l�͋����S�ݓX�V�h�X�Ŕ������Ƃ������ł��B�V�h�w���璼���ŗ����ŋ��ł��I

�I�[�x���W�[�k

�J���[�ٓ��@1,620�~(�ō�)�@(�W���K�C�������@1,404�~(�ō�))

|  |

���P�قŗL���ȁA�����J���[�̂��X�ł��I

�ٓ������e�L�g�[�ɂ��Ă��܂��܂������A

�r�[�t�J���[�E�`�L���J���[�E�C�V�J���[�E�`�[�Y�J���[�������āA

�����w�̓~�[�g�~�b�N�X�J���[�Ƃ������������܂��B

�̊��Ƃ��ẮA�ŏ��Â߂ł�������h���Ȃ�n�́A�N�Z�ɂȂ閡�I

�l���s���̂������w�ōŏ��ɏЉ���C�[�V�����Ɠ����A

�����w�\���n���̃O�����X�^�ɂ���A�l�I�����ł��i�j

�����܂łŕ�����Ǝv���܂����A�V�h�Ɠ��������Љ�Ă܂���B�B

���ꂾ�����͓I�ȃG���A���Ă��Ƃł���^^

�Ō�ɔԊO��(^^��

�~�[�g���V

�ɖ��ٓ��@(�ō�11,000�~)

�E�E�E�H�H�H�H

�������I�I

�V���g�[�u���A���E�T�[���C���E�n���o�[�O����������A

�Ȃ�Ȃ炲�т�2�t���Ă�̂Ŏ���2�����ł��B

�n���o�[�O�ٓ�2,000�~����Ԉ����āA

�X�e�[�L�̕��ʂ�g�ݍ��킹�ɂ����4000�~�O��ʂ̂��ٓ�������܂��B

�����w�����̑�ۓ����ɂ�����܂����A

�l�͂Ȃ��~�[�g���V �ܔ��c�{�X�Ŕ����܂����B

�Ƒ��̒a���������ǖZ�����I�Ƃ��A�R���i�̎����ł��܂�O�H�́E�E�E

�Ȃ�Ď��ɔ����܂������A�u����H�{�X�s�����炢�Ȃ炻���ŐH�ׂĂ��悭�ˁv

�Ǝv���Ȃ�����A���ٓ��̕�݂��J�b�R������ł���ˁB�B

�p�ɂɁA�Ƃ�����ɂ͂����܂����Д����Ă݂Ă��������I

�ŋ߂͑�z�ٓ������s���Ă܂���ˁI

���܂ɏ]�ƈ�15�����̂��ٓ������o���A�Ȃ�ċ@��������āA

�������ɏd������������̂��|��������ƕs���Ɏv���P�[�X�������Ă����̂ŁA

���������ł���ȃT�[�r�X���_�Ă������ȂȂ�Ďv������B

�Ƃ͂������ٓ��͑�D���Ȃ̂ŁA������T���͑����Ă��������I�I

���X���Z��ł����Ƃ���������A�o���œ��C���V�����ňړ�����P�[�X�����������̂ŁA

���x�͓����ȊO�̃G���A���Љ�����ȂƎv���܂��I

����ł͂܂����̋L���ł�����܂��傤�m�V

2024�N06��21��

�y�ŋ����č����z�l���Ǝ�ɂȂ����炱�������Ƃ���

�ŋ����������(# ߄D�)

���������l���̑唼�́��������ē����Ă���ɂ��ւ�炸�A

���^���ׂ����Ă݂�Ɓu�����ꂷ��������v���Ďv���܂���ˁB

���^���ׂƂ��������u�ŋ��ƕی����݂Ă��肷�閾���v

�ɖ��O�ς����ق��������Ǝv���Ă܂��i�j

�T�����[�}���ƌl���Ǝ�͗����d�g�݂͈Ⴂ�܂����A

��g�̐ŋ��̍l�����͓����ł����A�����m��Ȃ��Ƒ�����\�������Ȃ��炸����̂ŁA

�E�łł͂Ȃ��]�v�Ȑŋ������Ƃ��Ȃ��悤�ɁA�Љ�����Ă��������I

���������T�����[�}���Ǝ��Ǝ���ĉ����Ⴄ�́H

�ŋ����Ă܂�A�����ŁE�Z���łł���ˁB

����̓T�����[�}�����l���Ǝ���ǂ���������܂��B

���Ⴀ�����Ⴄ�̂��Ƃ����ƁA�ŋ����v�Z���鍪�����Ⴂ�܂��B

���^�����̏ꍇ�́A

���^����(�z�ʑ��z)�@����@���^�����T���@�������܂��B

���Œ�HP�FNo.1410���^�����T��

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

�c�������������^�����@�ɂȂ�܂����A�������炳��� �����T�� �������܂��B

�����T���Ƃ����̂͗Ⴆ�A

�E���T��

(��Ô10���߂��������ɂ��ď����ŗ����̍T��)

�E�z��ҍT��

(�z��҂̔N�ԏ�����48���ȉ�(���^�݂̂̏ꍇ��103���ȉ�)�̏ꍇ�A

900���ȉ��Ȃ�38���T���A950���ȉ��Ȃ�26���T���A1000���ȉ��Ȃ�13���T��)

�E�����ی����T��

(�����ی��E���ی��E�N���ی��̂��ꂼ���8���~�ȏ�x�����Ă���Ƃ��ꂼ��4���T��

���ꖢ���̋��z�͌v�Z�����邪����)

������܂��B

�����čŏI�I�Ɏc���������� �ېŏ��� �ƌĂ�A�ŋ����������ΏۂɂȂ�܂��B

���Œ�HP�F���^�����҂Ɛ�

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_1.htm

����Ƃ��āA

�Ɛg�j���E�N��500��(�z��)�E�Љ�ی������N75����(�N����15����)

���@�ی����ɉ������Ă���A4���~�̏����T������B

���̃P�[�X�̏ꍇ

500���̋��^�����ɑ��鋋�^�����T���́A

�u�������z×20���{44���~�v�ɂȂ�̂ŁA144���~�����^�����T���z�ɂȂ�܂��B

500�� - 144����356���~�@�ƂȂ�A�������珊���T�������܂��B

�����T���͎Љ�ی���75���Ɛ����ی����T����4���A

����ɁA��b�T����48�����邽�߁A127��������Ɉ����܂��B

356�� - 127����229���@���ېŏ����ƂȂ�܂��B

229���ɑ��鏊���ł�

[�u�ېŏ���×10�� - 9.75���v�ɂȂ�̂ŁA

229��×0.1 - 9.75����13.15���ƂȂ�܂��ˁI

�Z���ł��O�N�̉ېŏ����ɑ���10���Ȃ̂ŁA22.9���ʂ�����͂��ł��B

500���N���̐l�͏����ł�13.15���A�Z���ł�22.9���A�Љ�ی���75��������Ă���v�Z�Ȃ̂ŁA

���肪388.95���ɂȂ�܂��ˁB�B

����H�H

������ĎЉ�ی�����Ԉ����ˁH�H�H�H

�����ł������܂��Ȃ�Ă����Ȃ���Љ�ی����グ����A�A�����ƁA�N�������悤��...

�����łƂ��Z���ł��ĈӊO�ƈ������Ǝv���Ă邩������܂��A

������ăT�����[�}���̏ꍇ�A����ȏ�ߐł����i���Ȃ��Ȃ�����܂���B

�Ȃ��Ƃ����ƃE�\�ɂȂ�܂����A�o������ߐł�������A���������郊�X�N��������̂ɂȂ��Ă��܂��B

����Ōl���Ǝ�̏ꍇ�A���^�����T���Ƃ����f���炵���T��������܂���̂ŁA

�������Ȃ�Ƃ����Ȃ���Ȃ�Ȃ���ł��ˁB

�����Čl���Ǝ�͋��z����e�ɉ����āA���Ɛł����ł�����܂��B

����������������Ȃ��Đ\������ʓ|�ł��̂ŁA

�u�ǂ���������ȁ`�A�Ɨ������Ⴈ�����ȁ`�v

�Ȃ�čl���Ă���l�́A���̂��߂ɓƗ�����̂��A�����b�g������̂����܂ߌ����������������Ǝv����B

�l���Ǝ�͉�������������H

�悤�₭�{��ł����A�l���Ǝ�͎����Ōo�����邵���Ȃ��ȏ�A

�撣���ă��V�[�g�������W�߂���A���x�𗘗p����K�v������܂��B

�����đ�O��̘b���ɂ��Ă����ƁA

�E�ߐł̂��߂Ɏd�������

�E�E�łƐߐł͈Ⴄ

�Ƃ������Ƃ�Y��Ȃ��悤�ɁI�I�I�I�I�I

���ꂪ��O��ł��B

�悭����b�ŁA

���オ1000�������������ł�������ƕ���������A���N�����950���ɂ��Ă��܂��B

�Ȃ�Đl�A�C���{�C�X���x�J�n�O�͌��\���܂����B

�������Ӗ����Ȃ�999����1000���������璴���Ȃ����������Ǝv���܂����A

�����̎��Ƃ̃|�e���V��������100���҂���l�̏ꍇ�A

1200������グ���ق����A�ߐł�����z�������v�������Ȃ��ˁH

���ĂȂ�܂���ˁB

�����̔���̓V������߂Ă��܂��ȏ�A����ȏ�����ɂ����������邱�Ƃ͂Ȃ��Ƃ������ƂɂȂ�܂��B

�l�I�ɂ́u����ራ�肾���v�Ǝv���܂��ˁB

������������E���v���L����̂ł���ő���w�͂����āA

�c�������v���u�]�v���v�ŋ��Ŏ����Ă�����Ȃ��悤�ɁA

���x�����w��������K�v������̂��o�c�҂ɂȂ�܂��I

�����܂Řb������ŁA�ǂ�Ȃ��̂����邩�����Ă����܂��B

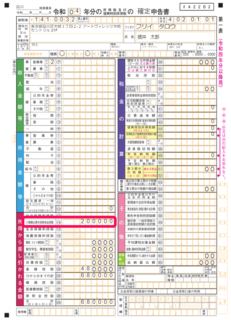

1.�F�\�����ʍT��

�l���Ǝ�ɂȂ�ƁA�m��\�����K�v�ɂȂ�܂��B

�ȈՓI�Ȓ���Œ�o����Ɣ��F�\���Ƃ����\�����K�v�ŁA

��������Đ\������ƃ����b�g�����Ă���\�����F�\���Ƃ����\���ł��B

�F�\���Ő\������ɂ́A

�J��1�N�ڂ̏ꍇ��2�J���ȓ��A2�N�ڈȍ~�̏ꍇ�͂��̔N��3��15���܂�

�ɐF�\���̏��F�\�������o����K�v������܂��B

����ɐF�\���̒��ł�3�i�K����A

������L�ł̋L���Ȃǖ������ׂ��v�����N���A���Ă����55���~�T��

�����e-tax�œd�q�\���܂ŃN���A�����65���~�T��

���������v�������Ă��Ȃ��ꍇ��10���~�T��

��3�i�K�ł��B

���\������ł����A�t���[�����X�ɂȂ����m�荇���ɐ��������������ɁA

�u�܂�������o��������Ȃ����甒�F�\���Ŏ����ł��`�v

�Ȃ�Ęb�����悭�����܂��B

�����������F�\���͍T���z0�Ȃ�ŁA�ǂ����ȒP�ɂ��ɂ��Ă��F�\���̏��F�\���������o���Ă����A

�Œ�10���~���̃��V�[�g��GET�o����킯�ł���ˁB

������20����������2���~�̂ĂĂ�킯�ł��B�Z���ł�10��������A�v3���~�̂ĂĂ܂��B

(���ۂɂ�20�����̂܂܈����Ȃ�킯����Ȃ��̂ʼnߓx�ɋ����Ă܂��B�B)

�F�\���̓͂��o�͊m���ɏo���܂��傤�B

���Ȃ݂ɐF�\���ɂ͕ʂ̃����b�g�������āA

�E���z�������p���Y�̓���

���擾���z��30���~�����̌������p���Y���擾�����ہA��p���ꊇ�Ōo��ɂł��鐧�x������܂��B

���Ȃ݂Ƀp�\�R����28���ŁA�E�C���X�o�X�^�[�E�}�E�X�E�L�[�{�[�h�E�X�s�[�J�[�����Ӌ@�킪3���Ƃ��A

��̂Ƃ݂Ȃ������̂�30������ƃA�E�g�Ȃ̂ŁA���܂���ɒ������܂��傤�i�j

���Ȃ݂ɂ��Ȃ݂ɁA30�����̃n�C�X�y�b�N�o�b�����ꍇ�A�茳���炨����30�����Ȃ��Ȃ�܂����A

������4�N�Ԃŏ��p����`�ɂȂ�܂��B

�E�Ԏ��̌J�z���o���܂�

�����Ƃ��n�߂��Ă̎����āA��������o������ނ��Ƃ�����Ǝv���܂��B

3�N�ԌJ��z����̂ŁA�u�Ԏ�������\�����Ȃ��Ă�����`�v�ł͂Ȃ��A

�Ԏ���\�����Ă����ƁA���̕����N�̗��v��������܂��B

�������悭�d���Ō����Ă���ł����A

�u�ǂ����Ԏ��Őŋ�0�Ȃ���A������ƊԈႦ�Ă��Ŗ������܂��A

�����Ƃ���Őŋ�����܂����0�Ȃ���B�v

���Đ������Ă܂����i�j

�����ŐŖ��������ĕ����Ȃ���o���Ă����Ǝv���܂��B

2.��]�ҋ��^

�[�I�Ɍ����ƁA�Ƒ��ɕ����������ł��B

����ɂ͗v���������āA

�E�F�\���ł��邱�ƁB

�E�F���Ɛ�]�ҋ��^�z�����O�ɓ͂��o���邱��(�F���F�\�����Ɠ�������)�B

�E�F�\���҂Ɛ��v����ɂ���z��҂��̑��̐e���ł��邱�ƁB

�E�N�15�Έȏ�ł��邱�ƁB

�E1�N��6����������ԁA���̐F�\���҂̉c�ގ��Ƃɐ��]�����Ă��邱�ƁB

�܂�A�F�œ͂��o���Ă����āA���N�ȏセ�̎��Ƃ̎�`���̂ݎ����̉Ƒ�

�Ɏx�������Ƃ��o���܂��B

����������Ƌ������v�w�͌������ł����A

�Ⴆ�ΐ�Ǝ�w�̉��l�Ɏ����������˗�������|�������Ă�������肵�āA

��8�����N96���̋��^���o�����ꍇ�A

���l��103���̕ǂ��Ă��Ȃ��̂�����

���Ǝ���o���103�������Ă���̂ł��̕��ߐŁI

�ƒ�Ɏc�邨���̃g�[�^���͑����ăn�b�s�[�I�I

���ĂȂ킯�ł��B

���l���u�����h�̃o�b�N�����Ƃ��Ă��{�l�̎��R�ł��i�j

3.���K�͊�Ƌ���

������A���X�̖ړI�Ƃ��ẮA���Ǝ�̑ސE���ςݗ����ł��B

�v�͉��������������Ƃ����ƁA���ۂɂ���������Ă���̂ł͂Ȃ��A

�ʒ�����ʂ̍��z�ɂ�����ςݗ��Ă邾���ŁA���z�o��ɂȂ�܂��B

�����Ӗ��s���Ƃ������A�Z�Z��s�ɂ���Ă������N���Ȃ����ǁA

������s�ɓ����Ɛŋ��������Ȃ�炵��...�Ȃ�Ă����ӎU�L�����Ƃ������ɋN���Ă��܂��B

�����Ă���ɓs���̂����g�������o���āA

���X�̊|����1,000�`70,000�~�܂�500�~�P�ʂŎ��R�ɐݒ肪�\�ŁA����������z�E���z�\�B

�܂�A�����Ȃ��͈͂Ŏn�߂邱�Ƃ��o���邵�A�����J�荢�����猎1000�~�ɂ����Ⴆ�����ł��B

�����ĂȂ���N�������o���܂��B

11���ʂɁA

�u���[���N�ŋ����������Ȃ��B��60,000�~���������Ƃɂ��Ĉ�Ղ�720,000�~�����Đߐł��[���Ⴈ���v

�Ȃ�Ă��Ƃ��o���܂��B

�m��\�������悭����Ƃ܂�����Ă���܂�����ˁB

�f�����b�g��20�N�����̏ꍇ�Ɍ��{���ꂵ�܂��A���A��1000�~�ő�����������ȂƎv���܂��B

���Ⴂ�����������Ƃ������������ł���ˁI�I

3.�Ǝ��ĕ���(�Ǝ��֘A��)

��������̓O���[���������Ă����܂��B

�������܂Ōl�̌����ł���A�ӔC�͕������˂܂��B(�Ƃ������������O���ӔC�͕������˂܂�)

�܂����߂đO��Ƃ��āA

���X�����Ă������߂ɕ����Ă��邨���͑������݂��Ă��āA

���E�̃v�[�ł��ƒ�ł����͂������g���Ă܂��B

���̂��߁A�d���Ŏg���Ă���Ƌq�ϓI�ɐ����o����������A

���Ǝ傪��������o��ɓ���Ă����������̂ƂȂ�܂��B

�܂�Ǝ��ĕ���Ƃ́A���ۂ̕K�v�o��ƌ�������̂Ɍ����܂��B

�Ⴆ�X�[�p�[�ŐH�ނ��܂����B�� ×

��y�̂��߂ɖ�����܂����B�� ×

�̂������Ă݂��������̂ŁA�K�����ɍs���܂����B�� ×

�ł����A

�d���ŗ��q������̂ŁA����������ł��َq�◿����U�����܂����B�� �Z

�A�j���W��f�U�C���W�̎d�����Ă��āA���悪�ӗ~��Q�l�ɂȂ��Ă��܂��B���Z

�d���ł̈�ۂ��ƂĂ��厖�Ȃ̂ŁA�y���K�����K���܂����B�����H�Z�H

�Ȃ�ĕ��ɁA�w�i�◝�R���Ⴆ�Γ������̂ł����f���ς��܂���ˁB

��ʓI�ɂǂ�ȋƎ�̐l�ł������������Ȃ��̂Ō����ƁA

����������̉ƒ��F

���ۂɎd���Ŏg���Ă��銄�����ʐ�

����͎�ςł͂Ȃ��A����������K�v������܂��B

(������\�����ɒ�o���܂��A�Ŗ��������������ɍ����Ƃ��ĕK�v�ł�)

�ƒ�10���ŁA�d���X�y�[�X���S�̂�30����������3���o��ł��ˁB

���Ȃ݂��������M�����ƒ����l�ɖʐψĕ��ł����ƌ����Ă��܂��B

�������A�Z��[���T�����Ă���ꍇ�A

�������Ōo��ɂ��Ă��܂��ƏZ���Ȃ��ʐϕ��̓��[���T����Ȃ��̂ł悭�l���܂��傤�B

�C���[�W�ł����ƁA

�Z��[���T���̓_�C���N�g��100���Ŋz�������Ȃ�A

���ƂŌo��ɂ���ƌo��́Z�����ߐłɂȂ�B

�ǂ������ŋ������Ȃ�₷�����͕�����܂��ˁH

�g�ё�E�C���^�[�l�b�g��F

������ʐM����Ă�ł��ˁB

����͉ғ������E�ʘb���ԂȂǁA

�g���Ă��銄����(1�T�Ԃ̂���5���͎d�����C���Ŏg���Ă܂���)���o��ɂ��܂��傤�B

�ԗ��̌������p��E�K�\������EETC��E�ԗ��ی���F

�g�p������s�����Ȃǂňĕ��B

���̂�����ł��傤���B

��L�͕K���ĕ����Ă��������B

100���o��ɂ��Ă��܂��ƁA�u���O���E�̎��ƂȂ��H�v�Ȃ�Ă��ƂɂȂ�܂��B

4.�ӂ邳�Ɣ[��

������͕ʂ̋L���ł܂Ƃ߂Ă��܂��I

�y�ӂ邳�Ɣ[�ł��Ēm���Ă�H🏙�z

�����Ɍ����Ɛߐłł͂���܂��A

�u�]�v�ȁv�ŋ���}����Ƃ����Ӗ��ł̓����b�g����ɂ���܂��B

���āA���̂��̏��ԂŐ������Ă��邩�Ƃ����ƁA

���ۂ̏o�����Ȃ��o��

������ł��B

�Ⴆ��1500���̎Ԃ��܂����B

���Đl�A�������p���V�Ԃ���6�N�Ȃ̂ŁA��z�@�Ȃ�250���݂̂��̔N�o��ɂȂ�܂��B

���ɏ����ł�30����75���ŋ��������Ȃ����Ƃ��āA����͐ߐłł��傤���B

�܂��ǂ������ƂŎg���ԂȂ�ߐłł͂���܂����A

�茳����L���b�V����1500�������Ȃ��Ă��ł���ˁB

���̂���������L���ɂ�������������A

�V�����V�X�e�������Č����I�Ȏd�����o�����肵����Ȃ����H���Ă��Ƃł��B

�܂�A�L���b�V���A�E�g��Ȃ��ߐł�����ׂ�

�Ɩl�͋����v���܂��I�I�I�I

5.���̑��o��

������Čo��ł�����H���Ă��̗̂���ɂȂ�܂��i�j

(�ƂĂ��O���[�ȏ��������邩������Ȃ��̂Ōl�̔��f�ł悭�������Ă�������)

�����ʔ�F

�ԗ���Ƃ��ƈ���āA�^�N�V�[��Ƃ��A�p�[�L���O(���ԏ��)�Ƃ��A

�����^�J�[��Ƃ��A�ꎞ�I�Ȃ��̂͑S�z�o��ł���ˁB

�O���[���ԂƂ��r�W�l�X�N���X�̔�s�@���낤���o��Ǝv���܂��B

�������l���Ǝ��1�l�ŏo���ɍs���āA�H����h����͌o��ɂȂ�Ȃ��ł��B

�N���Ƃ��тɍs���ΐڑҌ��۔�ɂȂ������c��ɂȂ�\��������

�ʐM��F

�C���^�[�l�b�g��g�ё�ɉ����āA�n�K�L�Ƃ��؎��Ƃ��B

��������ʂɔ����Ă����Ďg��Ȃ��̂�NG(�^����)�B

�^���F

��}�֑�Ƃ��A�ʐM��ɋ߂��ł����������o��ł���ˁB

�ӊO�ƃ��V�[�g�����Ȃ��Ȃ�Ă��Ƃ������ł��傤����A����Ă����܂��傤�B

�x���萔���F

�Ⴆ��s�U���̎萔���A���㌈�σT�[�r�X�̎萔���ȂǁA

1����̋��z�͏�������������Ȃ������V�[�g���o����̂ł��Ȃ����ǁA

������ς���ΎR�ƂȂ����ĂȂ���ŁA

���������̂��̂Ă��͍ŏI�I�ɑ�_���[�W���Ă���͂��ł��B

���Օi��F

���[��Ƃ��L�[�{�[�h�Ƃ��A�d���Ŋm���Ɏg�������Ȃ��͓̂��R�o��ł���ˁB

�W�������ɂ���Ă͖��Ƃ��g�C���b�g�y�[�p�[�Ƃ��Ƃ��������ɓ��肻���ł����A

�l���Ǝ�̏ꍇ�Ј������Ȃ��P�[�X�������̂ő���������B

(�Ј����g�������Ƃ��A�A���R�[�����łƂ��͌o����A

�����Ȃ��������p�ɔ������g�C���b�g�y�[�p�[�Ȃ�o��ɂȂ肻��)

���Ƃ��A�������͂���ł����Q�[�~���O�`�F�A�����Ĉ֎q�����A

�o�����X�{�[���Ƃ����֎q�Ƃ��Ďg�����肷�邵�A���̕ӂ͊撣��I�i�j���Ċ����ł����A

�̊��l�ł����ƌo��ɂ��Ă��u�������ł��H�v�Ƃ͌��������ł��ˁB

�s����������ꕔ���Ȕ۔F���āA�Ⴆ��15���̊���������9���~�����o��ɂ��܂��B

�݂����Ȋ����ŁA100,000�݂����ȍ��z�ŐŖ����̐E���̖ڂɐG��Ȃ����z���o��ɂ��Ă͂������ł��傤���B

(����܂肱��Ȃ��Ƃ������Ⴀ�����Ȃ���)

��c��E�ڑҌ��۔�F

�P���Ɍ����ƕ����l�ł̐H����ł��B

�{���͂���2�͑傫�ȈႢ�͂���܂����A

�l���Ǝ�ł���ǂ����ł������ł��B

�ꉞ1��������5000�~�ȉ��Ȃ��c��E�ȏ�Ȃ�ڑҌ��۔�ɂȂ�܂��B

�����{���ɉ�c�����̂��Ƃ��A�Ƒ�����Ȃ��̂��Ƃ��^����Ƃ͎v���̂ŁA

�Ȃ�ׂ����z���傫���Ȃ�Ȃ��悤�ɋϓ��ɎU�炵����A�c���^��p�ӂ�����A

�ʓ|�ł����Ȗh�q�̗p�ӂ�����̂������̂ł͂Ȃ����Ǝv���܂��B

���Ǝ�y�Y����ڑҌ��۔�ɂȂ肻���B

���َq���珤�i���E�u�����h�i�ȂǁA�F��Ȃ��̂��v���[���g����\������܂����A

�܂����v���[���g�Ƃ��������ł��َq���o���o���A�Ȃ�Ă��ƂȂ��ł���ˁH

�u�����h�i�Ƃ��͂�����������{���Ƀv���[���g�����̂��������ꂽ��Ȃ�Ă��Ƃ�...

�G��F

���܂ŏグ���o��ȊO�̂��ł��B

������ƍ�����܂�v�������Ȃ����ǁA�Ⴆ�Ί��̓���ւ��ł��ݏ�����Ƃ��A

���ꉽ��H�݂����Ȃ�͂��������G��ɂ��Ƃ��Ă����Ǝv���B

�����G������F��Ȍo��̒��ł��傫�����z�ɂȂ�ƐŖ����̖ڂɂ��₷���̂ŁA

�����Ɗ���U��͂������������Ƃ͎v�����A����낤���ǂ����o��ł͂���̂ŁA

�C�ɂ��Ȃ��Ă��ǂ����čl����������ˁB

���̑��F

�f�B�Y�j�[�����h���Čo��ł�����H

�E�E�E����ۂNJ֘A���ƂłȂ����茵�������Ǝv�����ǁA

�@�@�@�d���̎Q�l�ɂȂ����ƃ��|�[�g��t����Όo��ɂȂ肤��B

�X�}�[�g�E�H�b�`��������H

�E�E�E�������v�Ƃ��͌o��ɂȂ�Â炢���ǁA

�@�@�@���[����d�b���o����X�}�[�g�E�H�b�`�͌o��ł͂Ȃ��ł��傤���B

�@�@�@�ƁA2��ڂ̌g�ѓI�Ȋ����Ő킦��]�n�͂��肻���B

�X�[�c�͌o��ł�����H

�E�E�E�匴�������Ȃ��B

�@�@�@�����Ɛ̂��猾���Ă�̂́A�H���X�Ƃ����߂Ƃ��A���炩�ɐ�p�̕��Ȃ�o��B

�@�@�@�ėp��������v���C�x�[�g�Ŏg���邩��NG�炵���B

�@�@�@�����A�����Œ��Ȃ���ˁH�i�j�킦��v�f�͂��肻���B

�u�����h�i�͂�����H

�E�E�E��������ʂ͖����B

�@�@�@�������Ⴆ�A�d���p��PC�������������߂ɁA��v�Ȃ�����g���Ă���ȂǁA

�@�@�@�{���Ƀr�W�l�X�̌���Ŏg����u�����h�o�b�N�Ƃ��͑S�����Ȃ��Ǝv���B

�@�@�@�����܂ŗ�������R�t���Q�[�B

�Ƃɂ���

�d���Ŏg���Ă܂��I

�Ǝ��M���X�Ɍ�������̂͌o��A�����łȂ����̂͌o��ł͂Ȃ��ł��B

���̑O��ŁA���Ƃ͌����̈Ⴂ��d���̊֘A���̈Ⴂ���o�Ă���̂ŁA

��������邱�Ƃ��o��������������̂��^�̌o�c�����Ƃ��������������āA

�u�]�v�ȁv�ŋ������炷�w�͂����Ă��炦����ȂƎv���܂��B

���x�͖@�l���̃����b�g��A�l�Ɩ@�l�̈Ⴂ�����������Ă݂����ł����A

�ƂĂ��d�����e�[�}�ɂȂ�̂Ƃ����ƃO���[�ɓ��ݍ���ł����̂ŁA

�T�d�ɉ����ׂ��Ă��������Ǝv���܂��i�j

����ł͂܂��A���̋L���ł�����܂��傤�m�V

2024�N06��15��

�ŗ��m���������Ĕ�p�ǂ�ʂ�����́H

���ŗ��m�������Љ��Ђ̐l�Ԃ��{���Ȃ��͈͂Ō�낤

�������L�[�{�[�h��@���C�������d���i�j

�ŗ��m�ɂȂ�̂͂ƂĂ���ςȎ��i���Ǝv�����A

�����͎������ɂ���ăs���L���ł�����B

�����āA�ŗ��m�̎d�������X�y�N�g����������ŁA

10�N�ȏ�ŗ��m�Љ�ƂɌg����Ă����l�Ԃ���ʘ_���Љ�Ă��������Ǝv���I

���������ŗ��m���Ă��K�v�H

�ŗ��m�Ƃ��t�������̂��邨�d���Ƃ���������̐l���āA

���\���Ȃ���Ȃ����Ǝv���܂��B

�܂��v�������Ԃ̂�

1.��Ђ̌o�c��

2.�l���Ǝ�(�t���[�����X�܂�)

�ł͂Ȃ��ł��傤���B

�܂�A���Z�E�m��\�����K�v�Ȑl�ł��ˁB

�����Ċm��\�����K�v�Ƃ������Ƃ́A

3.�����J���Ŏ���������l(���Ƃ�|������)

4.�s���Y����������l

5.�Ƃ����蓊�����s���Ă���l

6.�s���Y����Ȃǎ��Y�����z�Ŕ��p�����l

�ȂǂȂǁA�m��\�����K�v�Ȑl���ŗ��m�Ɉ˗�����������\������܂��ˁB

�܂��A�����ւ��\��������Ƃ���ƁA

7.�����ł̐\�����K�v�Ȑl

���䂭�䂭�����������炨���b�ɂȂ��Ȃ��ł��傤���H

�܂Ƃ߂�Ɛŗ��m���K�v�Ȑl���āA

�p���I�ɂ��t���������K�v�Ȑl(�o�c�ҁE���Ǝ�)

�P���ň˗�����������l(�����E�Ƃ����Ȃ�1��̈˗��Ŋ�������Č�)

�ɂȂ肻���ł��B

�ŗ��m�Ɩ����G�c�ɂ܂Ƃ߂�ƁA

�E�\�������쐬����

�E���X�̋L��(��v)���`�F�b�N�A�܂��͑�s���č�Ƃ���

�E�ŋ�����̑��k(�ߐő��k�Ȃ�)

�E(�܂��)�Z�����k�Ȃ�(�R���T���ł͂Ȃ������ƌp���̂��߂̂���`��)

������ł��ˁB

�܂��͂��̑O��ŁA

�u������Đŗ��m�ɑ��k���������������ȁH�v

�ƍl����\��������l�̂��߂ɁA�����ł��𗧂Ă���Ǝv���܂��B

�������獕���̃O���[�̘b�����Ă���

�����̑���������Ă����O�ɁA�Ό������Ղ���ŗ��m�Ɉ˗�����K�v�Ȃ��������ɏ����Ă����i�j

<����1> �Z��[���T���̐\��

���S���ė~�����B���̐\���̂��߂����ɖ₢���킹�����P�[�X�͂قڂȂ��B

�˗�����Ƃ�����1�N�ڂ�3�`5���A2�N�ځ`10�N�ڂ�1���ʁA�Ɠ����邪�A

�u���{���̉Ɣ����l���ŗ��m�˗����Ă���Ǝv���܂��H�v�ƌ����Ēf���Ă��������B�B

<����2> ��Ô�T���̐\��

��Ô�T�����Ē��������肢���ƁA

1�N�Ԃɂ���������Ô� �| 10���~ �������z���ɑ��鏊���ŕ��@�Ԃ��Ă���̂ŁA

�Ⴆ�Γ��{�̕��ϔN����460���ʂ̏ꍇ�A

460�� ������20�� �|42.75��(�T���z) = 49.25���[��

460��������49.25���[�Ł������̏����ł͖�10.7��

�Ⴆ�Έ�Ô��30����(��2.5��)�g�����ꍇ�A20�����Ώۊz�Ȃ̂ŁA

20����10�`20���ł�2�`4���~�����߂��Ă��Ȃ��B

�����30���~���̃��V�[�g���W�v(��p����@�A����ⳁE����^�N�V�[��Ȃ�)���Ă����ƁA

�ŗ��m�ڐ��܂��܂��ȍ�Ɨ��ɂȂ�Ǝv���̂ŁA���ꂱ��2�`4���ʕ�V������̂ł͂Ȃ����H

�Ȃ��A������l�͈�Ô10����������ƒ�����ʂ̐l������������A

�������������ł̐ŗ����Ⴉ�����肷��l�������̂ŁA���̏ꍇ�͎����ŐŖ����ɕ����Ȃ������Ă����Ǝv���B

(��������z�Ȏ�p�⏊���ł������l�͂��̌���ł͂Ȃ�)

<����3> ���v�����z�̃t���[�����X�E���Ƃ̐l

�ׂ��������ƁA���F�\���̊m��\�������オ���S���A���v������30���ȉ��̐l�B(��)

���ƈ�ԍŏ��Ɂu���^�V�[�C���V�q�c���E�H�v���ĂȂ邩�ȂƎv���B

���㍂�Ƃ������͗��v�����ǂ�ʍ������̕����ߐ��Ɍq����̂ő厖�ȗv�f�ł��B

�Ⴆ�f�U�C���̂��d���ŁA���オ��80���ɑ��Čo�5���̐l�����邵�A

���ǂ������Ă��āA���オ��400�����邯�Ǘ��v��35���Ȃ�Đl���U���Ȃ̂ŁA

���ソ������̂ɗ��v�Ȃ��l���ŗ��m�ڐ��u�����ʒ������������ǂ��������Ă���Ȃ����v

���ĎÂ炢�ł����A�˗�����l�Ƃ��Ă��u���v�Ȃ��̂ɂ���Ȃɋ��Ƃ�H�v���ĂȂ�܂���ˁB

(�������s���������葽�Z��������A�˗����Ă������l���ʂ͓��R����܂��I)

<����4> ���������\��������Ȃ��l

�@�����ł��Ă����炩��K�v�H

2024�N6�����݁A��b�T��3000��+�����l1���ɂ�600���T������

�܂�A�Œ�ł������l1�����݂���̂ŁA3600�������̎��Y�������瑊���Ő\���Ȃ��B

�Ⴆ�Ε������E�A�����l����ƒ��j��2���̏ꍇ��4200��(3000��+600��+600��)�܂Ŕ�ېŁB

(�u�z��҂�1.6���܂Ŕ�ېŁv�Ƃ����b�����邪�A����͌����ł����āA�\�������čs�g����K�v����)

�A���Ȃǂ̓����œ�������E��������̐l

��������̏ꍇ�ŋ��͊��Ɉ�����Ă���̂Ő\���s�v�B

�Ԏ��Ȃ�\�������炨���߂��Ă��邪�A�����߂��Ă���̂ɐŗ��m�ɃI�J�l�n���E�H

���Ă��Ƃ�����̂ŁA�ǂ�ʐԎ��Ȃ̂��A�������������C������̂��ŗv�����B

����Ȋ����ł��傤���B

�������Ƃ�ł��Ȃ���������̎��Ⴊ����̂ŁA

�˗�����l�ڐ��˗����������Ƃł��ŗ��m���Â炢�I�Ȃ�Ă��Ƃ����邩������Ȃ���...

���āA�{��ɓ��낤

�ŗ��m��p�̗�������(�����̑̊��l)���܂Ƃ߂Ă����I

�܂��͈��������珑���Ɛ������₷���̂ŁA

�h�l�`�l���Ǝ�h

(���e�F�ŗ��m��p�ڈ�)(�N�z)

�N���̐\���F2�`3����

�s���Y�\���F4�`5����(������10��������(�����ƃ��[�����邪�ȗ�)

���F�\���̊m��\���F7�`10����

�����n(���EFX�E���z�ʉ݂Ȃ�)�F10(�`20)����

���n�\��(�s���Y�̔��p�Ȃ�)�F15(10�`20)����

�F�\���̊m��\���F12���`

���Ȃ݂��F�\���Ƃ����̂͒��������肢����

�u�����Ɛ\�����Ă��ꂽ��65���~�����V�[�g�v���[���g���܂����v

���Ă����\���ł��B

���F�\���̐l�́u�������������x���ł������ǃ����b�g���˂��v���Đ\���ɂȂ�܂��B

�܂�A�ׂ����Ă邩�炿���Ɛ\�����Ƃ����ȁB���Đl���F�\�������Ă���͂��Ȃ̂ŁA

65���~���̃��V�[�g�̏�����20�����ł�13���ʂ͐ŋ������Ȃ���(���ۂ͂�����ƈႤ)�B

���Ⴀ�ŗ��m��12�������Ă��悭�ˁH���ɂ��ߐő��k�Ƃ��o���邵�I

���Ă��Ƃł��B

���������x�͐ŗ��m�̖{���Ƃ��āA

�u�Ȃ�Ō�1���~���Ă����g�ё�݂����ȋ��z�łǂ�ǂ�ߐő��k���Ȃ��Ⴀ�A�J���̂��Ⴂ�v

���Ă��ƂɂȂ�̂ŁA�ߐő��k�̋@��𑝂₵����A����E�o������č�Ɨʂ������Ȃ�Ȃ�A

�u�l�グ���܂����v

���ĂȂ�܂���ˁB

�܂��A�C���{�C�X���x��

����ł̐\�����lj��ŕK�v�ɂȂ�l���������̂ŁA������܂߂Ēl�グ�X���ɂȂ��Ă܂��B

�����Ăǂ�ǂ㗘�v���オ���Ă����ƁA

�u��Ђ���낤�I�I�v

�ƂȂ�܂���ˁB�����ɑ�\��������ď��������ł���ˁH�i�j

����҂���Ƃ��A��������������Ѝ��Ȃ��Ǝ킾������A

�l���Ǝ傾���ǔ���1���I�݂����Ȑl������̂ŐF�\���̌l�Ɩ@�l�ňႤ�Ƃ͌�����܂��A

������������㍂�ɉ������ŗ��m�̔�p���オ���Ă����܂��I

���Ȃ݂Ɍp�����Đŗ��m�ɔ�p���ꍇ�A

�u�N�Ԍږ◿�v�Ƃ����\���ɂȂ�܂��B

�����āA�N�Ԍږ◿�́A���z�ږ◿(12������)�{���Z�\����(���z��5��������)�������A

����Ő\��(�ʓr1�������Ȃ�)�A�N��������@�蒲��(�N���N�n�̐Ŗ��C�x���g)�Ȃǂ��ʓr������̂ŁA

�����������z�ږ◿��18�`20�������ʂ��N�Ԃ̑����v�ɂȂ肻���ł��B

���㍂�F�ŗ��m��p

1000�������F���z1��/���Z��5�`6�����N18��(�{�ʓr)

1000�`3000���F���z2���O��/���Z��10���O�ぁ�N34��(+�ʓr)

3000�`5000���F���z3���O��/���Z��15���O�ぁ�N51��(+�ʓr)

5000�`7500���F���z4���O��/���Z��20���O�ぁ�N68��(+�ʓr)

7500�`1���F���z5���O��/���Z��25���O�ぁ�N85��(+�ʓr)

���P�ʂɂȂ�Ƃ��₩�ɏオ���Ă����C���[�W�ŁA

1���`3���F���z6���O��/���Z��30���O�ぁ�N102���O��(+�ʓr)

3�`10���F���z7�`10���O��/���Z��40���O�ぁ�N120�`200��(+�ʓr)

10���ȏ�F�v����

����Ȋ����ł��傤���B

�������A�Љ��Ђ����̒������Ă��āA

�ŗ��m���������m�̉��i�������N�����Ă���ƁA

����������ꂪ�������Ă��Ă���(��������Ȃ�)�Ƃ������Ƃň����鎖����������A

�u�����͂ǂ�Ȍڋq���낤�ƌ�5�����炵�����H�v�Ƃ�����������������܂��B

���������Ĕ���◘�v���傫���Ȃ��ď]�ƈ���Ƒ����x����̂ł���A

�u���������ŗ��m�������̈��S����T�[�r�X�ʁv

�����߂��ق�������ۂǂ����Ǝv���܂��B

�����Č�1���l�グ���Ă�12���A���Z���܂ʼn������Ă��N17�����x�����l�グ���Ȃ�����A

17���ȏ�̗L�v�ȃA�h�o�C�X�≽�����������̑��k���Ƃ��Ă��t�����������������݂������ł���ˁI

�ꉞ���㍂�ȊO�̗�������v�f�Ƃ��ẮA

�E�o�������Ђł��A�ŗ��m�Ɉ˗�����

�E����/3������1��/���N��1��/�\�����̂݁A��Ђɐŗ��m���K��/�В����ŗ��m�������ɖK��Ŗʒk����

�Ƃ����I�����ɉ����ė������ϓ����܂��B

(�I�����C���ʒk��`���b�g�c�[��������̂ŁA�獷���ʂł��ˁI

�����āA���ƈȊO�ɂ������Y��Ă��܂����B

�����Ő\���ł��ˁI�I

�����Ő\���ɂ��ẮA�߂����ᕪ����Â炢���������������ł��I

1�����A���������`�����Ă����܂��B

�u�\�E�V�T���m���[�e���S�J���C�`�p�[�Z���g�v

�u����Ȕ����͈Ⴄ����I�v

�u����ȂɌ����Ȃ����Ă݂��B�ق�ǂ����I�v

�u�����Y��0.5�`1���v

���ꂳ���o���Ă�����

�����ł̊�b�T����

�E��b�T��3000��+�����l1���ɂ�600���T������

�ƋL�ڂ��܂������A�܂茾��������ƍ��͑����Y��3600���ȏ�̐l�����\�����Ȃ���ł���ˁB

�Œ�ł�3600��(�����Y)��0.5�`1�����Ă��Ƃ́A�ŗ��m��p��18�`36���̊ԂȂ瑊��ł��B

�u����̃����W���L����������v

���Ċ����邩������܂��A�܂��ōL����ł��B

���Ȃ݂ɑ����Ő\�������ӂł������قǍ������A

�ނ��둍���Y���Ⴂ�l�̕��������B

(�����Y2���Ȃ�0.5���ŁA4000���Ȃ�0.9%������Ă܂��݂����ȋK��̎����������肻��)

�����{���I�ɍl����̂ł���A

�������Y�����a�������̐l�@VS�@�s���Y�������ی����R�����p�i������l

�����l�͎����ЂƂ肾���̐l�@VS�@�Z�킪�����đ����������ɂȂ����Ⴄ�l

�\�������܂ł����Ղ莞�Ԃ�����l�@VS�@����2�T�Ԃŏo���Ȃ���\���Ԃɍ���Ȃ��l

�S�����̐l�̕����ȒP�����ł���ˁI

�܂藿�����Ⴍ�Ȃ�v��(����)�Əオ��v��(�E��)�͂��Ă����āA

�u������������0.5�`1���̊Ԃł�0.6���ʂɒ��n���Ă��ꂽ�炢���Ȃ��v

���Ă������Ɏv�����w�W�ɂȂ�K���ł��B

�Ō��

���������܂œǂ�ł��ꂽ�l�̑唼�͐ŗ��m�ɂ��������Ƃ̕������Ȃ��Ǝv���܂��B

�����A���̎��㕛�Ƃ�������O�A�Ɨ����������B

���������đc����◼�e�̔N��I�ɂ������̏����͂������������̂�����H

�Ȃ�āA�������K�v�ɂȂ邩������܂���B

����Ȏ��Ɏv���o���Ă��炦����K���ł�^^

���������ǂ�ł�ŗ��m�搶�������āA

�u�����͂�������v

�Ȃ�čl�����������ł���Ȃ為�Ђ�낵�����肢���܂��I

����ł͂܂����̋L���ł�����܂��傤�m�V

2024�N05��29��

�y�v���[���g���Ċ�������� �z�����Ă悩����3�I�`

�z�����Ă悩����3�I�`

�u���O���ۂ��e�[�}����Ȃ��ł����H�i�j

���\��Ƃ������Ɋւ��邱�Ƃ�[�x���ď����Ă��܂������A

�u���O�Ȃ̂Ŏ����̕\���������Ƃ��Ă̑��ʂƁA

����Ȃ��Ƃ������l�ƂȂ�̓z���ǂ�Ȃ��Ƃ��Љ��̂����Ă����A

�����������Ă��炦��悤�ȋL���������Ă��������Ȃƍl���Ă܂��I

QuizKnock��YouTube���u�����炻�ꐳ���I#23�v�̓���ɏo�Ă�������ŁA

�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[

�@�@�u��v�Ŏn�܂�Q�l�ɂȂ���̂Ƃ����H

�@�@�@�@�@�@�uYahoo!�m�b�܁v

�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[

���ɂ����@�Ȃ�Ȃ�u��v����n�܂�Ȃ��Ă�������

���Ďv�����L��������܂��i�j

����ʂ̉��x���Ō��Ă��炦����ƂĂ��������ł�(^^)/

�v���[���g�I�тȂ炱��(3�I)�I

�������{���ɗ~�������̂��ē�����ǁA

�l�Ƀv���[���g���������̂��Ă����̂��N�X����Ȃ��Ă��Ă�ȂƊ����A

�܂��͎����̎��̌������ƂɏЉ�܂��I�I

�@�h�N�^�[�G�A �G�N�T�K���n�C�p�[ REG-04

|  |

������̓n���f�B�}�b�T�[�W���[�ł��B

�Ɠd�ʔ̓X�Ƃ��傫�Ȃ��X�ɂ͂����Ȏ�ނ������Ă���Ǝv����ł����ǁA

���ꂪ����u�������E�y���E�p���t���v�ł��I(�����܂Ōl�̊��z�ł�)

���͎�����10�N�ȏ�ƂɑS�g�}�b�T�[�W���u���Ă��āA

�قږ�������Ă���Ƃ����Ă��ߌ��ł͂���܂���B

���̕��g�̂������}�b�T�[�W�Ɋ��ꂫ���Ă��Ă߂����ይ���Ă������Ȃ��I

�Ȃ�Ă��Ƃ��N������̂ł����A�G�N�T�K���͌����܂��I

�S�g�g���܂�����Ȏg�p�p�r�Ƃ��Ă͌����A���Ɠ�(���ł�)�ł��B

�����ȃA�^�b�`�����g������̂ŕ��ʂɂ���ĕύX�o���܂����A

�l���g�͓��Ɏg���镽�ׂ���������C���Ŏg���|���Ă܂��I

�Q�[��������PC�d�������Ă���Ɩڂ������ł����A

������g���Ƃ��Ȃ�C�����悭�ڂ��V���L�b�Ƃ���̂ƁA

����͉��̍���������܂��A�j�Ɏg�����ꍇ�ɕ@���ʂ邱�Ƃ�����܂��i�j

���i�Ƃ��Ă�12,000�~�O��ʂł��I

�Ⴆ�ΗF�B2�`3�l�Ŋ��芨������A�p�[�g�i�[������1�l�őS�z�o���ꍇ�ł��A

��r�I�Ó��ȋ��z�Ɏ��܂�̂ł͂Ȃ����Ǝv���܂��I

���ƁA����肢���̂�

�������Ă��������ł��B

2�����Ɏg�����Ƃ��������ł��܂����A

�Ȃ����Օi�ŁA���g����Ɖ��鐻�i�ł�����̂ŁA

�u���̒N�����v���[���g���Ă���ǂ����悤�B�B�v

�u���[���͂��ꎝ���Ă���nj����Ȃ��ȁ`�v

�݂����ȋC�܂����W�J������܂���i�j

��������������������ł��I

�v���[���g�҂Ƃ������Ă邭���Ɏ����ň��p���Ă�����̂ł�����Љ�ł����A

����͂�������C���ɋL���������n�߂Ă܂��̂ŃI�X�X���ł�^^

AMAZON�̃����N�͂�����Fhttps://amzn.to/3x4rpdD

�AKindle Paperwhite

����͏����l�i���オ���Ă��܂��̂ł����A�d�q���Зp�̃^�u���b�g�ł��I

���Ȃ݂ɖl�͂�������������ׂ̈ɍw�����܂����B

���X�ɕa�@�ɂ����b�ɂȂ邱�Ƃ������Ă���N��ɂȂ�A

�����������Ƃ��������A�ǂ��炪���@���Ă�

�����������l�Ő�������ɂ͌������Ȃ�\����A

�ɂȎ��Ԃ��Ԃ���i����҂��͏��Ȃ����낤�Ƃ������Ƃōw�����܂����B

���ۂɕa�@��z�e���ɑ�ʂ̖{�����Q���āA���C�g���g������������Ȃ�

�Ȃ�Č�����������Ƃ����������ł��B�B

��������Ȃ�g�����Ȃ��͓̂���̂ŁA

�g��������������A���������̍D���Ȗ{��Kindle�Ɏ�荞�ނ��߂ɕ�������

���Ƒc��̃R�~���j�P�[�V�����̂��������ɂ��Ȃ邩�Ǝv���܂��I

���z�ǂݕ���͕��S�ɂȂ��Ă��܂��Ǝv���̂ŁA

�l��5,000�~����AMAZON�M�t�g�������o�^���ăv���[���g���܂����B

(����������p��AMAZON�A�J�E���g���K�v�Ȃ̂ō��܂�)

�������ʋΒʊw���̉ɂԂ���A

�{���D���Ƃ����l�ɂ��h����Ǝv���̂ł��Ђ��������Ă݂ĉ������I

AMAZON�̃����N�͂�����Fhttps://amzn.to/4dZvLmT

�BYogibo ZippaRoll ���ړI���[���A�b�v�s���[

�������yogibo(���M�{�[)�̃N�b�V�����ł��I

���i��1���~�O��ŐF��ȃJ���[������܂�^^

�����

�P���ōw������ƁA�r�Ɋ������r���ɁB

2�ȏ゠��ƃt�@�X�i�[���A�����邱�Ƃ��o�����V�[�g�N�b�V�����ɂȂ�����ƁA

���ړI�Ɏg����悤�ɐi�������Ă������Ƃ��o���܂��B

�܂艽�������������Ƃ����ƁA

�u��������v�I�v

�Ƃ������ƂȂ�ł��ˁ`�i�j

�Ȃ�Ȃ疈�N�a�����Ƀv���[���g�������邱�ƂŁA�������Ă����v���[���g�ɂȂ�܂�(^^)/

AMAZON�̃����N�͂�����Fhttps://amzn.to/3VgsnwG

�ȏ�3�_���Љ�Ă݂܂����B

2024�N05��24��

�y�l�̃A�J�y����`���I�z�A�����W���o����悤�ɂȂ������

�A�J�y�����ĉ��ł��o�����ˁI

�A�J�y����S�����������Ƃ��Ȃ��l��

�u�A�J�y�����Ăǂ�ȉ̂��̂���ł����H�v

���ĕ����ꂽ���Ȃ�ē����܂��H

�n���l�v���L��������J-pop���`���₷�����A

�u�S�X�y��������v���Ă���ꂽ���Ƃ�����l�����Ȃ��Ȃ����낤���A

Jazz��m�y���̂��O���[�v���ƂĂ������B

���X�͖M�y�ł��AJazz�A�����W������@����Ă���B

�l�́u�Ȃ�ł����܂���I�v�Ɠ����Ă��܂��̂����A

�u���H�ׂ����H�v���u�Ȃ�ł�������v

�Ȃ�ĉɎv���ĂȂ����ƕs���ɂȂ��Ă܂��i�j

�ł����ł��o�����Ƃ����̂��A

����ς�C�����I�ɂ͐������ȂƎv���Ă鎩�������邵�A

�A�J�y�����Ăǂ�����Ă��������H�H�ƐU��Ԃ邽�߂�

�݂�ȂŃ��x���A�b�v�Ȍ�

�u���������x���A�b�v�Ȍ��v���Ė���ŋߍL���ł悭����悤�ɂȂ�܂����i�j

�l���B�ꖟ��A�v���ʼnۋ����ēǂ�ł���ŁA

�݂�Ȑ��܂�Ȃ���Ƀ����N�����܂��Ă钆�ŁA��l���������������Ă����B

������j�̎q����D�������Ȗ���ł��i�j

|  |

�ł��A�A�J�y���T�[�N���͑S���̋t�ŁA

�u�݂�ȂŃT�[�N������ĂĂ����v

�X�y�N�^�N���X�g�[���[���ȂƎv���Ă܂��B

�l���T�[�N���ɓ��������A��{�I�ɂ̓n���l�v�Ŏs�̂���Ă�y���ƁA

�T�[�N���̐�y�����������̊y��������������ʂ̊��ł����B

���킹�đ�w����ݗ^����郍�b�J�[�̒��ɁA

�X�s�[�J�[��~�L�T�[�A�}�C�N�A�L�[�{�[�h�������āA

���ꂾ���ł��T�[�N��1���ڂ�������S�ĂȂ����̂��낤���A

�T�[�N������R�c�R�c�^�p���ċ@�ނ�y�������낦�Ă��ꂽ��y���́A

������O����˂�����Ȃ�����

���l�܂������b�J�[�������Ǝv���܂��B

�Ƃ͂������Ɣ�ׂ�ƑS���Ȑ���m�����Ȃ��B�B

�ł��b�܂�Ă����̂͊y�����������y���T�[�N�����ɂ������ƂŁA

���������ł����T�[�N�����ł́A�e�w�N��1�l���邩�ǂ����̃A�����W���[���A

�Ƃ�ł��Ȃ��ϑԃA�����W���[(�J�߂Ă�)�ł����B

�T�[�N���̐����j�͂܂��ʂ̘b�Ȃ̂ŁA

����͌l�ɏœ_�ĂāA���̓y��̏�ɏ悹�Ă�����������̃��x��1����̕�������������Ǝv���܂��B

�����������̎��������x��100���`�Ƃ͎v���ĂȂ����A

�������x��100�ł��̒l���Ⴄ���H�݂����Ȍ��I�K�`���ł��Ȃ��̂ł����A

��U��w4�N�ԂŌ�O�ƃ|�P�������|�P�������[�O�ɂ�����ʂ܂ł̐�����U��Ԃ肽���Ǝv���܂��I

�y���x��1�z

�y���E�E�E�ǂ����h���̓M���M��������

���Y�����E�E�E���ۂ̒B�l�́u�ނ��������v�̓M���o����A�u�S�v�͏o���Ȃ�

�̏��E�E�E���܂ɃJ���I�P�ɍs���ċ���

��������ȃX�e�[�^�X�������Ǝv���B�B

�����Ȃ�ł����A

�A�J�y���T�[�N���ɓ���ƁA�X�^�[�g�o���h������܂��B

�V�����Ɛ�y���O���[�v��g��ŁA

�X�^�[�g�o���h�̔��\��Ɍ����ăA�J�y�����K������B�Ƃ����C�x���g��������

�����́A

�E���E�Ɉ�����̉�

�E�`�F���[

�E�L���[�e�B�[�n�j�[

��3�Ȃ���I�ԉۑ�ȕ����ŁA�l�̓`�F���[�̃R�[���X��I�т܂����B

���y�o���͂Ȃ��������J���I�P�ł͉̂������Ƃ��������̂ƁA

�`�������^�C�v�ŃX�R�A���[�J�[�����̂ŁA

midi������Ŗ{�Ԃ��}���A���x���A�b�v���܂����i�j

�y���x��2�z

�E�X�L���b�g�����邱�Ƃ�m����

�Emidi��F�m����

�E�x�[�X�ƃ{�C�p�������������Ɗ�����

�E�g���L���̉���8���t�����Ƃ�m����

�E�x�[�X�\���ŁuFoo�`�I�v�Ƃ��������ɐG�ꂽ

�X�^�[�g�o���h�͔��\������قƂ�ǂ̃o���h�����U���A

��������͍D���Ɍl�ԂŃO���[�v��g��ł������ƂȂ�܂����B

�����͐V�����̂�5�l�̃o���h��g�ނ��ƂɂȂ�A

�V�����o���h��10�o���h�ʂ��������ŁA��y�����Ȃ��o���h��2�����Ȃ������ł��B

���̂��ߗ��K�@��������Ȃ���Ή̂������y�����Ȃ��A

�N�����[�h����H���̂��H

�A�J�y�����̗������Ȃ��܂܃A�J�y�����C�t���X�^�[�g���܂����i�j

�����ŁA�̂������̂��y�����Ȃ��ƋC�Â��A

�u�悵�A�������`�v

�Ǝv���������̂��A���̌�̃A�J�y���l����傫���ς��邱�ƂɂȂ����̂ł���

�m��0����y�����������̈�Ԃ̔Y�݃����L���O�����Ƃ�����

��3�ʁ@�R�[�h��������Ȃ�

��2�ʁ@�ςݕ���������Ȃ�

��1�ʁ@���̒�����������Ȃ�

���ȂƎv����ł����ǂǂ��ł����H

�I�^�}�W���N�V�ɓ_��t����ƒ�����1.5�{�ɂȂ����\�͂���������A

�x�[�X�̓��[�g���ȊO��5�x�Ƃ������ȉ��ɔ�ׂ�炵���\�͂���������A

�u�I�f�@�I���K�N�@���J���i�C�v

�ʂ��I�[�K(����)�ɂ͓���y�����������Ƃ͓�������ł��i�j

�Ȃ�Ƃ��o���h�X�R�A�Ƃ��s�A�m���Ƃ��A���ɃI�^�}�W���N�V�����Ă���`���̏�����肵�A

�S��2�������ɂ��܂�3�x�n����Ŏ��n��������y�����������܂����B

�X�^�[�g�o���h���\�6���A�V�������C�u��9���ʂ������Ǝv���̂ŁA

3�����łȂ�Ƃ��d�グ�����āA�s�i�D�Ȃ���`�ɂȂ������Ƃ��{���Ɋ����������ł��B

�V�������C�u���o�����A���x����1�オ�����I

�y���x��3�z

�E�b�R�[�h�̍\�����𗝉�����

(���̃R�[�h�͂b����S�Ă��炷���x��)

�E�̂��ĂĊy�����y�����Ăǂ�Ȃ̂��낤�ƍl����悤�ɂȂ���

�E�x���g�[���⎚�n���ȂǁA�E�[�ȊO�̑I������m����

���ɍT���Ă���̂�3���ɂ���T�[�N���S�̂̏t���C�u�ł��B

�����I�[�f�B�V�����̂��郉�C�u���n�܂�܂��B

�܂��A�V������1�o���h����3�o���h�܂őg�߂�悤�ɁA�X���b�g���������܂��i�j

�����T�[�N�����h�̈��݉�Ő���オ��ɎQ���ł��Ȃ��������݂�����炵6����

2�o���h�ڂ�g�ނ��ƂɂȂ�܂����B

����܂���y�����炸�A�������g��ł݂���{�C�p�����Ȃ������̂ŁA

6�l�S�����[�h���R�[���X+�x�[�X�Ƃ����A�J�y���̒��ł���������ȃo���h��1�N����2�o���h�ڂƂ��đg�݂܂����B

����ł܂���������邱�ƂɂȂ�܂��B�B

�b�R�[�h�@�h�~�\

�@�x�[�X�@�h�@�A�B�C�R�[���X�@�\�h�~�@�D���[�h

����E�E�E��l�]��H

�܂�œ~�ɐԃ}�X�Ɏ~�܂������S�̂��Ƃ���]���Ă�����_�l������Ă��āA

�u�ق��ق��ق��@�e���V�����R�[�h������̂���I�v

�V�[������Ă��āA�R�[�h�̉��[���E�����O�g�[���̑���E�a���̋C�����悳��m�����B

�����ăI�[�f�B�V�����Ɏ邽�߂̊y���������Ƃ������ƂŁA

���߂ă����o�[�ɃA�����W�̑��k�����E�ς̋��L�����āA

�����������y���������łȂ��A������̋C�����ɂ����ĉ��y�����邱�Ƃ𗝉����܂����I

���x����1��������

�y���x��4�z

�E�u�e���V�����R�[�h�v���o����

�E�R�[���X�̃E�[�͌��̌`�őS�R�ς�邱�Ƃ�m����

(���̎�����uuh�v���uwoo�v�ƕ\�L���邱�ƂɂȂ���)

�E�X�e�[�W���O�␢�E�ς̑����������

�I�[�f�B�V�����͖�����A

�l���݂ɉ̂���悤�ɂȂ����Ǝv�����߂�悤�ɂȂ�܂����B(�܂��܂��Â�������)

�����ŋً}�C�x���g����

���͂��̍��܂ł̓A�J�y������ȂɃn�}���Ă��炸�A

��U�����̒�؊��������Ă܂����B

����Ȏ����ɃA�J�y���l����ς���2���ً}�C�x���g���������܂����I

1�ځI

�uCLIP OUT8�v in Tokyo�@���C�u�ϐ�

���ׂ���o���o���h�Ƃ��o�Ă��܂����A�Ƃ肠���������ł͏ڍׂ�N��𖾂��������A

�Ƃɂ������̂Ƃ���o���h�Ƀh�͂܂肵�܂����I�I

�������������I�I�I

���������T�[�N������������4�N�����Ă��������������ł���ˁB(���v)

���ꂪ�����\����o���h��4�N�����W�܂��ĉ̂����C�u�����ꂽ���ƁA

����܂ł�JAM��Kaja�ȂǃA�J�y���E�ŗL���ȑ��������Ȃ����������ɂƂ��āA

�����������悤�Ȋ��o�ɂȂ�܂����B

2�ځI

�C���J���o���h��g��

���X�����������T�[�N���̓C���J���Ƃ������A

����w����̎Q����OK�ȃT�[�N���������̂ł����A

�����ł͂Ȃ��F��Ȋ�Ղ̏o�����A4��w�o���o���̃O���[�v��g�݂܂����B

�ǂ����������A����A�������������A

1�N���݂̂ŗ��K�E�������������y���ł����̂��Ă��Ȃ����������ɂƂ��āA

�A�����W�ɂ���Ȉ����o�����I�H

���K������������I�I

���C�u�̃u�b�L���O���o����I�I

�v���̘A�����N���܂����I

�����ŃA�J�y���̏��ɂ悤�₭�n�}��A���ɓ��܂ŐZ����悤�ɂȂ�܂��B

���x������C�ɏオ�����I

���x����5�ɂȂ���

���x����6�ɂȂ���

���x����7�ɂȂ���

�@�@�@�E

�@�@�@�E

�@�@�@�E

���x����13�ɂȂ���

�E�J���I�P�̂悤�ȃn����ł͂Ȃ��A

�@�R�[���X�S�������n�����邩�����悳���o����

�E�X�g�b�v���[�V�������o����

�E1�Ȃ�ʂ��ēW�J���l����悤�ɂȂ���

�@��1�E2�ԁEC�����E���X�T�r�őS�ĈႤ�\�������

�E�x�[�X�̗V�ѕ����o����

�E�m�y�̂������悳�ɐG�ꂽ

�E�T�[�N�����C�u�ł͂Ȃ������C�u������悤�ɂȂ���

�|�P�����ł��A���x�����Ⴂ�|�P������擪�ɏo���Ă����āA

�����u���������@���ǂ�v�������Ă���퓬���I�����炷�����o���l���邶��Ȃ��ł����i�j

���K���@�Ƃ��m���������(�y�T�Ƃ�)���ĂƂĂ��厖���Ǝv����ł����ǁA

����ȑO�ɂ܂����E�������ق��������ȂƎ����Ŏ��������L���ł��B

�����������ȂƎv�������Ƃ����ꉻ���悤�Ƃ���ƁA

���[���ꂾ�����ȁB

���Ă��Ƃ���m�����g�ɂ��W�J�̕������������ł��B

�A�J�y���Ƀn�}�����㌩���鐢�E

�Ȃ�ƂȂ��S�ł̐n�́u�����ʂ鐢�E�v���C���[�W������ł����A

�����炩�Ɍ����遁�������遁�����邱�Ƃ��ς������ł���ˁB

������č��v���ƁA���������ׂĂ𗝉������B�Ƃ��������Ȃ��̂ł͂Ȃ��A

��������肽���L�т����̉����E���ꉻ���o����悤�ɂȂ����̂ł͂Ȃ����Ǝv���܂��B

�܂��o���ĂȂ���ł���B

�Ȃ�Ȃ獡�܂ł͊��������낤�Ƃ���v��Ȃ��������̂�m�o���������ŁA

���T��R�i���ł����ƁACM�O�̔����J���ĂȂ��������̂��A

�悤�₭CM�ɓ��������ĂƂ���ł�(������Â炷�������ǂƂĂ��������藈�Ă���)�B

�Ȃ����̊��o���������藈�Ă���̂��Ƃ����ƁA

�܂������̃��x�����̂��ǂ����ĂȂ����œ���y�킴�z���g�����Ƃ��āA

�A�����W�ڐ������݊O���܂��B

�E�Ӗ����Ȃ��߂���߂������a�����g���悤�ɂȂ�

�@���̂��Â炳����؍l�����Ȃ����ɒ����Ă鑤�ɂ��`���Ȃ�

�E�l�Ԃ̌��E�̂悤�ȉ�����g���悤�ɂȂ�

�E����Ă炨���Ƃ������ĉ�������������������Ȃ��Ȃ�

�E�Ȃv����������}�b�V���A�b�v���Ă݂����ǃ��N���N���Ȃ�

����Ȋy���������Ă������Ƃ�����܂��B

(�Ȃ�Ȃ獡�����܂ɂ��̕a�C�ɂ�����܂���)

��������ł������͑����Ă����A

�u����a�����ꂽ�̂ɒ����ĂĎז����Ɗ�����ȁv

���u���肩������������Č����Ȃ��Ȃ��ꑱ���Ă��E�E�E�v

�݂����ȏ��F�~�����x�[�X�Ƃ�����ŁA

������Ɓ��������@�ł͂Ȃ��Ƃ������Ƃ��w��A

����y�������邱�Ɓ���肢�o���h�ł͂Ȃ��A�Ƃ������Ƃ��m���Ă����B

���F�~�����ĂȂu�ȍs���̌����͂��v���Ďv�����Ƃ���܂��H

�l�͂��܂�v���ĂȂ��āA

�Ⴆ�Ύd���Ń��`�x�[�V�������オ��Ȃ����Đl�A

�����d����肭�����ĂȂ���ł���(�Ό�)

���̒��Ń��`�x���グ��Ȃ�ď�i���������ɂ�

�Ə�i�Ɍ����ăO�[�����邩������Ȃ�����ŁA

���`�x�����鎞���đ����d�����̂ɐ��ʂ��o�Ă���͂��Ȃ�ł���ˁB

�A�J�y���A�����W�ɘb��߂��ƁA

�܂��̓o���h�����o�[����

���̓T�[�N���̐�y������

���̓A�J�y�������ɗ������q����

���̓��C�u�őo�������ʂ̃T�[�N���̐l����

���͑��̐R������L���ȉ��y���������Ă��������

���́E�E�E

�ƁA�u�������ˁI����N���A�����W������ł����H�v

�Ȃ�ĕ����ꂽ���ɂ�

���R�����Ȃ�܂���ˁB

�Ƃ������ƂŁA�����ʂ鐢�E���o�Ă�����x�������̌������邱�ƂŁA

���x���͔���I�ɏオ���Ă����܂��B

���x�������[��Əオ����

�@�@�@�@�E

�@�@�@�@�E

�@�@�@�@�E

���x����35�ɏオ����

�E�����Z�̑������������

�������ɕςȂ��Ƃ��Ȃ����Ƃ�����������

�E�����O�g�[���̗ǂ�����藝������

�E������Ƃ����悤������������

�@���̊Ԃɂ����̒����͗]�T�ŕ�����悤�ɂȂ���

���������ǂ�ł���Ă���T�[�N����2�`4�N��(��)�̕��X�A

�A�����W�ɒ��킵�Ă����y��������A

�������������Ƃ͈Ⴄ���A���АϋɓI�ɖJ�߂Ă����ė~�����I

�a�����肩�炪�`���J�n�I

�l�ɂ���Ēx�������͂��邩������Ȃ����A

������x�A�����W�̃e�N�j�b�N������o���������Ă���ƁA

�g�ݍ��킹����A���̃O���[�v���ǂ�ȃA�����W�ɂ��Ă��邩�Q�l�ɂ�����l����悤�ɂȂ�B

���������������Q�l�ɂ͂��邪�^���͂������Ȃ��Ƃ����ςȃv���C�h�������Ă���i�j

����͂������A�}�`���A�A�J�y��������Ȃ̂��A

���Ⴀ�v���A�J�y����������^�����Ă������̂��A

����ɂ��Ă͓����͂Ȃ��Ƃ������A�Q�l�ɂ�����ŁA����������^�������炢���Ǝv���Ă���B

�������Ă�������(��b��)�A�]����c��őS�������X�^���f�B���O�I�x�[�V�������ĂāA

�u����͈������B�����ꂴ��Ȃ��E�E�E�v

�Ƌc������v�ʼn����Ă����B

�������P�ȊہX�R�s�[���Ă������Ǝv���܂�(���������ōČ����邱�Ƃ��o���ɂȂ�)�B

�����A�����W���[�ڐ��Ƃ��ẮA

�u���Ⴀ�����̊y���Ɏ������Ƃ����Ȃ�v

���Ă������ɉ��p���邱�Ƃ��厖���ȂƎv���܂��B

���ł�����PENTATONIX�����߂ďo�Ă������A

�y���^��������A�����W�ŗ��s��܂���ł����H�Ƃ������A���s��܂���(�f��)��

�l�����������v�f��2�����āA

�@�R�[���X�̃����O�g�[�����ăr�u���[�g�����Ă����I

�A�{�C�p�̋�����Ă߂����Ⴗ�����I

�ł��B

���ƂȂ��Ă�

���Ďv����ł����ǁA�������Â�ł܂��Ă鎩���ɂ͋C�t���Ȃ�������ł��ˁ`�B

�R�[���X�͉���o���Ȃ����̂��B

����E�N���b�V�F���h���̓R�[���X���}�g��������̂��B

����ȕ��Ɏv���Ă����͂Ȃ��������Ǐo���ĂȂ������B

����Ȋ����ŁA�ӓ_��˂��ꂽ���Ċ�����̂��A�A�����W���[�̑�햡���Ȃƍl���Ă܂��B

���̍�����͂����ȃv���A�J�y��(���ɊC�O)�����\�����Ă��Ǝv���܂��B

�v���A�J���I�Ƃ͌����܂��A���{�����uCD�����v�Ƃ��Ċ������ꂽ���̂������̂ŁA

��{�X�L�����Ƃ����Ӗ��ł̓��C�u�����I�[�\�h�b�N�X�ɃN�I���e�B�̍������̂��邩�ȂƁB

���C�u�͂��q�������������A�b�c�����Ɓy�����āz�Ⴄ���Ƃ����Ĉ�̉�������A

�ǂ��炩�Ƃ����Ɖ��p�ҁ��{�Ԋ����Ċ����̃C���[�W�ŁA

�A�}�`���A�A�J�y���Ƃ��Ă͍��������̉����⓮�悪������Ȃ��ł��傤���B

�����Ă����܂Ń��x���グ���Ă���ƁA

�|�P�����ł����Ǝl�V���͓|���A���C�o���Ƃ̍ŏI������c���̂݁B

���x��55���_�̃X�e�[�^�X�F

�E�o���h�X�R�A����f�B�����Ȃ��Ă�CD�⓮��Ō��Ȃ���

�@�x�[�X�E�����f�B�̎��R�s�͏o����

�E�R�[�h�i�s���\�z�ł���悤�ɂȂ�

�E������Ƃ������������Ɗ�����|�W�V�����ŗ�������

�E�{�C�p���ӎ������y���������悤�ɂȂ�

�@�����Ȃ݂Ƀp�[�J�X���͏����Ȃ��h

�@�@�������̈ʒu�A����ė~�������Ƃ͌����œ`������

�E�����̃A�����W�̈Ӑ}��`���Ȃ��Ă��o���h�����o�[��

�@���R�Ǝv�f�ʂ�Č����Ă����\��������悤�ɂȂ�

��������Ȋ����ɂ͂Ȃ��Ă����C������B

�p�[�J�X���������Ȃ��̂�

�p�[�J�X�̐l�̊�����ł��₷�����Y������m�肽������ł��B

�����ł������ė~�����������ė~�����͓`������ŁA

��͂��̐l�̂�肽���ł����̕������邵�A�������z���o���Ȃ������\�������Ă������Ҋ�������܂��B

�l�����̖`���͂���������Ƒ����I

���̃h���S���{�[���̃R�}�m���Ă܂��H�H

�h���S���{�[���̖������42���܂ł����ł����ǁA

���̃Z���t�����ŏo���Ǝv���܂����H�H

�����́E�E�E

17��

�ł��B

�F��Ȗ���E�Q�[���o���ĂƂ��U�炩���Ă܂����A

�|�P�������[�O�Ń��C�o���|���ēa�����肵���̂�

�l�̊��o�ł͑�w4�N���̍Ō�̃��C�u�O�̊y���������������肩�ȁH�E�E�E

�ł��A4�N���̎��̃A�J�y�����t���������邩�Ƃ����ƁA

�u�p���������Č���Ȃ��E�E�E�v

�ƍ��ł��v���Ă܂��i�j

���̍����čŌ�̃��C�u�Ɍ����Ăǂ�ȋȂ������������߂Ă����āA

�Ⴆ�����������m�y��������A�����𒅂�悤�Șa�̃m����������A

���y�W�������̊ϓ_������A���C�u�S�̂���̃G���^�[�e�C�����g�Ƃ������̍\�����A

�ǂ�ǂx��1�����ׂĎ��삪�L���Ȃ�����Ŋy����������悤�ɂȂ��Ă���͂��ł��B

���x��60�̃X�e�[�^�X�F

�E�y���������Ă���i�K�ł��q���ǂ�Ȕ��������Ă���邩�l���邱�Ƃ��o����

�E�ǂ�������炢���Ӗ��ŗ�����o���遁���҂�����邩�l����悤�ɂȂ�

�E�����o�[�̓����⋭�݂��o�₷���A�����W���ӎ�����悤�ɂȂ�

�E���̃����o�[�Ȃ炱�̓���̂�������ׁI�ƐM������������悤�ɂȂ�

����ł��A�u���������Ƃ���������v�B

17���܂ł̊������42���܂ł̕�������������

���x��1�œ���A�T�[�N��4�N�ԂŔ|���Ă������x��60���y��ɂȂ�A

��������̓��x�����オ��Â炭�Ȃ�܂����I��肪�Ȃ��ω��͑����܂��B

(�����܂ŏ����Ă��āA�������ĂR�C�c���Ďv���n�߂Ă܂��i�j)

�Љ�l�A�J�y���������Ă��āA

���ꂱ�����̊y�����g���Ă���l�̕�����Ŋ뜜��ɂȂ��Ă��āA

�������l�������y����̔�����悤�ɂȂ��Ă��āA

�݂�Ȃň�ĂĂ������������n���Ă��Ă܂���ˁI

���ꂱ���e�w�N�Ɋy���������l��1���A�Ȃ�Ă��Ƃ͂����Ȃ���Ȃ��ł��傤���B

�F��Ȑl�����āA�����Ȃł��F��ȉ��߂������āA

�ǂ̏�����̑I�����Ă�����������Ȃ����Ă����ґ�ȔY�������܂�Ă��Ă܂���ˁB

���܂��Ɏ��������x��60����ǂꂾ��100�ɋ߂Â��邩�͕s���ł����A

100�ɂȂ��Ă�120�ɂȂ邱�Ƃ�����ł��傤����A����Ȏ����Ɋ��҂��A

�܂߂̎����ɂ����҂�������

�Ƃ������Ƃň�U���߂����Ǝv���܂��B

����̓A�����W�ڐ��ŏo����悤�ɂȂ��Ă����O�Ղ��Ȃ�ƂȂ��c�������Ȃ��ĕ��͂������܂����B

����Ȏ�藯�߂��Ȃ�������ǂ�ł��ꂽ���A�{���Ɍ��\���グ�܂��I

�����ł��A�����W��A�J�y���ɔY��ł���l��������

����Ȃ�������@���Ďv���ė~�������A

�A�J�y������ĂȂ��l�ł��u�����A�A�J�y���D���ȂȂ��v���ė������Ă���āA

�����������Ă��炦�����ł����獡�������Ȃ��Ə����̂Ń`�F�b�N���Ă��������i�j

�����傤�lj�����������Ă���̂ŁA���̏Љ���������ƍl���Ă܂��I

����ł́A����̋L���ł܂�������܂��傤�m�V

2024�N05��22��

�y���s���Ă������ �z���܂܂ōs���ėǂ�����3�I

�z���܂܂ōs���ėǂ�����3�I

���s����Ȃ�ǂ��ɍs�������H

�����ł��A�x�⎞�Ԃ���ꂽ�痷�s�ɍs�������Ȃ��ł����H

�l�͓��A�藷�s���D�������A�����֏h���ɍs���̂���D���ł��I

�e�ʂ���B�Ŏ����͐��Ɉ����z�������Ƃ�����̂ŁA

���Ƃ܂�ׂ�Ȃ��F��Ȍ��ɍs�������Ƃ����邩�ȂƎv���Ă܂��B

���傱���傱�s�������ƂȂ��G���A���U������܂����A

���̓����S�����߂����ł��ˁi�j

����́A�������N�Łu�s���ėǂ������v�Ǝv�������s���3�Љ�܂��I

�@���R�E�L�����s

�u�����Ȃ茧��2���邶��ˁ[���v

�Ɗ����������߂�Ȃ�����

�����ɂ����ƁA�q�~�`�����{���ŁA2��3���ōs���Ă��܂����I

���̗��s�Ɋւ��Ă����Ȃ薞���x���������L���ł�^^

�s�����Ƃ���F

�E�������B�����p��

����

(���R�����R�s���挢��327-4)

���R�w���烌���^�J�[�ŊC�����֍s���A�D�œn��܂����B

�����͍L��ȓ��̒��Ƀ����K�̂悤�Ȋ�̋�ԂƁA

�W�u���̐��E�ς����������A�s�v�c�ȓ��ł����B

|  |

�i�F���ō��ł����A����ȕ��͋C�̔��p�ق�����A

�s���������͐^�Ă������̂ŁA��̋�Ԃ����x���������āA

���������Ē�������Ă�H�������������̑��������X�H

�Ȃ�Ďv���Ȃ�������Ă܂����i�j

�E���E�O���[���t�@�[��

���E�O���[���t�@�[����(���v�y���V������)

(���R�����˓��s���������E830)

������

�u�G�悪�����ɂȂ����H�v

�ƍl����������悤�ȏꏊ�ŁA�y���V������n���̂����ɒ���ł܂��B

���v�����ƂƐ��ɔ��˂������i�����z�I�ŁA�Ȃ�����������܂��h���}�����������������܂��B

|  |

�ł�������݂��瑾�z���p�l������������ŁA�����ɋA���Ă���܂����i�j

|  |

�E�q�~�̍H���i

�h�H�R�X�J�C���C���@(���ӂɉ��������X�|�b�g����)

(���R���q�~�s����@����)

�����⎭�E�O���[���t�@�[��������Ă���Ɠ������Ă���̂ŁA

�q�~���ʂɃz�e�������悤�ł���������������猩�Ă݂悤�I�I

�����ʐ^�̃N�I���e�B���Ⴉ�����̂ŁA

���Џ���ʐ^���B���Ď������ė~����������

�E���ϒn��

�q�~���ϒn��

(���R���q�~�s����1-4-8)

�����͂��������L���ł���ˁB

�Ȃ�ƂȂ���z���ۂ�������A���s���ۂ������������X���݂ŁA

�������ȖX�q������A�i���X�ɂ�������������o���܂����B

|  |

�E���ň���̌�

���ŃJ���p�l����

(�L���������s���y����11-2)

�����͊��ň����̌��ł���ꏊ�ŁA

�I���W�i���̃J�[�h����邱�Ƃ��o���܂��I

|  |

|  |

����Ɏ��炵�܂� �́y���z���Ȃ����Ă��܂��܂������A

��葁���A�肽����\���ł���悤���d�オ��ƂȂ�܂����B

�莞�őދ��������ɏ�i�̃f�X�N�ɂ��y�Y�Ƃ��ăv���[���g�������Ƃ�����܂���

���Ȃ݂ɑq�~��������Ɍ������Ԃɕ��R��ʉ߂���̂ŁA

�X�^�o�̂����n�t���y�`�[�m������A�n���̏Ă������ɓ����̊��o�Œ���������A

�ƂĂ�����Ȃ����H�ׂ���Ȃ������o�Ă����肵���̂������v���o�ł��B

�A�X�E�H�c���s

�u�܂��܂�����2���邶��ˁ[���v

�Ɗ��������A�d�˂Ă��߂�Ȃ�����

�قڐX���s�ł����A�~�܂������ق��\�a�c�������̂ŁA

�X�ƏH�c�̌�����N�z���̏u�Ԃ̂��Ƃ����x����щz���Ă��L��������܂��i�j

�R���i������A�ό��n���ρ[���Ɗy���ށA�Ƃ��������A

�i�F��n���̕��͋C��������悤����l�̂����Ȃ��̂悤�Ȋό������܂����I

�s�����Ƃ���F

�E�����_��

�����_�Ёi�J�u�V�}�W���W���j

(���ˎs�厚�L�����L56-2)

���ˎs�ŊC�ɖʂ����Ƃ���ɂ���_�Ђł��B

�E�~�l�R���Ƃ�ł��Ȃ������āA�K�i���狫���A���蒆���ь����Ă܂��B

�t���͂ǂ����Ă��������Ȃ��̂ŁA�߂��̔��X�Ń��C���R�[�g���̂��K�{�ł��i�j

�����ꐶ�Y��Ȃ��Ȃ��Ďv����C���p�N�g�ł��̂ŁA

�߂��ɍs�������ł��v���o�ɂȂ�Ǝv���܂��B

|  |

���̎ʐ^�̔����_�X���A�E�̎ʐ^�̎肷��ɕ���ł钹���A

�S���u������Ȃ��Ė{���ł��i�j

�E�n���̋i���X

�u�L���Ȋό��n�I�I�v�ł͂���܂��A

�ό����鎞�Ɏ������[���݂����Ȃ̂�����Ɗy�����ł���ˁB

(��F�K������̂��y�Y���A��i������etc.)

�قڔ�ꂽ��i���X�ɓ���悤�ɂ��Ă�̂ŁA

�R�[�q�[���ދC������Ȃ��������N���[���\�[�_���肵�܂��B

|  |

�E���R��א_��

���R��א_��

(�X������s�������h���147-1)

���˂��牡�f���ē��{�C���ɍs���ƁA

�����ɂ͈������u��{�����v������܂��I

�悭����ƐV���������ƌÂ������ŐF���ς���Ă���A

�_�Ђ̓����̎��̋@�ɂ͓������ݕ����Ⴄ�l�i�Ŕ����Ă�����A

����r���Ɂu�]�ƈ��g���[�j���O�Z���^�[�v�Ƃ�����̎{�݂���������A

���X�ȃp���[�X�|�b�g���ȂƎv���Ă܂��i�j

|  |

�E�z�e���\�a�c�s��

�z�e���\�a�c��

(�X���\�a�c�s�������\�a�c�Δȋx��340)

�Z���͐X���ɂȂ��Ă܂����A�n�}���Ă��������I

�\�a�c�̐^�Ō��̋��E�������f����ĂāA

�z�e���̂����O�Ō����̊Ŕ�����A��l�C���Ȃ��͂��Ⴎ���Ƃ��o���܂��i�j

|  |

�ƂĂ��Â��Ŗ�ɂȂ�Ɛ����Y��ł����A

�H���������͂������ʂ̗ʂ��N�I���e�B�������ł��B

�ٓ�����������āA�z�e���Ƃ������͘V�ܗ��ق��Ċ����ł����I

|  |

�z�e���\�a�c���̗\��͂�����

�B�ΐ엷�s

�u�����I�Ō��1�����ȁB�悵�悵�B�v

�Ɗ��������A���x�����߂�Ȃ�����

�ΐ쌧�͐ΐ쌧�ł��A����Ɣ\�o������2�����ɍs���܂����B

����͗��s��Ƃ��Ă͂��Ȃ葽���I��Ă��Ȃ��ł��傤���B

��������V�����ł��s���܂����A�ό��n�����ł�����ˁI

���Z���Ƃ�����21���I���p�ق͗L���Ȃ̂ł����č���͏Љ�܂��A

������������s�����Ȃ�s����������ɓ��邩�ȂƎv���܂�^^

�s�����Ƃ���F

�E�ߍ]���s��`��v�������X

�ߍ]���s��

(�ΐ쌧����s��ߍ]��50)

��v�������X

(�ΐ쌧����s��v��)

�u�L���Ȃ̂ł����č���͏Љ�܂��v���Ⴄ���H�H�H�H�H

�����ł��B�h��Ԃł��I

����Ⴀ�s���ł���I�I�i�j

����w����ߍ]���s��܂œk����15���ʁA���������v�������X�܂�10���ʂł��B

�g�[�^��25�������̂͑�ρI���Đl�̓o�X������܂����A

�V�����ō�����ςȂ��Ȃ̂ŁA�����ƂȂ��C�����������̂��ȂƁB

|  |

�s�����Ƃ��͉Ă������̂ŁA

�C�N����H�ׂ���

���y�Y����������Ƃ����Ȃ薞���x�����ł��I

�E�n���̋i���X

|  |

�u�����ƂȂ��C�����������̂��ȂƁB�v

�Ȃ�Č����Ă܂����A�ӂ��ɔ�ꂽ�̂ŋx�݂܂���( ˘��˘)

������܂��ό��B

�E���Đ疇�c

���Đ疇�c

(�ΐ쌧�֓��s���Ē��n99-5)

�i�X���Ȃ�ʁA�i�X�c�ł��ˁB

���������u�I�c�v���Ă����݂����ł��B

�Ԃł���Ȃ�Ɉړ����邵The�ό��n���Ċ����ł͂Ȃ��ł����A

�����V�C�����܂��āA�ꐶ�ځ[���Ƃ��Ă��銴�o�ɂȂ�܂����i�j

|  |

�E�R�X���A�C���H��

�R�X���A�C���H��

(�ΐ쌧�H��s�ߑ����Ɠc25)

�����͖{���̃��P�b�g������F�������قł��B

���͂������UFO��F���l�Ƃ�����SF�v�f������A

�����Ɣ��������������Ԃł��B

�\�o�����͒n�k�ő�ςȎv��������Ă�Ɗ����Ă܂��B

�������������Ă���Œ��ł��傤���A�܂��ό��ɍs���āA

�����Ƃ����Ƃ������܂����ł����A�ς��Ȃ��y�����������ɍs�������Ǝv���Ă܂�^^

�Ƃ�����ŁA����s���ėǂ��������s��3�I���܂Ƃ߂Ă݂܂����B

�����C�ɂȂ����Ƃ��낪��������A

���s�łǂ��s�����������Ƃ��̌��ɂ��Ă݂Ăˁ�

�y������z����25,000���̏h���l�b�g�ŗ\��OK�I2���|�C���g�Ҍ��I

���������Ƃ�������Љ�����ꏊ��Ⴄ�G���A������̂ł����A

����͂܂��������Ă݂����Ǝv���܂��I�I

�Ō�܂ł��ǂ݂����������肪�Ƃ��������܂����B

����ł͂܂��A������܂��傤�m�V