�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

2017�N07��23��

�؍���l�����`No.60�w�u���R�M�u���U�[�Y�x

�����̃����`�́A�w�r�r���p�x�ł��B

��1000�~�ł��ꂾ���̃{�����[���ł��B

�ꏊ�́ACOEX��

OUTBACKSTEAK�̂����ׂł��̂�

�킩��₷���Ǝv���܂��B

���C���́A�u���R�M�ł���

��l�ł̐H���ɂ́A�r�r���p�Ȃǂ�����̂ł��Ђ��Ѝs���Ă݂Ă��������B

�v���R�M�u���U�[�Y COEX�X

(불고기브라더스 코엑스점)

(�]��� �e�w�����H87�L�� 511)

2017�N07��21��

COEX�ɓo�ꂵ���V�T�O�́wWithMe�x�ɍs���Ă��܂����B

��Ђ̖ڂ̑O�ɐV�����wWITHME�x�i�R���r�j�j��

COEX���[����3�����ɃI�[�v�����܂����B

�����炭�A���̕ӂŎd�����Ă���l�͊����Ă����ł��傤�B�B

����ӂɃR���r�j�����Ȃ����ƁB�B

2016�N�Ĉȍ~�A���P����Ă��Ă���l�I�ɂ�

�wGS25�x��1+1�ł������茋�\���ٓ����[�����Ă���

�������Ă���܂��B

���̒��œo�ꂵ���V���E�n�����wWith Me�x��

�n���Emart�̏��i���[�������Ă���

�\�����Ȃ����C���i�b�v�ł͂Ȃ����Ǝv���܂��B

���̒��ł��A2500₩�ŗ��p�ł���

�J�t�F���e����e�A�[�g�����X�}�z�Ŏʐ^��]�����邾����

���p���ł���T�[�r�X�͔��ɐ^�V�����Ɗ����܂����B

���ꂾ���ł͂Ȃ��A�l���߂Â��Ǝ����I�ɗ①�ɂ�

�J���a�V�ȃ}�V�[���E�l�i�E���{�̏��i����������

�̂ň�x�͍s���Ă݂Ă͂����̂ł͂Ȃ��ł��傤���H

�ꏊ�́ACOEX�̒[�B�B�B

�n���S9��������{�E���T�w�����炷���̂Ƃ���Ɉʒu���Ă���܂��B

2017�N07��17��

�j2�x�ڂ́w�����L�O���x2017.3.28

�F�X�����Ăǂ��Ȃ邱�Ƃ��Ɩ������߂����Ă���܂���

�����ɁA2�x�ڂ̌����L�O��2017�N��3��28�����}���邱�Ƃ��ł��܂����B

2015�N��3��28�����瑁2�N���߂��܂����B

����܂Ŋ��x�������ɗ����������Ă���

���ꂩ����\�f�͋����Ȃ��Ǝv���܂���

�撣���Ă��������Ǝv���܂��B

�w����f�p�[�g�x�̃����V���V����

�P�[�L���āA���l���J���[���������Ă����Ă���܂����B

���肪�Ƃ��������܂��B

2017�N07��15��

�v���Ԃ�ɁwTERAROSA�x�R�[�q�[�V���b�v�ɍs���Ă݂܂����B

COEX�̓W���z�[���ɗאڂ���

�R�[�q�[�V���b�v�ɂ��q�l�ƈꏏ��

�s���Ă��܂����B

�ȑO�A�J�������Ƃ����]�����́A�{�X�̂ق��ɂ������̂��Ō��

�߂��Ƀ\�E�����wTERAROSA�x������ɂ�������炸�s���Ȃ������̂ł���

����A�~�[�e�B���O�̂��߂ɍs���Ă݂܂����B

�����̌ߌ�ɂ�������炸�A�X���͂��q����ł����ς���

���C�̂��ӂ��X���ł����B

�X�^�o�ȂǂƂ͈Ⴂ�A�ڂ̑O�ŃR�[�q�[�����Ă����

�wTERAROSA�x�̂��������R�[�q�[����x

���ܖ�����B�B�B

�ꏊ�́AHP�����Ă��������B

������

2017�N07��11��

3�����ȏ�C�O�ɃJ�[�h�t�т̕ی��ő؍݂������l�B�B�i�J�[�h�t�т̊C�O���s�ҕی��j

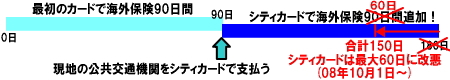

�ȑO����A�w�V�e�B �J�[�h�̗��Z�x�Ƃ��āA���̃T�C�g�Ŏ��グ�Ă����A�u���p�t�т̊C�O�ی��J�[�h����g���āA90��(3����)�ȏ�ł��J�[�h�ی��ŊԂɍ��킹�闠�Z�v�ł����A���́A�����悤�ȁw���p�t�сx�̗��Z���g����J�[�h�́A����������܂��B��������Љ�B

��2015�N�A�V�e�B�J�[�h�́uSuMi TRUST CLUB�J�[�h�v�ɖ��O���ς��܂����B

�܂��͗��Z�̓��e�̍Ċm�F�ł��B

����!!�V�e�B �J�[�h�ɗ��Z�����ł��B

�V�e�B �J�[�h���g���Ɩ����C�O���s�ی���

�ő�

�V�e�B �J�[�h�́A�C�O�ی���L���ɂ��邽�߂ɂ́A�J�[�h�ŗ��s�������ʔ���x�������Ƃ��K�v�ƂȂ��Ă��܂��B������u���p�t�сv�ƌĂт܂��B�����A�ʓ|�ł����(��)�B

�������A���ꂪ�A���������p���l�̂��闠�Z�ɂȂ�̂ł��B

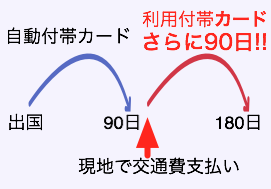

���́A���̗��p�t�т̏����́A�C�O�ɍs���Ă���ł��L���ɂł��܂��B�C�O�ɍs���Ă���A���n�̌�����ʋ@�ւ��J�[�h��������ƁA�J�[�h��������������60���ԁA�ی����L���ɂȂ�̂ł��B

�܂�A90���ȏ�̊C�O�؍݂̏ꍇ�A�ŏ���90���́A�ʂ̃J�[�h�̕ی��𗘗p���A80�����̎��_�Ō�����ʋ@�ւ̎x�������V�e�B �J�[�h�ōs���ƁA�����60���ԁA�ی��𗘗p���邱�Ƃ��ł��Ă��܂��Ƃ������ƁB

���̋Z���g���A���킹�ĂP�T�O���ԁA�J�[�h�̊C�O���s�ی����L���ɂȂ��Ă��܂��܂��I

�i2006�N8���V�e�B �J�[�h�̃T�[�r�X�Z���^�[�Ɋm�F�ς݁B �E�\�̂悤�Șb�������̂łQ��d�b���Ċm�F���܂���(�j�B �V�e�B �J�[�h�̂ǂ̃J�[�h�ł��L���ł��j

�i2008�N10��1������A�V�e�B �J�[�h�̊C�O���s�ی��̍ő���Ԃ��A90������60���ɒZ�k����܂����B�E�E�E�c�O�B

Contents [hide]

���p�t�ї��Z���g����J�[�h�ꗗ

��L�̃V�e�B �J�[�h(��SuMi TRUST CLUB�J�[�h)�ɉ����A�����Z���g����J�[�h����������܂��I

��SuMi TRUST CLUB�����[�h�J�[�h

��SuMi TRUST CLUB�G���[�g�J�[�h

��SuMi TRUST CLUB�����[�h ���[���h�J�[�h

��SuMi TRUST CLUB �S�[���h�J�[�h

��SuMi TRUST CLUB�v���`�i�J�[�h

���f���^ �X�J�C�}�C�� SuMi TRUST CLUB �S�[���hVISA�J�[�h

���f���^ �X�J�C�}�C�� SuMi TRUST CLUB �v���`�iVISA�J�[�h

�����N���[�g�J�[�h������!!�i���N���[�g�J�[�h�v���X�̓_���j

���A���b�N�X �O���[��

���A���b�N�X �X�J�C�g���x���[�J�[�h

���f���^�X�J�C�}�C�� �A���b�N�X

��JCB�J�[�h�̈ȉ��R��

�@JCB��ʃJ�[�h�iJCB ORIGINAL SERIES�j

�@JCB�S�[���hEXTAGE�i29�Έȉ�����)

�@JCB�J�[�hEXTAGE�i29�Έȉ�����)

���x�����]�������o�[�Y�J�[�h

���O��Z�F�N���V�b�N�J�[�h

�@�i�N���V�b�NA�J�[�h�͈Ⴄ�̂Œ��ӁI�j

�����}TOP&ClubQ JMB�J�[�h

�@�i���ʂ́uTOP&�J�[�h�v�͊C�O�ی������Ȃ̂Œ��ӁI�j

���O��Z�F�g���X�g�J�[�h(�� �Z�MVISA�J�[�h)

��SBI�S�[���h�J�[�h������!!

��SBI���M�����[�J�[�h(�a�C���Ô�ΏۊO�Ȃ̂ŃI�X�X�����܂���)

��Yahoo! JAPAN�J�[�hSuica(�c�O�B2015�N3���ɕ�W��~)

�����ꂼ��̃J�[�h�̕ی��⏞�z�́A�J�[�h�ꗗ�\�����Ă��������ˁB���C�O���s�ی��J�[�h�ꗗ�\

�v���ӁI���p�t�тł����Z���g���Ȃ��J�[�h

���y�V�J�[�h

���j�R�XVIASO�J�[�h

�V�e�B �J�[�h�̊C�O���s�ی��́u�U�O���Ԃ܂Łv�Ɖ�������܂������A��L�̃V�e�B�J�[�h�ȊO�̃J�[�h�͂X�O���Ԃ܂ŕی����g���܂��ł��B

�ł��̂ŁA���_��́A�u�P���̃J�[�h�̕ی����Ԃ��I�������Ƃ��ɁA���̃J�[�h�Ō�����ʋ@�ւ̎x����������v�Ƃ������Ƃ��J��Ԃ��A�J�[�h�̖���×90���ԁA�ی��̃J�o�[���Ԃ������\�ł��B1�N�ԂƂ��ł��A�J�[�h�t�ѕی������ŁA�����Ă��܂��킯�ł��B

�����̐}�̂悤�ɁA�ŏ���90���́A�����t�уJ�[�h�ɂ���̂��������߂ł��B��ނ������ł����B

���u200���~�v�Ȃǂ̐����́A���a���Q���Ô�̊z�ł��B�a�C�P�K�̎��Ô�̕⏞����Ԏg���m���������̂ŁA������J�[�h�I�т̊�ɂ��Ă��܂��B

���p�t�ї��Z�J�[�h�̗��p��̒���

�ی����Ԃ��������Ƃ��ł��āA�����C�O���s�ی��̕ی�����ߖ�ł���A�֗��ȗ��p�t�ї��Z�J�[�h�����B

�������A���p��̒��ӂ�����܂��I

����������͗��p��̒��Ӂ����Ƃ����ł��B

���ӓ_���̂P�F���N�ȏ�E��N�͗L���ی��ƕ��p����������

���_��́A1�N�ł��J�[�h�t�ѕی������ŃJ�o�[�͂ł��܂��B�ł��A���ۂɂ́A���p�t�ї��Z�J�[�h�́A�P�K�a�C���Ô�̌��x�z��50�`100�����x�ƒႢ�J�[�h���قƂ���ł��B

�Ȃ̂ŁA���ۂɂ́A���p�t�ї��Z�ŃJ�o�[�ł���͔̂��N�܂ŁA�Ǝ��͍l���Ă��܂��B

���N���N�̊C�O�؍݂̏ꍇ�́A�L���̊C�O���s�ی��ƕ��p���邱�Ƃ��I�X�X�����܂��B�����A���̕��p���A���܂�l�����ɂ��Ƒ����܂��B�����������N�E��N�Ȃǒ����̕ی��̐ߖ���@�Ɋւ��ẮA��������̃T�C�g�ŏЉ�Ă��܂��B�Q�l�ɂ��Ă݂Ă��������B

���ӓ_���̂Q�F�Ƒ��J�[�h�E�Ƒ�����t�J�[�h�͒���

�Ƒ��ƈꏏ�ɗ��s������ꍇ�A�Ƒ��J�[�h�������Ă�����A�Ƒ�������̃J�[�h�Ȃ�A�Ƒ��̕����ی������Ă��܂��B���p�t�т̏ꍇ�́A�u�J�[�h���p�����l�̕������ی����L���ɂȂ�v���Ƃɒ��ӂ��Ă��������B

���Ƃ��A���N���[�g�J�[�h���A�v���{����A�Ȃ��Ƒ��J�[�h����������Ƃ��܂��B�ꏏ�ɗ��s����ꍇ�A�v���Ȃ̕����ꏏ�ɔ�s�@�̃`�P�b�g���w�������Ƃ��́A�����Ɓu�Q�l���v�Ɗm�F�ł���ؖ�������A�v�w�Ƃ��ɕی����L���ɂȂ�܂��B

���̈Ӗ��ŁA�v���ӂ��^�N�V�[�ł��B�^�N�V�[���p�̏ꍇ�́A���p�l�����m�F�ł��Ȃ����Ƃ������ł��B���p�l�����m�F�ł��Ȃ��ꍇ�́A���ꂼ��̃J�[�h�ŕʂ̎x����������Ȃǂ̍H�v���K�v�ɂȂ�܂��B

���p�t�ї��Z�������߃J�[�h

�������߃J�[�h ����1 ���N���[�g�J�[�h

�����A��Ԓ��ڂ��Ă���̂��A���N���[�g�J�[�h�ł��B�i���N���[�g�J�[�h�v���X����Ȃ��ق��j

���N���[�g�J�[�h�͔N�����ŁA�a�C�P�K���Ô�̌��x�z��100���~�ƁA���p�t�ї��Z�J�[�h�̒��ł͍��z�B�ŁA�����������d�v�Ȃ̂ł����A���N���[�g�J�[�h�͂P�l�łQ��������ł��B���N���[�g�J�[�h�́AJCB���s�̂��̂ƁAMUFG�J�[�h���s�̂���(=VISA�A�}�X�^�[)������A�Q�͕ʉ�ЂȂ̂ŁA��l�łQ�����s�ł��Ă��܂���ł��ˁB

�������A���N���[�g�J�[�h��2�������Ă��Ă��A���ꂼ��̃J�[�h�ŗ��p�t�т̏��������i��������ʋ@�ւ̃J�[�h�������s���j�A���ꂼ��̃J�[�h�ŕt�ъC�O���s�ی����A���p���邱�Ƃ��ł��܂��B�������Ԓ��ɕی���L���ɂ���A�a�C�P�K���Ô�̌��x�z��200���~�ɂł��܂��B

����ɁA���ʂ̃N���W�b�g�J�[�h�Ɠ��l�A���N���[�g�J�[�h�ł��Ƒ��J�[�h����邱�Ƃ��ł��܂��B��������ƁA�z��҂�18�Έȏ�̎q���ɂ��A�a�C�P�K���Ô�̌��x�z200���~�̕ی���^���邱�Ƃ��ł��܂��B

����ɁA����ɁA���ɂł����AMUFG�̃��N���[�g�J�[�h�́A�������̕v�w�Ȃ�A�v�w���Ƀ��N���[�g�J�[�h�s���A����ɁA�v�w�Ƃ��ɉƑ��J�[�h����邱�Ƃ��\�Ƃ̂���(2015�N2���AMUFG�Ɋm�F�ς�)�B�����������ꍇ�́A��l�łR���̃��N���[�g�J�[�h�������Ƃ��ł��Ă��܂��܂��B

���N���[�g�J�[�h�A�Ȃ�ăX�S�C�g�������ł���J�[�h�Ȃ�ł��傤�I�I(��)

�Ō�͏����l�^���ۂ��Ȃ��Ă��܂��܂������A���p�t�ї��Z�J�[�h�́A�a�C�P�K���Ô�̊z���|�C���g�ƂȂ邱�Ƃɂ͕ς��Ȃ��̂ŁA��r�\�̕⏞�z�����A�g���₷���J�[�h��I�Ԃ悤�ɂ��Ă��������ˁB���N���[�g�J�[�h�̓I�X�X����1���ł��B���J�[�h�ی��⏞�z��r�\(���p�t��)

�������߃J�[�h ����2 SBI�S�[���h

���p�t�ї��Z�J�[�h�̒��ŁA�قڗB��A�P�K�a�C���Ô�̕⏞���ǂ��A�������߃J�[�h���ASBI�S�[���h�ł��B�������A�N��2,500�~(�Ŕ�)������܂��B�ł��A���a���Q���Ô�̌��x�z��500���~�Ə[�����Ă��܂��B

�������A�C�O�ی��ɂ͉Ƒ�������t���Ă��܂��̂ŁA�Ƒ��̂Ԃ�̗�����J�[�h�������Ă���A�Ƒ����J�[�h�t�ѕی��ŃJ�o�[����܂��B�܂��A���̉Ƒ�����A���������s���Ȃ��Ƒ������̗��s�ł��g����A�Ƃ����Ƃ�����傫�ȃ����b�g�ł��B�i�Ƒ�����t���J�[�h�ɂ��ẮA������̃y�[�W���������������B���S�[���h�J�[�h�C�O���s�ی��͉Ƒ�����Ŕ�r)

��SBI�S�[���h�̔N���́A�N��100���~�ȏ�̗��p�ŁA�N�����ɂȂ�܂��B

�Q�l�F���p�t�ї��Z���ڂ荞�݃J�[�h��r�\

���n�̌�����ʋ@�ւŃN���W�b�g�J�[�h���p���\���������ׂ�

����ɁA������_�A���ӂ��B

���n�ŁA�ǂ̌�ʋ@�ւŃN���W�b�g�J�[�h���g���邩�A�Ƃ��������������������Ă��������B�J�[�h�x�������S�R�ł��Ȃ��������邩��ł��B

���Ƃ��A�����Z��ł�����C�B��C�́A�����ň�Ԑi��ł�����s��ł����A�N���W�b�g�J�[�h�x���ł��������ʋ@�ւ́A���j�A���[�^�[�J�[�����ł����B�^�N�V�[��A�������D�ԁA�V�����Ȃǂ��J�[�h���p�s�ł����B

�܂��A�N���W�b�g�J�[�h�x�����\�������Ƃ��Ă��A�uVISA�E�}�X�^�[��OK�����ǁAJCB��A���b�N�X�̓_���v���Ƃ��A�w�C�O�̃N���W�b�g�J�[�h�̓_���B�����������s�̃J�[�h�̂݉x�Ȃǂ̏ꍇ�������ł́A�悭����܂����B���������������������ł��B

���̌o������ł����A���n�ŃJ�[�h���g����\����������i�́A

�����n�̋�`����̓��}�d��

�ł��B(��`�o�X�͍��ɂ���āA���Ȃ�Ⴂ�܂�)

���Ƃ́A

���q�����n������A�l�b�g����J�[�h�����ōw������

�̂����X�X���ł��B�q���ꍇ�A�q���Ђ̃T�C�g���璼�ڍw���ł������ł����A���s��Ђ���̍w���ł��ǂ������ł��B���n������ɋA���ւ̃`�P�b�g���̂��A���ł��B�ŋ߂�LCC�Ȃǂ�����̂ŁA�����������Ȃǂ̃G�A�`�P�b�g���w������̂��ǂ��ł��傤�B

�����A�q�̏ꍇ�́A���̗��s(�o������A���܂ł̊�)�ɊW�Ȃ��G�A�`�P�b�g���w�����Ă��A���p�t�т̏����������Ƃɂ́A�Ȃ�Ȃ��̂ŁA���ӂ��Ă��������ˁB

������A�����̐l�ɗǂ������Ȃ̂��A

�����{�A����̋�`����Ƃ܂ł̃����W���o�X�Ȃǂ̗\��

�ł��B�l�b�g�ŗ\���ςł����`�o�X�Ȃǂ�����A��������p�t�ї��Z�Ɏg���܂��B�ǎ҂���̎���Ō������A���̕��@�B����͖ӓ_�ł��ˁB�܂��Ɂu�Ƃɒ����܂ł��������I�v�݂����Ȋ����ł��B

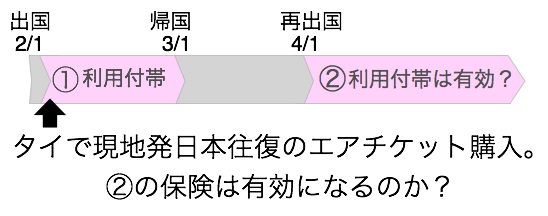

����F���n�����̉����G�A�`�P�b�g������A���H(=���{�ďo��)�̂Ƃ����p�t�ѕی��͗L���ɂȂ�H

�d���Ń^�C�Ɠ��{���������Ă��܂��B�^�C�����̍q�������̂ŁA�悭�g���Ă��܂��B�^�C�ɂ���Ƃ��Ɍ��n�����̍q���J�[�h�x����������A���̂Ƃ�����90���ԁA���p�t�т̕ی����L���ɂȂ�̂͂킩��̂ł����A���̓��{�o�����̕ی����L���ɂȂ�̂ł��傤���H

���Ƃ��A

2/1 �@���{�o��

2/2 �^�C�ŁA�^�C�̓��{�̉����q�w��

3/1 �A��(���̍q���H)

4/1 �A���{�ďo��(���̍q���H)

������ȗ����ł��B���̍w���ŁA�@�ƇA�Ƃ��ɕی��͗L���ɂȂ�̂ł��傤���H

�����₠�肪�Ƃ��������܂��B

�}�ɂ���Ɓ�����Ȋ����łł��ˁB

���n�ŁA�����q�����ꍇ�A�Ƃ����̂́A�����z�肵�����Ƃ��Ȃ������ł��B�ʔ������w�E�A���肪�Ƃ��������܂��I

�������ɁA�^�C���n�����̉����q���w�������ꍇ�A���̂Ƃ��̊C�O�؍�(�@)�ŁA�w��������90���ԕی����L���ɂȂ�̂́A�������ł����A���̇A�̊C�O�؍݂̂Ƃ��̕ی����A�L���ɂȂ�̂��ǂ������āA�悭�킩��Ȃ��ł���ˁB

SBI�J�[�h�ƃ��N���[�g�J�[�h(MUFG)�̕ی��f�X�N�Ɋm�F���Ă݂܂����B����ƁA�Ƃ��ẮA���ЂƂ��ɁA�����������ł����B

�u���n�ōq���w������A�@�̕ی����A�A�̕ی��������������ƂɂȂ�̂ŁA�A�͓��{�ďo���̓�����90���ԁA�ی����L���ɂȂ�܂��v

�܂�A���̍q�̍w���ŁA�@�ƇA�A�����̕ی����L���ɂȂ�A�Ƃ������Ƃł��ˁB

�ł��A������āA�������֗����ȁA�Ǝv�����ʁA������Ɨv�����ł���ˁB

���p�t�уJ�[�h����{�ďo����1�����ڂ��痘�p�������l�ɂ͗ǂ��̂ł����A�u���p�t�уJ�[�h��4�����ڈȍ~�Ɏg�������v�ƍl���Ă���l�ɂƂ��ẮA1�����ڂ��痘�p�t�уJ�[�h�̕ی����L���ɂȂ��Ă��܂��܂�����B

�C�O�Ɠ��{���s�������Ă�����́A���n�̉����q���w������Ƃ��ɂ́A���ӂ��Ă��������ˁB

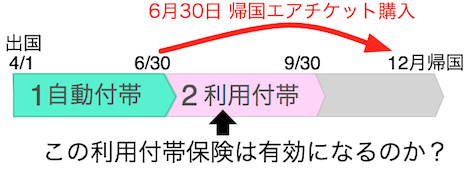

����F3�����̕ی����Ԃ���̔�s�@�`�P�b�g�w���ł������H

9�����̗��s�ɍs���\��ł��B

4��1���ɓ��{�o�������Ƃ��āA�����t�уN���J��6��30���܂ŃJ�o�[�B6��30���ɁA���̔N��12���̓��{�A�������s�@�`�P�b�g�̗\��+�����������ꍇ�A�w��������3������9�����܂ŃJ�o�[�ł����ł��傤���B�w������̂�6�����ŁA���̂�12���̃G�A�`�P�b�g�̍w���ł����E�E�E�B

���₠�肪�Ƃ��������܂��I�Ȃ��Ȃ��s������ł��ˁB�}�ɂ���Ɓ��������������ł��傤���B

3�����̕ی����Ԃ���̕��̃J�[�h���p�ŁA���p�t�ѕی����L���ɂȂ�̂��A�Ɋւ��ẮA�����l�������Ƃ��Ȃ������̂ŁA�J�[�h��Ђ̕ی��f�X�N�ɖ₢���킹�Ă݂܂����B

�́A

�u���Ȃ��A�ی��͗L���ɂȂ�܂��v�Ƃ̂��Ƃł����I

�v�́A�u�������s���Ɏg��������ʋ@�ւ̃J�[�h�����ł���A�ی��͗L���ɂȂ�v�Ƃ������Ƃł��ˁB

�C�O���s�ی��́u���s�v�̈Ӗ��́A�u�o������A��(�A��)�܂Łv�ł��B

��̗�ł́A4/1�ɏo�����āA12���܂ŋA�����܂����ˁB

����Ȃ�A6������12���̋A���G�A�`�P�b�g���w���ł��A�ی���OK�ł��B

�t�ɁA�ʂ̗��s�Ŏg����s�@�`�P�b�g���w�����Ă��A���̂Ƃ�����ی����L���ɂȂ邱�Ƃ͂Ȃ��̂ŁA���ӂ��Ă��������ˁB

���p�t�т̏��������J�[�h���p�Ƃ�

���p�t�т̏��������ɂ́A�ȒP�Ɍ����ƂQ�B

�@�c�A�[������J�[�h�x��������

�A������ʋ@�ւ��J�[�h��������

�ȏ�Q�̎�ނ�����̂ł����A�C�O�֍s���Ă��܂��Ă���g�����i�͇A�̌�����ʋ@�ւ̃J�[�h�����̂��ł��B�i�Ȃ̂ŁA���n�̃I�v�V���i���c�A�[�Ƃ��̓_���ł��j

�ꉞ�A��ʓI�Ȃ��̂Ƃ��āA�u�ǂ�Ȃ��̂��w������ʗp��̎x�����x�ɓ�����̂��v�������Ă����܂��B

���d�ԁ@OK

���o�X(�����\��������́j�@OK

���o�X�E�d�ԂȂǂ̉���v���y�C�h�J�[�h�w���@OK

�@���v���y�C�h�J�[�h�ւ̃`���[�W��OK�����A�`���[�W�L�^�Ɠ������p�����ؖ����̂Q���K�v

���^�N�V�[�@OK

���D�i�����\��������́j�@OK

���q��(�����\���������)�@OK

���R���T�[�`���[�W��@OK

���q��@�̍��Ȃ̃A�b�v�O���[�h��@OK

���������H��@×

����`���ԏ��@×

�������^�J�[��@×

����`���p�Ł@×

���q�̔����萔���@×

���}�C���[�W�̌����萔���@×

����s�@�`���[�^�[�����@×

���z�e���̃V���g���o�X�@×

�������Ȃ���

��Uber�@��

�˃J�[�h���p���ׂɁu�^�N�V�[�v�̕���������Ȃ��̂Ń_��(�y�V�J�[�h�̎O��Z�F�C��2015�N8����)

��OK�iSBI�J�[�h�̎O��Z�F�C��2016��7����)

�˔��^�N�̓_���B�@���ɑ������^�N�V�[����Ȃ��ƃ_���B(���N���[�g�J�[�h�̓��{����2016�N9����)

��Uber�́A�J�[�h��Ђ����ی���ЂŌ�����������Ă��銴������B

������A�W�A�Ől�C�̔z�ԃA�v���uGrab�v�̓^�N�V�[���Ăׂ�̂ŃZ�[�t���ۂ��B

�������Ől�C�́u??�Ŏԁv�����^�N�Ȃ̂Ń_�����ۂ��ł��B

������������Ȃ̂Œ���

���d�q�}�l�[�@×

�i�d�q�}�l�[�́A�v���y�C�h�J�[�h�ƕ���킵���̂ł����A������ʋ@�ւ����g���Ȃ����̂Ȃ�}���ŁA�R���r�j�̎x�����Ɏg�����肷��̂̓A�E�g�A�Ƃ����悤�Ȋ�̂悤�ł��B�g�����Ǝv���l�́A�J�[�h���(�ی����)�Ɉ�x�A�m�F���邱�Ƃ��������߂��܂��j

�ȏ�A���p�t�ї��Z�Ɋւ��āA�ł����B

���̌l�I�Ȉӌ��ł́A���N�ȏ�̊C�O�؍݂́A�ی������ۂɗ��p����\���������̂ŁA�㗝�X��ʂ��Ĉ�ʂ̗��s�ی��Ɍ_���ق���������Ȃ����A�Ƃ��v���Ă��܂��B�\���������Ă��炦��Ƃ��������b�g������܂����ˁB�����̗L���C�O���s�ی��ɂ��ẮA���̋ꂢ�o�����܂Ƃ߂Ă܂��B������Q�l�ɂ��Ă��������B

�ˁ@����(��N)�̊C�O���s���Q�ی��̑I�ѕ��̃y�[�W

�ł��A�܂��A�Ƃ肠�����́A��r�\�̉��̂ق��ɁA���̗��p�t�ї��Z���g����J�[�h���܂Ƃ߂Ă����܂����̂ŁA���̕⏞�z�����A�e���̈�Ô�y�[�W�ƌ�����ׂȂ��画�f���Ă݂Ă��������ˁB

�����p�t�ї��Z�J�[�h�ی��⏞�z��r

�| �C�O���s�ی��ߖ���

�| �C�O���s�ی��ߖ���

���̋L�����C�ɓ�������

������܂ŁB�B

http://choro.asia/hoken/

유통교류회�ɎQ�����Ă��܂����B

위한

기업 해당사항없음)

참고하시길 바랍니다.

�s���Ă��܂����B

�v���������A�O���l�̎Q���͂Ȃ������̂ł���

����ł��y�����s���Ă��邱�Ƃ��ł��܂����B

���ꂩ��̃r�W�l�X������+�ɂȂ�Ƃ������܂��B

2017�N07��09��

�\�E���w�̋߂��ɂ��邨�����ȃR�[�q�[�V���b�v

�{���́A-5�x�̏��J�̍~�钆���l�ƈꏏ��

�������ȃR�[�q�[�V���b�v�ɁB

���Ƃ��ƁA�t�H�g�X�^�W�I�������Ƃ��낾�����炵��

���ɂ������ł����B

�����炪�Ƃ��Ă��ǂ������V�b�N�ȃ��j���[�B�B

���������R�X�g�������Ă��Ȃ����j���[�B�B

2�l�Ŗ�20000�E�H���i2000�~�j�Ƃ��������ȃR�[�q�[�V���b�v��

�O���l�ɑ�l�C�ȁA�V���A���T�E�i�̂����߂��ɂȂ�܂��B

WIFI�͂���܂����R���Z���g�͂Ȃ��A

PC�ȂǂŎd��������l���́A�������m�ŃR�[�q�[���k��

�������Ǝv���܂��B

90���͏����ł����B

2017�N07��07��

����؍��O�哝�̖p�O�l���̑O��ʂ�܂����B

�\�E�� �u���O�����L���O��

���T���[���X �u���O�����L���O��

�ɂق�u���O�� �C�O�����u���O �\�E������

�ɂق�u���O��

![[���i���i�Ɋւ��܂��ẮA�����N���쐬���ꂽ���_�ƌ����_�ŏ�ύX����Ă���ꍇ���������܂��B] [���i���i�Ɋւ��܂��ẮA�����N���쐬���ꂽ���_�ƌ����_�ŏ�ύX����Ă���ꍇ���������܂��B]](https://hbb.afl.rakuten.co.jp/hgb/1a1b098c.a6288dba.1a1b098d.9e15a303/?me_id=1239310&item_id=138477184&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fsurugaya-a-too%2Fcabinet%2F5050%2F109101459m.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fsurugaya-a-too%2Fcabinet%2F5050%2F109101459m.jpg%3F_ex%3D300x300&s=300x300&t=picttext)