�����������_���ڂƒf������v��������

�㏸���ґ�̍D�ƐсE�����Җ�����_������

���Ȃ��̊�����������ς��邩������Ȃ����

�w�{�̌��I10�����x�i�������X�g�{�������j

![]()

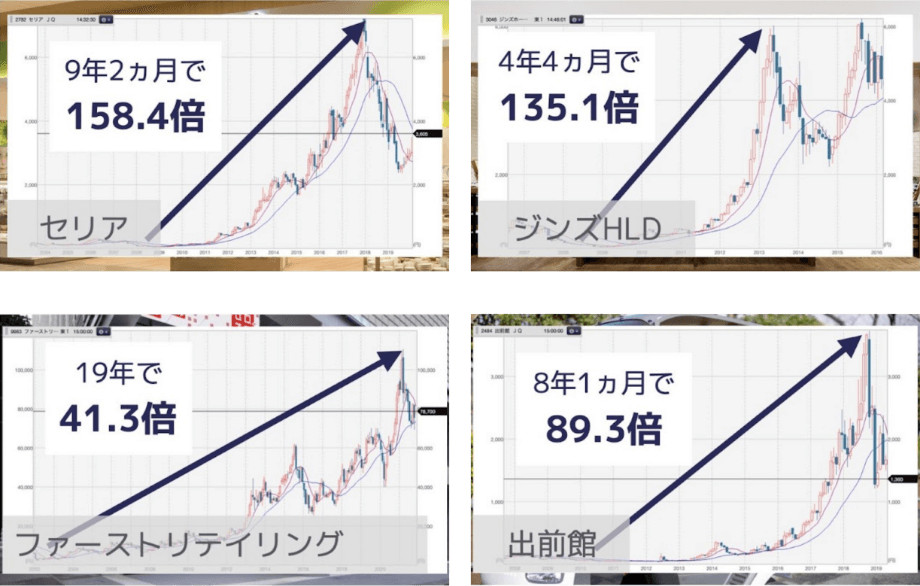

�y�㏸��100�������̎��сA�����I�z��2020�N4�����_

�����N�ōő�32�{�I10�{�����̖�������������܂��I

�E�G�X�v�[��(2471)

������28.7�~→�����㍂�l954�~�y�㏸��3224.04���z

�E����R���s���[�^�z�[���f�B���O�X(9790)

������331�~→�����㍂�l4215�~�y�㏸��1173.41���z

�EMCJ(6670)

������82�~→�����㍂�l1047�~�y�㏸��1176.82���z

�E�W���X�g�V�X�e��(4686)

������515�~→�����㍂�l6560�~�y�㏸��1173.78���z

�E���[�c�F(6323)

������444�~→�����㍂�l4850�~�y�㏸��992.34���z

��5�{�ȏ�̖����܂ōL����Ƃ܂��܂�����܂��I

�E�E���g���t�@�u���b�N�X�E�z�[���f�B���O�X(4235)

������405�~→�����㍂�l3700�~�y�㏸��813.58���z

�E���̓S��(5194)

������312�~→�����㍂�l2959�~�y�㏸��848.39���z

�EUT�O���[�v(2146)

������614�~→�����㍂�l4365�~�y�㏸��610.91���z

�ENITTOKU(6145)

������859�~→�����㍂�l5600�~�y�㏸��551.92���z

�E���N�g�E�W���p��(3139)

������693.5�~→�����㍂�l4650�~�y�㏸��570.51���z

�E�A�C�G�b�N�X�E�i���b�W(9753)

������266�~→�����㍂�l1389�~�y�㏸��422.18���z

�E�A�r�X�g(6087)

������1145�~→�����㍂�l5850�~�y�㏸��410.91���z

�E�I�J�_�A�C����(6294)

������425�~→�����㍂�l2369�~�y�㏸��410.91���z

�E�A�O���J�l�V���E(4955)

������562�~→�����㍂�l3135�~�y�㏸��457.82���z

�y��т̐��A�����I�z

�E�w�������e�����V���[�Y�ł́A���������܂ŕ����Ȃ��B�i�܂邵����j

�E�ǂ���オ���Ă��邩��\�Z����Ȃ��đ�ςł��I�i�l�I����j

�E�O�ƍ����Ė�134���~�قǂɂȂ�܂����B�i�m������j

�E2,884,000�~�̐Ŕ����̎������m���I�i��������j

�E����̕t���悤������܂���B�i510����j

�E9������������8��1�s�B�i10�{�Ԃ�������j

�E�������Ȃ����m��搶�̌��I�����B�i�����̖؈�����j

�E�����߂����X�g�b�v���B�iM.Y ����j

�E1�N�o�������Y���{�ȏ�ɂȂ�܂����B�i���R�C�ꂳ��j

�E���v167���̗��v�i����������j

�E�������X�N�����Ȃ��̂���Ԃ̃����b�g�ł��B�i�T���[����j

�E123��8512�~�̗��v�邱�Ƃ��o���܂����B�iTOM1968����j

�E�����قǂ̐��ʂ��L��܂����B�imat����j

�E�����̒m���ł��̖����B��I�Ԃ͍̂���ł��B�i�n�ӂ���j

�E2�����Ł{80�����x�����邱�Ƃ��ł��܂����B�i�˒˂���j

�E���z�̗��m����ɏo�����B�i�c������j

�E30���~�قǓ��邱�Ƃ��ł��܂����B�i�V��L�ׂ���j

�E������Ƃ����a���݂����ł���ˁB�i�Ȃ݂���j

�E�H����2788�A�b�v����104���~�̗��v�B�i�P�������j�Al.

�E���́A�v���X130���~�B�isuw����j

�E1������50���~�قǂ̗��v�B�i�������j

�E����܂ł̐Ԏ������P�ł����̂ł��B�iT����j

�E�N�ԗ��v�͕��ς���300���~���炢�ł��B�i���肿���j

�E����������4�{�ȏ�̗��v�B�iKiyoshi����j

����40�N���̃v�������A�����ׂ��ƍl����10����

�w�{�̌��I10�����x�V���[�Y�ŐV�����J���I ![]()

���Ȃ��̊�����������ς��邩������Ȃ���� ![]()

![]()

�����A���Ȃ�����s���s�����ȑ����O�ɂ��āA

�ǂ���������̂��ƔY��ł���̂ł���A

���Ђ��̎莆���Ō�܂œǂݐi�߂Ă��������B

�{�V���[�Y�̒����ƃp�t�H�[�}���X�ɂ���

�����[�����鎖�������������̂ŃV�F�A�����Ă��������܂��B

���̂悤�ȑ���ŗ��v�������Ă������߂̎w�j�ƂȂ�͂��ł��B

���݁A�}�[�P�b�g���s����Ȍ����́A

�Ȃ�Ƃ����Ă��E�N���C�i���ł��B

���V�A���E�N���C�i�ւ̌R���N�U���Ă��炨�悻1�����B

��̋ٔ����l�X�ȂƂ���ɉe�����Ă��܂��B

�����s����E�N���C�i��Ɉ���J����������Ă���A

�ꎞ��2��5,000�~�����荞�ނƂ���܂ʼn����܂����B

�{�e���M���_�ł́A���o���ϊ�����7�����L�ƂȂ�A

2��8,000�~��܂ʼn��Ă�����̂́A

�����Ċy�ώ��ł���ɂ͂Ȃ����Ƃ͖��炩�ł��B

�ނ�����͎R�ς��Ă���Ƃ�����ł��傤�B

���ɁA�����ɒ�퍇�ӂ����Ƃ��Ă��A

���V�A�ɑ���o�ϐ��ق͊��ɐ��E�o�ςɈ��e����^���郌�x���ł��B

�܂��A�Y��Ă͂����Ȃ��̂��č��̗��グ�ł��B

���グ�ɂ�銔���s��̓����ɂ��x�����K�v�ł��B

����犔���s�����芪�������l����ƁA

�����ŋ߂̏㏸��Z���ԂŐ�������}����

��������\�����\���ɂ���܂��B

������ɂ��Ă��\�f�������Ȃ��������Ă��邱�Ƃ�

�ԈႢ����܂���B

���ꂾ����s�����s�����Ȏ��ɁA

�����Ȃ�ĂƂ�ł��Ȃ��ƍl����l��

���邩������܂��A

�������͂��̂悤�ȏ����炱���A

�ϋɓI�ɍs�����N�����ׂ����ƍl���Ă��܂��B

�Ȃ��Ȃ�A�s�ꂪ�s����ō���������

���邩�炱��

�D�ǖ������������i��

�d���߂�\���������Ȃ邩��ł��B

���ہA����܂ł̃V���[�Y�̐��т�

���͂���Ƌ����[�����Ƃ��킩��܂����B

���́A������s����Ȏ��Ƀ����[�X�������ق�

�p�t�H�[�}���X�������̂ł��B

����͎�Ɋ����ȗD�ǖ����𒆐S�ɍ\�����Ă���

�Ƃ����{�V���[�Y�̓����ɂ��Ƃ��낪�傫���ł��傤�B

�P���Ƀ}�[�P�b�g���s����ȂƂ��ق�

��芄���Ȑ����܂Ŕ����Ă���������o�Ă��邽�߂ł��B

�O���v���ɂ��Ɛт�

�W�Ȃ������Ă���D�ǖ����������d���ށA

���ꂱ�����A�{�V���[�Y�̏��҂ł���

���m��r����������~�X�v���C�X�����̐^�����ł��B

�܂��ɍ��̂悤�ȑ���̂Ƃ��قǁA

�������X�N���Ⴍ�A

��l�]�n�̍����������Љ�₷���^�C�~���O���Ƃ����킯�ł��B

���̏؋��ɁA���ꂪ�s����ȏŃ����[�X�����V���[�Y�R���̃p�t�H�[�}���X�͈ȉ��̂悤�ɂȂ��Ă��܂��B

���Ȃ݂ɏ�L�͂����܂�10�����̕��ϓ������ł���A

�ʂł݂Ă����Ƃ����Ƒ傫�ȏ㏸���ƂȂ�������������܂��B

���̈ꕔ���Љ��ƁA�A�A

![]()

�H����2788�A�b�v����104���~�̗��v

�H����2788�A�b�v����104���~�̗��v���グ�鎖���ł��A���ӂ��Ă���܂��B

�P������� ����

�܂�4�{�ɂȂ��Ă��܂���

���o���ς��オ���Ă���̂Ŏ����̎�������������A�㏸���Ă܂����B

�t�@�[�X�g�u���U�[�Y���m��Ȃ������Ɋ����������āA

�������w�����z�̖�2�{�B

�܂�4�{�ɂȂ��Ă��܂����B����Ȃ��Ƃ�IPO���Ă������ȗ��ł��B

may23 ����

�w�������e�����V���[�Y�ł́A���������܂ŕ����Ȃ�

�w�������e�����V���[�Y�ł́A���������܂ŕ����Ȃ��ł����A

1������50���~���̓����z�̔{�̗��v���Ƃ����e���ɑ���

�����Ė���Ȃ������B

�܂邵�� ����

�}�C�i�X60,000�������̂������Ȃ�{1,100,000...

���܂��܌ߑO�������`�F�b�N��������e���d�q��

�R���Z�b�N�̑g�ݍ��킹�Ń}�C�i�X60,000�������̂�

�����Ȃ�{1,100,000...

�Z���܂Ƃ߂��@160→@285 9,000���̗��v�m�肪�ł��܂����B

�}��̏��S�� ����

�d�v�ȏ�A������Ă��邱�Ƃ�

���Ȃ��͋C�t���Ă��܂����H

�����2023�N�̃p�t�H�[�}���X������Â��邩������܂���B

�����A�v�������Ȃ��E�E�E�A�v��������j���[�X�͂��邯��NJm�M�����ĂȂ��̂Ȃ�A���̃y�[�W��ǂݐi�߂Ă��������B����40�N����v�������Ƃ�2023�N�ɐ�ɊO���Ȃ��I �告��ݏo���\��������ƒf��������Ƃ������瓱���o���ꂽ���������ɂ��Ă��`�����܂��B

���̃y�[�W�ł��`������_���ږ����̊m�x�͂��Ȃ荂���ƍl���Ă�����Č��\�ł��B�C���T�C�_�[���ł͂���܂��A����ɗނ���M���x������Ƃ����Ă������߂��ł͂Ȃ���������܂���B

�����A���̍��������͐̂��瑶�݂��A���x���J��Ԃ������Ƃɑ傫�ȗ��v�������炵�Ă��܂����B���̃j���[�X���瓱���o���ꂽ�����ɂ́A�u����ɔ���Ȃ��v�Ƃ�������i��������قǂł��B���̂��Ƃ��l����ƁA����O�Ƃ����\���͒Ⴂ�͂��ł��B

���ہA���̍ޗ��Œ��ڂ��ꂽ�������ǂ̂悤�ȓ����ɂȂ��������Љ�܂��B

2471�G�X�v�[��

1882�������H�H��

3107�_�C���{�EHD

�ǂ̖������傫���㏸���Ă��܂��B�����悤�Ȃ��Ƃ͂܂��N����ł��傤�B������s�����N�����A���Ȃ������̗���ɏ���\���͏\���ɂ���܂��B

������������ł��傤�I ���������Ƃ́H

�@�@

�����A�u����v�����ł��B�u����ɔ���Ȃ��v�Ƃ�������i�����������̐l�������ł��傤�B����قǁA�M���x�������Ƃ���Ă��܂��B

���炽�߂āA��قǏЉ���������A�ǂ̂悤�ȍ���e�[�}�Œ��ڂ��ꂽ���ʁA�㏸�����̂����`�����Ă����܂��傤�B

��������01�G�X�v�[���i2471�j

����e�[�}�F���������v

�R�[���Z���^�[���ւ̐l�ޔh�������ɂ��Ă����ƂŁA�u���������v�v�Ɋ֘A���鍑�������ƒ��ڂ���܂����B���{�̘J���Ɋւ�����́A����A�����n�܂������̂ł͂Ȃ��A�����ԘJ����ߘJ���A���q����ɂ�铭����̌�����Y���̒Ⴓ�ȂǗl�X�ȓ_���w�E����Ă��܂������A�ЂƂ̓]�@�ƂȂ����̂��A2015�N�ł��B

���{���A�}���ɐi�s���鏭�q����Ƃ������ɐ^���ʂ�����g��ł����Ƃ��āA�u�ꉭ������Љ�v�̎�����ڕW�Ɍf���܂����B�ꉭ������Љ�Ƃ����̂́A������j���A���N�����ҁA��Q���a�̂���������ׂĂ̐l������ł���Љ�̂��ƁB�����J�������ł́A�V���Ȍo�ώЉ�V�X�e���n��ɒ��킷����̂ŋ��ɂ̐����헪�Ƃ��Ă��܂��B

��������02�������H�H�Ɓi1882�j

����e�[�}�F���y���x��

���O������킩��悤�ɓƗ��n���H�ܑ��̑���Ƃł���A���y���x���A�C���t�������Ɋ֘A���鍑�������ł��B���y���x���́A���Ƃ��^�c���邤���ōő�̃e�[�}�ł��邱�Ƃ͌����܂ł�����܂��A2011�N�ɔ������������{��k�Ђ����������ɁA�����S�̖̂h�Јӎ����傫�����܂�܂����B

�܂��ߔN�͉��g���̉e���Ƃ����A�䕗�E��J�̔�Q�����N�̂悤�ɔ������Ă��܂��B2019�N�ɂ͔��ɋ������͂̑䕗19�����㗤���A�֓��A��������ʉ߂��A����105���A1���~�����Q���o�܂����B2020�N�ɂ͔~�J�O���̉e���ɂ����{�e�n�ō��J�������A���ҁE�s���s����86���𐔂��܂����B

����40�N���̃v�������A�����ׂ��ƍl������� ![]()

�܂��A���x�������ɐ��������C���t���̘V�������e�n�ŋ}���ɐi��ł��邱�Ƃ��傫�Ȗ��Ƃ���Ă��܂��B2018�N����2033�N�܂ł̎Љ�C���t���̘V�������ڂ̗\���ł́A����50�N�ȏ�o�߂���{�݂̊������A���H���͖�25%�����63%�ցA�͐�Ǘ��{�݂͖�32%�����62���}���ɑ�������ƌ����܂�Ă��܂��B

���y���x���A�C���t�������Ƃ�����������������v�Ɠ��l�A����������Ԃɂ킽���Ē��ڂ���Ă����ƍl�����܂��B

��������03�_�C���{�EHD�i3107�j

����e�[�}�FGIGA�X�N�[���\�z

1941�N�n�������Ȗa�т̖���ł����A���݂͔���グ��9���ȏ��IT�C���t�����ʎ��Ƃ���߂Ă��邱�Ƃ���AGIGA�X�N�[���\�z�Ő���オ�������������ł��B

GIGA�X�N�[���\�z�́A���{�̊w�Z��ICT�����Ǝ�ł���A�n��Ԃ̊i�����傫�����Ƃ��莋���āA2019�N2���ɒ���X�^�[�g�����A�`������i�K�ɂ��鏬�w�Z1�N�����璆�w3�N���܂ł̎����ɑ���1�l1��̃R���s���[�^�[�ƁA�������ڑ����Ă��s��̔������Ȃ��A�����l�b�g���[�N������Ƃ��������Ȋw�Ȃ̎��g�݂ł��B

�����̗\��ł͗ߘa5�N�i2023�N�j�܂łɏ����̑S�w�N�ŒB������Ƃ��Ă��܂������A�V�^�R���i�E�C���X�����g��ɂ��\�z�̎��{���O�|������܂����B���̌��ʁA2021�N�x3�����őS�����̓��̂���96.1���������ς݂ƂȂ�A�����̑S�w�N��1�l1��̃R���s���[�^�[�̐������قڊ������܂����B

���������v�A���y���x���Ɣ�r����ƁA����GIGA�X�N�[���\�z�́A�\�z���O�|�����ꂽ���Ƃ�����A�Z���ԂŐ���オ��������̂ЂƂƂ�����ł��傤�B

�Ȃ��u����ɔ���Ȃ��v�ƌ�����ق�

�㏸����̂��H

����ɂ���đ傫���㏸�����������Љ�܂������A

�ł́A���������Ȃ����������͔���Ȃ��ƌ�����قǁA

�M���x�������̂��H ���R�͂���������܂��B

�ЂƂ́A���̔��M�����A���̉������M���ł���u���v������ł��B�Ⴆ�A�u���������v�v�ɒ��肷��ƂЂƂ��ь��\����A�ǂ������������������ɂȂ邱�Ƃ͂܂��Ȃ��A�v��ʂ�ɁA���s����܂��B���̐M���x�������Ƃ������Ƃ́A�����Ƃ͈��S���Ď����𓊂��邱�Ƃ��ł���Ƃ������ƁB���̌��ʁA�����㏸�Ɍq����Ƃ����킯�ł��B

������B

���ꂪ�ł��傫�ȗ��R�ł��B

���������ɂ́A���̗\�Z����������܂��B

�Ⴆ�A�u���������v�v�ł����A

�����J���Ȃ�

�ߘa5�N�x�\�Z�̊T�Z�v���ł́A

�~���ȘJ���ړ��A

�l�ފm�ۂ̎x����524���~�A

�����̊������i��49���~�A

����҂�

�A�J�E�Љ�Q���̑��i��272���~�A

���ɂ��A�K�ٗp�J���҂ւ̎x���A

�ٗp�`�ԂɊւ��Ȃ������ȑҋ��̊m�ہA

�t���[�����X�̓������̐�����

1,249���̗\�Z���v������Ă��܂��B

�܂��A

���y���x���A�C���t��������S������

���y��ʏȂ̗\�Z�v�����݂Ă݂��

�ЊQ�ɋ����Ȃ�

���Ղȍ��y�Â���̂��߂̖h�ЁE���ЁA

���y���Չ��̋��͂Ȑ��i��p�Ƃ��āA

�u���採���v�̖{�i�I���H�\�Z��6,710���~�A

�W�����J��ΎR���Γ��ɑΉ�����

�����I��

�y���ЊQ���

�������E������1,236���~�Ȃǂ�

�\�Z���g�܂�Ă��܂��B

���������ɂ́A���ꂾ���̗\�Z���������邱�Ƃ��O��ɂ���܂��B

���ꂪ��Ƃ̋Ɛь���Ɍq����\���������Ƃ������Ƃ�

�������������A�����㏸�Ɍq����Ƃ����킯�ł��B

�����������_���ڂƒf������v��������

�����܂ō��������ɂ��Ă��b�����Ă��܂������A���̍��������ւ̓�����2023�N�̃p�t�H�[�}���X������Â��邩������Ȃ��A�A�A���̂悤�ɘb���̂��A40�N���Ƃ��������N���A���X�̍r�ꋶ���\������̒����I�݂ȓ�����r�Ő����c���Ă����v�������ƁA���m��r�����ł��B

�����ŁA���m��r�����ɂ��āA�m��Ȃ����̂��߂ɊȒP�ɂ��Љ�Ă����܂��B

![]()

���������ƂƂ��Ă̑����ݏo�����̂́A�킸��10�B�،���Ђ̖@�l����ݐЎ��ɂ͑�萶�ۂ⎖�Ɩ@�l�ɑ��ėl�X�ȓ�����@���Ă������]�����������v�_���ɓO�������X�^���X�Ɏ��܂肫�ꂸ�A�����̃G�L�X�p�[�g�ƂƂ��ɓƗ��̓���I�ԁB

�ȗ��A���^���̃��T�[�`����剻�����銔�̖��͂ɂ���Ɏ䂫���܂�A�ޗ�������̃X�y�V�����X�g�Ƃ��ďG��ȍ˔\��������Ȃ��J�Ԃ�����B

�Ɠ��̒���_���瑊���ǂ݉����\�͂͏n�������Ƃ̊Ԃł���]������A���������������̋��ׂ��Ƃ��Ȃ��l�����ɋ������鉭�v���C���[�������A���܂Ȃ����m�䎁�̎���ɂ͑����W���B���E�̖��́w���Ƌ��ɐ�����x�B

���o�ŎЂ���4���̖{���o�ŁA��ȏ��ЂƂ��āu�l�����Ƃ̂��߂̐M�p������R���݁v�uFX�`���[�g���R���݁v�Ȃǂ�����B�܂����{�o�ϐV���ЃO���[�v�̃}�l�[����l��V���ЂȂǂł̘A�ڎ��т���������B

�ǂ����ē��m�䎁��40�N���������s���

�����c���Ă���ꂽ�̂��H

����40�N���̃v�������A�����ׂ��ƍl�������

�w�{�̌��I10�����x�V���[�Y�ŐV�����J���I ![]()

�����̌l�����Ƃ́A�����Ȃ����Ƃ��������Ƃɏ�M���X�������ł��B�}�[�P�b�g�͖��͓I�ŁA�����Ƃ̒N������ɓ��ꂽ�������ň��Ă���悤�Ɏv���܂��B�Ȃ̂ŁA�ǂ����Ă����������I �ƍl���Ă��܂��̂��l�̐S���ł��B�������A���̂悤�ȐS�������ڂɏo��̂����������B���ߓI�ȗ~�]�Ɏ����Ă��܂��ƁA�A�b�Ƃ����Ԃɑޏꂷ��H�ڂɂȂ�܂��B

����ȗJ���ڂɂ��������Ȃ���A�����Ȃ����������H���ׂ��ł��B�u�����Ȃ��v�Ƃ����L�[���[�h�ɑ��āA���������ɑ��ĕ����Ă���C���[�W�i�����܂����đ�����҂��I�j�ƈႤ��ۂ��邩������܂���B�ł����A�����Ȃ����Ƃ́A����Ԃ��A�u���v���ƂɌq����܂��B�����Ȃ����炱�����������邱�Ƃ��o����B���������̐��E�ł́A�ŋ��̏��������ŋ��̌��ƂȂ邱�Ƃ����X����̂ł��B

����40�N���̃v�������A�����ׂ��ƍl������� ![]()

���[�U�[�̐��u�N�ԗ��v�͕��ς���300���~���炢�ł��v

�����ږ₪���M�������Ă��͂����鐄��10���� ![]()

���Ȃ��̊�����������ς��邩������Ȃ���� ![]()

����������̓I�Șb�����Ă����܂��傤�B���m�䎁�̑�\�I�ȓ�����@�ł���u�~�X�v���C�X�����v�́A�X�N���[�j���O����������APBR�����{�ȉ��A���Ȏ��{�䗦����%�ȏ�A����ɁA���߁��N�Ł����A���c�ƐԎ��̊�Ƃ͏����ȂǁA�����̎������S�Ŋ����Ȗ����𒊏o���A�����Ȃ����Ƃɏd���������Ă��܂��B�i���݂܂��A��̓I�Ȑ��l�̌��J�͍T�������Ă��������܂��j

�����̓f�C�g���[�h���l�C���Ă��܂����A�f�C�g���[�_�[�͒l�����ɒ��ڂ��ăg���[�h���邽�߁A�����w�W��Ɛтɂ��āA�����܂ŏd�v�����܂���B���ɁA���p�~�ɂȂ�\�����Z���ł����Ă��A���i�������Ă���̂ł���A���̓����ŗ��U����_���̂��f�C�g���[�_�[�ł��B

���āA���m�䎁�͍D�Ɛтł��芔���w�W�I�ɂ����������Ɉʒu���Ă���������D�݂܂��B����̓f�C�g���[�h�̂悤�ɁA�����A�����ŗ��U���͑_���ɂ������̂́A�������I�ɑ�����A��������\�����㏸����\���̕������炩�ɍ����ƍl���Ă��邩��ł��B

���������̖{���𐬒����҂̍�����Ƃւ̓����Ƃ���Ȃ�A�D�Ɛт̊������Ƃ����̂́A������ǂ����̃^�C�~���O�ŕK���Ƃ����Ă����قǕ]������邱�ƂɂȂ�܂��B���ʂǂ��Ȃ邩�Ƃ����A�A�A�����Ȃ��A�܂�A�ׂ���Ƃ������ƂɂȂ�܂��B���̂悤�ȍl�����́A�����̐_�l�ƌĂ��A�E�H�[�����E�o�t�F�b�g���̓����N�w�ɋ߂��Ƃ��낪����Ƃ����邩������܂���B

�z���͈��S���u�I

�܂��A���m�䎁�����i���璍�ڂ��Ă���̂��A�z���ł��B����ɂ��Ă��f�C�g���\�_�[�́A�����܂ŋC�ɂ��Ȃ��悤�ł����A�l�����ƂɂƂ��Ĕ��ɗL���Ȍ��ʂ������炵�Ă����̂��A�����B�����A�z���Ȃ̂ł��B

���ۂɁA�ǂ̂悤�Ȍ��ʂ�����̂��A�ЂƂ͊����ϓ��̉e�����y��������ʂł��B�z�������{���Ă�������ɓ������邱�Ƃɂ���āA�������������Ă������ɂ����Ȃ�܂��B�Ⴆ�A�z�������5%�̖�����10�N�ԃz�[���h���Ă���A���ꂾ����50%�ɂȂ�܂��B�P���v�Z�ŁA�����������ɂȂ��Ă������Ȃ��v�Z�ł��B����Ɍ����ƁA20�N�ԃz�[���h���Ă���A���ꂾ���Ō����Ƃ��v�Z�ɂȂ�܂��B�����Ȃ�A��́A�������ǂ��Ȃ낤�������邱�Ƃ͂���܂���B

�����ЂƂ��������X�N���y���ł���Ƃ������ʂł��B�����������������قǔz�������̏㏸�Ɍq����܂��B�Ⴆ�A�z�������5%�̖����̉��i�������ɂȂ�Η�����10���܂ŏ㏸����v�Z�ɂȂ�܂��B�N��10���Ƃ����͓̂����ΏۂƂ��āA�����܂ł��Ȃ����͓I�ł��B���͓I�ȓ����Ώۂɂ́A���̂��Ɣ��������邱�ƂɂȂ邽�߁A�����㏸�Ɍq����܂��B�܂�A�z�������̍��������́A���ꂾ���Ŋ������������ɂ����A���l�d������L���Ă��邱�ƂɂȂ�܂��B

�킩��₷�����邽�߁A�z�����ς��Ȃ����Ƃ�O��ɂ��b�����Ă��܂����A�z�����l�����ƂɂƂ��ėL���ȏ����o���Ă����Ƃ������Ƃ͗������Ă����������̂ł͂Ȃ��ł��傤���B

�ł́A���݂̓��{���̏͂ǂ��Ȃ���

����̂ł��傤��

�@

���{�̊����s�ꂪ�č����̉e����傫���邱�Ƃ͌����܂ł�����܂��A���A���̕Ċ��s��̐�s���͔��ɕs�������ƌ����Ă��܂��B

�Ȃ��Ȃ�A����J�Â��ꂽFOMC�ł́A0.5���̗��グ�����{�A�悤�₭0.75�����痘�グ�����k���������Ƃɂ��A�y�ώ����鐺������܂����A���グ�����k����������Ƃ����āA�č��̗��グ���I������킯�ł͂���܂���B

�ނ���A�p�E�G��FRB�c���͍�����C���t�������ቺ����܂ŁA���グ���p������ƕ\�����Ă��܂��B�ꎞ�A�i�C�����������Ƃ��Ă��A�����I�ɃC���t������u���邱�Ƃ̕������e�����傫���Ȃ�ƍl���Ă���p���ɕς�肠��܂���B�����āA�����܂ł��Ȃ��A�i�C�������ߍ�ł��闘�グ�͊����s��ɂƂ��āA�}�C�i�X�ޗ��ł��B

�����A����Ɋ������㏸����ƁA����҂̍w���ӗ~�����܂蕨���㏸�Ɍq����A�Ȃ̂ŁA�C���t�������������܂Ŋ����͏㏸���������̕����D�܂����B�������A���グ�V���b�N�ƌ�����悤�ȋ}���͔��������̂ŁA�ɂ₩�ȉ�����ɂȂ�悤�ȗU�����������Ƃ����̂�FRB�̖{���ł��傤�B

�����̂��Ƃ��l����ƁA2023�N�̕č�������͌����Ƃ���������ȓW�J�ɂȂ�\���������Ƒz�肳��܂��B�����Ȃ�ƁA���{���s��ɂ��A�������͂��|����₷���Ȃ�܂��B

�������A������ƌ����āA���{���Ƀ`�����X���Ȃ����Ƃ����A�����Ă���Ȃ��Ƃ͂���܂���B����40�N���Ƃ��������N���A�����s��ŏ��������Ă������m��r�����ɂ��ƁA������������C����̒��ŁA���{���̖��͂��ēx���������\���������Ȃ��Ă��Ă���Ƃ����܂��B

�Ȃ��A�������ꂪ��ɂȂ�Ƃ����Ȃ��ŁA

���{���̖��͂��ĔF�������̂�

�@�@

���R��2����܂��B

�ЂƂځA�A�����J��[���b�p�Ȃǐ��E�I�ɗ��グ���s���A���Z�������߂��i�ނȂ��A���{�͋��Z�ɘa����p�����Ă��܂��B�������A����̍��c���ق́A�K�v��������S�O�Ȃ��lj��[�u�����{����ƕ\�����Ă��܂��B

��N�܂ł̃o�u���Ƃ����Ă����قǂ̕č����̏㏸�����Z�ɘa����ɂ����̂ł��邱�Ƃ�����킩��ʂ�A����̐���͊����s��ɂƂ��ăv���X�ƂȂ�܂��B���E�̎�v��i���̒��ŁA���̂悤�Ȑ�������Ă��鍑�͓��{�݂̂ł���A�s��������������������{���ɗ������₷�����ɂ���Ƃ����܂��B

�ӂ��ڂ́A��Ɖ��l�ɑ��āA���{�������|�I�Ɋ����ɕ��u����Ă���_�ł��B�ȑO�Ɍ��\���ꂽ�f�[�^�ɂ���21�N�x�̊�Ƃ̓������ۂ�10�N�A���ʼnߋ��ō����X�V���A500���~���ƂȂ��Ă��܂��B���m�䎁�ɂ��ƁA��Ƃ��ۗL���Ă��錻���������͊����s��̎������z�Ɠ����̋��z�ɂ̂ڂ�Ƃ����܂��B

���̏؋��́A��\�I�Ȋ����w�W�ł���PBR�i���������Y�{���j�ɂ��@���ɕ\��Ă��܂��B���̎w�W�́A��Ƃ̒����̉��U���l�����厑�{�ɑ��ĉ��{�Ɋ������]������Ă��邩�������܂��BPBR��1�{����ƂȂ��Ă���A���_��A��Ƃ����đS�Ă�����������A�ׂ����Ԃɂ���Ƃ������ƂɂȂ�܂��B

���ۂɃX�N���[�j���O����Ƃ킩��܂����A���̂悤�Ȋ����������{�̊����s��ɂ͈��Ă��܂��B��قǂ�PBR�ł����A0.3�{��̖����Ȃǂ��U������܂��B����́A�߂��Ⴍ���ኄ���Ȑ����I ���̂悤�Ȋ�������_���āA���E�������ʂ̎������������Ă�����s�v�c�͂���܂���B

�Ȃ����m�䎁�����������ɖڂ�t�����̂�

�@���{���ɂƂ��ėL���ȏ���������Ƃ����Ă��A���E�I�Ɋ����s�ꂪ������ɂȂ炴��Ȃ��ɕς�肠��܂���B�����ŁA�ӎ����ׂ����A���m�䎁�̐^�����u�����Ȃ��v�����ł��B

���Ƃ��Ɓu����ɔ���v�Ȃ��ƌ�����قǂȂ̂ŁA�����Ȃ������Ƃ͔��ɑ����������ł����A���́A���A����̂Ȃ��ł��A����܂ł̐����]�������{�������ƂŁA���ɐM����������悤�ɂȂ����A���ʂȍ�����̂ł��B

����ł����A�V�����X�^�[�g���������ŁA�����Ȃ��ǂ��납�A�告��ɏ����������đ�ׂ��ł���\����������܂��B�܂��ɂ���ł��傤�B

���̎莆�̖`���ɁA�u2023�N�̃p�t�H�[�}���X������Â���A�傫�ȏ�A������Ă���v�Ə����܂������A���ꂱ�����A�܂��ɂ��̍���B

���̍���Ƃ́A�Y�o���u�h�q�v�ł��B�A������Ă���̂ŁA���{�̖h�q���傫�ȓ]�����}���Ă��邱�Ƃ͂����Ƃ��Ȃ����������ł��傤�B

�ݓc������b�́A���sGDP��1%���x�ƂȂ��Ă���h�q���2027�N��2�����x�܂łɑ��z����悤�w�����܂����B����́ANATO�i�k�吼�m���@�\�j�̉��������h�q��̖ڕW��GDP��2���ɂ��Ă���_�ɕ�������̂ł��B

������1���̑��z�Ƃ����l�����邩������܂��A���{�͐��E��3�ʂ̌o�ϑ卑�ł��B���̑��z�ɂ���āA����܂ł̓C���h��V�A�A�C�M���X�Ȃǂ�����萢�E9�ʂ��������̂��A��C�ɃA�����J�A�����Ɏ����A���E��3�ʂɗx��o�܂��B

�܂��Ɂu���{�I�����v�ƂȂ��Ă���A�R���卑�ւ̈���ݏo�����Ƃ����Ă����悤�ȑ�]���ł���A�\�z������ω����K���\��������܂��B

��̓I�Ȑ���������Ă��܂��B�ݓc�������w�������A����A5�N�ԁi2023�`27�N�j�̖h�q��́A���z��43���~�B���݂�25.5���~�Ƃ���Ă��܂��̂ŁA17.5���~�̑��z�A�{�ɂ͂Ȃ��Ă��܂��A�قڂ���ɋ߂����z�ł��B���̋K�͂ł̑��z�͂܂��ɔj�i�ł��B���̔���ȗ\�Z���֘A��Ƃɗ^����e�����l����ƁA���m�䎁���ڂ�t�����Ƃ��Ƃɂ�������ł��傤�B

�������A�ݓc�����́u�h�q�͂�27�N�x�ȍ~���ێ��E��������K�v������v�Ƃ��Ă��܂��B�܂�A���̐�A����Ȗh�q��p�����ē�������Ă������Ƃ��z�肳���Ƃ������Ƃł��B

�h�q�֘A�́A��\�I�ȍ��������Ƃ��āA�k���N���~�T�C���˂���Ȃǂ����ہA���ڂ���傫�ȗz�������Ƃ������������J��Ԃ��Ă��܂����B�������A���̓����͈�ߐ��Œ��������Ȃ��Ƃ�������������܂��B���ꂪ�h�q��̔��{�I�ȑ����ɂ��A�p���I�ȏ㏸�������߂�\�����o�Ă����Ƃ������ƁB

����ɁA���̖h�q��̑��z�́A���{�̖h�q�͂{�I�ɋ������邽�߂̂��̂ł����A�����̖h�q�Ɋւ���̈�́A�T�C�o�[�U���Ȃǂ���܂łɂ͂Ȃ���������Ɋg�債�Ă��܂��B�e�N�m���W�[�̐i���ɂ��A�E�N���C�i�푈�ł́A���l�@���U�����@�Ɋ��p�����悤�ɂȂ�܂����B

���������A���{�̖h�q�ɑ���l�����͐��h�q�ł���A�U���I�Ƃ������̂ɑ��Ă͎������Ă��܂����B�������A����͉������ꂽ�A�G���̗̓y����~�T�C�������ł��鎞��ł��B�U�����Ă���A�����̓y�₻�̎��ӂŕK�v�ȌR���͂��s�g����]���̐��h�q�̍l�����́A���͂�藧���܂���B

���̂悤�Ȃ��Ƃ��l����ƁA����܂łƂ͈Ⴄ����̖������A�h�q�֘A�����Ƃ��Ē��ڂ����\�������܂��Ă���Ƃ������Ƃł��B�h�q�֘A�Ƃ��Ă̎�C���t���Ă��炸�A�V���ȍޗ��Ƃ��ď�l�]�n���傫���A�告��������Ă����\���������Ȃ�͂��ł��B

�l�X�Ȋp�x����傫�ȃ`�����X���K��Ă���̂�����Ƃ��Ắu�h�q�v�ł��B��ڈ���Ƃ͂܂��ɂ��̂��ƁB�������Ă��܂��ɂ͂��܂�ɂ��ܑ̂Ȃ��ƌ�����ł��傤�B

�����ږ₪���M�������Ă��͂����鐄��10���� ![]()

�����I���Ɏ��M���Ȃ��̂ł���E�E�E

����40�N���̃v�������A�����ׂ��ƍl������� ![]()

���m�䎁���^�����ł���u�����Ȃ��v���������H���邽�߂ɖڂ�t���Ă��鍑����Љ�܂����B���Ȃ���2023�N�Ɍ����āA�告���_�������̂ł���A���̍���Ɋ֘A����������|�[�g�t�H���I�ɑg�ݍ��ނ��Ƃ͔��ɗL�p�ł��傤�B

�����A���Ȃ������������I���Ɏ��M���Ȃ��A�M���x�̍������Җ����̏����ȒP�ɒm�肽���Ƃ����̂ł���A�v���̗͂𗘗p���邱�Ƃ��ЂƂ̎�i�ł��B

�Ⴆ�A�h�q�֘A�����Ƃ����Ă��A��Ԃ�����͂Ƃ���������Ȏԗ��E�@�̂������Ƃ�����A�����̕��i��[�������ƁA�܂��A�e��Ȃǂ������Ƃ��������ł��傤�B�����˂�����ōl����A���݂̂悤��IoT���i����������A�n�[�h�ʂ����ł͂Ȃ��A�����ɑg�ݍ��݊Ǘ�����悤�ȃ\�t�g�J����Ђ����������Ƃ��đ����邱�Ƃ��ł���ł��傤�B���̂悤�ȑ���ɂ킽��I�����̂Ȃ�����A���ғx�̍������������I���悤�Ƃ���A���Z�Z�M��ǂ݉����m���A����ɑ����̎��Ԃ��K�v�ł��B�������A���������̌o������A��J���đI�������������A���������̃p�t�H�[�}���X�ŏI����Ă��܂��\��������܂��B

�����ŁA�Љ�����̂��A�v�������Ƃł��铡�m�䎁�ɏ����Ă����������i�A�w�{�̌��I10�����x�ł��B���݂̂悤�Ȑ���̑�]�����N�����Ă���M�d�ȃ^�C�~���O�ŏЉ�ł��邱�Ƃ��ς��ꂵ���v���܂��I

����40�N���̏n�������ƁA���m��r�������A�����O�̊Ӓ��������āA�l�����Ɉ�x�i�V�t�E�t�E�āE�H�j���I���锃������10�����B���l�d�����̓��������҂ł��邤���A�D�ޗ��܂݂̖�����ƁA��ΐ��ʎ�`�̃��s�[�^�[����x���Ă���FPO���w�̐l�C���i�ł��B

�������X�g����邾���ł͂Ȃ��A�������Ƃ�PER�APBR�ȂNJe��w�W��������������������ŁA�u�Ȃ��A���m�䎁�͂��̖����𐄏�����̂��H�v���̗��R�ɂ��Čʉ��������������͂����Ă��܂��B�ȉ��͎��ۂɂ��͂����铮��̃T���v���C���[�W�ł��B

�ł́A���m�䎁����̓I�ɂǂ�Ȗ�����

�ڂ����Ă���̂��Ƃ����ƁE�E�E

����40�N���̃v�������A�����ׂ��ƍl�������

�w�{�̌��I10�����x�V���[�Y�ŐV�����J���I ![]()

���m�䎁���㏸���҂������Ɩژ_��ł���h�q�����ɂ��ċ�̓I�ɂ��b���܂��傤�B�ꌾ�Ŗh�q�Ƃ����Ă����̕���͑���ɂ킽��܂��B

�Ⴆ�A��ԂȂǂ̓���ԗ��␅��͒�������́A�퓬�@�Ȃǂ����Ă���O�H�d�H��(7011)����d�H��(7012)���L���ǂ���ł��傤�B���ɂ����C�t���e���[�J�[�Ƃ��ĉΊ�����Ă���L�a�H��(6203)�A�C�㎩�q���ɋ@������Ă���ΐ쐻�쏊(6208)�Ȃǂ��v�������т܂��B

�������A����A���m�䎁�����ڂ��Ă���̂́A���̂悤�Ȑ̂���̖h�q�֘A�����ł͂Ȃ��A�Ǝ��̎��_�Ō��ɂ߂��A���ꂩ�獑�������Ƃ��Ē��ڂ����\������������̖����B����ΐV����̍��������ł��B

��̓I�Ɍ����A�T�C�o�[�e���������A�Z�L�����e�B�֘A�ɑ傫�ȋ��݂�����Ƃł��B���́A�k���N����̃~�T�C���U�����傫�Ȍ��O�Ƃ��ĕ���Ă��܂����A���̗��ŁA�T�C�o�[�e��������ȏ�ɍs���Ă���Ƃ��������܂��B

���݁A��p�L���Ȃǂւ̌x�������牫��̖h�q�̐����������{����Ă��܂����A�T�C�o�[�e����ɂ������Ȑl����������Ă��܂��B

�������Ȃ���A���q���ɃT�C�o�[��啔�����݂���ꂽ�̂�2014�N�̂��ƂŁA�����Ȃǂɔ�ׂ�Ɣ������\���łȂ��܂��܂��n�ゾ�Ƃ����܂��B���Ђ̎��A���I�ȃZ�L�����e�B�Z�p���T�C�o�[��啔���̋����Ɏg����\�����l�����܂��B�����Ȃ�A�l�C�����邱�ƊԈႢ�Ȃ��B

�܂����{�́A���E�I�ɏd�v�C���t����_�����T�C�o�[�U�����������Ă��邱�Ƃ��āA2021�N11���ɉ����ꂽ�u�T�C�o�[�Z�L�����e�B��{�@�v�Ɋ�Â��A���ʐM��d�́A��`�E�S���Ƃ�����14����̏d�v�C���t�����Ǝ҂ɃT�C�o�[�U���ւ̔������`���t���܂����B����͓��ЂɂƂ��đ傫�Ȓǂ����ƂȂ�܂��B

����A�T�C�o�[�Z�L�����e�B�Ɋւ��镪��́A�j�[�Y�����܂邱�Ƃ͂����Ă����ނ��邱�Ƃ͂܂��Ȃ��Ƃ����Ă�����������B���ہA�T�C�o�[�U�������Ńj�[�Y�����܂蓯�Ђ͈Č��L�x�ȏ�ԁB��������v�͂܂��܂���������ƍl�����邽�߁A�����I�ɋƐт͉E���オ��A�������㏸�Ɍq���邱�ƂɊ��҂��o���܂��B�������ɂ߂Ċy���݂Ȗ����ɂȂ��Ă��܂��B

���̖�����m�邾���ł��A�\����̌��͎���ƍl���܂����A�{�̌��I10�����Ƃ������̒ʂ�A�܂��܂����Җ����͖ڔ������ł��B

- �V�K�ڋq�������A�R���T���e�B���O�T�[�r�X����D���I ���Z�n�ɋ����Z�L�����e�B�\�t�g�̊J����ЁB�u���Z�v�̓T�C�o�[�U���ւ̔������`���t����ꂽ�Ǝ�̂ЂƂB

- �l�X�ȃV�[���Ŋ��遦�����Y�������ƁB���ޗ�����̈�ѐ��Y�����Ђ̖��́B����܂łɂȂ��@�\���J���B�h�Њ֘A�����Ƃ��āB

- �����I�̗��j�����\�t�g�J����ЁB���i�̔����D���ŋƐт������ɐ��ځB�����̂�DX���Ȃǂ̎��v���Ő����]�n���傫�����Ƃ����́B���������S�B

- ���镪��̐��E�g�b�v��ƁB�ƐэD���Ōo�험�v�̑Βʊ��i������90���ɋ߂����Ƃ������C���Ɋ��ҁB�����w�W�I�ɂ�����������B

- ���f�B�A�֘A��ƂŐ������҂��ɂ߂č�������̒��ڊ��B����Ƃ��Q�킷��Ȃ��ł����Ђ̗D�ʐ��ɕω��Ȃ��B�ނ���A�ǂ����B

- �J���Č������ő��v�ێ����Ă���ō��v�X�V�̊��҂������\�t�g�J����ЁB�T�C�o�[�Z�L�����e�B�֘A�̐L�тɂ����҂ł��ꗱ�œ�x���������B

- �������⎩���̌����V�X�e���J���ɋ������Ƃ����Ђ̖��́B�Z�L�����e�B�����ɂ��J���Č��������Ă��邱�Ƃ��ǂ����B����I�ȗ��v�����݁B

- ��x�͌������Ƃ̂��遦�����g�b�v�V�F�A�̊�ƁB�h�q�֘A�����Ƃ��Ē��ڂ����\���̂��鏤�i���J���E�[�i�J�n�B���ړx�̍��܂�Ɋ��ҁB

- �����̖h�q�֘A�����B���i�̋����s���Ȃǂ��������Č����������Ɛщ����C���B�������҂����邱�Ƃ���d���ݎ��ƍl����B

��)����ɂ���āA�����͕ύX�ƂȂ�\�����������܂��B

�܂��ɓ��m�䎁���Ǝ��̎��_�őI�肵���������Җ������������݂ƂȂ�܂����B

�u�Z���I�ɉ҂���D�̋@��I�~�X�v���C�X�����v�u�����w�W�������ėD�G�Ȑ����ɁI�_���ڂ̗D�NJ��v�u���l�Ŕ��������グ��҂I�D�ޗ����߂����v�����3�̎��_����A���̎��X�̑���ɉ������x�X�g�Ȗ������i�荞�̂��w�{�̌��I10�����x�Ȃ̂ł��B

�_���؋��I

�{�̌��I10�����̎��т��Љ�܂�

����1�N�Ԃő傫�ȃp�t�H�[�}���X�ƂȂ��������̈ꕔ�����Љ�܂��傤�B�܂���2022�N�V�t������4�����ł��B

1966���c�H�Ə�

�����������F736�~ → �����㍂�l�F1,685�~�@�㏸���F128.94%

5816�I�[�i���o

�����������F491�~ → �����㍂�l�F797�~�@�㏸���F62.32%

5121���q�R���|�W�b�g

�����������F855�~ → �����㍂�l�F1,135�~�@�㏸���F32.74%

3177���肪�Ƃ��T�[�r�X

�����������F2,099�~ → �����㍂�l�F2,743�~�@�㏸���F30.68%

2022�N�t���ȍ~������㏸�����̈ꕔ�����Љ�܂��I

6364�k�z�H��

�����������F883�~ → �����㍂�l�F1,313�~�@�㏸���F48.69%

7915NISSHA

�����������F1,439�~ → �����㍂�l�F1,940�~�@�㏸���F34.81%

6516�R�m�d�C

�����������F4,965�~ → �����㍂�l�F6,310�~�@�㏸���F27.08%

����܂łɖ{�V���[�Y����ɂ�������

�������������������B

������1,000����100���~�ȏ�̎���

������1,000����100���~�ȏ�̎����ƂȂ�A�M���Ă��Ă悩�����I �ƒɊ����܂����B�����Ăėǂ������I �M���ėǂ������I ���S�A���S����Ă����FPO�I ���ꂩ������t�������̂قNjX�������肢���܂��B

�����̖؈� ����

�N�ԗ��v�͕��ς���300���~���炢�ł�

���܂��͂܂������͑傫�ȗ��v�������܂��B���������ăn�Y��������܂����A�A�^���̕����f�R�����A���v���o���Ă��܂��B���s���̎��ɂƂ��Ă͗L�����݂ł��B�N�ԗ��v�͕��ς���300���~���炢�ł��B

���肿��� ����

���ꂾ���̉҂����ł����̂͐��ɋ�����ꂽ�����̗�

���v¥2,884,000�~�̐Ŕ����̎������m���ł���B�����m��Ȃ��������ꂾ���̉҂����ł����̂͐��ɋ�����ꂽ�����̗͂ł���B

���� ����

��Ђ̃{�[�i�X8�����������̗��v��GET

���m��搶�̐����������d����ł����Ƃ���A�唚���I ���H���̃^�C�~���O�����掩�^�̃h���s�V���ŁA��Ђ̃{�[�i�X8�����������̗��v��GET�ł��܂����B���Ă̎������Ԃ��Ă�肽���E�E�E�B

�בւ̏� ����

���́A�v���X130���~

�����n�߂�2�N�A����܂ł̃}�C�i�X��200���~�B�Ă̐��������w���A6���̑�\�����W�Ȃ��������y�����Ȃ�܂����B���́A�v���X130���~���ꂩ����R�c�R�c�Ɗy���܂��Ă��������܂��B

suw ����

�H����2788�A�b�v����104���~�̗��v

�H����2788�A�b�v����104���~�̗��v���グ�鎖���ł��A���ӂ��Ă���܂��B

�P������� ����

�܂�4�{�ɂȂ��Ă��܂���

���o���ς��オ���Ă���̂Ŏ����̎�������������A�㏸���Ă܂����B�t�@�[�X�g�u���U�[�Y���m��Ȃ������Ɋ����������āA�������w�����z�̖�2�{�B�܂�4�{�ɂȂ��Ă��܂����B����Ȃ��Ƃ�IPO���Ă������ȗ��ł��B

may23 ����

�w�������e�����V���[�Y�ł́A���������܂ŕ����Ȃ�

�w�������e�����V���[�Y�ł́A���������܂ŕ����Ȃ��ł����A1������50���~���̓����z�̔{�̗��v���Ƃ��͂e���ɑ��������Ė���Ȃ������B

�܂邵�� ����

�}�C�i�X60,000�������̂������Ȃ�{1,100,000...

���܂��܌ߑO�������`�F�b�N��������e���d�q�ƃR���Z�b�N�̑g�ݍ��킹�Ń}�C�i�X60,000�������̂������Ȃ�{1,100,000... �Z���܂Ƃ߂��@160→@285 9,000���̗��v�m�肪�ł��܂����B

�������т�9������������8��1�s�A�e����ł�15��2�s

�����ւ�Q�l�ɂȂ�܂����B�{�̌��I10�I�ł̔������т�9������������8��1�s�A�e����ł�15��2�s�ł����BMAX������21,000�~�AMAX�̗��v�͖�400,000�~�A���v���v�͖�{70���~�ł����B

10�{�Ԃ��� ����

3�������v���v167��

4471�O�m���� 5,120��500�������A5,900��500�������d��39�����v�B7745 �G�C�A���h�f�C71���B�J�[���b�gHD31���B3�������v141�����v�B4275 �J�[���b�g�{����t�������n�܂肻���Ȃ̂Ŏc��2,000����t��908�Ŕ����d�����v26���B3�������v���v167���B

���� ����

500���~�߂��������������킸��2�`3�N�Ŏ��Ԃ����Ƃ��ł���

2017�N�H������̘A�����ĎQ�����Ă��܂��B����500���~�߂��������������킸��2�`3�N�Ŏ��Ԃ����Ƃ��ł������Ƃ����ʂł��B

������� ����

��200���̗��m

�{�̌��I�H����{���ɐ��������B�ѓc�A�G�m���g�A���H�Z���A�p�s���X�A���N�g�W���p���A�Ŗ�200���̗��m�B

jiiji ����

100������n�߂āA���͖�2,000����

100������n�߂āA���͖�2,000����ɂȂ��Ă���܂��B���{�q��d�q�ł́A�啪���v���グ�����Ē����܂����B�i���ݐi�s���j

���āA�C�ɂȂ���i�ł����E�E�E

���ꗬ�̏n�������Ƃɖ����I���C�����������̉��l�Ƃ��āA�����炪�Ó��Ƃ�����ł��傤���H

����40�N���̌����v�����A�X�N���[�j���O���d�˂Ȃ��璊�o���������̍������\����O�ɓǂ݉����AIR�̊m�F��ӂ炸�A�}�[�P�b�g�ɏƂ炵���킹�Ȃ��璊�o�����������A����ɁI �ӂ邢�ɂ����Đ��������̂��A���m��r���̏{�̌��I10�����ł��I

���i���̊��ɂ����g�̖��O�����ȏ�A���m�䎁�����ӔC�ȕЎ�Ԏd���Ńp�p�b�ƌ��U���킯�ɂ͂����܂���B�����I��̂��߂ɏ�������璣�菄�点�Ă������قȏ��ԁA�����Ē��N�ɓn���Ĕ|���Ă����l�����������Ȃ����p���������W�B���ꂾ���ł���l�͏\���������Ă��܂����A���ۂ͂������炪��ςȍ�ƂƂȂ�܂��B

����܂ł̌o���l���t���������Ď��ԂƘJ�͂��|���đI�ʂ��A�����◠�Â����������Ă����܂��B�������A�N�����Ă�100�����������Ɣ��f�ł�����̂��A�����ŕ��u����Ă���킯������܂���B�܂�A���W�������ׂĂ̏��������Ȃ�Ă��Ƃ͂Ȃ��킯�ł��B

�ȑO�A�Z�~�i�[�œ��m�䎁����u�҂̑O�ł��̂悤�Ȃ��Ƃ������Ă��܂����B�u������������̂͂�����ł����ǁA�F��������̂����ł��B�v���̌��t��噓���Ȃ����Ƃ́A����܂ł̓��m�䎁�̎��g�݂�����Ζ��炩�ł��B

����A10�����V���[�Y���J��1�T�ԑO�Ƃ��Ȃ�ƁA���m�䎁�̐������Ԃ͕���3���ԂقǂɂȂ�܂��B�u�������Ȃ��ł��������v�Ɛi�����Ă��A�܂������ӂɉ�܂���B�ŏI�I�ɑI�є�����10�����ł����Ă����������^�̃M���M���܂ōŏI�`�F�b�N�����Ă���p�Ƀv���C�h�Ȃ�Ă��͔̂��o���Ȃ��A�����ɂ���̂͂Ђ��ނ��Ȏg���������ł��B

���̕S��B���̊Ӓ��������či��ɍi�荞���ɂ̖��������A10���~�i�ō�11���~�j�Œ������܂��B10�����ł��̉��i�Ƃ������Ƃ́A�܂�A1�����ɂ�������1���~�B���̖������o���܂ł̘J�͂⎞�ԁA���_�͂Ƃ������}���p���[�A�����āA���Ȃ������̏������Ƃŏ������҂ł��鐬�ʂ���t�Z���Ă݂āA�ʂ����č����Ƃ�����ł��傤���H

�����Ă����Ȃ�A�������Ă�������̊��ғx������ޗ��A���тȂǂǂ���Ƃ��Ă݂Ă��A���ЂƔ�r����1����10���~�Œ��Ă����������Ȃ��Ƃ����l���Ă��܂��B����40�N���̏n�������Ƃ��������i���g���đI�肵�i�荞�A����1������1���~!?

���̖������ł�����҂������ł��傤���H

���Ȃ��͂��̏������ɂǂꂾ���̗��v���グ�����ƍl���Ă���ł��傤���B�����~���҂����߂̏�Ƃ��Ă͍�����������܂���B�������A���Ȃ��������Ƃ����Ƒ傫�ȗ��v���グ�����ƍl���Ċ��������Ɏ��g��ł���̂ł���A���̏�������Ɗ����邱�Ƃ͂Ȃ��͂��ł��B������1�̖������㏸����A�\���Ɍ������Ă��܂��ł��낤���i�ł�����ˁB

�����A���Ȃ������̕������l�G���ǔj���鎞�ԂȂ�ĂȂ��I ���Ԃ͂����Ă��������\�Ȃ�Đ��m�ɓǂ݉����鎩�M���Ȃ��I �Ƃ����̂ł���A���킸�w�{�̌��I10�����x����ɓ���邱�Ƃ������߂��܂��B

���ۂɎ����ł͔������Ă��Ȃ����Ƃ̐������������^�U���肩�łȂ��c�C�b�^�[�Ȃǂ̉\�b�ɐU���邱�ƂŁA���\�������S�����������Ȃ������Ă��܂����Ƃ��l����A1�����ɂ�������1���~�͈�����ƃW���b�W���Ă���������ł��傤�B

�w�����i 10���~�i�ō�11���~�j

���X�̕��S���y�����邽�߂ɃN���W�b�g�J�[�h�ł̕��������i�ő�24��j�����p�ӂ����Ă��������܂����B24���ɂ����ꍇ�A���X��4,583�~�Łw�{�̌��I10�����x����ɓ���Ē����܂��B�i���������������p�̏ꍇ�A�e�J�[�h��Ђ̋K��Ɋ�Â��ʓr�萔�����������܂��j

![]()

![���\�L�̌o�ϊ�@�̐^�������Ō��J���ꂽ�w�{�̌��I10����[2020�N�t��]�͂�����3�����Ŋ���2�{�̖������o���I](https://www.fpo.jp/the10/new-year/2022/images/common/base/result_img02.png)

![[�M�O���[�N�X] [���c�m�s]](https://www.fpo.jp/the10/new-year/2022/images/common/base/result_img03.png)