�L����`

�I�v�V���������Ƃ��� �����Ɩ����̌����\�͂����߂邽�߂̌v�Z���̍\���ɂȂ�܂�

ⅯⅯⅯ

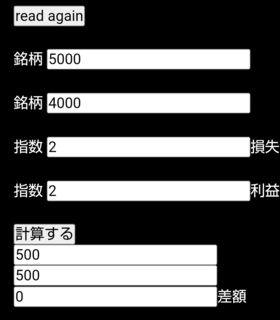

(�o�σ��f��1-1)

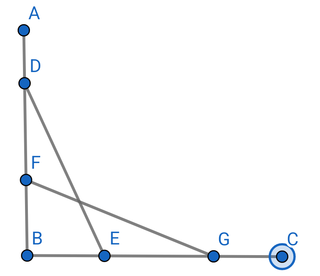

AG��DE

AD��FG

�o�σ��f������o�σ��f���� ���̂悤�ȃV�t�g��`���Ă݂܂�

DE

FG

���ꂪ�o�σ��f����(�o�σ��f��1-1)

�s�ꂪ�Ɛ�I�����Ǝ��R�s��̕����ɕ�����Ă���܂��̂ł�������̂܂� �����Ɨ��v�̕����ɕ�����Ƃ����`�ɂȂ� 2���� �Ƃ����O������ɕύX�͂���܂���

�܂��}�[�P�e�B���O �V�F�A�������Ƃ����

�I�v�V������1�� ���݂��Ă���Ƃ��� �z��ɂȂ�܂�

�}�[�P�e�B���O �V�F�A���L�������� �I�v�V�����������Ă��܂��Ƃ��������̂��̂ł͂Ȃ��̂ł����ł� �I�v�V���������݂���Ƃ����O������ɗ����܂�

���̎�����P���Ɏ����

���̌��ʂƂ���

(S1-S2)/T=�I�v�V�������i

���̋ɂ߂ĒP���Ȑ������z�肳���ƌ����܂�

AG��AD

�v�Z���Ɍ����郂�f����

�O�������

�o�σ��f���̒��Ɍ�������E ���v�Ȑ��ƌ��E�����v�f �Ȑ��̃V�t�g�ɂ���܂�

EFG

�o�σ��f���̒��Ɏ������ ���̗̈�̒��ɓƐ�I�Ȋ�Ƃ� ���i�ݒ������\��������܂�

F

�c���ɉ��i��������ꍇ ����F ���������i�ƂȂ�܂�

������ �}�[�P�e�B���O �V�F�A��������ꍇ

���i������Ȃ��[���ɋ߂Â��܂�

�s��g�債������ƍl�����ꍇ

���E�ɒB����܂� �}�[�P�e�B���O �V�F�A��L�ё��� ���i �[���̂Ƃ���Ŏ��v�Ȑ��͌��E�ɒB���邱�ƂɂȂ�܂�

�@BG��GD

�Ɛ�I�Ȋ�Ƃƈ�ʓI�Ȋ�Ƃ��s�������Ă���Ƒz�肵�܂���

BG

���̗̈悪�Ɛ�I�Ȋ�Ƃ̃}�[�P�e�B���O �V�F�A�ɂȂ�܂�

GD

�����炪��ʓI�Ȋ�Ƃ̃}�[�P�e�B���O �V�F�A�ɂȂ�܂�

���i�����͂Ƃ����ϓ_����͈�ʓI�Ȋ�Ƃ�

F

���̒n�_���Ⴂ���i��ݒ肹����Ȃ��Ȃ�܂�

�A���̖��� �I�v�V�����Ƃ������ɒu������������

BG

���ꂪ�ŏ��ɐݒ肳��� �I�v�V�������i�œƐ�I�ł���� ���C����̃R�[���I�v�V�����ɂȂ�͂�

GD

�I�v�V������ �،��s��̒��œƐ艿�i�̈��ł����� ���̗̈��������

��������� �I�v�V�������������ꂽ�̈�ɂȂ�܂�

����2�̗̈悪�֘A���Ă���ƍl�����

���̃I�v�V�������\�����邽�߂Ɏg���Ă���

���i��

BG(S1)-GD(S2)*exp=option

�`���I�ɂ͂��̂悤�ȍ\�����\�ɂȂ�܂�

(�o�σ��f��1-1)

�B���ۂ̌v�Z����2���� �Ƃ����Ƃ�����d�����Ă��܂��̂ʼn�ʂɂ�������悤��

2�����������ʂ̈���𗘉v ������ƌ��Ă��܂�

�}�[�P�e�B���O �V�F�A�ɂ�����2���� �Ƃ����l���������ۂ̗��v�Ƒ����Ƃ����������ɃV�t�g���������̂ł�

���������� �w���Ƃ��� 3�ȏ�̃p�����[�^�[���I�����ꂽ�ꍇ �x�����o��ꍇ���������܂��̂ł�낵�� �����ӂ�����������肪���������܂�

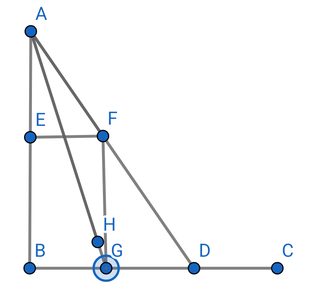

�����܂ł̐�����(�o�σ��f��1-2)

����𗘗p�����Ă��������Ă���܂�

�C��������̐����� (�o�σ��f��1-1)

ⅯⅯⅯ

(�o�σ��f��1-2)

���i�̓����ƃ}�[�P�e�B���O �V�F�A�̓��������ꂼ��strong weak 2�̊ϓ_���猩���悤�ȏꍇSS SW WS WW ���i���}�[�P�e�B���O �V�F�A���ɂ߂ē������������ꍇ�Ɛ����ɂȂ�ꍇ�Ƃ͂���Ƃ������ƂɂȂ�܂�

1 SS

2 SW

3 WS

4 WW

�@BG��GD

BG-GD*exp=O

BG*exp-GD=O

�،��s��̉��i����s�̋����Ō���Ȃ� �������Ă������̉��l�͏��ł��Ă��܂��܂�

BG=O

���̌��� �I�v�V�����Ɗ������������Ƃ������ƂɂȂ��Ă��܂��܂� ����������͌����I�ł͂���܂��� ��قǏЉ���Ă������������E ���v�Ȑ��Ƃ����l��������s���Ɨ��_�l�Ƃ��Ă͔ے�ł��܂���

GD=-O

�I�v�V�������}�C�i�X�̒l�����

�����̃R�X�g�Ƃ������ʂ����邱�Ƃ��l����� �ꌩ���Č��� �̂悤�Ɍ�����̂� ������̕��ł�

�A���̌��ʂ����܂���

BG=O

GD=-O

BG=GD

���̂悤�ɑz�肵�܂���

�I�v�V����+ �I�v�V����=0

���̂悤�Ȍ��ʂɂȂ�܂�

�I�v�V�����ƃI�v�V���������������̂�0�ɂȂ�Ƃ������_��

call long+put short=�敨���i�̍w�����i

���̕���������l����

�����������邱�Ƃ͕�����܂�

�B������ �}�[�P�e�B���O �V�F�A�̌��� ���������čl���܂���

BG=GD

GB=DG

BG+GD=0

BG-GD=0

���������t�ň���Ɍ����Ă��܂��܂��� �I�v�V�����̐��������̂܂܍������܂��� �،��s��̃}�[�P�e�B���O �V�F�A�͉��Z���Ă�0 �����Ă�0�Ƃ���

�s�v�c�Ȑ����ɏo���킷���ƂɂȂ�܂�

��`�L��

�y���̃J�e�S���[�̍ŐV�L���z