2023年04月02日

【テクニカル分析】一目均衡表の使い方を学ぶ〜実践編②

皆さん、お疲れ様です!!

BlueWaveFXのyuuです。

先週は円売りが強くドル円、クロス円全般に強い影響が出ましたね。

V字からの勢いが強かったため月末・期末の大口・特殊玉だったのではないかと推察しています。

ロンドンフィキシングはあまり動意がなく最終的には下げで引けた感じになりました。

SVBやクレディスイスの金融不安が和らいだとはいえ、利上げによる歪みが浮き彫りになってきている1つの事実であり、金融の柱とも言える銀行が破綻となるとそれは様々な業種に波及する訳で、一時的に下げ相場を作るのは言わずもがな誰もが納得できる事です。

しかしながら、相場とは難しいものでこういった局面で勝った場合、その方向が正しいと認知し疑いを忘れてしまうことだと思います。

損切りして途転が出来る力を経験で身に着けて行く必要があると感じました。

とは言え、やはり難しい相場だったんだと思います。

日米の金利差、アメリカのターミナルレートや利上げの継続性や上げ幅が注目されますし、日銀黒田総裁から植田総裁へ交代後、長期金利の変動幅の変更しかり、短期金利の見直し等もあるためです。

いずれにしても、のべつ幕無しにトレードする事は控えて、冷静にトレードして行きましょう!!

さて、今回も一目均衡表について色々お話したいと思います。

一目均衡表の書籍のご紹介なども含めてトレード知識の向上に繋がると思いますので是非最後までご一読下さい。

一目均衡表の創始者である一目山人は結局のところ、これが一番大切と説いています。

この考えがあるからこそ、水準論や値幅観測論も大切としながら時間論を特に大切としていると思います。

一目均衡表を学ぶ前にレイモンド・A・メリマンのサイクル理論を学んだことがありましたが、ギャンのタイムサイクルや山人のサイクルを学び出すと似て非なるものに感じます。

ちなみに一目均衡表ベーシックマスターブックでは三世一目山人こと細田哲生氏は「サイクルという捉え方も一目均衡表においては必ずしも適切ではない〜」とコメントされています。

テクニカル分析をするプロと一口で言っても、テクニカルアナリストとサイクルアナリストに大別できる様で一見同じ様に感じるものの似て非なるものだなと強く感じています。(現状においては)

話を戻しますが、トレーダーの常に悩みの種である「売買したものをいつ手放すのか」この点と一目均衡表の意味を三世一目山人(細田哲生氏)の株式会社経済変動総研に掲載の山人の言葉から抜粋して確認しておきたいと思います。

一目均衡表の各線が押しや戻りを教えてくれるというのも、押し目買いや戻り売りについて山人が抽象的から具体的、見える化してくれていることが汲み取れます。また以前に問題のコントロールについてお話しましたがそれはまさに問題は可視化することで初めてコントロールすることが可能になるという事でした。

この言葉も本から知った言葉ですが、本当に的を得ていると思い、何かを考える時にいつも思い出す様にしています。

問題を事前に知ることが出来れば適切に対応できる。これは例えば事故や急な体調不良で存命出来るかどうかの所謂、適切は判断や対応と考えるとイメージしやすいと思います。

相場では大きな損失、ロスカットなどに該当し、これらを未然に防ぐためにはやはり色々な問題=シナリオを想定することが出来る環境認識力を身に着ける必要があると言えそうです。

これから一目均衡表を学んでみたい!!と思われている方や基本を復習しておきたい!!

!!という方は是非動画で一目均衡表の基本を学んで下さい。

山人が3つの理論(水準論・値幅観測論・時間論)の中で最も大切としたのが時間論でした。

そして相場の転換点になる傾向が多々ある周期を基本数値と呼ばれる数値で測っていました。

基本数値には単純基本数値と呼ばれる言わば基本数値の中でも数値を作る基となっているものがあり、9・17・26がそれであるという事は何度もお伝えしてきた通りです。

既にお気づきの通り9は転換線の数字で26は基準線です。

また割り切れた数字ではないものの17は転換線(9)と基準線(26)を足して出来る数字である35を2で割った数値である17・5とほぼ同じであることが分かります。

ここから複合数値として33・42・65・76・129・172・200〜と基本数値から成る数字が出来ていきます。

複合数値と呼ばれるのは単純に基本数値から成ると言うことだけなので基本数値と考えて差し支えないと思います。

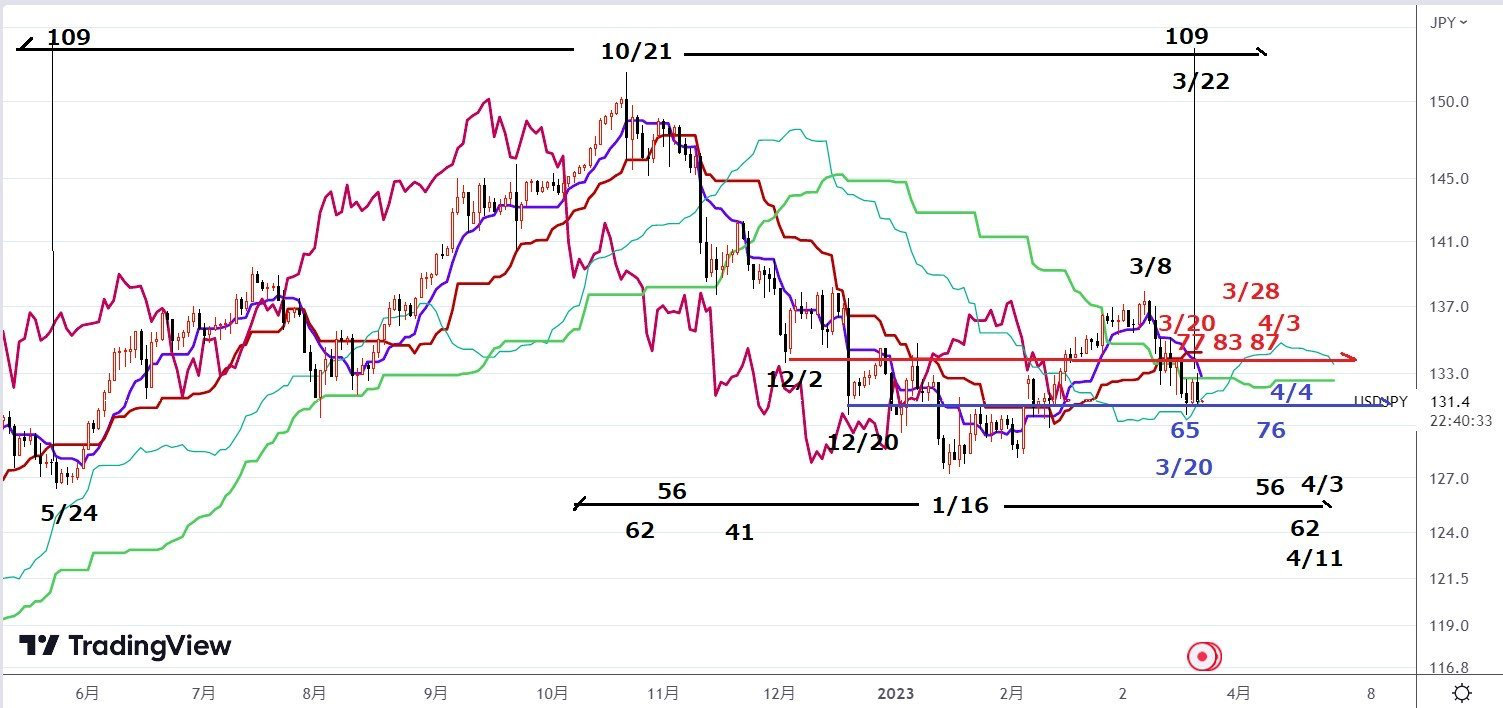

されここからは実際のチャート図を見ながら考察して行きたいと思います。

※チャート図を押すと拡大します。

まず基本数値で周期で測ろうとした際に問題になるのが・・・

どこを起点として、どこまで測るのか

という点です。

これについては直近の高値〜安値・高値〜高値・安値〜高値・安値〜安値・の4つを見て行く必要があるため正直な感想を言うと慣れるまで苦労するなと思います。

上記の4つはギャンのタイムサイクルと同様です。また安値〜安値についてはレイモンド・A・メリマンのサイクル理論ですね。チャート図では直近のトレンドという事もあり直近高堰〜安値についてローソク足を計測したものです。

少し見づらいと思うので文章で書くと、高値から安値までの期間が61日でした。

次に高値〜高値は97日、安値〜高値は37日、安値〜安値が49日でした。

(写真には高値〜高値と安値〜高値がなかったため文章で追記しています)

4つのタイムサイクルの中に基本数値は出てこない結果となりました。

尚、メリマンのサイクル理論ではサイクルをローソク足の本数で数え誤差があった場合も六分の一は許容範囲、すなわちオーブとしています。

これを一目均衡表のサイクルにも当てはめて良いとすれば基本数値付近は注意するといった考えも出来ますがここで対等数値が出てきます。対等数値とは基本数値では出てこない数字である意味と4つのサイクルの中で例えば安値〜高値、高値〜安値の同程度の期間になっていることも対等数値と呼ばれる様です。

はい。中々に難しいです。

恐らく一目均衡表が難しいと言われるのはこの辺りだと思います。

ただ完全にものにするのはとても難しいとしてもここまで深いテクニカル指標を使わない手はないし、使うなら学ぶべきだと思います。

ここで少し箸休めではないですが、一目均衡表を活用するトレーダーでも時間論・値幅観測論・水準論などは難解であるし相場にはまりにくいとして雲だけしか使わないトレーダーもいれば、いやいや遅行線も含めて全てが大切だろと思うトレーダーがいます。

一目均衡表はもちろん移動平均線大循環分析などで有名な小次郎講師も一目均衡表の一部だけを使うことに否定はしていません。雲は明らかに抵抗帯・支持帯となりえますし、雲のねじれに注目してポジションメイクのタイミングを考えることも出来ます。

安心して、自分が分かるところから使いはじめて見るというのでも全然良いと思います。

1つのテクニカル指標でも使うトレーダーによって様々な考え方があるのは揺るぎのない事実です。

大切なのは他人のトレードを真似するのもいいけれど最終的には自分のトレードを確立させることです。

ここを忘れなければどんどん試していいのです。

他のトレーダーはどんな使い方をしているんだろう?一目均衡表と相性の良いオシレーターって何だろう?と考えている人は是非以下の一目均衡表の本を読んで見て下さい。その辺りに一定の答えを出してくれる、または考えるきっかけになります。

それではチャート図に戻ります。

高値〜現在まで紫の線を見て下さい。

例えばこれから価格が下落して行き安値をつけた期間が同じになった場合。

今回の高値〜安値は61日ですが基本数値の65日になっていたと仮定し次の高値〜安値も65日になったとするとこれは基本数値での対等数値になります。

ただし安値〜高値の期間があります。この場合この期間のことを隔疑と言います。

更に基本数値のサイクルが重なる場合を重疑と言い、これらの総称を変疑と言います。

変疑については、やはり起点と終点を捉えられるまで非常に難しいためそこに一定の納得もしくはそこに至るまでの考えがしっかりしたらまたお伝えしたいと思います。

今考えるのは、一目均衡表は相場水準として最高値と最安値の半値を一目に示してくれるためそれについては簡単に見つけられる訳ですが、例えばトレンド中の中に対等数値を見つける際にある程度トレンドの転換点を見れば良いと思うのですが、それには実際にめぼしをつけてそれがハマるタイミングがあるのか検証し経験を積むことが肝要だと思います。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

また数字の所で言うとギャンスクエア(カーディナルマップ)やフィボナッチ数列の数字などがあり、どの数値を使うかで一度は悩んだ経験があると思います。

例えばオシレーターで人気のあるRSIは14のという数字がデフォルトでこれは28日という周期を重要としてそれを半分にした数値と言われています。

色々見て行くと、周期に関する数字決めは違えど半分・三分の一・四分の一など人間が無意識に選ぶ数値の使い方は同じ傾向があると感じてしまいます。

ちなみ昨日、大根を切る時に半分を半分に切る途中でもこの事を思い出しました(笑)

ただ人間が半分などを好むというのは割り切ることの気持ちのよさや割り切ることが公平と考えるところから来るのかもしれないと感じました。この考えに至ったのは林 康史さんの編著であるギャンの相場理論です。

価格と時間の均衡、資金管理など本当に学ぶことが多いです。難解ですが良書なので何度も読んで欲しい本です。

またギャンの生立ちや凄さを動画で確認してください!!

一目均衡表の特徴として時間を意識したスパンを表示させるという事が言えます。

これは数あるテクニカル指標の中でも唯一無二のもので一目均衡表の凄さを感じ取ることが出来ます。

そしてこのスパンを利用した予測方法があります。

チャート図を見て確認します。

※チャート図を押すと拡大します。

まず山人が絶対にないがしろにしてはならないと言った遅行スパンからの予測です。

これは小次郎講師が説明してくれているものですが、参考になると思います。

まず遅行スパンは当日の終値を26日遅行させて表示しているため恐らくこれを現在価格と見立てて、その上で遅行スパンの先端から短期の相場水準を示す転換線、中期の相場水準=相場の基準である基準線に向かって予測の線を引くことで短期・中期の相場水準通りに価格が推移するのか実際の値動きと見比べていくということです。

チャート上では遅行線=遅行スパンの先端から転換線・基準線へと黒い線で予測の線を引いています。

続いて現在価格(ローソク足)から先行スパン2に向かって予測の線を引く。

これは52日間のサイクルの中で安値〜安値があった場合に先行スパン2が中央値(重要な半値)を示すためそれに対して実際の価格の推移がどの様になるのか。

上昇トレンドで見るなら押しの限界点を示すものとして見るということだと思います。

例えば基準線で跳ね返るなら普通の押しでしょうし、先行スパン1で止まった場合もまだまだ大丈夫かなと見る訳です。

ただしこの予測の線についてですが三世一目山人こと細田哲生さんは引いておられない様です。

これを見る限り、以下でご紹介する本でのご自身の解説通り、3波動(上げ・下げ・上げ)や(下げ・上げ・下げ)N波動を理解した上でそこに基本数値・対等数値があるという考え方をそのままされていると拝察出来ます。

予測の線の引き方はやはり半値を利用した押しや戻りの限界としての価格と時間の均衡を見て行くということをしっかり検証していく必要がありそうです。

基本数値と対等数値また変疑について原著以外で考え方を知りたい方は是非この本をお勧めします!!

三世一目山人のコメントや考え方も記載があるので学びになります。

一目均衡表において雲の存在はとても大きく雲だけを利用しているトレーダーは少なくないようです。

これは1つの抵抗帯・支持帯として働く可能性が高い事を証明しています。

そのため雲の位置や雲が厚さを見ている訳です。

ここでもう一つ雲で重要なことがあります。

それは、雲のねじれがトレンドの転換点、変化日を示すということです。

トレンドの転換点・変化日が分かればポジションの作り方、利益確定、損切りのシナリオを描くことができるため雲のねじれとローソク足の位置について真実を知っておく必要があります。

というのも、雲のねじれについては、雲のねじれの真上・真下にローソク足が来た時が変化日だと言っているトレーダーがいるからです。これは間違いです。

何故なら先行スパンは現在の価格を未来に描写しているからに他なりません。

つまり正しい転換点、変化日は雲のねじれから26日前に発生するというのが真実ということになります。

これについては自分も疑心暗鬼になったことがあったものの三世一目山人のチャート図を見て確信に変わりました。

そのチャートを見てみましょう!!

チャートの左側にこの様にはっきりとねじれの26日前が大事と書いています。

また合わせて確認しておきたいのは交わる価格が相場水準として重要と意味以外にないという事です。

つまり短中期の相場水準を示す先行スパン1と長期の相場水準を示す先行スパン2が交わったという事が短中期の高値切り上げもしくは安値の切り上げにより長期の半値を上回ったという事実。

それ以上でもそれ以下でもないと言うことだと思います。

ただそれに意味がない訳ではなくそれは言うならば先行スパンの好転と言い換えることが出来るため

それなりに重要として良いと思います。

また雲のことを調べる中で面白い本に出合ったのでご紹介しておきます。

この本で面白いと感じた点を1つ挙げると、先行スパン1が移動平均の75日とほぼ同等の動きで先行スパン2は100日の動きに近い流れ方をしているということです。

本では75日と先行スパン1が書かれていましたが、では先行スパン2は?と思い100日のSMAを表示したところ類似していました。

当然終値の平均を示す移動平均と最高値と最安値の半値を示す一目均衡表の各線とは別物ですが、こうして比較することで見えてくることもあるというのはある意味、学びを深める上で理にかなっていると思います。

またこれを知ることで一目均衡表に移動平均を重ねるのであれば50日にいしてみようかなとか考えることができました。

この直近のドル円でも50日近くで止まったものもあったので色々試してみたいと思います。

百聞は一見に如かず!!まずはやって見るが大切!!

FXを始めた際に聖杯探しをするトレーダーにはならないで居たいと思っていました。

そのため最初から教科書に書かれていることをしていませんでしたが、ある意味、教科書に書かれていることを理解していない事もそれはそれで問題だなと近頃思います。

自分がメカニカルトレードをすることが重要と思っているのはテクニカル指標を決めて使ってみて少しして駄目なら違う。次を試してまた違うと次から次へと繰り返して行くと結局のところ何の本質も得ないまま時間だけが過ぎて徒労に終わると思ったからです。

今ある数多くのテクニカル指標はその創始者が苦労に苦労を重ねて作り出した知見です。

それを表示させて少しだけかじって駄目だったとすると先人たちが泣きます。

温故知新として新たに加えて行くのは良いとしてそれをするにも基本を理解しておく必要がある訳で、やはり一定期間しっかり学び検証する必要があるはずです。

これは大英博物館に何度も足げなく通い独自の理論を生み出したギャンに習いたいところです。

ウォールストリートジャーナルの前身と言われているティッカーアンドインベストメントダイジェストのインタビューでも、学ばずして勝てる訳がないと答えています。

学ぶ事で勝率が上がるという約束はできませんが、海図やコンパス、GPSがないのに海を航海できません。早々に大海に飲まれるだけです。

一目均衡表において研究している四方田先生居の本も、こんな考え方があるのかと色々学びがあります。

松尾芭蕉から山人の考えを知ろうとされたり、日柄の研究課程の基本数値の謎解きだったり考えることの本質にただ脱帽しました。

一目均衡表の深遠は深いですが深遠をのぞくことで様々な知識を学べていることに気が付きます。

それは波動・値幅・サイクルと置き換えれば容易に想像できます。

また各線の理解課程で計算値の重要性や何故その数値なのか。高値と安値の重要さ・・・

深ければ深いほど、ワクワクも底なし。

楽しんで学んで行きましょう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

BlueWaveFXのyuuです。

先週は円売りが強くドル円、クロス円全般に強い影響が出ましたね。

V字からの勢いが強かったため月末・期末の大口・特殊玉だったのではないかと推察しています。

ロンドンフィキシングはあまり動意がなく最終的には下げで引けた感じになりました。

SVBやクレディスイスの金融不安が和らいだとはいえ、利上げによる歪みが浮き彫りになってきている1つの事実であり、金融の柱とも言える銀行が破綻となるとそれは様々な業種に波及する訳で、一時的に下げ相場を作るのは言わずもがな誰もが納得できる事です。

しかしながら、相場とは難しいものでこういった局面で勝った場合、その方向が正しいと認知し疑いを忘れてしまうことだと思います。

損切りして途転が出来る力を経験で身に着けて行く必要があると感じました。

とは言え、やはり難しい相場だったんだと思います。

日米の金利差、アメリカのターミナルレートや利上げの継続性や上げ幅が注目されますし、日銀黒田総裁から植田総裁へ交代後、長期金利の変動幅の変更しかり、短期金利の見直し等もあるためです。

いずれにしても、のべつ幕無しにトレードする事は控えて、冷静にトレードして行きましょう!!

さて、今回も一目均衡表について色々お話したいと思います。

一目均衡表の書籍のご紹介なども含めてトレード知識の向上に繋がると思いますので是非最後までご一読下さい。

いついくらで買っていついくらで売るか

一目均衡表の創始者である一目山人は結局のところ、これが一番大切と説いています。

この考えがあるからこそ、水準論や値幅観測論も大切としながら時間論を特に大切としていると思います。

一目均衡表を学ぶ前にレイモンド・A・メリマンのサイクル理論を学んだことがありましたが、ギャンのタイムサイクルや山人のサイクルを学び出すと似て非なるものに感じます。

ちなみに一目均衡表ベーシックマスターブックでは三世一目山人こと細田哲生氏は「サイクルという捉え方も一目均衡表においては必ずしも適切ではない〜」とコメントされています。

テクニカル分析をするプロと一口で言っても、テクニカルアナリストとサイクルアナリストに大別できる様で一見同じ様に感じるものの似て非なるものだなと強く感じています。(現状においては)

話を戻しますが、トレーダーの常に悩みの種である「売買したものをいつ手放すのか」この点と一目均衡表の意味を三世一目山人(細田哲生氏)の株式会社経済変動総研に掲載の山人の言葉から抜粋して確認しておきたいと思います。

一目均衡表 第一巻 まえがき その二

相場は動かないか、動くか。動けば上げか、下げか。極めてカンタンなのでありますが、しかし実際にやって見るとなかなか儲からないのであります。 そこで新聞に、雑誌に、放送にと、あるいは人の意見に、ケイセンにと、いろいろ研究して、本来カンタンなものを非常に複雑化して、 いよいよ迷いを深めるのみであります。 いろいろと知ることは決して悪いことではありませんが、しかし幾ら研究しても、それによって複雑化するのではなく、それによっていよいよ 、単純化、簡単化することが大事であります。相場はやり初めは案外儲かるものでありますが、それが馴れるに従ってうまく行かなくなりますのも、 要するに複雑化するからであります。

この均衡表とスパンの素晴らしさは、それが非常に単純化されているからであります。複雑に考えようにも、考えようのない。 仕組みになっているからであります。いかに頭の複雑な人でありましても、これを採用する限りにおいては、 否応なしに単純化されざるを得ないのであります。

およそ相場をやる上におきまして、何が一番大事なことか。と言いますと、 申すまでもなく、『何を。何日。幾らでカウか、またはウルか。』ということであります。

さらには、新聞、雑誌を見ましても、人の意見によりましても、良く「押し目買い」「戻り売り」というのでありますが、 余りに抽象的でありまして、実際問題として、どこまでが押し目か。どこまでが戻りか。良く判らないのですが、 この均衡表とスパンは、何日、幾らになればカイ。幾らになればウリ。と決定的に教えてくれるのであります。 なお私が終戦後、一目山人というペンネームに改めましたのも、この均衡表において、 相場の帰趨は一目瞭然であるというほどの意味でありまして、この均衡表もまた一目均衡表と名付けた次第であります。

引用元:株式会社経済総研 一目均衡表 第一巻 まえがき その二

一目均衡表の各線が押しや戻りを教えてくれるというのも、押し目買いや戻り売りについて山人が抽象的から具体的、見える化してくれていることが汲み取れます。また以前に問題のコントロールについてお話しましたがそれはまさに問題は可視化することで初めてコントロールすることが可能になるという事でした。

この言葉も本から知った言葉ですが、本当に的を得ていると思い、何かを考える時にいつも思い出す様にしています。

問題を事前に知ることが出来れば適切に対応できる。これは例えば事故や急な体調不良で存命出来るかどうかの所謂、適切は判断や対応と考えるとイメージしやすいと思います。

相場では大きな損失、ロスカットなどに該当し、これらを未然に防ぐためにはやはり色々な問題=シナリオを想定することが出来る環境認識力を身に着ける必要があると言えそうです。

これから一目均衡表を学んでみたい!!と思われている方や基本を復習しておきたい!!

!!という方は是非動画で一目均衡表の基本を学んで下さい。

時間論について

山人が3つの理論(水準論・値幅観測論・時間論)の中で最も大切としたのが時間論でした。

そして相場の転換点になる傾向が多々ある周期を基本数値と呼ばれる数値で測っていました。

基本数値には単純基本数値と呼ばれる言わば基本数値の中でも数値を作る基となっているものがあり、9・17・26がそれであるという事は何度もお伝えしてきた通りです。

既にお気づきの通り9は転換線の数字で26は基準線です。

また割り切れた数字ではないものの17は転換線(9)と基準線(26)を足して出来る数字である35を2で割った数値である17・5とほぼ同じであることが分かります。

ここから複合数値として33・42・65・76・129・172・200〜と基本数値から成る数字が出来ていきます。

複合数値と呼ばれるのは単純に基本数値から成ると言うことだけなので基本数値と考えて差し支えないと思います。

されここからは実際のチャート図を見ながら考察して行きたいと思います。

※チャート図を押すと拡大します。

まず基本数値で周期で測ろうとした際に問題になるのが・・・

どこを起点として、どこまで測るのか

という点です。

これについては直近の高値〜安値・高値〜高値・安値〜高値・安値〜安値・の4つを見て行く必要があるため正直な感想を言うと慣れるまで苦労するなと思います。

上記の4つはギャンのタイムサイクルと同様です。また安値〜安値についてはレイモンド・A・メリマンのサイクル理論ですね。チャート図では直近のトレンドという事もあり直近高堰〜安値についてローソク足を計測したものです。

少し見づらいと思うので文章で書くと、高値から安値までの期間が61日でした。

次に高値〜高値は97日、安値〜高値は37日、安値〜安値が49日でした。

(写真には高値〜高値と安値〜高値がなかったため文章で追記しています)

4つのタイムサイクルの中に基本数値は出てこない結果となりました。

尚、メリマンのサイクル理論ではサイクルをローソク足の本数で数え誤差があった場合も六分の一は許容範囲、すなわちオーブとしています。

これを一目均衡表のサイクルにも当てはめて良いとすれば基本数値付近は注意するといった考えも出来ますがここで対等数値が出てきます。対等数値とは基本数値では出てこない数字である意味と4つのサイクルの中で例えば安値〜高値、高値〜安値の同程度の期間になっていることも対等数値と呼ばれる様です。

はい。中々に難しいです。

恐らく一目均衡表が難しいと言われるのはこの辺りだと思います。

ただ完全にものにするのはとても難しいとしてもここまで深いテクニカル指標を使わない手はないし、使うなら学ぶべきだと思います。

ここで少し箸休めではないですが、一目均衡表を活用するトレーダーでも時間論・値幅観測論・水準論などは難解であるし相場にはまりにくいとして雲だけしか使わないトレーダーもいれば、いやいや遅行線も含めて全てが大切だろと思うトレーダーがいます。

一目均衡表はもちろん移動平均線大循環分析などで有名な小次郎講師も一目均衡表の一部だけを使うことに否定はしていません。雲は明らかに抵抗帯・支持帯となりえますし、雲のねじれに注目してポジションメイクのタイミングを考えることも出来ます。

安心して、自分が分かるところから使いはじめて見るというのでも全然良いと思います。

1つのテクニカル指標でも使うトレーダーによって様々な考え方があるのは揺るぎのない事実です。

大切なのは他人のトレードを真似するのもいいけれど最終的には自分のトレードを確立させることです。

ここを忘れなければどんどん試していいのです。

他のトレーダーはどんな使い方をしているんだろう?一目均衡表と相性の良いオシレーターって何だろう?と考えている人は是非以下の一目均衡表の本を読んで見て下さい。その辺りに一定の答えを出してくれる、または考えるきっかけになります。

それではチャート図に戻ります。

高値〜現在まで紫の線を見て下さい。

例えばこれから価格が下落して行き安値をつけた期間が同じになった場合。

今回の高値〜安値は61日ですが基本数値の65日になっていたと仮定し次の高値〜安値も65日になったとするとこれは基本数値での対等数値になります。

ただし安値〜高値の期間があります。この場合この期間のことを隔疑と言います。

更に基本数値のサイクルが重なる場合を重疑と言い、これらの総称を変疑と言います。

変疑については、やはり起点と終点を捉えられるまで非常に難しいためそこに一定の納得もしくはそこに至るまでの考えがしっかりしたらまたお伝えしたいと思います。

今考えるのは、一目均衡表は相場水準として最高値と最安値の半値を一目に示してくれるためそれについては簡単に見つけられる訳ですが、例えばトレンド中の中に対等数値を見つける際にある程度トレンドの転換点を見れば良いと思うのですが、それには実際にめぼしをつけてそれがハマるタイミングがあるのか検証し経験を積むことが肝要だと思います。

デモトレード期間が3カ月あるDMMFXだとライントレードの練習が十分に出来ます!!

また数字の所で言うとギャンスクエア(カーディナルマップ)やフィボナッチ数列の数字などがあり、どの数値を使うかで一度は悩んだ経験があると思います。

例えばオシレーターで人気のあるRSIは14のという数字がデフォルトでこれは28日という周期を重要としてそれを半分にした数値と言われています。

色々見て行くと、周期に関する数字決めは違えど半分・三分の一・四分の一など人間が無意識に選ぶ数値の使い方は同じ傾向があると感じてしまいます。

ちなみ昨日、大根を切る時に半分を半分に切る途中でもこの事を思い出しました(笑)

ただ人間が半分などを好むというのは割り切ることの気持ちのよさや割り切ることが公平と考えるところから来るのかもしれないと感じました。この考えに至ったのは林 康史さんの編著であるギャンの相場理論です。

価格と時間の均衡、資金管理など本当に学ぶことが多いです。難解ですが良書なので何度も読んで欲しい本です。

またギャンの生立ちや凄さを動画で確認してください!!

遅行スパン・先行スパン2を使った相場予測

一目均衡表の特徴として時間を意識したスパンを表示させるという事が言えます。

これは数あるテクニカル指標の中でも唯一無二のもので一目均衡表の凄さを感じ取ることが出来ます。

そしてこのスパンを利用した予測方法があります。

チャート図を見て確認します。

※チャート図を押すと拡大します。

まず山人が絶対にないがしろにしてはならないと言った遅行スパンからの予測です。

これは小次郎講師が説明してくれているものですが、参考になると思います。

まず遅行スパンは当日の終値を26日遅行させて表示しているため恐らくこれを現在価格と見立てて、その上で遅行スパンの先端から短期の相場水準を示す転換線、中期の相場水準=相場の基準である基準線に向かって予測の線を引くことで短期・中期の相場水準通りに価格が推移するのか実際の値動きと見比べていくということです。

チャート上では遅行線=遅行スパンの先端から転換線・基準線へと黒い線で予測の線を引いています。

続いて現在価格(ローソク足)から先行スパン2に向かって予測の線を引く。

これは52日間のサイクルの中で安値〜安値があった場合に先行スパン2が中央値(重要な半値)を示すためそれに対して実際の価格の推移がどの様になるのか。

上昇トレンドで見るなら押しの限界点を示すものとして見るということだと思います。

例えば基準線で跳ね返るなら普通の押しでしょうし、先行スパン1で止まった場合もまだまだ大丈夫かなと見る訳です。

ただしこの予測の線についてですが三世一目山人こと細田哲生さんは引いておられない様です。

これを見る限り、以下でご紹介する本でのご自身の解説通り、3波動(上げ・下げ・上げ)や(下げ・上げ・下げ)N波動を理解した上でそこに基本数値・対等数値があるという考え方をそのままされていると拝察出来ます。

予測の線の引き方はやはり半値を利用した押しや戻りの限界としての価格と時間の均衡を見て行くということをしっかり検証していく必要がありそうです。

基本数値と対等数値また変疑について原著以外で考え方を知りたい方は是非この本をお勧めします!!

三世一目山人のコメントや考え方も記載があるので学びになります。

雲のねじれが示す変化日はいつのことか

一目均衡表において雲の存在はとても大きく雲だけを利用しているトレーダーは少なくないようです。

これは1つの抵抗帯・支持帯として働く可能性が高い事を証明しています。

そのため雲の位置や雲が厚さを見ている訳です。

ここでもう一つ雲で重要なことがあります。

それは、雲のねじれがトレンドの転換点、変化日を示すということです。

トレンドの転換点・変化日が分かればポジションの作り方、利益確定、損切りのシナリオを描くことができるため雲のねじれとローソク足の位置について真実を知っておく必要があります。

というのも、雲のねじれについては、雲のねじれの真上・真下にローソク足が来た時が変化日だと言っているトレーダーがいるからです。これは間違いです。

何故なら先行スパンは現在の価格を未来に描写しているからに他なりません。

つまり正しい転換点、変化日は雲のねじれから26日前に発生するというのが真実ということになります。

これについては自分も疑心暗鬼になったことがあったものの三世一目山人のチャート図を見て確信に変わりました。

そのチャートを見てみましょう!!

チャートの左側にこの様にはっきりとねじれの26日前が大事と書いています。

また合わせて確認しておきたいのは交わる価格が相場水準として重要と意味以外にないという事です。

つまり短中期の相場水準を示す先行スパン1と長期の相場水準を示す先行スパン2が交わったという事が短中期の高値切り上げもしくは安値の切り上げにより長期の半値を上回ったという事実。

それ以上でもそれ以下でもないと言うことだと思います。

ただそれに意味がない訳ではなくそれは言うならば先行スパンの好転と言い換えることが出来るため

それなりに重要として良いと思います。

また雲のことを調べる中で面白い本に出合ったのでご紹介しておきます。

この本で面白いと感じた点を1つ挙げると、先行スパン1が移動平均の75日とほぼ同等の動きで先行スパン2は100日の動きに近い流れ方をしているということです。

本では75日と先行スパン1が書かれていましたが、では先行スパン2は?と思い100日のSMAを表示したところ類似していました。

当然終値の平均を示す移動平均と最高値と最安値の半値を示す一目均衡表の各線とは別物ですが、こうして比較することで見えてくることもあるというのはある意味、学びを深める上で理にかなっていると思います。

またこれを知ることで一目均衡表に移動平均を重ねるのであれば50日にいしてみようかなとか考えることができました。

この直近のドル円でも50日近くで止まったものもあったので色々試してみたいと思います。

百聞は一見に如かず!!まずはやって見るが大切!!

一目均衡表の深遠をのぞくことで得られるモノ

FXを始めた際に聖杯探しをするトレーダーにはならないで居たいと思っていました。

そのため最初から教科書に書かれていることをしていませんでしたが、ある意味、教科書に書かれていることを理解していない事もそれはそれで問題だなと近頃思います。

自分がメカニカルトレードをすることが重要と思っているのはテクニカル指標を決めて使ってみて少しして駄目なら違う。次を試してまた違うと次から次へと繰り返して行くと結局のところ何の本質も得ないまま時間だけが過ぎて徒労に終わると思ったからです。

今ある数多くのテクニカル指標はその創始者が苦労に苦労を重ねて作り出した知見です。

それを表示させて少しだけかじって駄目だったとすると先人たちが泣きます。

温故知新として新たに加えて行くのは良いとしてそれをするにも基本を理解しておく必要がある訳で、やはり一定期間しっかり学び検証する必要があるはずです。

これは大英博物館に何度も足げなく通い独自の理論を生み出したギャンに習いたいところです。

ウォールストリートジャーナルの前身と言われているティッカーアンドインベストメントダイジェストのインタビューでも、学ばずして勝てる訳がないと答えています。

学ぶ事で勝率が上がるという約束はできませんが、海図やコンパス、GPSがないのに海を航海できません。早々に大海に飲まれるだけです。

一目均衡表において研究している四方田先生居の本も、こんな考え方があるのかと色々学びがあります。

松尾芭蕉から山人の考えを知ろうとされたり、日柄の研究課程の基本数値の謎解きだったり考えることの本質にただ脱帽しました。

一目均衡表の深遠は深いですが深遠をのぞくことで様々な知識を学べていることに気が付きます。

それは波動・値幅・サイクルと置き換えれば容易に想像できます。

また各線の理解課程で計算値の重要性や何故その数値なのか。高値と安値の重要さ・・・

深ければ深いほど、ワクワクも底なし。

楽しんで学んで行きましょう!!

最短即日に口座開設可能なDMMFXを確認しよう!!

僕は現在、プロトレーダー西原宏一さんが、”30年間相場で勝ち続けたプロが教えるシンプルFX“で紹介している一目均衡表とRCIの組み合わせメカニカルトレードを実践中です!!DMM FXでは、一目均衡表の強気売買サインである三役好転・三役逆転を信頼するためにRCIの短期・中期・長期を確認してエントリーすることで精度を高めて優位性の高いトレードが可能!!

DMMFXならではのメリットが沢山受けられます!!

- デモトレード期間が初期設定で3カ月!!たっぷり修行できる!!

- 4画面表示でMTF(マルチタイムフレーム分析)も可能!!環境認識=相場の見える化

- 取引しているだけでポイントが溜めることが出来る!!なんとそのポイントは証拠金として利用できる!!

百聞は一見に如かず!!まずはやって見るが大切!!

ブログランキングに参加しました!!

少しでも学びになったと言う方は是非応援お願いします!!

金融・投資ランキング

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/11927032

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック