�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

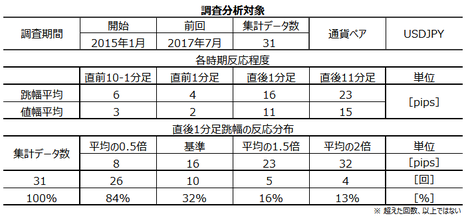

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N09��19��

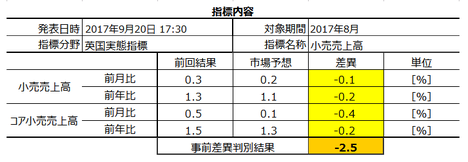

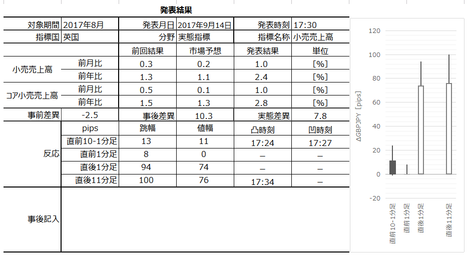

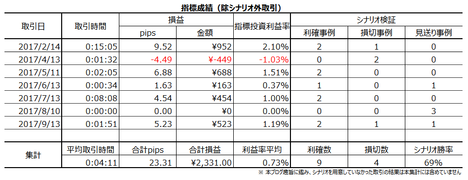

�p�����Ԏw�W�u�������㍂�w���v���\�O���GBPJPY�������́i2017�N9��20��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

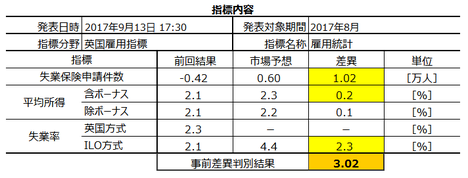

2017�N9��20��17:30�ɉp�����Ԏw�W�u�������㍂�w���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�����ɁA�l��������MPC�c���^�����\����܂��B���̋c���^���\���ǂ��e�����邩�ɂ��Ă͂킩��܂���B��TMPC�̓��e�����܂ނ̂Ȃ�傫����������\��������̂ŁA����͐T�d�Ɏ���ɗՂ݂܂��B

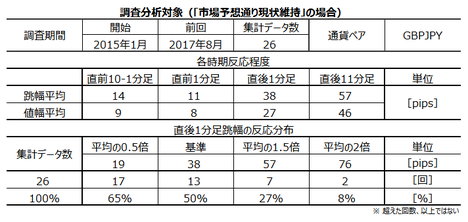

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��18���ɍ쐬���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

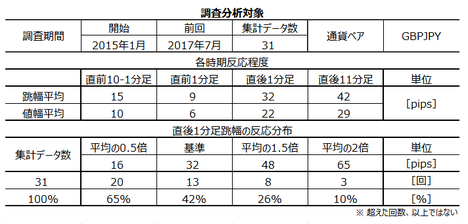

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

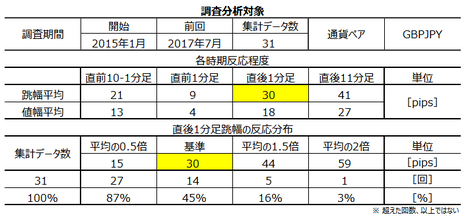

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

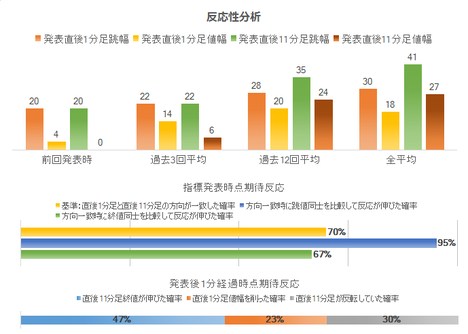

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�30pips�ł��B16-30pips���˂����Ƃ�42���A31-44pips���˂����Ƃ�29���ŁA���͈̔͂ɕ��z��71���������܂��B

�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

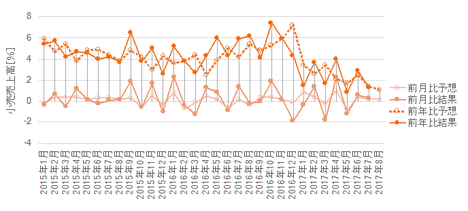

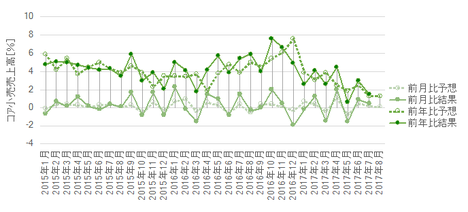

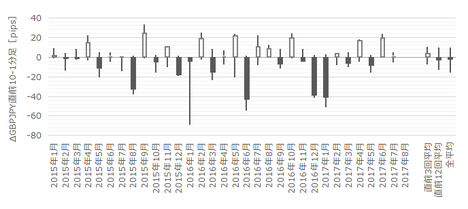

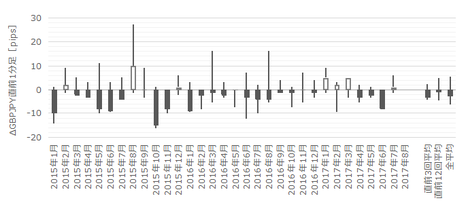

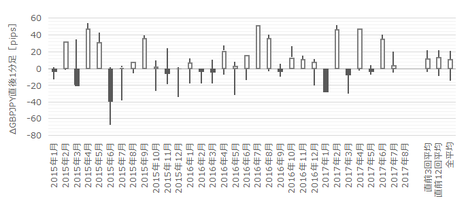

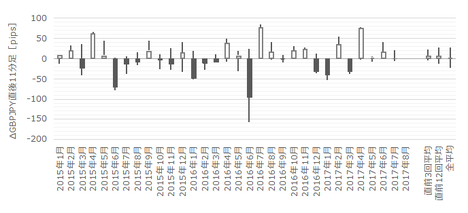

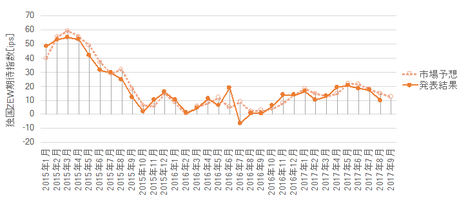

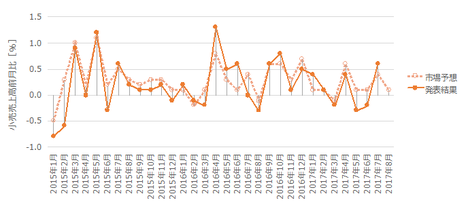

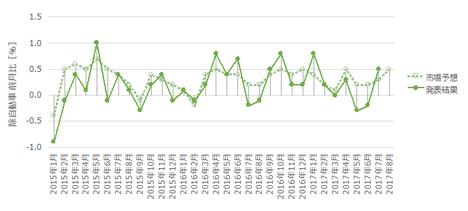

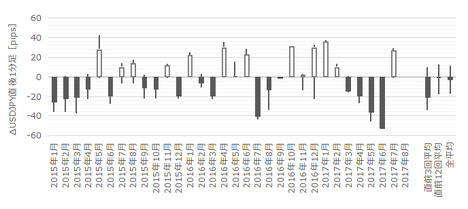

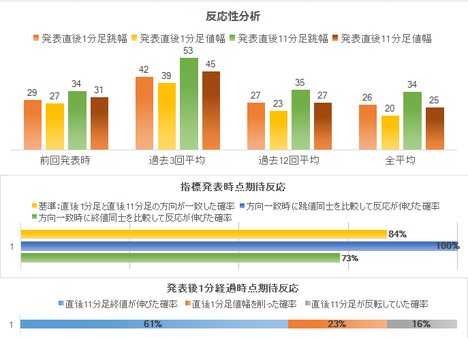

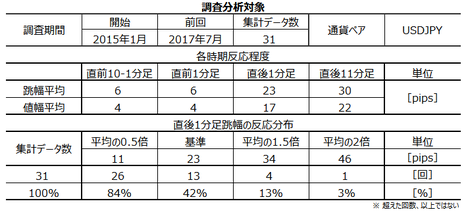

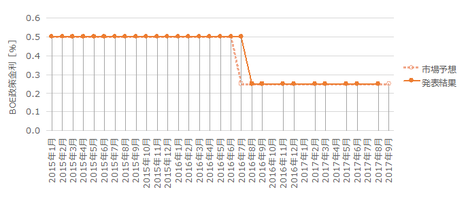

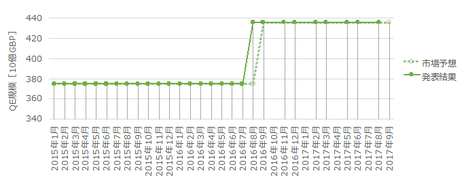

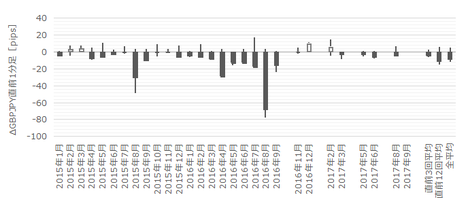

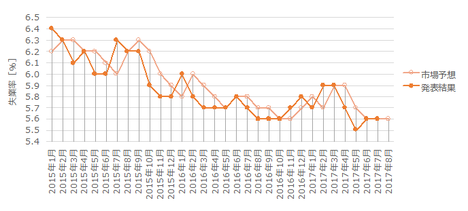

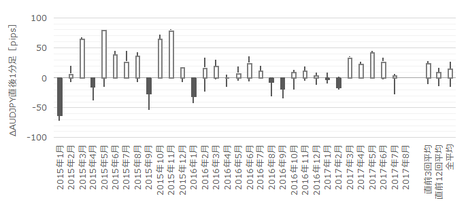

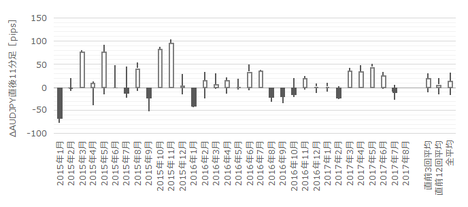

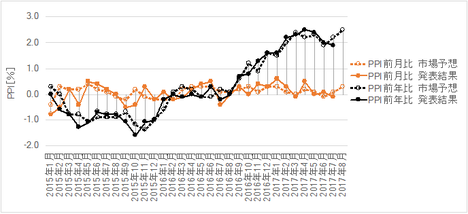

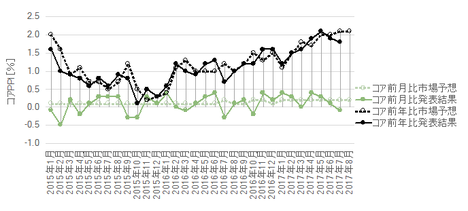

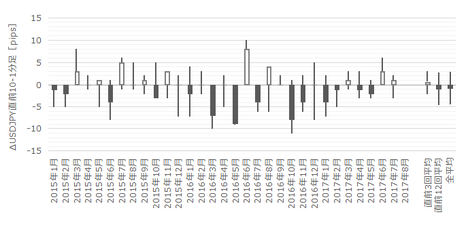

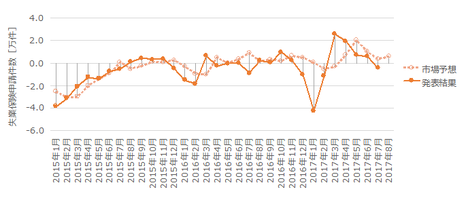

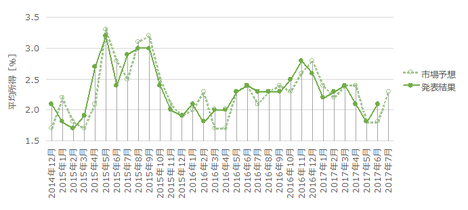

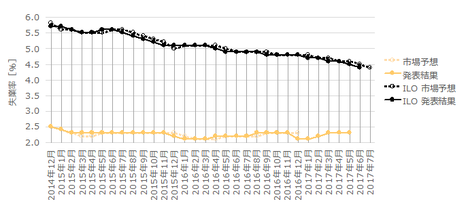

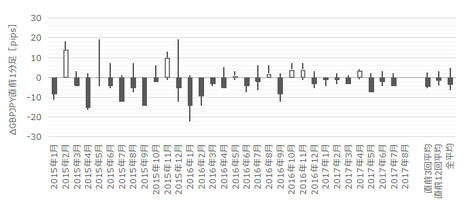

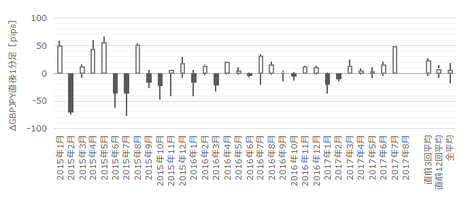

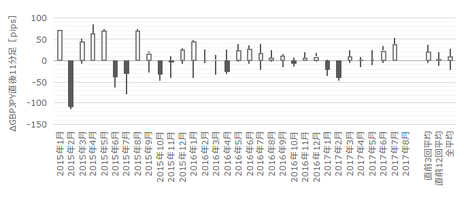

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

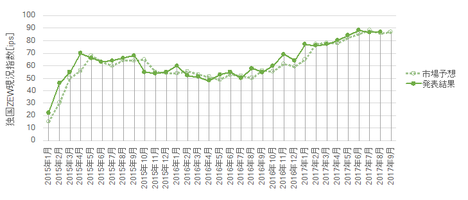

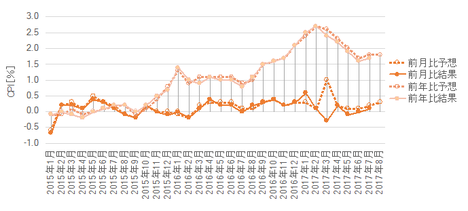

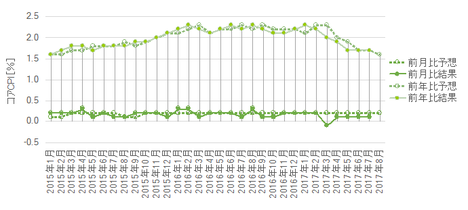

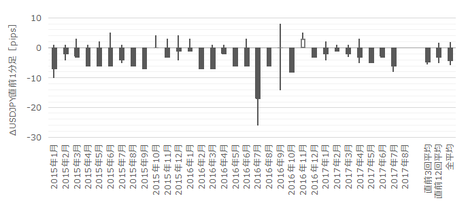

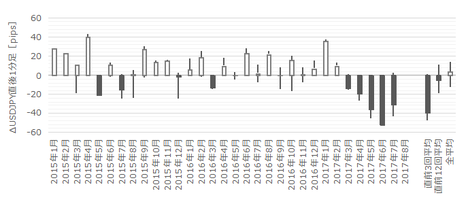

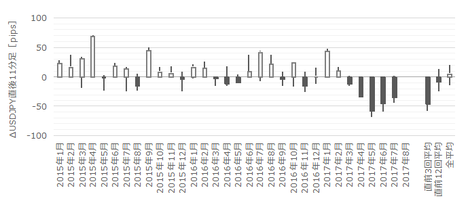

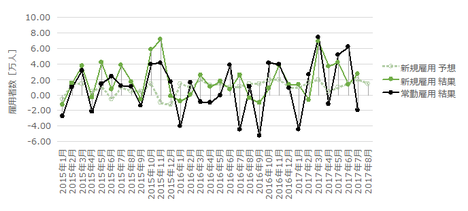

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

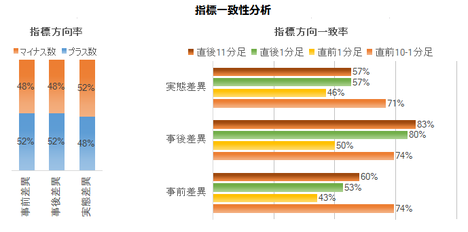

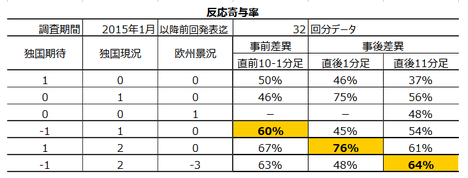

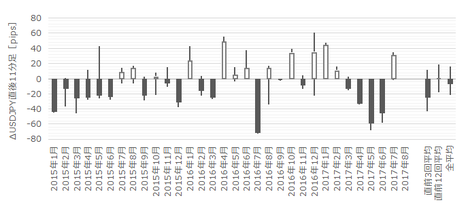

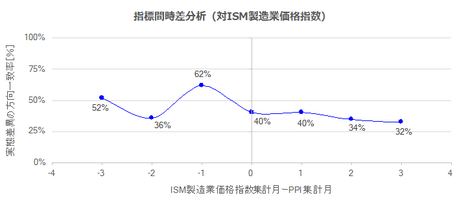

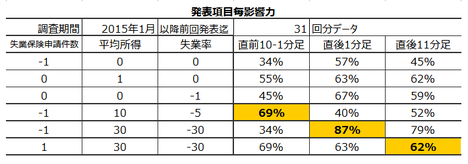

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

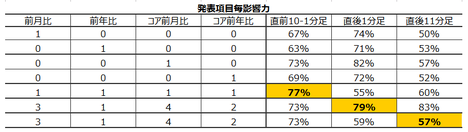

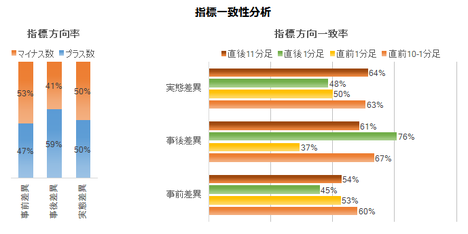

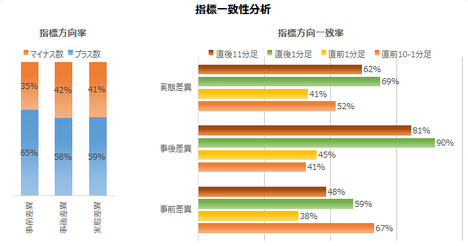

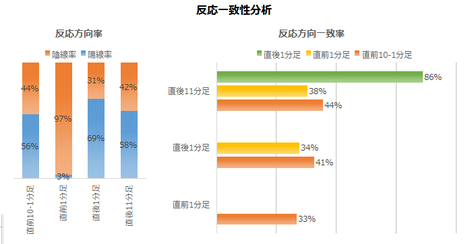

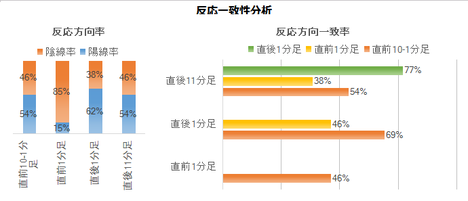

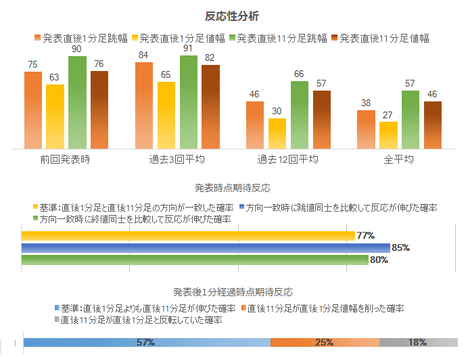

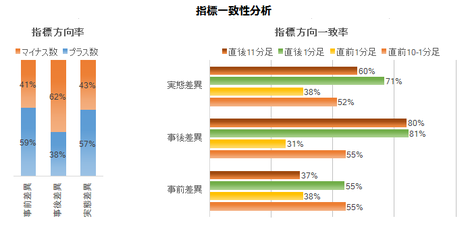

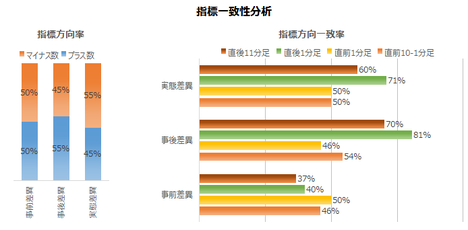

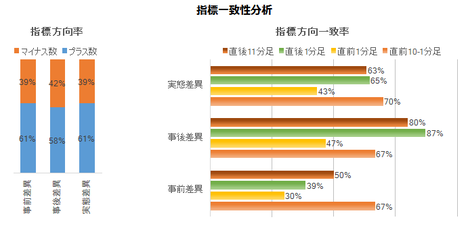

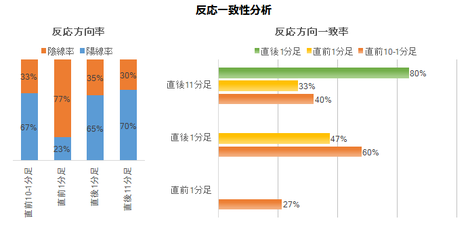

��\�̏�4�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂����̂ł��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��5�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��O���ٔ��ʎ��́A�S���ڂ̍��ق�P���ɑS�ĉ��������̂ɂȂ�܂��B���O10-1�����́A���̔��ʎ����ٕ����i�v���X���z���A�}�C�i�X���A���j�ƁA������v����77���ɂȂ�܂��B

�ォ��6�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̔��ʎ��́A3✕�O����̎��㍷�ف{1✕�O�N��̎��㍷�ف{4✕�R�A�O����̎��㍷�ف{2✕�R�A�O�N��̎��㍷�فA�ƂȂ�܂��B���㍷�ٔ��ʎ������ƒ���1�����́A������v����79���ɂȂ�܂��B

�ォ��7�s�ڂ́A���ԍ��فi���\���ʁ[�O�ʁj�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B���������A���̌W���ł̔��ʎ��́A����11�����Ƃ̕�����v����57���ƁA��������܂���B

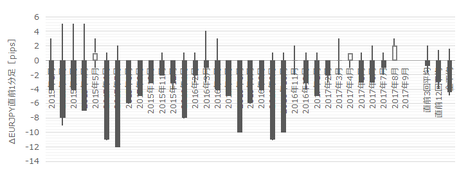

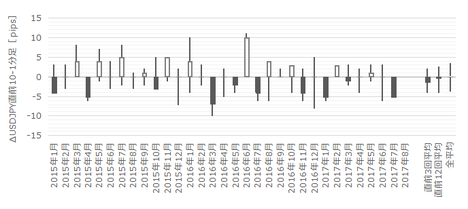

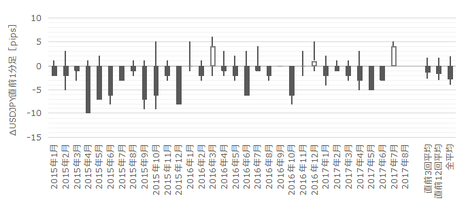

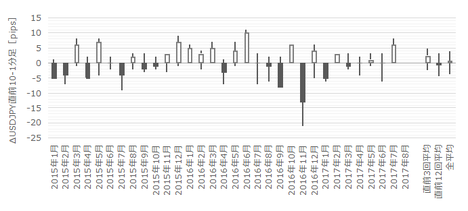

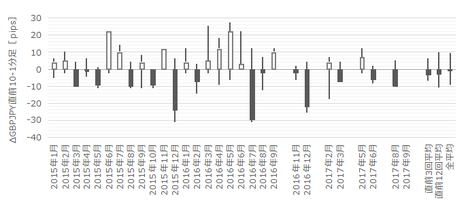

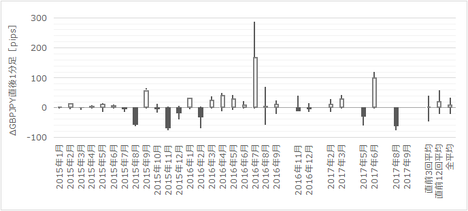

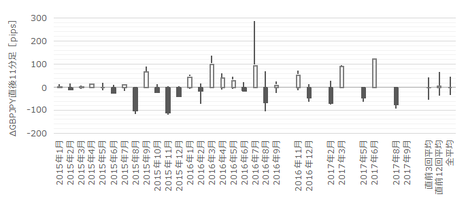

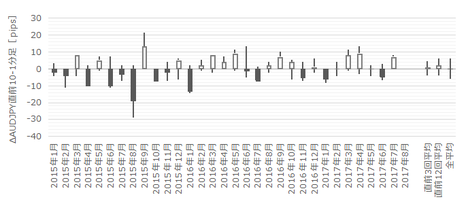

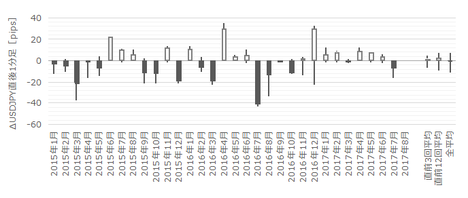

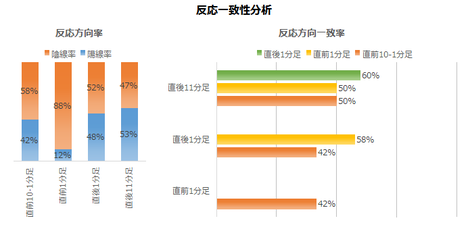

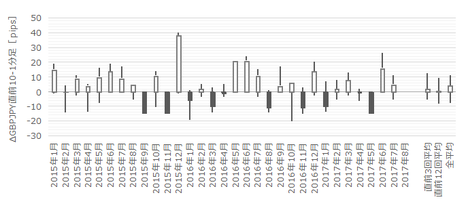

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����21pips�ł��B������20pips�ȏゾ�������Ƃ͉ߋ�14��i�p�x45���j����܂��B����14��̒���1����������29pips�ŁA����͒���1���������̉ߋ��S����30pips�Ƃقړ����ł��B�����āA����14��̒��O10-1�����ƒ���1�����̕�����8��i57���j��v���Ă��܂��B

�܂�A���O10-1�����̔������傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����9pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x29���j����܂��B����9��̒���1���������̕��ς�26pips�ŁA����͉ߋ��S����30pips����⏬�������̂́A�قړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����4��i44���j��v���Ă��܂��B

�܂�A���O1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔����������x��������������Ă���Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���12pips�i1�[�l���^�������߂�䗦40���j�ł��B����11�����̂����14pips�i�߂�䗦34���j�ł��B�߂�䗦��30���ȏ�̂Ƃ��́A���q�Q�������������Ď��������w�W���ƌ����܂��B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

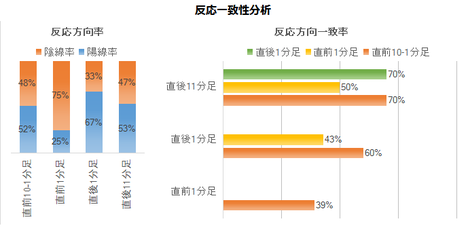

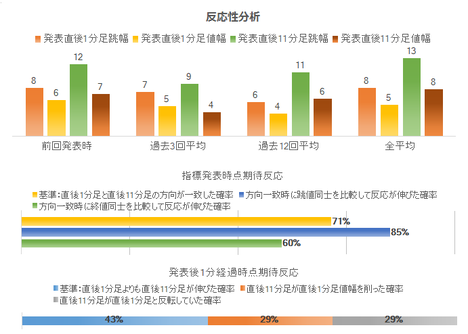

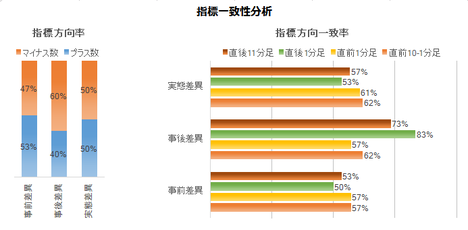

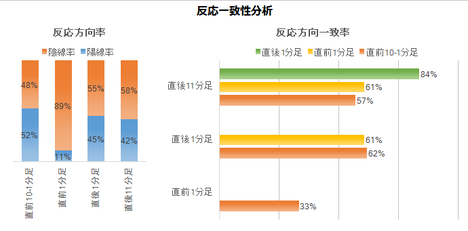

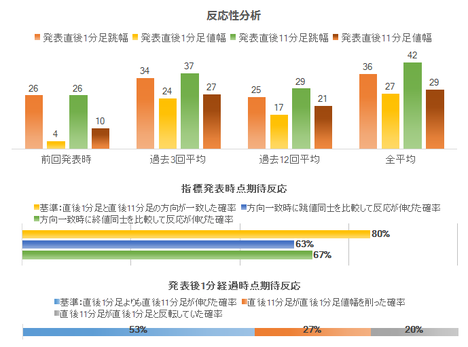

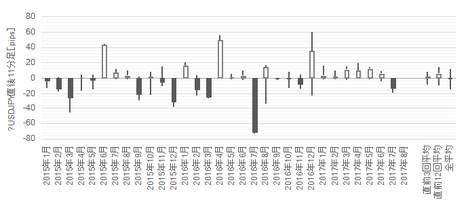

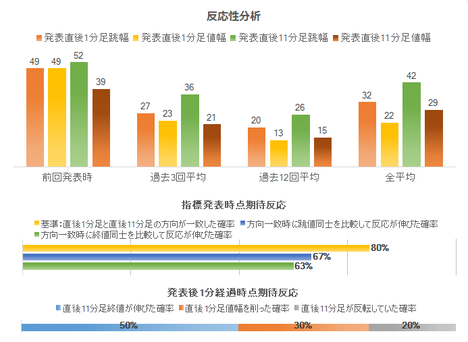

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����́A���O���فE���㍷�فE���ԍ��قƂ̕�����v�������ꂼ��74���E74���E71���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O10-1�����͉A���Ƃ������ƂɂȂ�܂��B�����āA�������O10-1�������A���^�z���Ȃ�A���\���ʂ͎s��\�z�E�O�ʂ������^����A�Ƃ������Ƃł��B

�܂��A���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��80���E83���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ�������w�W�ł��B

���āA����1�����͒��O10-1�����Ɠ��������ɂȂ�m�������߂Ă����܂��B

�܂��A�w�W��v�����͂̌��ʁA���O10-1�����͎��㍷�قƂ̕�����v����74���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���1�����̕�����v����80���ƂȂ��Ă��܂��B����āA���O10-1����������1�����̕�����v����0.74✕0.80��59���ł��B

���ɁA���O10-1�����͎��㍷�قƕ����s��v���������Ƃ�1�[0.74��26���ƂȂ�܂��B�����āA���㍷�قƒ���1�����̕����s��v���������Ƃ�1�[0.80��20���ƂȂ��Ă��܂��B����āA���̕��͂��O���Ă����̂Ɍ��ʓI�ɒ��O10-1����������1�����ƕ�����v����m����0.26✕0.2��5���ł��B

�]���āA���͂��������Ă���ɂ���O���Ă���ɂ���A����1�����͒��O10-1�����Ɠ��������ɂȂ���ғI������0.59�{0.05��64���ł��B

64���ł́A���\�������ׂ��Ń|�W�V���������܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������75���ƁA�肪�ڗ����܂��B

�܂��A����10-1�����ƒ���11�����̕�����v����70���A����1�����ƒ���11�����̕�����v����70���ƁA�����Ȃ��Ă��܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����70���ł��B�����āA����70���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�95���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�47���ƁA50������Ă��܂��Ă��܂��B

�����nj��œ����|�W�V�����́A���\����1�����߂����瑁�����m���ׂ��ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

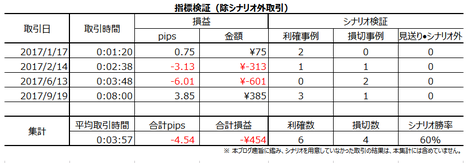

�ȉ���2017�N9��21���ɒNjL���Ă��܂��B

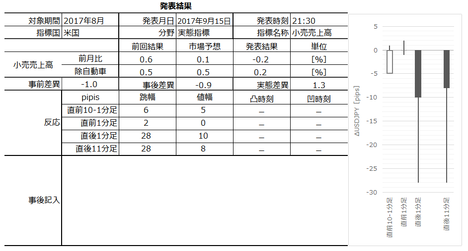

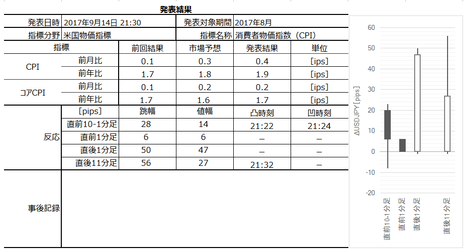

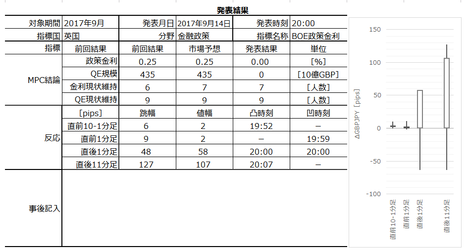

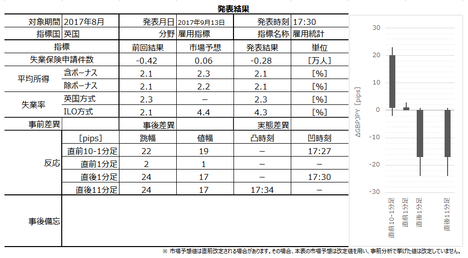

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S���ڂɘj���đO��E�\�z��傫������A����������1������2015�N�ȍ~�ōő�A����11������2016�N6���ȗ��̑傫���ƂȂ�܂����B

�O����͑����E�R�A�Ƃ���3�����A���v���X�A�����O�N���2016�N12�����s�[�N�Ƃ��鉺�~��̏㏸�]������������قǂł͂���܂���B

��L4�{���`���[�g�͈̔͊O�ł����A���ǁA�����FOMC���T����1���Ԍ�ɂ͎w�W���\�O�̐������ꎞ�����傫�ȉ��~���܂����B

������ʂ͎��̒ʂ�ł����B

�ʼn����\�ɋL�ڂ̒ʂ�A�V�i���I�ł̎���́�5.11pips�i�������5��46�b�j�ł����B�w�W���\��̒nj��V�i���I�͌�����A�V�i���I�O�̋t����Ŕ��]��҂��j�ɐ�ւ��܂����BFOMC���T���āA�P�Ȃ��w�W�ő傫���l�������Ƃ͂Ȃ��i�傫���߂��j�A�ƌ������߂ł��B

���ʁA17:34���Ƀs�[�N��t���āA���̌�͏������l��߂��n�߂����̂́A�ŏ��͏㉺�����Ă������߁A�V�i���I�O�nj��ő����������܂����B�ŏI�I�ɂ͔��l�߂��Ɠǂ�ł����̂ŁA�Ō�̃V�i���I�O�nj��͗��m���܂������A����20�����炢�҂ĂΑS�߂��ƂȂ��Ă��܂����B����͎�肱�ڂ��Ă��d������܂���B

�Ȃ��A���O1�����̌��ώ������������������B�S��߂��āA18�����O�i17:59:58���炢�������ƋL���j�Ɍ��ς����̂ɁA18:00���ςƂȂ��Ă��܂��܂����B

�厸�s�ł��B�o��i���X��WiFi���x�������������̂ł��傤���B

���O�����E���͓��e�ɂ͖�肠��܂���B

���O�������Ă����V�i���I�͖�肠��܂���B

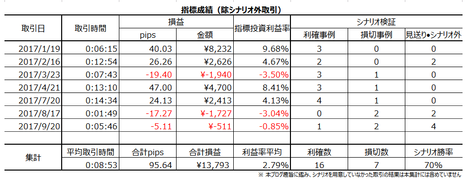

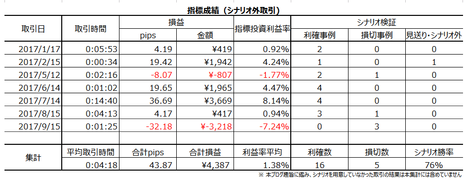

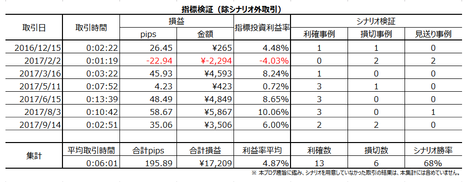

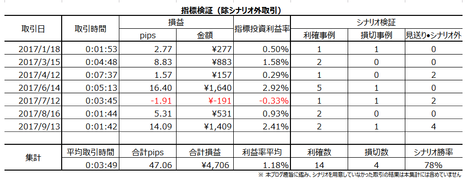

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��20��17:30�ɉp�����Ԏw�W�u�������㍂�w���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�����ɁA�l��������MPC�c���^�����\����܂��B���̋c���^���\���ǂ��e�����邩�ɂ��Ă͂킩��܂���B��TMPC�̓��e�����܂ނ̂Ȃ�傫����������\��������̂ŁA����͐T�d�Ɏ���ɗՂ݂܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��18���ɍ쐬���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �܂��A�w�W���\�O������ƌ����āA�����Ĉ��ՂɃ|�W�V���������ׂ��ł͂���܂���B

���O10-1������20pips�ȏ�̃q�Q���`���������Ƃ͉ߋ�45��������܂��B�����āA����45���̃q�Q�̐L�т������́A�w�W���\����1�����̔��������ƊW����܂���i�W�����o���܂���j�B

�q�Q������߂�A�ƈ��Ղɕ��u���ׂ��ł�����܂���B���������{�w�W�̒��O10-1�����́A��������21pips�E�l��13pips�ƁA���ϓI�Ȏw�W�̔��\��������傫�������̂ł��B - �w�W���\��̔����͂��Ȃ�傫���Ȃ肪���ł��B���̕����́A���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ������܂��B�����āA���\����1�����߂��Ă���A�w�W���ʂւ̔����̍��l����l���`���������ł��B���������A����11�����I�l�͒���1�����I�l����������L���Ă��邱�Ƃ��A����1�����̒l����������蔽�]���Ă������Ƃ̕��������Ȃ��Ă��܂��B���\����1�����߂��Ă���̒nj��ɂ͌����Ă��܂���B

- ���O���ٔ��ʎ��́A1✕�O���䎖�O���ف{1✕�O�N�䎖�O���ف{1✕�R�A�O���䎖�O���ف{1✕�R�A�O�N�䎖�O���فA�ł��B���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v���͉ߋ�77���ł��B

���㍷�ٔ��ʎ��́A3✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{4✕�R�A�O���䎖�㍷�ف{2✕�R�A�O�N�䎖�㍷�فA�ł��B���̔��ʎ������ƒ���1�����͕�����v�����ߋ�79���ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

�ߋ��A���O���ٔ��ʎ��̉��̕����Ƃ̕�����v����74���ƂȂ��Ă��܂��B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������75���ł��B - �nj��͑����J�n���ĒZ�����m���܂��B

������̒nj����s���ɂ���A���\����1�����߂����痘�m�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�30pips�ł��B16-30pips���˂����Ƃ�42���A31-44pips���˂����Ƃ�29���ŁA���͈̔͂ɕ��z��71���������܂��B

�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�4�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂����̂ł��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��5�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��O���ٔ��ʎ��́A�S���ڂ̍��ق�P���ɑS�ĉ��������̂ɂȂ�܂��B���O10-1�����́A���̔��ʎ����ٕ����i�v���X���z���A�}�C�i�X���A���j�ƁA������v����77���ɂȂ�܂��B

�ォ��6�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̔��ʎ��́A3✕�O����̎��㍷�ف{1✕�O�N��̎��㍷�ف{4✕�R�A�O����̎��㍷�ف{2✕�R�A�O�N��̎��㍷�فA�ƂȂ�܂��B���㍷�ٔ��ʎ������ƒ���1�����́A������v����79���ɂȂ�܂��B

�ォ��7�s�ڂ́A���ԍ��فi���\���ʁ[�O�ʁj�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B���������A���̌W���ł̔��ʎ��́A����11�����Ƃ̕�����v����57���ƁA��������܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����21pips�ł��B������20pips�ȏゾ�������Ƃ͉ߋ�14��i�p�x45���j����܂��B����14��̒���1����������29pips�ŁA����͒���1���������̉ߋ��S����30pips�Ƃقړ����ł��B�����āA����14��̒��O10-1�����ƒ���1�����̕�����8��i57���j��v���Ă��܂��B

�܂�A���O10-1�����̔������傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����9pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x29���j����܂��B����9��̒���1���������̕��ς�26pips�ŁA����͉ߋ��S����30pips����⏬�������̂́A�قړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����4��i44���j��v���Ă��܂��B

�܂�A���O1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔����������x��������������Ă���Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���12pips�i1�[�l���^�������߂�䗦40���j�ł��B����11�����̂����14pips�i�߂�䗦34���j�ł��B�߂�䗦��30���ȏ�̂Ƃ��́A���q�Q�������������Ď��������w�W���ƌ����܂��B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

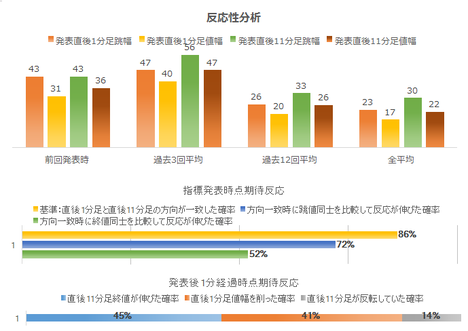

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����́A���O���فE���㍷�فE���ԍ��قƂ̕�����v�������ꂼ��74���E74���E71���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O10-1�����͉A���Ƃ������ƂɂȂ�܂��B�����āA�������O10-1�������A���^�z���Ȃ�A���\���ʂ͎s��\�z�E�O�ʂ������^����A�Ƃ������Ƃł��B

�܂��A���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��80���E83���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ�������w�W�ł��B

���āA����1�����͒��O10-1�����Ɠ��������ɂȂ�m�������߂Ă����܂��B

�܂��A�w�W��v�����͂̌��ʁA���O10-1�����͎��㍷�قƂ̕�����v����74���ƂȂ��Ă��܂��B�����āA���㍷�قƒ���1�����̕�����v����80���ƂȂ��Ă��܂��B����āA���O10-1����������1�����̕�����v����0.74✕0.80��59���ł��B

���ɁA���O10-1�����͎��㍷�قƕ����s��v���������Ƃ�1�[0.74��26���ƂȂ�܂��B�����āA���㍷�قƒ���1�����̕����s��v���������Ƃ�1�[0.80��20���ƂȂ��Ă��܂��B����āA���̕��͂��O���Ă����̂Ɍ��ʓI�ɒ��O10-1����������1�����ƕ�����v����m����0.26✕0.2��5���ł��B

�]���āA���͂��������Ă���ɂ���O���Ă���ɂ���A����1�����͒��O10-1�����Ɠ��������ɂȂ���ғI������0.59�{0.05��64���ł��B

64���ł́A���\�������ׂ��Ń|�W�V���������܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������75���ƁA�肪�ڗ����܂��B

�܂��A����10-1�����ƒ���11�����̕�����v����70���A����1�����ƒ���11�����̕�����v����70���ƁA�����Ȃ��Ă��܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����70���ł��B�����āA����70���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�95���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�47���ƁA50������Ă��܂��Ă��܂��B

�����nj��œ����|�W�V�����́A���\����1�����߂����瑁�����m���ׂ��ł��B

�y4. �V�i���I�쐬�z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

�ߋ��A���O���ٔ��ʎ��̉��̕����Ƃ̕�����v����74���ƂȂ��Ă��܂��B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������75���ł��B - �nj��͑����J�n���ĒZ�����m���܂��B

������̒nj����s���ɂ���A���\����1�����߂����痘�m�ł��B

�ȏ�

2017�N9��20��17:30���\

�ȉ���2017�N9��21���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S���ڂɘj���đO��E�\�z��傫������A����������1������2015�N�ȍ~�ōő�A����11������2016�N6���ȗ��̑傫���ƂȂ�܂����B

�O����͑����E�R�A�Ƃ���3�����A���v���X�A�����O�N���2016�N12�����s�[�N�Ƃ��鉺�~��̏㏸�]������������قǂł͂���܂���B

��L4�{���`���[�g�͈̔͊O�ł����A���ǁA�����FOMC���T����1���Ԍ�ɂ͎w�W���\�O�̐������ꎞ�����傫�ȉ��~���܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�ʼn����\�ɋL�ڂ̒ʂ�A�V�i���I�ł̎���́�5.11pips�i�������5��46�b�j�ł����B�w�W���\��̒nj��V�i���I�͌�����A�V�i���I�O�̋t����Ŕ��]��҂��j�ɐ�ւ��܂����BFOMC���T���āA�P�Ȃ��w�W�ő傫���l�������Ƃ͂Ȃ��i�傫���߂��j�A�ƌ������߂ł��B

���ʁA17:34���Ƀs�[�N��t���āA���̌�͏������l��߂��n�߂����̂́A�ŏ��͏㉺�����Ă������߁A�V�i���I�O�nj��ő����������܂����B�ŏI�I�ɂ͔��l�߂��Ɠǂ�ł����̂ŁA�Ō�̃V�i���I�O�nj��͗��m���܂������A����20�����炢�҂ĂΑS�߂��ƂȂ��Ă��܂����B����͎�肱�ڂ��Ă��d������܂���B

�Ȃ��A���O1�����̌��ώ������������������B�S��߂��āA18�����O�i17:59:58���炢�������ƋL���j�Ɍ��ς����̂ɁA18:00���ςƂȂ��Ă��܂��܂����B

�厸�s�ł��B�o��i���X��WiFi���x�������������̂ł��傤���B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͓��e�ɂ͖�肠��܂���B

- ����̒��O10-1�����̒�����13pips�ł����B��q�Q�Ɖ��q�Q�̐�[�̑S����25pips�ł����B���O���͂ɋ�����20pips�̃q�Q�ł͂���܂��A�傫�����������ƂɈႢ����܂���B

�w�W���\�O������ƌ����āA�����Ĉ��ՂɃ|�W�V���������ׂ��ł͂Ȃ��A�Ƃ����_�͗��������̂܂܂ł����ł��傤�B - ���\����4-5����Ƀs�[�N��t���A���̂Ƃ��̒��������傤��100pips�ł����B

�w�W���\��̔����͂��Ȃ�傫���Ȃ肪���ŁA���̕����͔��\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ����������Ƃ́A���O���͒ʂ�ł����B���\����1�����߂��Ă���s�[�N��t�����_���A�ߋ��̌X���ʂ�ł����B

�����A����11�����I�l������1�����I�l����������L���Ă��邱�Ƃ��A����1�����̒l����������蔽�]���Ă������Ƃ̕��������Ȃ��Ă���A�Ƃ����ߋ��X���͓�����܂���ł����B

�ނ��A����قǎw�W���ʂ��ǂ���Δ��]����Ƃ������Ƃ��Ȃ��ł��傤���ǁB - ���O���ٔ��ʎ��́A1✕�O���䎖�O���ف{1✕�O�N�䎖�O���ف{1✕�R�A�O���䎖�O���ف{1✕�R�A�O�N�䎖�O���فA�ł��B���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v���͉ߋ�77���ł��B

���̎��ɑO�ʂƎs��\�z��������ƁA���́�2.5�ł��B�����āA����̒��O10-1�����͉A���ł����B

���ʎ��͗L���ł����B

���㍷�ٔ��ʎ��́A3✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{4✕�R�A�O���䎖�㍷�ف{2✕�R�A�O�N�䎖�㍷�فA�ł��B���̔��ʎ������ƒ���1�����͕�����v�����ߋ�79���ł��B

���̎��ɍ��ʂƎs��\�z��������ƁA���́{10.3�ł��B�����āA����̒���1�����͗z���ł����B

���ʎ��͗L���ł����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N09��18��

�ƍ��i�C�w�W�uZEW�i���������v���\�O���EURJPY�������́i2017�N9��19��18:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

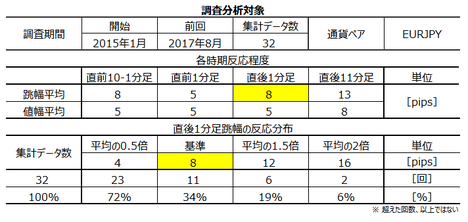

2017�N9��19��18:00�ɓƍ��i�C�w�W�uZEW�i���������v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�ƍ�ZEW�i�����w���i���Ҏw���j�́A�ƍ��̍���6�J���̌i�C���ʂ��i�u�ǂ��v�u�����v�u�����v�j�ɂ��āA�A�i���X�g�E�@�֓����ƁE�s��W�҂Ȃǖ�350�l��Ώۂɍs�����A���P�[�g�����Ɋ�Â��w�W�ł��B�w���́A�u�ǂ��v����u�����v������������0����ɂȂ��Ă��܂��B

��ʂɌi���������́A�v���������Ώۂ̂Ƃ��Ɩ���ג��o��������҂��ɂ���āA���O�Q�l���ׂ��Ώۂ��قȂ�܂��B�v�����Ώۂ̂Ƃ��͒��߂̊֘A�w�W�i�܋����E�����j���Q�l�ɂ��ׂ������A��ʏ���҂��Ώۂ̂Ƃ��͒������O���̃}�X�R�~���e���Q�l�ɂ���Ɨǂ��ł��傤�B

ZEW�̓v���������Ώۂ䂦�A�}�X�R�~���e�������߂̎w�W���ʂ��Q�l�ɂ��������ǂ��悤�ł��B

���āA�{�w�W�ɗ��ޘb�ɂ̓I�J���g�������̂ł��B

�ȉ��A���̃I�J���g�̑�\���3�����āA�������q�ׂĂ����܂��B���l�̘b��P�Ȃ�I�J���g�ƒf����s����A�o�T�͎����܂���B���l�������_�����������ł͂Ȃ��A�ǎ҂Ɏ��������`������Ώ\���ł��B

�܂��AZEW�i���������̌��ʂ�ECB�̋��Z����ɉe����^���Ă���A�Ƃ�������L����ڂɂ������Ƃ�����܂��B

����ǂ��A�����������Ƃ��Ă��A�i�������������w�W����Ԏw�W�𒆋�͏d������͂��ł��B������A���̘b���{�����Ƃ��Ă��iECB��ZEW���Q�l�ɂ��Ă����Ƃ��Ă��j�AECB�̐����\�z����ޗ��Ƃ͂Ȃ�܂���B

����́u�͂��v�̘b�ł����A�傫�ȑg�D���傫�Ȑ���������̗��t���Ȃ�����ł���u�͂��v�Ȃ��̂ł��B

���ɁAZEW�i����������Ifo�i�����w��������ɔ��\����AIfo�w������1�����̐�s��������A�Ƃ���������������Ƃ�����܂��B������AZEW�w�W�����ڂɒl����A�Ƃ����b�ł��B

���������b�͊m���߂��ɂ͂����܂���B

�ڍׂ�Ifo�w���̋L���Ő������܂����A���Ȃ��Ƃ�2015�N1������2017�N7�����\�܂ł�31��̌��ʂ�����ׂ����A����ȌX���͂���܂���B

�m���ɁA�ߋ����猻�݂ɘj��w�W���ʂ̏㏸��≺�~��Ƃ��������́A����̎���ł��Q�l�ɂł��܂��B���������A�P�����̎w�W���ʂ̗ǂ��������ׂĂ��A����Ȃ��̂̓A�e�ɂȂ�܂���B��L���Ԃɂ�����ZEW�w�W��Ifo�w�W�Ƃ́A�O����藂�����ǂ��Ȃ����������Ȃ���������A��v���Ȃ����Ƃ̕��������̂ł��B

�����čŌ�ɁA�ƍ�ZEW�͊��Ҏw���ƌ����w���Ƃ����\����܂��B�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ�������������܂��B���ɏI�������������A�����̌i�C�����̕����d�v���Ƃ����b�́A���ƂȂ��[�����₷���b�ł��B

���������A2015�N1������2017�N7�����\�܂ł�31��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���Ƃ̕�������1�����̔��������Ƃ̈�v���������Ȃ��Ă��܂��B

������ƒ��ׂȂ��ƁA�����͂킩��܂���B

�ނ��A�����̉���ł́u���Ҏw���̕����d�v�v�ƋL�ڂ���A�u���ɑ��āv�d�v�����L����Ă��܂���B������A�����Ƃ�������͊Ԉ���Ă��Ȃ��̂ł��傤�B�ł��A���̋L���̓ǎ҂��N�����l����ƁA�u���ɑ��āv�́u�w�W���\����̔����ɑ��āv�ł���ׂ��ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�8pips��������܂���B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B������A���������������������w�W�Ŏ������Ƃ��́A�Ⴆ�A

�Ƃ����������ǂ��ł��傤�B

�X�̎���ő傯���������Ȃ���A���������ΔN�Ԃ�ʂ��ăv���X�ɂ��₷���Ȃ�ł��傤�B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�ƍ����Ҏw���Ɠƍ������w���Ɖ��B�w���̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���ꂼ��̎��̕�����v����60���E76���E64���ƂȂ�܂����B���㍷�قƒ���1�����̕�����v���������̂ŁA�f���ɔ�������w�W���ƌ�����ł��傤�B

�Ƃ�����A1✕�ƍ����Ҏw���̎��㍷�ف{2✕�ƍ������w���̎��㍷�فA�ʎ��Ƃ��č̗p����ƁA���̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ���1�����̕�����v����76���ƂȂ�܂��B

���㔻�ʎ��W������A����1���������͓ƍ������w���̎s��\�z�Ƃ̍��ق��傫���e�����邱�Ƃ��킩��܂����B

�ƍ������w���́A2015�N2���ȍ~�O��܂ł�31��ɂ����āA�O���Ɠ����Ƃ��ׂĔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�13��܂��i����ւ�藦42���j�B����ւ��p�x�������A�s��\�z��ǂ��^�Ƃ͌����܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

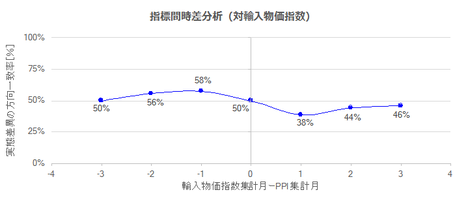

�܂��A���O10-1�����́A2016�N7���ȑO��z���������������A����ȍ~���A���������������A�Ƌ�ʂ��邱�Ƃ��ł��܂��B���茳�̃c�[�����g���Č����`���[�g���������������B2016�N7���������Ɍ����͉��~�g�����h����㏸�g�����h�ɓ]�����Ă��܂��B

����āA���O10-1�����̔��������́A�����`���[�g�̃g�����h�����Ƃ̕s��v�������Ȃ荂���悤�Ɍ����܂��B

�����āA���O10-1�����́A�ߋ����ϒ�����8pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x28���j����܂��B����9��̒���1����������14pips�ŁA����͒���1���������̉ߋ��S����8pips���傫���A�ƌ����܂��B�����āA����9��̒��O10-1�����ƒ���1�����̕�����7��i78���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫���������Ƃ��ɂ́A���ꂪ����1�����̔����������������Ă���A�������x���傫���Ȃ肪���ł��B

���ɁA���O1�����͉A�����ւُ̈�ȕ肪�����܂��B

�����āA���O1�����̉ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x16���j����܂��B����5��̒���1���������̕��ς�9pips�ŁA����͉ߋ��S����8pips�Ƃقړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����1�����v���Ă��܂���B����5��̒��O1�����͑S�ĉA���ŁA���̂Ƃ��̒���1�����͑S�ėz���ł��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦37���j�ł��B����11�����̂����5pips�i�߂�䗦38���j�ł��B�������������w�W�ł́A�����߂藦���傫���Ȃ�X��������܂��B�߂藦���傫�����ƂŁA�]�v�ɏ����ɂ����w�W�ƂȂ�̂ł��B

����璼��1�����Ⓖ��11�����̕����Ɋւ���ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�ق͒���1�����Ƃ̕�����v����76���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ�������X��������܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������90���A����1�����͗z������72���ƁA�肪�ڗ����܂��B���O1�����ƒ���1�����̕�����v����14���i�s��v��86���j�ŁA��������܂���B

�����ŁA�������O1�������z���������ꍇ�A����1�����̗z�������A�e�ɂ��ׂ��ł��傤���B����Ƃ��A�s��v���̍������A�e�ɂ��āA����1�����͉A���ƌ��Ȃ��ׂ��ł��傤���B

�킩��܂���B

���̃u���O�ł́A�P���ȕp�x�m���������ʊW���܂ފm�����A�e�ɂ��Ă��܂��B����āA���O1�����������z���Ȃ�A����1�����̕����͋t�ɉA���ƌ����݂܂��B

�܂��A���O10-1�����ƒ���1�����̕�����v����69���A����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�85���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A������v������60���ł����A�S�Ă̏ꍇ�܂����43����������܂���B����1�����ƒ���11�����Ƃ����]�������Ƃ�29���ŁA����11����������1�����̒l������������Ƃ�29������܂��B

�����nj��œ����|�W�V�����̒������͔�����ׂ��ł���A���\����1���߂����痘�m�̋@����M�������ǂ��ł��傤�B

���\����1�����߂�����A�nj��ɂ͌����Ă��܂���i�ǂ���ɔ������i�ނ��͂킩��܂���j�B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N9��19��20:30���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͌����w���E���Ҏw���Ƃ��ɑO��E�\�z������A�����͗z���ł����B

�����w���̒��߃s�[�N��2017�N6������88.0�ł��B���ʁi87.9�j�͋͂��ɓ͂��܂���ł����B���Ҏw���̒��߃s�[�N��2017�N5������20.6�ł��B����ȍ~�A���~�������Ă����̂ŁA�㏸��4�����Ԃ�ł��B

�܂�A�S�ʓI�ɂ͍���̌��ʂ����Ȃ�ǂ������A�Ƃ������ƂɂȂ�܂��B

���́u���Ȃ�ǂ������v���ʂ��������́u�傫���v�A����1�������Ē���11�����͔�����L���܂����B����1����������12pips�i�ߋ�����8pips�j�A����11�����l����16pips�i�ߋ�����8pips�j�A�ł��B

���āA����̎w�W���ʂɊւ��邫����Ƃ�������L�����o�Ă����̂Ō��Ă����܂����B

���C�^�[�́A���T���̓Ƒ��I�����e�����Ă��Ȃ����ƂƁAEUR���ւ̌��O���w�W���ʂɌ���Ă��Ȃ����Ƃ��A���p�E�w�E���Ă��܂����B�u���[���o�[�O�́AEUR�����ŋߐi��ł��Ȃ����ƂƁA�ƒ��⌎��7-9�������͋����������錩�ʂ������������Ƃ��A���p�E�w�E���Ă��܂����B

�Ȃ�قǂˁB

������ʂ͎��̒ʂ�ł����B

17:21�̍��l134.11����A���\���O17:57�Ɉ��l133.62��t����܂ŁA46���Ԃ�49pips���i��1pips�^���j�̉��~�g�����h���N���Ă��܂����B

�Q�l�܂łɁA�{�w�W�̂悤�ɔ����������Ȏw�W���\�ł́A���\����1���Ԃ�5pips�A10���Ԃ�10pips���炢�����ʂł��B

�����̏����Ȏw�W�̔��\��10���ԂƓ������炢�̃X�s�[�h�ŁA�{�w�W���\�O��46�����͓����Ă������ƂɂȂ�܂��B

����ǂ��A����Ȕg�ɏ���Ă��������w�W���\�O�ɗ��m�����̂ɁA���͂��O���Ă��܂��đ䖳���ɂ����̂�����̎���ł����B�S�̎��x�̓v���X�Ȃ̂ŁA�܂��\��Ȃ��ł����A�{�u���O�ł̎�����@�̓�����ʂ��ǂ��\�ꂽ����ł����B

���O�����E���͓��e�ɂ����āA����܂łɍČ�����v����͎̂��̓_�ł��B

����̎��ԍ��ٔ��ʎ����ʂ̓}�C�i�X�ƂȂ��Ă���A����ɂ͈�a��������܂��B�ߋ��̃f�[�^�����A�������A���ԍ��ٔ��ʎ��́A�|�P✕���Ҏw�����ԍ��ف{2✕�����w�����ԍ��ف[3✕���B�i���w�����ԍ��فA�ł��B

���̔��ʎ��̉��̕����Ɖߋ��̒���11�����́A������v����62���ł��B

���������A���̎��ł́A����̂悤�Ɋ��Ҏw���������w�������B�i���w�����O�ʂ������Ă��A���̌W���̃}�C�i�X���傫�����߁A���ԍ��ٔ��ʎ��̉����}�C�i�X�ɂȂ��Ă��܂��܂��B

�J��Ԃ��ɂȂ�܂����A����ǂ����̂��̔��ʎ��̉��̕����Ɖߋ��̒���11�����́A������v����62���ł��B

����62���Ƃ��������́A���Ҏw���i37���j�E�����w���i56���j�E���B�i���w���i48���j�̂��ꂼ��P�Ƃ̎��ԍ��قƒ���11�����̕�����v����荂���Ȃ��Ă��܂��B������A���ʎ��Ƃ��Ă͗L���ł��B

��a�����������邽�߂ɂ́A���̌W���̃}�C�i�X�������A�}�C�i�X��^�����������Ȃ�������܂���B�������A�����������ʎ��́A�ł�����11�����Ƃ̕�����v���������Ȃ鎮�ł͂Ȃ��Ȃ�ł��傤�B

�ǂ��炪�ǂ��̂��A�Č������Ă����܂��B

���͂ɂ����āA���O�������Ă����V�i���I�ɖ��͂���܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��19��18:00�ɓƍ��i�C�w�W�uZEW�i���������v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����̎w�W����Ŋ��Ҏw���ɒ��ڂ��W�܂肪���ł����A�w�W���\����̔��������Ƃ̈�v���������̂͌����w���̕��ł��B�����w���̎��㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v����75���ł��B���Ҏw���̂����46����������܂���B

- ���O10-1�����E���O1�����ƒ���1�����Ƃ̕�����v���͂��ꂼ��69���E14���ł��B���̐�������A�{�w�W�̎���Q���҂́A�w�W���\��̔����������قڒ͂߂Ă���\��������܂��i�������������̂��Ƃ�m��Ȃ��A�Ƃ����̂�ᛂł���ˁj�B

- �w�W���\����1�����߂��Ă���̒nj��͔����������ǂ������ł��B����1�����I�l���Ē���11�����I�l��������L�������Ƃ�43���ł��B����1�����Ⓖ��11�����̖߂藦�i�P�|�����^�l���j��40����Ƒ傫���A�nj��ŗ�����L�����Ƃ͓���w�W���ƌ�����ł��傤�B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

9�������͌����_�ɂ����ėz���Ȃ̂ŁA�ߋ��̌X���Ɋ�Â��A���̋t�����ɔ�������\���������A�ƌ����݂܂��B - ���O1�����͉A���ƌ����݂܂��B

�A���A�ߋ����ϒ�����5pips��������܂���B1�E2pips�ŗ��m���Ȃ�������Ȃ��ꍇ�������̂ŁA�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A����͎~�߂Ă����������ǂ��ł��傤�B - ����1�����́A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������擾���܂��i���ғI����86���j�B

�A���A���O10-1�����u�����v��10pips�ȏ�ƂȂ����Ƃ��́A����1�����͓������ɔ�������ƌ��Ȃ��A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V�����擾��D�悵�܂��B

������ɂ���A���m�^���͎w�W���\����̒��˂ōs���܂��B - �nj�����Ȃ�A�w�W���\����1���ȓ��Ƀ|�W�V���������A1�����߂����瑁�߂ɗ��m�E�����܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�ƍ�ZEW�i�����w���i���Ҏw���j�́A�ƍ��̍���6�J���̌i�C���ʂ��i�u�ǂ��v�u�����v�u�����v�j�ɂ��āA�A�i���X�g�E�@�֓����ƁE�s��W�҂Ȃǖ�350�l��Ώۂɍs�����A���P�[�g�����Ɋ�Â��w�W�ł��B�w���́A�u�ǂ��v����u�����v������������0����ɂȂ��Ă��܂��B

��ʂɌi���������́A�v���������Ώۂ̂Ƃ��Ɩ���ג��o��������҂��ɂ���āA���O�Q�l���ׂ��Ώۂ��قȂ�܂��B�v�����Ώۂ̂Ƃ��͒��߂̊֘A�w�W�i�܋����E�����j���Q�l�ɂ��ׂ������A��ʏ���҂��Ώۂ̂Ƃ��͒������O���̃}�X�R�~���e���Q�l�ɂ���Ɨǂ��ł��傤�B

ZEW�̓v���������Ώۂ䂦�A�}�X�R�~���e�������߂̎w�W���ʂ��Q�l�ɂ��������ǂ��悤�ł��B

�[�[�[��€���[�[�[

���āA�{�w�W�ɗ��ޘb�ɂ̓I�J���g�������̂ł��B

�ȉ��A���̃I�J���g�̑�\���3�����āA�������q�ׂĂ����܂��B���l�̘b��P�Ȃ�I�J���g�ƒf����s����A�o�T�͎����܂���B���l�������_�����������ł͂Ȃ��A�ǎ҂Ɏ��������`������Ώ\���ł��B

�܂��AZEW�i���������̌��ʂ�ECB�̋��Z����ɉe����^���Ă���A�Ƃ�������L����ڂɂ������Ƃ�����܂��B

����ǂ��A�����������Ƃ��Ă��A�i�������������w�W����Ԏw�W�𒆋�͏d������͂��ł��B������A���̘b���{�����Ƃ��Ă��iECB��ZEW���Q�l�ɂ��Ă����Ƃ��Ă��j�AECB�̐����\�z����ޗ��Ƃ͂Ȃ�܂���B

����́u�͂��v�̘b�ł����A�傫�ȑg�D���傫�Ȑ���������̗��t���Ȃ�����ł���u�͂��v�Ȃ��̂ł��B

���ɁAZEW�i����������Ifo�i�����w��������ɔ��\����AIfo�w������1�����̐�s��������A�Ƃ���������������Ƃ�����܂��B������AZEW�w�W�����ڂɒl����A�Ƃ����b�ł��B

���������b�͊m���߂��ɂ͂����܂���B

�ڍׂ�Ifo�w���̋L���Ő������܂����A���Ȃ��Ƃ�2015�N1������2017�N7�����\�܂ł�31��̌��ʂ�����ׂ����A����ȌX���͂���܂���B

�m���ɁA�ߋ����猻�݂ɘj��w�W���ʂ̏㏸��≺�~��Ƃ��������́A����̎���ł��Q�l�ɂł��܂��B���������A�P�����̎w�W���ʂ̗ǂ��������ׂĂ��A����Ȃ��̂̓A�e�ɂȂ�܂���B��L���Ԃɂ�����ZEW�w�W��Ifo�w�W�Ƃ́A�O����藂�����ǂ��Ȃ����������Ȃ���������A��v���Ȃ����Ƃ̕��������̂ł��B

�����čŌ�ɁA�ƍ�ZEW�͊��Ҏw���ƌ����w���Ƃ����\����܂��B�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ�������������܂��B���ɏI�������������A�����̌i�C�����̕����d�v���Ƃ����b�́A���ƂȂ��[�����₷���b�ł��B

���������A2015�N1������2017�N7�����\�܂ł�31��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���Ƃ̕�������1�����̔��������Ƃ̈�v���������Ȃ��Ă��܂��B

������ƒ��ׂȂ��ƁA�����͂킩��܂���B

�ނ��A�����̉���ł́u���Ҏw���̕����d�v�v�ƋL�ڂ���A�u���ɑ��āv�d�v�����L����Ă��܂���B������A�����Ƃ�������͊Ԉ���Ă��Ȃ��̂ł��傤�B�ł��A���̋L���̓ǎ҂��N�����l����ƁA�u���ɑ��āv�́u�w�W���\����̔����ɑ��āv�ł���ׂ��ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�8pips��������܂���B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B������A���������������������w�W�Ŏ������Ƃ��́A�Ⴆ�A

- �܂��A�{�w�W�ɂ̓g�����h������]������قǂ̉e���͂��Ȃ����Ƃɓ���Ă���

- ���O��15�����`���[�g�Ńg�����h�����Ə㉺�̃T�|�[�g�E���W�X���^���X�̈ʒu���m�F���Ă���

- �g�����h�ɋt���Ȃ������Ɋ��ғI������������Ύ�����A�����łȂ���Ύ�����Ȃ�

- �w�W���\��̒nj������l

- �g�����h�ɔ���������ɔ�����L���Ă��A�T�|�[�g��W�X�^���X���邱�Ƃ͖ő��ɂȂ����Ƃ��o���Ă���

�Ƃ����������ǂ��ł��傤�B

�X�̎���ő傯���������Ȃ���A���������ΔN�Ԃ�ʂ��ăv���X�ɂ��₷���Ȃ�ł��傤�B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�ƍ����Ҏw���Ɠƍ������w���Ɖ��B�w���̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���ꂼ��̎��̕�����v����60���E76���E64���ƂȂ�܂����B���㍷�قƒ���1�����̕�����v���������̂ŁA�f���ɔ�������w�W���ƌ�����ł��傤�B

�Ƃ�����A1✕�ƍ����Ҏw���̎��㍷�ف{2✕�ƍ������w���̎��㍷�فA�ʎ��Ƃ��č̗p����ƁA���̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ���1�����̕�����v����76���ƂȂ�܂��B

�[�[�[��€���[�[�[

���㔻�ʎ��W������A����1���������͓ƍ������w���̎s��\�z�Ƃ̍��ق��傫���e�����邱�Ƃ��킩��܂����B

�ƍ������w���́A2015�N2���ȍ~�O��܂ł�31��ɂ����āA�O���Ɠ����Ƃ��ׂĔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�13��܂��i����ւ�藦42���j�B����ւ��p�x�������A�s��\�z��ǂ��^�Ƃ͌����܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A2016�N7���ȑO��z���������������A����ȍ~���A���������������A�Ƌ�ʂ��邱�Ƃ��ł��܂��B���茳�̃c�[�����g���Č����`���[�g���������������B2016�N7���������Ɍ����͉��~�g�����h����㏸�g�����h�ɓ]�����Ă��܂��B

����āA���O10-1�����̔��������́A�����`���[�g�̃g�����h�����Ƃ̕s��v�������Ȃ荂���悤�Ɍ����܂��B

�����āA���O10-1�����́A�ߋ����ϒ�����8pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x28���j����܂��B����9��̒���1����������14pips�ŁA����͒���1���������̉ߋ��S����8pips���傫���A�ƌ����܂��B�����āA����9��̒��O10-1�����ƒ���1�����̕�����7��i78���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫���������Ƃ��ɂ́A���ꂪ����1�����̔����������������Ă���A�������x���傫���Ȃ肪���ł��B

���ɁA���O1�����͉A�����ւُ̈�ȕ肪�����܂��B

�����āA���O1�����̉ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x16���j����܂��B����5��̒���1���������̕��ς�9pips�ŁA����͉ߋ��S����8pips�Ƃقړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����1�����v���Ă��܂���B����5��̒��O1�����͑S�ĉA���ŁA���̂Ƃ��̒���1�����͑S�ėz���ł��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦37���j�ł��B����11�����̂����5pips�i�߂�䗦38���j�ł��B�������������w�W�ł́A�����߂藦���傫���Ȃ�X��������܂��B�߂藦���傫�����ƂŁA�]�v�ɏ����ɂ����w�W�ƂȂ�̂ł��B

����璼��1�����Ⓖ��11�����̕����Ɋւ���ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�ق͒���1�����Ƃ̕�����v����76���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ�������X��������܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������90���A����1�����͗z������72���ƁA�肪�ڗ����܂��B���O1�����ƒ���1�����̕�����v����14���i�s��v��86���j�ŁA��������܂���B

�����ŁA�������O1�������z���������ꍇ�A����1�����̗z�������A�e�ɂ��ׂ��ł��傤���B����Ƃ��A�s��v���̍������A�e�ɂ��āA����1�����͉A���ƌ��Ȃ��ׂ��ł��傤���B

�킩��܂���B

���̃u���O�ł́A�P���ȕp�x�m���������ʊW���܂ފm�����A�e�ɂ��Ă��܂��B����āA���O1�����������z���Ȃ�A����1�����̕����͋t�ɉA���ƌ����݂܂��B

�܂��A���O10-1�����ƒ���1�����̕�����v����69���A����1�����ƒ���11�����̕�����v����71���ƂȂ��Ă��܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�85���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A������v������60���ł����A�S�Ă̏ꍇ�܂����43����������܂���B����1�����ƒ���11�����Ƃ����]�������Ƃ�29���ŁA����11����������1�����̒l������������Ƃ�29������܂��B

�����nj��œ����|�W�V�����̒������͔�����ׂ��ł���A���\����1���߂����痘�m�̋@����M�������ǂ��ł��傤�B

���\����1�����߂�����A�nj��ɂ͌����Ă��܂���i�ǂ���ɔ������i�ނ��͂킩��܂���j�B

�y4. �V�i���I�쐬�z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

9�������͌����_�ɂ����ėz���Ȃ̂ŁA�ߋ��̌X���Ɋ�Â��A���̋t�����ɔ�������\���������A�ƌ����݂܂��B - ���O1�����͉A���ƌ����݂܂��B

�A���A�ߋ����ϒ�����5pips��������܂���B1�E2pips�ŗ��m���Ȃ�������Ȃ��ꍇ�������̂ŁA�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A����͎~�߂Ă����������ǂ��ł��傤�B - ����1�����́A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������擾���܂��i���ғI����86���j�B

�A���A���O10-1�����u�����v��10pips�ȏ�ƂȂ����Ƃ��́A����1�����͓������ɔ�������ƌ��Ȃ��A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V�����擾��D�悵�܂��B

������ɂ���A���m�^���͎w�W���\����̒��˂ōs���܂��B - �nj�����Ȃ�A�w�W���\����1���ȓ��Ƀ|�W�V���������A1�����߂����瑁�߂ɗ��m�E�����܂��B

�ȏ�

2017�N9��19��18:00���\

�ȉ���2017�N9��19��20:30���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͌����w���E���Ҏw���Ƃ��ɑO��E�\�z������A�����͗z���ł����B

�����w���̒��߃s�[�N��2017�N6������88.0�ł��B���ʁi87.9�j�͋͂��ɓ͂��܂���ł����B���Ҏw���̒��߃s�[�N��2017�N5������20.6�ł��B����ȍ~�A���~�������Ă����̂ŁA�㏸��4�����Ԃ�ł��B

�܂�A�S�ʓI�ɂ͍���̌��ʂ����Ȃ�ǂ������A�Ƃ������ƂɂȂ�܂��B

���́u���Ȃ�ǂ������v���ʂ��������́u�傫���v�A����1�������Ē���11�����͔�����L���܂����B����1����������12pips�i�ߋ�����8pips�j�A����11�����l����16pips�i�ߋ�����8pips�j�A�ł��B

���āA����̎w�W���ʂɊւ��邫����Ƃ�������L�����o�Ă����̂Ō��Ă����܂����B

���C�^�[�́A���T���̓Ƒ��I�����e�����Ă��Ȃ����ƂƁAEUR���ւ̌��O���w�W���ʂɌ���Ă��Ȃ����Ƃ��A���p�E�w�E���Ă��܂����B�u���[���o�[�O�́AEUR�����ŋߐi��ł��Ȃ����ƂƁA�ƒ��⌎��7-9�������͋����������錩�ʂ������������Ƃ��A���p�E�w�E���Ă��܂����B

�Ȃ�قǂˁB

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

17:21�̍��l134.11����A���\���O17:57�Ɉ��l133.62��t����܂ŁA46���Ԃ�49pips���i��1pips�^���j�̉��~�g�����h���N���Ă��܂����B

�Q�l�܂łɁA�{�w�W�̂悤�ɔ����������Ȏw�W���\�ł́A���\����1���Ԃ�5pips�A10���Ԃ�10pips���炢�����ʂł��B

�����̏����Ȏw�W�̔��\��10���ԂƓ������炢�̃X�s�[�h�ŁA�{�w�W���\�O��46�����͓����Ă������ƂɂȂ�܂��B

����ǂ��A����Ȕg�ɏ���Ă��������w�W���\�O�ɗ��m�����̂ɁA���͂��O���Ă��܂��đ䖳���ɂ����̂�����̎���ł����B�S�̎��x�̓v���X�Ȃ̂ŁA�܂��\��Ȃ��ł����A�{�u���O�ł̎�����@�̓�����ʂ��ǂ��\�ꂽ����ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͓��e�ɂ����āA����܂łɍČ�����v����͎̂��̓_�ł��B

����̎��ԍ��ٔ��ʎ����ʂ̓}�C�i�X�ƂȂ��Ă���A����ɂ͈�a��������܂��B�ߋ��̃f�[�^�����A�������A���ԍ��ٔ��ʎ��́A�|�P✕���Ҏw�����ԍ��ف{2✕�����w�����ԍ��ف[3✕���B�i���w�����ԍ��فA�ł��B

���̔��ʎ��̉��̕����Ɖߋ��̒���11�����́A������v����62���ł��B

���������A���̎��ł́A����̂悤�Ɋ��Ҏw���������w�������B�i���w�����O�ʂ������Ă��A���̌W���̃}�C�i�X���傫�����߁A���ԍ��ٔ��ʎ��̉����}�C�i�X�ɂȂ��Ă��܂��܂��B

�J��Ԃ��ɂȂ�܂����A����ǂ����̂��̔��ʎ��̉��̕����Ɖߋ��̒���11�����́A������v����62���ł��B

����62���Ƃ��������́A���Ҏw���i37���j�E�����w���i56���j�E���B�i���w���i48���j�̂��ꂼ��P�Ƃ̎��ԍ��قƒ���11�����̕�����v����荂���Ȃ��Ă��܂��B������A���ʎ��Ƃ��Ă͗L���ł��B

��a�����������邽�߂ɂ́A���̌W���̃}�C�i�X�������A�}�C�i�X��^�����������Ȃ�������܂���B�������A�����������ʎ��́A�ł�����11�����Ƃ̕�����v���������Ȃ鎮�ł͂Ȃ��Ȃ�ł��傤�B

�ǂ��炪�ǂ��̂��A�Č������Ă����܂��B

�i6-2. �V�i���I���j

���͂ɂ����āA���O�������Ă����V�i���I�ɖ��͂���܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N09��17��

4-5-1. ���B�ENZ����w�W�i2017�N9���ŏI�Łj

NZ�w�W�́A�����ɋ�����RBNZ�iNZ����j���Z�������\���݂̂������Ă��܂��B

����RBNZ�ERBA�i������j�́A�Ƃ��Ɂu���ʂ̗��グ�Ȃ��v�Ɛ������Ă��܂��B���̂��߁A�ȑO�ɔ�ׂĔ������������Ȃ��Ă��܂��B���w�W�͑傫�����������A������ɔ������L�т����Œnj����e�Ղ����������Ɏc�O�ł��B

�{��9���͈�x��������Ȃ��܂I���܂����B

2017�N9��5���ɔ��\���ꂽRBA���Z����́u�s��\�z�ʂ茻��ێ��v�ł����B

RBA���ق́A�����ŁuRBA�͍��o�ς����N�ɂ����ď��X�ɏ�����Ɨ\�z���Ă���A�ŋ߂̃f�[�^�͂���𗠕t������v�Ɣ������܂����B ����A�����Ɂu���S�ٗp���������ăR�A�C���t�������ڕW�����W2-3���̒����ɒB����ɂ́A�܂��b�����Ԃ�������v���߁u�i�C�h����͓��ʂ̊ԓK���Ƃ������Ƃ��v�Ɣ������Ă��܂��B �����ł����u�i�C�h����v�́u����ێ��v�̂��Ƃ��w���Ă��܂��B

���̔����̔w�i�Ƃ��āA�ȑO��RBA���ق́u���������ƌv���̐L�т����������A�����o�ς̒����I�ȃ��X�N����������������Ȃ��v�Ƃ̌��O�����������Ƃ��v���o���K�v������܂��BRBA���ق́u���ɍ������̉ƌv�����X�ɑ���������悤�Ȑ�������́A�����̗��v�ɂȂ�Ȃ��v�Ɣ������܂����B

�܂�A�u�ƌv���傳���邩�痘�����͂ł��Ȃ��B�܂��b�����Ԃ���������̂́A���S�ٗp�ɋ߂Â��ăR�A�C���t������2.5���t�߂ɒB����܂ł͗��グ���l���Ȃ��v����A�̔����v�|�ƂȂ�܂��B�������炻�������A�ł��B

�������\���ꂽ�����ɂ�����o�ό��ʂ����A�قڃ}���l�������Ă��܂����B���ʁA���\����1�����������ߋ��S���ςł�30pips������̂ɁA����3�ςł�20pips�A�����8pips�܂ŏ������Ȃ��Ă��܂��܂����B�����s��͈ȑO�ق�RBA���Z�������\�ɒ��ڂ��Ă��Ȃ��̂ł��B

���\��10��3���ł��B

�@(���͎���) RBA���Z�����i2017�N8��1�����\���ʌ��؍ρj

�@(���͎���) RBA���Z����������c���^�i2017�N6��20�����\���ʌ��؍ρj

RBA���Z�������\���̒���11�����͗z������73���ł��B���������A����1�����̗z������61���Ƃ����菬�����Ȃ��Ă��܂��B�z�����E�A�����̕肪�A����11�����̕����傫���Ƃ����̂͒����������ł��B

�ŋ߂͔��\���e�̃}���l�����Ŕ������������Ȃ��Ă��܂��B�����āA����1�����ƒ���11�����̕�����v����64���ƂȂ�A�nj��̎|�����Ȃ��Ȃ��Ă��܂����B

NZ1-3����GDP�O�N��́{2.5���ŁA10-12�����́{2.7������͂��ɒቺ���܂����B�ł��{2.5���ł��B�n�k�������v����i��������A�l�����Ƃ���ɔ����Z����g�傪�o�ϐ������x���Ă��܂��B���߂̍D�ޗ��́A��v�Y�i�̓����i���ۉ��i��5���㔼���玝�������Ă��邱�Ƃł��B�����āA1-3����CPI�O�N��́{2.2���ŁARBNZ�ڕW���S�l��2��������܂����B

����ɂ��ւ�炸�ARBNZ��6��22���Ɂu2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�Ɣ������Ă��܂��B�C���t�����������錜�O�����A�ڕW�ȉ��̃C���t����Ԃ��������Ƃ����O���Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B

8��10���ARBNZ���Z�������\��̉�ŁARBNZ���ق́u�i���݂́j����𑊓����Ԃɘj���đ�����v�Ƃ������j�������܂����B����͊��ɕ\������Ă������ƂȂ̂ŁA�V�N���͂���܂���B

�ɘa�p���̗��R�ɂ��āA1-3�������������O����{0.5�����������Ƃ������āu������Ōi�C�����x������v�Əq�ׂ܂����B�C���t�������ቺ�������̂́u���̂����ڕW�͈͂ɖ߂�v�Ƃ̌����������܂����B

�O�q�̒ʂ�A�������O�N��́{2.5���A�C���t�����iCPI�j�O�N��́{2.2���ł�����A�킴�킴�O������������������ƂɂȂ�܂��B

�����āuNZD�̉�����]�ށv�Ɣ��������悤�ł��B����������ʂ�̔����ł��B

�����A���C�^�[�̉���Ɉ˂�uRBNZ�͂͗��j�I�ɊO�s��ւ̉���ɂ͋ɂ߂ď��ɓI�Ȏp���v�ɂ��ւ�炸�A�u����\�͂�����v���Ƃ��������������ł��B���̂��߂��ARBNZ���ى���s��ꂽ10:00������ANZDJPY�͑傫�������܂����B

�Ƃ��낪�A�ł��B

8��23����NZ�����Ȃ́u2019-21�N�͍����������k�����������݉�����Ɨ\�z���ARBNZ��2018�N�����痘�グ���s���Ɨ\�z�v�Ƃ̌����������܂����B

�@(���͎���) RBNZ��������i2017�N8��10�����\���ʌ��؍ρj

RBNZ��������̔��\�ł́u�s��\�z�ʂ茻��ێ��v�̂Ƃ��ɂ��������傫���A������ւ̔��������������ł��B���������Ȃ��Ă��A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��Apips���҂��₷���̂ł��B

����1�����ƒ���11�����̕�����v����90���ɒB���A���̂�������11��������������1�����������Ĕ�����L�������Ƃ�90���ɒB���Ă��܂��B���\����1�����߂����痘�m�̋@���_���A����1�����l�������������A������Ēnj����s���Ηǂ��̂ł��B����1�����ƒ���11���������]�������ƂȂǁA�ߋ�10�����N���Ă��܂���B

���n�Ď��Ԃ�5�����\�i���{�ł͓~�j�Ȃ̂ŁA�N�����Ȃ��Ƃ����̂��ő�̖��ł��B

�����{�͍���10�N�ŃC���t��������750��AUD�𓊂��邱�Ƃ\���Ă��܂��B��ȓ�����͓S���E�����H�E���H�ƂȂ��Ă���A���{�����͈ȑO�̍z�R�u�[������̌o�ύ\������̎Y�ƍ\���]����ڎw�����߁A�Ƃ������Ƃ̂悤�ł��B

2016�N�̍�GDP��1.7��AUD�Ȃ̂ŁA��GDP��0.44��/�N�Ƒ����������킩��₷���ł��傤�B�C���p�N�g����{��GDP�K�͂ɒu��������A�P�N�x2���~���x�Ƃ������ƂɂȂ�܂��B����A���{�������ܗւN��邮�炢�A�C���t�������ɗ͂�����̂ł��B

���B�ENZ�̌i�C�w�W�ł͎�����s���Ă��܂���B�����̑�\�I�Ȍo�ώ����킩��Ȃ����A�����E�O���̎�v�c����͂߂܂���B�ނ���A�i�C�w�W������ΏۂƂ��ĂłȂ��A�����I�ȕ��͋C��͂ގ�i�Ƃ��ė��p��������L�p�ł��B

9��12���ɔ��\���ꂽ8����NAB��ƌi�����w���́{15�ł����B�f�Վ��x�������]������2016�N11������1�����x��ŁA�i�������قځ{10�ȏ�ō��ʈ��肵����܂��B�{15�͂����3�����A���ŁA���߃s�[�N��2017�N1�����́{16�ł��B

���\��10��10���ł��B

�l�������ɔ��\����鍋�B�����w�W��CPI�ɒ��ڂ��Ă����Ώ\���ł��B�A�������w����PPI�i���Y�ҕ����w���j�͂قڔ��������A����ɂ͕s�����ł��B

RBA�����i3���j�ł́A�C���t�����iCPI�O�N��j��2017�N��2��������A�Ɨ\�z���Ă��܂����B8��1����RBA�����ł����̗\�z�͓��P����Ă��܂��B�����A�����̐L�єY�݂������㏸��}���Ă���Ƃ̌������A�����Ԃ�O���瓥�P����Ă��܂��B

7��26���ɔ��\���ꂽ4-6����CPI�O�N��́{1.9���ł����B1-3����2.1��������������̂́A�܂�2016�N1-3�������N�_�Ƃ���㏸��͈ێ�����Ă��܂��B

����l����CPI���\��10��25���ł��B

�@(���͎���) �l��������ҕ����w���i2017�N7��26�����\���ʌ��؍ρj

�@(���͎���) �l�������Y�ҕ����w���i2017�N1��27�����\���ʌ��؍ρj

�l����CPI�͂��Ȃ�傫���������܂��B�����A����1�����I�l��蒼��11�����I�l���������ɐL�тĂ����m���������̂ł��B���������w�W�ł́A�������Ĕ��\�������ׂ��Ń|�W�V�������������ɁA�nj��ň��S��pips���҂����j�ɓO��������ǂ��ł��傤�B

8��1����RBA���Z�������\���̐����ł́A(a) �l�X�Ȑ�s�w�W������ٗp���p���I�ɐL�т邱�Ƃ������Ă���A(b) ���Ɨ��͍��㑽���ቺ����A(c) �����̐L�т͈ˑR�Ƃ��Ē�����Ă��荡����b�������A�Ƃ̌����������Ă��܂����B

8��17���ɔ��\���ꂽ7�����ٗp���v�ł́A�V�K�ٗp�Ґ����{2.79���l�i�O��{1.4���l�j�Ƒ��������̂́A��Όٗp�Ґ�����2.03���l�i�O��{6.2���l�j�ƌ������܂����B���̌��ʂ��������́A���\�Ɠ����ɂǁ[��ƉA�����ɒ��ˁA�����ɗz�����ւƓ]���܂����B���������A�z�����ւ̔����͐L�єY�݁A���\����1�����߂��鍠�ɂ͉A�����ɓ]���܂����B

9��14���ɔ��\����8�����ٗp���v�ł́A�V�K�ٗp�Ґ����{5.42���l�A��Όٗp�Ґ����{4.01���l�Ƒ����܂����B���̌��ʂ��������́A���\�Ɠ����ɂǁ[��Ɨz�����ɒ��ˁA����11�����͒����E�l���Ƃ�����1�������Ĕ�����L���܂����B

���\��10��19���ł��B

�@(���͎���) ���B�ٗp���v�i2017�N8��17�����\���ʌ��؍ρj

�{�w�W�ł̎���ɂ͒��ӂ��K�v�ł��B

���Ȃ�傫����������w�W�ŁA����1�����l�������͎w�W���ʂɑf���ȌX��������܂��B���������A����1�����̋t���������������傫���Ȃ邱�Ƃ����X����܂��i����׃T���v��5��ŕp�x40���j�B�w�W���\�������ׂ����|�W�V�����������Ă���Ƃ��ɁA�������������������ƁA�Ⴆ���͂��������Ă��Ă��t�����ɑ傫���������Ƃ��ɑ�������܂���B������A�ʏ�̂����ł͔N�Ԃ�ʂ��Ďv�����قǂɉ҂��܂���B

����ق��x���������w�W�ł́A���\����łȂ��A10�b�҂��Ă�������ƒnj��|�W�V���������Ȃ��Ƃ����܂���B10�b�҂��ă|�W�V����������悤�ȋ@���҂�������܂���B���\����̒��˂Œnj����邱�Ƃ͒��߁A���̌�̖߂��_���Ēnj��|�W�V���������ׂ��ł��傤�B����āA�������傫���w�W�̊��ɉ҂��ɂ����̂ł��B

�ł��ԈႦ�Ȃ��悤�ɁB�҂��ɂ����Ă���������}�V�ł��B

����RBNZ�ERBA�i������j�́A�Ƃ��Ɂu���ʂ̗��グ�Ȃ��v�Ɛ������Ă��܂��B���̂��߁A�ȑO�ɔ�ׂĔ������������Ȃ��Ă��܂��B���w�W�͑傫�����������A������ɔ������L�т����Œnj����e�Ղ����������Ɏc�O�ł��B

�{��9���͈�x��������Ȃ��܂I���܂����B

�y4-5-1.(1) ���Z����z

2017�N9��5���ɔ��\���ꂽRBA���Z����́u�s��\�z�ʂ茻��ێ��v�ł����B

RBA���ق́A�����ŁuRBA�͍��o�ς����N�ɂ����ď��X�ɏ�����Ɨ\�z���Ă���A�ŋ߂̃f�[�^�͂���𗠕t������v�Ɣ������܂����B ����A�����Ɂu���S�ٗp���������ăR�A�C���t�������ڕW�����W2-3���̒����ɒB����ɂ́A�܂��b�����Ԃ�������v���߁u�i�C�h����͓��ʂ̊ԓK���Ƃ������Ƃ��v�Ɣ������Ă��܂��B �����ł����u�i�C�h����v�́u����ێ��v�̂��Ƃ��w���Ă��܂��B

���̔����̔w�i�Ƃ��āA�ȑO��RBA���ق́u���������ƌv���̐L�т����������A�����o�ς̒����I�ȃ��X�N����������������Ȃ��v�Ƃ̌��O�����������Ƃ��v���o���K�v������܂��BRBA���ق́u���ɍ������̉ƌv�����X�ɑ���������悤�Ȑ�������́A�����̗��v�ɂȂ�Ȃ��v�Ɣ������܂����B

�܂�A�u�ƌv���傳���邩�痘�����͂ł��Ȃ��B�܂��b�����Ԃ���������̂́A���S�ٗp�ɋ߂Â��ăR�A�C���t������2.5���t�߂ɒB����܂ł͗��グ���l���Ȃ��v����A�̔����v�|�ƂȂ�܂��B�������炻�������A�ł��B

�������\���ꂽ�����ɂ�����o�ό��ʂ����A�قڃ}���l�������Ă��܂����B���ʁA���\����1�����������ߋ��S���ςł�30pips������̂ɁA����3�ςł�20pips�A�����8pips�܂ŏ������Ȃ��Ă��܂��܂����B�����s��͈ȑO�ق�RBA���Z�������\�ɒ��ڂ��Ă��Ȃ��̂ł��B

���\��10��3���ł��B

�@(���͎���) RBA���Z�����i2017�N8��1�����\���ʌ��؍ρj

�@(���͎���) RBA���Z����������c���^�i2017�N6��20�����\���ʌ��؍ρj

RBA���Z�������\���̒���11�����͗z������73���ł��B���������A����1�����̗z������61���Ƃ����菬�����Ȃ��Ă��܂��B�z�����E�A�����̕肪�A����11�����̕����傫���Ƃ����̂͒����������ł��B

�ŋ߂͔��\���e�̃}���l�����Ŕ������������Ȃ��Ă��܂��B�����āA����1�����ƒ���11�����̕�����v����64���ƂȂ�A�nj��̎|�����Ȃ��Ȃ��Ă��܂����B

�[�[�[��€���[�[�[

NZ1-3����GDP�O�N��́{2.5���ŁA10-12�����́{2.7������͂��ɒቺ���܂����B�ł��{2.5���ł��B�n�k�������v����i��������A�l�����Ƃ���ɔ����Z����g�傪�o�ϐ������x���Ă��܂��B���߂̍D�ޗ��́A��v�Y�i�̓����i���ۉ��i��5���㔼���玝�������Ă��邱�Ƃł��B�����āA1-3����CPI�O�N��́{2.2���ŁARBNZ�ڕW���S�l��2��������܂����B

����ɂ��ւ�炸�ARBNZ��6��22���Ɂu2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�Ɣ������Ă��܂��B�C���t�����������錜�O�����A�ڕW�ȉ��̃C���t����Ԃ��������Ƃ����O���Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B

8��10���ARBNZ���Z�������\��̉�ŁARBNZ���ق́u�i���݂́j����𑊓����Ԃɘj���đ�����v�Ƃ������j�������܂����B����͊��ɕ\������Ă������ƂȂ̂ŁA�V�N���͂���܂���B

�ɘa�p���̗��R�ɂ��āA1-3�������������O����{0.5�����������Ƃ������āu������Ōi�C�����x������v�Əq�ׂ܂����B�C���t�������ቺ�������̂́u���̂����ڕW�͈͂ɖ߂�v�Ƃ̌����������܂����B

�O�q�̒ʂ�A�������O�N��́{2.5���A�C���t�����iCPI�j�O�N��́{2.2���ł�����A�킴�킴�O������������������ƂɂȂ�܂��B

�����āuNZD�̉�����]�ށv�Ɣ��������悤�ł��B����������ʂ�̔����ł��B

�����A���C�^�[�̉���Ɉ˂�uRBNZ�͂͗��j�I�ɊO�s��ւ̉���ɂ͋ɂ߂ď��ɓI�Ȏp���v�ɂ��ւ�炸�A�u����\�͂�����v���Ƃ��������������ł��B���̂��߂��ARBNZ���ى���s��ꂽ10:00������ANZDJPY�͑傫�������܂����B

�Ƃ��낪�A�ł��B

8��23����NZ�����Ȃ́u2019-21�N�͍����������k�����������݉�����Ɨ\�z���ARBNZ��2018�N�����痘�グ���s���Ɨ\�z�v�Ƃ̌����������܂����B

�@(���͎���) RBNZ��������i2017�N8��10�����\���ʌ��؍ρj

RBNZ��������̔��\�ł́u�s��\�z�ʂ茻��ێ��v�̂Ƃ��ɂ��������傫���A������ւ̔��������������ł��B���������Ȃ��Ă��A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��Apips���҂��₷���̂ł��B

����1�����ƒ���11�����̕�����v����90���ɒB���A���̂�������11��������������1�����������Ĕ�����L�������Ƃ�90���ɒB���Ă��܂��B���\����1�����߂����痘�m�̋@���_���A����1�����l�������������A������Ēnj����s���Ηǂ��̂ł��B����1�����ƒ���11���������]�������ƂȂǁA�ߋ�10�����N���Ă��܂���B

���n�Ď��Ԃ�5�����\�i���{�ł͓~�j�Ȃ̂ŁA�N�����Ȃ��Ƃ����̂��ő�̖��ł��B

�y4-5-1.(2) ��������z

�����{�͍���10�N�ŃC���t��������750��AUD�𓊂��邱�Ƃ\���Ă��܂��B��ȓ�����͓S���E�����H�E���H�ƂȂ��Ă���A���{�����͈ȑO�̍z�R�u�[������̌o�ύ\������̎Y�ƍ\���]����ڎw�����߁A�Ƃ������Ƃ̂悤�ł��B

2016�N�̍�GDP��1.7��AUD�Ȃ̂ŁA��GDP��0.44��/�N�Ƒ����������킩��₷���ł��傤�B�C���p�N�g����{��GDP�K�͂ɒu��������A�P�N�x2���~���x�Ƃ������ƂɂȂ�܂��B����A���{�������ܗւN��邮�炢�A�C���t�������ɗ͂�����̂ł��B

�y4-5-1.(3) �i�C�w�W�z

���B�ENZ�̌i�C�w�W�ł͎�����s���Ă��܂���B�����̑�\�I�Ȍo�ώ����킩��Ȃ����A�����E�O���̎�v�c����͂߂܂���B�ނ���A�i�C�w�W������ΏۂƂ��ĂłȂ��A�����I�ȕ��͋C��͂ގ�i�Ƃ��ė��p��������L�p�ł��B

9��12���ɔ��\���ꂽ8����NAB��ƌi�����w���́{15�ł����B�f�Վ��x�������]������2016�N11������1�����x��ŁA�i�������قځ{10�ȏ�ō��ʈ��肵����܂��B�{15�͂����3�����A���ŁA���߃s�[�N��2017�N1�����́{16�ł��B

���\��10��10���ł��B

�y(4) �����w�W�z

�l�������ɔ��\����鍋�B�����w�W��CPI�ɒ��ڂ��Ă����Ώ\���ł��B�A�������w����PPI�i���Y�ҕ����w���j�͂قڔ��������A����ɂ͕s�����ł��B

RBA�����i3���j�ł́A�C���t�����iCPI�O�N��j��2017�N��2��������A�Ɨ\�z���Ă��܂����B8��1����RBA�����ł����̗\�z�͓��P����Ă��܂��B�����A�����̐L�єY�݂������㏸��}���Ă���Ƃ̌������A�����Ԃ�O���瓥�P����Ă��܂��B

7��26���ɔ��\���ꂽ4-6����CPI�O�N��́{1.9���ł����B1-3����2.1��������������̂́A�܂�2016�N1-3�������N�_�Ƃ���㏸��͈ێ�����Ă��܂��B

����l����CPI���\��10��25���ł��B

�@(���͎���) �l��������ҕ����w���i2017�N7��26�����\���ʌ��؍ρj

�@(���͎���) �l�������Y�ҕ����w���i2017�N1��27�����\���ʌ��؍ρj

�l����CPI�͂��Ȃ�傫���������܂��B�����A����1�����I�l��蒼��11�����I�l���������ɐL�тĂ����m���������̂ł��B���������w�W�ł́A�������Ĕ��\�������ׂ��Ń|�W�V�������������ɁA�nj��ň��S��pips���҂����j�ɓO��������ǂ��ł��傤�B

�y4-5-1.(5) �ٗp�w�W�z

8��1����RBA���Z�������\���̐����ł́A(a) �l�X�Ȑ�s�w�W������ٗp���p���I�ɐL�т邱�Ƃ������Ă���A(b) ���Ɨ��͍��㑽���ቺ����A(c) �����̐L�т͈ˑR�Ƃ��Ē�����Ă��荡����b�������A�Ƃ̌����������Ă��܂����B

8��17���ɔ��\���ꂽ7�����ٗp���v�ł́A�V�K�ٗp�Ґ����{2.79���l�i�O��{1.4���l�j�Ƒ��������̂́A��Όٗp�Ґ�����2.03���l�i�O��{6.2���l�j�ƌ������܂����B���̌��ʂ��������́A���\�Ɠ����ɂǁ[��ƉA�����ɒ��ˁA�����ɗz�����ւƓ]���܂����B���������A�z�����ւ̔����͐L�єY�݁A���\����1�����߂��鍠�ɂ͉A�����ɓ]���܂����B

9��14���ɔ��\����8�����ٗp���v�ł́A�V�K�ٗp�Ґ����{5.42���l�A��Όٗp�Ґ����{4.01���l�Ƒ����܂����B���̌��ʂ��������́A���\�Ɠ����ɂǁ[��Ɨz�����ɒ��ˁA����11�����͒����E�l���Ƃ�����1�������Ĕ�����L���܂����B

���\��10��19���ł��B

�@(���͎���) ���B�ٗp���v�i2017�N8��17�����\���ʌ��؍ρj

�{�w�W�ł̎���ɂ͒��ӂ��K�v�ł��B

���Ȃ�傫����������w�W�ŁA����1�����l�������͎w�W���ʂɑf���ȌX��������܂��B���������A����1�����̋t���������������傫���Ȃ邱�Ƃ����X����܂��i����׃T���v��5��ŕp�x40���j�B�w�W���\�������ׂ����|�W�V�����������Ă���Ƃ��ɁA�������������������ƁA�Ⴆ���͂��������Ă��Ă��t�����ɑ傫���������Ƃ��ɑ�������܂���B������A�ʏ�̂����ł͔N�Ԃ�ʂ��Ďv�����قǂɉ҂��܂���B

����ق��x���������w�W�ł́A���\����łȂ��A10�b�҂��Ă�������ƒnj��|�W�V���������Ȃ��Ƃ����܂���B10�b�҂��ă|�W�V����������悤�ȋ@���҂�������܂���B���\����̒��˂Œnj����邱�Ƃ͒��߁A���̌�̖߂��_���Ēnj��|�W�V���������ׂ��ł��傤�B����āA�������傫���w�W�̊��ɉ҂��ɂ����̂ł��B

�ł��ԈႦ�Ȃ��悤�ɁB�҂��ɂ����Ă���������}�V�ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:15| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N9����3�T���т�9����4�T��v�w�W����pips

�y1. 9����3W�̓����z

9����3�T�́A9��14���ɍs��ꂽBOE�i�p����j���Z�������\�ɂ����GBP���傫�������A���̉e����USDJPY��EURJPY�ɂ��\�ꂽ�T�ł����B���̓��A�č�CPI���ǂ��������Ƃ�����AGBPJPY�͗�15��02:00���܂łɖ�250pips�̗z���Ŕ������܂����B

GBPJPY�̏I�l150�~��́A2016�N12���ȍ~�̏T���`���[�g�ł̃��W�X�^���X�i147�`148�~�t�߁j���㔲���Ă��܂��B����147�`148�~�t�߂͋����T�|�[�g�Ƃ��ē����ł��傤�BMPC�c���v�|�ł́u��������̗��グ�v�Ɉψ��̉ߔ������^�������悤�ł����AGBP�̐������{�����ۂ��͎��T���i9��24���j�̓Ƒ��I�����EU���E���������Ƀ\�t�g�ɐi�W�����邩�ɂ������Ă��܂��B

�[�[�[��€���[�[�[

15��07:00���ɂ́A�Ăіk���N��ICBM�����œ��{�z�����˂������������̂́A���X�N����̉��H�͒Z���ԂŁA���琔����ɂ͕��H�ƂȂ�A���̖�̕ď������㍂�̌��ʂ����҂���21:00�߂��܂ŏ㏸�g�����h�ɓۂ܂�Ă��܂��܂����B

�ꕔ�ł́u�i�}���l�����ɂ���āj�s��̔���������I�ɂȂ����v�Ƃ̉���������܂����B���������A��X�A�}�`���A�͂��������b���L�݂̂ɂ��Ă͂����܂���B���X�N�̓��X�N�ł��B

�m���ɍ���A������ċ͂������ŕ��H�ɓ]���܂����B���������AUSDJPY�͂��̋͂�������110.24�~����109.57�~�܂�67pips���U��Ă��܂��B�͂������Ŋܑ�����60pips�ɂ��Ȃ����Ƃ��A���̂܂܃|�W�V����������������̂͊댯�ł��B����������1��ICBM��ł��Ă���ł́A�������ČR�������o���Ă���ł́A�����x�����܂��B

�u����������I�v�Ƃ�������́A�������X�p���ł̓��������Ă���v�������̏��Ȃ̂ł��B�������ԈႦ�Ă͂����܂���B

�[�[�[��€���[�[�[

����̑ΏۊO�ł����A������1-8���܂ł̑ΊO���ړ����i���Z�������j���O�N�䁢41.8���Ɣ��\����܂����B���N�ɓ����ď����i�O�ݗ��o��}���邽�ߓ��j�������Ă��܂����B����A�Β������́�0.2���Ƃ��܂茸���Ă��܂���B����́A�n�C�e�N�����Ƃւ̓������{15���A�n�C�e�N�T�[�r�X�Ƃւ̓������{21.4���A�ł��B

�����������镪��́A��͂�Ɛт��L�т����ł��B�ΊO�������������A�����n�C�e�N�@��̘̔H�͂܂���i���Ƃ������ƂɂȂ�܂��B���ɁA��i�����ł���ɔ����������Ă��A�r�㍑�ɍL���̘H���c��܂��B���Ċ؍��T���\�����܂����{�̓d�@���[�J�[�ɑ����ł��ł��Ȃ���������A�T���\���͒��I�̃V�F�A�����|���Ă��̌�̊g��̃x�[�X����������Ƃ��v���N������܂��B1�N��A�����������D�i�C�ł����A�o�������Ȃ��Ȃ�̂����m��܂���B

�Ƃ�����A�����֘A���k���N���E�f�Ս������E���c��ƍ����ƁA�ڗ��悤�ɂȂ��Ă��܂����B���T��4W�ɕ�FOMC���I�������A���͏H�̑S�l����T�����������݁i���B���݁j���e�[�}�ƂȂ�\��������܂��B�������e�[�}�ɋ�����Ƃ��́AUSDJPY�������邱�Ƃ������Ȃ�܂��B

�Ȃ��A�]�b�Ƃ��āA�����Ȃ̕����u�i�Εč����́j�s��Ɉς˂�ׂ����v�ƌ����������ł��B����͂��̒ʂ肾�Ǝv�����̂́A�����ɂ����L�҂����͂����ƁA���̌����˂��āu�ǂ̌��������Ƃ��v�ƌ����Ă�肽���������Ƃł��傤�B

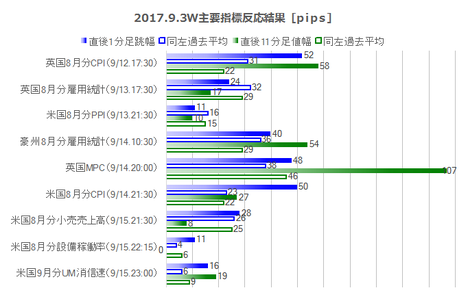

�y2. 9����3W��v�w�W���ʁz

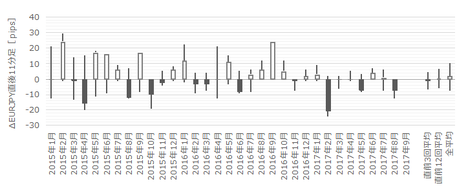

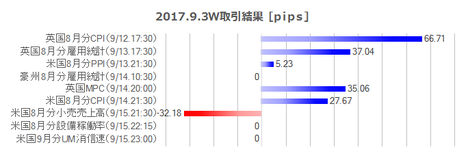

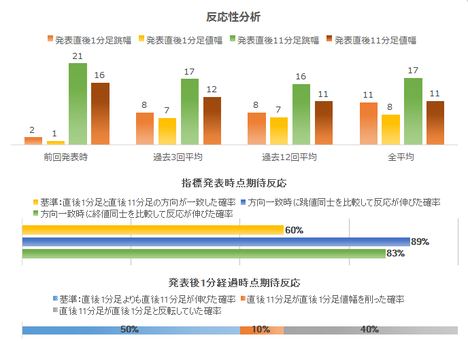

���}�́A9����3�T�ɔ��\���ꂽ�w�W�̒���1���������i�j�ƒ���11�����l���i�j�ɂ��āA����̔���pips�Ɖߋ�����pips��Δ�\���������̂ł��B

�O�T���ߋ����ς��������Ȕ��������N���Ă��Ȃ������̂ɑ��A9����3�T�͋t�ɑ傫�����������T�ł����B

�p���w�W�������������炵���T�ł����B

9��12����8���������w�W�����\����܂����B���ʂ́ACPI�O�N�䂪���߃s�[�N�ł���2017�N5�����Ɠ��l�A�R�ACPI�O�N��͂�����㔲���܂����B�R�ARPI�O�N��͂Ƃ��Ƃ�4�����㔲���܂����B����ł́A�������傫���Ȃ�̂����R�ł��i���グ���҂����܂��āj�B����1����������52pips�ŁA�����2015�N7�����ȗ��̒����ł����B����11�����l����58pips�ŁA�������2017�N1�����ȗ��̒l���ł����B�������x�́A2015�N�ȗ�2�E3�Ԗڂɑ傫���Ȃ�܂����B

9��13����8�����ٗp���v�����\����܂����B���ʂ́A���ƕی��\������������A���Ɨ����ቺ���Ă��܂����B���������A���Ϗ������O�l�ŁA�\�z�������܂����B���ʁA�����͉A���ƂȂ�܂����B���̔����́A�O�����\���ꂽCPI�O�N��ɔ䂵�āA�����㏸������肵�����ʂ��ƌ�����ł��傤�B

�Ȃ��A�{�u���O�̕��͊��ԑΏۊO�ł����A���̌��ʂ��Ă��̌�AGBP�͗�14����MPC�Ɍ����ď㏸���ĊJ���܂����B

�����āA9��14���ɂ�MPC���s���܂����B���_�́u�s��\�z�ʂ茻��ێ��v���������̂́A�c���v�|�Łu������C���t�����͂����܂葱����A���㐔�����ȓ��ɗ��グ���܂߂��ɘa����̌����������ׂ��A�Ɖߔ����̈ψ������f�v��������܂����B

���ʂ́A���\�Ƃقړ����ɉA�����ɖ�60pips���ˁA��10�b�ォ��͋c���v�|�ɔ������ėz�����ɒ���11������������130pips���˂܂����B����������200pips��̓�����10�����x�ŋN���܂����B

�[�[�[��€���[�[�[

���ɉp���w�W�ɔ�ׂ�ƒn���Ȃ���A�č��w�W�̓����͎��T��4�T��FOMC���T���Ē��ڂł����B

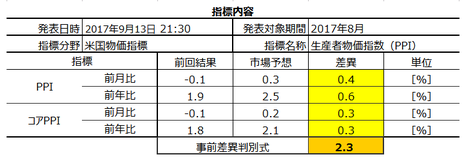

9��12����8����PPI�����\����܂����B�{�w�W���̂͂���قǎ����̖��͂������ł͂���܂���B���������A�{�w�W��CPI�̎��ԍ��ٕ������������ACPI�͏������㍂�̎��ԍ��ٕ����������������ł��B

���ʂ́A�S���ڂ��O�ʂ�����A�s��\�z�������܂����B�����͉A���ł����BPPI�E�R�APPI�̃O���t���ڂ́A���߃s�[�N�ł���2017�N4�����ɔ���㏸�ƂȂ�܂����B

9��14����8����CPI�����\����܂����B���ʂ̓R�ACPI�O����ECPI�O����ECPI�O�N�䂪�O�������A����CPI�͗\�z��������܂����B������2015�N�ȍ~��2�ԖڂƂȂ�50pips�̒��˂ł����B

�O���t���ڂ�����ƁA���ʂɂ����CPI�O�N��͑O���ɑ����㏸���܂����B�O�����3�����A���ŏ㏸���Ă��܂��B2017�N2�����s�[�N�ɉ��~�]���̒��������������̂́A����ōď㏸�ɓ]�������悤�Ɍ����܂��B

����A�R�ACPI�͂܂����~�p�����ł���A�ǂ��炩�ƌ����Ή��~�p����\�z������O���t�`��ł��B

�����āA9��15����8�����������㍂�����\����܂����B���ʂ͑O���䈫���ł����B�A���A���ږ��̔����ւ̉e�������߂����ԍ��ٔ��ʎ��ł́A����̌��ʂ̓v���X�ł��B���������Ӗ��ł́ACPI���ԍ��قƂ̕����͈�v���Ă��܂����B

�����́A�p�b�ƌ��ň����ƌ�����w�W���ʂɑ��āA�܂��A���Ŕ������Ă��܂��B���ɁA�������q�Q���c���Ė߂肪�傫���Ȃ铮���ƂȂ�܂����B�{�u���O�ł̒�^���͂́A�X�̎���̏��������łȂ��A���N�Ԃ�ʂ����X���ł��B���������Ӗ��ł́A�������������Ȃ����ƂȂ��Ă���A�u�ǂ��v�Ƃ��Ă����܂��B

�y3. 9����3W���сz

�{�u���O�L�ڂ̎�����@�������邽�߁A�T���E�����Ŏ�����т��L�^���Ă��܂��B�l�ɂ�����E�߂�ȏ�A�i�ʎ���͂��Ă����j�S�̂Ƃ��ĊԈ���Ă��Ȃ����Ƃ������Ă�����������ł��B

�����A���l�̎�����тȂ�Ă��܂苻������܂����ˁB

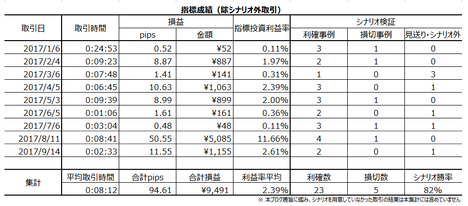

9����3�T��6�w�W�Ŏ�����s���܂����B

�V�i���I�O������܂߂�������Ԃ�39��21�b�i1�w�W������6��37�b�j�ŁA���v�͂���1�����̎���Ł{13,953�~�i1�w�W������{2,325�~�j�ł����B

�����́A�w�W�P�ʂ�83���i5��1�s�j�A�V�i���I�P�ʂł�64���i16��9�s������1�A�V�i���I�O���3��1�s���܂ށj�ł����B�V�i���I�P�ʂł͌��\�����Ă��܂��ˁB

�ʃ|�W�V�����ŕ����邱�Ƃ͂����Ă��A�S�̂Ƃ��Ă͖�肠��܂���B

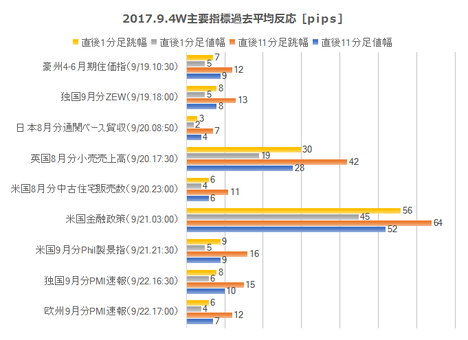

�y4. 9����4W��v�w�W�z

���T9����4W�̎�v�w�W�̉ߋ����ϔ����������܂��B

���T�̗���ɂ��āA�ł��B�����͑O�͋L���Ƀ����N���Ă��܂��B

�T�����ɂ͑傫�Ȕ��\������܂���B�A���A9��18��24:00��BOE���ق̍u�����\�肳��Ă��܂��B�{���Ȃ�A���j�͐�T��GBP������W�������ڂ�\�z���܂����A���̍u���\��ɂ����GBP�����҂��[�����獂�܂肻���ł��B�T�����́A�w�W���ʂ͂����Ƒ傫�ȓ����ɓۂ܂ꂪ���ȋC�����܂��B�����������Ȏw�W�͎��������邩�A�w�W���ʂ̃g�����h�Ƃ̕�����v�ɋC��t���������ǂ��ł��傤�B

�����������w�W�Ƃ��āA��������ߋ��̔����������ȁi����1����������10pips�����j�A9��19���̍��B4-6�����Z��i�w���A�ƍ�9����ZEW�i���������A9��20���̓��{8�����ʊփx�[�X�f�Վ��x�A���������܂��B

�����āA9��20���[�����炪��4�T����̖{�Ԃł��B

20���A�p��8�����������㍂�����\����A���̎w�W�̉ߋ����ς̒���1����������30pips�Ƃ��Ȃ�傫���Ȃ肪���ł��B���������A���̖�21��03:00�ɂ�FOMC���\�肳��Ă��܂��B�ЂƂ܂��A�ߋ��̌X���ʂ�ɑ傫�Ȕ��������邱�Ƃ������Ă��A���\����ǂ̎��Ԃ���FOMC���ɂ�Œl��߂��\��������܂��B���Ƃ��ƁA�{�w�W�͔��\��̖߂�䗦�i�q�Q�j���傫���A����1�����I�l���Ē���11�����I�l��������L���m����50������Ă��܂��B���]�ɋC��t���܂��傤�B

�����FOMC�e�[�}�́ABS�k���J�n��12�����グ�L���A�ł��B�ߋ��̌X�����猾���A������ɔ�����L��������m����1/3���x��������܂���B���������A�����ύX���\�z�����ꍇ�͕ʂł��B�����܂Ŕ������������Ƃ������̂ŁA�u���낻��t����v�����͔�������������ł��B

�A���A���̕�����FRB�c���̋L�҉�Œ�܂�̂ŁA���ꂪ�I���܂ł͈��S�ł��܂���B�����������ĉ��҂����Ƀ|�W�V����������ĐQ��ƁA�����͋C�������d�����n�߂邱�ƂɂȂ肩�˂܂���B

FOMC���I���A���̌�͂܂��A21���č�9����Phil�A����ƌi���w���A22���ɓƍ�9����PMI����l���B9����PMI����l�ƁA�����������Ȏw�W�����������܂��B

�����C�ɂȂ�_�́A21��22:30��22��17:00��ECB���ق̔������\�肳��Ă���_�ł��BFOMC���I������玟��ECB�A�Ǝv���Ă͂����܂���B���̏T��9��24���͓Ƒ��I�����[���ł��B�v��ʂ��Ƃ������āA�ƑI���ɉe����^����n�Y���Ȃ�����������A�ł��B�ނ��A�������������Ƃ����_�Ńg�����h�����܂�A��������Ȃ������Ƃ����_�Ŗ߂�������\���͂���܂��B

�ȏ�

�^�O�F�o�ώw�W,�\�z,����,����

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:16| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2017�N09��14��

�č����Ԏw�W�u�������㍂�v���\�O���USDJPY�������́i2017�N9��15��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

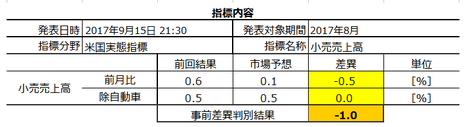

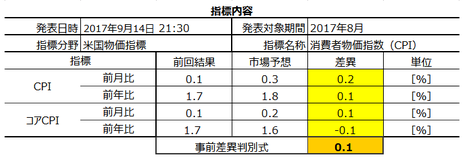

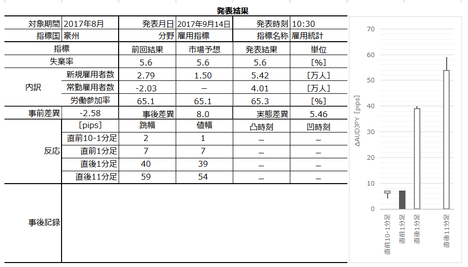

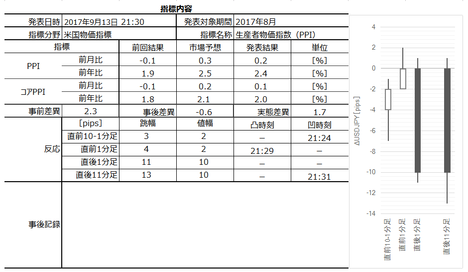

2017�N9��15��21:30�ɕč����Ԏw�W�u�������㍂�v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�č��l�����GDP�̖�70�����߂Ă��܂��B�č��͐��E��̏���卑�ł���A���̕č��̌i�C�̗ǔۂ�c�������ŏ������㍂�͏d�v������Ă��܂��B

�������㍂�́A�č������Ȍo�ϕ��͋ǁiBEA�j���A�����E�T�[�r�X�Ɠ���5,000�Ђ̌��Ԃ̔��㍂���W�v���Ė�����2�T�ɑO�����\���܂��B

�ϋv���Ɣ�ϋv���Ƃɑ�ʂ���A���Ɏ����Ԕ̔��E�����i�̔�d���傫���Ƃ�������������܂��B���̂��߁A�l����̓������m�F�����Ŏ����Ԕ̔����������w�W�l���������\����܂��B���ڕʂł́A�����Ԃ�d�C���i�A���ݎ��ށA�K�\�����X�^���h�A���������X�Ȃǂ̑O����Ǝ��z�\���܂��B

���ʂ́A�č������Ȍo�ϕ��͋�(BEA)�ɂ��GDP�T�Z�̎�����A�ĘJ���ȘJ�����v�ǂɂ�鐶�Y�ҕ����w���iPPI�j�̃f�[�^�ɂ����p����Ă��܂��B

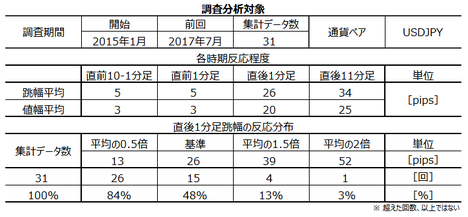

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�26pips�ł��B����26pips���Ē��˂����Ƃ�48���ɒB���Ă��܂��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���L���ł́A����ȑO�̕��͌��ʂ��玟�̂悤�ɔ��ʎ������߂܂����B���̎������p���܂��B

�ȉ��A���A���@��Ə����̂��ʓ|�Ȃ̂ŁA�R�A�ƋL�����Ƃɂ��܂��B

���O���ٔ��ʎ��́A2✕�O���䎖�O���ف{1✕�R�A�O���䎖�O���فA�Ɗe�W�������߂�ƁA���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����60���ƂȂ�܂����B

�X�̍��ږ��̒��O10-1�����Ƃ̕�����v�����͍����Ȃ���̂́A����قǃA�e�ɂȂ鐔���ł͂���܂���B

���㍷�ٔ��ʎ��́A1✕�O���䎖�㍷�ف{2✕�R�A�O���䎖�㍷�فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����83���ƂȂ�܂����B

���ԍ��ٔ��ʎ��́A�[2✕�O������ԍ��ف{1✕�R�A�O������ԍ��فA�Ɗe�W�������߂�ƁA���ԍ��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����55���ƍ����Ȃ�܂����B

�X�̍��ږ��̒���11�����Ƃ̕�����v�����͍����Ȃ���̂́A����قǃA�e�ɂȂ鐔���ł͂���܂���B

�A�e�ɏo�����v���͎��㍷�ٔ��ʎ������ł��ˁB

�Ƃ�����A�R�A�O���䁄�O����A�Ŕ������邱�Ƃ��킩��܂����B

�����ւ̊�^���傫���R�A�O����̃O���t���ڂ�����ƁA���\���ʂƎs��\�z�̑召�W���O���Ɠ���ւ�������Ƃ��������Ԃɂ�����11��i37���j�ł��B

�ӊO�Ȃ��ƂɁA�{�w�W�͎s��\�z��ǂ��^�ɑ����܂��B

�O�����\���ʂ͑O���s��\�z�������Ă���̂ŁA����������Ȃ���ғI������63���ł��B

���ɁA�֘A�w�W�ł���CPI�Ƃ̑��ւɂ��ďq�ׂĂ����܂��B

CPI�Ɩ{�w�W�Ƃ́A�O�ʂ��㏸�^���~����Ƃ��́A�������㍂���O�ʂ��㏸�^���~���܂��B

���̌X�����A�e�ɂ���Ȃ�A8����CPI�͊��ɍ�����\����Ă��܂��B���ԍ��ق̓v���X�ł����B����āA����̏������㍂���ԍ��ق��v���X�Ɨ\�z����܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�3��i�p�x10���j����܂��B����3��̒���1����������25pips�ŁA����͒���1���������̉ߋ��S����26pips�Ƃقړ����ł��B�����āA����3��̒��O10-1�����ƒ���1�����̕�����3��i100���j��v���Ă��܂��B

�܂�A���O10-1����������10pips�ȏ�ƂȂ����Ƃ��ɂ́A���̕����ɒ���1��������������\��������܂��B

���ɁA���O1�����̉ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�1��i3���j����܂��B����1��̒���1����������22pips�ŁA���O1�����ƒ���1�����̕������t�ɂȂ��Ă��܂��B

�܂�A���O1����������10pips�ȏ�ƂȂ����Ƃ��ɂ́A����1����������Ɠ��������ɔ�������Ƃ͌����܂���B�Q�ĂĒނ��Ȃ��悤�ɒ��ӂ��܂��傤�B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���6pips�i1�[�l���^�������߂�䗦23���j�ł��B����11�����̂����9pips�i�߂�䗦26���j�ł��B�������傫�Ȏw�W�̊��ɖ߂�䗦���������A����͈�����ɔ������L�т����ȌX���������Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��83���E73���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���Ȃ݂ɁA����1�������f���ɔ����������i���ғI����70���ȏ�j�Ƃ��������́A�w�W���͂ɂ����ĂƂĂ���ł��B���̓������Ȃ��w�W�ł́A�����ǂ����͂��Ăǂ�ȌX�����������Ƃ��Ă��A���ꂪ�u�X���v�Ȃ̂��u���R�̕�v�Ȃ̂��̋�ʂ����Ȃ��Ȃ�A�ƍl�����܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������89���ƁA�肪�ڗ����܂��B

����1�����ƒ���11�����̕�����v����84���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����84���ł��B�����āA����84���̕�����v�����������グ��ƁA����1����������11���������������Ĕ�����L�������Ƃ�100���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A�ߋ��ɕ�������v�������ɂ͑S�Ĕ�����L���Ă���̂�����A�w�W���\��ɔ����������m�F�����炷���ɒnj��J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�61���ł��B����1�����ƒ���11�����Ƃ����]�������Ƃ�16�������Ȃ��i�傫�ȑ����X�N�j�A����11����������1�����̒l������������Ƃ�23���i�����ȑ����X�N�j�ł��B

�������ɒZ�����m���J��Ԃ��ɂ���A�ŏ��ɓ����nj��|�W�V�����̊܉v��L���ɂ���A�nj���O�ꂷ�ׂ������ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N9��16���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�������㍂�E�R�A�Ƃ��ɑO��E�\�z�������A�����͉A���ł����B

������ʂ͎��̒ʂ�ł����B

�������������B

����ȂƂ�������܂��B

���O�����E���͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ߋ�����̐��т��������A�s�͂Ȃ��A�܂��b�����́E�V�i���I�̌������͐扄�����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��15��21:30�ɕč����Ԏw�W�u�������㍂�v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͑傫���i����1������������26pips�j�A���������͎��㍷�فi���\���ʁ[�s��\�z�j�̗ǂ������ɑf���ł��B

���㍷�ٔ��ʎ��́A1✕�O���䎖�㍷�ف{2✕�R�A�O���䎖�㍷�فA�ł��B���̔��ʎ��̉��̕����ƒ���1�����Ƃ̕�����v����83���ƂȂ�܂��B

�������傫�Ȏw�W�̊��ɁA����1�����Ⓖ��11�����̖߂�䗦��30�������ł���A���\��͈�����ɐL�т����ł��B

�nj��́A�����������m�F�����瑁���Q�����A�{���Ȃ�ΓO�ꂷ�ׂ��ł��B - �܂��A�{�w�W���ԍ��ق́A�����W�vCPI�̎��ԍ��قƂ̕�����v����63���ł��B

�O��9��14���ɔ��\���ꂽCPI���ԍ��ق̓v���X�ł����B - �A���A���T�T���͂��Ȃ�傫���z���ɐL�тĂ���A����̖{�w�W���\��͏T�����T���ă|�W�V�����N���[�Y�̓��������܂�\��������܂��B

�nj��́A�p�b�Ə������猉��������~�߂Č��Ă�����������ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

- ����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�^�����܂��B

- �����������m�F������A�nj��͑����J�n�E�������m�^�����܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�č��l�����GDP�̖�70�����߂Ă��܂��B�č��͐��E��̏���卑�ł���A���̕č��̌i�C�̗ǔۂ�c�������ŏ������㍂�͏d�v������Ă��܂��B

�������㍂�́A�č������Ȍo�ϕ��͋ǁiBEA�j���A�����E�T�[�r�X�Ɠ���5,000�Ђ̌��Ԃ̔��㍂���W�v���Ė�����2�T�ɑO�����\���܂��B

�ϋv���Ɣ�ϋv���Ƃɑ�ʂ���A���Ɏ����Ԕ̔��E�����i�̔�d���傫���Ƃ�������������܂��B���̂��߁A�l����̓������m�F�����Ŏ����Ԕ̔����������w�W�l���������\����܂��B���ڕʂł́A�����Ԃ�d�C���i�A���ݎ��ށA�K�\�����X�^���h�A���������X�Ȃǂ̑O����Ǝ��z�\���܂��B

���ʂ́A�č������Ȍo�ϕ��͋�(BEA)�ɂ��GDP�T�Z�̎�����A�ĘJ���ȘJ�����v�ǂɂ�鐶�Y�ҕ����w���iPPI�j�̃f�[�^�ɂ����p����Ă��܂��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�26pips�ł��B����26pips���Ē��˂����Ƃ�48���ɒB���Ă��܂��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���L���ł́A����ȑO�̕��͌��ʂ��玟�̂悤�ɔ��ʎ������߂܂����B���̎������p���܂��B

�ȉ��A���A���@��Ə����̂��ʓ|�Ȃ̂ŁA�R�A�ƋL�����Ƃɂ��܂��B

���O���ٔ��ʎ��́A2✕�O���䎖�O���ف{1✕�R�A�O���䎖�O���فA�Ɗe�W�������߂�ƁA���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����60���ƂȂ�܂����B

�X�̍��ږ��̒��O10-1�����Ƃ̕�����v�����͍����Ȃ���̂́A����قǃA�e�ɂȂ鐔���ł͂���܂���B

���㍷�ٔ��ʎ��́A1✕�O���䎖�㍷�ف{2✕�R�A�O���䎖�㍷�فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����83���ƂȂ�܂����B

���ԍ��ٔ��ʎ��́A�[2✕�O������ԍ��ف{1✕�R�A�O������ԍ��فA�Ɗe�W�������߂�ƁA���ԍ��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����55���ƍ����Ȃ�܂����B

�X�̍��ږ��̒���11�����Ƃ̕�����v�����͍����Ȃ���̂́A����قǃA�e�ɂȂ鐔���ł͂���܂���B

�A�e�ɏo�����v���͎��㍷�ٔ��ʎ������ł��ˁB

�Ƃ�����A�R�A�O���䁄�O����A�Ŕ������邱�Ƃ��킩��܂����B

�[�[�[��€���[�[�[

�����ւ̊�^���傫���R�A�O����̃O���t���ڂ�����ƁA���\���ʂƎs��\�z�̑召�W���O���Ɠ���ւ�������Ƃ��������Ԃɂ�����11��i37���j�ł��B

�ӊO�Ȃ��ƂɁA�{�w�W�͎s��\�z��ǂ��^�ɑ����܂��B

�O�����\���ʂ͑O���s��\�z�������Ă���̂ŁA����������Ȃ���ғI������63���ł��B

�[�[�[��€���[�[�[

���ɁA�֘A�w�W�ł���CPI�Ƃ̑��ւɂ��ďq�ׂĂ����܂��B

CPI�Ɩ{�w�W�Ƃ́A�O�ʂ��㏸�^���~����Ƃ��́A�������㍂���O�ʂ��㏸�^���~���܂��B

���̌X�����A�e�ɂ���Ȃ�A8����CPI�͊��ɍ�����\����Ă��܂��B���ԍ��ق̓v���X�ł����B����āA����̏������㍂���ԍ��ق��v���X�Ɨ\�z����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�3��i�p�x10���j����܂��B����3��̒���1����������25pips�ŁA����͒���1���������̉ߋ��S����26pips�Ƃقړ����ł��B�����āA����3��̒��O10-1�����ƒ���1�����̕�����3��i100���j��v���Ă��܂��B

�܂�A���O10-1����������10pips�ȏ�ƂȂ����Ƃ��ɂ́A���̕����ɒ���1��������������\��������܂��B

���ɁA���O1�����̉ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�1��i3���j����܂��B����1��̒���1����������22pips�ŁA���O1�����ƒ���1�����̕������t�ɂȂ��Ă��܂��B

�܂�A���O1����������10pips�ȏ�ƂȂ����Ƃ��ɂ́A����1����������Ɠ��������ɔ�������Ƃ͌����܂���B�Q�ĂĒނ��Ȃ��悤�ɒ��ӂ��܂��傤�B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���6pips�i1�[�l���^�������߂�䗦23���j�ł��B����11�����̂����9pips�i�߂�䗦26���j�ł��B�������傫�Ȏw�W�̊��ɖ߂�䗦���������A����͈�����ɔ������L�т����ȌX���������Ă��܂��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��83���E73���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���Ȃ݂ɁA����1�������f���ɔ����������i���ғI����70���ȏ�j�Ƃ��������́A�w�W���͂ɂ����ĂƂĂ���ł��B���̓������Ȃ��w�W�ł́A�����ǂ����͂��Ăǂ�ȌX�����������Ƃ��Ă��A���ꂪ�u�X���v�Ȃ̂��u���R�̕�v�Ȃ̂��̋�ʂ����Ȃ��Ȃ�A�ƍl�����܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������89���ƁA�肪�ڗ����܂��B

����1�����ƒ���11�����̕�����v����84���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����84���ł��B�����āA����84���̕�����v�����������グ��ƁA����1����������11���������������Ĕ�����L�������Ƃ�100���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A�ߋ��ɕ�������v�������ɂ͑S�Ĕ�����L���Ă���̂�����A�w�W���\��ɔ����������m�F�����炷���ɒnj��J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�61���ł��B����1�����ƒ���11�����Ƃ����]�������Ƃ�16�������Ȃ��i�傫�ȑ����X�N�j�A����11����������1�����̒l������������Ƃ�23���i�����ȑ����X�N�j�ł��B

�������ɒZ�����m���J��Ԃ��ɂ���A�ŏ��ɓ����nj��|�W�V�����̊܉v��L���ɂ���A�nj���O�ꂷ�ׂ������ł��B

�y4. �V�i���I�쐬�z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

- ����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�^�����܂��B

- �����������m�F������A�nj��͑����J�n�E�������m�^�����܂��B

�ȏ�

2017�N9��15�����\

�ȉ���2017�N9��16���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�������㍂�E�R�A�Ƃ��ɑO��E�\�z�������A�����͉A���ł����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�������������B

����ȂƂ�������܂��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͓��e���ȉ��Ɍ����܂��B

- �ߋ��̌X���ł́A�������傫�Ȏw�W�̊��ɁA����1�����Ⓖ��11�����̖߂�䗦��30�������ł���A���\��͈�����ɐL�т����ł��B

����̖߂�䗦�́A����1������64���A����11������71���Ƃ����傫�Ȗ߂�ƂȂ�܂����B - �܂��ߋ��̌X���ł́A�{�w�W���ԍ��ق͓����W�vCPI�̎��ԍ��قƂ̕�����v����63���ł��B

�ӊO�Ȃ��ƂɁA�{�w�W���ʎ��ԍ��ق̓v���X�ł����B�O��9��14���ɔ��\���ꂽCPI���ԍ��ق̓v���X�������̂ŁA���ԍ��ٕ����͈�v���Ă��܂��B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O1�����͉A���ƌ����݂܂����B���ʂ͓��l�I���ł����B

- ����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�^�����܂����B�ɂ��ڂɑ����܂����B

- �����������m�F������A�nj��͑����J�n�E�������m�^�����܂����B�ɂ��ڂɑ����܂����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ߋ�����̐��т��������A�s�͂Ȃ��A�܂��b�����́E�V�i���I�̌������͐扄�����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B