�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N10��06��

2018�N10��8���`10��12���o�ώw�W

�y�O�T���Y�z

�O�T10��1���`5���̗�������Ă����܂��B

�܂��A�č��o�ώw�W�͂��̂Ƃ���A�Z�Z�N�Ԃ�̐��l�Ƃ����D���Ȍ��ʂ������Ă��܂��B

3�����\��ISM���ƌi���w���͖�26�N�Ԃ�̍������l�ƂȂ�܂����BISM�����ƌi���w���̕��́A�挎���\�l��14�N�Ԃ�̍������l�ƂȂ��Ă��܂����B5�����\�̌ٗp���v�ł͎��Ɨ���46�N�Ԃ�̒Ⴂ���l�ł����B����ɐ旧��9��21���̏T�����ƕی��\���������\�l�́A1969�N11���ȗ��ق�49�N�Ԃ�̒ᐅ���ł����B

���������w�W���ʂ������ʂ�A2���ɍs��ꂽFRB�c���u���ł́u�����������ė��グ���邱�Ƃ����蓾��v�Ɣ������A�ċ�����7�N�Ԃ��3.2�����ꎞ����܂����B���̑��AFRB�c���́u�Čo�ς��ۗ����ėǍD�v�Ƃ̔F���������u�Ⴂ���Ɨ��ɔ��������㏸�ɔ������i�K�I�ȗ��グ�p�����K�v�Ɣ������Ă��܂��B

�����͑傫�������A�������{�����̃��X�N�I�t�̓����ɓ]���܂����B

���Ȃ݂ɁA1���E2���Ɠ��o���ς͏�l���X�V�i26�N10�����Ԃ�j���AUSDJPY��114�~��ɍڂ��Ă��܂��i2017�N11���ȗ��j�B���̌�A���o���ς̓��X�N�I�t�̓������ĉ��������̂́AUSDJPY��113�~����ɗ��܂��Ă��܂��B

EU�Ɖp���́A�u���O�W�b�g���ł̍��ӂ�11��17�`18���̗Վ�EU��]��c�܂łɖڎw���Ă���A�ƌ����Ă��܂��B����10��18���J�×\��̒��EU��]��c�ł̗��E���̌����͂قڐ�]������Ă��܂��B

4���A�ꕔ�ŗ��ҍ��ӂ��߂��Ƃ̕��s����ƁAEURUSD��9��25���ȗ��̗z���ɓ]���AGBPUSD���z���ɓ]���܂����B5���AUSD���ア�Ō}�����Čٗp���v�́A�O�q�̂悤�Ɏ��Ɨ���46�N�Ԃ�̐����܂ʼn��P���Ă��A���̉e����2���ԂƎ�����USD���ɖ߂�܂����B�����EUR���EGPB���̗���ƁAUSDJPY�̏T���v�����e�������Ǝv���܂��B

5���̓����ł̋���́AGBP��JPY��EUR��USD�A�ŏT���I���Ă��܂��B

USD�Ɏ���EUR�̎コ�́A�ɍ��|�s�����X�g�����ɂ������Ԏ��\�Z�����������ɂȂ��Ă��܂��B

EU�̕s�Ǎ��̂�����1/4���ɍ��ŁA�ŋ߂̒n���������̓M���V����舫���Ȃ��Ă��܂��B���Ƃ��ƁA�ɍ��ɂ�EU��O�Ƃ̋����͂������Ȃ�������Ƃ������A���̒�����ƂɎ������钆�����Z�@�ւ������̂ł��B�n�����������Ă���A���菄���ċ�s�̑ݏo�z���i����̂����R�ł��BEU����ł̋����ɂ͊œ��̏�ǂ��Ȃ��̂�����A����I�ȓ������ł��Ȃ��ɍ�������Ƃ�����n�Ɋׂ�̂����R�ł��B

�ɍ��o�ς̈�����ECB�̐��퉻�v���Z�X��x�点�錜�O���������Ƃ���ɁA�����Ԏ��\�Z�ɂ���Ă��̖�肪���݉����܂����B���݉��Ƃ����̂́A�ǂ�����ǂ����Ă����̖�肪�ȑO���瑶�݂��A�����]�E��C�ɉ�������悤�Șb����Ȃ�����ł��B

����Ȃ��Ƃ�EUR�������Ă��܂��B�s�ꂪ�O���邩�A�����Ƒ傫�Șb�����܂��܂ŁA�ǁ[���悤���Ȃ��ł��傤�B

�ł��A���Ɨ���10��������Ԃ������������ɁA���O����̈��͂Ō���E�ُk�����ߑ�����A����O�̓ƍ���������Ȃ��A�M���V���ł��ɍ��ł��|�s�����X�g�����Ƃ������Ȃ�̂͗��j�I�����Ȃ̂����m��܂����ˁBEU�Ƃ����̂͂�����������������A���̂Ȃ̂ŁA�������Ń|�s�����X�g�����Ƃ����܂�₷���w�i�����Ƃ��Ƃ���̂ł��B

���̑��A�O�T�̎�ȏo�����͈ȉ��̒ʂ�ł����B

- 1���A�ĉ�NAFTA�Č������ӂ���iUSD���ޗ��j�A���{���[�J�[�͌��n���i�̎g�p��UP�⌻�n�]�ƈ��ւ̒��グ���K�v�ɂȂ����悤�ł��iJPY�ޗ��j�B

�����āA���̍��ӂɐ��荞�܂ꂽ�����Ƃ̖f�Ջ��������j�~����u�|�C�Y���s���i�Ŗ�����j�v���A�č��͑Γ��Ή��f�Ջ���ɂ��������\��������A�ƕď���������5���q�ׂ܂����B - 2���A���{�������t���������A���̐�����͑S����x���^�Љ�ۏᐮ���������܂����B

- 3���A���ێi�@�ٔ����́A�C�����ƃp���X�`�i�̐\�����Ă�F�߁A�č��ɗ������ꂼ��ƍ��ӂ����ꕔ�𗚍s����悤�ɋ��߂܂����B�{���g���đ哝�̕⍲���i���ƈ��S�ۏ�S���j�́u���ێi�@�ٔ����̊NJ����⍑�ۍ��ӂ̌������ɒ���v���A�u�č��ɑ������̂Ȃ������I�咣���s���邱�Ƃ�Êς��Ȃ��v�Ɣ��_���܂����B

- 5���A�ď��������́u���{�������Ԃ̑ΕĖf�Ս���������őP�̎�i�́A�č��ɐ������_���ڂ����Ɓv�ƃ��C�^�[�̃C���^�r���[�ɓ����܂����B

���Ȃ݂ɁA�����͑��炵�����Ƃ��������Ƃ��������̂́A�����{��k�Ќ�ɂ͔�Вn�x�������ݗ���1400��USD��̊�t�����W�߂Ă��ꂽ�����ł��B - 7���A�����[�����́u���[�}���V���b�N�̂悤�Ȃ��Ƃ��N���Ȃ�����A���N10���ɏ���ő��ł����{�v�Əq�ׂ܂����B

�y���T��v�o�ώw�W�z

���āA���T�͕č������w�W���S�̏T�ƂȂ�܂��B

�����A���̒��S�̒��S����č�CPI�́A�傫����������C���[�W��������̂́A���̂قƂ�ǂ͏������㍂�Ɠ������\���ꂽ�Ƃ��̂��Ƃł��B2018�N�ȍ~�A�{�w�W���P�ƂŔ��\���ꂽ�Ƃ��̔������x�́A����1�����̕��ϒ�����11pips�A���l����5pips��������܂���B

�ŋ߂͂����ł����A�{���Ȃ�e���͂������w�W�����ɋC�����Ă����K�v������܂��B

�ߋ��̎��т���ł��傫����������̂́A�p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w���ł��B���߂̒���1�������������Ă݂�ƁA�O���5�E6pips�����������Ȃ��������̂́A6���i4���W�v���j�ł͎w�W���ʈ����ɑ��A������40pips�������˂܂����B

���͉p���w�W�ł̎�����s���Ȃ�A�w�W���\�O�Ƀj���[�X����ʼn����N���Ă��Ȃ����Ƃ��m�F���Ă����������ǂ��ł��傤�B

�[�[�[��€����A$�[�[�[

10��8���i���j���ڎw�W�Ȃ��A���ċx���A�������c�ߖ����A�č��������\�E�����k��

10��9���i�jIMF���E�o�ό��ʂ�

- 08:50�@8���W�v�����{���ێ��x

10��10���i���j

- 17:30�@8���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w��

���������́A�z�H�Ɛ��Y�w���O����̔��\���ʂƎs��\�z�̍��̉e���������A���̍z�H�Ɛ��Y�w���O���䂪�ǂ������舫�������肷��Ɨ����ɔ������N�������ł��B - 21:30�@9���W�v���č�PPI

�{�w�W�͔��\��������̌�10�����ŏI�I�Ɏw�W���ʂ̗ǂ������ɑf���ɔ����������Ȃ��̂́A�������������e���������Ԃ��Z���B2017�N�ȍ~�͒���11����������20pips�ɒB�������Ƃ�����܂���B

10��11���i�j��10�N���D�AG20�������B����ى�c

- 21:30�@9���W�v���č�CPI

�ߋ��̌X�����猾���A�w�W���\��̔��������́A�R�ACPI�O����̍��ف��R�ACPI�O�N��̍��ف�CPI�O�N��̍��ف�CPI�O����̍��فA�̏��ɉe����^���Ă��܂��B

10��12���i���j

- ���ԕs���@9���W�v�������f�Վ��x

- 21:30�@9���W�v���A�������w��

��]�I�ɔ������Ȃ����Ƃɉ����A�w�W���ʂ̗ǂ������ɑ����������̈�v������������܂���B - 23:00�@10���W�v��UM����ҐM�����w������l

���̎w�W��2018�N�ɓ����Ă���͂قƂ�ǔ������Ă��܂���B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 08:00| Comment(0)

| TrackBack(0)

| 6. ����

10��3���o�ώw�W�i���㌟�j

���������A����1�����̌o�ώw�W�̎��O������j�̌��𑱂��Ă����̂ɁA�����Ŏ~�߂�̂͂��������Ȃ��̂ŁA3���E4���̌o�ώw�W�����O���͂������Ă����܂��B

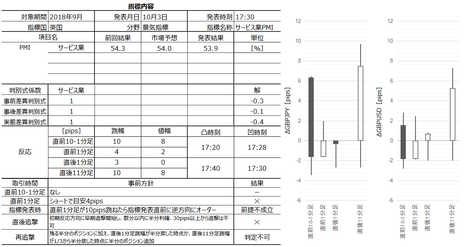

�p���T�[�r�X��PMI�́A�O��i54.3�j�E�\�z�i54.0�j�������܂����B

�͂��Ɉ������������́A�������i�㏸�ɂ��R�X�g�㏸�Ƃ̉���������܂����B

ISM���ƌi���w���́A�O��i58.5�j�E�\�z�i58.0�j������܂����B

����̐��l��26�N�Ԃ�̍������l�ƂȂ�܂����B

�[�[�[��€����A$�[�[�[

�p���T�[�r�X��PMI�́A�O��i54.3�j�E�\�z�i54.0�j�������܂����B

�͂��Ɉ������������́A�������i�㏸�ɂ��R�X�g�㏸�Ƃ̉���������܂����B

ISM���ƌi���w���́A�O��i58.5�j�E�\�z�i58.0�j������܂����B

����̐��l��26�N�Ԃ�̍������l�ƂȂ�܂����B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N10��05��

10��5���o�ώw�W�i���ʌ��؍ρj

���Ă�3�A�x���T�����T���ł��B�����́AISM���ƌi�C�w���̔��\�����ɏI����Ă���A�ٗp���v��ɑ傫�Ȏw�W���\���\�肳��Ă��܂���B��邩�烊�X�N�I�t�̗���ƂȂ��Ă��邱�Ƃ�����A�锼�Ƀ|�W�V�������N���[�Y���铮���������Ȃ�Ǝv���܂��B�����O�͂��ɂ�����ɂȂ肻���ł��B

�{���́A

�̔��\������܂��B

�ڍו��͋L�������������������Ȃ̂ŁA�X���E���O���j�͂�������Q�Ɗ肢�܂��B

�A���A�����͉͂ߋ��̌X�������Ɋ�Â��Ă��܂��B���݂̏ɓ��Ă͂߂āA���炩�ɉߋ��S�ʂ̕��͂ƑO�قȂ�_�͊�������Ă����K�v������܂��B

�A�x�O�̏T���v���ŁA�z�����ւ̓����͗}������\��������܂��B���ɁA���̓��X�N�I�t�̓����ɓ]��������ł��B���X�N�I�t�ǖʂł�JPY������ꂪ���ł��B

�����AUSD��EUR���ׂ�ƁAUSD��������Ƃ͌�����܂���B�Ƃ肠�����ɐ�����EU�ɑË������Ƃ͌����A�|�s�����Y�������ł��B���B�͉p�����E���ł̍��ӂ�������Ƃ��A�p���ێ�}���Ŗ��炩�ɂȂ�܂����B

���ώ����͑O�����{0.4���ł����B�ߋ��̌X���ł͑O�����{0.4���ȏゾ�ƁA�����Ɏs��\�z������锽�����N����\�����������Ƃ��킩���Ă��܂��B���������A����͕��ώ����O����ɑ��Ăł��B���݂̕Či�C�܂���ƁA���ώ����O�N��ɒ��ڂ��W�܂�\��������܂��B

����A���ώ����O�N��́{2.8�Ɨ\�z����Ă���A������̌��ʂ��\�z�����邩����邩�ɔ������鋰�ꂪ����܂��B

�ȉ���10��6���ɒNjL���Ă��܂��B

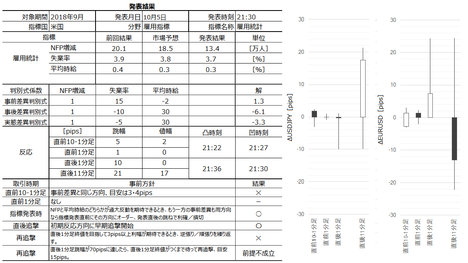

�w�W���ʂ́A���㍷�فE���ԍ��قƂ��ɔ��ʎ��̉��̕������}�C�i�X�ň�������ł��B�Ȃ��A���Ɨ�3.7���͖�49�N�Ԃ�̐����������ł��B

����ǂ��A���\��̏������������A�����ɒ��˂����̂́A����1���̊Ԃɂ��㉺������������������܂�܂���ł����B���\����1�����߂���ƁA�z�����ւ̓����������Ȃ�21:36�ɍ��l��t���Ă��܂��B�w�W���\����30���o�O�ɂ͍Ĕ��]���āA�w�W���\����n�l�������܂����B

�w�W���\��1�`20�����ԁA���㍷�فE���ԍ��ق̔��ʎ��̉��̕������}�C�i�X�������ɂ��ւ�炸�z�����ɓ����������́A���Ɨ����P�ƕ��ώ����O���䂪�{0.3���ƈ����Ȃ��������Ƃ��������܂��B���̃u���O�ł͈����Ă��Ȃ����̂́A���ώ����O�N����\�z���l�́{2.8���ł����B�\�z�����肱�����Ȃ��������̂́A�v���X�l�Ƃ��ď����������ł͂���܂���B

���̂��߁A�������������ߋ��̌X���ʂ肾�������̂́A�����ɔ��]�������̂Ǝv���܂��B

�X��20������A�Ĕ��]�������Ƃ́A��L�́u�����Ȃ��w�W���ʁv�����Ɏw�W���\�O�ɐD�荞�܂�Ă������e������̂łȂ��������߁A�Ɛ��@���܂��B�X�ɁA���T��USD�������Ă����̂ŁA�T���v���̉A�����ւ̖߂��������e�������̂ł��傤�B

�ߋ��X���Ɋ�Â��ڍו��͂ɂ�鎖�O���j�̔���́A����nj������f�̓���Ƃ���ł��B���O���j�́u�������������ւ̑����nj��J�n�v�ł����B

���\���琔�b�Ԃ͉A�����ɔ�����L���A���̊Ԃ����Ȃ画��́u�Z�v�ł��B10���b��܂łȂ�A�A�����ɔ�����L�����˂Ȃ����������������̂́A���̌�͉A�����ւ̒nj��������������Ƃ͌����܂���B

����āA����́u✕�v�ł��B

������ʂ����\�ɓZ�߂Ă����܂��B

���j�O������u�t����v�ƂȂ��Ă���̂́A���̎��_�ł܂��z�����ւ̔��������]����Ƃ͌����Ȃ�����������ł��B�܂��AUSD�����i�T��������ǂ����Ŗ߂��n�߂�Ƃ����̂́A���O���͂ɂȂ�����ł��B

���O���j�ʂ�̎����1��2�s�ł����B

���ώ������{0.4���ȏゾ���������́A�s��\�z������锽�����N����Ƃ����ߋ��̌X���ɔ������ȏ�A���\����ɏ��Ă����Ƃ��K���ł����B

�{�u���O�J�n�ȍ~�A���O�Ɏ�����j�������A���̕��j�ɉ����Ď���������т����\�ɓZ�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�������V�K�A���P�[�g���j�^�[�o�^�L�����y�[�����{��������

�X�L�}���ԂɃl�b�g�ŊȒP�ȃA���P�[�g�ɓ����ă|�C���g�߂悤��

�@�@�`�}�[�P�e�B���O���T�[�`�ƊE�����ő�� �C���e�[�W�`

�����y�S��140���l�ȏ�̎��сz �L���[���j�^�[���o�^�R�`������ ����

https://px.a8.net/svt/ejp?a8mat=2TER66+C7DX82+3R82+5YZ77

�[�[�[��€����A$�[�[�[

�{���́A

- 21:30�@9���W�v���č��ٗp���v

�̔��\������܂��B

�ڍו��͋L�������������������Ȃ̂ŁA�X���E���O���j�͂�������Q�Ɗ肢�܂��B

�A���A�����͉͂ߋ��̌X�������Ɋ�Â��Ă��܂��B���݂̏ɓ��Ă͂߂āA���炩�ɉߋ��S�ʂ̕��͂ƑO�قȂ�_�͊�������Ă����K�v������܂��B

�A�x�O�̏T���v���ŁA�z�����ւ̓����͗}������\��������܂��B���ɁA���̓��X�N�I�t�̓����ɓ]��������ł��B���X�N�I�t�ǖʂł�JPY������ꂪ���ł��B

�����AUSD��EUR���ׂ�ƁAUSD��������Ƃ͌�����܂���B�Ƃ肠�����ɐ�����EU�ɑË������Ƃ͌����A�|�s�����Y�������ł��B���B�͉p�����E���ł̍��ӂ�������Ƃ��A�p���ێ�}���Ŗ��炩�ɂȂ�܂����B

���ώ����͑O�����{0.4���ł����B�ߋ��̌X���ł͑O�����{0.4���ȏゾ�ƁA�����Ɏs��\�z������锽�����N����\�����������Ƃ��킩���Ă��܂��B���������A����͕��ώ����O����ɑ��Ăł��B���݂̕Či�C�܂���ƁA���ώ����O�N��ɒ��ڂ��W�܂�\��������܂��B

����A���ώ����O�N��́{2.8�Ɨ\�z����Ă���A������̌��ʂ��\�z�����邩����邩�ɔ������鋰�ꂪ����܂��B

�ȏ�

�[�[�[��€����A$�[�[�[

�ȉ���10��6���ɒNjL���Ă��܂��B

�y���㌟�z

�w�W���ʂ́A���㍷�فE���ԍ��قƂ��ɔ��ʎ��̉��̕������}�C�i�X�ň�������ł��B�Ȃ��A���Ɨ�3.7���͖�49�N�Ԃ�̐����������ł��B

����ǂ��A���\��̏������������A�����ɒ��˂����̂́A����1���̊Ԃɂ��㉺������������������܂�܂���ł����B���\����1�����߂���ƁA�z�����ւ̓����������Ȃ�21:36�ɍ��l��t���Ă��܂��B�w�W���\����30���o�O�ɂ͍Ĕ��]���āA�w�W���\����n�l�������܂����B

�w�W���\��1�`20�����ԁA���㍷�فE���ԍ��ق̔��ʎ��̉��̕������}�C�i�X�������ɂ��ւ�炸�z�����ɓ����������́A���Ɨ����P�ƕ��ώ����O���䂪�{0.3���ƈ����Ȃ��������Ƃ��������܂��B���̃u���O�ł͈����Ă��Ȃ����̂́A���ώ����O�N����\�z���l�́{2.8���ł����B�\�z�����肱�����Ȃ��������̂́A�v���X�l�Ƃ��ď����������ł͂���܂���B

���̂��߁A�������������ߋ��̌X���ʂ肾�������̂́A�����ɔ��]�������̂Ǝv���܂��B

�X��20������A�Ĕ��]�������Ƃ́A��L�́u�����Ȃ��w�W���ʁv�����Ɏw�W���\�O�ɐD�荞�܂�Ă������e������̂łȂ��������߁A�Ɛ��@���܂��B�X�ɁA���T��USD�������Ă����̂ŁA�T���v���̉A�����ւ̖߂��������e�������̂ł��傤�B

�ߋ��X���Ɋ�Â��ڍו��͂ɂ�鎖�O���j�̔���́A����nj������f�̓���Ƃ���ł��B���O���j�́u�������������ւ̑����nj��J�n�v�ł����B

���\���琔�b�Ԃ͉A�����ɔ�����L���A���̊Ԃ����Ȃ画��́u�Z�v�ł��B10���b��܂łȂ�A�A�����ɔ�����L�����˂Ȃ����������������̂́A���̌�͉A�����ւ̒nj��������������Ƃ͌����܂���B

����āA����́u✕�v�ł��B

������ʂ����\�ɓZ�߂Ă����܂��B

���j�O������u�t����v�ƂȂ��Ă���̂́A���̎��_�ł܂��z�����ւ̔��������]����Ƃ͌����Ȃ�����������ł��B�܂��AUSD�����i�T��������ǂ����Ŗ߂��n�߂�Ƃ����̂́A���O���͂ɂȂ�����ł��B

���O���j�ʂ�̎����1��2�s�ł����B

���ώ������{0.4���ȏゾ���������́A�s��\�z������锽�����N����Ƃ����ߋ��̌X���ɔ������ȏ�A���\����ɏ��Ă����Ƃ��K���ł����B

�{�u���O�J�n�ȍ~�A���O�Ɏ�����j�������A���̕��j�ɉ����Ď���������т����\�ɓZ�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�������V�K�A���P�[�g���j�^�[�o�^�L�����y�[�����{��������

�X�L�}���ԂɃl�b�g�ŊȒP�ȃA���P�[�g�ɓ����ă|�C���g�߂悤��

�@�@�`�}�[�P�e�B���O���T�[�`�ƊE�����ő�� �C���e�[�W�`

�����y�S��140���l�ȏ�̎��сz �L���[���j�^�[���o�^�R�`������ ����

https://px.a8.net/svt/ejp?a8mat=2TER66+C7DX82+3R82+5YZ77

�L���ȏ�

�^�O�F�ٗp���v

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:07| Comment(0)

| TrackBack(0)

| 6. ����

2018�N10��04��

�č��ٗp���v���\�O���USDJPY�������́i�����Łj

�č��ٗp���v�̎w�W���\�O��̔������͂ɂ́A

�@ ��_�ƕ���ٗp�Ґ�����

�i�ȉ��uNFP�v�Ɨ��L�j

�A ���Ɨ�

�B ���ώ����O����

�i�ȉ��u���ώ����v�Ɨ��L�j

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�����āA����̉����ł͂������V���Ȑ}�\��lj����A��L�����ƕ��́E�\���E������j���܂����B�܂��S�ʉ����ł��B

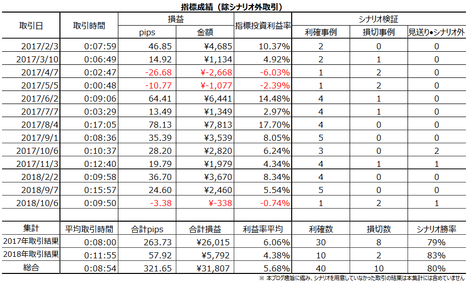

�Ȃ��A���̕��͂�2015�N1���W�v���`2018�N8���W�v���i���N9�����\���܂ł�44��j�̔��\���ʂf���Ă��܂��B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�č��ٗp���v�́A�s��̊S���ł������o�ώw�W�ł��B

�ߋ��ɍł������ɉe�������̂�NFP�i��_�ƕ���ٗp�Ґ��j�ł����A�ŋ߂͕��ώ����ւ̒��ڂ����܂��Ă��܂��B�ȑO��FRB�i�Ē���j���������ώ����̐L�тɊS������|�A�q�ׂ�����ł��B�C���t�����i�ނ̂ɒ������㏸���Ȃ���A�����ꐬ�������܂ꂵ�Ă��܂��܂��B������AFRB�͕��ώ����̏㏸�ɊS�������ł��B

���߁i2018�N9��28���j��FOMC�����ł̌ٗp�Ɋւ��錻��F���́u�ٗp�̐L�т͊T���Ă��������������ŁA���Ɨ��͒Ⴂ�܂܁v�ł����B�����āu�͋����J���s��̏v�������āu�ɂ₩�ȗ��グ�����̏ɐ�������v�ƌ��_�Â��Ă��܂����B���ɂ��u�č��o�ς͐����ƓK�x�ȃC���t�����������Ă���v�|���L����Ă��܂����B

���āA�s��̊S�����ώ����Ɉڂ���������A�{�w�W�ւ̔����͏������Ȃ��Ă��܂��B

���ώ����������ɐL�тĂ���Ԃ́AFOMC�Ŏ�����錩�ʂ��Ɍٗp���v���e����^���Ȃ��ƍl�����Ă��邩��ł��傤�B���̌��ʂ��Ƃ����̂́A�h�b�g�`���[�g�iFOMC�����o�[�ɂ���s�����������\���j�̂��Ƃł��B���߂̃h�b�g�`���[�g�ł́A2018�N12���`2020�N���܂ł�0.25������5��̗��グ���s���\���ƂȂ��Ă��܂��B

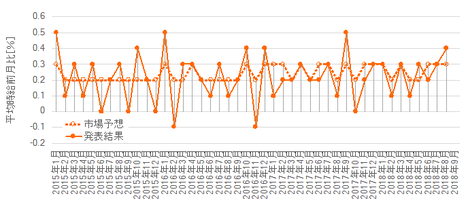

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

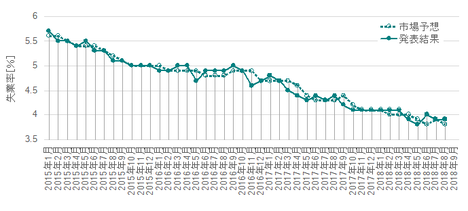

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

�܂���NFP�ł��B

�s��\�z�͔��\���ʂ̐��ڂƊW�Ȃ����肵�Ă��܂��B

�u���C����̂��v�Ǝv���Ă�����A2017�N9���W�v���ł́A�}���������ɓ��ĂĂ��܂��B���������A�ォ�猩����̂Ƃ��̗\�z�ƌ��ʂ̍��͋��e�ł�����̂́A���̂Ƃ��̔��\���O�ɂ���قǂ̉��~�\�z���X�ɉ����Ɓu�q����v���Ƃ͂ł��܂���B�Ȃ��Ȃ�A����ȑO�ɑ傫�����\���ʂ��������Ƃ��ɂ͋}���ĂĂ��Ȃ�����A�ł��B

���Ȃ݂ɁA2017�N9���W�v���Ɨ�10���W�v���ő傫���ω����Ă���̂́A�t�����_���n�߂Ƃ���쓌�����B�ւ̃n���P�[����Q�������ł��B

����Ȃ��Ƃ��A�s��\�z���u���C����̂��v�Ƃ������炢���肵�Ă���w�W�ł́A�ߑ唽�����A�e�ɂ��Ď��������@������܂��B

�O�����ǂ����������ɑO�����������Ȃ肪���ł��A����ɗL�v�ȏ��Ƃ͌����܂���B����ǂ��A�O�����ǂ����������ɁA�����̎s��\�z�������قǂ̈������N�������Ȃ�A����ɗL�v�ȏ��ƌ����܂��B

���������ߑ唽�����A�e�ɂ���ɂ́A�O���̎w�W���ʂ��ǂꂾ���������l�Ȃ�A���邢�͂ǂꂾ���Ⴂ���l�Ȃ痂���ɉߑ唽�����N���������Ȃ̂��A�\�ߒ��ׂĂ����K�v������܂��B

�Ⴆ�A���\���ʂ�27���l�ȏゾ�������Ƃ͉ߋ�5��܂��B����5��̂����A�����̔��\���ʂ��s��\�z������������Ƃ�4��ł��i���ғI����80���j�B���26���l�ȏ�Ɋɘa�����7��̂���5��i��71���j�A25���l�Ɋɘa�����9��̂���5��i��56���j�A�Ɗ��ғI�����͉������Ă����܂��B

����A���\���ʂ�10���l�ȉ����������Ƃ͉ߋ�3������܂���B����3��̂��������̔��\���ʂ��s��\�z�����������Ƃ�2��ł��B���12���l�ȉ��Ɋɘa�����4��̂���2��A14���l�ȉ��Ɋɘa�����6��̂���3��A�ł��B

�܂�A���\���ʂ�26���l�ȏゾ���������͎s��\�z������锽�����N����\���������A���\���ʂ��������������͎s��\�z������邩�ǂ����킩��Ȃ��A�Ƃ������Ƃ����_�ɂȂ�܂��B

���Ɏ��Ɨ��ł��B

�����ɂ���Đ��l�͈قȂ�܂����A�č��ł̓}�N�����_�Ŏ��Ɨ�3.5�`3.8���t�߂Ŋ��S�ٗp�ƌ��Ȃ��邻���ł��B���Ɋ��S�ٗp������ɋ߂���Ԃɂ��邱�Ƃ��킩��܂��B

�قڊ��S�ٗp��ԂƂ����F��������A���炭�͗\�z�Ƃ�0.1�����x�̘����͔��������ւ̉e�����������͂��ł��B

�Ō�ɕ��ώ����ł��B

���̐}���ꌩ�A���\���ʂ��{0.4���ȏォ0���ȉ��ɂȂ�ƁA�����͖߂��Ă��邱�ƂɋC�Â��܂��B���������A�����͂��������˂����܂Ȃ��ƁA���ꂪ�𗧂�ۂ����f�ł��܂���B

������ߑ唽���̌X���L���ׂĂ����܂��傤�B

���\���ʂ��{0.4���ȏゾ�������Ƃ́A�ߋ�7��܂��B����1��͑O�\�Ȃ̂ŁA�߂����N���邩�ۂ��܂��킩��܂���B�c��6��̂����A5��͗����Ɏs��\�z�������A1��͎s��\�z���l�ł��B

���\���ʂ�0���ȉ����������Ƃ́A�ߋ�6��܂��B����6��̂���4��͗����Ɏs��\�z�������Ă��܂��B

�v12��̂���9�����Ɏs��\�z���锽�����N�����Ă��܂��B

�ȏ�̂��Ƃ���A�{�w�W���ώ����́A�O�����{0.4���ȏォ0���ȉ������������Ɏs��\�z���锽�����N�����������ƌ����܂��i���ғI����75���j�B

���l���ɘa���Ă݂܂��傤�B

�O�����{0.3���ȏゾ�������͉ߋ�20��܂��i�Ō��1��͑O��Ȃ̂ŁA�����ł̕ꐔ��19��Ƃ��܂��j�B���̗����Ɏs��\�z������������Ƃ�13��ł��i���ғI����68���j�B

���l�ɁA�O�����{0.1���ȉ����������͉ߋ�14��܂��B���̗����Ɏs��\�z�����������Ƃ�9��ł��i���ғI����64���j�B

�������ɘa���Ă��A���̒��x�܂łȂ爫�������ł͂���܂���B

���������������N���₷�������́A�s��\�z���ߋ��{0.2�`0.3�����x�ň��肵�Ă���̂ɑ��A���\���ʂ͎s��\�z���������傫���㉺���������ȓ��������邩��A�ł��B

���ʊW���������肵�Ă���ȏ�A��X���l����ғI�������ω����Ă��A���̌X���̓A�e�ɂł����ƌ�����ł��傤�B

�����̍��ڂ̔��\���ʂ����P�ƈ����ɑ������邱�Ƃ�����܂��B���̏ꍇ�A���ꂼ��̍��ڂ̉��P�∫���̒��x�����ɂȂ�܂����A�ǂ̍��ڂ��ǂꂾ�����������ɉe����^����̂��A�\�߂킩���Ă��Ȃ�����܂��B����āA���\���ږ��Ɏ��O���فE���㍷�قƎ��ԍ��ق����ꂼ�ꋁ�߁A�ǂ̍��ڂ��ǂꂾ�����������ɉe������̂����A���鎞�_�ɂ�����ߋ��̎��тɊ�Â����߂Ă����܂��B

�������ċ��߂���A�����i�ǂ��瑤�ɔ�������̂��́j���ʎ��ƌĂԂ��Ƃɂ��܂��B

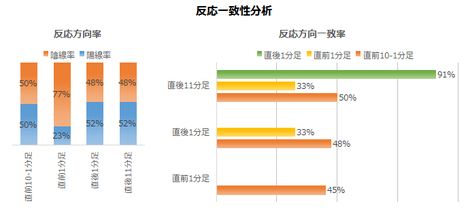

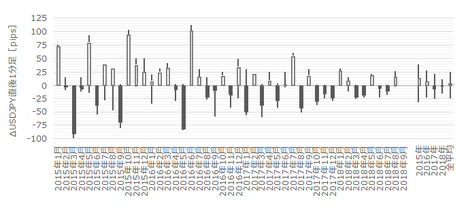

�Ⴆ�A���㍷�ٔ��ʎ��́A

�ł��B�ߋ��̎��㍷�فi���\���ʁ[�s��\�z�j�����̎��ɑ�����A���̎��̉����v���X�̂Ƃ��z���A�}�C�i�X�̂Ƃ��A���ɑΉ�����A�Ɖ��肵�܂��B����ƁA�ߋ��̎��ۂ̒���1�����Ƃ̕�����v����86���ł��B

�{�w�W�́A���\���ʂ̎s��\�z�ɑ���ǂ������ɔ��ɑf���ɔ������Ă������т�����܂��B�A������͗Ⴆ�A���ώ����̎��㍷��0.1�����A���Ɨ��̎��㍷��0.3����NFP�̎��㍷��0.3���l�ő��E����邱�Ƃ�m���Ă��Ă����A���ɑf���ɔ�������ƌ����܂��B

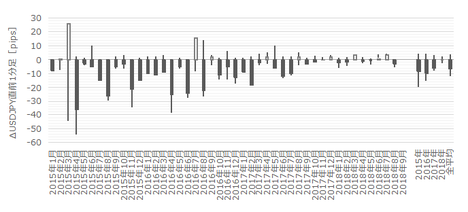

���l�ɁA���O���ٔ��ʎ��́A

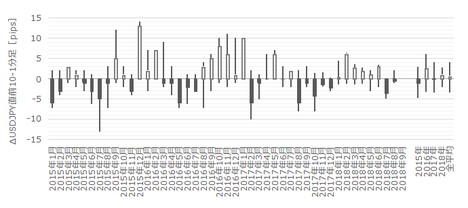

�ł��B�ߋ��̎��т��猾���A���̎��̉��̕����ƒ��O10-1������71���̕�����v��������܂��B

�{�w�W�́A�s��\�z�̑O�ʂɑ���ǂ������ɑf���ɔ����������ł��B

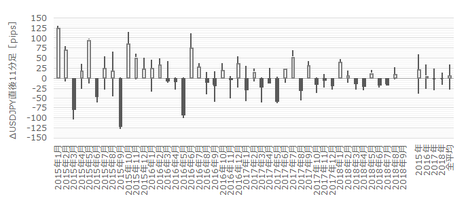

�Ō�ɁA���ԍ��ٔ��ʎ��́A

�ł��B�ߋ��̎��т��猾���A���̎��̉��̕����ƒ���11������77���̕�����v��������܂��B

�{�w�W�́A���\���ʂ̑O�ʂɑ���ǂ������ɑf���ɔ����������ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�{���͕ʓr�NjL���܂��B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

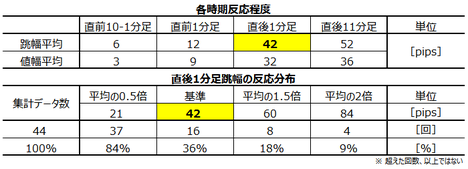

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�42pips�ɂ��B���Ă��܂��B�����͑傫���A���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�łȂ�������܂���B

�A���A���̕��ϒl���Ĕ�����L�������Ƃ͉ߋ�36���ƁA��������3���1��ł��B�����āA����1����������22pips�`42pips�͈̔͂Ɏ��܂������Ƃ�48���ƁA�S�̂̔����߂��ɂȂ��Ă��܂��B

�A���A����1���������́A���ɑ傫���Ƃ��قLj�u�Œ���ŁA������̓����������Ȃ肪���ł��B���̂��߁A�ŋ߂̒���1�����l�����ǂ��Ȃ��Ă��邩�������Œ��ׂĂ����܂��B

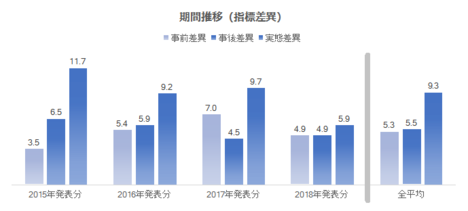

���}�́A1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂł��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2015�N�̔������ˏo���đ傫���A2018�N�̔����͂���܂ł�菬�����Ȃ��Ă��܂��B

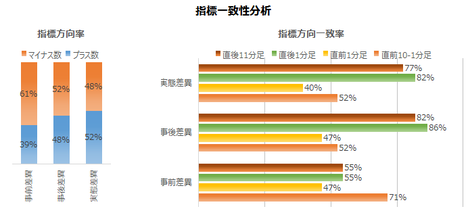

���ɁA1�N���ɋ�������O���فE���㍷�فE���ԍ��ق̔��ʎ��̉��̕��ϒl�̐��ڂ����}�Ɏ����܂��B���̃f�[�^����Βl�������Ă��܂��B

�w�W���قƔ������ق̂ӂ��̐}������ׂ�ƁA�������x�͎��O���قƎ��㍷�قƊW���Ȃ��悤�ł��B���O���قƎ��㍷�ق��Ƃ��ɑ傫�Ȑ��l�ƂȂ��Ă��܂��B����͎s��\�z���A�e�ɂȂ�Ȃ����Ƃ������Ă��܂��B

����O�ł��B�O�q�̂悤�ɁA�{�w�W�̎s��\�z��NFP�ƕ��ώ������u���C����̂��v�Ƃ������炢�قڈ�肾����ł��B

�A���A�����ɏq�ׂ�悤�Ɏ��㍷�قƒ���1�����̊W�́A�ʂɌ���ƁA���������̑��ւ�����܂��B�S�̂�����̂ƌʂɌ���̂Ƃł́A���_���قȂ邱�Ƃ�����܂��B

�s��\�z�����܂Ȃ����ԍ��ق́A����1�����E����11�����Ƒ��ւ����邩���m��܂���B�{�w�W�́A���̑����̎w�W�ƈ���āA���ԍ��ق̑召���������x�̑召�Ƒ��ւ��Ă���\��������܂��B

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

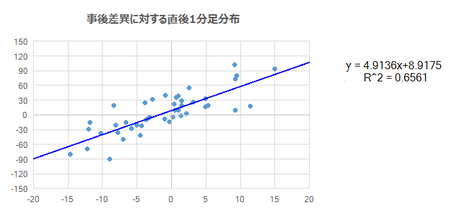

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.66�ŁAR�l�́�0.66��0.81�ł��B��A���ɑ��㉺�ɕ���20�����x�̃Y���́A���ւ��Ȃ��Ƃ͌����܂���B���ςȂ̂ŁA�����Ƒ傫�ȃY�����p�����܂��B���ւ������Ƃ������܂���B

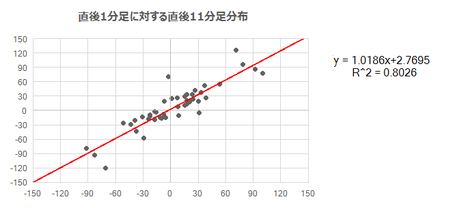

���ɁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̕��z�����}�Ɏ����܂��B

������̑��W��R^2�l��0.80�ŁAR�l�́�0.80��0.89�ł��B��A���̌W����1.02�ŁA���ϓI�ɂ͒���11�����I�l�͒���1�����I�l�t�߂ɂȂ肪���ł��B

�����������Ғl���d��������́A���\����1�����߂����璼��1�����I�l����ɂ���Ηǂ��ł��傤�B�z���̂Ƃ�����1�����I�l�����������O�A����V���[�g�A�Ƃ������@������܂��B

���̕��@�́A�|�W�V�������I�[�_�[���鎞�_�ł͎w�W���ʂɂ܂�������ł��i�܂����\���琔����ł��j�A�`���[�g�̓����ɋt����ƂȂ��Ă��܂��܂��B���m�^���̖ڈ�������������Ȃ��ƁA�����I�ɕK�������Ă��܂��̂ŁA���S�҂ɂ͌����܂���B

�������͂́A�������������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�w�W���\�O�̗\���́A���O���قƒ��O10-1�����Ƃ̕�����v����71������܂��B�����āA���O1�����͉ߋ��A����77���ŕ肪����܂��B

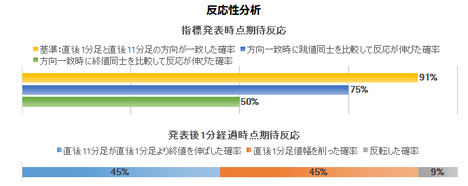

���\��́A���㍷�قƒ���1�����̕�����v����86���ƂȂ��Ă�����ɑf���ł��B����1�����ƒ���11�����̕�����v����91���ƍ����A���]���X�N�͏��������Ƃ��킩��܂��B

���̕����́A���O1�����Ƃ̕�����v����33���i�s��v��67���j�ƂȂ��Ă��܂��B

���������������ŁA�ߋ����\��ɔ�����L�������ۂ��ׂ܂��B

����1�����ƒ���11�����Ƃ̕�����v����91���ł��B����91���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�75���ł��B

����ǂ��A����91���̕�����v������A����1�����l����������11�����l���������Ȃ������Ƃ�50����������܂���B�S�Ă̏ꍇ�ł́A����1�����ƒ���11�����̏I�l���m���ׂĔ�����L���Ă������Ƃ�45���ƁA50������Ă��܂��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����6pips�A���l����3pips�ł��B���O���قƂ̕�����v����71���ŁA�t���������������������Ȃ������Ƃ�3��i�p�x7���j��������܂���B

���̊��Ԃ́A���O���ٔ��ʎ��̉��̕������}�C�i�X�Ȃ�V���[�g�A�v���X�Ȃ烍���O�ŁA���m�^���̖ڈ���3�E4pips���炢�ɂ��Ă����Ηǂ��ł��傤�B

�܂��A���O10-1����������10pips�ȏゾ�������Ƃ�8��܂��B���̂Ƃ����˂������ɒ���1�����������������Ƃ�3��ł��B�܂蒼�O10-1�����������傫���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B

���O10-1�������傫�������Ă��A�Q�ĂĒނ��Ă͂����܂���B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����12pips�A�ߋ����ϒl����9pips�ł��B���傻����̎w�W���\����Ɠ������炢�����܂��B���O1�����̉ߋ��A������77���ƁA�肪����܂��B

����ǂ��A��}����ŋ߂̓���������ƁA����قǑ傫�������Ă��Ȃ���ɉA����������قǍ�������܂���B���ʁA���̊��Ԃ̎���͌����킹�����������ł��B

���O1����������20pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x16���j����܂��B

����7��̒��O1���������˂������ƒ���1�����̕�����4���v���Ă��܂��B���O1�����������傫���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B�Q�ĂĒނ��Ă͂����܂���B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����42pips�A�ߋ����ϒl����32pips�ł��B�A���A2018�N�Ɍ���A���ϒ�����23pips�E���ϒl����16pips�ƁA�ȑO�ɔ�ׂĂ��Ȃ菬�����Ȃ��Ă��܂��B�傫����������Ǝv���Ă���Ƃ��Ɏv�����قǔ������Ȃ��ƁA���m�E���̃^�C�~���O���킵�Ă��܂��܂��B

���ӂ��܂��傤�B

�w�W���\�������O�̃|�W�V�����͂��܂芩�߂��܂����B�������Ƃ��̃_���[�W���傫�����܂��B1.2���ɏq�ׂ����������҂ł���Ƃ������ɂ��܂��傤�B

�ߑ唽���𗘗p��������́A�O����NFP���ʂ�26���l�ȏゾ�����Ƃ��Ɏs��\�z������肪���Ȃ��ƂƁA�O���̕��ώ������{0.4���ȏォ0���ȉ������������ɉߑ唼�����N���������Ȃ��Ƃ��A�|�W�V�����̍������蓾�܂��B

����ǂ��ANFP�ƕ��ώ������Ƃ��ɉߑ唽�������҂ł���Ƃ��ȂǁA���N��1���N���܂���B���P�̍�́ANFP�ƕ��ώ����̂ǂ��炩�ɉߑ唽�������҂ł���Ƃ��A��������̎��O���ق��ߑ唽�������Ɠ����Ƃ��Ƀ|�W�V�������I�[�_�[�ł��B

�ł��A���̃|�W�V�����͂��܂芩�߂��܂���B�������������Œ����ɘj����Ғl�ʼn҂����@�ł��B

���\��̒nj��͑����J�n�A�����I���ł��B

����1�����ƒ���11�����Ƃ̕�����v����91���ŁA����91���̕�����v���ɒ���1����������11���������������Ĕ�����L�������Ƃ�75���ł��B����ǂ��A����91���̕�����v������A����1�����l����������11�����l���������Ȃ������Ƃ�50����������܂���B�S�Ă̏ꍇ�ł́A����1�����ƒ���11�����̏I�l���m���ׂĔ�����L���Ă������Ƃ�45���ƁA50������Ă��܂��B

�����ƒ������Ă����Ɨ��m�i���j�ł��B

�Ō�ɒ���11���������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����52pips�A�ߋ����ϒl����36pips�ł��B�A���A2018�N�ɓ����Ă���́A���ϒ�����26pips�A���ϒl����17pips�Ɖߋ����ς̔�����������܂���B

�ߋ��̌X���ł́A����11�����I�l�͒���1�����I�l�Ƃقړ����ɂȂ�܂��i2.3���Q�Ɓj�B���\����1�����߂�����A����1�����I�l����ɏ�����Ƌt����̋@����M�����ƂɂȂ�܂��B

����1����������70pips�ȏ�ɂȂ������Ƃ͉ߋ�7��܂��B����7��̂���6��ŁA����1�����I�l�������ɒnj��J�n����ƁA����11��������������30pips�L�тĂ��܂��B���̒nj��̗��m�ڈ���15pips�ɂ���ƁA6��̂���5��A30pips�ɂ����2��A���m�ł��Ă��܂��B

����1����������75pips�ɒB������A����1�����I�l�����܂ő҂���15pips��_���Ēnj��ł��B

�������Ă����܂��B

�Ō�̕��j�͋C��t���܂��傤�B�{�w�W���\��̊�{�͏�ɏ�����ł��B�w�W���\�����10���ԂɈ�����ɔ������L�ё�����ꍇ�A�t����Ȃ�Ă��ׂ����Ⴀ��܂���B�����܂ŁA���\��10���Ԃɕ�������܂�Ȃ��ꍇ�ɂ����ʗp���Ȃ������ł��B

��������܂�Ȃ��ꍇ�Ƃ����̂́A�Ⴆ�A�ŏ��̐����Ԃ�1�����ɗz���ƉA�������݂Ɍ����Ƃ��ł��B���̏ꍇ���A���\����10�����߂���ƁA�ǂ̎��_���ň�����ɔ������L�ё����邱�Ƃ������悤�ł��B�w�W���ʂɑ��锽���̉ߋ��̌X���͂ł���̂́A���������w�W���\�O��10�����x�Ƃ������Ƃ����Y��Ȃ��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

���\�́A2018�N10���̖{�w�W���\�ȍ~�A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B�ȉ��́A2018�N10��7���ɍ����ւ��Ă��܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�����ɂ͖��Ȃ����̂́A��������Ԃ������Ȃ肪���ł��B�w�W���\���ɕ���25pips���m�ŁA1����1�{�������2.8pips�̃y�[�X�ƂȂ��Ă��܂��B�e���������Ԃ������w�W�Ȃ̂ŁA����͎d������܂���B

���m�^���̖ڈ������A�ڈ����Ȃ��Ƃ��͏����蒆�S�ɉߋ��̊e�핽�ϒl���A�e�ɂ���A���̎w�W�ƈ���đ傫���L�т�Ƃ��Ɉ�C�ɉ҂��܂��B�������傫���Ȃ��Ƃ����A���j����������X�^�C����������A������傫���L�т�`�����X��҂��Ƃ��厖�ł��B

�Ջ@���ςł̓z�����m�ɏ�肭�Ȃ��Ə��Ă܂���B�z�����m�ł͂Ȃ����o�������Ă����A���͂𑱂��邱�Ƃ��ł��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

OANDA�Ђɂ́uFX��Ђ�I�Ԋ�̓X�v���b�h�ƃL���b�V���o�b�N�L�����y�[�������ł͂Ȃ��v�ƌ������邾���̓���������܂��B

�܂��uOANDA FX ���{�v�̕��͉�ʂł��B�l�u���O�ł��̕��͉�ʂ��R�s�[�E�y�[�X�g���ėp���Ă��鎖��͂悭�����܂��B����͖������]�ڂȂ璘�쌠�@�ɐG��܂����A������������ł悭�]�ڂ���Ă���̂��A���Ђ̕��͉�ʂł��B���ꂮ�炢���Ђ��Y��ł킩��₷�����͉�ʂƂȂ��Ă��܂��B

����NDD (No Dealing Desk)�����ł̖����s���Ă��邱�Ƃł��BNDD�����Ƃ����̂́A�ڋq�̃I�[�_�[��OANDA�Ђ�����Ɏs�ꃌ�[�g�ŏ�����������̂��Ƃł��B�ʏ�AFX��Ђ́A������s��̗l�q���l�����A�������Ȃ��烌�[�g����Ă��邽�߁A�������[�g�̃Y����X�v���b�h�ɊJ�������������ł��B���̐S�z���Ȃ��_�����Г����ƌ����܂��B

�����āA1�ʉݒP�ʂł̎���Ƃ����͓̂��{�ł�SBI FX�g���[�h�Ђ��s���Ă��܂����A�b�P�ʂł̃X���b�v�t�^�Ƃ����͓̂��{�ŕ��������Ƃ�����܂���B�����ł��B

�@ ��_�ƕ���ٗp�Ґ�����

�i�ȉ��uNFP�v�Ɨ��L�j

�A ���Ɨ�

�B ���ώ����O����

�i�ȉ��u���ώ����v�Ɨ��L�j

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�����āA����̉����ł͂������V���Ȑ}�\��lj����A��L�����ƕ��́E�\���E������j���܂����B�܂��S�ʉ����ł��B

�Ȃ��A���̕��͂�2015�N1���W�v���`2018�N8���W�v���i���N9�����\���܂ł�44��j�̔��\���ʂf���Ă��܂��B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- ������\�I�Ȍo�ώw�W�Ƃ͌����A�ŋ߂̔����͕��ϓI�Ȏw�W���10pips���炢�傫�����x�ł��B

�{�w�W�́AFRB�i�Ē���j�̖@�I�Ӗ��̂ЂƂɌٗp�̍ő剻�����邽�߁AFRB���ɘa�^�����Ƃ������傫�ȕ��j�]�����ɊS�����܂肪���ł��B���߂́A���̕��j�̉����^�����ɊS���W�܂��Ă���AFRB����ɑ���{�w�W�̃C���p�N�g���������Ȃ��Ă��܂��B���ꂪ�{�w�W�ւ̔������ȑO�������������Ă���悤�ł��B - �����̃|�W�V��������̘_���Ƃ��Ă͎ア���̂́ANFP�ƕ��ώ����́A���\���ʂ̏㉺���̑傫���ɔ�ׂĎs��\�z���قڈ��̂��߁A�����L�p�Ȕ������N�����₷���Ƃ�������������܂��B

NFP��26���l�ȏゾ���������╽�ώ������{0.4���ȏォ0���ȉ������������́A�����Ɏs��\�z�����������N���������ł��B - ���������傫����������w�W�ŁA�傫�ȑ�������͔̂n�����Ă��܂��B�傫�������̂�����A���������ɒ����ɉ҂����������N�̗��v�𑝂₹�܂��i�Ǝv���܂��j�B

�w�W���\��́A�����ɒnj��J�n���đ����̗��m��_���܂��B���\����1�����߂�����A���ϓI�ɂ͏㉺��������1�����I�l��ڎw���ē��������Ȃ��Ƃ𗘗p���܂��B�A���i�ŋ߂͂���Ȃ��ƋN���܂��j����1����������70pips�ɒB������A�����҂��Ē���1�����I�l�������ɍĒnj����J�n����Ɨǂ��ł��傤�B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

�č��ٗp���v�́A�s��̊S���ł������o�ώw�W�ł��B

�ߋ��ɍł������ɉe�������̂�NFP�i��_�ƕ���ٗp�Ґ��j�ł����A�ŋ߂͕��ώ����ւ̒��ڂ����܂��Ă��܂��B�ȑO��FRB�i�Ē���j���������ώ����̐L�тɊS������|�A�q�ׂ�����ł��B�C���t�����i�ނ̂ɒ������㏸���Ȃ���A�����ꐬ�������܂ꂵ�Ă��܂��܂��B������AFRB�͕��ώ����̏㏸�ɊS�������ł��B

���߁i2018�N9��28���j��FOMC�����ł̌ٗp�Ɋւ��錻��F���́u�ٗp�̐L�т͊T���Ă��������������ŁA���Ɨ��͒Ⴂ�܂܁v�ł����B�����āu�͋����J���s��̏v�������āu�ɂ₩�ȗ��グ�����̏ɐ�������v�ƌ��_�Â��Ă��܂����B���ɂ��u�č��o�ς͐����ƓK�x�ȃC���t�����������Ă���v�|���L����Ă��܂����B

���āA�s��̊S�����ώ����Ɉڂ���������A�{�w�W�ւ̔����͏������Ȃ��Ă��܂��B

���ώ����������ɐL�тĂ���Ԃ́AFOMC�Ŏ�����錩�ʂ��Ɍٗp���v���e����^���Ȃ��ƍl�����Ă��邩��ł��傤�B���̌��ʂ��Ƃ����̂́A�h�b�g�`���[�g�iFOMC�����o�[�ɂ���s�����������\���j�̂��Ƃł��B���߂̃h�b�g�`���[�g�ł́A2018�N12���`2020�N���܂ł�0.25������5��̗��グ���s���\���ƂȂ��Ă��܂��B

�y1.2 �w�W���ځz

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

�܂���NFP�ł��B

�s��\�z�͔��\���ʂ̐��ڂƊW�Ȃ����肵�Ă��܂��B

�u���C����̂��v�Ǝv���Ă�����A2017�N9���W�v���ł́A�}���������ɓ��ĂĂ��܂��B���������A�ォ�猩����̂Ƃ��̗\�z�ƌ��ʂ̍��͋��e�ł�����̂́A���̂Ƃ��̔��\���O�ɂ���قǂ̉��~�\�z���X�ɉ����Ɓu�q����v���Ƃ͂ł��܂���B�Ȃ��Ȃ�A����ȑO�ɑ傫�����\���ʂ��������Ƃ��ɂ͋}���ĂĂ��Ȃ�����A�ł��B

���Ȃ݂ɁA2017�N9���W�v���Ɨ�10���W�v���ő傫���ω����Ă���̂́A�t�����_���n�߂Ƃ���쓌�����B�ւ̃n���P�[����Q�������ł��B

����Ȃ��Ƃ��A�s��\�z���u���C����̂��v�Ƃ������炢���肵�Ă���w�W�ł́A�ߑ唽�����A�e�ɂ��Ď��������@������܂��B

�O�����ǂ����������ɑO�����������Ȃ肪���ł��A����ɗL�v�ȏ��Ƃ͌����܂���B����ǂ��A�O�����ǂ����������ɁA�����̎s��\�z�������قǂ̈������N�������Ȃ�A����ɗL�v�ȏ��ƌ����܂��B

���������ߑ唽�����A�e�ɂ���ɂ́A�O���̎w�W���ʂ��ǂꂾ���������l�Ȃ�A���邢�͂ǂꂾ���Ⴂ���l�Ȃ痂���ɉߑ唽�����N���������Ȃ̂��A�\�ߒ��ׂĂ����K�v������܂��B

�Ⴆ�A���\���ʂ�27���l�ȏゾ�������Ƃ͉ߋ�5��܂��B����5��̂����A�����̔��\���ʂ��s��\�z������������Ƃ�4��ł��i���ғI����80���j�B���26���l�ȏ�Ɋɘa�����7��̂���5��i��71���j�A25���l�Ɋɘa�����9��̂���5��i��56���j�A�Ɗ��ғI�����͉������Ă����܂��B

����A���\���ʂ�10���l�ȉ����������Ƃ͉ߋ�3������܂���B����3��̂��������̔��\���ʂ��s��\�z�����������Ƃ�2��ł��B���12���l�ȉ��Ɋɘa�����4��̂���2��A14���l�ȉ��Ɋɘa�����6��̂���3��A�ł��B

�܂�A���\���ʂ�26���l�ȏゾ���������͎s��\�z������锽�����N����\���������A���\���ʂ��������������͎s��\�z������邩�ǂ����킩��Ȃ��A�Ƃ������Ƃ����_�ɂȂ�܂��B

���Ɏ��Ɨ��ł��B

�����ɂ���Đ��l�͈قȂ�܂����A�č��ł̓}�N�����_�Ŏ��Ɨ�3.5�`3.8���t�߂Ŋ��S�ٗp�ƌ��Ȃ��邻���ł��B���Ɋ��S�ٗp������ɋ߂���Ԃɂ��邱�Ƃ��킩��܂��B

�قڊ��S�ٗp��ԂƂ����F��������A���炭�͗\�z�Ƃ�0.1�����x�̘����͔��������ւ̉e�����������͂��ł��B

�Ō�ɕ��ώ����ł��B

���̐}���ꌩ�A���\���ʂ��{0.4���ȏォ0���ȉ��ɂȂ�ƁA�����͖߂��Ă��邱�ƂɋC�Â��܂��B���������A�����͂��������˂����܂Ȃ��ƁA���ꂪ�𗧂�ۂ����f�ł��܂���B

������ߑ唽���̌X���L���ׂĂ����܂��傤�B

���\���ʂ��{0.4���ȏゾ�������Ƃ́A�ߋ�7��܂��B����1��͑O�\�Ȃ̂ŁA�߂����N���邩�ۂ��܂��킩��܂���B�c��6��̂����A5��͗����Ɏs��\�z�������A1��͎s��\�z���l�ł��B

���\���ʂ�0���ȉ����������Ƃ́A�ߋ�6��܂��B����6��̂���4��͗����Ɏs��\�z�������Ă��܂��B

�v12��̂���9�����Ɏs��\�z���锽�����N�����Ă��܂��B

�ȏ�̂��Ƃ���A�{�w�W���ώ����́A�O�����{0.4���ȏォ0���ȉ������������Ɏs��\�z���锽�����N�����������ƌ����܂��i���ғI����75���j�B

���l���ɘa���Ă݂܂��傤�B

�O�����{0.3���ȏゾ�������͉ߋ�20��܂��i�Ō��1��͑O��Ȃ̂ŁA�����ł̕ꐔ��19��Ƃ��܂��j�B���̗����Ɏs��\�z������������Ƃ�13��ł��i���ғI����68���j�B

���l�ɁA�O�����{0.1���ȉ����������͉ߋ�14��܂��B���̗����Ɏs��\�z�����������Ƃ�9��ł��i���ғI����64���j�B

�������ɘa���Ă��A���̒��x�܂łȂ爫�������ł͂���܂���B

���������������N���₷�������́A�s��\�z���ߋ��{0.2�`0.3�����x�ň��肵�Ă���̂ɑ��A���\���ʂ͎s��\�z���������傫���㉺���������ȓ��������邩��A�ł��B

���ʊW���������肵�Ă���ȏ�A��X���l����ғI�������ω����Ă��A���̌X���̓A�e�ɂł����ƌ�����ł��傤�B

�y1.3 �w�W���ʗǔ۔�����@�z

�����̍��ڂ̔��\���ʂ����P�ƈ����ɑ������邱�Ƃ�����܂��B���̏ꍇ�A���ꂼ��̍��ڂ̉��P�∫���̒��x�����ɂȂ�܂����A�ǂ̍��ڂ��ǂꂾ�����������ɉe����^����̂��A�\�߂킩���Ă��Ȃ�����܂��B����āA���\���ږ��Ɏ��O���فE���㍷�قƎ��ԍ��ق����ꂼ�ꋁ�߁A�ǂ̍��ڂ��ǂꂾ�����������ɉe������̂����A���鎞�_�ɂ�����ߋ��̎��тɊ�Â����߂Ă����܂��B

�������ċ��߂���A�����i�ǂ��瑤�ɔ�������̂��́j���ʎ��ƌĂԂ��Ƃɂ��܂��B

�Ⴆ�A���㍷�ٔ��ʎ��́A

- 1✕NFP�̎��㍷�فm���l�n�[10✕���Ɨ��̎��㍷�فm���n�{30✕���ώ����̎��㍷�فm���n

�ł��B�ߋ��̎��㍷�فi���\���ʁ[�s��\�z�j�����̎��ɑ�����A���̎��̉����v���X�̂Ƃ��z���A�}�C�i�X�̂Ƃ��A���ɑΉ�����A�Ɖ��肵�܂��B����ƁA�ߋ��̎��ۂ̒���1�����Ƃ̕�����v����86���ł��B

�{�w�W�́A���\���ʂ̎s��\�z�ɑ���ǂ������ɔ��ɑf���ɔ������Ă������т�����܂��B�A������͗Ⴆ�A���ώ����̎��㍷��0.1�����A���Ɨ��̎��㍷��0.3����NFP�̎��㍷��0.3���l�ő��E����邱�Ƃ�m���Ă��Ă����A���ɑf���ɔ�������ƌ����܂��B

���l�ɁA���O���ٔ��ʎ��́A

- 1✕NFP�̎��O���فm���l�n�{15✕���Ɨ��̎��O���فm���n�[2✕���ώ����̎��O���فm���n

�ł��B�ߋ��̎��т��猾���A���̎��̉��̕����ƒ��O10-1������71���̕�����v��������܂��B

�{�w�W�́A�s��\�z�̑O�ʂɑ���ǂ������ɑf���ɔ����������ł��B

�Ō�ɁA���ԍ��ٔ��ʎ��́A

- 1✕NFP�̎��ԍ��فm���l�n�[15✕���Ɨ��̎��ԍ��فm���n�{30✕���ώ����̎��ԍ��فm���n

�ł��B�ߋ��̎��т��猾���A���̎��̉��̕����ƒ���11������77���̕�����v��������܂��B

�{�w�W�́A���\���ʂ̑O�ʂɑ���ǂ������ɑf���ɔ����������ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�y1.4 �w�W�Ԉ�v�����́z

�{���͕ʓr�NjL���܂��B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������͉ߋ����ς�42pips�ɂ��B���Ă��܂��B�����͑傫���A���\�������ׂ��Ń|�W�V�����������Ƃɂ͐T�d�łȂ�������܂���B

�A���A���̕��ϒl���Ĕ�����L�������Ƃ͉ߋ�36���ƁA��������3���1��ł��B�����āA����1����������22pips�`42pips�͈̔͂Ɏ��܂������Ƃ�48���ƁA�S�̂̔����߂��ɂȂ��Ă��܂��B

�A���A����1���������́A���ɑ傫���Ƃ��قLj�u�Œ���ŁA������̓����������Ȃ肪���ł��B���̂��߁A�ŋ߂̒���1�����l�����ǂ��Ȃ��Ă��邩�������Œ��ׂĂ����܂��B

�y2.2 ���Ԑ��ځz

���}�́A1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂł��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2015�N�̔������ˏo���đ傫���A2018�N�̔����͂���܂ł�菬�����Ȃ��Ă��܂��B

���ɁA1�N���ɋ�������O���فE���㍷�فE���ԍ��ق̔��ʎ��̉��̕��ϒl�̐��ڂ����}�Ɏ����܂��B���̃f�[�^����Βl�������Ă��܂��B

�w�W���قƔ������ق̂ӂ��̐}������ׂ�ƁA�������x�͎��O���قƎ��㍷�قƊW���Ȃ��悤�ł��B���O���قƎ��㍷�ق��Ƃ��ɑ傫�Ȑ��l�ƂȂ��Ă��܂��B����͎s��\�z���A�e�ɂȂ�Ȃ����Ƃ������Ă��܂��B

����O�ł��B�O�q�̂悤�ɁA�{�w�W�̎s��\�z��NFP�ƕ��ώ������u���C����̂��v�Ƃ������炢�قڈ�肾����ł��B

�A���A�����ɏq�ׂ�悤�Ɏ��㍷�قƒ���1�����̊W�́A�ʂɌ���ƁA���������̑��ւ�����܂��B�S�̂�����̂ƌʂɌ���̂Ƃł́A���_���قȂ邱�Ƃ�����܂��B

�s��\�z�����܂Ȃ����ԍ��ق́A����1�����E����11�����Ƒ��ւ����邩���m��܂���B�{�w�W�́A���̑����̎w�W�ƈ���āA���ԍ��ق̑召���������x�̑召�Ƒ��ւ��Ă���\��������܂��B

�y2.3 �ʔ������́z

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.66�ŁAR�l�́�0.66��0.81�ł��B��A���ɑ��㉺�ɕ���20�����x�̃Y���́A���ւ��Ȃ��Ƃ͌����܂���B���ςȂ̂ŁA�����Ƒ傫�ȃY�����p�����܂��B���ւ������Ƃ������܂���B

���ɁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̕��z�����}�Ɏ����܂��B

������̑��W��R^2�l��0.80�ŁAR�l�́�0.80��0.89�ł��B��A���̌W����1.02�ŁA���ϓI�ɂ͒���11�����I�l�͒���1�����I�l�t�߂ɂȂ肪���ł��B

�����������Ғl���d��������́A���\����1�����߂����璼��1�����I�l����ɂ���Ηǂ��ł��傤�B�z���̂Ƃ�����1�����I�l�����������O�A����V���[�g�A�Ƃ������@������܂��B

���̕��@�́A�|�W�V�������I�[�_�[���鎞�_�ł͎w�W���ʂɂ܂�������ł��i�܂����\���琔����ł��j�A�`���[�g�̓����ɋt����ƂȂ��Ă��܂��܂��B���m�^���̖ڈ�������������Ȃ��ƁA�����I�ɕK�������Ă��܂��̂ŁA���S�҂ɂ͌����܂���B

�y2.4 �������́z

�������͂́A�������������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�w�W���\�O�̗\���́A���O���قƒ��O10-1�����Ƃ̕�����v����71������܂��B�����āA���O1�����͉ߋ��A����77���ŕ肪����܂��B

���\��́A���㍷�قƒ���1�����̕�����v����86���ƂȂ��Ă�����ɑf���ł��B����1�����ƒ���11�����̕�����v����91���ƍ����A���]���X�N�͏��������Ƃ��킩��܂��B

���̕����́A���O1�����Ƃ̕�����v����33���i�s��v��67���j�ƂȂ��Ă��܂��B

���������������ŁA�ߋ����\��ɔ�����L�������ۂ��ׂ܂��B

����1�����ƒ���11�����Ƃ̕�����v����91���ł��B����91���̕�����v�������ɒ��ڂ���ƁA����1����������11���������������Ĕ�����L�������Ƃ�75���ł��B

����ǂ��A����91���̕�����v������A����1�����l����������11�����l���������Ȃ������Ƃ�50����������܂���B�S�Ă̏ꍇ�ł́A����1�����ƒ���11�����̏I�l���m���ׂĔ�����L���Ă������Ƃ�45���ƁA50������Ă��܂��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����6pips�A���l����3pips�ł��B���O���قƂ̕�����v����71���ŁA�t���������������������Ȃ������Ƃ�3��i�p�x7���j��������܂���B

���̊��Ԃ́A���O���ٔ��ʎ��̉��̕������}�C�i�X�Ȃ�V���[�g�A�v���X�Ȃ烍���O�ŁA���m�^���̖ڈ���3�E4pips���炢�ɂ��Ă����Ηǂ��ł��傤�B

�܂��A���O10-1����������10pips�ȏゾ�������Ƃ�8��܂��B���̂Ƃ����˂������ɒ���1�����������������Ƃ�3��ł��B�܂蒼�O10-1�����������傫���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B

���O10-1�������傫�������Ă��A�Q�ĂĒނ��Ă͂����܂���B

�y3.2 ���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����12pips�A�ߋ����ϒl����9pips�ł��B���傻����̎w�W���\����Ɠ������炢�����܂��B���O1�����̉ߋ��A������77���ƁA�肪����܂��B

����ǂ��A��}����ŋ߂̓���������ƁA����قǑ傫�������Ă��Ȃ���ɉA����������قǍ�������܂���B���ʁA���̊��Ԃ̎���͌����킹�����������ł��B

���O1����������20pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x16���j����܂��B

����7��̒��O1���������˂������ƒ���1�����̕�����4���v���Ă��܂��B���O1�����������傫���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B�Q�ĂĒނ��Ă͂����܂���B

�y3.3 ����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����̉ߋ����ϒ�����42pips�A�ߋ����ϒl����32pips�ł��B�A���A2018�N�Ɍ���A���ϒ�����23pips�E���ϒl����16pips�ƁA�ȑO�ɔ�ׂĂ��Ȃ菬�����Ȃ��Ă��܂��B�傫����������Ǝv���Ă���Ƃ��Ɏv�����قǔ������Ȃ��ƁA���m�E���̃^�C�~���O���킵�Ă��܂��܂��B

���ӂ��܂��傤�B

�w�W���\�������O�̃|�W�V�����͂��܂芩�߂��܂����B�������Ƃ��̃_���[�W���傫�����܂��B1.2���ɏq�ׂ����������҂ł���Ƃ������ɂ��܂��傤�B

�ߑ唽���𗘗p��������́A�O����NFP���ʂ�26���l�ȏゾ�����Ƃ��Ɏs��\�z������肪���Ȃ��ƂƁA�O���̕��ώ������{0.4���ȏォ0���ȉ������������ɉߑ唼�����N���������Ȃ��Ƃ��A�|�W�V�����̍������蓾�܂��B

����ǂ��ANFP�ƕ��ώ������Ƃ��ɉߑ唽�������҂ł���Ƃ��ȂǁA���N��1���N���܂���B���P�̍�́ANFP�ƕ��ώ����̂ǂ��炩�ɉߑ唽�������҂ł���Ƃ��A��������̎��O���ق��ߑ唽�������Ɠ����Ƃ��Ƀ|�W�V�������I�[�_�[�ł��B

�ł��A���̃|�W�V�����͂��܂芩�߂��܂���B�������������Œ����ɘj����Ғl�ʼn҂����@�ł��B

���\��̒nj��͑����J�n�A�����I���ł��B

����1�����ƒ���11�����Ƃ̕�����v����91���ŁA����91���̕�����v���ɒ���1����������11���������������Ĕ�����L�������Ƃ�75���ł��B����ǂ��A����91���̕�����v������A����1�����l����������11�����l���������Ȃ������Ƃ�50����������܂���B�S�Ă̏ꍇ�ł́A����1�����ƒ���11�����̏I�l���m���ׂĔ�����L���Ă������Ƃ�45���ƁA50������Ă��܂��B

�����ƒ������Ă����Ɨ��m�i���j�ł��B

�y3.4 ����11�����z

�Ō�ɒ���11���������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����52pips�A�ߋ����ϒl����36pips�ł��B�A���A2018�N�ɓ����Ă���́A���ϒ�����26pips�A���ϒl����17pips�Ɖߋ����ς̔�����������܂���B

�ߋ��̌X���ł́A����11�����I�l�͒���1�����I�l�Ƃقړ����ɂȂ�܂��i2.3���Q�Ɓj�B���\����1�����߂�����A����1�����I�l����ɏ�����Ƌt����̋@����M�����ƂɂȂ�܂��B

����1����������70pips�ȏ�ɂȂ������Ƃ͉ߋ�7��܂��B����7��̂���6��ŁA����1�����I�l�������ɒnj��J�n����ƁA����11��������������30pips�L�тĂ��܂��B���̒nj��̗��m�ڈ���15pips�ɂ���ƁA6��̂���5��A30pips�ɂ����2��A���m�ł��Ă��܂��B

����1����������75pips�ɒB������A����1�����I�l�����܂ő҂���15pips��_���Ēnj��ł��B

�[�[�[��€����A$�[�[�[

�������Ă����܂��B

- ���O10-1�����́A���O���ٔ��ʎ��̉��̕������}�C�i�X�Ȃ�V���[�g�A�v���X�Ȃ烍���O�ŁA���m�^���̖ڈ���3�E4pips���炢�ŗǂ��ł��傤�B

- NFP�ƕ��ώ����̂ǂ��炩�ɉߑ唽�������҂ł���Ƃ��A��������̎��O���ق��ߑ唽�������Ɠ����Ƃ��A���̕����Ƀ|�W�V�������I�[�_�[���܂��B���\����̒��˂ŗ��m�^���ł��B

- ���\����̒nj��͑����J�n�A�����I���ł��B

- ����1����������70pips�ɒB������A���I�l�������܂ő҂��Ēnj���15pips�̗��m��_���܂��B�A���A����11�����I�l�����܂ŐL�ё��������Ƃ͏��Ȃ��A���\���琔����15pips�̗����ɒB���Ȃ���A�ǂ����Ō��ς��Ă����������ǂ��ł��傤�B

- ����1�����I�l����ɁA���������Β���1�����I�l�Ɍ������߂���_���Ďw�W���ʂɑ��t����A�����Ĕ��]���Ē���1�����I�l�Ɍ����Ďw�W���ʂɑ�������̋@����M���܂��B�ڈ���3pips���x��_����ꍇ�ł��B

�Ō�̕��j�͋C��t���܂��傤�B�{�w�W���\��̊�{�͏�ɏ�����ł��B�w�W���\�����10���ԂɈ�����ɔ������L�ё�����ꍇ�A�t����Ȃ�Ă��ׂ����Ⴀ��܂���B�����܂ŁA���\��10���Ԃɕ�������܂�Ȃ��ꍇ�ɂ����ʗp���Ȃ������ł��B

��������܂�Ȃ��ꍇ�Ƃ����̂́A�Ⴆ�A�ŏ��̐����Ԃ�1�����ɗz���ƉA�������݂Ɍ����Ƃ��ł��B���̏ꍇ���A���\����10�����߂���ƁA�ǂ̎��_���ň�����ɔ������L�ё����邱�Ƃ������悤�ł��B�w�W���ʂɑ��锽���̉ߋ��̌X���͂ł���̂́A���������w�W���\�O��10�����x�Ƃ������Ƃ����Y��Ȃ��B

�W.���͌��_

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- ������\�I�Ȍo�ώw�W�Ƃ͌����A�ŋ߂̔����͕��ϓI�Ȏw�W���10pips���炢�傫�����x�ł��B

�{�w�W�́AFRB�i�Ē���j�̖@�I�Ӗ��̂ЂƂɌٗp�̍ő剻�����邽�߁AFRB���ɘa�^�����Ƃ������傫�ȕ��j�]�����ɊS�����܂肪���ł��B���߂́A���̕��j�̉����^�����ɊS���W�܂��Ă���AFRB����ɑ���{�w�W�̃C���p�N�g���������Ȃ��Ă��܂��B���ꂪ�{�w�W�ւ̔������ȑO�������������Ă���悤�ł��B - �����̃|�W�V��������̘_���Ƃ��Ă͎ア���̂́ANFP�ƕ��ώ����́A���\���ʂ̏㉺���̑傫���ɔ�ׂĎs��\�z���قڈ��̂��߁A�����L�p�Ȕ������N�����₷���Ƃ�������������܂��B

NFP��26���l�ȏゾ���������╽�ώ������{0.4���ȏォ0���ȉ������������́A�����Ɏs��\�z�����������N���������ł��B - ���������傫����������w�W�ŁA�傫�ȑ�������͔̂n�����Ă��܂��B�傫�������̂�����A���������ɒ����ɉ҂����������N�̗��v�𑝂₹�܂��i�Ǝv���܂��j�B

�w�W���\��́A�����ɒnj��J�n���đ����̗��m��_���܂��B���\����1�����߂�����A���ϓI�ɂ͏㉺��������1�����I�l��ڎw���ē��������Ȃ��Ƃ𗘗p���܂��B�A���i�ŋ߂͂���Ȃ��ƋN���܂��j����1����������70pips�ɒB������A�����҂��Ē���1�����I�l�������ɍĒnj����J�n����Ɨǂ��ł��傤�B

�ߋ��̌X���Ɋ�Â���̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�[�[�[��€����A$�[�[�[

���\�́A2018�N10���̖{�w�W���\�ȍ~�A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B�ȉ��́A2018�N10��7���ɍ����ւ��Ă��܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т́A���̕\�ɂ͊܂߂Ă��܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�����ɂ͖��Ȃ����̂́A��������Ԃ������Ȃ肪���ł��B�w�W���\���ɕ���25pips���m�ŁA1����1�{�������2.8pips�̃y�[�X�ƂȂ��Ă��܂��B�e���������Ԃ������w�W�Ȃ̂ŁA����͎d������܂���B

���m�^���̖ڈ������A�ڈ����Ȃ��Ƃ��͏����蒆�S�ɉߋ��̊e�핽�ϒl���A�e�ɂ���A���̎w�W�ƈ���đ傫���L�т�Ƃ��Ɉ�C�ɉ҂��܂��B�������傫���Ȃ��Ƃ����A���j����������X�^�C����������A������傫���L�т�`�����X��҂��Ƃ��厖�ł��B

�Ջ@���ςł̓z�����m�ɏ�肭�Ȃ��Ə��Ă܂���B�z�����m�ł͂Ȃ����o�������Ă����A���͂𑱂��邱�Ƃ��ł��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

OANDA�Ђɂ́uFX��Ђ�I�Ԋ�̓X�v���b�h�ƃL���b�V���o�b�N�L�����y�[�������ł͂Ȃ��v�ƌ������邾���̓���������܂��B

�܂��uOANDA FX ���{�v�̕��͉�ʂł��B�l�u���O�ł��̕��͉�ʂ��R�s�[�E�y�[�X�g���ėp���Ă��鎖��͂悭�����܂��B����͖������]�ڂȂ璘�쌠�@�ɐG��܂����A������������ł悭�]�ڂ���Ă���̂��A���Ђ̕��͉�ʂł��B���ꂮ�炢���Ђ��Y��ł킩��₷�����͉�ʂƂȂ��Ă��܂��B

����NDD (No Dealing Desk)�����ł̖����s���Ă��邱�Ƃł��BNDD�����Ƃ����̂́A�ڋq�̃I�[�_�[��OANDA�Ђ�����Ɏs�ꃌ�[�g�ŏ�����������̂��Ƃł��B�ʏ�AFX��Ђ́A������s��̗l�q���l�����A�������Ȃ��烌�[�g����Ă��邽�߁A�������[�g�̃Y����X�v���b�h�ɊJ�������������ł��B���̐S�z���Ȃ��_�����Г����ƌ����܂��B

�����āA1�ʉݒP�ʂł̎���Ƃ����͓̂��{�ł�SBI FX�g���[�h�Ђ��s���Ă��܂����A�b�P�ʂł̃X���b�v�t�^�Ƃ����͓̂��{�ŕ��������Ƃ�����܂���B�����ł��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB