�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N10��10��

10��11���o�ώw�W�i���ʌ��؍ρj

8���AIMF�͐��E�o�ό��ʂ��\���A2018�N�E2019�N�̐��EGDP��0.2�������C������܂����B�f�Ֆ��C�ƐV�����ʉ݈��������ɋ����Ă��܂��B

�t�����_�p�Ŕ��������n���P�[���ɂ���āA�ă��L�V�R�p�݂̖��c�ō̌@���x�~�����Ă��܂��B9�����_�ŋx�~�����20���A10���Ƀt�����_�B�ɏ㗤��͂قڑS�ċx�~���邻���ł��B�����ɂ�����ƁA�ĕ����͏㏸�������ł��B�A���A���ꂪ�N����̂͂��ꂩ��ŁA�������甭�\�����9���W�v��PPI�ECPI�E�A�������Ƃ͊W����܂���B

�����21:30�ɕč�PPI�A����11��21:30�ɂ��č�CPI�A�����12��21:30�͕č��A�������w�������\����܂��B���T�͕ĕ����w�W�̏T�ł��B

���CPI���\�O�����ł̒��ӓ_�ł��B

�����̎w�W����L����CPI�ւ̉ߋ������͂��傫���\������܂��B����́ACPI���������㍂�Ɠ������\���������Ƃ��������߂ł��B

CPI���P�ƂŔ��\���ꂽ�ꍇ�A����1�����̉ߋ����ϒ�����21pips�A���l����15pips�ł��B2018�N�ɓ����Ă���́A����琔���͂��ꂼ��11pips�E2pips�Ƃ��Ȃ菬�����Ȃ��Ă��܂��B

�傫����������Ǝv���Ă����̂ɑ債�Ĕ������Ȃ��ƁA���m�̋@����킵�Ă��܂������ł��B�C��t���܂��傤�B

�܂��A���O10-1�����͂��܂ɑ傫�����˂܂��B����ǂ��A�ߋ��ɒ��O10-1������10pips�ȏ㒵�˂��Ƃ��A����1�����Ƃ̕�����v����50���ł��B���O10-1�������傫�����˂�����ƌ����āA�Q�ĂĒǂ������邱�ƂɈӖ��͂���܂���B

����ǂ��A���O1������10pips�ȏ㒵�˂��Ƃ��A����1�����͂������̋t�����ɔ������Ă��܂��B�A���u�����v�ƌ����Ă��A����͉ߋ�����3��̎��тł��B���т����Ȃ��̂ŁA���̌��ʂ��A�e�ɂ���̂łȂ��A�������\�O�ɒ��O1�������傫�����˂������Ƀ|�W�V�����������Ă����Ȃ�A���̂Ƃ����m���Ă����������ǂ��ł��傤�B

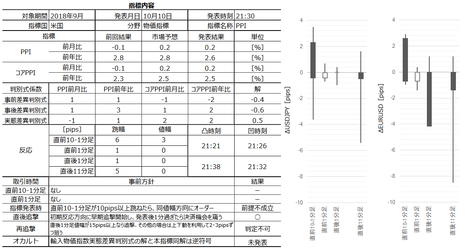

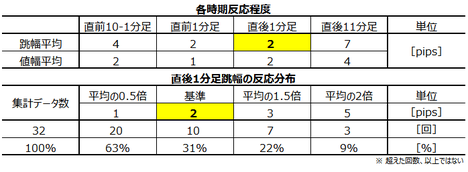

�{�w�W��2015�N�ȍ~�̔������x�͎��̒ʂ�ł��B�i�j����2018�N�̔������x�ł��B���l�́A�{�w�W���������㍂�ƕʂ̓��ɔ��\���ꂽ�Ƃ��̍ŐV�l�ł��B

�E���O10-1�����̉ߋ����ϒ�����7pips�A���l����4pips

�E����1�����̉ߋ����ϒ�����20pips�i11pips�j�A���l����14pips�i5pips�j

�E����11�����̉ߋ����ϒ�����26pips�i15pips�j�A���l����18pips�i10pips�j

���ɍ��\�̎s��\�z�i�O�ʁj�ł��B

�E�O����́{0.2���i�{0.2���j

�E�O�N��́{2.4���i�{2.7���j

�E�R�A�O����́{0.2���i�{0.1���j

�E�R�A�O�N��́{2.3���i�{2.2���j

�O����萔�l���傫���Ȃ������ڂƏ������Ȃ������ڂ����݂��Ă�����̂́A���O���ٔ��ʎ��̉��́{0.1�ł��B�R�A�w���̕����d������܂��B

���O�ڍו��͋L���ɂ�����ߋ��X���Ɋ�Â�������j�ł��B�A���A�ȉ��̐��l�́A�{�w�W���������㍂�ƕʂ̓��ɔ��\���ꂽ�Ƃ��̍ŐV�l�ł��B

�E���O1�����̓V���[�g���I�[�_�[���A���m�E���̖ڈ���2�E3pips�ł��B

�@���O1�����̉ߋ��A������90���ł��B���O�̒l���������Ď�����~�߂邱�Ƃ͂����Ă��A�����O���I�[�_�[����I���͂���܂���B

�E�������O1������10pips�ȏ㒵�˂���A�w�W���\���O�ɂ���Ƌt�����Ƀ|�W�V�������I�[�_�[���A���\����̒��˂ŗ��m�^���ł��B

�@���O1������10pips�ȏ㒵�˂Ȃ�������A���O10-1�������A���������Ƃ��Ɏw�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�E�����܂��B

�@�{���A�����̂��Ƃ��N���Ȃ������Ƃ��́A�O���W�v����ISM���Ɖ��i�w���̎��ԍ��قƓ��������Ƀ|�W�V���������܂��B�A���A���̃|�W�V�����́A�{�w�W�̎s��\�z�����������ɂȂ��Ă�����A�{�w�W���O���ق�1.0�ȏ�̏ꍇ�̂ݎ�邱�Ƃɂ��܂��B

�@�O���W�v����ISM���Ɖ��i�w���̎��ԍ��ق�62.8�[63.4����0.6�ł��B�{�w�W���O���ق́{0.1�ł��B����͑O���W�v����ISM�����i�w�����ԍ��قƂ̊W�͎g���܂���B

�E�w�W���\��̒nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n�E�������m�i���j�ł��B

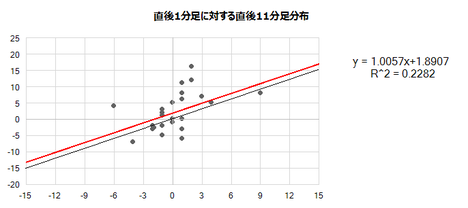

�@����1�����ƒ���11�����Ƃ̕�����v����83���ł��B�����āA����83���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�76���ł��B���������A����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�50���ł��B

�w�W���\��̔�����������ɐL�ё�����ꍇ�A������1���ԑ��̃��W�X�^���X��T�|�[�g�ł͎~�܂�Ȃ��\��������܂��B�`���[�g��4���ԑ�������ɕς��ă��W�X�^���X��T�|�[�g�̈ʒu�����Ă����܂��傤�B����11�����n�l�ɑ�40pips�O��ɂ���炪����ꍇ�A���Ɉӎ����Ă����܂��傤�B

�ȉ���12��15�����ɒNjL���Ă��܂��B

CPI���\���ʂ͑S�̓I�ɗ\�z������������̂́A�R�A�O����E�R�A�O�N�䂪�O�����l�Ńv���X���ڂ��Ă��܂����B���㍷�فE���ԍ��قƂ��ɔ��ʎ��̉��̕����̓}�C�i�X�ŁA�A���ł̔����ɑΉ����Ă��܂��B

���\����͉A�����Ƀq�Q���`�����A���炭���ݍ�����ɗz�����ɔ��������̂́A�㉺�����J��Ԃ��܂����B112.4�㔲����22:45����23�����A�������112.46�t�߂��ꎞ�����A4���ԑ��]����112.46�t�߂��M�������̂́A���̌�͊��������ɂ��USD�͔����܂����B

�ڍו��͋L���Ɋ�Â����O������j�̍̓_�͑S�āu✕�v�ł����B

����nj��́A�^�C�~���O����ł͋͂��ɗ��m�ł����Ǝv���܂����A�ǂ��炩�ƌ����ΉA�����Ƀq�Q���`�����Ă���͔��]�Ɍ����Đi��ł����̂Łu✕�v�Ƃ��܂��B

������ʂ����\�ɓZ�߂܂��B

�ߋ�����̐��т����\�ɓZ�߂܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�����ő勉�̌l���������^���T�[�o�[�w�����|�b�v�I�����^���T�[�o�[�x�́A���z100�~�i�Ŕ��j�`�ŗe�ʍő�400GB�I������������������Ȃ��A��l�CWordPress�̊ȒP�C���X�g�[��/�E�F�u���[���[�ȂNj@�\�����ځI���L/�Ǝ�SSL���o�b�`���Ή��ŃZ�L�����e�B������S�I

�������A�I�����C���}�j���A����C�u�`���b�g�ȂǁA

�[�������T�|�[�g�ŏ��S�҂̕��ł����S�ł��B

�����̂��������Ԃ�10���Ԃ���܂��̂ŁA

�܂��͂��C�y�ɂ����p���Ă݂Ă��������ˁI

�������|�b�v�I�����^���T�[�o�[�͂�����

�t�����_�p�Ŕ��������n���P�[���ɂ���āA�ă��L�V�R�p�݂̖��c�ō̌@���x�~�����Ă��܂��B9�����_�ŋx�~�����20���A10���Ƀt�����_�B�ɏ㗤��͂قڑS�ċx�~���邻���ł��B�����ɂ�����ƁA�ĕ����͏㏸�������ł��B�A���A���ꂪ�N����̂͂��ꂩ��ŁA�������甭�\�����9���W�v��PPI�ECPI�E�A�������Ƃ͊W����܂���B

�[�[�[��€����A$�[�[�[

�����21:30�ɕč�PPI�A����11��21:30�ɂ��č�CPI�A�����12��21:30�͕č��A�������w�������\����܂��B���T�͕ĕ����w�W�̏T�ł��B

���CPI���\�O�����ł̒��ӓ_�ł��B

�����̎w�W����L����CPI�ւ̉ߋ������͂��傫���\������܂��B����́ACPI���������㍂�Ɠ������\���������Ƃ��������߂ł��B

CPI���P�ƂŔ��\���ꂽ�ꍇ�A����1�����̉ߋ����ϒ�����21pips�A���l����15pips�ł��B2018�N�ɓ����Ă���́A����琔���͂��ꂼ��11pips�E2pips�Ƃ��Ȃ菬�����Ȃ��Ă��܂��B

�傫����������Ǝv���Ă����̂ɑ債�Ĕ������Ȃ��ƁA���m�̋@����킵�Ă��܂������ł��B�C��t���܂��傤�B

�܂��A���O10-1�����͂��܂ɑ傫�����˂܂��B����ǂ��A�ߋ��ɒ��O10-1������10pips�ȏ㒵�˂��Ƃ��A����1�����Ƃ̕�����v����50���ł��B���O10-1�������傫�����˂�����ƌ����āA�Q�ĂĒǂ������邱�ƂɈӖ��͂���܂���B

����ǂ��A���O1������10pips�ȏ㒵�˂��Ƃ��A����1�����͂������̋t�����ɔ������Ă��܂��B�A���u�����v�ƌ����Ă��A����͉ߋ�����3��̎��тł��B���т����Ȃ��̂ŁA���̌��ʂ��A�e�ɂ���̂łȂ��A�������\�O�ɒ��O1�������傫�����˂������Ƀ|�W�V�����������Ă����Ȃ�A���̂Ƃ����m���Ă����������ǂ��ł��傤�B

�{�w�W��2015�N�ȍ~�̔������x�͎��̒ʂ�ł��B�i�j����2018�N�̔������x�ł��B���l�́A�{�w�W���������㍂�ƕʂ̓��ɔ��\���ꂽ�Ƃ��̍ŐV�l�ł��B

�E���O10-1�����̉ߋ����ϒ�����7pips�A���l����4pips

�E����1�����̉ߋ����ϒ�����20pips�i11pips�j�A���l����14pips�i5pips�j

�E����11�����̉ߋ����ϒ�����26pips�i15pips�j�A���l����18pips�i10pips�j

���ɍ��\�̎s��\�z�i�O�ʁj�ł��B

�E�O����́{0.2���i�{0.2���j

�E�O�N��́{2.4���i�{2.7���j

�E�R�A�O����́{0.2���i�{0.1���j

�E�R�A�O�N��́{2.3���i�{2.2���j

�O����萔�l���傫���Ȃ������ڂƏ������Ȃ������ڂ����݂��Ă�����̂́A���O���ٔ��ʎ��̉��́{0.1�ł��B�R�A�w���̕����d������܂��B

���O�ڍו��͋L���ɂ�����ߋ��X���Ɋ�Â�������j�ł��B�A���A�ȉ��̐��l�́A�{�w�W���������㍂�ƕʂ̓��ɔ��\���ꂽ�Ƃ��̍ŐV�l�ł��B

�E���O1�����̓V���[�g���I�[�_�[���A���m�E���̖ڈ���2�E3pips�ł��B

�@���O1�����̉ߋ��A������90���ł��B���O�̒l���������Ď�����~�߂邱�Ƃ͂����Ă��A�����O���I�[�_�[����I���͂���܂���B

�E�������O1������10pips�ȏ㒵�˂���A�w�W���\���O�ɂ���Ƌt�����Ƀ|�W�V�������I�[�_�[���A���\����̒��˂ŗ��m�^���ł��B

�@���O1������10pips�ȏ㒵�˂Ȃ�������A���O10-1�������A���������Ƃ��Ɏw�W���\���O�Ƀ����O���I�[�_�[���A���\����̒��˂ŗ��m�E�����܂��B

�@�{���A�����̂��Ƃ��N���Ȃ������Ƃ��́A�O���W�v����ISM���Ɖ��i�w���̎��ԍ��قƓ��������Ƀ|�W�V���������܂��B�A���A���̃|�W�V�����́A�{�w�W�̎s��\�z�����������ɂȂ��Ă�����A�{�w�W���O���ق�1.0�ȏ�̏ꍇ�̂ݎ�邱�Ƃɂ��܂��B

�@�O���W�v����ISM���Ɖ��i�w���̎��ԍ��ق�62.8�[63.4����0.6�ł��B�{�w�W���O���ق́{0.1�ł��B����͑O���W�v����ISM�����i�w�����ԍ��قƂ̊W�͎g���܂���B

�E�w�W���\��̒nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n�E�������m�i���j�ł��B

�@����1�����ƒ���11�����Ƃ̕�����v����83���ł��B�����āA����83���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�76���ł��B���������A����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�50���ł��B

�w�W���\��̔�����������ɐL�ё�����ꍇ�A������1���ԑ��̃��W�X�^���X��T�|�[�g�ł͎~�܂�Ȃ��\��������܂��B�`���[�g��4���ԑ�������ɕς��ă��W�X�^���X��T�|�[�g�̈ʒu�����Ă����܂��傤�B����11�����n�l�ɑ�40pips�O��ɂ���炪����ꍇ�A���Ɉӎ����Ă����܂��傤�B

�ȏ�

�ȉ���12��15�����ɒNjL���Ă��܂��B

�[�[�[��€����A$�[�[�[

�y���㌟�z

CPI���\���ʂ͑S�̓I�ɗ\�z������������̂́A�R�A�O����E�R�A�O�N�䂪�O�����l�Ńv���X���ڂ��Ă��܂����B���㍷�فE���ԍ��قƂ��ɔ��ʎ��̉��̕����̓}�C�i�X�ŁA�A���ł̔����ɑΉ����Ă��܂��B

���\����͉A�����Ƀq�Q���`�����A���炭���ݍ�����ɗz�����ɔ��������̂́A�㉺�����J��Ԃ��܂����B112.4�㔲����22:45����23�����A�������112.46�t�߂��ꎞ�����A4���ԑ��]����112.46�t�߂��M�������̂́A���̌�͊��������ɂ��USD�͔����܂����B

�ڍו��͋L���Ɋ�Â����O������j�̍̓_�͑S�āu✕�v�ł����B

����nj��́A�^�C�~���O����ł͋͂��ɗ��m�ł����Ǝv���܂����A�ǂ��炩�ƌ����ΉA�����Ƀq�Q���`�����Ă���͔��]�Ɍ����Đi��ł����̂Łu✕�v�Ƃ��܂��B

������ʂ����\�ɓZ�߂܂��B

�ߋ�����̐��т����\�ɓZ�߂܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�����ő勉�̌l���������^���T�[�o�[�w�����|�b�v�I�����^���T�[�o�[�x�́A���z100�~�i�Ŕ��j�`�ŗe�ʍő�400GB�I������������������Ȃ��A��l�CWordPress�̊ȒP�C���X�g�[��/�E�F�u���[���[�ȂNj@�\�����ځI���L/�Ǝ�SSL���o�b�`���Ή��ŃZ�L�����e�B������S�I

�������A�I�����C���}�j���A����C�u�`���b�g�ȂǁA

�[�������T�|�[�g�ŏ��S�҂̕��ł����S�ł��B

�����̂��������Ԃ�10���Ԃ���܂��̂ŁA

�܂��͂��C�y�ɂ����p���Ă݂Ă��������ˁI

�������|�b�v�I�����^���T�[�o�[�͂�����

�L���ȏ�

�^�O�FCPI,PPI

�y���̃J�e�S���[�̍ŐV�L���z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N10��09��

10��10���o�ώw�W�i���ʌ��؍ρj

�čō��ٔ����ɋ��a�}��������₪�c��F����܂����B�������̏��F�����鑛���ŁA����}�͎x�����������Ă������Ƃ�����Ă��܂����B�c���p�Ƃ����̂͂����������̂����m��܂��A�ǁ[�����[�Ȃ�̂Ɍ����点���Ă�A�Ɛ��ԂɌ�����ƁA�x��������������̂Ȃ̂ł��傤�B

���a�}�ւ̎x���҂́A�đ哝�̂��u����͂Ȃ����낤�v�Ǝv���Ă����I�������u�����Ɏ�낤�Ƃ��Ă��邱�Ƃ������܂��B����}�ւ̎x���́A�u����͂Ȃ����낤�v�Ƃ������R�ƁA�v����Ɂu�������������v�Ƃ������R�ɐs����悤�ł��BTV�ł͂킩��₷�������������l�̎p�����f�����̂ŁA��������Ă��邱������e������܂��B���{�ʼne������Ă��S�R�W�Ȃ����ǁB

�A���A�x�����Ƃ͕ʂɁA�đI�����ʂ̗\�z�ɂ͊�t���z�Ƃ����o�����[�^������܂��B������͖���}����N�E���N�̊�t���z�����ɏ����Ă���A���a�}�͋�킪�`�����Ă��܂��B

���ԑI����11��6���ŁA����1�������܂����B

�ǂ��Ȃ�̂ł��傤�B�����Ƃ��W�Ȃ����ǁB

���Ė���10���́A

�����\����܂��B

17:30�̎���́A�����킹�邱�Ƃɂ��܂��B���O���͂̕��j���K�p�O�Ƃ��܂��B

�܂��A�f�Վ��x�͉ߋ��ɔ��\��̔��������ւ̉e�����قڂȂ����Ƃ��킩���Ă��܂��B�����͖�肠��܂���B

����GDP�́A�p�����Ɠ��v����2018�N7��������\���J�n��������̎w�W�ł��B���Y���ŏI�������40����Ɍ��\����܂��B

����A�]�����l��������l�͓��Y�������1.5������Ɍ��\�����悤�ɂȂ�܂����i�]���͖�1������j�B���㔭�\����鑬��l�͎x�o�ʂ⏊���ʂ����܂��Đ��v����܂��B����܂ł̑���l�͐��Y�ʂ����̃f�[�^�ō쐬����Ă��܂����B

���̂��Ƃ́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̈ʒu�Â������ΓI�ɒቺ���邱�Ƃ��Ӗ�����Ǝv���܂��B�ǂ̂��炢�ቺ����̂��i�ቺ���Ȃ��̂��j�́A�܂��c���ł��Ă��܂���B

����GDP�����\����n�߂�7���ȍ~�挎�܂ŁA3���čz�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ɠ������\����Ă��܂��B���w�W��������������\�����̂��ǂ����͂킩��܂���B

���w�W���������\���ꂽ�ߋ�3��ŁA�w�W���ʂ̉e���͂̋���������ׂĂ����܂��傤�B

�w�W���ʂ̗ǂ������͎��㍷�ٔ��ʎ��̉���p���܂��B

�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��́A3✕�z�H�ƑO����́i���\���ʁ[�s��\�z�j�{2✕�z�H�ƑO�N��́i���\���ʁ[�s��\�z�j�{1✕�����ƑO����́i���\���ʁ[�s��\�z�j�A�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ���1�����̕�����v���͉ߋ�79���ƂȂ��Ă��܂��B�܂�A���̔��ʎ��͉ߋ��̎��т���A�e�ɂł��܂��B

����A����GDP�̎��㍷�ق͑O����́A���\���ʁ[�s��\�z�A�����㍷�ٔ��ʎ��̉��Ƃ��܂��B

���\A�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��̉��ł��BB�͌���GDP�̎��㍷�ٔ��ʎ��̉��ł��B�����āAC�͒���1�����̕����t���I�lpips�ł��B

�@�@�@�@�@�@�@A�@�@B�@�@C

5���W�v���@��5.4�@�@0�@ ��15�@�@

6���W�v���@�{0.9�@��0.1�@�� 5

7���W�v���@��1.1�@�{0.1�@�� 2

8���W�v���@�@�@�@����ł�

����ł͎c�O�Ȃ���A�ǂ���̎w�W�̉e���͂����������܂����ʂł��܂���B

����āA����̎���͌����킹�邱�Ƃɂ��܂��B

���\�̃^�C�~���O���猾���A1�E4�E7�E10���ɔ��\����錎��GDP�́A�]����GDP����l�ɑ����������ȋC�����܂��B�������ǂ����́A����̔��\���ʂƔ������x�����Č������邵������܂���ˁB

�ȉ��A10��10��12���߂��ɒNjL���Ă��܂��B

21:30�́A�č�PPI�����\����܂��B

�{�w�W�͔��\��������̌�10�����ŏI�I�Ɏw�W���ʂ̗ǂ������ɑf���ɔ����������ł��B���������A�����͏������e���������Ԃ��Z���X��������܂��B2017�N�ȍ~�́A����11����������20pips�ɒB�������Ƃ���x������܂���B

�ςȘb�ł����APPI�̉��P�^�������傫���ƁA���̌�Ŕ��\�����CPI�̔��\�O�ɐ���オ�邱�Ƃ������C�����܂��B�u�ςȘb�v�Ƃ����̂́A�{���APPI�͂������CPI�����\����Ă��A�����W�v�������甽�f����Ȃ��͂�������A�ł��B�u����オ��v�Ƃ́ACPI���\�O��PPI�̉��P���傫�����USD���APPI�̈������傫�����USD���ɂȂ肪���Ȃ��Ƃł��B����オ��͉��B���ԏ��Ղ��I����������n�܂�܂��B

���ہACPI���\�O�̉���L���ɂ�PPI�̌��ʂɐG�ꂽ���̂��U������܂��B����ǂ��A�����͓����W�v��PPI��CPI�̉��P�^��������v�������ƂȂ�ĉߋ�53����������܂���B�قڃT�C�R���Œ������߂�̂Ɠ����ł��B

�s��\�z�i�O�ʁj�́A

�E�O���䂪�{0.2�m���n�i��0.1�m���n�j

�E�O�N�䂪�{2.8�m���n�i�{2.8�m���n�j

�E�R�A�O���䂪�{0.2�m���n�i��0.1�m���n�j

�E�R�A�O�N�䂪�{2.5�m���n�i�{2.3�m���n�j

�ŁA���O���ٔ��ʎ��̉��́�0.4�ł��B

�ߋ��̔������x�i2018�N���\���j�́A

�E���O10-1������3pips�i3pips�j

�E����1������8pips�i3pips�j

�E����11������11pips�i6pips�j

�ł��B2018�N�ɓ����Ă���͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂��B

�ߋ��̌X���܂������O������j�͎��̒ʂ�ł��B

�E���O10-1������10pips�ȏ㒵�˂��ꍇ�́A����1�����̔����������������Ă���\��������܂��B�w�W���\���O�Ƀ|�W�V�������擾���A���\����̒��˂ŗ��m�^�����܂��B

�E�nj��́A�w�W���\����ɊJ�n���Z���ŏI���Ȃ��Ƃ����܂���B2018�N�ɓ����Ă���́A������3pips��_�����Ƃ�����Ȃ��Ă��܂��B�������Ȃ�~����Ȃ����Ƃ��厖�ł��B

�E�Ēnj��Ŕ�������ǂ��ׂ�臒l��15pips�ł��B����1����������15pips�ɒB���Ȃ��Ƃ��́A�㉺���𗘗p����2�E3pips��_����������܂���B

�ȉ��A10��10��23�����ɒNjL���Ă��܂��B

PPI���ʂ́APPI�O�N�䂪�s��\�z����������ȊO�ɁA���̍��ڂ͎s��\�z�ʂ�ł����B�O��̑Δ�ł́APPI�O�N�䂪�ቺ�����ȊO�́A�O�������܂����B�R�A�w���́A�O����E�O�N��Ƃ��ɑO��������Ă��܂����B

���㍷�ق́�0.6�A���ԍ��ق́{0.5�ł��B

�w�W���\��̔����͂قڂȂ��A�����ȏ㉺���𑱂��Ă��܂������A22:15�߂����炢����傫�������n�߂܂����B���̉����͖{�w�W�Ƃ͊W����܂���B�`���[�g������ׂ�ƁA�_�E�������āAEUR��GBP�������Ă���悤�ł��B

�_�E�̉����͂킩��܂��AEUR��GBP�͏T�����ɂ����E�����̍��ӂ��߂��Ƃ̕��s���Ă��邩��ł��B���������A�����������L���̓��e�́u���㐔���̏W���I�ȋ��c�ŏT�����ɍ������Ŏb��I�ȍ��ӂ���������\��������v���̂́u�����̖������̖�肪�܂��c���Ă���v�Ƃ������̂ł��B

��̂ǂ����ȂƂ��������ł��B

�Ƃ�����A�{�w�W�Ƃ͊W�Ȃ������ł��B

���O�ڍו��͂Ɋ�Â�������j�́A�Ēnj����u�㉺���𗘗p����2�E3pips�_���v�Ƃ����̂�����ɖ����܂��B�u����s�v�Ƃ��Ă����܂��B

������ʂ͉��\�̒ʂ�ł����B

���O���j�������Ẳߋ�����̖{�w�W����ł̐��т����\�ɓZ�߂Ă����܂��B

���\A�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��̉��ł��BB�͌���GDP�̎��㍷�ٔ��ʎ��̉��ł��B�����āAC�͒���1�����̕����t���I�lpips�ł��B

�@�@�@�@�@�@�@A�@�@B�@�@C

5���W�v���@��5.4�@�@0�@ ��15�@�@

6���W�v���@�{0.9�@��0.1�@�� 5

7���W�v���@��1.1�@�{0.1�@�� 2

8���W�v���@�{0.6�@��0.1�@�@0

�f�[�^��������Ȃ��ƁA����ς�킩�炢�悤�ł��ˁB

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���a�}�ւ̎x���҂́A�đ哝�̂��u����͂Ȃ����낤�v�Ǝv���Ă����I�������u�����Ɏ�낤�Ƃ��Ă��邱�Ƃ������܂��B����}�ւ̎x���́A�u����͂Ȃ����낤�v�Ƃ������R�ƁA�v����Ɂu�������������v�Ƃ������R�ɐs����悤�ł��BTV�ł͂킩��₷�������������l�̎p�����f�����̂ŁA��������Ă��邱������e������܂��B���{�ʼne������Ă��S�R�W�Ȃ����ǁB

�A���A�x�����Ƃ͕ʂɁA�đI�����ʂ̗\�z�ɂ͊�t���z�Ƃ����o�����[�^������܂��B������͖���}����N�E���N�̊�t���z�����ɏ����Ă���A���a�}�͋�킪�`�����Ă��܂��B

���ԑI����11��6���ŁA����1�������܂����B

�ǂ��Ȃ�̂ł��傤�B�����Ƃ��W�Ȃ����ǁB

�[�[�[��€����A$�[�[�[

���Ė���10���́A

- 17:30�@8���W�v���p������GDP�E8���W�v���p���z�H�Ɛ��Y�w���E�����Ɛ��Y�w���E8���W�v���p���f�Վ��x

- 21:30�@9���W�v���č�PPI

�����\����܂��B

�[�[�[��€����A$�[�[�[

17:30�̎���́A�����킹�邱�Ƃɂ��܂��B���O���͂̕��j���K�p�O�Ƃ��܂��B

�܂��A�f�Վ��x�͉ߋ��ɔ��\��̔��������ւ̉e�����قڂȂ����Ƃ��킩���Ă��܂��B�����͖�肠��܂���B

����GDP�́A�p�����Ɠ��v����2018�N7��������\���J�n��������̎w�W�ł��B���Y���ŏI�������40����Ɍ��\����܂��B

����A�]�����l��������l�͓��Y�������1.5������Ɍ��\�����悤�ɂȂ�܂����i�]���͖�1������j�B���㔭�\����鑬��l�͎x�o�ʂ⏊���ʂ����܂��Đ��v����܂��B����܂ł̑���l�͐��Y�ʂ����̃f�[�^�ō쐬����Ă��܂����B

���̂��Ƃ́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̈ʒu�Â������ΓI�ɒቺ���邱�Ƃ��Ӗ�����Ǝv���܂��B�ǂ̂��炢�ቺ����̂��i�ቺ���Ȃ��̂��j�́A�܂��c���ł��Ă��܂���B

����GDP�����\����n�߂�7���ȍ~�挎�܂ŁA3���čz�H�Ɛ��Y�w���E�����Ɛ��Y�w���Ɠ������\����Ă��܂��B���w�W��������������\�����̂��ǂ����͂킩��܂���B

���w�W���������\���ꂽ�ߋ�3��ŁA�w�W���ʂ̉e���͂̋���������ׂĂ����܂��傤�B

�w�W���ʂ̗ǂ������͎��㍷�ٔ��ʎ��̉���p���܂��B

�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��́A3✕�z�H�ƑO����́i���\���ʁ[�s��\�z�j�{2✕�z�H�ƑO�N��́i���\���ʁ[�s��\�z�j�{1✕�����ƑO����́i���\���ʁ[�s��\�z�j�A�Ƃ������ʎ���p����ƁA���̔��ʎ��̉��̕����ƒ���1�����̕�����v���͉ߋ�79���ƂȂ��Ă��܂��B�܂�A���̔��ʎ��͉ߋ��̎��т���A�e�ɂł��܂��B

����A����GDP�̎��㍷�ق͑O����́A���\���ʁ[�s��\�z�A�����㍷�ٔ��ʎ��̉��Ƃ��܂��B

���\A�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��̉��ł��BB�͌���GDP�̎��㍷�ٔ��ʎ��̉��ł��B�����āAC�͒���1�����̕����t���I�lpips�ł��B

�@�@�@�@�@�@�@A�@�@B�@�@C

5���W�v���@��5.4�@�@0�@ ��15�@�@

6���W�v���@�{0.9�@��0.1�@�� 5

7���W�v���@��1.1�@�{0.1�@�� 2

8���W�v���@�@�@�@����ł�

����ł͎c�O�Ȃ���A�ǂ���̎w�W�̉e���͂����������܂����ʂł��܂���B

����āA����̎���͌����킹�邱�Ƃɂ��܂��B

���\�̃^�C�~���O���猾���A1�E4�E7�E10���ɔ��\����錎��GDP�́A�]����GDP����l�ɑ����������ȋC�����܂��B�������ǂ����́A����̔��\���ʂƔ������x�����Č������邵������܂���ˁB

�[�[�[��€����A$�[�[�[

�ȉ��A10��10��12���߂��ɒNjL���Ă��܂��B

21:30�́A�č�PPI�����\����܂��B

�{�w�W�͔��\��������̌�10�����ŏI�I�Ɏw�W���ʂ̗ǂ������ɑf���ɔ����������ł��B���������A�����͏������e���������Ԃ��Z���X��������܂��B2017�N�ȍ~�́A����11����������20pips�ɒB�������Ƃ���x������܂���B

�ςȘb�ł����APPI�̉��P�^�������傫���ƁA���̌�Ŕ��\�����CPI�̔��\�O�ɐ���オ�邱�Ƃ������C�����܂��B�u�ςȘb�v�Ƃ����̂́A�{���APPI�͂������CPI�����\����Ă��A�����W�v�������甽�f����Ȃ��͂�������A�ł��B�u����オ��v�Ƃ́ACPI���\�O��PPI�̉��P���傫�����USD���APPI�̈������傫�����USD���ɂȂ肪���Ȃ��Ƃł��B����オ��͉��B���ԏ��Ղ��I����������n�܂�܂��B

���ہACPI���\�O�̉���L���ɂ�PPI�̌��ʂɐG�ꂽ���̂��U������܂��B����ǂ��A�����͓����W�v��PPI��CPI�̉��P�^��������v�������ƂȂ�ĉߋ�53����������܂���B�قڃT�C�R���Œ������߂�̂Ɠ����ł��B

�s��\�z�i�O�ʁj�́A

�E�O���䂪�{0.2�m���n�i��0.1�m���n�j

�E�O�N�䂪�{2.8�m���n�i�{2.8�m���n�j

�E�R�A�O���䂪�{0.2�m���n�i��0.1�m���n�j

�E�R�A�O�N�䂪�{2.5�m���n�i�{2.3�m���n�j

�ŁA���O���ٔ��ʎ��̉��́�0.4�ł��B

�ߋ��̔������x�i2018�N���\���j�́A

�E���O10-1������3pips�i3pips�j

�E����1������8pips�i3pips�j

�E����11������11pips�i6pips�j

�ł��B2018�N�ɓ����Ă���͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂��B

�ߋ��̌X���܂������O������j�͎��̒ʂ�ł��B

�E���O10-1������10pips�ȏ㒵�˂��ꍇ�́A����1�����̔����������������Ă���\��������܂��B�w�W���\���O�Ƀ|�W�V�������擾���A���\����̒��˂ŗ��m�^�����܂��B

�E�nj��́A�w�W���\����ɊJ�n���Z���ŏI���Ȃ��Ƃ����܂���B2018�N�ɓ����Ă���́A������3pips��_�����Ƃ�����Ȃ��Ă��܂��B�������Ȃ�~����Ȃ����Ƃ��厖�ł��B

�E�Ēnj��Ŕ�������ǂ��ׂ�臒l��15pips�ł��B����1����������15pips�ɒB���Ȃ��Ƃ��́A�㉺���𗘗p����2�E3pips��_����������܂���B

�ȏ�

�ȉ��A10��10��23�����ɒNjL���Ă��܂��B

�y���㌟�z

PPI���ʂ́APPI�O�N�䂪�s��\�z����������ȊO�ɁA���̍��ڂ͎s��\�z�ʂ�ł����B�O��̑Δ�ł́APPI�O�N�䂪�ቺ�����ȊO�́A�O�������܂����B�R�A�w���́A�O����E�O�N��Ƃ��ɑO��������Ă��܂����B

���㍷�ق́�0.6�A���ԍ��ق́{0.5�ł��B

�w�W���\��̔����͂قڂȂ��A�����ȏ㉺���𑱂��Ă��܂������A22:15�߂����炢����傫�������n�߂܂����B���̉����͖{�w�W�Ƃ͊W����܂���B�`���[�g������ׂ�ƁA�_�E�������āAEUR��GBP�������Ă���悤�ł��B

�_�E�̉����͂킩��܂��AEUR��GBP�͏T�����ɂ����E�����̍��ӂ��߂��Ƃ̕��s���Ă��邩��ł��B���������A�����������L���̓��e�́u���㐔���̏W���I�ȋ��c�ŏT�����ɍ������Ŏb��I�ȍ��ӂ���������\��������v���̂́u�����̖������̖�肪�܂��c���Ă���v�Ƃ������̂ł��B

��̂ǂ����ȂƂ��������ł��B

�Ƃ�����A�{�w�W�Ƃ͊W�Ȃ������ł��B

���O�ڍו��͂Ɋ�Â�������j�́A�Ēnj����u�㉺���𗘗p����2�E3pips�_���v�Ƃ����̂�����ɖ����܂��B�u����s�v�Ƃ��Ă����܂��B

������ʂ͉��\�̒ʂ�ł����B

���O���j�������Ẳߋ�����̖{�w�W����ł̐��т����\�ɓZ�߂Ă����܂��B

�[�[�[��€����A$�[�[�[

���\A�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̎��㍷�ٔ��ʎ��̉��ł��BB�͌���GDP�̎��㍷�ٔ��ʎ��̉��ł��B�����āAC�͒���1�����̕����t���I�lpips�ł��B

�@�@�@�@�@�@�@A�@�@B�@�@C

5���W�v���@��5.4�@�@0�@ ��15�@�@

6���W�v���@�{0.9�@��0.1�@�� 5

7���W�v���@��1.1�@�{0.1�@�� 2

8���W�v���@�{0.6�@��0.1�@�@0

�f�[�^��������Ȃ��ƁA����ς�킩�炢�悤�ł��ˁB

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N10��08��

���{���x�w�W�u���ێ��x�v���\�O���USDJPY��������

���{���x�w�W�u���ێ��x�v���\�O��̔������͂ɂ́A

�@ �o����x�i�G���O�j

�A �f�Վ��x

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�������͂��Ȃ�v���Ԃ�Ȃ��Ƃ������đS�ʉ����������܂����B

�Ȃ��A�{�e�̎w�W���͂�2015�N1���W�v���`2018�N7���W�v���i���N9�����\���܂ł�43��j�̔��\���ʂf���Ă��܂��B����A�������͂�2015�N1���W�v���`2017�N8���W�v���i���N10�����\���܂ł�32��j�����s���Ă��܂���B

����1�N�̓`���[�g���ʂ��̂��~�߂܂����B�����딽�����Ȃ��̂ł��B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

����Ė{�e�́A�������͂����w�W���͂Ƃ����ʂ��������̂ł��B�ǂݕ��Ƃ��Ă��y���ݒ�����K���ł��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

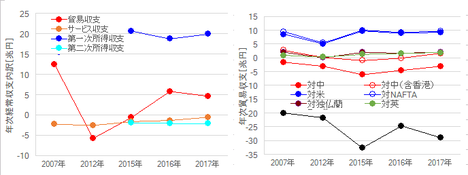

�o����x�́u�f�Վ��x�i���m�̗A�o���j�v�����łȂ��A�u�T�[�r�X���x�i�T�[�r�X�̗A�o���j�v�u��ꎟ�������x�i�ΊO���Z���E���̗��q�E�z�������j�v�u��������x�i���Z�҂ƔZ�ҊԂ̑Ή���Ȃ����Y�j�v�̍��v�ł��B

�����}�͂�������̔N�����ڂ������Ă��܂��B��N2017�N�ȑO3�N�Ԃ�5�N�O��10�N�O�̐��ڂƂȂ�܂��B��ꎟ�������x�Ƒ�������x�Ƃ������ނ͍ŋ߂̂��ƂŁA���Ắu�������x�E�o��ړ]���x�v�ƌĂ�Ă��܂����B���̐}�ɂ͈ȑO�̏������x�E�o��ړ]���x���܂߂Ă��܂���B

���ẮA�o����x�ɐ�߂�f�Վ��x���傫���������̂́A2007�N�ɂ͊��ɖf�Վ��x���������x�E�o��ړ]���x��������Ă��܂��B�A�x�m�~�N�X�ō��c�o�Y�[�J���ŏ��ɔ��˂��ꂽ2012�N�ɂ́A�f�Վ��x���}�C�i�X�ł����B���̌�JPY�����i�݁A2016�N�ɂ͖f�Ս����ɓ]���܂����B

���̐}����A�ϓ����Ă���̂��f�Վ��x�i�ԁ��j���炢�ŁA���̃T�[�r�X���x�E��ꎟ�������x�E��������x�͂قڈ�肾�Ƃ������Ƃ��킩��܂��B����āA���ێ��x���\���ɂ͖f�Վ��x���d��������ł��B

���̖f�Վ��x�́A�đ哝�̂����̂悤�ɖ�莋���Ȃ��Ă��A�����ǂ��Ƃł���������イ���ɋ������Ă��܂����B�����n��ʂ̖f�Վ��x����E�}�Ɏ����܂��B

�܂��Εč����i���j�́A�����̂��f�Ս����̕M���ł��B

�ŋߘb��̃J�i�_�E���L�V�R���܂߂�NAFTA����i���j�́A�ӊO�Ȃ��ƂɑΕč����z�Ƃقڏd�Ȃ��Ă��܂��B�J�i�_���烁�[�v���V���b�v���A���L�V�R����e�L�[����A������z�͂����������ƂȂ����ǁA�J�i�_�o�R�E���L�V�R�o�R�ŕč��Ɏ������܂����{���i�E���i���A���{���猩�����債�����Ƃ���܂���B

���ɂȂ�������̑����Β��f�Վ��x�ł��B

���v�����ł́A�����Ƃ̖f�Ղœ��{�͂����ƐԎ������ł��i�ԁ��j�B�ȑO�͒����̐l����͈������Ƃ������ł��L���m���Ă����̂ŁA�������m�����{�ɓ����Ă���͓̂��R���Ǝv���Ă����l�������悤�ł��B

����́A���{�̐l���������������ɁA�@�ہE�S�|�E���D�E�����ԁE�d�@�����Ďs���Ȍ��������Ƃ�A�z�����Z���I���߂��L�܂����A�Ǝv���܂��B

����ǂ��A��������������L�܂錴���́A���`���܂߂Ă��Ȃ�����ł��B���`�������Ɋ܂߂��ꍇ�i���j�A�����{���`�Ƃ̖f�Վ��x�͂����Ƃقڃg���g���������Ă��邱�Ƃ��킩��܂��B

���̂��Ƃ͏����������K�v�ł��B

�ȑO���璆���́A���{�Ɏ����E�H�i�E�G�݂�A�o���A�ŋ߂ł͂���ɉƓd�E�ʐM�@��EPC����������Ă��܂��B���̏ꍇ�A���������ɐ݂�������i���F�f�Տ�̗D���[�u�̂������j������{�͗A�����܂��B

����A���{���璆���ɗA�o���镔�i�ޗ��E�������i���A���̉���Ɍ����ėA�o�������̂́A���`�o�R�ōL�B�̉��悪�悭���p����܂��B����́A�L�B��L�B�ׂ̗̐[��n��ɓ��n���[�J�[���������Ƃ��������R�ł͂���܂���B���`�̖f�Տ��Ђ⒆���@�l���`�x�X�́A�Β��A�o���s����ł̌_��Ƃ��ĐM���E�M�p�����Ȃ̂ł��B���̗��t���́A�����ɂ������l�炵���u���������܂�����Ă��ꂽ�v���тɊ�Â����̂ł��B

�������A���`�o�R�œ���A�W�A�����̗A�o������܂����A���`�̑Γ��f�ՐԎ��z�������̑Γ��f�Ս����z�ɕC�G����̂́A��������������邩��ł��B

�Ƃ�����A�����͂��Ă����A�����Ƃ̖f�Ղ͋��z���ڂ���������A����܂ő��݂ɂ��܂������Ă��܂��B�A���A�����ɍ��`�̑��݂͌������܂���B�Β��f�Ր��ڂ͍��`���܂߂Č��Ȃ��ƁA����ƈႤ�b�ɂȂ��Ă��܂��܂��B

�����āA���B�őΓ��f�ՐԎ��̑傫���p���i���j�́AEU�����ւ̖f�Ց����ƂȂ��Ă��܂����B�p�������ŁA�ƁE���̍��v�z�̐��{�̓��{���i��A�����Ă��܂��B�u���O�W�b�g�ɂ���āA���ꂪ�ǂ��ω�����̂������ڂ���Ă��܂��B

EU�����ʼnp���Ɏ����Γ��f�ՐԎ����͗����ł��B

�������Č���ƁA���{�̖f�Ղ́A�������܂߂č������m���Ă���鍑��ɉ҂��ł��邱�Ƃ��킩��܂��B

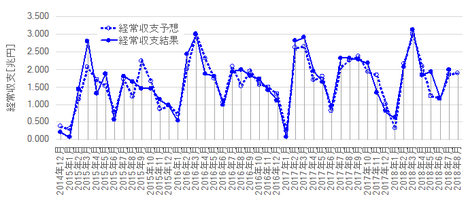

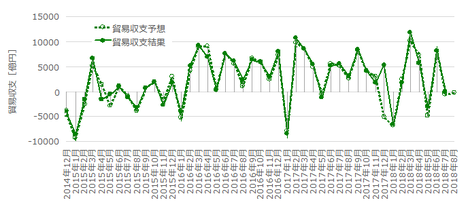

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

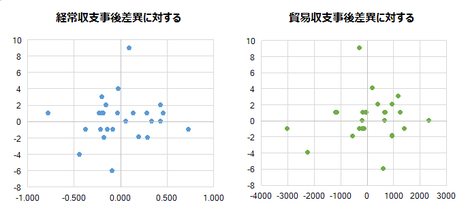

��Ɍo����x�ł��B

�ꌩ�A�G�ߗv�����傫�Ȏw�W�ł��邱�Ƃ��킩��܂��B��N�A1����6���͗������݁A3����7���͗ǂ��Ȃ��Ă��܂��B

���ɖf�Վ��x�ł��B

�o����x��1���̗������݂�3���̖߂��́A�f�Վ��x�̋G�ߗv���Ɉ˂���̂��������Ƃ��킩��܂��B�����A�o����x�Ō���ꂽ6���̗������݂�7���̖߂��́A�f�Վ��x�ł͋N���Ă��܂���B

�Ƃ�����A������USDJPY���[�g�̕ϓ��ɑ��A�P�����̌o����x��f�Վ��x�̕ϓ����قږ��W�Ȃ��Ƃ��킩��܂��B�ނ���A�P�����ɂȂ�G�ߗv�����w�W�ϓ��̕����A���\���ʂƎs��\�z�Ƃ̍��ق������|�I�ɑ傫�����Ƃ��ӂ��̃O���t����ǂݎ��܂��B�������A�s��\�z�̐��x�͔��ɍ������Ƃ����Ď��܂��B

�����̂��Ƃ����R�ɍl����A�������ɍ��ێ��x���בւɉe������Ȃ�A�w�W���\�ȑO�ɈבւɐD�荞�܂���ł��傤�B

�{�w�W�Ɍ��炸�A���{�w�W�ł͔��ʎ��̊�����߂�̂ɍ���܂��B

��ʂɁA�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����܂��B����ǂ��A���{�w�W�ł͕K�����������Ƃ͌����܂���B

�O�q�̒ʂ�A�w�W���\�ȑO�ɂقڎs��\�z�ʂ�̔��\���ʂ��בւɐD�荞�܂�Ă���Ȃ�A�o����x��f�Վ��x�̌��ʂ��ǂ�����A�w�W���\����1�����ւ̉e���͏������ƍl�����܂��B

���}�́A�����o����x���㍷�قɑ��钼��1�����I�l�A�E���f�Վ��x�ɑ��钼��1�����I�l�A���v���b�g�������̂ł��B

�o����x�ɂ���f�Վ��x�ɂ���A���\���ʂ��s��\�z�������Ă�������Ă��A����1�������z���ɂȂ邩�A���ɂȂ邩�A����ł͂킩��܂���B

���ʎ������߂Ă����Ӗ��Ȃ��Ƃ��킩��܂��B

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{���͍͂s���܂���B

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{�w�W�ł̔������͂͊ȒP�ɗ��߂܂��B

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�S�̂�78����3pips�ȉ��������˂Ă��܂���B�n�ƒ��O�ɂ���Ȏw�W�Ŏ�����Ă�ꍇ���Ⴀ��܂���B

�o����x�E�f�Վ��x�̂��ꂼ��̎��㍷�قɑ��钼��1�����I�l�̕��z�́A1.3���ɋL�ڍςł��B���_�́A���\���ʂ��ǂ�����A����1�����͕��������x���킩��Ȃ��A�ł����B

���ɁA����1�����I�l�ɑ��钼��11�����I�l�̕��z�����}�Ɏ����܂��B

���W�����Ⴂ���̂́A�Ίp���i�����j�̏㑤�Ƀh�b�g���z�����Ă���悤�Ɍ����܂��B��������́A�������Ԃ������㏸�����Əd�Ȃ��Ă��邱�Ƃ������Ǝv���܂��B

�����L�ڂ̒ʂ�A�{�w�W�ł̎���͊��߂��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�@ �o����x�i�G���O�j

�A �f�Վ��x

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�������͂��Ȃ�v���Ԃ�Ȃ��Ƃ������đS�ʉ����������܂����B

�Ȃ��A�{�e�̎w�W���͂�2015�N1���W�v���`2018�N7���W�v���i���N9�����\���܂ł�43��j�̔��\���ʂf���Ă��܂��B����A�������͂�2015�N1���W�v���`2017�N8���W�v���i���N10�����\���܂ł�32��j�����s���Ă��܂���B

����1�N�̓`���[�g���ʂ��̂��~�߂܂����B�����딽�����Ȃ��̂ł��B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- USDJPY�������͂Ƃ����^�C�g���ɔ����A�{�w�W���ʂɊ�Â�����͊��߂��܂���B�قڔ������Ȃ����Ƃɉ����A�w�W���ʂ̗ǂ������Ɣ��������Ɉ�т����X�������܂�Ȃ��̂ł��B

����Ė{�e�́A�������͂����w�W���͂Ƃ����ʂ��������̂ł��B�ǂݕ��Ƃ��Ă��y���ݒ�����K���ł��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

�o����x�́u�f�Վ��x�i���m�̗A�o���j�v�����łȂ��A�u�T�[�r�X���x�i�T�[�r�X�̗A�o���j�v�u��ꎟ�������x�i�ΊO���Z���E���̗��q�E�z�������j�v�u��������x�i���Z�҂ƔZ�ҊԂ̑Ή���Ȃ����Y�j�v�̍��v�ł��B

�����}�͂�������̔N�����ڂ������Ă��܂��B��N2017�N�ȑO3�N�Ԃ�5�N�O��10�N�O�̐��ڂƂȂ�܂��B��ꎟ�������x�Ƒ�������x�Ƃ������ނ͍ŋ߂̂��ƂŁA���Ắu�������x�E�o��ړ]���x�v�ƌĂ�Ă��܂����B���̐}�ɂ͈ȑO�̏������x�E�o��ړ]���x���܂߂Ă��܂���B

���ẮA�o����x�ɐ�߂�f�Վ��x���傫���������̂́A2007�N�ɂ͊��ɖf�Վ��x���������x�E�o��ړ]���x��������Ă��܂��B�A�x�m�~�N�X�ō��c�o�Y�[�J���ŏ��ɔ��˂��ꂽ2012�N�ɂ́A�f�Վ��x���}�C�i�X�ł����B���̌�JPY�����i�݁A2016�N�ɂ͖f�Ս����ɓ]���܂����B

���̐}����A�ϓ����Ă���̂��f�Վ��x�i�ԁ��j���炢�ŁA���̃T�[�r�X���x�E��ꎟ�������x�E��������x�͂قڈ�肾�Ƃ������Ƃ��킩��܂��B����āA���ێ��x���\���ɂ͖f�Վ��x���d��������ł��B

���̖f�Վ��x�́A�đ哝�̂����̂悤�ɖ�莋���Ȃ��Ă��A�����ǂ��Ƃł���������イ���ɋ������Ă��܂����B�����n��ʂ̖f�Վ��x����E�}�Ɏ����܂��B

�܂��Εč����i���j�́A�����̂��f�Ս����̕M���ł��B

�ŋߘb��̃J�i�_�E���L�V�R���܂߂�NAFTA����i���j�́A�ӊO�Ȃ��ƂɑΕč����z�Ƃقڏd�Ȃ��Ă��܂��B�J�i�_���烁�[�v���V���b�v���A���L�V�R����e�L�[����A������z�͂����������ƂȂ����ǁA�J�i�_�o�R�E���L�V�R�o�R�ŕč��Ɏ������܂����{���i�E���i���A���{���猩�����債�����Ƃ���܂���B

���ɂȂ�������̑����Β��f�Վ��x�ł��B

���v�����ł́A�����Ƃ̖f�Ղœ��{�͂����ƐԎ������ł��i�ԁ��j�B�ȑO�͒����̐l����͈������Ƃ������ł��L���m���Ă����̂ŁA�������m�����{�ɓ����Ă���͓̂��R���Ǝv���Ă����l�������悤�ł��B

����́A���{�̐l���������������ɁA�@�ہE�S�|�E���D�E�����ԁE�d�@�����Ďs���Ȍ��������Ƃ�A�z�����Z���I���߂��L�܂����A�Ǝv���܂��B

����ǂ��A��������������L�܂錴���́A���`���܂߂Ă��Ȃ�����ł��B���`�������Ɋ܂߂��ꍇ�i���j�A�����{���`�Ƃ̖f�Վ��x�͂����Ƃقڃg���g���������Ă��邱�Ƃ��킩��܂��B

���̂��Ƃ͏����������K�v�ł��B

�ȑO���璆���́A���{�Ɏ����E�H�i�E�G�݂�A�o���A�ŋ߂ł͂���ɉƓd�E�ʐM�@��EPC����������Ă��܂��B���̏ꍇ�A���������ɐ݂�������i���F�f�Տ�̗D���[�u�̂������j������{�͗A�����܂��B

����A���{���璆���ɗA�o���镔�i�ޗ��E�������i���A���̉���Ɍ����ėA�o�������̂́A���`�o�R�ōL�B�̉��悪�悭���p����܂��B����́A�L�B��L�B�ׂ̗̐[��n��ɓ��n���[�J�[���������Ƃ��������R�ł͂���܂���B���`�̖f�Տ��Ђ⒆���@�l���`�x�X�́A�Β��A�o���s����ł̌_��Ƃ��ĐM���E�M�p�����Ȃ̂ł��B���̗��t���́A�����ɂ������l�炵���u���������܂�����Ă��ꂽ�v���тɊ�Â����̂ł��B

�������A���`�o�R�œ���A�W�A�����̗A�o������܂����A���`�̑Γ��f�ՐԎ��z�������̑Γ��f�Ս����z�ɕC�G����̂́A��������������邩��ł��B

�Ƃ�����A�����͂��Ă����A�����Ƃ̖f�Ղ͋��z���ڂ���������A����܂ő��݂ɂ��܂������Ă��܂��B�A���A�����ɍ��`�̑��݂͌������܂���B�Β��f�Ր��ڂ͍��`���܂߂Č��Ȃ��ƁA����ƈႤ�b�ɂȂ��Ă��܂��܂��B

�����āA���B�őΓ��f�ՐԎ��̑傫���p���i���j�́AEU�����ւ̖f�Ց����ƂȂ��Ă��܂����B�p�������ŁA�ƁE���̍��v�z�̐��{�̓��{���i��A�����Ă��܂��B�u���O�W�b�g�ɂ���āA���ꂪ�ǂ��ω�����̂������ڂ���Ă��܂��B

EU�����ʼnp���Ɏ����Γ��f�ՐԎ����͗����ł��B

�������Č���ƁA���{�̖f�Ղ́A�������܂߂č������m���Ă���鍑��ɉ҂��ł��邱�Ƃ��킩��܂��B

�y1.2 �w�W���ځz

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

��Ɍo����x�ł��B

�ꌩ�A�G�ߗv�����傫�Ȏw�W�ł��邱�Ƃ��킩��܂��B��N�A1����6���͗������݁A3����7���͗ǂ��Ȃ��Ă��܂��B

���ɖf�Վ��x�ł��B

�o����x��1���̗������݂�3���̖߂��́A�f�Վ��x�̋G�ߗv���Ɉ˂���̂��������Ƃ��킩��܂��B�����A�o����x�Ō���ꂽ6���̗������݂�7���̖߂��́A�f�Վ��x�ł͋N���Ă��܂���B

�Ƃ�����A������USDJPY���[�g�̕ϓ��ɑ��A�P�����̌o����x��f�Վ��x�̕ϓ����قږ��W�Ȃ��Ƃ��킩��܂��B�ނ���A�P�����ɂȂ�G�ߗv�����w�W�ϓ��̕����A���\���ʂƎs��\�z�Ƃ̍��ق������|�I�ɑ傫�����Ƃ��ӂ��̃O���t����ǂݎ��܂��B�������A�s��\�z�̐��x�͔��ɍ������Ƃ����Ď��܂��B

�����̂��Ƃ����R�ɍl����A�������ɍ��ێ��x���בւɉe������Ȃ�A�w�W���\�ȑO�ɈבւɐD�荞�܂���ł��傤�B

�y1.3 �w�W���ʗǔ۔�����@�z

�{�w�W�Ɍ��炸�A���{�w�W�ł͔��ʎ��̊�����߂�̂ɍ���܂��B

��ʂɁA�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����܂��B����ǂ��A���{�w�W�ł͕K�����������Ƃ͌����܂���B

�O�q�̒ʂ�A�w�W���\�ȑO�ɂقڎs��\�z�ʂ�̔��\���ʂ��בւɐD�荞�܂�Ă���Ȃ�A�o����x��f�Վ��x�̌��ʂ��ǂ�����A�w�W���\����1�����ւ̉e���͏������ƍl�����܂��B

���}�́A�����o����x���㍷�قɑ��钼��1�����I�l�A�E���f�Վ��x�ɑ��钼��1�����I�l�A���v���b�g�������̂ł��B

�o����x�ɂ���f�Վ��x�ɂ���A���\���ʂ��s��\�z�������Ă�������Ă��A����1�������z���ɂȂ邩�A���ɂȂ邩�A����ł͂킩��܂���B

���ʎ������߂Ă����Ӗ��Ȃ��Ƃ��킩��܂��B

�y1.4 �w�W�Ԉ�v�����́z

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{���͍͂s���܂���B

�U.��������

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{�w�W�ł̔������͂͊ȒP�ɗ��߂܂��B

�y2.1 �����T�v�z

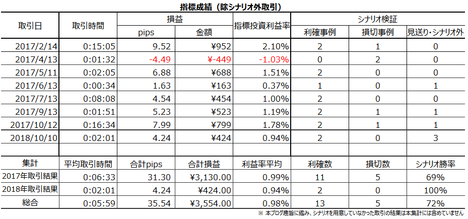

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�S�̂�78����3pips�ȉ��������˂Ă��܂���B�n�ƒ��O�ɂ���Ȏw�W�Ŏ�����Ă�ꍇ���Ⴀ��܂���B

�y2.2 �ʔ������́z

�o����x�E�f�Վ��x�̂��ꂼ��̎��㍷�قɑ��钼��1�����I�l�̕��z�́A1.3���ɋL�ڍςł��B���_�́A���\���ʂ��ǂ�����A����1�����͕��������x���킩��Ȃ��A�ł����B

���ɁA����1�����I�l�ɑ��钼��11�����I�l�̕��z�����}�Ɏ����܂��B

���W�����Ⴂ���̂́A�Ίp���i�����j�̏㑤�Ƀh�b�g���z�����Ă���悤�Ɍ����܂��B��������́A�������Ԃ������㏸�����Əd�Ȃ��Ă��邱�Ƃ������Ǝv���܂��B

�V.���͌��_

�����L�ڂ̒ʂ�A�{�w�W�ł̎���͊��߂��܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2018�N10��07��

9�������тɊ�Â��ߋ��X�����̗͂L��������

�ٗp���v���T���玟�̌ٗp���v�܂ł̎w�W���͌��ʂƎ�����ʂ�O���̌������тƂ��܂��B9��3���`10��5���̌o�ώw�W���\�O�オ�ΏۂƂȂ�܂��B���̊��Ԃ̎�v�o�ώw�W�̂����A�����Ɋ܂߂Ă��Ȃ��̂�ADP�ƍ��B�������炢�ł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

9�����̉^�p�v�́{2.77���ŁA�N���Z�^�p�v�ł�40����ł����B2017�N������50�����ŁApips��2017�N�̂ǂ̌���菭�Ȃ�����A����͂ނ��둽�������̂ŁA���q�̈����������ɕ\��Ă��܂��B

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

���̐��тɃI�J���g�͊܂߂��A����̓����N��̏ڍו��͋L���̌��_������̔��\�ł��ʗp�����̂��肵�Ă��܂��B�ʂ̔��肪���ȕٌ�ɂȂ��Ă��Ȃ����Y�����C�ɂȂ�Ȃ�A�ʂ̌��ʌ��؍ς̋L���ɔ��荪���������Ă���̂ŁA��������Q�Ɗ肢�܂��B

�ȏ�̂��Ƃ���A���݂̌o�ϏȂ�Ĉ�؊W�Ȃ��A�ߋ��̌X���������͂���A3���2���͂܂Ƃ��Ɏ���ł��܂����B�����āA�O����������60���̏��������҂ł������Ƃ��m�F�ł��܂����B

�������Ȃ���A70���ȏ�̊��ғI�����Ŏ�����j���߂Ă��銄�ɁA�����͊��҂��10�����Ⴍ�Ȃ��Ă��܂��܂����B���̌�����3�l�����܂��B

���O���͂̐��т��A1�����ɘj���Ē��ڎw�W���\���قڑS�ĘA�����ċL�^���������̂͏��߂Ăł��B�����ɋ������������������Ă��邩�ǂ����́A�������������������Ƃ𑱂��Ă݂�K�v������ł��傤�B

�܂��A�o�ώw�W���\�O��̔���������60�`80�����x�̍Č��������Ȃ��̂ŁA70���ȏ�̓I������_���Ƃ����̂��`�������W�Ȃ̂ł��B

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ��������O���j���������҂��܂��B

������A���������������ƁA���ۂ̎���̏��������O���͂̏���������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

�����������ʂ́A���ꂼ��ȉ��̌����ɂ��ƍl�����܂��B

�ł�����ȂƂ������Apips�̓`���[�g����ł���A�����łł��邱�Ƃ͏����ێ������Ȃ��A�Ǝ������Ȃ��Ƃ����܂����ˁB

�Ƃ�����A1����3���Ԃ̎�����Ԃ������������̂́A�|�W�V�����ۗL���͂����ƃ`���[�g�ɒ���t������x�̎��Ԃɂ͎��܂�܂����B�`���[�g�����Ă��Ȃ��Ƃ��́A�`���[�g�̎��̓����̃N�Z��ǂރX�L������B���܂���B

�����āA�X�v���b�h25�{�̏ꍇ�A����ʉ݃y�A�ōł�����GBPJPY�̃��[�g149.07�~��1��✕10�{�^25����596,280�ł��B���̎����ɑ������^�p�v�́{2.77���ƂȂ�܂��B����͔N�����Z��35�����炢�ɑ������܂��B

�t���I�ɂ́A���������v�Z�ɈӖ����������邽�߂ɂ��A���������肳���Ȃ��Ƃ����܂����B

���̔����ł����N�����ł��Ȃ�Ȃ�A�����Ƃ��Ă܂��\���ł��B

���т��C�ɂ���̂́A�e�o�ώw�W�̏ڍו��͋L���̌��_�ł��鎖�O������j�̑Ó��������������邽�߂ł��B

9�����̉^�p�v�́{2.77���ŁA�N���Z�^�p�v�ł�40����ł����B2017�N������50�����ŁApips��2017�N�̂ǂ̌���菭�Ȃ�����A����͂ނ��둽�������̂ŁA���q�̈����������ɕ\��Ă��܂��B

�y�ڍו��͋L���ɂ��ߋ��X���Ɋ�Â����O������j�̑Ó����z

�ڍו��͋L���ɋ����Ă���ߋ��̌X���܂���������j�̐��т͎��̒ʂ�ł��B

���̐��тɃI�J���g�͊܂߂��A����̓����N��̏ڍו��͋L���̌��_������̔��\�ł��ʗp�����̂��肵�Ă��܂��B�ʂ̔��肪���ȕٌ�ɂȂ��Ă��Ȃ����Y�����C�ɂȂ�Ȃ�A�ʂ̌��ʌ��؍ς̋L���ɔ��荪���������Ă���̂ŁA��������Q�Ɗ肢�܂��B

- ���O���͐��т�36��24�s�i����60���A�̗p��60��j

- ���O���͂̎�����j���̗p�ł��Ȃ��������Ƃ́A�O��������Ɏ���ł��Ȃ��������Ƃ�23��A����s���������Ƃ�11��A���̑�����s��2��ŁA�v36��ł��i96��̎�������O�������A����60��Ŏ���\�����j�̗p�\��63���j�B

�ȏ�̂��Ƃ���A���݂̌o�ϏȂ�Ĉ�؊W�Ȃ��A�ߋ��̌X���������͂���A3���2���͂܂Ƃ��Ɏ���ł��܂����B�����āA�O����������60���̏��������҂ł������Ƃ��m�F�ł��܂����B

�������Ȃ���A70���ȏ�̊��ғI�����Ŏ�����j���߂Ă��銄�ɁA�����͊��҂��10�����Ⴍ�Ȃ��Ă��܂��܂����B���̌�����3�l�����܂��B

- �e�w�W�̏ڍו��͋L���̓��e���A�܂�10���������v���s���E���͕͗s���̉\��������܂��B

- ���݂͉ߋ�3�E4�N�ōł��w�W���\�O��̃{���e�B���e�B�������������ł��B�w�W���ʂւ̔������������Ƃ��́A�w�W���ʂւ̔������g�����h�ɖ�����Ă��܂��ď����Ɍ덷�������₷���Ȃ�\��������܂��B���ہA�č�NZ�̋��Z�������\���̔����́A�ȑO�ɔ�ׂĖ��炩�ɏ������Ȃ��Ă��܂����B

- �ߋ��̌X�����͂����p�ł���̂́A�ߋ��Ɠ����悤�Ȍo�Ϗ�̏ꍇ�ł��B����A�ŋ߂͕��͋L���̑������߂�č��w�W���u�Z�N�Ԃ�̗ǂ����ʁv�Ƃ��������I�������������܂����B

���O���͂̐��т��A1�����ɘj���Ē��ڎw�W���\���قڑS�ĘA�����ċL�^���������̂͏��߂Ăł��B�����ɋ������������������Ă��邩�ǂ����́A�������������������Ƃ𑱂��Ă݂�K�v������ł��傤�B

�܂��A�o�ώw�W���\�O��̔���������60�`80�����x�̍Č��������Ȃ��̂ŁA70���ȏ�̓I������_���Ƃ����̂��`�������W�Ȃ̂ł��B

�y���O������j���S�̎�������сz

���Ɏ��ۂ̎�����тł��B

���O������j�́A�ׂ������߂�����ƍٗʂ̗]�n���Ȃ��Ȃ��āA��������Ɠ����ɂȂ��Ă��܂��܂��B���������A���Ȃ��Ƃ������_�ł́A�܂���������̃v���O�����͌o�ώw�W���\�O��̎�������Ȃ��Ƃ��킩���Ă��܂��i�w�W���\����̈�u�������j�B��������v���O�����Ƃ̈Ⴂ�́A���O������j�łǂ������O�Ɍ��߂��Ɏ����̍ٗʂł�邩���|�C���g�Ƃ������܂��B

�܂��A���O������j�����߂Ă��Ă��A�|�W�V�������I�[�_�[����^�C�~���O���킵���������~�߂邱�Ƃ��ł��܂��B�����Ă����A���������b�Ԃ����`���[�g�̓����̐�ǂ݂�50���ȏ㓖�Ă���悤�ɂȂ�A���ɒnj����j�̎���ŗ��������O���j���������҂��܂��B

������A���������������ƁA���ۂ̎���̏��������O���͂̏���������⍂���Ȃ�͓̂��R�ł��B

���ʂ͎��̒ʂ�ł����B

- �ߋ����͂Ɋ�Â����O���j�ɉ���������́A27��s����18��9�s�ł����i����67���A�������Ă������O������j�ɑ�����j���{��30���A����\�������Ƃ��̕��j���{��45���j�B

�A���A����\�ƌ����Ă��d�����͂ł��Ȃ��̂ŁA���̕��j���{���͂�����24���Ԏ���ł����Ȃ�A�Ƃ��������ł��B - ����Ƃ͕ʂɁA�ߋ����͂Ɋ�Â��Ȃ��A�������̓|�W�V�����ۗL���ԉ����ɂ������11��1�s�ł����i�S���39��ɑ�����j���痦69���j�B

����12��̑����́A�|�W�V�����G���g���[�̃^�C�~���O�����j�ʂ�ŁA�C�O�W�b�g�̃^�C�~���O�����j�ɉ���Ȃ���������ł��B���O�ڍו��͂̊�^�͑傫���Ǝv������̂́A��^�x�𑪂邱�Ƃ͂ł��܂���B - ���̌������Ԃł̎�����Ԃ�3����27��10�b�A���v�́{165.32pips�ł����B1����1�{������̑��v�́{0.79pips�Ƃ������ƂɂȂ�܂��B

���̌��ʂ́A2017�N�����ɔ���������Ȃ舫�����Ă��܂��B

�����������ʂ́A���ꂼ��ȉ��̌����ɂ��ƍl�����܂��B

- ���j���{��30���Ƃ����̂͂�⍂���C�����܂��B���������J�E���g�������ŘA�����čs�������Ƃ͏��߂ĂȂ̂Łu�C������v�ł��B�����͂����Ǝ���@����p�X���邱�Ƃ������Ƃ����C�����܂��B�����͋v���Ԃ�ɕ��͂Ǝ���̐��т�t���Ă����̂ŁA����������ӎ����Ă��܂����B

�����́A�x�[�X�ƂȂ鎖�O���j�̏�����60�������Ȃ�������ɁA���������]�v�Ȏ���e�������ƍl�����܂��B - ���j�O����̏����������Ȃ�͓̂�����O�ł��B

�Ⴆ�A�w�W���\��̔��������ɋ����A������ɐL�ё����Ă���ꍇ�A�������m�Ƃ������j�ʂ�ɗ��m�����肵�܂���B���������ꍇ�Ɏ��Ԃ����A�������W�X�^���X��T�|�[�g�ɓ��B���邱�Ƃ������Ȃ�A�����ŋt���������܂��������オ��܂��B��������j�O����ɂȂ�܂��B

���������ɋ������ǂ����́A���̎w�W���̉ߋ��̔������x��m���Ă���A�����ڈ��ɂł��܂��B�܂��A����1�����I�l�ɑ�����11�����I�l��������L�������Ƃ��ߋ���������m���Ă���A��������f�̎Q�l�ɂȂ�܂��B - ����̌��������������_�́A�d�����Ȃ��ʂ�����܂��B

�ٗʕ����i���j�O�j�ł̎���̏����������ȏ�A���̌����͎��O���j�Ɋ�Â�����������ł��B�����āA���O���j�Ɋ�Â�����ł̐��т��������Ƃ́A�����ߋ��X���Ə����Ⴄ�������������Ȏ����ɂ��邱�Ƃ������ƍl���܂��B

���ɁA�O���̊e������̋��Z�������\���i3��j�̔����͏������A�������č��o�ώw�W�͉ߋ��Z�N�Ԃ�̍������Ƃ������Ƃ���������܂����B�����̂��Ƃ͖��炩�ɉߋ��̕��͑Ώۊ��ԂɂȂ��������Ƃł��B

����āA�����̌�����2017�N�̕��ς�舫�����Ă��邱�Ƃɂ͎d�����Ȃ��ʂ��������A�ƌ��_�Â��܂��B

�ł�����ȂƂ������Apips�̓`���[�g����ł���A�����łł��邱�Ƃ͏����ێ������Ȃ��A�Ǝ������Ȃ��Ƃ����܂����ˁB

�Ƃ�����A1����3���Ԃ̎�����Ԃ������������̂́A�|�W�V�����ۗL���͂����ƃ`���[�g�ɒ���t������x�̎��Ԃɂ͎��܂�܂����B�`���[�g�����Ă��Ȃ��Ƃ��́A�`���[�g�̎��̓����̃N�Z��ǂރX�L������B���܂���B

�����āA�X�v���b�h25�{�̏ꍇ�A����ʉ݃y�A�ōł�����GBPJPY�̃��[�g149.07�~��1��✕10�{�^25����596,280�ł��B���̎����ɑ������^�p�v�́{2.77���ƂȂ�܂��B����͔N�����Z��35�����炢�ɑ������܂��B

�t���I�ɂ́A���������v�Z�ɈӖ����������邽�߂ɂ��A���������肳���Ȃ��Ƃ����܂����B

���̔����ł����N�����ł��Ȃ�Ȃ�A�����Ƃ��Ă܂��\���ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 05:17| Comment(0)

| TrackBack(0)

| 7. ���ѕ\