新規記事の投稿を行うことで、非表示にすることが可能です。

2019年12月01日

Official髭男dismの藤原聡ボーカルの藤原は島根銀行に就職し、2年間営業を経験した経歴

音楽業界で元銀行員というと、小椋桂さんを思い出しますが、そんな事言うと、年がやばい。

今や、銀行出身といえはこの人

島根銀行で渉外係だったそうです^^;

今や、銀行出身といえはこの人

島根銀行で渉外係だったそうです^^;

【このカテゴリーの最新記事】

-

no image

-

no image

-

no image

-

no image

2019年11月28日

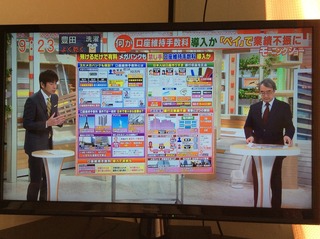

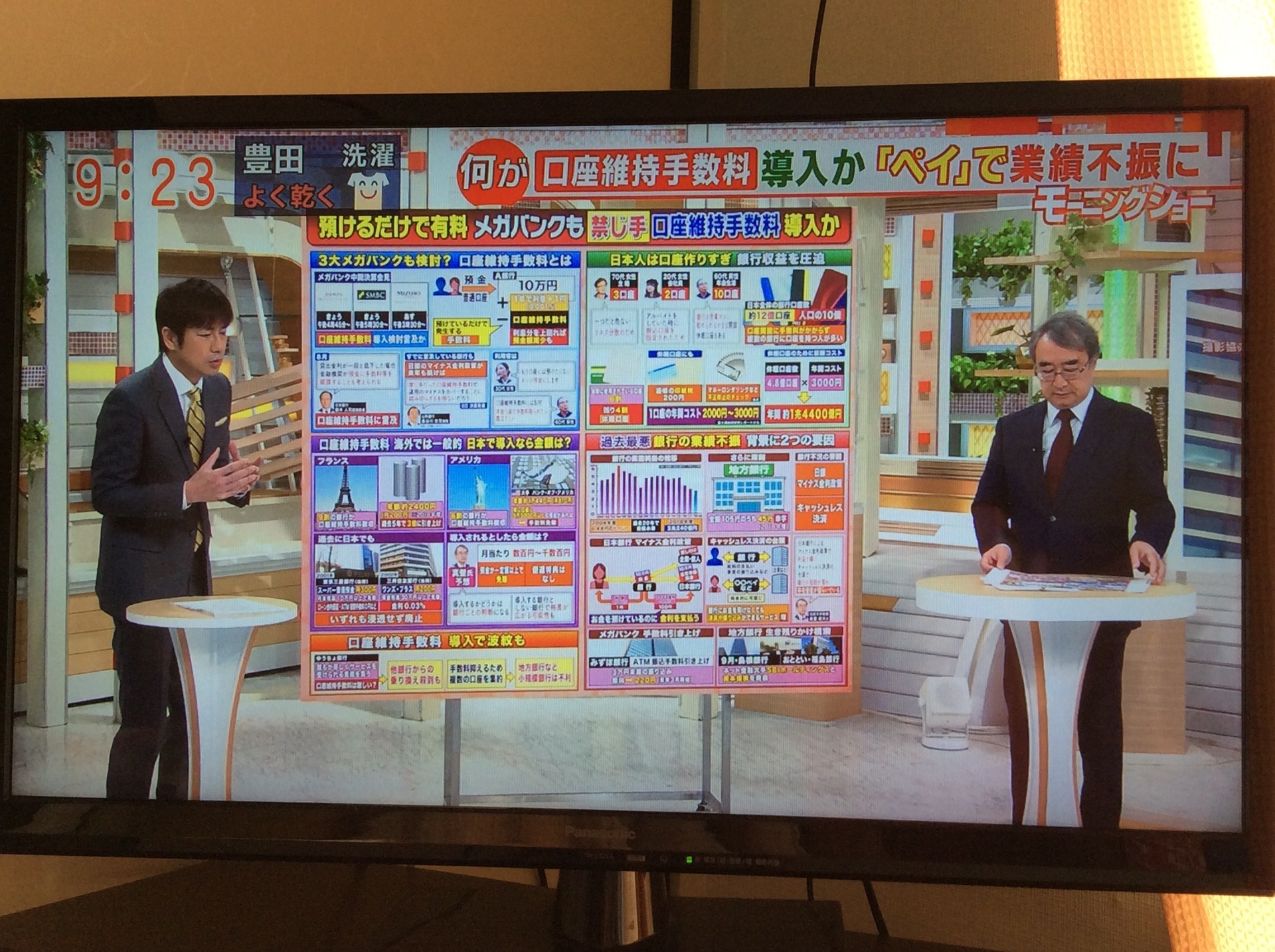

休眠口座管理手数料は、口座維持手数料導入の前触れ?愛知県で先行する訳とは?この手数料の危険性をいち早く伝えます

週刊朝日の」口座維持手数料導入がアベノミクスのツケである」と主張する記事と同タイミングで、28日日経新聞朝刊金融経済面にこのようなトップ記事が

「休眠口座に課金 地方先行 信金、維持費用が重荷」

日本経済新聞 朝刊 金融経済 (9ページ)

2019/11/28 2:00

まず、この記事ですが、愛知信金が主語になるなんて、前代未聞の出来事。岡崎信金のような預金量が兆円台のメガ信金と違って、ごく普通の小さな信金ですから。こんな大きく取り上げてもらったら、取り付け騒ぎになるかもです。冗談抜きで。

さて、内容ですが、「信用金庫など地方金融機関の間で、入出金が一定期間止まった休眠口座に手数料を課す動きが広がっている。マネーロンダリング(資金洗浄)対策やシステム維持費などのコストが重いためだ」

口座維持手数料の話と同様の背景説明です。ですが、この手数料導入で「手数料徴収をきっかけに顧客との接点をつくり、収益機会を掘り起こす狙いもある。」

なんて、寝ぼけた話でしょう。少額預金者を切り捨てる施策ですから、接点を作るというより、むしろ、収益をもたらさない顧客は切る、という方向でしょう。ひょっとしたら、少額預金者の管理をなくして、浮いた時間で富裕層取引に力を入れていく、という意味かな?弱者は切り捨てるなら信金の意味はない。

記事には「経営環境が厳しい地方が先行して改革に踏み出した」とありますが、この手数料を採用している金融機関は愛知県と岐阜の十六銀行。つまり、名古屋周辺で先行しているのが不思議だと思いませんか?

その解は、ずばり「名古屋金利」。岐阜県に本店のある、十六銀行も2年ほど前に岡崎支店を新設するなど愛知県進出で今後伸びない地元岐阜県を見切って、名古屋金利に拍車をかける、つまり低金利競争を仕掛けながら進出中。つまり、しのぎを削ると言えばかっこいいのですが、要は金融機関同士で首の締め合いをしている地域。よって、誰よりも収益環境の悪さに敏感でなんとかしたいわけです。

で、最初に導入したのは岡崎信金ですが、兆円を持つわりに、広報が下手。支店長の人事異動も公表しないという、とても公の仕事をしているとは思えない残念な信金。

マスコミも取り上げたがらないから、弱小の愛知信金が出てくるハメになりました。

「休眠口座手数料」とは、2020年1月以降、新規に開設された普通預金口座で、2年間入出金がなく、残高が1万円未満なら、取引がなければ年間1200円(税別)を徴収し、残高不足になれば口座を自動解約するという仕組み。

「マイナス金利政策の長期化で、メガ銀のなかでも「動きのない口座に対しての手数料は導入する意義はある」と話す幹部もいる。口座維持手数料が大手に波及するのは、それほど遠くない将来かもしれない。」と結んでいるが、ちょっと待って。

この休眠口座に残っている預金は、10年間取引がなければ国が召喚してNPOなどの活動費用に充てるという休眠口座預金活用のための法律が施行されて間もないはず。国に取られるくらいなら、金融機関が手数料として先に自分の懐にしまってしまう、という言い方もできる。

この問題に気がつくと、単に新たな手数料を新設したような話で終わらない!同様の手数料を導入する銀行や信金が増えてきたところで、この論点をぶつけて、金融機関悪者論を展開しようとすると未来像が私には見えてなりません。導入検討金融機関は気をつけましょう。

「休眠口座に課金 地方先行 信金、維持費用が重荷」

日本経済新聞 朝刊 金融経済 (9ページ)

2019/11/28 2:00

まず、この記事ですが、愛知信金が主語になるなんて、前代未聞の出来事。岡崎信金のような預金量が兆円台のメガ信金と違って、ごく普通の小さな信金ですから。こんな大きく取り上げてもらったら、取り付け騒ぎになるかもです。冗談抜きで。

さて、内容ですが、「信用金庫など地方金融機関の間で、入出金が一定期間止まった休眠口座に手数料を課す動きが広がっている。マネーロンダリング(資金洗浄)対策やシステム維持費などのコストが重いためだ」

口座維持手数料の話と同様の背景説明です。ですが、この手数料導入で「手数料徴収をきっかけに顧客との接点をつくり、収益機会を掘り起こす狙いもある。」

なんて、寝ぼけた話でしょう。少額預金者を切り捨てる施策ですから、接点を作るというより、むしろ、収益をもたらさない顧客は切る、という方向でしょう。ひょっとしたら、少額預金者の管理をなくして、浮いた時間で富裕層取引に力を入れていく、という意味かな?弱者は切り捨てるなら信金の意味はない。

記事には「経営環境が厳しい地方が先行して改革に踏み出した」とありますが、この手数料を採用している金融機関は愛知県と岐阜の十六銀行。つまり、名古屋周辺で先行しているのが不思議だと思いませんか?

その解は、ずばり「名古屋金利」。岐阜県に本店のある、十六銀行も2年ほど前に岡崎支店を新設するなど愛知県進出で今後伸びない地元岐阜県を見切って、名古屋金利に拍車をかける、つまり低金利競争を仕掛けながら進出中。つまり、しのぎを削ると言えばかっこいいのですが、要は金融機関同士で首の締め合いをしている地域。よって、誰よりも収益環境の悪さに敏感でなんとかしたいわけです。

で、最初に導入したのは岡崎信金ですが、兆円を持つわりに、広報が下手。支店長の人事異動も公表しないという、とても公の仕事をしているとは思えない残念な信金。

マスコミも取り上げたがらないから、弱小の愛知信金が出てくるハメになりました。

「休眠口座手数料」とは、2020年1月以降、新規に開設された普通預金口座で、2年間入出金がなく、残高が1万円未満なら、取引がなければ年間1200円(税別)を徴収し、残高不足になれば口座を自動解約するという仕組み。

「マイナス金利政策の長期化で、メガ銀のなかでも「動きのない口座に対しての手数料は導入する意義はある」と話す幹部もいる。口座維持手数料が大手に波及するのは、それほど遠くない将来かもしれない。」と結んでいるが、ちょっと待って。

この休眠口座に残っている預金は、10年間取引がなければ国が召喚してNPOなどの活動費用に充てるという休眠口座預金活用のための法律が施行されて間もないはず。国に取られるくらいなら、金融機関が手数料として先に自分の懐にしまってしまう、という言い方もできる。

この問題に気がつくと、単に新たな手数料を新設したような話で終わらない!同様の手数料を導入する銀行や信金が増えてきたところで、この論点をぶつけて、金融機関悪者論を展開しようとすると未来像が私には見えてなりません。導入検討金融機関は気をつけましょう。

先の見えない未来に苦悩する銀行。ついに週刊朝日でも「口座維持手数料」が記事に。導入に秒読み。

ようこそ、金融情報発信ブログへ

本日は、今朝から発信されている「週刊朝日」のこの記事。

http://jump.5ch.net/?https://headlines.yahoo.co.jp/article?a=20191127-00000010-sasahi-bus_all

さすがです朝日系。アベノミクスのしわ寄せと断言しています。笑

内容は「あなたの大切なお金。預金しても金利はほとんどつかないのに、振り込みなどの手数料は高まる。さらに、口座を持っているだけで維持費をとられる時代がやってくる。」

「日本でも口座維持手数料をとるようになります。銀行に勤めていたときに、行内で検討していました。米国の銀行では何十年も前からとっている。ほかの銀行がどうするのか横目で見ていて、どこかが始めると一斉に追随すると思います」

こう話すのは最近までメガバンクに勤め、メーカーに転職した男性だ。銀行は稼ぐ力が弱まっていて、口座維持のコストを利用者に押しつけようとしている。お金を預けていると、知らないうちに維持費をとられ、残高がゼロになるかもしれないのだ。 」と

で、解説するのが静岡銀行行員(元)の小出宗昭さん。全国で成果を上げる企業経営相談のプロです。

「口座維持手数料は間違いなく導入されます。金融機関は積極的な営業で預金口座を増やしてきましたが、優良な貸付先はなくなり、従来のビジネスモデルに限界が見えてきました。口座維持には、マネーロンダリング(資金洗浄)のチェックなど、昔に比べコストがかかっています。手数料は、もはや、いつ導入するかの問題でしょう」

そのほかのインタビューも、これまでこのブログで紹介してきた内容。これなら私だって記事が書けます。

とは言えども、口座維持手数料導入の外堀を埋めていく話。アベノミクスのしわ寄せは確かでしょう。日銀のマイナス金利政策が発端なのですから。各銀行は導入に向けて、スタートラインについている状況で、後はメガバンク発表の「よーいドン」を聞くだけです。

で、この話は今朝の日経・金融経済面トップ記事につながるのです。 続く・・・

本日は、今朝から発信されている「週刊朝日」のこの記事。

http://jump.5ch.net/?https://headlines.yahoo.co.jp/article?a=20191127-00000010-sasahi-bus_all

さすがです朝日系。アベノミクスのしわ寄せと断言しています。笑

内容は「あなたの大切なお金。預金しても金利はほとんどつかないのに、振り込みなどの手数料は高まる。さらに、口座を持っているだけで維持費をとられる時代がやってくる。」

「日本でも口座維持手数料をとるようになります。銀行に勤めていたときに、行内で検討していました。米国の銀行では何十年も前からとっている。ほかの銀行がどうするのか横目で見ていて、どこかが始めると一斉に追随すると思います」

こう話すのは最近までメガバンクに勤め、メーカーに転職した男性だ。銀行は稼ぐ力が弱まっていて、口座維持のコストを利用者に押しつけようとしている。お金を預けていると、知らないうちに維持費をとられ、残高がゼロになるかもしれないのだ。 」と

で、解説するのが静岡銀行行員(元)の小出宗昭さん。全国で成果を上げる企業経営相談のプロです。

「口座維持手数料は間違いなく導入されます。金融機関は積極的な営業で預金口座を増やしてきましたが、優良な貸付先はなくなり、従来のビジネスモデルに限界が見えてきました。口座維持には、マネーロンダリング(資金洗浄)のチェックなど、昔に比べコストがかかっています。手数料は、もはや、いつ導入するかの問題でしょう」

そのほかのインタビューも、これまでこのブログで紹介してきた内容。これなら私だって記事が書けます。

とは言えども、口座維持手数料導入の外堀を埋めていく話。アベノミクスのしわ寄せは確かでしょう。日銀のマイナス金利政策が発端なのですから。各銀行は導入に向けて、スタートラインについている状況で、後はメガバンク発表の「よーいドン」を聞くだけです。

で、この話は今朝の日経・金融経済面トップ記事につながるのです。 続く・・・

2019年11月25日

11月25日、金融の空白ってなんだ?今日の日経新聞より

ようこそ金融情報解説ブログへ。本日もよろしくお願いします。

さて、休み明けの金融面は『空白』かと思いきや、今日の日経新聞は、フィンテック企業を持ち上げています。

見出しは「フィンテック、金融の空白補う 企業価値200億円超7社」

日本経済新聞 朝刊 新興・中堅Biz (7ページ)

内容は各社の最近の配信リリースをまとめた様なもの。フィンテックを流行らせたい日経新聞の狙いが見えています。以前にもお伝えしましたが、欧米ではフィンテックなる名称は使われておらず、「デジタルバンク」がそれに代わる言葉。フィンテックと宣伝するあたりで日本のガラパゴス化が見えてしまうのですが・・・

記事は「IT(情報技術)と金融を融合したフィンテック分野で、スタートアップ企業の成長が目立つ。日本経済新聞社の「NEXTユニコーン調査」で企業価値を算出したところ、200億円を超す企業数が最も多く7社あった。資産運用の自動化などの技術革新で個人や企業に新しいサービスを提供している。既存の金融市場で空白だった領域を新興勢が埋める構図だ」とのこと。

これまで銀行が提供してきた金融機能である決済と融資の分野で、新興企業が横取りを本格化している。銀行の事業の柱はどこへ。もはや競合か提携か、各銀行も判断を迷うところでしょう。

マネーフォワードなど一部銀行が出資している企業もあるのですが、一体、銀行は何がしたいのかが見えてこない。一緒に技術革新を進めるならAPIのオープンはもっと拡大されてもいいはずなのに・・・

ある銀行の幹部は、頭取から「とりあえずマネーフォワードに出資してこい」と言われて、同社にやって来たほど。資産に困っていない同社が「出資して何をしたいのか?」と問われて、「頭取から言われたので出資させてください」とノーアイデアを露呈させたとの逸話も聞こえてきます。

この話題からも読み取れるもの。それは金融業はもはやオープン市場で、スマホ取引で全てが完結できる時代。そのため、フィンテックなる企業群が黒船ごとく銀行業務を食い荒らしている構図。

対する銀行に勝ち目があるのか・・?

そこは、ズバリ、NTTデータと組んだ巨大装置つまりシステム(全銀システム)という名の金食い虫がいる限り、太刀打ちは無理でしょう。新興企業はクラウドなど低コストのシステムで充分、金融機能を提供できるのですから。このままいくと銀行はシステムという古くて巨大な装置によって、自らの末路を暗くしてしまう。

銀行はオワコンなのか?そんなはずはないと筆者は信じたいのですが

世界67カ国TOP6%の FPをご紹介『保険田マイケル』

さて、休み明けの金融面は『空白』かと思いきや、今日の日経新聞は、フィンテック企業を持ち上げています。

見出しは「フィンテック、金融の空白補う 企業価値200億円超7社」

日本経済新聞 朝刊 新興・中堅Biz (7ページ)

内容は各社の最近の配信リリースをまとめた様なもの。フィンテックを流行らせたい日経新聞の狙いが見えています。以前にもお伝えしましたが、欧米ではフィンテックなる名称は使われておらず、「デジタルバンク」がそれに代わる言葉。フィンテックと宣伝するあたりで日本のガラパゴス化が見えてしまうのですが・・・

記事は「IT(情報技術)と金融を融合したフィンテック分野で、スタートアップ企業の成長が目立つ。日本経済新聞社の「NEXTユニコーン調査」で企業価値を算出したところ、200億円を超す企業数が最も多く7社あった。資産運用の自動化などの技術革新で個人や企業に新しいサービスを提供している。既存の金融市場で空白だった領域を新興勢が埋める構図だ」とのこと。

これまで銀行が提供してきた金融機能である決済と融資の分野で、新興企業が横取りを本格化している。銀行の事業の柱はどこへ。もはや競合か提携か、各銀行も判断を迷うところでしょう。

マネーフォワードなど一部銀行が出資している企業もあるのですが、一体、銀行は何がしたいのかが見えてこない。一緒に技術革新を進めるならAPIのオープンはもっと拡大されてもいいはずなのに・・・

ある銀行の幹部は、頭取から「とりあえずマネーフォワードに出資してこい」と言われて、同社にやって来たほど。資産に困っていない同社が「出資して何をしたいのか?」と問われて、「頭取から言われたので出資させてください」とノーアイデアを露呈させたとの逸話も聞こえてきます。

この話題からも読み取れるもの。それは金融業はもはやオープン市場で、スマホ取引で全てが完結できる時代。そのため、フィンテックなる企業群が黒船ごとく銀行業務を食い荒らしている構図。

対する銀行に勝ち目があるのか・・?

そこは、ズバリ、NTTデータと組んだ巨大装置つまりシステム(全銀システム)という名の金食い虫がいる限り、太刀打ちは無理でしょう。新興企業はクラウドなど低コストのシステムで充分、金融機能を提供できるのですから。このままいくと銀行はシステムという古くて巨大な装置によって、自らの末路を暗くしてしまう。

銀行はオワコンなのか?そんなはずはないと筆者は信じたいのですが

世界67カ国TOP6%の FPをご紹介『保険田マイケル』

2019年11月24日

11月24日、銀行から人材が流出中。今そこにある危機の本質とは。。。

ようこそ金融ニュースブログへ。もはや当たり前になった銀行決算の苦境ですが、ほんの5年前まで、ここまで銀行の経営がおかしくなると誰が予想していたでしょうか?

日経新聞地方版で九州地区の地銀決算を特集しています。内容は目新しいことは何もないのですが、気になるのは次。

「佐賀銀は融資と手数料ビジネスの収益から経費を引いた「対顧客利益」の赤字が続く。そこで18年2月から本部業務の見直しを進め、19年9月1日時点で108人分の業務を削減。行員の出向や店舗削減もし、19年4〜9月期の経費は5%減の106億円にまで減らした。筑邦銀行も本部組織のスリム化などで3%減の40億円になった」。

「日銀は10月の金融システムリポートで、地銀の生き残り策の一つとして今後10年で経費の1割削減を挙げた。だが、九州・沖縄はこの7年で3.5%減の2229億円。地銀は地域経済の中核として店舗網や雇用維持を期待されてきたこともあり、メガバンクに比べ効率化が進んでいない」

つまり、もっと支店と人を減らせ、と言うこと。

地方銀行が存在する理由は、地域があってこそ。『ふるさと』があるからこそ、地銀が存在できるし、「地域とともに」の共通ワードで地元貢献もできる。その大きな影響をもたらしている地銀ならではのものって、やはり支店でしょう。そして地元で採用した人、人材でしょう。地元に店舗がなければ地域密着などできない。ましてや人を減らすなんて会社の忠誠心もなにもかも失うばかり。

店舗をどんどんなくす方向に進んでいる。ついでに余った行員もリストラで関連会社に出し続けている。一昨日のメガバンク記事では、事務系行員を営業に振り分けている報道もありました。みずほ銀行の記事でした「すでに事務担当者の営業職務へのシフトを始め、勤務地限定の地方行員も希望すれば東京などに異動できる公募も進めている。」と。誰がどう見ても『肩たたき』です。

銀行に、今そこにある危機、、、それは良い人材ほど、銀行から離れていっているということ。

専門知識が必要な法人保険は『保険田マイケル』

日経新聞地方版で九州地区の地銀決算を特集しています。内容は目新しいことは何もないのですが、気になるのは次。

「佐賀銀は融資と手数料ビジネスの収益から経費を引いた「対顧客利益」の赤字が続く。そこで18年2月から本部業務の見直しを進め、19年9月1日時点で108人分の業務を削減。行員の出向や店舗削減もし、19年4〜9月期の経費は5%減の106億円にまで減らした。筑邦銀行も本部組織のスリム化などで3%減の40億円になった」。

「日銀は10月の金融システムリポートで、地銀の生き残り策の一つとして今後10年で経費の1割削減を挙げた。だが、九州・沖縄はこの7年で3.5%減の2229億円。地銀は地域経済の中核として店舗網や雇用維持を期待されてきたこともあり、メガバンクに比べ効率化が進んでいない」

つまり、もっと支店と人を減らせ、と言うこと。

地方銀行が存在する理由は、地域があってこそ。『ふるさと』があるからこそ、地銀が存在できるし、「地域とともに」の共通ワードで地元貢献もできる。その大きな影響をもたらしている地銀ならではのものって、やはり支店でしょう。そして地元で採用した人、人材でしょう。地元に店舗がなければ地域密着などできない。ましてや人を減らすなんて会社の忠誠心もなにもかも失うばかり。

店舗をどんどんなくす方向に進んでいる。ついでに余った行員もリストラで関連会社に出し続けている。一昨日のメガバンク記事では、事務系行員を営業に振り分けている報道もありました。みずほ銀行の記事でした「すでに事務担当者の営業職務へのシフトを始め、勤務地限定の地方行員も希望すれば東京などに異動できる公募も進めている。」と。誰がどう見ても『肩たたき』です。

銀行に、今そこにある危機、、、それは良い人材ほど、銀行から離れていっているということ。

専門知識が必要な法人保険は『保険田マイケル』

2019年11月23日

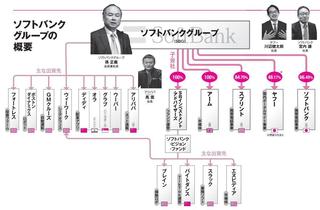

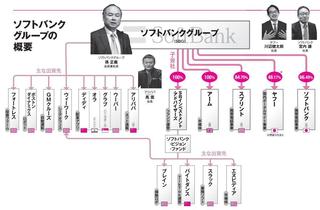

11月23日、不穏な気配さえ感じる昨今のSB関連。あまりにニュースが目立ち過ぎます

ようこそ、本日も金融関連ニュース配信サイトへ。

タイトル通り、最近のソフトバンクグループのニュース配信の多さが目立ちすぎます。なぜに、毎日こうもニュースに関わるのか?しかもデメリットさえも記事化されているので良さが目立たない。

私でさえ、信じたくないけど、まさかの動き(破綻・・・?)を懸念してします。潰れたりしないでください孫さん。私は尊敬しています。

この考えの元になったニュースが今日の日経、10面アジア面。

「ホテルオヨ、日本戦略背伸び ソフトバンクG系出資 10月末5200室→来春7万5000室へ」

ずばり、またソフトバンク系が出資する会社の「強気の戦略」を紹介した記事。

内容は「ソフトバンク系が出資するインドの格安ホテル運営会社、OYO(オヨ)ホテルズアンドホームズは日本でのホテル事業を急拡大する。2020年3月までに国内最大級となる7万5千室のホテルチェーンを目指す」

で、気になるのは記事末に書かれたこの部分「急拡大のひずみもみえる。需給に合わせ宿泊料を大幅に下げる場合、オーナーの損失が大きくならない仕組みを設けてきた。月の収入が一定額を下回ると補填する制度だが、異変が起きている。オーナーが漏らす。6月に結んだ契約では、自社施設の予約管理や改装などをオヨが請け負い、オーナーには年数億円の売上高が保証される内容だった。だが8月に引き下げを求めてきたという。同オーナーの一施設の9月の精算書では本来1000万円以上あるはずの保証額が0円になった」

こういう一方的な家主(制度的には借主ですが)からの通告は、前にも似た事例がありました。レオパレスです。一括借り上げ保証契約を突然変更した話。以来、◯◯建託とか、いい話を聞かなくなりました。

信用を薄くしながら、同社のビジネスモデルが拡大できるのか?そして、またもやソフトバンクグループが関わる案件。

1日前のみずほ銀行の3000億円融資も、「ソフトバンクグループの幹部はシェアオフィス事業を手掛ける米ウィーワークへの支援パッケージの一環として行う30億ドル(約3260億円)の株式公開買い付け(TOB) について、規模縮小の方法を検討している。」とのブルームバーグの記事から資金使途が推察できるのですが、その後、英紙フィナンシャル・タイムズ(FT)が事情に詳しい匿名の関係者の話を基に報じたという、「三菱UFJフィナンシャル・グループ(MUFG)は、米ウィーワーク救済パッケージのためのソフトバンクグループへの新規融資を断る公算が大きい。三井住友フィナンシャルグループも、ウィーワーク救済のためにソフトバンクグループに融資するのを望んでいないという。」という後追い記事が背筋を凍らせます。

ソフトバンクの資金繰り・・・LINE統合という大きな話題を打ち上げたタイミング・・・そして3000億円をみずほ銀から引き出さざるを得ない状況・・・もはやサウジの王室は貸してくれないのか借りたくないのか・・・

不安が増すばかりです。

世界恐慌のトリガーが惹かれるのは日本からなのか・・・

タイトル通り、最近のソフトバンクグループのニュース配信の多さが目立ちすぎます。なぜに、毎日こうもニュースに関わるのか?しかもデメリットさえも記事化されているので良さが目立たない。

私でさえ、信じたくないけど、まさかの動き(破綻・・・?)を懸念してします。潰れたりしないでください孫さん。私は尊敬しています。

この考えの元になったニュースが今日の日経、10面アジア面。

「ホテルオヨ、日本戦略背伸び ソフトバンクG系出資 10月末5200室→来春7万5000室へ」

ずばり、またソフトバンク系が出資する会社の「強気の戦略」を紹介した記事。

内容は「ソフトバンク系が出資するインドの格安ホテル運営会社、OYO(オヨ)ホテルズアンドホームズは日本でのホテル事業を急拡大する。2020年3月までに国内最大級となる7万5千室のホテルチェーンを目指す」

で、気になるのは記事末に書かれたこの部分「急拡大のひずみもみえる。需給に合わせ宿泊料を大幅に下げる場合、オーナーの損失が大きくならない仕組みを設けてきた。月の収入が一定額を下回ると補填する制度だが、異変が起きている。オーナーが漏らす。6月に結んだ契約では、自社施設の予約管理や改装などをオヨが請け負い、オーナーには年数億円の売上高が保証される内容だった。だが8月に引き下げを求めてきたという。同オーナーの一施設の9月の精算書では本来1000万円以上あるはずの保証額が0円になった」

こういう一方的な家主(制度的には借主ですが)からの通告は、前にも似た事例がありました。レオパレスです。一括借り上げ保証契約を突然変更した話。以来、◯◯建託とか、いい話を聞かなくなりました。

信用を薄くしながら、同社のビジネスモデルが拡大できるのか?そして、またもやソフトバンクグループが関わる案件。

1日前のみずほ銀行の3000億円融資も、「ソフトバンクグループの幹部はシェアオフィス事業を手掛ける米ウィーワークへの支援パッケージの一環として行う30億ドル(約3260億円)の株式公開買い付け(TOB) について、規模縮小の方法を検討している。」とのブルームバーグの記事から資金使途が推察できるのですが、その後、英紙フィナンシャル・タイムズ(FT)が事情に詳しい匿名の関係者の話を基に報じたという、「三菱UFJフィナンシャル・グループ(MUFG)は、米ウィーワーク救済パッケージのためのソフトバンクグループへの新規融資を断る公算が大きい。三井住友フィナンシャルグループも、ウィーワーク救済のためにソフトバンクグループに融資するのを望んでいないという。」という後追い記事が背筋を凍らせます。

ソフトバンクの資金繰り・・・LINE統合という大きな話題を打ち上げたタイミング・・・そして3000億円をみずほ銀から引き出さざるを得ない状況・・・もはやサウジの王室は貸してくれないのか借りたくないのか・・・

不安が増すばかりです。

世界恐慌のトリガーが惹かれるのは日本からなのか・・・

2019年11月21日

11月21日、日経新聞記事のあれこれから、金融界の動きを解説します

ようこそ金融経済情勢ニュース発信ブログへ。今日は新聞記事から盛りだくさんです。

日経新聞一面はブロックチェーンの話題。金融界もオープンAPIなどで同技術は欠かせないもの。これから特許料支払いがのしかかると、簡単にブロックチェーンを使った技術革新など進まなくなるかも。同記事のミソは最後の1行に集約されているので面白い。一面トップ記事の主語になっている企業・アスタミューぜは日本経済新聞社が出資しているとわざわざ文末に説明。お手盛りな記事です。ついでに言うと同社は某大手広告代理店とも親密で、大変な身内びいき記事にしか見えないっっw。

同じく一面で、みずほ銀のソフトバンクグループへの3000億円融資。

なぜにコミットメントラインではないのかと思いきや、「メガバンクにとってソフトバンクG向けの大型融資は運用難の環境下で貴重な収益機会となる。一方で銀行の一部はソフトバンクGへの貸出残高がすでに膨らんでおり、これ以上のリスクが取れるかどうかを慎重に判断している」。なるほど、いっぱいいっぱいなんですね。ソフトバンクがコケるとみずほ銀もコケる、、、いや、日本の企業がアジアと世界から見放されるでしょう。

関連記事は5面、「ヤフー・LINE統合念頭 海外市場 審査に勘案」の記事

公取委は「企業結合審査では海外市場を勘案して審査することもある、との見解を示した」

なるほど、国内シェアだけ見ると独禁法に触れるけどアジア市場も勘案してくれるとなると、統合は承認されるという意味。当たり前な判断ですね。すでにGAFAやBATに牛耳られているのですから、最後のチャンスです。

本日の最も気になる記事は7面、「フィデリティ証券、投信販売手数料を撤廃」

いや投信手数料に限らず、世界の流れは株式手数料も無料化です。

11月にアメリカの大手証券が株式の売買手数料を無料にすると発表。日本でもSBI証券が米国株で無料化すると発表しています。いよいよ次は日本株も無料化でしょう。昔は手数料が1%あり、100万円購入すれば売買手数料だけで1万円とられた時代があったわけですが、どんどん売買手数料が下がっています。

例えばカブドットコム証券であれば、約定代金100万円の売買手数料は990円。従来の10分の1以下に下がっていますが、ゆくゆくはゼロになる時代も見えてきました。

では、銀行がこぞって作った証券子会社の将来はどうなるのでしょう?金融界が手数料無料化の流れについていけないのは収益環境を見れば明らか。次は証券子会社を売却する時代も来るかも・・・

憧れの戦略コンサルキャリアへ

日経新聞一面はブロックチェーンの話題。金融界もオープンAPIなどで同技術は欠かせないもの。これから特許料支払いがのしかかると、簡単にブロックチェーンを使った技術革新など進まなくなるかも。同記事のミソは最後の1行に集約されているので面白い。一面トップ記事の主語になっている企業・アスタミューぜは日本経済新聞社が出資しているとわざわざ文末に説明。お手盛りな記事です。ついでに言うと同社は某大手広告代理店とも親密で、大変な身内びいき記事にしか見えないっっw。

同じく一面で、みずほ銀のソフトバンクグループへの3000億円融資。

なぜにコミットメントラインではないのかと思いきや、「メガバンクにとってソフトバンクG向けの大型融資は運用難の環境下で貴重な収益機会となる。一方で銀行の一部はソフトバンクGへの貸出残高がすでに膨らんでおり、これ以上のリスクが取れるかどうかを慎重に判断している」。なるほど、いっぱいいっぱいなんですね。ソフトバンクがコケるとみずほ銀もコケる、、、いや、日本の企業がアジアと世界から見放されるでしょう。

関連記事は5面、「ヤフー・LINE統合念頭 海外市場 審査に勘案」の記事

公取委は「企業結合審査では海外市場を勘案して審査することもある、との見解を示した」

なるほど、国内シェアだけ見ると独禁法に触れるけどアジア市場も勘案してくれるとなると、統合は承認されるという意味。当たり前な判断ですね。すでにGAFAやBATに牛耳られているのですから、最後のチャンスです。

本日の最も気になる記事は7面、「フィデリティ証券、投信販売手数料を撤廃」

いや投信手数料に限らず、世界の流れは株式手数料も無料化です。

11月にアメリカの大手証券が株式の売買手数料を無料にすると発表。日本でもSBI証券が米国株で無料化すると発表しています。いよいよ次は日本株も無料化でしょう。昔は手数料が1%あり、100万円購入すれば売買手数料だけで1万円とられた時代があったわけですが、どんどん売買手数料が下がっています。

例えばカブドットコム証券であれば、約定代金100万円の売買手数料は990円。従来の10分の1以下に下がっていますが、ゆくゆくはゼロになる時代も見えてきました。

では、銀行がこぞって作った証券子会社の将来はどうなるのでしょう?金融界が手数料無料化の流れについていけないのは収益環境を見れば明らか。次は証券子会社を売却する時代も来るかも・・・

憧れの戦略コンサルキャリアへ

2019年11月20日

11月20日、ついに不良債権処理の費用が急上昇。銀行取り巻く環境はますます悪化に

本日もようこそ、おいでくださいました。今日も辛口コラムになりそう。

銀行を取り巻く環境はマイナス金利の影響で融資金利が下がり、利ザヤ収益が取れなくて経営悪化になる、というのはこれまでの流れですが、この潮流についに不良債権費用がのしかかってきた。。。

原因は民主党時代の悪しき法律。中小企業金融円滑化法です。当時の金融庁での亀井大臣の会見は異様だったのを記憶しています。記者クラブ所属の私のような記者の会見の後に、クラブ加盟社でない記者との会見を引き続き実施していたのですから。記者クラブが必要かどうかの議論は置いといて、同じ内容の質問に大臣が二度答えるのは明らかにおかしな光景でした。しかも、回答内容のサービスがクラブ加盟社記者よりもそちらの方が良いのですから、当時の記者の反発は凄かった。

結論から言えば、この法律の悪かったところは、経営が困難で事業から撤退を考えている中小企業の廃業を先延ばしにしただけでなく、金融機関からの融資の返済を免除して先送りしてしまったこと。本来なら経営の責任が経営者にはあるはずなのに、返済猶予で「借りたものは帰す」というモラルを亡くしてしまった。いわゆるモラルハザードを起こしたことです。その結果、本来ならその時に倒産していた中小企業が、この銀行経営の一番厳しいときに、廃業のタイミングとなってしまった。そこで引当金を積み増す必要が生まれて、不良債権処理額が倍増している。

どうします、銀行経営者の皆さんは、まさに踏んだり蹴ったり。先を見る行員さんが転職しだしたのもわかる気がします。

営業職特化の求人サイト【いい求人net】

銀行を取り巻く環境はマイナス金利の影響で融資金利が下がり、利ザヤ収益が取れなくて経営悪化になる、というのはこれまでの流れですが、この潮流についに不良債権費用がのしかかってきた。。。

原因は民主党時代の悪しき法律。中小企業金融円滑化法です。当時の金融庁での亀井大臣の会見は異様だったのを記憶しています。記者クラブ所属の私のような記者の会見の後に、クラブ加盟社でない記者との会見を引き続き実施していたのですから。記者クラブが必要かどうかの議論は置いといて、同じ内容の質問に大臣が二度答えるのは明らかにおかしな光景でした。しかも、回答内容のサービスがクラブ加盟社記者よりもそちらの方が良いのですから、当時の記者の反発は凄かった。

|

結論から言えば、この法律の悪かったところは、経営が困難で事業から撤退を考えている中小企業の廃業を先延ばしにしただけでなく、金融機関からの融資の返済を免除して先送りしてしまったこと。本来なら経営の責任が経営者にはあるはずなのに、返済猶予で「借りたものは帰す」というモラルを亡くしてしまった。いわゆるモラルハザードを起こしたことです。その結果、本来ならその時に倒産していた中小企業が、この銀行経営の一番厳しいときに、廃業のタイミングとなってしまった。そこで引当金を積み増す必要が生まれて、不良債権処理額が倍増している。

どうします、銀行経営者の皆さんは、まさに踏んだり蹴ったり。先を見る行員さんが転職しだしたのもわかる気がします。

営業職特化の求人サイト【いい求人net】

2019年11月18日

11月18日、休み明けで、日経は金融経済面はお休み。でも気にあるあの記事を解説

ようこそ金融経済情報発信ブログへ

今朝は金融ビジネスパーソンの方々が実は震撼しているあの話題。

ずばり「太陽光発電」についてです。

日経新聞5面企業面に、「太陽光発電買い取り終了」の記事が掲載。内容は「固定価格で買い取る制度の対象を外れる家庭が11月から順次、出始めている。大手電力は終了時期の4〜6カ月前に利用者に知らせる必要があるが、通知が遅れるケースが相次ぎ、混乱を起こしている。」との話です。問題は次の文章「FITの開始直後に認定された家庭は1キロワット時48円で売電できていたが終了後の大手電力の買い取り価格は7〜9円と大幅に下がる。」

この記事で頭を抱えている金融マンは多いはず。なぜなら、制度開始当初、銀行をあげて太陽光発電を融資とセットで売ってきましたから。今更、値が5分の1になりました、なんて言えない。当然、契約書には逃げ道が書いてあるのでしょうけど、提案してきた行員にとっては人と人の関係で売ってきたのでしょうから。

3、4年前まで地方銀行は経営計画にも「太陽光発電チーム」を設けて推進していると書いていました。

アフェリエイトの世界、つまりネット広告でも「太陽光発電」はオワコンと叫ばれています。(それでも26面に太陽光発電で節税しようという広告が・・・タイミングどうなの?)

中小企業や個人宅に太陽光発電の機械をローンとセットで推進してきた金融界。顧客混乱の矛先は、またもや金融界に向かいそう・・・

法人向け国内出張航空券予約システム「cbiz(シービズ)」

今朝は金融ビジネスパーソンの方々が実は震撼しているあの話題。

ずばり「太陽光発電」についてです。

|

日経新聞5面企業面に、「太陽光発電買い取り終了」の記事が掲載。内容は「固定価格で買い取る制度の対象を外れる家庭が11月から順次、出始めている。大手電力は終了時期の4〜6カ月前に利用者に知らせる必要があるが、通知が遅れるケースが相次ぎ、混乱を起こしている。」との話です。問題は次の文章「FITの開始直後に認定された家庭は1キロワット時48円で売電できていたが終了後の大手電力の買い取り価格は7〜9円と大幅に下がる。」

この記事で頭を抱えている金融マンは多いはず。なぜなら、制度開始当初、銀行をあげて太陽光発電を融資とセットで売ってきましたから。今更、値が5分の1になりました、なんて言えない。当然、契約書には逃げ道が書いてあるのでしょうけど、提案してきた行員にとっては人と人の関係で売ってきたのでしょうから。

3、4年前まで地方銀行は経営計画にも「太陽光発電チーム」を設けて推進していると書いていました。

アフェリエイトの世界、つまりネット広告でも「太陽光発電」はオワコンと叫ばれています。(それでも26面に太陽光発電で節税しようという広告が・・・タイミングどうなの?)

中小企業や個人宅に太陽光発電の機械をローンとセットで推進してきた金融界。顧客混乱の矛先は、またもや金融界に向かいそう・・・

法人向け国内出張航空券予約システム「cbiz(シービズ)」

2019年11月17日

11月17日、清々しい朝です。本日はホリエモンの銀行に対する至言について

ヤフーとLINEが経営統合したらどうなるのか解説します https://youtu.be/Y8RPtc1w-XU

この動画で後半、6分45秒くらいから、今回の提携の本質が金融にあることを解説しています。

要約すると、

ソフトバンクという携帯キャリアとモバイルプラットフォームのLINEが提携する狙いは「金融」にある。

これまでの銀行業務とは預金を集めて運用すること、為替、決済が最大業務だった。

しかし、融資面で言えばユニコーン企業などには機関投資家やファンドが直接資金を貸し出すなど直接金融の仕組みが出来上がった。小口融資もクラウドファンディングが普及している。銀行の役割は奪われている。

そして。決済についてはLINEペイやPayPayがあり、今後、給料が電子マネーでの振込が認められる動きになると、金融・銀行業務はモバイルとの親和性を高めていく。ここをソフトバンクは抑えてくる。

LINEの普及するアジア、特に台湾、タイに攻め入る考えもできる。

通信キャリアと銀行業務を、モバイルメッセンジャープラットフォームが結びつける。。。。

以上が要点です。

確か、LINEはみずほ銀と新しい銀行を作るって発表してましたが、意思決定のスピードを考えるとソフトバンクと銀行を作る方が早いでしょう。なんといっても、みずほの銀行ペイがあの調子ですから。

これからの銀行は、支店などハコモノを持つ必要はなく、モバイルつまり携帯で、しかもアプリで完結する時代でしょう。

時代の先取りに疲れたので・・旅行でも

この動画で後半、6分45秒くらいから、今回の提携の本質が金融にあることを解説しています。

要約すると、

ソフトバンクという携帯キャリアとモバイルプラットフォームのLINEが提携する狙いは「金融」にある。

これまでの銀行業務とは預金を集めて運用すること、為替、決済が最大業務だった。

しかし、融資面で言えばユニコーン企業などには機関投資家やファンドが直接資金を貸し出すなど直接金融の仕組みが出来上がった。小口融資もクラウドファンディングが普及している。銀行の役割は奪われている。

そして。決済についてはLINEペイやPayPayがあり、今後、給料が電子マネーでの振込が認められる動きになると、金融・銀行業務はモバイルとの親和性を高めていく。ここをソフトバンクは抑えてくる。

LINEの普及するアジア、特に台湾、タイに攻め入る考えもできる。

通信キャリアと銀行業務を、モバイルメッセンジャープラットフォームが結びつける。。。。

以上が要点です。

確か、LINEはみずほ銀と新しい銀行を作るって発表してましたが、意思決定のスピードを考えるとソフトバンクと銀行を作る方が早いでしょう。なんといっても、みずほの銀行ペイがあの調子ですから。

これからの銀行は、支店などハコモノを持つ必要はなく、モバイルつまり携帯で、しかもアプリで完結する時代でしょう。

時代の先取りに疲れたので・・旅行でも