�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N09��30��

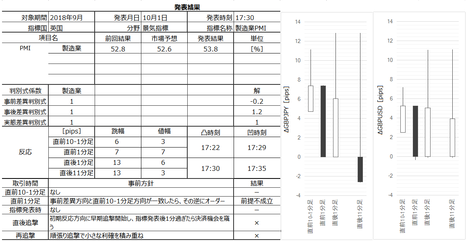

10��1���o�ώw�W�i���ʌ��؍ρj

���T�͒��������c�߂ŋx�݂ł��B�������{���e�B���e�B���������Ȃ�\��������܂��B

�܂��A�{�w�W�ւ̌���F���ł��B

�{�w�W���ڂ́A2017�N11���W�v���ȍ~�A�V�K����̉e���ʼn��~��ƂȂ��Ă��܂��B���Ӗ���EU���E����������тт���A�O���͗A�o�̗������݂�2016�N3���W�v���ȗ��̐����܂ʼn�����܂����B�O���̐V�K�����ꂾ�������������ɂ́A���ꂩ�班�����炢���P���Ă��A���ꂪ�p���I�ȉ��P�Ɍq����ɂ����������Ǝv���܂��B

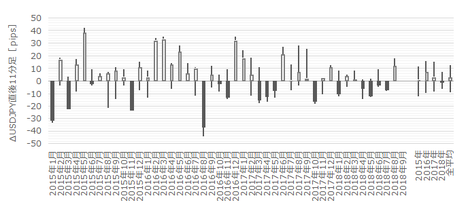

���ɁA�{�w�W�̉ߋ��̌X���ł��B

���̎w�W�Ƃ̑��ւɂ��āA�{�w�W���ʂ̗ǂ�������EURGBP��GBP��GBP���́A�P�����Ɍ�����葊�ւ�����܂���B�܂��A�{�w�W���\���ʂ��O�����\���ʂ��ǂ��Ă������Ă��A������\�����T�[�r�X��PMI����Ɛ��Y�w�����ǂ��Ȃ邩�����Ȃ邩���A���ւ�����Ƃ͌����܂���B

�����āA�{�w�W�ւ̉ߋ������p�^�[���ł��B

�ߋ����������́A�w�W���ʂ̗ǂ������ɑf���ȕ����ɁA�傫��������ɐL�т����ł��B

�܂��������x�́A���\���ʂƎs��\�z�Ƃ̍�0.1�ɂ��A����1�����l������1.1pips���傫���Ȃ肪���ł��B�����āA���㍷�فi���\���ʂƎs��\�z�̍��j��3�ȏゾ�����Ƃ��i�p�x22���j�̒���1���������̕��ϒl�́A37pips�ɂ��B���Ă��܂��B

����11�����l���́A����1�����l��������18�������Ȃ肪���ł��B

���āA�O�ʂ�52.8�mips�n�Ŏs��\�z��52.5�mips�n�A���O���ٔ��ʎ��̉��́�0.3�ł��B�s��\�z�͎w�W���\���O�Ɋm�F���Ă����܂��傤�B

2015�N1���ȍ~�O���܂ł�44��̔������ϒl�́A

�E���O10-1��������13pips�A���l��9pips

�E����1��������21pips�A���l��16pips

�E����11��������29pips�A���l��21pips

�ł��B

�ڍו��͋L���̎��O������j�͎��̒ʂ�ł��B

23:00�@9���W�v���č�ISM�����ƌi���w��

�����̎w�W����Ŗ{�w�W�̏d�v�x�E���ړx�͍����ʒu�Â����Ă��܂��B����ǂ��A�{�w�W���ʂ����̎w�W���ʂ��s�������Ă��鎖���͌�������܂���B�����āA�{�w�W�̔������x�͑傫���Ȃ��A�{�w�W���ʂ̉e���������Ԃ͒Z���X��������܂��B�����̖��͂Ō����A����قǏd������w�W�ł͂���܂���B

�Ȃ��A�ŋ߂̖{�w�W���ڂ́A���������Œ�؋C���ƂȂ��Ă��܂��B

�ߋ��ANY�A����ƌi�C�w����Phil�A����ƌi�C�w�����Ƃ��ɑO�������P�^���������Ƃ��A�{�w�W���ʂ��O�������P�^�����������ł��B�c�O�Ȃ���A����9���W�v����NY�A����ƌi�C�w���͈����APhil�A����ƌi�C�w���͉��P�A�Ɩ������Ă��܂��B�{�w�W��NY�A����ƌi�C�w���Ƃ̎��ԍ��ٕ�����v����56���APhil�A����ƌi�C�w���Ƃ̎��ԍ��ٕ�����v����63���ł��B

���ɖ{�w�W�ւ̉ߋ������p�^�[���ł��B

�w�W���\�O�͉ߋ��Ɉ�т����X��������ꂸ�A����͊��߂��܂���B

�w�W���\���O���甭�\��11����܂ł́A�ȑO�����т��������̌X���������܂��B���\���ʂ̃`���[�g�ւ̉e���������Ԃ͒Z���A���\����������O�ɉ��B���Ԉȍ~�̃g�����h���m�F���Ă����������ǂ������ł��B���O10-1�����̕������A���̓��̉��B���Ԉȍ~�̃g�����h�ƈ�v���Ă����ꍇ�A����11�����͒��O10-1�����Ɠ��������ɐL�т�\�������܂�܂��B

���āA����̎s��\�z�i�O�ʁj�́A

�E�i���w��60.3�mips�n�i61.3�mips�n�j

�E�w���Ȃ��i65.1�mips�n�j

�E�ٗp�w�������\�i58.5�mips�n�j

�E���i�w��71.3�mips�n�i72.1�mips�n�j

�ŁA���O���ٔ��ʎ��̉��́�2.8�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

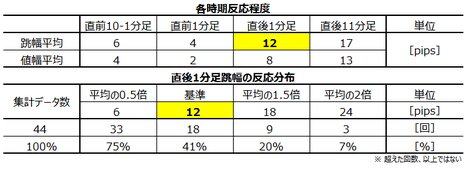

2015�N1���ȍ~�O���܂ł�44��̔������ϒl�́A

�E���O10-1��������6pips�A���l��4pips

�E����1��������12pips�A���l��8pips

�E����11��������17pips�A���l��13pips

�ł��B2018�N���\���̕��ϒl�́A���ꂼ�ꂱ�̔������炢�ł��B

�ڍו��͋L���̎��O������j�͎��̒ʂ�ł��B

�ȉ���10��2���ɒNjL���Ă��܂��B

�p��������PMI��3�����Ԃ�ɉ��P���܂����B�O����2�N���Ԃ�Ɉ��������A�o�������A���Y��4�����Ԃ�̍������l�ł��B���������ω��́A���Ӗ���EU���E�ɔ������p����Ƃ̓����Ƃ��ė����ł��܂��B

���O���ق̓}�C�i�X���������̂́A���㍷�فE���ԍ��ق̓v���X�ł����B

�����͒���1������GBP���A����11������JPY����GBP���ʼnA���ɓ]���܂����B

�ڍו��͋L���ɂ����鎖�O������j��́A���O10-1�������u�O��s�����v�ŁA�nj��E�Ēnj��́u✕�v�ł����B

�nj��́u�������������ւ̑����nj��J�n�E1���߂����痘�m�@����M���v�u�i���s��OK�v�́A�w�W���\�㐔�b�Ԃ��߂���Ɨ��m�ɂ��̌�20������v�������Ƃ��킩���Ă��܂��B���炩�ɉߋ��̕��͌��_�Ƃ͈Ⴄ�W�J�������̂Łu✕�v�ł��B

�Ēnj��́u4pips���_�����nj��J��Ԃ��v�́A�ߋ��̕��͌��_��������ɔ�����L���₷�������̍Č����ӎ����ĂȂ̂ŁA���\5����ɕ������]��������́u✕�v�ł��i1���ォ��5����܂łł�4pips��_���Ă�����A���m�ł��Ȃ������Ǝv���܂��j�B

������ʂ�Z�߂Ă����܂��B

�nj��y�уi���s���́A�������Ԃ����߂�17:50�߂��܂Ń|�W�V�����������Ă������߁A���j�O����ł��B����́A���O���j�ʂ�Ɏ�����ď��Ă�W�J�ł͂���܂���ł����B

ISM�����ƌi���w���́A���O���فE���㍷�فE���ԍ��ق���������}�C�i�X�ł����B���������A�O���͌i���w������14�N�Ԃ�̍������l�i61.3�mips�n�j�������̂ŁA�C�ɂ���悤�Ȉ����ł͂���܂���B

�ʂɂ́A�V�K�����Ȃ�傫���������đS�̂Ɉ��e��������܂����B�ٗp�w���͉��P���Ă��܂����B

���㔽���͎w�W���ʂɑf�����������̂́A����11�����͔��]���܂����B

�ڍו��͋L���ɂ����鎖�O���j�肵�Ă����܂��B

���\����̒nj��ȊO�́u✕�v�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�[�[�[��€����A$�[�[�[

- 17:30�@9���W�v���p��������PMI

�܂��A�{�w�W�ւ̌���F���ł��B

�{�w�W���ڂ́A2017�N11���W�v���ȍ~�A�V�K����̉e���ʼn��~��ƂȂ��Ă��܂��B���Ӗ���EU���E����������тт���A�O���͗A�o�̗������݂�2016�N3���W�v���ȗ��̐����܂ʼn�����܂����B�O���̐V�K�����ꂾ�������������ɂ́A���ꂩ�班�����炢���P���Ă��A���ꂪ�p���I�ȉ��P�Ɍq����ɂ����������Ǝv���܂��B

���ɁA�{�w�W�̉ߋ��̌X���ł��B

���̎w�W�Ƃ̑��ւɂ��āA�{�w�W���ʂ̗ǂ�������EURGBP��GBP��GBP���́A�P�����Ɍ�����葊�ւ�����܂���B�܂��A�{�w�W���\���ʂ��O�����\���ʂ��ǂ��Ă������Ă��A������\�����T�[�r�X��PMI����Ɛ��Y�w�����ǂ��Ȃ邩�����Ȃ邩���A���ւ�����Ƃ͌����܂���B

�����āA�{�w�W�ւ̉ߋ������p�^�[���ł��B

�ߋ����������́A�w�W���ʂ̗ǂ������ɑf���ȕ����ɁA�傫��������ɐL�т����ł��B

�܂��������x�́A���\���ʂƎs��\�z�Ƃ̍�0.1�ɂ��A����1�����l������1.1pips���傫���Ȃ肪���ł��B�����āA���㍷�فi���\���ʂƎs��\�z�̍��j��3�ȏゾ�����Ƃ��i�p�x22���j�̒���1���������̕��ϒl�́A37pips�ɂ��B���Ă��܂��B

����11�����l���́A����1�����l��������18�������Ȃ肪���ł��B

���āA�O�ʂ�52.8�mips�n�Ŏs��\�z��52.5�mips�n�A���O���ٔ��ʎ��̉��́�0.3�ł��B�s��\�z�͎w�W���\���O�Ɋm�F���Ă����܂��傤�B

2015�N1���ȍ~�O���܂ł�44��̔������ϒl�́A

�E���O10-1��������13pips�A���l��9pips

�E����1��������21pips�A���l��16pips

�E����11��������29pips�A���l��21pips

�ł��B

�ڍו��͋L���̎��O������j�͎��̒ʂ�ł��B

- ���O1�����́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B

���O1�����̉ߋ����ϒ�����7pips�A���l����5pips�ŁA�ŋ߂͔������������Ȃ��Ă��܂��B����āA���m�^���̖ڈ���4pips���x��_���A���\10�b�O�ɂ͌��ς��Ă����܂��傤�B

�w�W���\�O�́A���܂ɒ��O10-1������20pips�ȏ㒵�˂���A���O1������10pips�ȏ㒵�˂邱�Ƃ�����܂��B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B���������������w�W���\����̔����������������Ă����ł͂���܂���B - �w�W���\����́A�����������m�F�����瑁���ɒnj����J�n���A���\����1�����߂����痘�m�̋@����M���܂��B

�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s�����Ă��ǂ��ł��傤�B

�f�[�^�̗��t���́A���̒ʂ�ł��B����1�����ƒ���11�����Ƃ̕�����v����86���ł��B�����āA����86���̕�����v���ɁA����1����������11�������������������Ƃ�72���ƂȂ��Ă��܂��B����ǂ��A����11�����l��������1�����l���������Ƃ�55���ł��B

�[�[�[��€����A$�[�[�[

�����̎w�W����Ŗ{�w�W�̏d�v�x�E���ړx�͍����ʒu�Â����Ă��܂��B����ǂ��A�{�w�W���ʂ����̎w�W���ʂ��s�������Ă��鎖���͌�������܂���B�����āA�{�w�W�̔������x�͑傫���Ȃ��A�{�w�W���ʂ̉e���������Ԃ͒Z���X��������܂��B�����̖��͂Ō����A����قǏd������w�W�ł͂���܂���B

�Ȃ��A�ŋ߂̖{�w�W���ڂ́A���������Œ�؋C���ƂȂ��Ă��܂��B

�ߋ��ANY�A����ƌi�C�w����Phil�A����ƌi�C�w�����Ƃ��ɑO�������P�^���������Ƃ��A�{�w�W���ʂ��O�������P�^�����������ł��B�c�O�Ȃ���A����9���W�v����NY�A����ƌi�C�w���͈����APhil�A����ƌi�C�w���͉��P�A�Ɩ������Ă��܂��B�{�w�W��NY�A����ƌi�C�w���Ƃ̎��ԍ��ٕ�����v����56���APhil�A����ƌi�C�w���Ƃ̎��ԍ��ٕ�����v����63���ł��B

���ɖ{�w�W�ւ̉ߋ������p�^�[���ł��B

�w�W���\�O�͉ߋ��Ɉ�т����X��������ꂸ�A����͊��߂��܂���B

�w�W���\���O���甭�\��11����܂ł́A�ȑO�����т��������̌X���������܂��B���\���ʂ̃`���[�g�ւ̉e���������Ԃ͒Z���A���\����������O�ɉ��B���Ԉȍ~�̃g�����h���m�F���Ă����������ǂ������ł��B���O10-1�����̕������A���̓��̉��B���Ԉȍ~�̃g�����h�ƈ�v���Ă����ꍇ�A����11�����͒��O10-1�����Ɠ��������ɐL�т�\�������܂�܂��B

���āA����̎s��\�z�i�O�ʁj�́A

�E�i���w��60.3�mips�n�i61.3�mips�n�j

�E�w���Ȃ��i65.1�mips�n�j

�E�ٗp�w�������\�i58.5�mips�n�j

�E���i�w��71.3�mips�n�i72.1�mips�n�j

�ŁA���O���ٔ��ʎ��̉��́�2.8�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

2015�N1���ȍ~�O���܂ł�44��̔������ϒl�́A

�E���O10-1��������6pips�A���l��4pips

�E����1��������12pips�A���l��8pips

�E����11��������17pips�A���l��13pips

�ł��B2018�N���\���̕��ϒl�́A���ꂼ�ꂱ�̔������炢�ł��B

�ڍו��͋L���̎��O������j�͎��̒ʂ�ł��B

- ���\���O�ɂ́A���O10-1������10pips�ȏ㒵�˂���t�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂��瓯�������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����܂��B���m�^���͎w�W���\����̒��˂ōs���܂��B

- ����Ƃ͕ʂɎw�W���\���O�ɂ́A���O10-1�������z���Ȃ�A�����̔����̋K�͂Ń����O���I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^����ڎw���܂��B

�A���A���̕��j�͕���������ΏۂƂ��A�ڈ����B�L���͔���ΏۂɊ܂߂܂���B����1�������I�l��6pips�ȏ�̉A���ƂȂ����ꍇ�́A���̎��_�ő��ł��B - �nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n���A���\����1�����o�߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B1���o�߈ȑO�ł����Ă��A3pips����ꂽ�炻�̎��_�ŗ��m�ō\���܂���B

���Ƃ��Ɣ������������w�W�ł��B - �Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B�|�W�V�������I�[�_�[����̂́A3pips�ȏ�̗������_����Ƃ��ł��B

�ȏ�

�[�[�[��€����A$�[�[�[

�ȉ���10��2���ɒNjL���Ă��܂��B

�y���㌟�z

�p��������PMI��3�����Ԃ�ɉ��P���܂����B�O����2�N���Ԃ�Ɉ��������A�o�������A���Y��4�����Ԃ�̍������l�ł��B���������ω��́A���Ӗ���EU���E�ɔ������p����Ƃ̓����Ƃ��ė����ł��܂��B

���O���ق̓}�C�i�X���������̂́A���㍷�فE���ԍ��ق̓v���X�ł����B

�����͒���1������GBP���A����11������JPY����GBP���ʼnA���ɓ]���܂����B

�ڍו��͋L���ɂ����鎖�O������j��́A���O10-1�������u�O��s�����v�ŁA�nj��E�Ēnj��́u✕�v�ł����B

�nj��́u�������������ւ̑����nj��J�n�E1���߂����痘�m�@����M���v�u�i���s��OK�v�́A�w�W���\�㐔�b�Ԃ��߂���Ɨ��m�ɂ��̌�20������v�������Ƃ��킩���Ă��܂��B���炩�ɉߋ��̕��͌��_�Ƃ͈Ⴄ�W�J�������̂Łu✕�v�ł��B

�Ēnj��́u4pips���_�����nj��J��Ԃ��v�́A�ߋ��̕��͌��_��������ɔ�����L���₷�������̍Č����ӎ����ĂȂ̂ŁA���\5����ɕ������]��������́u✕�v�ł��i1���ォ��5����܂łł�4pips��_���Ă�����A���m�ł��Ȃ������Ǝv���܂��j�B

������ʂ�Z�߂Ă����܂��B

�nj��y�уi���s���́A�������Ԃ����߂�17:50�߂��܂Ń|�W�V�����������Ă������߁A���j�O����ł��B����́A���O���j�ʂ�Ɏ�����ď��Ă�W�J�ł͂���܂���ł����B

�[�[�[��€����A$�[�[�[

ISM�����ƌi���w���́A���O���فE���㍷�فE���ԍ��ق���������}�C�i�X�ł����B���������A�O���͌i���w������14�N�Ԃ�̍������l�i61.3�mips�n�j�������̂ŁA�C�ɂ���悤�Ȉ����ł͂���܂���B

�ʂɂ́A�V�K�����Ȃ�傫���������đS�̂Ɉ��e��������܂����B�ٗp�w���͉��P���Ă��܂����B

���㔽���͎w�W���ʂɑf�����������̂́A����11�����͔��]���܂����B

�ڍו��͋L���ɂ����鎖�O���j�肵�Ă����܂��B

���\����̒nj��ȊO�́u✕�v�ł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N10��1���`10��5���o�ώw�W

�y�O�T���Y�z

��ɁA�O�T9��24���`28���̗�������Ă����܂��B

26����FOMC���_�́u���������2.25���ɗ��グ�v�u�ߋ��̐������ł͐���^�c�p�����h�ɘa�I�h�Ƃ��Ă������A���̕���������폜���ꂽ���Ɓv�u�h�b�g�`���[�g�ł�2020�N���̋����\�z���S�l��3.375���i3.5�����Ӗ�����j�v�ł����B�s��ł͍��N12�����グ���{���D���ςŁA���N2019�N�̗��グ��2�`3��ŗ\�z��������Ă���悤�ł��i����͊����EUSD�������j�B

�Ȃ��A���ϓI�ȏZ��[���i20��USD�j������鐢�тł́A���������0.25���㏸����x�ɖ����̃��[���������S��100USD�O�㑝����Ƃ������Z������܂��B�[�ł��i���^�V�����łȂ������ōs���č��ł́A�ƌv�x�o�ւ̊S���������Ƃ��m���Ă��܂��B���ԑI�����T�����đ哝�̂�FRB�̗��グ���������J��Ԃ����R�́A���̓_�ɂ���Ɛ��@����܂��B

�č��f�Ֆ��́A24���ɕč����Β����يő�3�e�����A�����͒����ɕ\���܂����iUSD���EJPY���EAUD���ޗ��j�B�N���ɕĒ��ʼn��炩�̍��ӂ��s��Ȃ���A�č��̑Β����يł͎����I�ɍX�Ɉ����グ���܂��i�O�L���j�B�����ł͓���U���̂���5���~�K�͂̌��ł��s�����Ƃ����\����܂����iAUD���ޗ��j�B

���ċ��c�ł́A�����̎����ԊŔ��������Ȃ����Ƃ����ӂ�27���ɕ��ꂽ���̂́iJPY�������j�A11��6���̒��ԑI���܂ō���1�����̂��߁A�b���đ��̉ߌ��ȗv��������邱�Ƃ�������ƌ����܂�܂��iJPY���ޗ��j�B

�ĉ�NAFTA���͓�q���Ă���A���ӊ�����30���ɐݒ肳��Ă��܂����i������USD���ޗ��j�B

���B�ł́A�ɍ�������3�N�Ԗ��N��GDP��2.4�����̐Ԏ��\�Z���t�c���肵�����ƂŁAEU�Ƃ̑Η��E�i�t����Ђ̊i�������s��������A28����EUR�����i�݂܂����iGBP�͘A����j�B�����͌��I���c������GDP130���ŃM���V���Ɏ����ň������Ƃ��m���Ă��܂��B�O�����ō��팸�w�͂����������ʁA���ẴM���V�����l�A3���̈ɍ����I���ł̓|�s�����Y�����}�����i���A�A�����t�ɓ��肵�Ă��܂��B�������Ɨ��i10�����j�������������AEU�̗v���������\���͏��Ȃ��ƌ����Ă��܂��iEUR���ޗ��j�B

�ΏƓI�ɁA�ƍ��ł͋���18���ɐV�ږ��@���������Ă��܂��B�D�i�C�E����ŘJ���l�����s������ƍ��ł́A�V�@��100���l�ȏ�̓������܂��B���̐V�@�Ɋւ��鐢�_�����ł́A�ߔ������u�ږ������鍑���̌��O�ɐ^���Ɏ��g��ł��Ȃ��v�ƕ]�����Ă��܂��B�|�s�����Y���̑ǂɈʒu�����V�@�ł��B�Ɛ����������I�o�ςɕK�v�ȐV�@�Ƃ̐����͑����Ă��܂����A10���ɂ̓o�C�G�����E�w�b�Z�����B�Œn���I�����s���\��ł��B�I�����ʂ�EUR�ޗ��Ɍq����\��������܂��B

���̑��A�O�T�̎�ȏo�����͈ȉ��̒ʂ�ł����B

- 24���A�đ哝�̂́u���Ȃ�߂��Ē���]��k�����{�v�����\���܂����B���N�푈�̏I��錾�ɂ͎��������Ƃ̌���������܂����A�����I���ʂƂ��ẴC���p�N�g�����Ȃ�傫���̂ŁA�I���O�̓ˑR�̔��\���S�z�ł��B����ɂ͐�ɑI���O�Ɏ�]��k���s���邩�ۂ��ł��B

- 24���A�C�������ȂŊJ�Â��ꂽOPEC�ő��Y�����肪���肵�܂����B���̌���̓T�E�W�ƃ��V�A���哱�����ƕ���Ă��܂��B����̕ł́AOPEC�͌������i��80USD�ȉ��ɕۂ������ӌ��A�Ɖ������Ă��܂����B

- 25���AIMF�ƃA���[���`���͓����ւ̒lj��x���ɑ�؍��ӂ��܂����B�ė��グ�̉e���ɂ�铯���ʉ݉���������Ƃ���x����6���ɍs��ꂽ����ł��B����IMF�̂��������������Ȃ����́̕A�܂���������܂���B

- 25���A�`���[�g�ւ̉e�������������������̂́ACB����ҐM�����w����18�N�Ԃ�̍������l�ɍX�V����܂����B

- 26���ARBNZ�iNZ����j���Z�������\�͌���ێ��ŁA���グ�\�z��2020�N3Q�ŕω��Ȃ��ł����B

- 26���A�ċc���2019��v�N�x�i18�N10���`19�N9���j�̘A�M�\�Z�@�ĉ����܂����B�đ哝�̂́u���{�@�ւ�����Ă����܂�Ȃ��v�Ƃ���܂Ō���Ă��܂������A�u�i���́j���̂���͂Ȃ��v�|������������ł��B

- 28���A���������Ȃ́A2017�N�ΊO�����i��18���~�j���O�N��茸���i��19���j�������Ƃ\���܂����B�Εē����͑O�N�䁢62���ƁA���Ȃ�傫�Ȍ����ł��B

- 28���A�������͔N�������l���X�V���i26�N10�����Ԃ芔���j�AUSDJPY�͔N������l���X�V���܂����B

�܂��A�O�T��4-6�����p��GDP�̔��\���A����l���m��l�ׂ���Ă��܂���ł����B

7��23���Ɉ˂�A�p���͌���GDP�̌��\��7������J�n���Ă��������ł��B�������Ă����悤�ł��B

����GDP�͓��Y���ŏI�������40����Ɍ��\����A�]���̎l��������l�͓��Y�������1.5������Ɍ��\�����悤�ɂȂ����悤�ł��B�����āA�]���͐��Y�ʂ����̃f�[�^�ō쐬����Ă�������l�́A����A�x�o�ʂ⏊���ʂ����܂��Đ��v����邻���ł��B

�]���̕��͌��ʂ���������p�ł���̂��́A�܂��s���ł��B

�[�[�[��€����A$�[�[�[

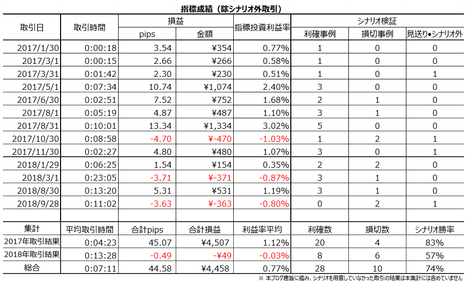

�O�T9��24���`28���̎w�W���\�O�����̐��т�Z�߂Ă����܂��B

�O�T�̎��O���͐��т�12��5�s�A�O������Ȃ��������Ƃ�5��A����s��3��A����s��0��ł����B�I�J���g�͊܂߂Ă��܂���B����́A�����N��̏ڍו��͋L���̌��_���A����̔��\�ł��ʗp�������肵�Ă��܂��B

�O�T�̎�����т�4��3�s�A����Ƃ͕ʂɎ��O���j�ɂȂ������7���A������~��3��ł����B������Ԃ�78��45�b�ŁA���v�́{47.12pips�ł����B

�����ł́A�č��ٗp���v���T���玟�̕č��ٗp���v�T�ŏW�v���邱�Ƃɂ��܂��B�����A�č��ٗp���v������T�͑��̌o�ώw�W���\���������߁A�ł��B

��N�����Ă���������ʂ̌����̓_���ʂɉ����A���O���͌��ʂ̌����̓_���ʂ��ǂ̒��x�ɕۂ���Ă���̂��A���ꂩ�璍�����Ă����܂��B

�y���T�\��z

���T�͕č��ٗp���v�̏T�ł��B�Ƃ͌����A�ŋ߂̌ٗp���v�͂��܂蔽�����܂���B�����A�ٗp���v�̏T�́A���ɂ������̌o�ώw�W�����\����܂��B

��ɁA�o�ώw�W�ȊO�ŗ\�ߓ����������Ă���C�x���g���ȉ��ɕ��ׂ܂��B

- �{���e�B���e�B�ቺ���q�Ƃ��āA1���`7���̒����s��x���3���̓ƍ��j��������܂��B

- 1���̗\��́A�ĉ�NAFTA�Č����ʁiUSD�ޗ��j�����������Ŏs�ꂪ�n�܂�܂��B

- 2���̗\��́A���t�����l�����s���A�ΕČ���q���\�z�����Ȃ��A�×����̗v�E���A�L���ɊS���W�܂��Ă��܂��iJPY�ޗ��j�B�܂��A�p�^�}�ێ�}�̔N�����ŁA��ɎƗ��E���j�őΗ������O�O�����x���҂̑O�ʼn����b���悤�ł��iGBP���ޗ��j�B��������A2���̓��{�s�ꂪ�n�܂�O�Ɉבււ̉e���͔������Ă��܂��B

- 3���́A01:00��FRB�c���u���iUSD�ޗ��j���s���܂��B�܂��A�p�^�}�ێ�}�̔N�����ŏI���̉p�R�����g�iGBP�ޗ��j�����������Ŏs�ꂪ�n�܂�܂��B

���ɁA�O�T����p������s��S������ׂ܂��B

- �O�TUSDJPY���l��113.68�~�A���l��112.44�~�ł����B���̒��ߍ��l��2017�N11��6���T��113.73�~�A���͏T���]������111.73�~�ɂ���܂��B

- �T�O���́A�č������ƕĊ����i���o���ρj�̂ЂƂ܂��������O������܂��iUSD���EJPY���ޗ��j������܂��B�T�㔼�͗��T���Ċ�Ƃ�7-9�������Z���W�܂�T�ŁA��ƋƐт͍D���Ƃ̕]���������悤�ł��iUSD���EJPY���ޗ��j�B

- 11��6���Ē��ԑI���ł̋��a�}���iUSD���H�ޗ��j���A���낻�둝���n�߂�Ɨ\�z����܂��B

�đ哝�̂̃c�C�b�^�[�l�^�́ANAFTA���E�g���R�Ƃ̑Η��E�O�T�Ƀg���R�ƊW���P�ɍ��ӂ����ΓƎp���E

����Ē���]��k�̎��{��������{�ڕW�A�Ƃ��������Ƃ��l�����܂��B - ���B�ł́AEU�E�ɍ��Ԃ̍������Η��iEUR���A�A��GBP���j�Ɖp���EEU�Ԃ̗��E���̊��������iEUR�EGBP�ޗ��j�̉\��������܂��B

�������������⓮���Ȃ����Ƃ������Ȃ��A���̗\��Ōo�ώw�W�����\����܂��B�����́A���̎w�W�̏ڍו��͋L���Ƀ����N���Ă��܂��B

10��1���i���j

- 17:30�@9���W�v���p��������PMI

- 23:00�@9���W�v���č�ISM�����ƌi���w��

10��2���i�j

- 13:30�@���BRBA���Z����

10��3���i���j

- 17:30�@9���W�v���p���T�[�r�X��PMI

- 21:15�@9���W�v���č�ADP�ٗp���v

- 23:00�@9���W�v���č�ISM���ƌi���w��

10��4���i�j���ڎw�W�Ȃ�

10��5���i���j

- 10:30�@8���W�v�����B�������㍂

- 21:30�@9���W�v���č��ٗp���v

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| 6. ����

2018�N09��28��

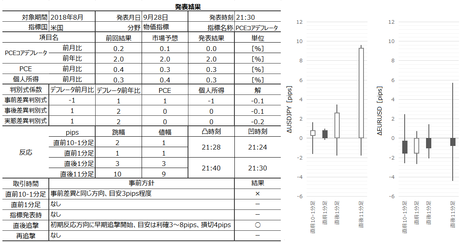

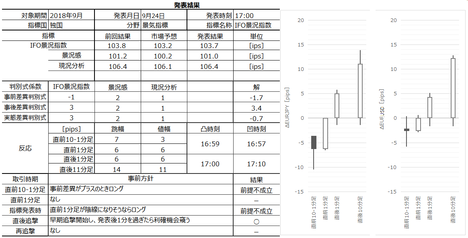

�č��i�C�w�W�uISM�����ƌi���w���v���\�O���USDJPY�����i3���Łj

�č��i�C�w�W�uISM�����ƌi���w���v�̎w�W���\�O��̔������͂ɂ́A

�@ �i���w��

�A �w��

�B �ٗp�w��

�C ���i�w��

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N8���W�v���i���N9�����\���j��44�ł��B

���_�͎��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�܂��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

ISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B

�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�{�w�W�̈Ӌ`�́A�@ �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A�A �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA�B ��ʘ_�Ƃ��Đ����Ƃ̌i�����́A���Ƃ̌i�����ɐ�s���ĕω����N���邱�ƁA���悭�������܂��B

����ǂ��A�B�̊W�͎�v���̂ǂ��ł���A����Ȃ��Ƃ��N���Ă��炸�A�A�̏���╨����ٗp�̏�]������s�������Ă��炸�A����Ȃ�@�ɑ傫�ȈӋ`�͂���܂���B�X�ɉ����āA�{�w�W�͔��\�O��̔��������܂�傫������܂���B

����āA������FX��ЂŖ{�w�W�̒��ړx�E�d�v�x�������ʒu�Â��Ă��銄�ɁA�����̖��͂͂���قǂł��Ȃ��w�W���ƌ����܂��B

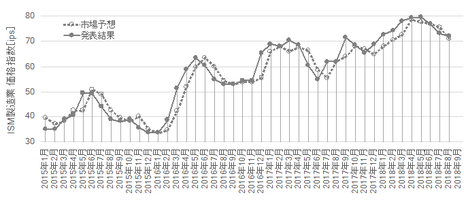

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

���̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

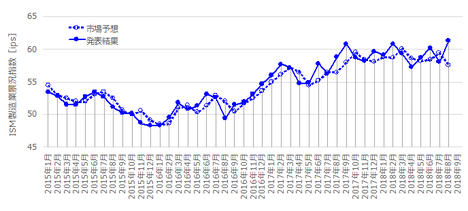

�܂��͌i���w���ł��B

�i���w���͖{�w�W�����l�ł��B����ǂ��A�ߋ��ɑk���Ē��ׂĂ݂�ƁA�K�������i���w�������̗ǂ������Ŕ������������܂��Ă����ł͂���܂���B

���߂ł́A2017�N9���W�v����2018�N2���W�v����60.8�mips�iIndex Points�j�n�ōő�l�A2015�N12���W�v����2016�N1���W�v����48.2�mips�n�ōŏ��l�ł��B2016�N2���W�v���`2017�N9���W�v���̊Ԃ͏㏸������������̂́A���̌�͒�������Ă��܂��B

���Ɏw���ł��B

�w���͎s��\�z���L�^���Ă��܂���B�H�Ɏs��\�z���s���邱�Ƃ�����悤�ł����A���ᐔ�����Ȃ����ߎs��\�z���܂߂Ȃ����͂ɂ����A�f�[�^�͊��p���Ă��܂���B

���߂ł́A2017�N12���W�v����69.4�mips�n�ōő�l�A2015�N11���W�v����48.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸������������̂́A���̌�͉��~�ɓ]������̂���ؒ��Ȃ̂��A���f�ɖ����Ƃ���ł��B

�O���t�`�炷��A60�mips�n�������A2017�N12���W�v�����s�[�N�ɉ��~�]���ƌ��Ȃ��܂��B����܂ł́A2017�N�ȍ~�̍��������ł̒���p�����ƌ��Ȃ��܂��B

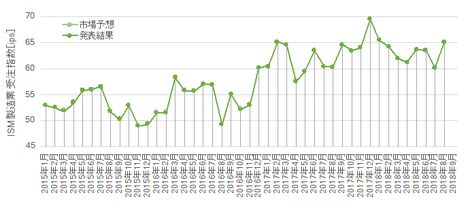

�����Čٗp�w���ł��B

�ٗp�w���́A�ٗp���v���\�O�ɒ��ڂ������L�����ȑO�͂悭�����܂����B���������A��L�ڏq����悤�ɁA�ٗp�w���̒P�����̗ǂ������ƌٗp���v��NFP�̒P�����̗ǂ������͊W����܂���B

���߂ł́A2017�N9���W�v����60.3�mips�n�ōő�l�A2016�N1���W�v����45.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸������������̂́A���̌�͒�ؒ��ł��B

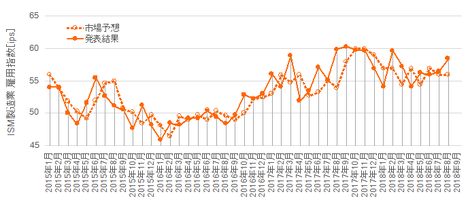

�Ō�ɉ��i�w���ł��B

���i�w����PPI�Ƃ̊W���A�z����܂��B���������A��L�ڏq����悤�ɁA���i�w���̒P�����̗ǂ�������PPI�̒P�����̗ǂ������͊W����܂���B

�܂��A��}�̂悤�ɉ��i�w���͎����I�Ȗ���������܂��B2017�N�͗�O�ł����A��N5���O�ɖ����s�[�N�ɒB���A�N���N�n�Ɍ����Ė����{�g���ɒB�������ł��B

���߂ł́A2018�N5���W�v����79.5�mips�n�ōő�l�A2015�N12���W�v����2016�N1���W�v����45.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸��������Ă���A�܂����̊���ς�����Ƃ��������͌����܂���B

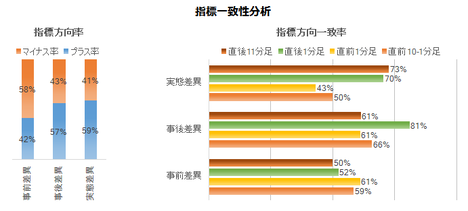

����قǍ��ڂ������ƁA�ǂ̍��ڂ��ǂꂾ�����������ɉe������̂����킩��܂���B�����ŁA�e���ږ��̔��������ւ̉e���܂������ʎ������߂Ă������Ƃɂ��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�����̔��\���ڂ̎s��\�z�┭�\���ʂ��A�O�ʂ�s��\�z�ɑ��A�����I�ɗǂ����������̔��ʂł��B�z���ł̔�����USD���A�A���ł̔�����USD���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

�Ⴆ�A

�Ƃ������ʎ��̉��̕����́A����1�����Ƃ̕�����v����81���ɒB���܂��B���ʎ��̊e���W���́A���̕�����v�����ő剻����悤�Ɍ��߂Ă��܂��B

�Ƃ�����A�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɔ��ɑf���ɔ����������Ƃ��킩��܂����B�����������ɂȂ�悤�ɔ��ʎ������߂Ă���̂����瓖�R�ł��B�A���A81���Ƃ�����v���͑��̎w�W�Ɣ�ׂĂ��������̐��l�ł��B

���l�ɁA���O���فi�s��\�z�[�O�ʁj���ʎ��́A

�Ƃ��܂��B���̎��̉��̕����ƒ��O10-1�����̕�����v����59���ł��B

�s��\�z���ǂ����꒼�O10-1�����̕����͂킩��܂����B59���ł̓A�e�ɂł��܂���B�ł��A���̌W���͖{���̉��̕����ƒ��O10-1�����̕�����v�����ő剻���Ă��܂��B

���ԍ��فi���\���ʁ[�O�ʁj���ʎ��́A

�Ƃ��܂��B���̎��̉��̕����ƒ���11�����̕�����v����73���ł��B

�{�w�W�́A���\���ʂ̑O�ʂɑ���ǂ������ɑf���ɔ������܂��B

���̔��ʎ��Ɍٗp�w�����܂߂�ƁA�ǂ��W����I��ł���v�����������܂��B�܂��A�i���w���̎��ԍ��ق����̒���11�����Ƃ̕�����v����60����������܂���B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�{�w�W�����l�ł���i���w���͂��Ă����A(a) �w���͑ϋv������Ǝ̐�s�w�W���蓾�܂��B(b) �ٗp�w���͌ٗp���v��NFP�̐�s�w�W���蓾�܂��B(c) �����āA���i�w����PPI�̐�s�w�W���蓾�܂��B

�����ł́A(a)�͔�r�Ώۂ̎֘A�w�W�̔������������̂ŁA���ꂪ�������������߂�(b)�y��(c)�̌����s���Ă����܂��B

����A�i�C�w�W�Ƃ��Ă̑��݈Ӌ`��₤���ł��B

�܂��t�ɁANY�A����ƌi�C�w���i�ȉ��uNY�A��w���v�Ɨ��L�j��Phil�A����ƌi�C�w���i�ȉ��uPhil�A��w���v�Ɨ��L�j�́A�{�w�W�̐�s�w�W���蓾�܂��B����āA�{�w�W���\���̎����L���ɍs���Ȃ����A���̌����s���Ă����܂��B

�w�č��ٗp���v���\�O���USDJPY���������x��1.3.1�����Q�Ɗ肢�܂��B

���_�́A�{�w�W�ٗp�w���̑O������̉��P�^�����́A�ٗp���vNFP�̑O������̉��P�^�������������Ȃ��i���҂͎���ɗL�v�ȊW���Ȃ��j�A�ł��B

�w�č������w�W�u���Y�ҕ����w���v���\�O���USDJPY���������x��1.3.1�����Q�Ɗ肢�܂��B

���_�́A�{�w�W���i�w���̑O������̉��P�∫���́APPI�̑O������̉��P�∫�����������Ȃ��i���҂͎���ɗL�v�ȊW���Ȃ��j�A�ł��B�Ⴆ�A�����W�v�����m���ׂ��ɁA�{�w�W���i�w����O��3�������炵�Ă��A���̌��_�͓����ł��B

�w�č��i�C�w�W�uPhil�A����ƌi�C�w���v���\�O���USDJPY���������x��1.3�����Q�Ɗ肢�܂��B

���_�́ANY�A��w����Phil�A��w�����Ƃ��ɑO������̉��P�∫���ň�v�����Ƃ��̂݁A���̌㔭�\�����{�w�W���ʂ̑O������̉��P�∫����70����v�����A�ł��B

NY�A��w���Ɩ{�w�W�ł́A���ꂪ56��������v���܂���BPhil�A��w���Ɩ{�w�W�ł́A���ꂪ63��������v���܂���B�w�W����L���ŗǂ���������uNY�A��w���ŗl�q�����āAPhil�A��w���ŕ������m�F���AISM�w�����}����v�Ƃ��������́A���������Ӗ��������̂ł��B

�Ȃ��A�����Ŗ{�w�W�̉��P�^�����Ƃ́A�{�w�W���ԍ��ق��w���Ă��܂��B���O���ق⎖�㍷�قƈ���āA���ԍ��ق������s��\�z���܂܂Ȃ��̂ŁA������r���Ă��܂��B

�{�w�W���_�ɑ�������i���w�������Ƃ̕�����v���ł́A����قǍ�����v���ɂȂ�܂���B�����ĉ����A�i���w���P�Ƃ̎��ԍ��قƔ������������A�{�w�W�i�S�̂́j���ԍ��قƔ��������̕���������v���͍����Ȃ�܂��B

���̂��߂̕��͂��܂���A���������Ƃ̑��ւ������ΏۂƔ�r���ׂ����Ƃ͖��炩�ł��B

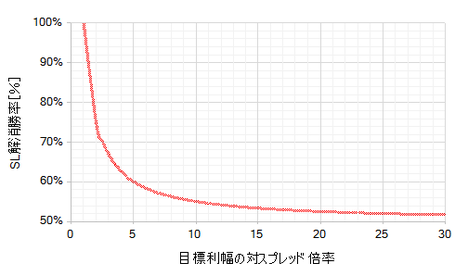

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

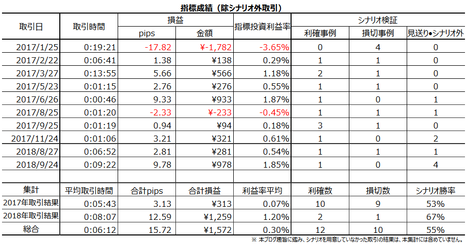

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���\����1����������18pips�������Ƃ́A�ߋ�20����������܂���B�N����2�`3���A����Ȃ��Ƃ͋N���Ȃ��̂ł��B������FX��Ђ����ړx�E�d�v�x�������ƈʒu�Â��Ă��Ă��A�{�w�W�ł̎���ŗ~����͋֕��ł��B�ߋ����ς�12pips�ȉ��������˂Ȃ��������Ƃ�59�����߁A���̔���6pips�ȉ��������˂Ȃ��������Ƃ�25��������܂��B

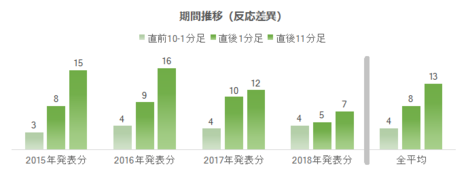

���ɁA1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2018�N�ɂȂ��Ă���͂���ȑO�ɔ�ׂāA����1�����ƒ���11���������Ȃ菬�����Ȃ��Ă��邱�Ƃ��킩��܂��B

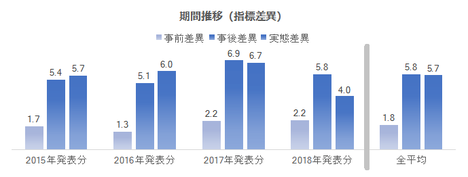

���̗��R���l�@����ꏕ�ɁA1�N���ɋ�������O���فE���㍷�فE���ԍ��ق̔��ʎ��̉��̕��ϒl�̐��ڂ����}�Ɏ����܂��B���̃f�[�^���Đ�Βl�������Ă��܂��B

�������ق̃O���t�Ǝw�W���ق̃O���t������ׂ�ƁA����1�����ƒ���11������2018�N�ɂȂ��Ă��珬�����Ȃ��Ă��錴���́A���ԍ��ق��������Ȃ��Ă��邽�߂����m��܂���B����ǂ��A2017�N�ȑO�́A�����̑召�W�ɑ��ւ�����܂���B

�܂�A1�N���Ɋ��Ԃ�������ꍇ�A�O�ʂƎs��\�z�Ɣ��\���ʂ̑召�W�Ɣ������x�ɂ́A���ւ��F�߂��܂����B����āA�ŋ߂̔����̏������͕ʂ̗��R�ɂ����́A�Ƃ������ƂɂȂ�܂��B

�債�����_�ł͂Ȃ��ł��ˁB

�ł��ЂƂ�����ЂÂ��Ă����A���̂��Ƃ�2�x�ƍl�����ɍς݂܂��B

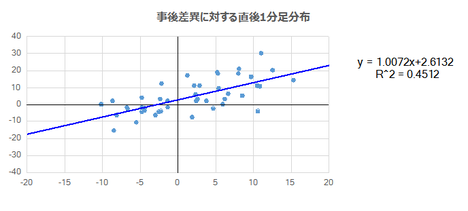

�����̎w�W�ł́A���\���ʂƎs��\�z�̕����ƍ��فi���㍷�ٔ��ʎ��̉��j�ƒ���1�����̕����ƒ��x�̑��ւ������Ȃ�܂��B�����ŁA���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

��A���i���j���E�オ��Ȃ��Ƃ����A�����̏㉺�̃h�b�g���z���������������B���㍷�ق��v���X�̂Ƃ��͗z���ł̔��������҂ł�����̂́A�}�C�i�X�̂Ƃ��ɉA���Ŕ�������Ƃ͌����Ȃ��悤�Ɍ����܂��B�����Ɋւ��Ă͗z���̏ꍇ�����A�e�ɂȂ�܂���B

�܂��A��A����R^2�l�i���W���j��0.45�iR�l��0.67�j��������܂���B���܂��A���̓A�e�ɂȂ�܂���B

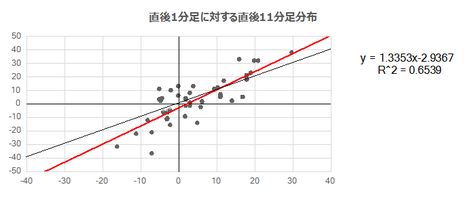

���ɁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�������܂��B

��A���i�Ԑ��j�̌W����1.34�ł��B���ϓI�ɂ́A���\����1����ƍX�ɂ���10����ł́A34���l����L���܂��B

�A���A����1�����I�l����6�`�{6pips�͈̔͂������Ƃ��́A����11����������1�����Ɣ��]���Ă������Ƃ��������Ƃ��킩��܂��B�����Ƃ킩���Ă�����A����1�����I�l�����͈̔͂Ɏ��܂����Ƃ��́A�nj����~�߂����������ł��B

�X�ɑΊp���i�����j�̏㉺�̃h�b�g���z���������������B���̐}�̉E�����őΊp�����ォ�A�������őΊp����艺�̃h�b�g��������L��������ł��B����1�����I�l����6pips�ȉ����{20pips�ȏゾ�����Ƃ��A����ȍ~�����������ɔ�����L�����������Ƃ��킩��܂��B

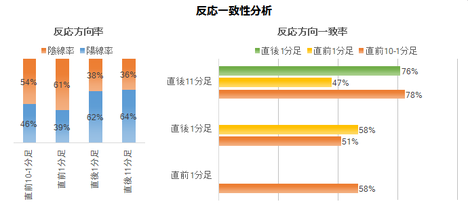

�{���ł͔�r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B

�w�W��v�������́A�e���قƊe���[�\�N���̕�����v���ׂĂ��܂��B�܂��A������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���ꂼ��̊W�ׂ邱�Ƃɂ���āA��ɂ킩�邱�Ƃ���ŋN���邱�Ƃ��������Ă��Ȃ������킩��܂��B

���O���فE���㍷�فE���ԍ��ق̕�́A���R�Ȃ���͈͓��ł��B�܂��A�e���[�\�N���̉A�����E�z�����ɂ́A�ɒ[�ȕ肪����܂���B

���O10-1�����͎��㍷�قƂ̕�����v����66���ł��B�����āA���㍷�قƒ���1�����̕�����v����81���ł��B�Ⴂ��v���ł͂Ȃ����̂́A���ꂾ���ł͒���1�����̕��������ߑł����邱�Ƃɕs��������܂��B

���㍷�ق���Ē��O10-1�����ƒ���1���������ѕt����ƁA���O10-1�����Ɠ��������ɒ���1��������������m���́A0.66✕0.81�{�i1�[0.66�j✕�i1�[0.81�j��60���A�ɂ����Ȃ�܂���B

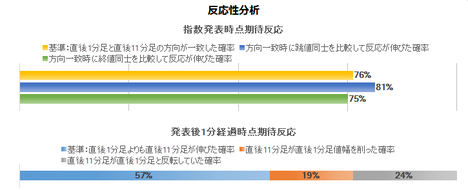

���������A���O10-1�����ƒ���11�����̕�����v����76���ɒB���Ă��܂��B���̊W�́A�w�W���\�̒��O����̋͂��Ȏ��Ԃ������A�w�W���\�O�̃g�����h�ɑ����ɕ��A���邱�Ƃ������A�Ɛ��@�ł��܂��B�{�w�W�̉e���������Ԃ͒Z���悤�ł��B

���ɁA�����������́A�w�W���\���_�Ɣ��\����1���o�ߎ��_���猩�āA���������ɔ�����L�������Ă������ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����76���ł��B����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�81���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������Ă����܂��B�����܂ł̕��͌��_�Ɋ�Â��A�e���[�\�N���ł̎�����j���߂܂��B

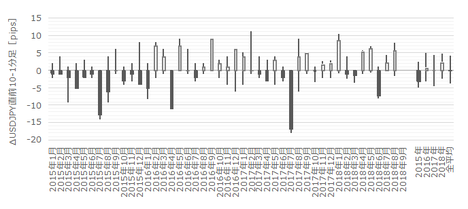

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����6pips�A���l����4pips�ł��B�ߋ��A������54���A���O���قƂ̕�����v����59���ł��B������20pips�ȏゾ�������Ƃ͂Ȃ��A10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x11���j��������܂���B

���̊��Ԃ̓|�W�V�����̍����Ɍ����Ă���A���������������ǂ��ł��傤�B

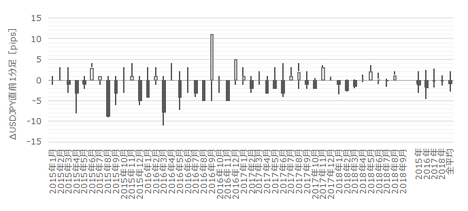

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����4pips�A���l����2pips�ł��B�ߋ��A������61���A���O���قƂ̕�����v����61���A���O10-1�����Ƃ̕�����v����58���ł��B������10pips�ȏゾ�������Ƃ͉ߋ�2��i�p�x5���j��������܂���B

���̊��Ԃ̓|�W�V�����̍����Ɍ����Ă���A���������������ǂ��ł��傤�B

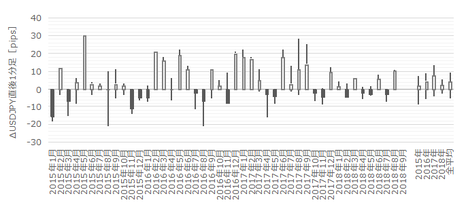

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����12pips�A���l����8pips�ł��B

���āA���O10-1����������10pips�ȏゾ�������Ƃ͉ߋ�5��܂��B����5��̒��O10-1���������ƒ���1�����l���̕�������v�������Ƃ�1��i20���j��������܂���B�܂��A���O1����������15pips�ȏゾ�������Ƃ͉ߋ�2��܂��B����2��́A���O1�����ƒ���1�����̕�������v���Ă��܂��B

�w�W���\�O��̃|�W�V�����́A���O10-1������10pips�ȏ㒵�˂���w�W���\���O�ɋt�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂���w�W���\���O�ɓ��������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����A�w�W���\����̒��˂ŗ��m�^�������܂��B

�����āA���O10-1�����ƒ���11�����̕�����v����78���ɒB���܂��B��L�Ƃ͕ʂɁA�w�W���\���O�ɒ��O10-1�����Ɠ��������ɁA�����̔����̋K�͂Ń|�W�V�������I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^�������܂��B

�܂��A���\��̒���1�����ƒ���11�����Ƃ̕�����v����76���ł��B����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�81���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�Ō�ɒ���11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����17pips�A���l����13pips�ł��B

����1�����I�l���{20pips�ȏ�Ȃ烍���O�A��6pips�ȉ��Ȃ�V���[�g�Œnj����܂��B

�������܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

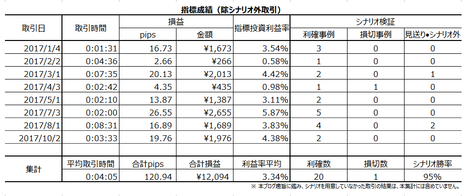

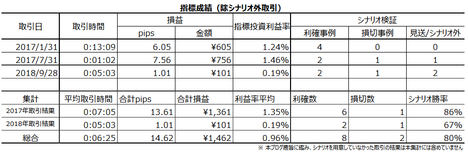

���\�ɁA2017�N�̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

���̕\�́A2018�N10�����\�ȍ~�A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B

2017�N�́A�{�w�W��8�������s���A�w�W�P�ʂ�8�A���A�V�i���I�P�ʂ�20��1�s�i����95���j�ł����B

1��̔��\�����蕽��4��5�b�̎�����s���A�N�Ԃ�121pips�̗��m�ł����B

�}�O��������ɂ���A�����I�O��ȕ��͂������j�ɂ͂Ȃ��Ă��Ȃ��A�Ƃ������Ƃł��傤�B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����JASDAQ���̊�����Ѓt�W�g�~������A�����w���Ƃe�w�̃C���^�[�l�b�g�؋�������ł��B�������Z������ɏ�ꂳ�ꂽ�u��������R�U�T�v�Ɓu����������R�U�T�v������ł��܂��B

�u��������R�U�T�v��2005�N7���ɓ������Z������ŃX�^�[�g����FX����ł��B

�X��FX��Ђ�����FX�̏ꍇ�A�萔���E�X�v���b�h�E�X���b�v�|�C���g�ȂǁA�e��Ђɂ���Ă��̓��e���قȂ�܂����A��������R�U�T�́A���S�E�����E�M�������b�g�[�Ƃ�����Z���i�������ʂ��Ĕ����������Ȃ����ƂŁA�����Ȏ�����������Ă��܂��B

�u����������R�U�T�v��2010�N11���ɃX�^�[�g���������CFD�i�����w���؋�������j�ł��B2017�N5�����݁A���o225�ANY�_�E�AFTSE100�ADAX��4�w��������\�ł��B�ő�̓����́A�z�������z�Ƌ��������z�̎������邱�Ƃł��B

2016�N�̔z������ы��������z�̎����тł́A�����|�W�V����1��������31,615�~�ł����B

���o225�敨�������o225�A���^�����M���Ƃ͈�������͂�����������R�U�T�ɂ͂���܂��B

�@ �i���w��

�A �w��

�B �ٗp�w��

�C ���i�w��

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

���̕��͂̒����͈͂́A2015�N1���W�v���`2018�N8���W�v���i���N9�����\���j��44�ł��B

�[�[�[��€����A$�[�[�[

���_�͎��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �����̎w�W����Ŗ{�w�W�̏d�v�x�E���ړx�͍����ʒu�Â����Ă��܂��B����ǂ��A�{�w�W���ʂ����̎w�W���ʂ��s�������Ă��鎖���͌�������܂���B�����āA�{�w�W�̔������x�͑傫���Ȃ��A�{�w�W���ʂ̉e���������Ԃ͒Z���X��������܂��B

�����̖��͂Ō����A����قǏd������w�W�ł͂���܂���B - NY�A��w����Phil�A��w�����Ƃ��ɑO�������P�^���������Ƃ��A�{�w�W���ʂ��O�������P�^�����������ł��B�w�W���\��͓��������ɔ�����L�������ł����A���\�O�ɂ͂����肵���g�����h���������Ă���Ƃ��́A���\���琔����ɂ��̃g�����h�ɕ��������Ƃ������悤�ł��B����1�����l������6pips�ȉ����{20pips�ȏ�̂Ƃ��ȊO�́A���̌セ�̂܂ܓ��������ɔ�����L���Ƃ͌����܂���A

- �w�W���\�O�͉ߋ��Ɉ�т����X��������ꂸ�A����͊��߂��܂���B

�w�W���\���O���甭�\��11����܂ł́A�ȑO�����т��������̌X���������܂��B�O�q�̒ʂ蔭�\���ʂ̃`���[�g�ւ̉e���������Ԃ͒Z���A���\����������O�ɉ��B���Ԉȍ~�̃g�����h���m�F���Ă����������ǂ������ł��B

��̓I�Ȏ�����j�͇V�ߖ����ɋL�ڂ��Ă��܂��B

�{�w�W�Ɋւ�������Ə�L���_�̘_�����ȉ��Ɏ����܂��B

�T.�w�W����

�ȉ��A�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�܂��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

ISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B

�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�{�w�W�̈Ӌ`�́A�@ �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A�A �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA�B ��ʘ_�Ƃ��Đ����Ƃ̌i�����́A���Ƃ̌i�����ɐ�s���ĕω����N���邱�ƁA���悭�������܂��B

����ǂ��A�B�̊W�͎�v���̂ǂ��ł���A����Ȃ��Ƃ��N���Ă��炸�A�A�̏���╨����ٗp�̏�]������s�������Ă��炸�A����Ȃ�@�ɑ傫�ȈӋ`�͂���܂���B�X�ɉ����āA�{�w�W�͔��\�O��̔��������܂�傫������܂���B

����āA������FX��ЂŖ{�w�W�̒��ړx�E�d�v�x�������ʒu�Â��Ă��銄�ɁA�����̖��͂͂���قǂł��Ȃ��w�W���ƌ����܂��B

�y1.2 �w�W���ځz

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

���̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

�܂��͌i���w���ł��B

�i���w���͖{�w�W�����l�ł��B����ǂ��A�ߋ��ɑk���Ē��ׂĂ݂�ƁA�K�������i���w�������̗ǂ������Ŕ������������܂��Ă����ł͂���܂���B

���߂ł́A2017�N9���W�v����2018�N2���W�v����60.8�mips�iIndex Points�j�n�ōő�l�A2015�N12���W�v����2016�N1���W�v����48.2�mips�n�ōŏ��l�ł��B2016�N2���W�v���`2017�N9���W�v���̊Ԃ͏㏸������������̂́A���̌�͒�������Ă��܂��B

���Ɏw���ł��B

�w���͎s��\�z���L�^���Ă��܂���B�H�Ɏs��\�z���s���邱�Ƃ�����悤�ł����A���ᐔ�����Ȃ����ߎs��\�z���܂߂Ȃ����͂ɂ����A�f�[�^�͊��p���Ă��܂���B

���߂ł́A2017�N12���W�v����69.4�mips�n�ōő�l�A2015�N11���W�v����48.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸������������̂́A���̌�͉��~�ɓ]������̂���ؒ��Ȃ̂��A���f�ɖ����Ƃ���ł��B

�O���t�`�炷��A60�mips�n�������A2017�N12���W�v�����s�[�N�ɉ��~�]���ƌ��Ȃ��܂��B����܂ł́A2017�N�ȍ~�̍��������ł̒���p�����ƌ��Ȃ��܂��B

�����Čٗp�w���ł��B

�ٗp�w���́A�ٗp���v���\�O�ɒ��ڂ������L�����ȑO�͂悭�����܂����B���������A��L�ڏq����悤�ɁA�ٗp�w���̒P�����̗ǂ������ƌٗp���v��NFP�̒P�����̗ǂ������͊W����܂���B

���߂ł́A2017�N9���W�v����60.3�mips�n�ōő�l�A2016�N1���W�v����45.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸������������̂́A���̌�͒�ؒ��ł��B

�Ō�ɉ��i�w���ł��B

���i�w����PPI�Ƃ̊W���A�z����܂��B���������A��L�ڏq����悤�ɁA���i�w���̒P�����̗ǂ�������PPI�̒P�����̗ǂ������͊W����܂���B

�܂��A��}�̂悤�ɉ��i�w���͎����I�Ȗ���������܂��B2017�N�͗�O�ł����A��N5���O�ɖ����s�[�N�ɒB���A�N���N�n�Ɍ����Ė����{�g���ɒB�������ł��B

���߂ł́A2018�N5���W�v����79.5�mips�n�ōő�l�A2015�N12���W�v����2016�N1���W�v����45.9�mips�n�ōŏ��l�ł��B���̊Ԃ͏㏸��������Ă���A�܂����̊���ς�����Ƃ��������͌����܂���B

�y1.3 �w�W���ʗǔ۔�����@�z

����قǍ��ڂ������ƁA�ǂ̍��ڂ��ǂꂾ�����������ɉe������̂����킩��܂���B�����ŁA�e���ږ��̔��������ւ̉e���܂������ʎ������߂Ă������Ƃɂ��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�����̔��\���ڂ̎s��\�z�┭�\���ʂ��A�O�ʂ�s��\�z�ɑ��A�����I�ɗǂ����������̔��ʂł��B�z���ł̔�����USD���A�A���ł̔�����USD���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

�Ⴆ�A

- 2✕�i���w���̎��㍷�ف{1✕�ٗp�w���̎��㍷�ف{1✕���i�w���̎��㍷��

�Ƃ������ʎ��̉��̕����́A����1�����Ƃ̕�����v����81���ɒB���܂��B���ʎ��̊e���W���́A���̕�����v�����ő剻����悤�Ɍ��߂Ă��܂��B

�Ƃ�����A�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɔ��ɑf���ɔ����������Ƃ��킩��܂����B�����������ɂȂ�悤�ɔ��ʎ������߂Ă���̂����瓖�R�ł��B�A���A81���Ƃ�����v���͑��̎w�W�Ɣ�ׂĂ��������̐��l�ł��B

���l�ɁA���O���فi�s��\�z�[�O�ʁj���ʎ��́A

- 2✕�i���w���̎��O���ف{1✕���i�w���̎��O����

�Ƃ��܂��B���̎��̉��̕����ƒ��O10-1�����̕�����v����59���ł��B

�s��\�z���ǂ����꒼�O10-1�����̕����͂킩��܂����B59���ł̓A�e�ɂł��܂���B�ł��A���̌W���͖{���̉��̕����ƒ��O10-1�����̕�����v�����ő剻���Ă��܂��B

���ԍ��فi���\���ʁ[�O�ʁj���ʎ��́A

- 1✕�i���w���̎��ԍ��ف{1✕�w���̎��ԍ��ف{1✕���i�w���̎��ԍ���

�Ƃ��܂��B���̎��̉��̕����ƒ���11�����̕�����v����73���ł��B

�{�w�W�́A���\���ʂ̑O�ʂɑ���ǂ������ɑf���ɔ������܂��B

���̔��ʎ��Ɍٗp�w�����܂߂�ƁA�ǂ��W����I��ł���v�����������܂��B�܂��A�i���w���̎��ԍ��ق����̒���11�����Ƃ̕�����v����60����������܂���B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�y1.4 �w�W�Ԉ�v�����́z

�{�w�W�����l�ł���i���w���͂��Ă����A(a) �w���͑ϋv������Ǝ̐�s�w�W���蓾�܂��B(b) �ٗp�w���͌ٗp���v��NFP�̐�s�w�W���蓾�܂��B(c) �����āA���i�w����PPI�̐�s�w�W���蓾�܂��B

�����ł́A(a)�͔�r�Ώۂ̎֘A�w�W�̔������������̂ŁA���ꂪ�������������߂�(b)�y��(c)�̌����s���Ă����܂��B

����A�i�C�w�W�Ƃ��Ă̑��݈Ӌ`��₤���ł��B

�܂��t�ɁANY�A����ƌi�C�w���i�ȉ��uNY�A��w���v�Ɨ��L�j��Phil�A����ƌi�C�w���i�ȉ��uPhil�A��w���v�Ɨ��L�j�́A�{�w�W�̐�s�w�W���蓾�܂��B����āA�{�w�W���\���̎����L���ɍs���Ȃ����A���̌����s���Ă����܂��B

�i1.4.1 �j�ٗp�w���ƌٗp���vNFP�̊W

�w�č��ٗp���v���\�O���USDJPY���������x��1.3.1�����Q�Ɗ肢�܂��B

���_�́A�{�w�W�ٗp�w���̑O������̉��P�^�����́A�ٗp���vNFP�̑O������̉��P�^�������������Ȃ��i���҂͎���ɗL�v�ȊW���Ȃ��j�A�ł��B

�i1.4.2 ���i�w����PPI�̊W�j

�w�č������w�W�u���Y�ҕ����w���v���\�O���USDJPY���������x��1.3.1�����Q�Ɗ肢�܂��B

���_�́A�{�w�W���i�w���̑O������̉��P�∫���́APPI�̑O������̉��P�∫�����������Ȃ��i���҂͎���ɗL�v�ȊW���Ȃ��j�A�ł��B�Ⴆ�A�����W�v�����m���ׂ��ɁA�{�w�W���i�w����O��3�������炵�Ă��A���̌��_�͓����ł��B

�i1.4.3 �{�w�W���ʂ�NY�A��w����Phil�A��w���̊W�j

�w�č��i�C�w�W�uPhil�A����ƌi�C�w���v���\�O���USDJPY���������x��1.3�����Q�Ɗ肢�܂��B

���_�́ANY�A��w����Phil�A��w�����Ƃ��ɑO������̉��P�∫���ň�v�����Ƃ��̂݁A���̌㔭�\�����{�w�W���ʂ̑O������̉��P�∫����70����v�����A�ł��B

NY�A��w���Ɩ{�w�W�ł́A���ꂪ56��������v���܂���BPhil�A��w���Ɩ{�w�W�ł́A���ꂪ63��������v���܂���B�w�W����L���ŗǂ���������uNY�A��w���ŗl�q�����āAPhil�A��w���ŕ������m�F���AISM�w�����}����v�Ƃ��������́A���������Ӗ��������̂ł��B

�Ȃ��A�����Ŗ{�w�W�̉��P�^�����Ƃ́A�{�w�W���ԍ��ق��w���Ă��܂��B���O���ق⎖�㍷�قƈ���āA���ԍ��ق������s��\�z���܂܂Ȃ��̂ŁA������r���Ă��܂��B

�{�w�W���_�ɑ�������i���w�������Ƃ̕�����v���ł́A����قǍ�����v���ɂȂ�܂���B�����ĉ����A�i���w���P�Ƃ̎��ԍ��قƔ������������A�{�w�W�i�S�̂́j���ԍ��قƔ��������̕���������v���͍����Ȃ�܂��B

���̂��߂̕��͂��܂���A���������Ƃ̑��ւ������ΏۂƔ�r���ׂ����Ƃ͖��炩�ł��B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���\����1����������18pips�������Ƃ́A�ߋ�20����������܂���B�N����2�`3���A����Ȃ��Ƃ͋N���Ȃ��̂ł��B������FX��Ђ����ړx�E�d�v�x�������ƈʒu�Â��Ă��Ă��A�{�w�W�ł̎���ŗ~����͋֕��ł��B�ߋ����ς�12pips�ȉ��������˂Ȃ��������Ƃ�59�����߁A���̔���6pips�ȉ��������˂Ȃ��������Ƃ�25��������܂��B

�y2.2 ���Ԑ��ځz

���ɁA1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2018�N�ɂȂ��Ă���͂���ȑO�ɔ�ׂāA����1�����ƒ���11���������Ȃ菬�����Ȃ��Ă��邱�Ƃ��킩��܂��B

���̗��R���l�@����ꏕ�ɁA1�N���ɋ�������O���فE���㍷�فE���ԍ��ق̔��ʎ��̉��̕��ϒl�̐��ڂ����}�Ɏ����܂��B���̃f�[�^���Đ�Βl�������Ă��܂��B

�������ق̃O���t�Ǝw�W���ق̃O���t������ׂ�ƁA����1�����ƒ���11������2018�N�ɂȂ��Ă��珬�����Ȃ��Ă��錴���́A���ԍ��ق��������Ȃ��Ă��邽�߂����m��܂���B����ǂ��A2017�N�ȑO�́A�����̑召�W�ɑ��ւ�����܂���B

�܂�A1�N���Ɋ��Ԃ�������ꍇ�A�O�ʂƎs��\�z�Ɣ��\���ʂ̑召�W�Ɣ������x�ɂ́A���ւ��F�߂��܂����B����āA�ŋ߂̔����̏������͕ʂ̗��R�ɂ����́A�Ƃ������ƂɂȂ�܂��B

�債�����_�ł͂Ȃ��ł��ˁB

�ł��ЂƂ�����ЂÂ��Ă����A���̂��Ƃ�2�x�ƍl�����ɍς݂܂��B

�y2.3 �ʔ������́z

�����̎w�W�ł́A���\���ʂƎs��\�z�̕����ƍ��فi���㍷�ٔ��ʎ��̉��j�ƒ���1�����̕����ƒ��x�̑��ւ������Ȃ�܂��B�����ŁA���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

��A���i���j���E�オ��Ȃ��Ƃ����A�����̏㉺�̃h�b�g���z���������������B���㍷�ق��v���X�̂Ƃ��͗z���ł̔��������҂ł�����̂́A�}�C�i�X�̂Ƃ��ɉA���Ŕ�������Ƃ͌����Ȃ��悤�Ɍ����܂��B�����Ɋւ��Ă͗z���̏ꍇ�����A�e�ɂȂ�܂���B

�܂��A��A����R^2�l�i���W���j��0.45�iR�l��0.67�j��������܂���B���܂��A���̓A�e�ɂȂ�܂���B

���ɁA����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�������܂��B

��A���i�Ԑ��j�̌W����1.34�ł��B���ϓI�ɂ́A���\����1����ƍX�ɂ���10����ł́A34���l����L���܂��B

�A���A����1�����I�l����6�`�{6pips�͈̔͂������Ƃ��́A����11����������1�����Ɣ��]���Ă������Ƃ��������Ƃ��킩��܂��B�����Ƃ킩���Ă�����A����1�����I�l�����͈̔͂Ɏ��܂����Ƃ��́A�nj����~�߂����������ł��B

�X�ɑΊp���i�����j�̏㉺�̃h�b�g���z���������������B���̐}�̉E�����őΊp�����ォ�A�������őΊp����艺�̃h�b�g��������L��������ł��B����1�����I�l����6pips�ȉ����{20pips�ȏゾ�����Ƃ��A����ȍ~�����������ɔ�����L�����������Ƃ��킩��܂��B

�y2.4 �������́z

�{���ł͔�r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B

�w�W��v�������́A�e���قƊe���[�\�N���̕�����v���ׂĂ��܂��B�܂��A������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���ꂼ��̊W�ׂ邱�Ƃɂ���āA��ɂ킩�邱�Ƃ���ŋN���邱�Ƃ��������Ă��Ȃ������킩��܂��B

���O���فE���㍷�فE���ԍ��ق̕�́A���R�Ȃ���͈͓��ł��B�܂��A�e���[�\�N���̉A�����E�z�����ɂ́A�ɒ[�ȕ肪����܂���B

���O10-1�����͎��㍷�قƂ̕�����v����66���ł��B�����āA���㍷�قƒ���1�����̕�����v����81���ł��B�Ⴂ��v���ł͂Ȃ����̂́A���ꂾ���ł͒���1�����̕��������ߑł����邱�Ƃɕs��������܂��B

���㍷�ق���Ē��O10-1�����ƒ���1���������ѕt����ƁA���O10-1�����Ɠ��������ɒ���1��������������m���́A0.66✕0.81�{�i1�[0.66�j✕�i1�[0.81�j��60���A�ɂ����Ȃ�܂���B

���������A���O10-1�����ƒ���11�����̕�����v����76���ɒB���Ă��܂��B���̊W�́A�w�W���\�̒��O����̋͂��Ȏ��Ԃ������A�w�W���\�O�̃g�����h�ɑ����ɕ��A���邱�Ƃ������A�Ɛ��@�ł��܂��B�{�w�W�̉e���������Ԃ͒Z���悤�ł��B

���ɁA�����������́A�w�W���\���_�Ɣ��\����1���o�ߎ��_���猩�āA���������ɔ�����L�������Ă������ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����76���ł��B����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�81���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������Ă����܂��B�����܂ł̕��͌��_�Ɋ�Â��A�e���[�\�N���ł̎�����j���߂܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����6pips�A���l����4pips�ł��B�ߋ��A������54���A���O���قƂ̕�����v����59���ł��B������20pips�ȏゾ�������Ƃ͂Ȃ��A10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x11���j��������܂���B

���̊��Ԃ̓|�W�V�����̍����Ɍ����Ă���A���������������ǂ��ł��傤�B

�y3.2 ���O1�����z

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����4pips�A���l����2pips�ł��B�ߋ��A������61���A���O���قƂ̕�����v����61���A���O10-1�����Ƃ̕�����v����58���ł��B������10pips�ȏゾ�������Ƃ͉ߋ�2��i�p�x5���j��������܂���B

���̊��Ԃ̓|�W�V�����̍����Ɍ����Ă���A���������������ǂ��ł��傤�B

�y3.3 ����1�����z

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����12pips�A���l����8pips�ł��B

���āA���O10-1����������10pips�ȏゾ�������Ƃ͉ߋ�5��܂��B����5��̒��O10-1���������ƒ���1�����l���̕�������v�������Ƃ�1��i20���j��������܂���B�܂��A���O1����������15pips�ȏゾ�������Ƃ͉ߋ�2��܂��B����2��́A���O1�����ƒ���1�����̕�������v���Ă��܂��B

�w�W���\�O��̃|�W�V�����́A���O10-1������10pips�ȏ㒵�˂���w�W���\���O�ɋt�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂���w�W���\���O�ɓ��������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����A�w�W���\����̒��˂ŗ��m�^�������܂��B

�����āA���O10-1�����ƒ���11�����̕�����v����78���ɒB���܂��B��L�Ƃ͕ʂɁA�w�W���\���O�ɒ��O10-1�����Ɠ��������ɁA�����̔����̋K�͂Ń|�W�V�������I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^�������܂��B

�܂��A���\��̒���1�����ƒ���11�����Ƃ̕�����v����76���ł��B����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�81���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�57���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�y3.4 ����11�����z

�Ō�ɒ���11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����17pips�A���l����13pips�ł��B

����1�����I�l���{20pips�ȏ�Ȃ烍���O�A��6pips�ȉ��Ȃ�V���[�g�Œnj����܂��B

�[�[�[��€����A$�[�[�[

�������܂��B

- ���\���ɂ́A���O10-1������10pips�ȏ㒵�˂���w�W���\���O�ɋt�����ɃI�[�_�[���A���O1������10pips�ȏ㒵�˂���w�W���\���O�ɓ��������ɃI�[�_�[���܂��B�ǂ�����N�����璼�O10-1�����̃T�C�����d�����A�w�W���\����̒��˂ŗ��m�^�����܂��B

- ����Ƃ͕ʂɁA�w�W���\���O�ɒ��O10-1�������z���Ȃ�A�����̔����̋K�͂Ń����O���I�[�_�[���A10���ȓ��ɖڈ�20pips�̗��m�^����ڎw���܂��B

�A���A���̕��j�͕���������ΏۂƂ��A�ڈ����B�L���͔���ΏۂɊ܂߂܂���B����1�������I�l��6pips�ȏ�̉A���ƂȂ����ꍇ�́A���̎��_�ő��ł��B - �nj��́A�w�W���\��ɔ����������m�F�����瑁���J�n���A���\����1�����o�߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B1���o�߈ȑO�ł����Ă��A3pips����ꂽ�炻�̎��_�ŗ��m�ō\���܂���B

���Ƃ��Ɣ������������w�W�ł��B - �Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B�|�W�V�����I�[�_�[3pips�ȏ��_���Ăł��B

�W.���͌��_

�y4.1 ���͌��_�z

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI�����ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

- �����̎w�W����Ŗ{�w�W�̏d�v�x�E���ړx�͍����ʒu�Â����Ă��܂��B����ǂ��A�{�w�W���ʂ����̎w�W���ʂ��s�������Ă��鎖���͌�������܂���B�����āA�{�w�W�̔������x�͑傫���Ȃ��A�{�w�W���ʂ̉e���������Ԃ͒Z���X��������܂��B

�����̖��͂Ō����A����قǏd������w�W�ł͂���܂���B - NY�A��w����Phil�A��w�����Ƃ��ɑO�������P�^���������Ƃ��A�{�w�W���ʂ��O�������P�^�����������ł��B�w�W���\��͓��������ɔ�����L�������ł����A���\�O�ɂ͂����肵���g�����h���������Ă���Ƃ��́A���\���琔����ɂ��̃g�����h�ɕ��������Ƃ������悤�ł��B����1�����l������6pips�ȉ����{20pips�ȏ�̂Ƃ��ȊO�́A���̌セ�̂܂ܓ��������ɔ�����L���Ƃ͌����܂���B

- �w�W���\�O�͉ߋ��Ɉ�т����X��������ꂸ�A����͊��߂��܂���B

�w�W���\���O���甭�\��11����܂ł́A�ȑO�����т��������̌X���������܂��B

�O�q�̒ʂ蔭�\���ʂ̃`���[�g�ւ̉e���������Ԃ͒Z���A���\����������O�ɉ��B���Ԉȍ~�̃g�����h���m�F���Ă����������ǂ������ł��B

�y4.2 �ߋ����сz

���\�ɁA2017�N�̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

���̕\�́A2018�N10�����\�ȍ~�A�K�X�A�ŐV�̂��̂ɍ��ւ����s���Ă����܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������A�킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B

2017�N�́A�{�w�W��8�������s���A�w�W�P�ʂ�8�A���A�V�i���I�P�ʂ�20��1�s�i����95���j�ł����B

1��̔��\�����蕽��4��5�b�̎�����s���A�N�Ԃ�121pips�̗��m�ł����B

�}�O��������ɂ���A�����I�O��ȕ��͂������j�ɂ͂Ȃ��Ă��Ȃ��A�Ƃ������Ƃł��傤�B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

����JASDAQ���̊�����Ѓt�W�g�~������A�����w���Ƃe�w�̃C���^�[�l�b�g�؋�������ł��B�������Z������ɏ�ꂳ�ꂽ�u��������R�U�T�v�Ɓu����������R�U�T�v������ł��܂��B

�u��������R�U�T�v��2005�N7���ɓ������Z������ŃX�^�[�g����FX����ł��B

�X��FX��Ђ�����FX�̏ꍇ�A�萔���E�X�v���b�h�E�X���b�v�|�C���g�ȂǁA�e��Ђɂ���Ă��̓��e���قȂ�܂����A��������R�U�T�́A���S�E�����E�M�������b�g�[�Ƃ�����Z���i�������ʂ��Ĕ����������Ȃ����ƂŁA�����Ȏ�����������Ă��܂��B

�u����������R�U�T�v��2010�N11���ɃX�^�[�g���������CFD�i�����w���؋�������j�ł��B2017�N5�����݁A���o225�ANY�_�E�AFTSE100�ADAX��4�w��������\�ł��B�ő�̓����́A�z�������z�Ƌ��������z�̎������邱�Ƃł��B

2016�N�̔z������ы��������z�̎����тł́A�����|�W�V����1��������31,615�~�ł����B

���o225�敨�������o225�A���^�����M���Ƃ͈�������͂�����������R�U�T�ɂ͂���܂��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2018�N09��27��

9��28���o�ώw�W�i���ʌ��؍ρj

�����̗L�����D�̒E�ŁE���ݕs���j���[�X������܂����B

���܂͂ǂ����m��܂��A����ȑ���łȂ��Ă������ł͗̎������Ă����l���傫�ȉw�O�ɂ������̂ł��B�����̂͂���10�N�ȏ���O�̂��Ƃł����B�����ꂪ�킩��Ȃ������C�Â����炢������A���Ȃ����҂�ɂ���Ȃ��Ƃ��s���Ă����̂ł��傤�B

���Ȃ݂ɁA����ȑ傫�Ȉ������Ƃ��������Ƃ͂Ȃ����̂́A�����w�r�[�X���[�J�[���������́A�悭�^�N�V�[��20���̃`�b�v���ɕ����Ďԓ��ʼn������z���Ă������̂ł��B�z�e���ŋi���������Ȃ��Ă��A�C�ɂ������n�ɏo�����܂����B�t�����g��100���n���āA�����̖��̏�ɖ���10���ƌ��n�̈����������ꔠ�u���Ă����A�։����ɔ��܂��ĉ������z���Ă��A���������ꂽ���ƂȂLj�x���Ȃ������̂ł��B

�����l�������ߖłڂ��ɁA���ł͑����̌��̎U�����ɋߏ��̓��[�̋z���k���E���Ă��܂��B����Ȃ��Ƃ�10�N��ɂ��Ƃ͓����v���Ă����Ȃ���������ǁB

���낢�돬���ȕs�ւȂ��Ƃ��͂��Ȃ����ŊȒP�ɉ������Ă��܂��ƁA�l�͉䖝�����Ȃ��Ȃ��Ă��܂��܂��B���낤���Ƃ��A����Ȃ��Ƃɓ��Ă��܂��ƁA�����ŏ����ȕs�ւ��������Ȃ��ƁA����̂��Ƃ�Z�ʂ������Ȃ����c�݂����Ɏv���Ă��܂������炢�ł��B

�ł�����ɂ����ăv���C�h������܂��B�i�d�G���v���C�h�j�����藧���₷���Љ�͕n�����̂�����ǁA�i�d�G���v���C�h�j�ȎЉ�͐����Ȋe��T�[�r�X���������z�ȎЉ�ł��B�C�̂������A�ŋ߂͓��{�ł������d�����������Ă����[�ȋC�����܂��B

�Ȃ��Ȃ����{��CPI���㏸���Ȃ��̂́A��X�͕n�����Ȃ���Ƀg�����h�]��������̂����m��܂���ˁB

���āA�����͂܂��A�����Ȏw�W�������܂��B

17:30�ɂ�4-6�����p��GDP����l�����\����܂��B

�{���A9�����͉���l�łȂ��m��l���\���ł����A7���ɑ���l�����\����Ȃ��������߁A�����Y�����N�����Ă��܂��B���ꂪ�A�]���ʂ����l�Ȃ̂��A�ߋ��̊m��l�ɑ�������̂����m�F�ł��Ă��܂���B

����āA����͈ȑO�̏ڍו��͋L���ɂ����������j�̐��f������߁A���L�̕��j�̔��f������ɍs���܂��B

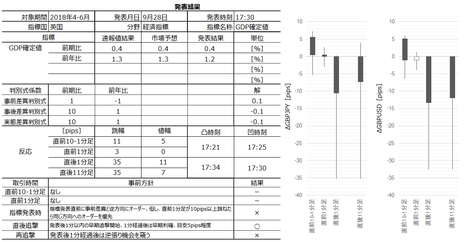

�s��\�z�i�O��l���ʁj�́A

�E�O����{0.4���i�{0.4���j

�E�O�N��{1.3���i�{1.3���j

�ŁA���O���ٔ��ʎ��̉���0�ł��B

���\�O��̉ߋ��������ϒl�͎��̒ʂ�ł��B

�E���O10-1��������16pips�A�l��11pips

�E����1��������16pips�A�l��11pips

�E����11��������24pips�A�l��13pips

������j�͎��̒ʂ�ł��B

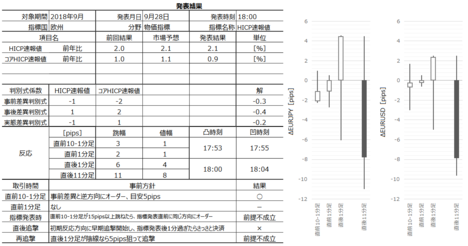

18:00�ɂ́A9���W�v�����BHICP����l�����\����܂��B

�O��8���W�v���i8��31�����\�j�͋͂��Ɏs��\�z�������A������ECB�́u�i�O���܂ł́jHICP�㏸�͈ꎞ�I���ہv�Ƃ̌����ƕ����͈�v���Ă��܂����B����ECB����ʂ�Ȃ�AHICP�͂����Ɖ������ėǂ��͂��ł��BHICP��5���W�v���ȍ~�A�}���ɍ������l���Ȃ��āA���̏�Ԃ������Ă��܂��B

����ǂ��A6���ȍ~��EURUSD�͓������������A�����ւ̉e�������܂�l�����܂���BEU�ɐ�߂�K�͂��傫�ȓƁE���Ƃ��ɁA�傫��CPI�O�N��������錩���݂͂Ȃ��悤�ł��i��CPI�O�N���28��15:45���\�\��j�B

������������āA�s��\�z�i�O������l���ʁj�́A�ނ���O������l��荂���Ȃ��Ă��܂��B

�EHICP����l�{2.1���i�{2.0���j

�E�R�AHICP����l�{1.1���i�{1.0���j

���O���ٔ��ʎ��̉��́�0.3�ŁA���O���قƒ��O10-1�����̉ߋ�������v����35���i�s��v��65���j�Ȃ̂ŁA���O10-1�����͗z���̊m���������Ȃ��Ă��܂��B

�{�w�W�͎s��\�z�̐��x�������A�������Z���Ԃŏ������A���\���ʂ̎s��\�z�ɑ���ǂ������ɉߋ�54�������f���ɔ������Ă��܂���B�w�W���ʂ����P�ł��ꈫ���ł���A���\����̔���������\�z���邱�Ƃ��ł��܂���B

�ނ���A���O10-1������15pips�ȏ㒵�˂��ꍇ�A���O10-1�����i�l�������j�ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B����4��̂���3��̒���1������10pips�ȏ�̋t�q�Q������܂��B

�܂�A���O10-1������15pips�ȏ㒵�˂��Ƃ��ɁA�w�W���\��ɒ��O10-1�����̒l��������10pips���x�̋t�s���N������A�t���肷���10pips�ȏ�̗��m���_���܂��B���\����1�������̕��j�̗L�����Ԃł��B

���Ƃ́A���\����̑����nj��J�n�E���������ƁA����1�������A���Ȃ�5pips��_���Ēnj���������j�ƂȂ�܂��B

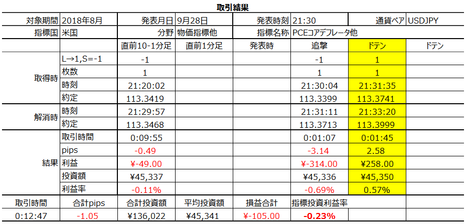

21:30�ɂ�8���W�v���č�PCE�f�t���[�^�����\����܂��B

�{�w�W�͈ȑO������肵�Ĕ������������w�W�ł��B�O��7���W�v���i8��30�����\�j�ł̔����͂�������2pips�ł����B

�s��\�z�i�O�ʁj�́A

�EPCE�R�A�f�t���[�^�O����{0.2���i�{0.2���j

�EPCE�{0.3���i�{0.4���j

�E�l�����{0.4���i�{0.3���j

�ŁA���O���ٔ��ʎ��̉��́�0.2�ł��B

������j�͎��̒ʂ�ł��B

�ȉ���9��29��7�����ɒNjL���Ă��܂��B

�u�p��GDP����l�v�́u�m��l�v�������悤�ł��i���C�^�[����̌��o���ł����Ȃ��Ă��܂����j�B�ȍ~�A����̔��\�̕\�L���m��l�ɓ��ꂵ�܂��B�k���Ē����͂��܂���B

4-6�����͉���l���\���Ȃ������̂ł��ˁB�����ƍ��ӂȂ��u���O�W�b�g���N�����Ƃ��̎��Z�ŖZ�����̂ł��傤�B�����Ă����܂��傤�B

���\���ʂ��ꗗ���܂��B

�O��i����l�j�ɑ��A�O�N�䂪0.1�������C������܂����B

�����͑傫���A����1����������35pips�Ɉ�u�B���܂����B

�Ȃ��A�O��1-3�����m��l���\�̂Ƃ���41pips�����˂Ă���̂ŁA2018�N�ɓ����Ă���̊m��l���\�͉ߋ��ɂȂ��傫���������Ă��܂��B41pips�Ƃ���������2013�N1-3�����ȍ~�ōő�ŁA35pips�Ƃ���������2�Ԗڂɑ傫�Ȓ����ł����B

����̎��O���j�́A�m��l�ڍL���ɋ��������̂łȂ��A���27���L���̕��j�Ɋ�Â��܂��B

����̔��茋�ʂ͑S�āu✕�v�ƂȂ�܂��B

����nj��́A���j�Ɉ˂�ΉA�����ɍs���ׂ��ł����A10�b�������������l�������͔̂��\�����u�ŁA���̌�͒���1�����l�����������ւ̓������S�ł��B���̎����ɃV���[�g�ʼn҂����Ƃ́i�s�\�łȂ��ɂ���j�A�����I�ł͂Ȃ������ł��傤�B

�Ēnj��́A����1�����Ɣ��]����17:34�߂��ɍ��l��t���Ă���̂ŁA���\��1�����߂��Ă̋t����u���͐����Ƃ������܂��B���������A�ŏI�I�ɒ���11�����͒���1�����Ɠ������A���ŏI����Ă��܂��B���j�ɏ]���ď��Ă������������͌��ς̃^�C�~���O���悾�������ƂɂȂ�܂��B�u����s�v���u✕�v��������܂����A�����͌������u✕�v�����_�ɍ̗p���܂��B

�{�w�W����l��11��9���ɗ\�肳��Ă��܂��B

���BHICP����l���ʂ́AHICP�O�N�䂪�O�������P���A�R�AHICP�O�N�䂪�O����舫�����܂����B���P�^�������܂��܂��̂��߁A�ߋ��̃p�^�[���ɏƂ炵�����㍷�ق́�0.4�ł����B

�Ƃ��낪�����́A���\�㐔�b�Ԃ����A�����ɐL�т����̂́A�����ɗz�����ɔ��]���܂����B�X�ɁA���\����1����ɂ͍ĂщA�����ɍĔ��]���܂����B���̕��G�ȓ����́AEURJPY�����łȂ�EURUSD�ł��N���Ă��܂����B

�����́A�ɍ��̍����Ԏ��g��ɔ��������̊i�����̌��ʂ��ƁA�����\�Z�Ґ������鐭���I�����ƁA����Ă��܂��BEURJPY��15��������21�����܂�100pips����EUR���������A�r���ŋK�͂̏����ȃX�g�b�v���X���������悤�ł��B

������ʂ����\�ɓZ�߂Ă����܂��B�w�i�����F�̗�͎��O���j�O����ł��B

���\����̒nj��̓_�}�����x����܂����B�z�����ɓ]�����̂����āA�}���h�e�����܂����B�����܂ł̊ԂɎw�W���ʂ͊m�F�ł��Ă��炸�A�`���[�g���������ẴI�[�_�[�E���E�h�e���ł��B

���j�O����͉A������5pips�������̂����āA�t����Ƃ��܂����B���������Ӗ��ł́A�I�[�_�[�����������\����1�����߂��Ă������̂́A�قڕ��j�ʂ�̃I�[�_�[�������ƌ����܂��B�Ȃ��A���̃I�[�_�[�͖{�u���O��|�Ɋӂ݉����̉ߋ����ѕ\�ɂ͊܂߂Ă��܂���

�{�u���O�J�n�ȍ~�̎��O���j�J�����̎�����т����\�ɓZ�߂Ă����܂��B

����{�w�W���\��10��31���ł��B

PCE�R�A�f�t���[�^�EPCE�E�l�����͎��㍷�فE���ԍ��ق��Ƃ��Ƀ}�C�i�X���������̂́A�z���ł̔����ƂȂ�܂����B

������ʂ͉��\�̒ʂ�ł��B

�ߋ�����̐��т͉��\�̒ʂ�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���܂͂ǂ����m��܂��A����ȑ���łȂ��Ă������ł͗̎������Ă����l���傫�ȉw�O�ɂ������̂ł��B�����̂͂���10�N�ȏ���O�̂��Ƃł����B�����ꂪ�킩��Ȃ������C�Â����炢������A���Ȃ����҂�ɂ���Ȃ��Ƃ��s���Ă����̂ł��傤�B

���Ȃ݂ɁA����ȑ傫�Ȉ������Ƃ��������Ƃ͂Ȃ����̂́A�����w�r�[�X���[�J�[���������́A�悭�^�N�V�[��20���̃`�b�v���ɕ����Ďԓ��ʼn������z���Ă������̂ł��B�z�e���ŋi���������Ȃ��Ă��A�C�ɂ������n�ɏo�����܂����B�t�����g��100���n���āA�����̖��̏�ɖ���10���ƌ��n�̈����������ꔠ�u���Ă����A�։����ɔ��܂��ĉ������z���Ă��A���������ꂽ���ƂȂLj�x���Ȃ������̂ł��B

�����l�������ߖłڂ��ɁA���ł͑����̌��̎U�����ɋߏ��̓��[�̋z���k���E���Ă��܂��B����Ȃ��Ƃ�10�N��ɂ��Ƃ͓����v���Ă����Ȃ���������ǁB

���낢�돬���ȕs�ւȂ��Ƃ��͂��Ȃ����ŊȒP�ɉ������Ă��܂��ƁA�l�͉䖝�����Ȃ��Ȃ��Ă��܂��܂��B���낤���Ƃ��A����Ȃ��Ƃɓ��Ă��܂��ƁA�����ŏ����ȕs�ւ��������Ȃ��ƁA����̂��Ƃ�Z�ʂ������Ȃ����c�݂����Ɏv���Ă��܂������炢�ł��B

�ł�����ɂ����ăv���C�h������܂��B�i�d�G���v���C�h�j�����藧���₷���Љ�͕n�����̂�����ǁA�i�d�G���v���C�h�j�ȎЉ�͐����Ȋe��T�[�r�X���������z�ȎЉ�ł��B�C�̂������A�ŋ߂͓��{�ł������d�����������Ă����[�ȋC�����܂��B

�Ȃ��Ȃ����{��CPI���㏸���Ȃ��̂́A��X�͕n�����Ȃ���Ƀg�����h�]��������̂����m��܂���ˁB

�[�[�[��€����A$�[�[�[

���āA�����͂܂��A�����Ȏw�W�������܂��B

17:30�ɂ�4-6�����p��GDP����l�����\����܂��B

�{���A9�����͉���l�łȂ��m��l���\���ł����A7���ɑ���l�����\����Ȃ��������߁A�����Y�����N�����Ă��܂��B���ꂪ�A�]���ʂ����l�Ȃ̂��A�ߋ��̊m��l�ɑ�������̂����m�F�ł��Ă��܂���B

����āA����͈ȑO�̏ڍו��͋L���ɂ����������j�̐��f������߁A���L�̕��j�̔��f������ɍs���܂��B

�s��\�z�i�O��l���ʁj�́A

�E�O����{0.4���i�{0.4���j

�E�O�N��{1.3���i�{1.3���j

�ŁA���O���ٔ��ʎ��̉���0�ł��B

���\�O��̉ߋ��������ϒl�͎��̒ʂ�ł��B

�E���O10-1��������16pips�A�l��11pips

�E����1��������16pips�A�l��11pips

�E����11��������24pips�A�l��13pips

������j�͎��̒ʂ�ł��B

- ���\���́A���O10-1�����Ƌt�����ɔ��\���O�Ƀ|�W�V�������I�[�_�[���܂��B�A���A���O1������10pips�ȏ㒵�˂��Ƃ��́A���������Ƀ|�W�V�������I�[�_�[��D�����܂��B

���O1������10pips�ȏ㒵�˂����Ƃ͉ߋ�7��A���̂���6��Œ���1�����Ɠ��������ɒ��˂Ă��܂��B�܂��A���O10-1�����ƒ���1�����̕�����v���̍ŐV�l��68���ł��B - ���ɁA���\����1���ȓ��ɒnj����J�n���A1���o�ߌ�͂Ȃ�ׂ��������m��_���܂��B�ڈ���5pips���x�ł��B

�ڈ�5pips���x�́A�ߋ��̒���1�����������ςƒ���11�����������ς̍���5pips���������ƂɊ�Â��܂��B�܂��A����1�����ƒ���11�����̕�����v����70���ł��B����70���̕�����v���ɁA����1�����������Ē���11����������������L�������Ƃ�79���ł��B����ǂ��A����1�����I�l���Ē���11�����I�l��������L���Ă������Ƃ�30����������܂���B - ����āA���\����1�����߂�����t����@����M���܂��B

�����ƂȂ鐔�����������肵�Ă��A�t����͒Z���Ԏ������{�ł��B���m�^���̖ڈ��́A�ߋ��̒���1�����l�����ς̔���5pips�Ƃ��܂��B

�[�[�[��€����A$�[�[�[

18:00�ɂ́A9���W�v�����BHICP����l�����\����܂��B

�O��8���W�v���i8��31�����\�j�͋͂��Ɏs��\�z�������A������ECB�́u�i�O���܂ł́jHICP�㏸�͈ꎞ�I���ہv�Ƃ̌����ƕ����͈�v���Ă��܂����B����ECB����ʂ�Ȃ�AHICP�͂����Ɖ������ėǂ��͂��ł��BHICP��5���W�v���ȍ~�A�}���ɍ������l���Ȃ��āA���̏�Ԃ������Ă��܂��B

����ǂ��A6���ȍ~��EURUSD�͓������������A�����ւ̉e�������܂�l�����܂���BEU�ɐ�߂�K�͂��傫�ȓƁE���Ƃ��ɁA�傫��CPI�O�N��������錩���݂͂Ȃ��悤�ł��i��CPI�O�N���28��15:45���\�\��j�B

������������āA�s��\�z�i�O������l���ʁj�́A�ނ���O������l��荂���Ȃ��Ă��܂��B

�EHICP����l�{2.1���i�{2.0���j

�E�R�AHICP����l�{1.1���i�{1.0���j

���O���ٔ��ʎ��̉��́�0.3�ŁA���O���قƒ��O10-1�����̉ߋ�������v����35���i�s��v��65���j�Ȃ̂ŁA���O10-1�����͗z���̊m���������Ȃ��Ă��܂��B

�{�w�W�͎s��\�z�̐��x�������A�������Z���Ԃŏ������A���\���ʂ̎s��\�z�ɑ���ǂ������ɉߋ�54�������f���ɔ������Ă��܂���B�w�W���ʂ����P�ł��ꈫ���ł���A���\����̔���������\�z���邱�Ƃ��ł��܂���B

�ނ���A���O10-1������15pips�ȏ㒵�˂��ꍇ�A���O10-1�����i�l�������j�ƒ���1�����̕�������v���Ă��܂��i��v��80���j�B����ǂ��A�Q�ĂĒǂ������Ă͂����܂���B����4��̂���3��̒���1������10pips�ȏ�̋t�q�Q������܂��B

�܂�A���O10-1������15pips�ȏ㒵�˂��Ƃ��ɁA�w�W���\��ɒ��O10-1�����̒l��������10pips���x�̋t�s���N������A�t���肷���10pips�ȏ�̗��m���_���܂��B���\����1�������̕��j�̗L�����Ԃł��B

���Ƃ́A���\����̑����nj��J�n�E���������ƁA����1�������A���Ȃ�5pips��_���Ēnj���������j�ƂȂ�܂��B

�[�[�[��€����A$�[�[�[

21:30�ɂ�8���W�v���č�PCE�f�t���[�^�����\����܂��B

�{�w�W�͈ȑO������肵�Ĕ������������w�W�ł��B�O��7���W�v���i8��30�����\�j�ł̔����͂�������2pips�ł����B

�s��\�z�i�O�ʁj�́A

�EPCE�R�A�f�t���[�^�O����{0.2���i�{0.2���j

�EPCE�{0.3���i�{0.4���j

�E�l�����{0.4���i�{0.3���j

�ŁA���O���ٔ��ʎ��̉��́�0.2�ł��B

������j�͎��̒ʂ�ł��B

- ���O10-1�����́A���O���قƓ��������ɃI�[�_�[���A���m�^���̖ڈ���3pips���x�ł��B

���O10-1�����̎��O���قƂ̕�����v����73���ł��B - ���\��́A���������������m�F�����璼���ɒnj��ł��B�nj��͉ߋ����ϒl����5pips�����Ń|�W�V�����I�[�_�[�ɐ�������ƁA���m�̉\�������܂�܂��B���m�̖ڈ���3�`8pips�A���̖ڈ���4pips���炢�ɂ��Ă����A�N�Ԃŕ����邱�Ƃ͂Ȃ��ł��傤�B

�w�W���\��́A���㍷�قƂ̕�����v����76���ƍ����A�w�W���ʂ̗ǂ������ɂ͑f���ɔ������܂��B�����A����1�����ƒ���11�����̕�����v����73������A����73���̕�����v���ɂ͒���11��������������1����������80���̎���Œ����Ă��܂��B

�ȏ�

�[�[�[��€����A$�[�[�[

�ȉ���9��29��7�����ɒNjL���Ă��܂��B

�y���㌟�z

�u�p��GDP����l�v�́u�m��l�v�������悤�ł��i���C�^�[����̌��o���ł����Ȃ��Ă��܂����j�B�ȍ~�A����̔��\�̕\�L���m��l�ɓ��ꂵ�܂��B�k���Ē����͂��܂���B

4-6�����͉���l���\���Ȃ������̂ł��ˁB�����ƍ��ӂȂ��u���O�W�b�g���N�����Ƃ��̎��Z�ŖZ�����̂ł��傤�B�����Ă����܂��傤�B

���\���ʂ��ꗗ���܂��B

�O��i����l�j�ɑ��A�O�N�䂪0.1�������C������܂����B

�����͑傫���A����1����������35pips�Ɉ�u�B���܂����B

�Ȃ��A�O��1-3�����m��l���\�̂Ƃ���41pips�����˂Ă���̂ŁA2018�N�ɓ����Ă���̊m��l���\�͉ߋ��ɂȂ��傫���������Ă��܂��B41pips�Ƃ���������2013�N1-3�����ȍ~�ōő�ŁA35pips�Ƃ���������2�Ԗڂɑ傫�Ȓ����ł����B

����̎��O���j�́A�m��l�ڍL���ɋ��������̂łȂ��A���27���L���̕��j�Ɋ�Â��܂��B

����̔��茋�ʂ͑S�āu✕�v�ƂȂ�܂��B

����nj��́A���j�Ɉ˂�ΉA�����ɍs���ׂ��ł����A10�b�������������l�������͔̂��\�����u�ŁA���̌�͒���1�����l�����������ւ̓������S�ł��B���̎����ɃV���[�g�ʼn҂����Ƃ́i�s�\�łȂ��ɂ���j�A�����I�ł͂Ȃ������ł��傤�B

�Ēnj��́A����1�����Ɣ��]����17:34�߂��ɍ��l��t���Ă���̂ŁA���\��1�����߂��Ă̋t����u���͐����Ƃ������܂��B���������A�ŏI�I�ɒ���11�����͒���1�����Ɠ������A���ŏI����Ă��܂��B���j�ɏ]���ď��Ă������������͌��ς̃^�C�~���O���悾�������ƂɂȂ�܂��B�u����s�v���u✕�v��������܂����A�����͌������u✕�v�����_�ɍ̗p���܂��B

�{�w�W����l��11��9���ɗ\�肳��Ă��܂��B

�[�[�[��€����A$�[�[�[

���BHICP����l���ʂ́AHICP�O�N�䂪�O�������P���A�R�AHICP�O�N�䂪�O����舫�����܂����B���P�^�������܂��܂��̂��߁A�ߋ��̃p�^�[���ɏƂ炵�����㍷�ق́�0.4�ł����B

�Ƃ��낪�����́A���\�㐔�b�Ԃ����A�����ɐL�т����̂́A�����ɗz�����ɔ��]���܂����B�X�ɁA���\����1����ɂ͍ĂщA�����ɍĔ��]���܂����B���̕��G�ȓ����́AEURJPY�����łȂ�EURUSD�ł��N���Ă��܂����B

�����́A�ɍ��̍����Ԏ��g��ɔ��������̊i�����̌��ʂ��ƁA�����\�Z�Ґ������鐭���I�����ƁA����Ă��܂��BEURJPY��15��������21�����܂�100pips����EUR���������A�r���ŋK�͂̏����ȃX�g�b�v���X���������悤�ł��B

������ʂ����\�ɓZ�߂Ă����܂��B�w�i�����F�̗�͎��O���j�O����ł��B

���\����̒nj��̓_�}�����x����܂����B�z�����ɓ]�����̂����āA�}���h�e�����܂����B�����܂ł̊ԂɎw�W���ʂ͊m�F�ł��Ă��炸�A�`���[�g���������ẴI�[�_�[�E���E�h�e���ł��B

���j�O����͉A������5pips�������̂����āA�t����Ƃ��܂����B���������Ӗ��ł́A�I�[�_�[�����������\����1�����߂��Ă������̂́A�قڕ��j�ʂ�̃I�[�_�[�������ƌ����܂��B�Ȃ��A���̃I�[�_�[�͖{�u���O��|�Ɋӂ݉����̉ߋ����ѕ\�ɂ͊܂߂Ă��܂���

�{�u���O�J�n�ȍ~�̎��O���j�J�����̎�����т����\�ɓZ�߂Ă����܂��B

����{�w�W���\��10��31���ł��B

�[�[�[��€����A$�[�[�[

PCE�R�A�f�t���[�^�EPCE�E�l�����͎��㍷�فE���ԍ��ق��Ƃ��Ƀ}�C�i�X���������̂́A�z���ł̔����ƂȂ�܂����B

������ʂ͉��\�̒ʂ�ł��B

�ߋ�����̐��т͉��\�̒ʂ�ł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:32| Comment(0)

| TrackBack(0)

| 6. ����

2018�N09��26��

9��27���o�ώw�W�i���ʌ��؍ρj

������FOMC���܂߁A���T����̒��S�ƂȂ���ł��B����ǂ��A�ǂ����������������̗\�z������w�W�������ł��B

����͂��Ă����A�����͂��������̋x�݂Ȃ̂ɉJ��TV�͋M�T�Ԃ̘b����ł��B

���̘b�́A�p���n���E�Z�N�n�����̓�����[�I�Ɏ�����Ă��܂��B��Q�҂��ǂ��������������m�ł��A���Q�̎����F�肪�Ƃɂ���������Ƃ��m���Ă��܂��B�t�Ɍ����A�g�D�Όl�̖��ʼn��Q�̎����F�肪�e�Ղȏꍇ�A�g�D�̊Ǘ��Ȃ�l���ɂ͂������肪����̂ł��B��������́A�M�T�Ԏ��g���g�D�����������_�����������܂��B

�g�D�̊��s���ǂ�����A����͉��Q�̐ӔC�y���ɊW����܂���B�Ⴆ�A����܂œ������s�ɏ]���Ă����Ƃ��Ă��A�ł��B�g�D�����͎��炪��������Ȃ��Ă��A����̊�ƂȂ�@��ȗ߂ɖ�肪���銵�s�����Č��ʃt�����邱�Ƃ͋�����܂���B�M�T�Ԃ��g�D�������������ԂɁA�{�l�̈ӎv�ɔ����Ĉ��ނȂ�p�Ƃɒǂ����܂ꂽ���Ⴊ�������Ȃ�A�ނ̎咣�̐������͊�������čl�@����K�v������ł��傤�B

�ł��A����̂��ƂŔނ��p�E�����邱�Ƃ�ɂ��ރt�@�����������Ƃ́A��Q�҂̔ނɂƂ��ċ~���ƂȂ�����ł��ˁB

���āA�����́A

�����\����܂��B

������č�FOMC���Z�������\�̎s��\�z�͗��グ�ŁA���ɂ��̗��グ���s��͐D�荞�ݍςƌ����Ă��܂��B

FRB�͎s��Ƃ̑Θb���d�����钆��ł��B���̂��߁A���̃u���O�ł̒����͈͂ɂ����ċ����ύX��QE�K�́^�k���K�͂₻�̎����ύX���A���O�̎s��\�z�ɔ��������Ƃ͂���܂���B

���グ�����Ɏs�ꂪ�D�荞�ݍςȂ�A���������ɉe���������Ȃ��Ƃ͎���2�_�ł��B

�ЂƂ́A�O���܂Ŏg���Ă����u�ɘa�I�v�Ƃ����\�����u���낻��ɘa�I�Ƃ͌����Ȃ���Ȃ����v�Ƃ̈٘_���o�Ă������Ƃ��A�c���v�|���画�����Ă��܂��B���̕����C�������ڂ���Ă��܂��B�A���A���̕����C�����ǂ��Ȃ�ɂ���A���������E���x�ɗ^����e���͓ǂ߂܂���B

�����ЂƂ́A�O�[���̂���15���̂����A���N�N�����_�ł̋�������N12�����1���ȏ㍂���Ȃ�i�N4�グ�j�Ɨ\�z���Ă����̂�8���������Ƃ����_�ł��B���̑����ɒ��ڂ��W�܂��Ă��܂��BFOMC�œ��[�������ߔ������N4��ȏゾ�������Ƃ���A�����_��12���̗��グ���D�荞�܂����܂��B������A�������̐l����1���ł�����AUSD�͔����܂��B�X�ɁA2019�N�̗��グ�\�z�������Ă��AUSD�͔����܂��B

����3��̗��グ���莞FOMC����1���Ԃ̔����͒���20pips���x�ŁA����11������30pips�������������Ă��܂���B�������e������H���ʂ�Ȃ�A����̒���1���������͉ߋ�3��Ɠ����x�i�����s���j�A���O�ɊS���W�܂��Ă���USD�����e�Ȃ�ߋ�3��ȏ�ɒ��˂āA�e���������Ԃ������Ȃ�̂ł͂Ȃ��ł��傤���B

�ߋ�3������A����̗��グ�p���p���ւ̋^�O�����܂��Ă���悤�ȋC�����邽�߂ł��B

�Ƃ�����A���Z�������\���̎�����j�́A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B

������ɔ������L�ё�����ɂ���A�㉺�����������Ȃ�ɂ���A�ǂ���ɂ��Ή����邽�߂ɂ̓|�W�V�����K�͂�2�P�ʂƍl���A�ڕW�l�ɒB������1�P�ʂ𗘊m���āA�������L�ё�����ꍇ��1�P�ʂ̒nj��|�W�V������lj�����ڎ�肪�ǂ��ł��傤�B���̒l�܂Ŗ߂��Ă����v���c���܂��B

�����������������n�߂�̂́AFOMC��������30�����FRB�c������I�Ղ��}���Ă���ł��B����܂ł́A������ɔ������L�тĂ��Ă��A�nj��|�W�V�������������܂ܐQ���ɂ͂����܂���B

�ǂ̎��_�ł���A�����̃A�e���O�ꂽ��ڈ���pips�ő��͕K�{�ł��B�߂������҂ł���̂́A�ߋ��̌X�����猾���Η�����1������ł��B���Ԃ�������߂��Ċ�Ȃ����܂��B1������͕Ē��ԑI���������Ă���i11��6���j�A���X�ł��B

RBNZ���Z�������������A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B

�A���A��������1����������50pips�ɒB������A����1�����I�l�������ɒnj����J�n���A���ꂩ�琔���ȓ��̗��m��_�����j�ɐ�ւ��܂��B

RBNZ�iNZ����j�́A���ʓI��RBA�i������j����ɒǏ]�������ł��B�O��8��9���̐������\�����ł��u��������͑����Ȋ��Ԋɘa�I�Ȑ����ňێ�����邾�낤�v�ł����B�����RBA�Ɠ������j�ł��B�����_��RBNZ���g�ɂ�闘�グ�\�z������2020�N3Q�ł��B

�Ƃ��낪�A�ł��B�O��͐�����̉��RBNZ���ق́u���������|�e���V������������Č�������A����������������\���v�Ɍ��y���܂����B����O�̂��Ƃ������Ă���̂ł����A�������Ɍ��y�������Ƃ�NZD�͔����܂����B

�ł��ARBNZ���ق͗����������蓾�邱�Ƃ�5�����猾�y���Ă��܂��B���܁A����Ȃ��Ƃ������Ă��钆��ق́A���E���Ŕނ������Ȃ����������Ĕ���ꂽ�̂����m��܂���B

GDP�m��l�Ƒϋv�����������\���ꂽ���Ƃ́A2015�N�ȍ~1�x��������܂���i2016�N12�����\���j�B

���̂Ƃ��AGDP�m��l�F�ϋv���̊e���ق́A���O��0.1�F��10.5�A����{0.6�F�{0.9�A���ԁ{0.7�F��19.3�A�ł����B�����͒��O10-1�����E����1�����E����11��������������z���ŁA����11���������E�l���͒���1�����̂���������Ă��܂��B���㍷�ق̕����������v���X�Ȃ̂ŁA�ǂ��炪���������ւ̉e�����������͔��ʂł��܂���

�ǂ���FOMC�ゾ���m��l�Ȃ̂ŁA����͗l�q���ł��B

�ȉ���9��27��12���߂���28��6���߂��ɒNjL���Ă��܂��B

�č�FOMC���ʂ́u�s��\�z�ʂ藘�グ�v�ł����B�č���������́AFOMC�����o�[�S����v�ŏ]����1.75���`2.00������2.00���`2.25���ɕύX����܂����B�č����������2������̂�10�N�Ԃ�ł��B

���ڂ���Ă�������������́u�ɘa�I�v�Ƃ��������폜�͍s���܂����B�s��͋��������������ɋ߂Â����ƌ��Ȃ�������L�����ڗ����܂��B

�h�b�g�`���[�g�����Ă݂܂��傤�B�h�b�g�`���[�g�́AFOMC�����o�[�̋����\�z�������Ă��܂��B2020�N���̗\�z���S�l��3.375���ƂȂ��Ă���A���グ��̋������S�l2.125�����痘�グ5�Ƃ������ƂɂȂ�܂��B

���N12���̗��グ�܂���ƁA2019�N��2020�N�̗��グ��4��ł��B���N����̗��グ�́A���Ȃ�y�[�X�_�E�����錩���݂ł��B�s��͗��N2����x�̗��グ��������ł��܂��B

�����́AUSDJPY��EURUSD�ŏ����l�q���قȂ�܂����B

����1�����́AUSDJPY��USD���AEURUSD��USD���A�Ƌt�̔����ł����B����11�����́AUSDJPY�ł�EURUSD�ł�USD�������Ă��܂��B����1�����n�l�Ɣ�r����19�����_�ł́AUSDJPY��12pips��USD���j�AEURUSD��59pips��USD���ƂȂ��Ă��܂��B���{���Ԃ��牢�B���ԏ��Ղɂ����Ă̋���́AJPY��USD��EUR�A�ƂȂ��Ă��܂��B

�ڍו��͋L���ɂ����鎖�O������j�́A���\��̒nj�����{�ł��B�u�nj��v���������j�̏ꍇ�A����͂قڕK��������ƌ����ėǂ����j�i�Z���Ԃɔ��]���J��Ԃ��ꍇ�������j�Ȃ̂ŁA���̕��j�́u����s�v�����_�ɂ��Ă����܂��B

���\�����������Ȃ̂ŁA����͍s���Ă��܂���B

����FOMC��11��9���ł��B

RBNZ���Z�������\���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B

�����ɂ����鐭������ύX�Ɋւ���L�ڂ́u���炭�ɘa�I�ł��葱���A2019�N�����ς��A2020�N�܂ŗ��グ�������܂Ȃ��v�|�ł��B

���O10-1�����ƒ��O1�����̃`���[�g�͂���܂���B

����1�����ƒ���11�����̔����́ANZDJPY�ENZDUSD�Ƃ��قړ����x�E�������ł����B���͑Ώۂ�NZDJPY�Ɍ���A����1�����ƒ���11�����̒����͐L�тĒl���͍���Ă��܂��B

�ڍו��͋L���ɂ����鎖�O������j�́A���\��̏����ȗ��m�ł̒nj��ł��B���\������6������6��2���߂��܂ŏ㏸�A���̌ア������߂���6��15���܂ŏ㏸���Ă��܂��B����āA���̕��j�́u�Z�v�����_�ł��B

������ʂ����\�ɓZ�߂܂��B�w�i�����F�̗�́A���O���j�O�̎���ł��B

�ŏ��̒nj��������A�i���s������̋t���肠��ŁA�����͕��j�O����ɂȂ�܂��B����āA���\���ѕ\�ɂ͊܂݂܂���B

���\�́A�{�u���O�J�n�ȍ~�A���O���j�ʂ�Ɏ�������Ƃ��̐��тł��B��肠��܂���B

�Ȃ��A����RBNZ������11��8���ł��B

FOMC�i�č��j�𗂓��ɍT���AMPC�i�p���j�Ɠ������ł��B���������ʓ|�ȓ��ɔ��\���钆��ł��B

�č�GDP�m��l�͉���l���l�ŁA�f�t���[�^�������㏸���܂����BUSDJPY�EEURUSD�Ƃ���USD���Ŕ������܂����B

�ڍו��͋L���Ɋ�Â����O���j�ʂ�ɓ����ɂ͂Ȃ������̂́A�č��ϋv�����Ǝ���̉e���͌y�d���s�����������߁A����͍s���Ă��܂���B

�Ƃ�����A�ڍו��͋L���ł́A���O10-1����������j�͎��O���j���}�C�i�X�̂Ƃ������O���I�[�_�[�ł��B���O���ق́�0.2�ŁA�����O���I�[�_�[���邱�ƂɂȂ��Ă��܂����B����́u�Z�v�ł��B

�w�W���\���́A���O10-1�����Ɠ��������ɔ��\���O�ɃI�[�_�[�ł����B���O10-1�����ƒ���1�����͓������z���Ȃ̂ŁA����́u�Z�v�ł��B

���Ȃ݂ɁA�ϋv���̕��͉��\�̒ʂ�ł��B

���\���̎�����j���A��ɔ��\���ꂽ�u8���W�v���ݔ��ғ����E�z�H�Ɛ��Y�E�����Ɛ��Y�̎��ԍ��ٕ����Ɠ����v�ł��B�������̓}�C�i�X�������̂ŁA�V���[�g���I�[�_�[�Ƃ������ƂɂȂ�A����́u✕�v�ł��B

����͎~�߂Ă����ėǂ������̂����m��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����͂��Ă����A�����͂��������̋x�݂Ȃ̂ɉJ��TV�͋M�T�Ԃ̘b����ł��B

���̘b�́A�p���n���E�Z�N�n�����̓�����[�I�Ɏ�����Ă��܂��B��Q�҂��ǂ��������������m�ł��A���Q�̎����F�肪�Ƃɂ���������Ƃ��m���Ă��܂��B�t�Ɍ����A�g�D�Όl�̖��ʼn��Q�̎����F�肪�e�Ղȏꍇ�A�g�D�̊Ǘ��Ȃ�l���ɂ͂������肪����̂ł��B��������́A�M�T�Ԏ��g���g�D�����������_�����������܂��B

�g�D�̊��s���ǂ�����A����͉��Q�̐ӔC�y���ɊW����܂���B�Ⴆ�A����܂œ������s�ɏ]���Ă����Ƃ��Ă��A�ł��B�g�D�����͎��炪��������Ȃ��Ă��A����̊�ƂȂ�@��ȗ߂ɖ�肪���銵�s�����Č��ʃt�����邱�Ƃ͋�����܂���B�M�T�Ԃ��g�D�������������ԂɁA�{�l�̈ӎv�ɔ����Ĉ��ނȂ�p�Ƃɒǂ����܂ꂽ���Ⴊ�������Ȃ�A�ނ̎咣�̐������͊�������čl�@����K�v������ł��傤�B

�ł��A����̂��ƂŔނ��p�E�����邱�Ƃ�ɂ��ރt�@�����������Ƃ́A��Q�҂̔ނɂƂ��ċ~���ƂȂ�����ł��ˁB

�[�[�[��€����A$�[�[�[

���āA�����́A

- 03:00�@�č�FOMC

- 06:00�@RBNZ���Z����

- 21:30�@4-6�����č�GDP�m��l�E8���W�v���č��ϋv����

�����\����܂��B

�[�[�[��€����A$�[�[�[

������č�FOMC���Z�������\�̎s��\�z�͗��グ�ŁA���ɂ��̗��グ���s��͐D�荞�ݍςƌ����Ă��܂��B

FRB�͎s��Ƃ̑Θb���d�����钆��ł��B���̂��߁A���̃u���O�ł̒����͈͂ɂ����ċ����ύX��QE�K�́^�k���K�͂₻�̎����ύX���A���O�̎s��\�z�ɔ��������Ƃ͂���܂���B

���グ�����Ɏs�ꂪ�D�荞�ݍςȂ�A���������ɉe���������Ȃ��Ƃ͎���2�_�ł��B

�ЂƂ́A�O���܂Ŏg���Ă����u�ɘa�I�v�Ƃ����\�����u���낻��ɘa�I�Ƃ͌����Ȃ���Ȃ����v�Ƃ̈٘_���o�Ă������Ƃ��A�c���v�|���画�����Ă��܂��B���̕����C�������ڂ���Ă��܂��B�A���A���̕����C�����ǂ��Ȃ�ɂ���A���������E���x�ɗ^����e���͓ǂ߂܂���B

�����ЂƂ́A�O�[���̂���15���̂����A���N�N�����_�ł̋�������N12�����1���ȏ㍂���Ȃ�i�N4�グ�j�Ɨ\�z���Ă����̂�8���������Ƃ����_�ł��B���̑����ɒ��ڂ��W�܂��Ă��܂��BFOMC�œ��[�������ߔ������N4��ȏゾ�������Ƃ���A�����_��12���̗��グ���D�荞�܂����܂��B������A�������̐l����1���ł�����AUSD�͔����܂��B�X�ɁA2019�N�̗��グ�\�z�������Ă��AUSD�͔����܂��B

����3��̗��グ���莞FOMC����1���Ԃ̔����͒���20pips���x�ŁA����11������30pips�������������Ă��܂���B�������e������H���ʂ�Ȃ�A����̒���1���������͉ߋ�3��Ɠ����x�i�����s���j�A���O�ɊS���W�܂��Ă���USD�����e�Ȃ�ߋ�3��ȏ�ɒ��˂āA�e���������Ԃ������Ȃ�̂ł͂Ȃ��ł��傤���B

�ߋ�3������A����̗��グ�p���p���ւ̋^�O�����܂��Ă���悤�ȋC�����邽�߂ł��B

�Ƃ�����A���Z�������\���̎�����j�́A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B

������ɔ������L�ё�����ɂ���A�㉺�����������Ȃ�ɂ���A�ǂ���ɂ��Ή����邽�߂ɂ̓|�W�V�����K�͂�2�P�ʂƍl���A�ڕW�l�ɒB������1�P�ʂ𗘊m���āA�������L�ё�����ꍇ��1�P�ʂ̒nj��|�W�V������lj�����ڎ�肪�ǂ��ł��傤�B���̒l�܂Ŗ߂��Ă����v���c���܂��B

�����������������n�߂�̂́AFOMC��������30�����FRB�c������I�Ղ��}���Ă���ł��B����܂ł́A������ɔ������L�тĂ��Ă��A�nj��|�W�V�������������܂ܐQ���ɂ͂����܂���B

�ǂ̎��_�ł���A�����̃A�e���O�ꂽ��ڈ���pips�ő��͕K�{�ł��B�߂������҂ł���̂́A�ߋ��̌X�����猾���Η�����1������ł��B���Ԃ�������߂��Ċ�Ȃ����܂��B1������͕Ē��ԑI���������Ă���i11��6���j�A���X�ł��B

�[�[�[��€����A$�[�[�[

RBNZ���Z�������������A�Z���Ԗ��ipips���j�ɋ��������nj��̌J��Ԃ�����{�ł��B

�A���A��������1����������50pips�ɒB������A����1�����I�l�������ɒnj����J�n���A���ꂩ�琔���ȓ��̗��m��_�����j�ɐ�ւ��܂��B

RBNZ�iNZ����j�́A���ʓI��RBA�i������j����ɒǏ]�������ł��B�O��8��9���̐������\�����ł��u��������͑����Ȋ��Ԋɘa�I�Ȑ����ňێ�����邾�낤�v�ł����B�����RBA�Ɠ������j�ł��B�����_��RBNZ���g�ɂ�闘�グ�\�z������2020�N3Q�ł��B

�Ƃ��낪�A�ł��B�O��͐�����̉��RBNZ���ق́u���������|�e���V������������Č�������A����������������\���v�Ɍ��y���܂����B����O�̂��Ƃ������Ă���̂ł����A�������Ɍ��y�������Ƃ�NZD�͔����܂����B

�ł��ARBNZ���ق͗����������蓾�邱�Ƃ�5�����猾�y���Ă��܂��B���܁A����Ȃ��Ƃ������Ă��钆��ق́A���E���Ŕނ������Ȃ����������Ĕ���ꂽ�̂����m��܂���B

�[�[�[��€����A$�[�[�[

GDP�m��l�Ƒϋv�����������\���ꂽ���Ƃ́A2015�N�ȍ~1�x��������܂���i2016�N12�����\���j�B

���̂Ƃ��AGDP�m��l�F�ϋv���̊e���ق́A���O��0.1�F��10.5�A����{0.6�F�{0.9�A���ԁ{0.7�F��19.3�A�ł����B�����͒��O10-1�����E����1�����E����11��������������z���ŁA����11���������E�l���͒���1�����̂���������Ă��܂��B���㍷�ق̕����������v���X�Ȃ̂ŁA�ǂ��炪���������ւ̉e�����������͔��ʂł��܂���

�ǂ���FOMC�ゾ���m��l�Ȃ̂ŁA����͗l�q���ł��B

�ȏ�

�ȉ���9��27��12���߂���28��6���߂��ɒNjL���Ă��܂��B

�[�[�[��€����A$�[�[�[

�č�FOMC���ʂ́u�s��\�z�ʂ藘�グ�v�ł����B�č���������́AFOMC�����o�[�S����v�ŏ]����1.75���`2.00������2.00���`2.25���ɕύX����܂����B�č����������2������̂�10�N�Ԃ�ł��B

���ڂ���Ă�������������́u�ɘa�I�v�Ƃ��������폜�͍s���܂����B�s��͋��������������ɋ߂Â����ƌ��Ȃ�������L�����ڗ����܂��B

�h�b�g�`���[�g�����Ă݂܂��傤�B�h�b�g�`���[�g�́AFOMC�����o�[�̋����\�z�������Ă��܂��B2020�N���̗\�z���S�l��3.375���ƂȂ��Ă���A���グ��̋������S�l2.125�����痘�グ5�Ƃ������ƂɂȂ�܂��B

���N12���̗��グ�܂���ƁA2019�N��2020�N�̗��グ��4��ł��B���N����̗��グ�́A���Ȃ�y�[�X�_�E�����錩���݂ł��B�s��͗��N2����x�̗��グ��������ł��܂��B

�����́AUSDJPY��EURUSD�ŏ����l�q���قȂ�܂����B

����1�����́AUSDJPY��USD���AEURUSD��USD���A�Ƌt�̔����ł����B����11�����́AUSDJPY�ł�EURUSD�ł�USD�������Ă��܂��B����1�����n�l�Ɣ�r����19�����_�ł́AUSDJPY��12pips��USD���j�AEURUSD��59pips��USD���ƂȂ��Ă��܂��B���{���Ԃ��牢�B���ԏ��Ղɂ����Ă̋���́AJPY��USD��EUR�A�ƂȂ��Ă��܂��B

�ڍו��͋L���ɂ����鎖�O������j�́A���\��̒nj�����{�ł��B�u�nj��v���������j�̏ꍇ�A����͂قڕK��������ƌ����ėǂ����j�i�Z���Ԃɔ��]���J��Ԃ��ꍇ�������j�Ȃ̂ŁA���̕��j�́u����s�v�����_�ɂ��Ă����܂��B

���\�����������Ȃ̂ŁA����͍s���Ă��܂���B

����FOMC��11��9���ł��B

�[�[�[��€����A$�[�[�[

RBNZ���Z�������\���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B

�����ɂ����鐭������ύX�Ɋւ���L�ڂ́u���炭�ɘa�I�ł��葱���A2019�N�����ς��A2020�N�܂ŗ��グ�������܂Ȃ��v�|�ł��B

���O10-1�����ƒ��O1�����̃`���[�g�͂���܂���B

����1�����ƒ���11�����̔����́ANZDJPY�ENZDUSD�Ƃ��قړ����x�E�������ł����B���͑Ώۂ�NZDJPY�Ɍ���A����1�����ƒ���11�����̒����͐L�тĒl���͍���Ă��܂��B

�ڍו��͋L���ɂ����鎖�O������j�́A���\��̏����ȗ��m�ł̒nj��ł��B���\������6������6��2���߂��܂ŏ㏸�A���̌ア������߂���6��15���܂ŏ㏸���Ă��܂��B����āA���̕��j�́u�Z�v�����_�ł��B

������ʂ����\�ɓZ�߂܂��B�w�i�����F�̗�́A���O���j�O�̎���ł��B

�ŏ��̒nj��������A�i���s������̋t���肠��ŁA�����͕��j�O����ɂȂ�܂��B����āA���\���ѕ\�ɂ͊܂݂܂���B

���\�́A�{�u���O�J�n�ȍ~�A���O���j�ʂ�Ɏ�������Ƃ��̐��тł��B��肠��܂���B

�Ȃ��A����RBNZ������11��8���ł��B