�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N10��31��

�p�����Z�������\�O���GBPJPY�������́i2017�N11��2��21:00���\���ʌ��؍ρj

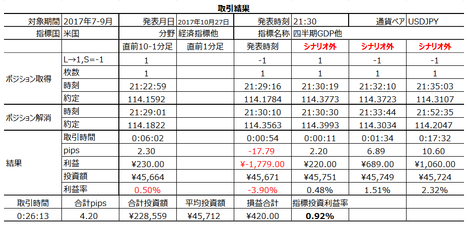

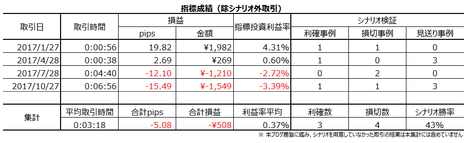

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N11��2��21:00��BOE���Z�����\����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B���݂�1���������Ă���A8�l�ō\������Ă��܂��B

MPC�͌���������1���E�ؗj����2���ԊJ�Â���A2���ڂ̐��߂ɐ�����������\����܂��B����2�T�Ԍ�ɋc���^�����\���A2���E5���E8���E11���ɂ͎l�����C���t�����\���Ă��܂��B

�����P�Ȃ钚������Ƃ��ĂłȂ��y���ނ��߁A�����܂ł̗����H���Ă����܂��傤�B

���Ƃ��ƁABOE�͂��܂�p�ɂɋ�����������Ȃ��A�Ƃ����C���[�W������܂��B���������A2016�N6����EU���E����ɔ����A�͑傫���ω����܂����B

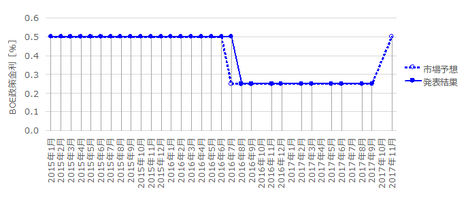

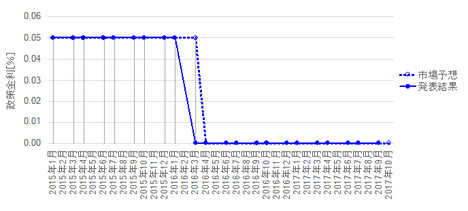

���߂̋��Z�����ύX�́A2016�N8����0.5������0.25���ւ̗������ł��B���̑O��2009�N3���ł����B

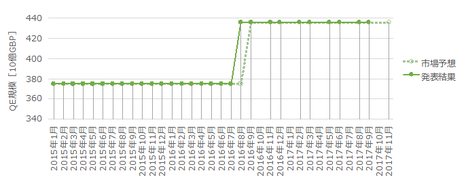

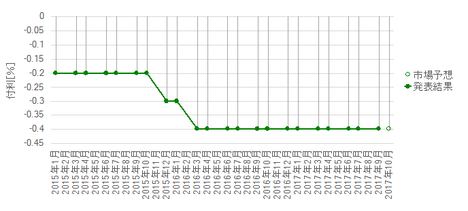

�ʓI�ɘa�iQE�j�ɂ��āA���Ȃ��Ƃ�2009�N�ȍ~�͋K�͂����X�Ɋg�債�A���߂ł�2016�N8���Ɍ��݂�4350��GBP�ɑ��₵�܂����B

6��MPC�i2017�N6��15���j�ł́ABOE�͋��Z����̌���ێ������߂܂����B�����ύX�ɂ������ẮAEU�̐V���Ȗf�Ջ�������₻�̈ڍs���Ԑݒu�̍��ӂȂǁAEU���E������Ƃ����������������܂����B���̌�A���E���͐i��ł��܂���B

�����A���̂Ƃ��͒���1����������118pips�̗z���ƂȂ�܂����B�s��́A�߁X�̗��グ�������̂ł��B

6�����{�ɂ́ABOE���ق����グ�����̕K�v���ɂ��Č��y���܂����B�A���A���グ�ɓ������Ắu�����㏸�ɔ������������Ɠ������₦�邩�v��O��ɋ����Ă��܂����B

����ǂ��AEU���E���������������˂Ȃ�����ł́A��Ɠ��������đ�����͂�����܂���B���グ�͖��������ł���A�ƌ����Ă����̂ł��B

���Ԃ����Ă݂܂��傤�B

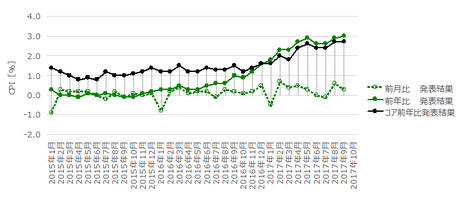

�܂�CPI�ł��B

�����������グ���͂����܂��������́AEU���E����ɔ���GBP���ɂ�镨�����ł��B�����㏸�͑����Ă���A9���W�v��CPI�O�N��́{3.0���ɒB���܂����B

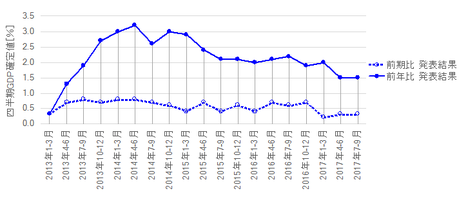

�A���A�O�N���2016�N4��������A�R�A�O�N��͓�11��������A�㏸���n�܂��Ă��܂��B�O�N��́A�O�N�̐������Ⴏ��Ό��݂̐����������Ȃ�̂ŁA����͏㏸�X�s�[�h���������邩���~�ɓ]����\��������܂��B

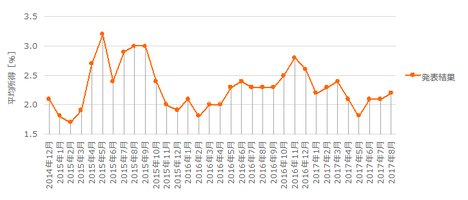

���ɏ����ł��B

���́A�����㏸�ɑ��ď����i���^�j�̐L�т����������Ƃł��B���������ł͌X�l�̍w���͂�������܂��B���������A�����̑O����́A�O���t�Ŋm�F�ł���ߋ�3�N�߂��ɘj���āA�O����{2���ϓI�ɏ����Ă��܂��B

�i�C���ǂ��Ă������Ă��A�C���t���ǖʂł��f�t���ǖʂł��A�~�������m�͊F���~�����̂ł��B����ȃ��m�́A�~�����l�����Ȃ��Ȃ�܂Łi���m����ʂ蕁�y����܂Łj��������܂��B������A����2���������i���^�j�������Ă��A���i�͂���ȏ�ɍ����Ȃ�܂��B�ӂ��A�����̐L�т́i�~�������m�́j���i�㏸�ɒǂ����܂���B

������A���������Q�슴�ƍ������Ȃ��悤�ɁA�������������Ɍ��Ă����K�v������܂��B���}�́A2017�N7-9�����̂ݑ���l�ŁA���͊m��l�ł��B

�ǂ����Ă��A�������͉��~��Ɍ����܂��B

4-6����GDP����l�����\���ꂽ7�����{���ɂ́A�������グ�͖������낤�A�Ƃ�������L���������Ă��܂����B

������ɂ����āA8��MPC�i2017�N8��3���j���܂��u�s��\�z�ʂ茻��ێ��v�ł����B���O��1���̈ψ������グ�^���ɉ��A�Ƃ����ϑ��L�������������߁A���\���O�܂�GBP�͒l��������A�����āA���グ�^���ɉ��ƌ����Ă����ψ��́A���ǁA���グ�ɓ��[���܂���ł����B

���̂Ƃ��̔����́A����1����������75pips�̉A���ł����B�����āA���Ԍo�߂ƂƂ��ɁA��q�̗��グ�͖������낤�Ƃ������ʂ����A�s��́u���ʗ��グ�Ȃ��v�Ɣ��f���܂����B���ʁA�����܂ł�GBPJPY��200pips�ȏ�̉����������̂ł��B

����A9��MPC�i2017�N9��14���j�ł́A�������J���ꂽ�c���v�|�Łu������C���t�����͂����܂葱����A���㐔�����ȓ��ɗ��グ���܂߂��ɘa����̌����������ׂ��A�Ɖߔ����̈ψ������f�����v�ɔ������āA

100pips�̗z���Ŕ������܂����B����02:00�ɍ��l���`�����A�w�W���\�O���牽��252pips�̑�z���ł����B���H�͗���07:00�܂łłɍ��l���灢170pips��߂��܂����i���̕��H�͖k���N�̃~�T�C�����˂ɂ�郊�X�N����ɂ���Ĉ��l���`���j�B

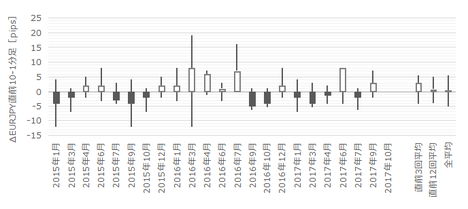

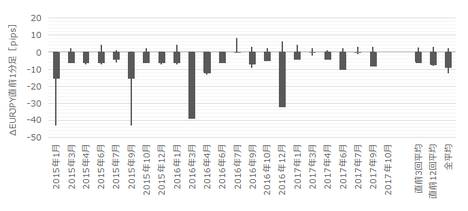

�w�W���\�O��̎n�l�4�{���`���[�g���������������B�c����100pips�P�ʂƂȂ��Ă���_�ɂ����ӂ��������B

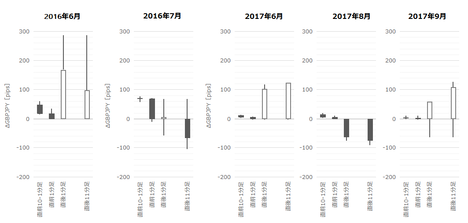

2016�N6���́u�s��\�z�ɔ����Č���ێ��v�ł����B�����������҂���Ă����̂ŁA����ɔ����ėz���ƂȂ�܂����B

2016�N7���́u�s��\�z�ʂ�ɗ������v�ł����B�\�z�ʂ藘�����Ȃ̂ʼnA���ł��B���������A�\�z�ʂ�Ȃ��100pips���x���������Ȃ��������Ƃ������[�����ʂł��B

2017�N6���A8���A9���́A����3��̔����ł��B��������������100pips�P�ʂ̓����ƂȂ��Ă��܂��B

��Ȃ��āA�ƂĂ��w�W�������ׂ����|�W�V�����Ȃ�Ď��Ă܂���B

�V�i���I�Ȃ�ėv��Ȃ��ł��傤�B���\��ɑ����Q���A������nj��O��ł��B

�ȉ���2017�N11��4���ɒNjL���Ă��܂��B

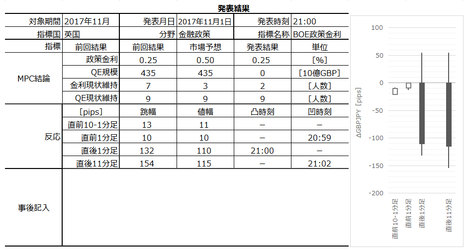

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ藘�グ�v�ƂȂ�A�����͂�������z������50pips�U��Ă���A������100pips�U���Ƃ��������ƂȂ�܂����B

�����������E�E�E�B

�܂��A�ŏ��̗z���ւ̐U��͗��グ�ɔ��������Ǝv���܂��B��10���b��A�}���ɉA�����ւƐU�ꂽ�̂́A�����Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă��������ł��B

���グ�͕������ɑΉ����邽�߂ł����B�������̌�����GBP���ł����B�]�v�Ȑ������ڂ���������ɁAGBP�͔����āA���݂͓����`���[�g�̉_��[�ŗ��܂��Ă��܂��B

������ʂ͎��̒ʂ�ł����B

�����������B

���O���̖͂��_�ɂ��ẮA�߁X�ɕʓr�ڍׂɍs���܂��B

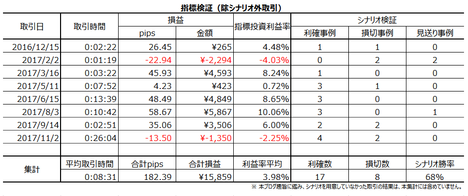

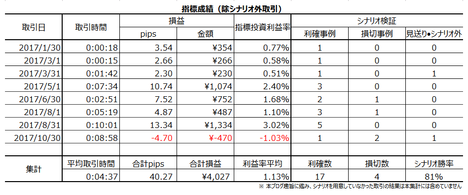

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N11��2��21:00��BOE���Z�����\����܂��B

- ���Z�������\���́A�p���Ɍ��炸�A�u�s��\�z�ʂ茻��ێ��v�̏ꍇ�ƁA�u�s��\�z�ʂ萭���ύX�v�̏ꍇ�ƁA�u�s��\�z�ɔ������v�ꍇ�ƂŁA�������S���قȂ�܂��B����́A�s��\�z�Ő�������ύX�i0.25������0.5���ւ̗��グ�j���\�z����Ă��܂��B

���Y�w���K�͂͌���ێ��ŁA�C���t���̔��\���\�肳��Ă��܂����A����Ȃ��Ƃ͍���̔����ɊW����܂���B���グ���\�z�ʂ�s���邩�ۂ����S���ł��B - �s��\�z�����グ������GBP���A�ƈ��S���Ă��Ă͂����܂���B2016�N6����MPC�ł́A�u�s��\�z�ɔ����ė��������s��ꂸ�Ɍ���ێ��ł����BBOE�͗\�z�𗠐钆��ł��B

�A�e�ɏo����W���N�X�́A�O������w�W���\��1���ԑO�܂ł́A�ɂ₩��GBP�������������Ƃ������Ƃł��B - �w�W���\����̔������傫������̂ŁA����͔��\��̒nj������ɍi���������ǂ������ł��B

�ߋ��̎��т��猾���A�s��\�z�ʂ�Ȃ�100pips�P�ʁA�s��\�z�ɔ�������300pips�߂��̔������N����\��������܂��B�Čٗp���v�Ȃ�āA����ɔ�ׂ�Α債�����Ƃ���܂���B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�p���̐�������́A�p����iBOE�j�̋��Z����ψ���iMPC�j�Ɍ��茠��������܂��B���ψ���́A����1�l�E������2�l�E�s���ψ�2�l�E�O���ψ�2�l�̍��v9�l�ō\������Ă��܂��B���݂�1���������Ă���A8�l�ō\������Ă��܂��B

MPC�͌���������1���E�ؗj����2���ԊJ�Â���A2���ڂ̐��߂ɐ�����������\����܂��B����2�T�Ԍ�ɋc���^�����\���A2���E5���E8���E11���ɂ͎l�����C���t�����\���Ă��܂��B

�y2. �w�W�o�܁z

�����P�Ȃ钚������Ƃ��ĂłȂ��y���ނ��߁A�����܂ł̗����H���Ă����܂��傤�B

���Ƃ��ƁABOE�͂��܂�p�ɂɋ�����������Ȃ��A�Ƃ����C���[�W������܂��B���������A2016�N6����EU���E����ɔ����A�͑傫���ω����܂����B

���߂̋��Z�����ύX�́A2016�N8����0.5������0.25���ւ̗������ł��B���̑O��2009�N3���ł����B

�ʓI�ɘa�iQE�j�ɂ��āA���Ȃ��Ƃ�2009�N�ȍ~�͋K�͂����X�Ɋg�債�A���߂ł�2016�N8���Ɍ��݂�4350��GBP�ɑ��₵�܂����B

6��MPC�i2017�N6��15���j�ł́ABOE�͋��Z����̌���ێ������߂܂����B�����ύX�ɂ������ẮAEU�̐V���Ȗf�Ջ�������₻�̈ڍs���Ԑݒu�̍��ӂȂǁAEU���E������Ƃ����������������܂����B���̌�A���E���͐i��ł��܂���B

�����A���̂Ƃ��͒���1����������118pips�̗z���ƂȂ�܂����B�s��́A�߁X�̗��グ�������̂ł��B

6�����{�ɂ́ABOE���ق����グ�����̕K�v���ɂ��Č��y���܂����B�A���A���グ�ɓ������Ắu�����㏸�ɔ������������Ɠ������₦�邩�v��O��ɋ����Ă��܂����B

����ǂ��AEU���E���������������˂Ȃ�����ł́A��Ɠ��������đ�����͂�����܂���B���グ�͖��������ł���A�ƌ����Ă����̂ł��B

���Ԃ����Ă݂܂��傤�B

�܂�CPI�ł��B

�����������グ���͂����܂��������́AEU���E����ɔ���GBP���ɂ�镨�����ł��B�����㏸�͑����Ă���A9���W�v��CPI�O�N��́{3.0���ɒB���܂����B

�A���A�O�N���2016�N4��������A�R�A�O�N��͓�11��������A�㏸���n�܂��Ă��܂��B�O�N��́A�O�N�̐������Ⴏ��Ό��݂̐����������Ȃ�̂ŁA����͏㏸�X�s�[�h���������邩���~�ɓ]����\��������܂��B

���ɏ����ł��B

���́A�����㏸�ɑ��ď����i���^�j�̐L�т����������Ƃł��B���������ł͌X�l�̍w���͂�������܂��B���������A�����̑O����́A�O���t�Ŋm�F�ł���ߋ�3�N�߂��ɘj���āA�O����{2���ϓI�ɏ����Ă��܂��B

�i�C���ǂ��Ă������Ă��A�C���t���ǖʂł��f�t���ǖʂł��A�~�������m�͊F���~�����̂ł��B����ȃ��m�́A�~�����l�����Ȃ��Ȃ�܂Łi���m����ʂ蕁�y����܂Łj��������܂��B������A����2���������i���^�j�������Ă��A���i�͂���ȏ�ɍ����Ȃ�܂��B�ӂ��A�����̐L�т́i�~�������m�́j���i�㏸�ɒǂ����܂���B

������A���������Q�슴�ƍ������Ȃ��悤�ɁA�������������Ɍ��Ă����K�v������܂��B���}�́A2017�N7-9�����̂ݑ���l�ŁA���͊m��l�ł��B

�ǂ����Ă��A�������͉��~��Ɍ����܂��B

4-6����GDP����l�����\���ꂽ7�����{���ɂ́A�������グ�͖������낤�A�Ƃ�������L���������Ă��܂����B

������ɂ����āA8��MPC�i2017�N8��3���j���܂��u�s��\�z�ʂ茻��ێ��v�ł����B���O��1���̈ψ������グ�^���ɉ��A�Ƃ����ϑ��L�������������߁A���\���O�܂�GBP�͒l��������A�����āA���グ�^���ɉ��ƌ����Ă����ψ��́A���ǁA���グ�ɓ��[���܂���ł����B

���̂Ƃ��̔����́A����1����������75pips�̉A���ł����B�����āA���Ԍo�߂ƂƂ��ɁA��q�̗��グ�͖������낤�Ƃ������ʂ����A�s��́u���ʗ��グ�Ȃ��v�Ɣ��f���܂����B���ʁA�����܂ł�GBPJPY��200pips�ȏ�̉����������̂ł��B

����A9��MPC�i2017�N9��14���j�ł́A�������J���ꂽ�c���v�|�Łu������C���t�����͂����܂葱����A���㐔�����ȓ��ɗ��グ���܂߂��ɘa����̌����������ׂ��A�Ɖߔ����̈ψ������f�����v�ɔ������āA

100pips�̗z���Ŕ������܂����B����02:00�ɍ��l���`�����A�w�W���\�O���牽��252pips�̑�z���ł����B���H�͗���07:00�܂łłɍ��l���灢170pips��߂��܂����i���̕��H�͖k���N�̃~�T�C�����˂ɂ�郊�X�N����ɂ���Ĉ��l���`���j�B

�y3. �ߋ������z

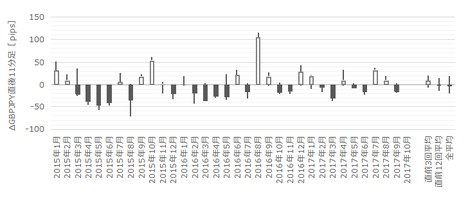

�w�W���\�O��̎n�l�4�{���`���[�g���������������B�c����100pips�P�ʂƂȂ��Ă���_�ɂ����ӂ��������B

2016�N6���́u�s��\�z�ɔ����Č���ێ��v�ł����B�����������҂���Ă����̂ŁA����ɔ����ėz���ƂȂ�܂����B

2016�N7���́u�s��\�z�ʂ�ɗ������v�ł����B�\�z�ʂ藘�����Ȃ̂ʼnA���ł��B���������A�\�z�ʂ�Ȃ��100pips���x���������Ȃ��������Ƃ������[�����ʂł��B

2017�N6���A8���A9���́A����3��̔����ł��B��������������100pips�P�ʂ̓����ƂȂ��Ă��܂��B

��Ȃ��āA�ƂĂ��w�W�������ׂ����|�W�V�����Ȃ�Ď��Ă܂���B

�y4. �V�i���I�쐬�z

�V�i���I�Ȃ�ėv��Ȃ��ł��傤�B���\��ɑ����Q���A������nj��O��ł��B

�ȏ�

2017�N11��2��21:00���\

�ȉ���2017�N11��4���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ藘�グ�v�ƂȂ�A�����͂�������z������50pips�U��Ă���A������100pips�U���Ƃ��������ƂȂ�܂����B

�����������E�E�E�B

�܂��A�ŏ��̗z���ւ̐U��͗��グ�ɔ��������Ǝv���܂��B��10���b��A�}���ɉA�����ւƐU�ꂽ�̂́A�����Ɂu���㐔��̗��グ���K�v�ɂ���A����̗��グ���}���Ȃ��v�|�A�L����Ă��������ł��B

���グ�͕������ɑΉ����邽�߂ł����B�������̌�����GBP���ł����B�]�v�Ȑ������ڂ���������ɁAGBP�͔����āA���݂͓����`���[�g�̉_��[�ŗ��܂��Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�����������B

�y6. ���͌��z

�i6-1. ���͌��j

���O���̖͂��_�ɂ��ẮA�߁X�ɕʓr�ڍׂɍs���܂��B

�i6-2. �V�i���I���j

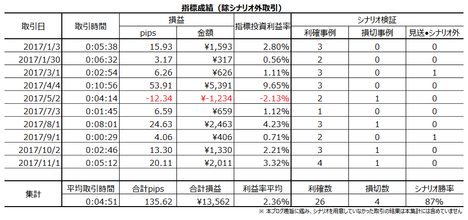

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

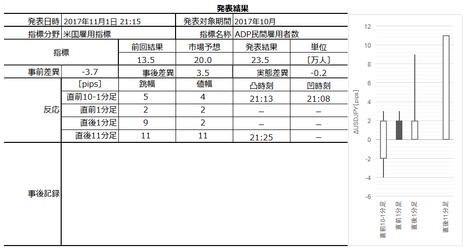

�č��ٗp�w�W�uADP�ٗp���v�v���\�O���USDJPY�������́i2017�N11��1��21:15���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

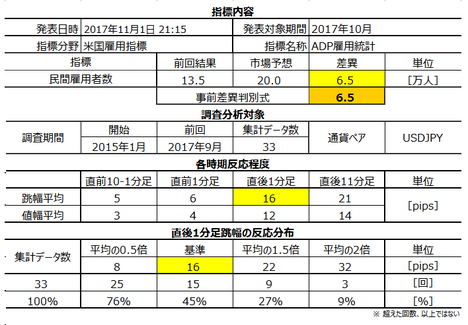

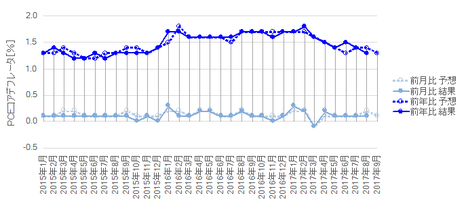

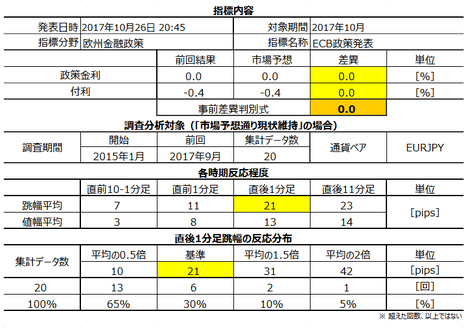

2017�N11��1��21:15�ɕč��ٗp�w�W�uADP�ٗp���v�v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�́A�č��u�ٗp���v�v�𗂓��i�Ȃ����͗��X���j�ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A�|�W�V������������������Ԃ��������邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

���̂悤�ɁA�{�w�W�͌ٗp���v��NFP�̐�s�w�W�Ƃ��ăA�e�ɂȂ�܂��B���������A���߂̌ٗp���v�́ANFP�������ώ����ɔ����������Ȃ̂ŁA���ł͍X�ɏ������������Ă���\��������܂��B

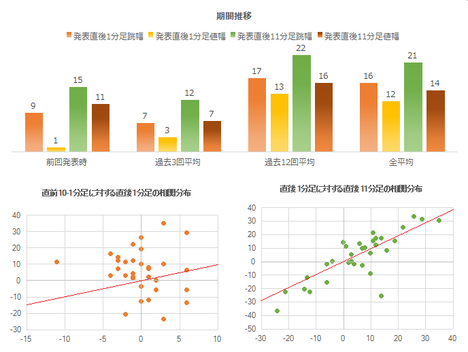

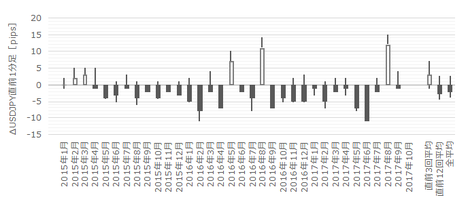

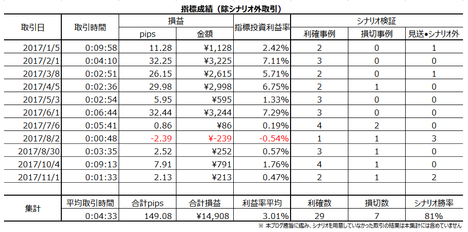

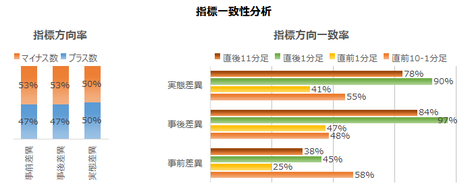

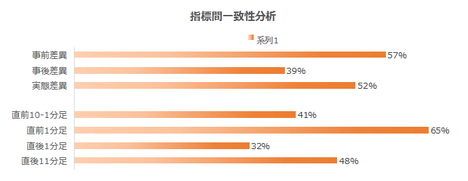

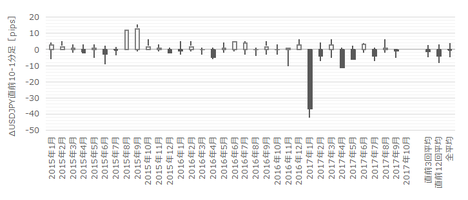

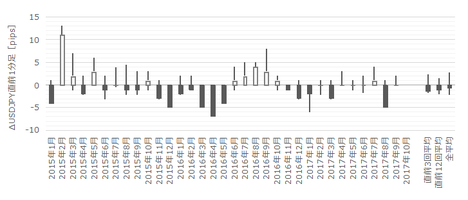

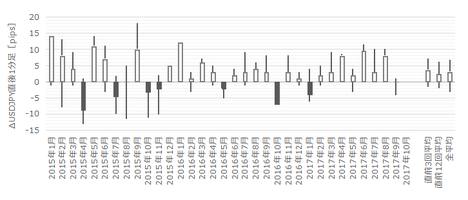

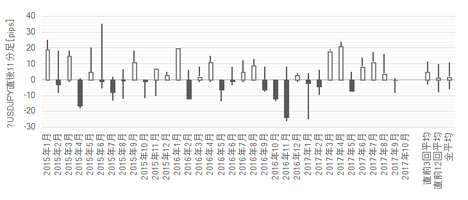

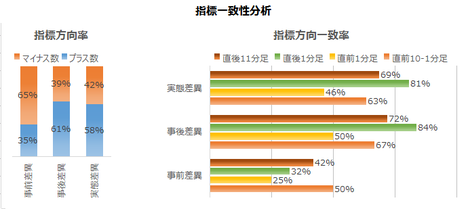

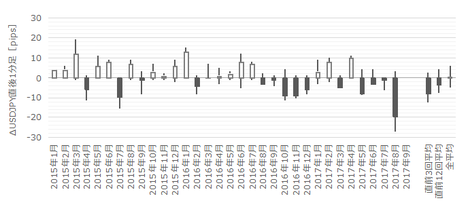

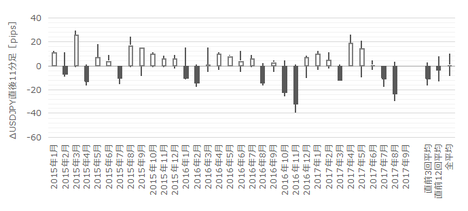

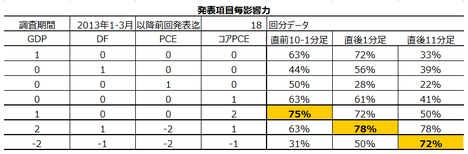

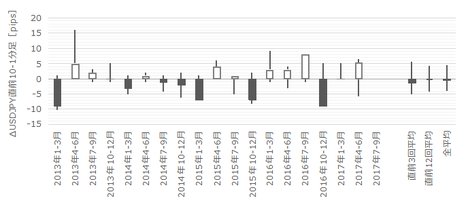

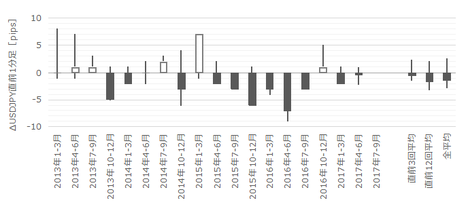

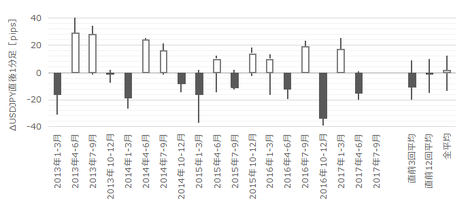

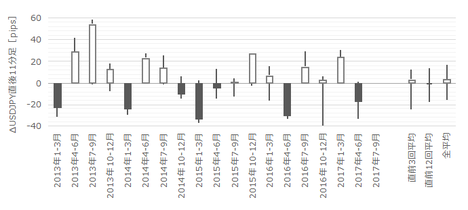

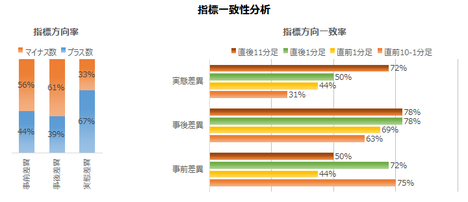

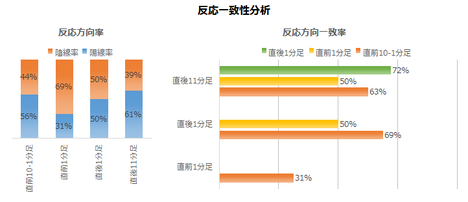

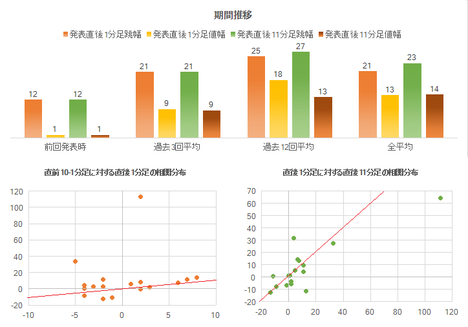

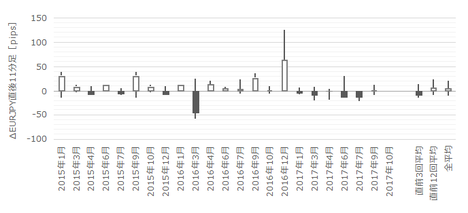

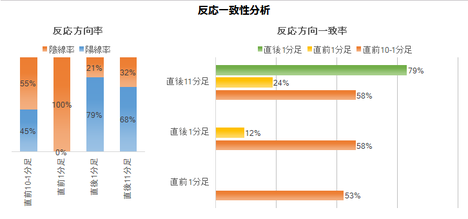

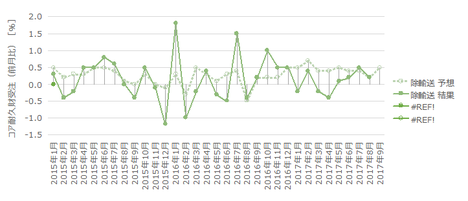

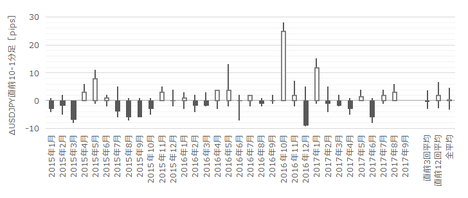

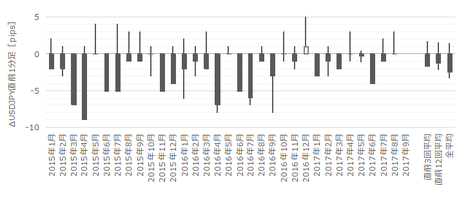

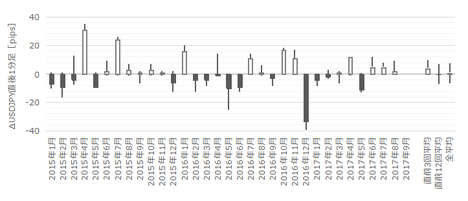

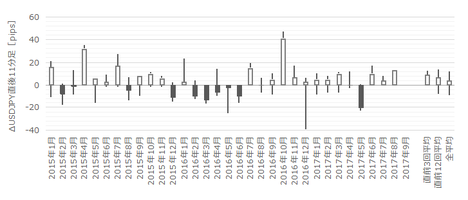

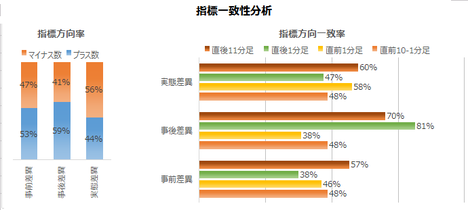

�{�w�W�̔������z�̊��Ԑ��ڂƁA���O10-1�����E����1�����E����11�����̑��֕��z�����}�Ɏ����܂��B

FOMC�����o�[���ٗp��ɖ������Ă��邱�Ƃ�\�����Ĉȗ��A�����S������Ă���悤�Ɏv���܂��B���炩�ɍŋ߂͔������������Ȃ��Ă��܂��B

����1�����ɑ��钼��11�����̑��֕��z������ƁA�nj����s���Ȃ璼��1�������A���ƂȂ����Ƃ��̕��������ǂ������ł��B

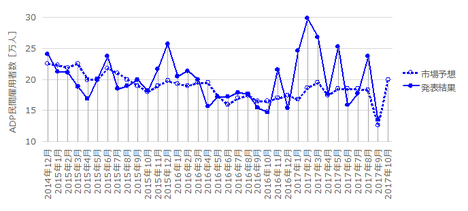

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

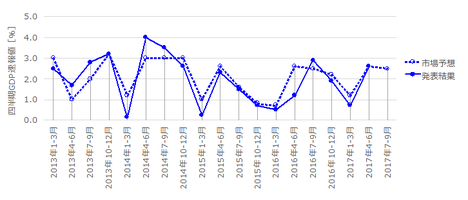

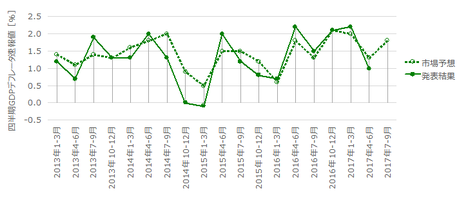

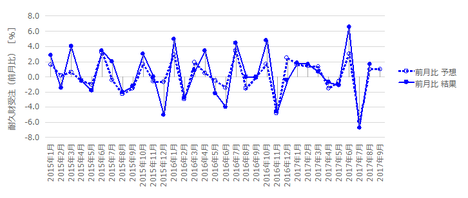

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�́A�s��\�z�̏㉺�����������A���\���ʂ̏㉺���͂��Ȃ�傫�������܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

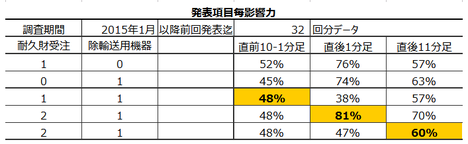

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�32��ōs���܂����B���̊��ԂɑO���Ɨ����̗\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�12��i����ւ�藦38���j����܂����B

�s��\�z��ǂ��^�i����ւ�藦30���ȉ��j�Ƃ܂ł͌����Ȃ����̂́A����ɋ߂��w�W�ł��B

�O���͔��\���ʂ��s��\�z������܂����B�s��\�z��ǂ��^�ƌ��Ȃ��A���������\���ʂ��s��\�z��������ғI������62���A�Ƃ������ƂɂȂ�܂��B

�O�T���V�K���ƕی��\���͖��T�ؗj�ɑO�T�������\����Ă��܂��B

�O�T10��26���ɔ��\���ꂽ�\����4�T���ϒl��24.0���l�ł����B����A10��5���ɔ��\���ꂽ�\����4�T���ς�26.8���l�ł����B���ƕی��\�������́A10���ɓ����Č������Ă��܂��B

�����āA���ƕی��\��������ADP���Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��܂��i�����ł��B�t���ւ̈�v���͒�ʕ��͂��Ă��܂���j�B

�������̉�������������A����̖��Ԍٗp�Ґ��͑O�������܂��B

�ߋ��ɑk���Ē��ׂĂ݂܂��傤�B

���\���������������B����A�ƍ���B�Ƃ́A������2��������S�ĕs��v�ł��i�s��v��75���j�B

�@�@�@�@�@�@ ����A �@ ����B

10�������ف@ ��2.8���l�@�@ �{

�@9�������ف@�{2.8���l�@��10.2���l

�@8�������ف@�{0.8���l�@�{5.9���l�@

�@7�������ف@��0.1���l�@�{2.0���l

�@6�������ف@�{0.5���l�@��9.7���l

�@5�������ف@��0.5���l�@�{7.6���l

�@4�������ف@��0.7���l�@��8.9���l

�@3�������ف@�{1.6���l�@��3.0���l

�@2�������ف@��1.4���l�@�{5.2���l

�@1�������ف@��0.9���l�@�{9.4���l

����A�́A2017�N�̑O�T�����ƕی��\��������4�T���ϒl���A�O�����ɑ��Ăǂꂾ�������������������Ă��܂��B����A����B�́AADP���Ԍٗp�Ґ��̎��ԍ��قł��B

�����ʂ�ɁA���ƕی��\�������Ɩ��Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��A���N�ɓ����Ċ��ғI����78���̕s��v���ł��B

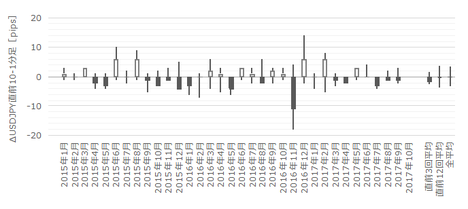

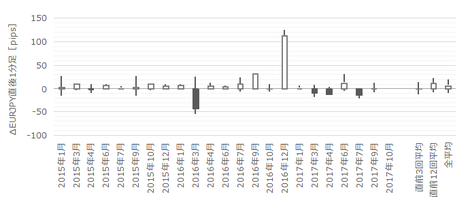

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�3��i�p�x9���j����܂��B

����3��̒���1�����������ς�18pips�ŁA����͒���1���������̉ߋ��S����17pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����3��̒��O10-1�����ƒ���1�����̕�����1��i33���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����3��ł�2��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�13pips�ŁA����͒���1���������̉ߋ��S����16pips�Ƃقړ����ł��B���O1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����5��̒��O1�����ƒ���1�����̕�����4��i80���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O1�����������傫���Ƃ��ɂ́A����1�����͒��O1�����Ɠ������ɔ�������m���������Ȃ��Ă��܂��B

�܂��A���O1�������z���ƂȂ������Ƃ�5��i�p�x16���j��������܂���B����5��̒��O1�����ƒ���1�����̕�������v�������Ƃ�4��i80���j�ł��B

�X�ɁA���O1�������z���ŁA���A10pips�ȏ㒵�˂����Ƃ�3��ŁA����3��͒��O1�����ƒ���1�����̕�����v����100���ł��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦25���j�ł��B����11�����̂����7pips�i�߂�䗦33���j�ł��B�߂�䗦�͕��ϓI�ƂȂ��Ă��܂��B

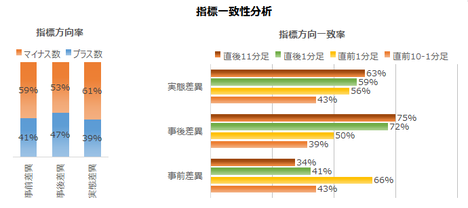

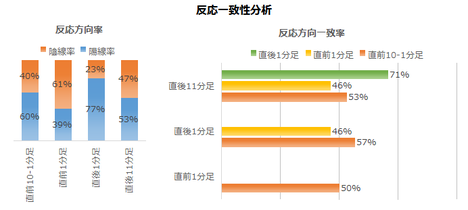

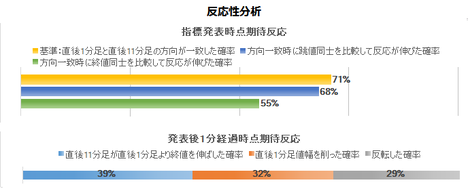

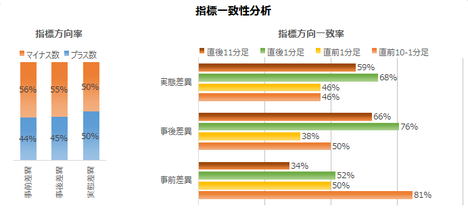

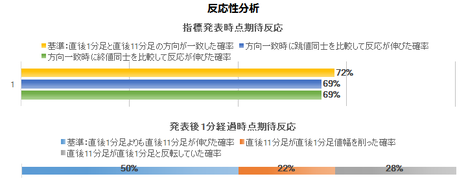

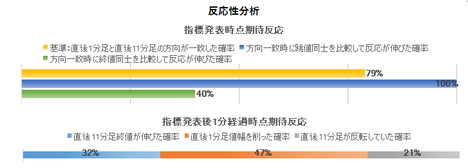

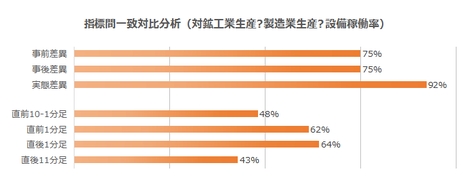

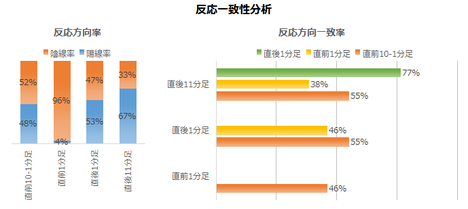

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

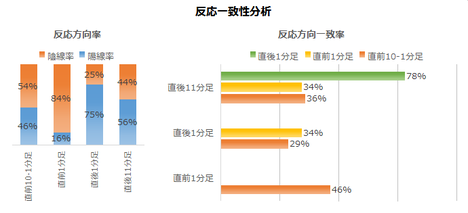

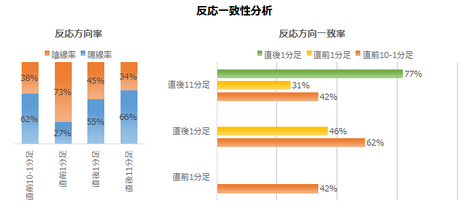

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�s��\�z�́A�O�ʂ┭�\���ʂ�����߂ɂȂ肪���ł��B���������A���̕�͋͂��ŁA�܂�����͈͓̔��ł��B

���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��72���E75���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����̉A������84���A����1�����̗z������75���ƁA�ُ�ȕ肪�����܂��B

�����āA���O10-1�����ƒ���1�����̕�����v����29���i�s��v��71���j�ł��邱�ƂƁA����1�����ƒ���11�����̕�����v����78���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

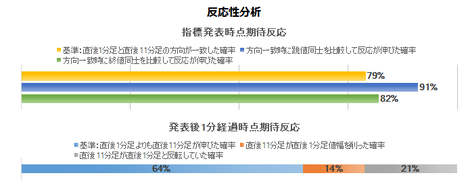

����1�����ƒ���11�����Ƃ̕�����v����79���ł��B�����āA����79���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�91���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�64���ł��B64���Ƃ��������́A����11����������1�����̒l�����������i14���j�A����11����������1�����Ɣ��]������i21���j����m���܂���ƁA���̋N���蓾�鎖�ۂ���3�{�����m���ł��B

�nj��͓O�ꂵ�������ǂ��ł��傤�B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

�O���́A�n���P�[���̉e���ő啝�ቺ���Ă����̂ŁA�������l�����P���邱�Ƃ͌����܂�Ă��܂����B���������A���̉��P�\�z���ӊO�ɏ����������̂ŁA���ʂ͗\�z������܂����B

2017�N�ɓ����Ă���̃O���t���ڂ�����ƁA�㉺��������܂ł�肩�Ȃ�傫���Ȃ��Ă��܂��B

������ʂ͎��̒ʂ�ł����B

�ŏ��̒nj��̓|�W�V���������^�C�~���O�������A�����܂����B

���O�������͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�������Ă����܂��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N11��1��21:15�ɕč��ٗp�w�W�uADP�ٗp���v�v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �܂��A�f�[�^�������Ȃ����̂́i2017�N���̂݁j�AADP���Ԍٗp�Ґ��̎��ԍ��فi���\���ʁ[�s��\�z�j�̕����́A�O�T���V�K���ƕی��\����4�T���ς̍����l�ƑO���l�̍��̕����ƁA�s��v����75������܂��B�ŐV�i��T���\�j�̑O�T���V�K���ƕی��\����4�T���ςƁA9�����̂��̒l�̍��̓v���X�ƂȂ��Ă��܂��B����āA�����ADP���\�͑O�������\���������Ǝv���܂��B

�A���A����̎s��\�z�͑O�\�l�������������܂�Ă��邽�߁A����͂��̏���ɗ����܂���B - ���O10-1������10pips�ȏ㒵�˂Ă��A����͒���1�����̕�����l���ƊW����܂���B

���������A���O1������10pips�ȏ㒵�˂��Ƃ��́A����1�����Ƃ̕�����v����80���i�ߋ�5��̂���4��j�ƂȂ��Ă��܂��B���ɁA���O1�������z���ŁA���A10pips�ȏ㒵�˂��Ƃ������́A�ߋ�3��̎���łƂ��ɒ���1�������z���ƂȂ��Ă��܂��B���̘b�́A�w�W���\�O1���Ԃ����łȂ��A�����2-3���O�܂�10pips�̑傫�Ȓ��˂�����A����1�����������������Ă���Ɗg����߂��Ă��ǂ��ł��傤�B - �����������x�̕��ς�16pips�ŁA����͕��ϓI�Ȏw�W�ł��B�A���A����3��̒���1���������͕���7pips��������܂���B�b����₱�����Ȃ�̂ł����A�O��͋ɒ[�ɒႢ���l�ƂȂ����̂ŁA����̎s��\�z�͑傫���Y����\��������܂��B

����1�����ƒ���11�����̕�����v���������A���A�����̖߂�䗦�����������Ƃ���A�nj��͑����J�n���܂��B

���ɁA����1�������A����10pips�ȏ�̒l�������Ȃ�A�nj��͓O�ꂵ�Ă��ǂ��ł��傤�B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

������v�����͂̌��ʁA�A������87���ƕ��Ă��܂��B�A���A�ߋ����ϒ�����5pips�����Ȃ��̂ŁA2�E3pips����Η��m�ł��B - ����1�����́A�w�W���\���O��10pips���˂���A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V���������܂��B���m�^���͔��\����̒��˂ōs���܂��B

�܂��A�w�W���\���O��10pips�̒��˂��N���Ȃ���A����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������܂��B - �nj��͑����J�n���܂��B��������1�������z���Ȃ�A�Z������̌J��Ԃ��ŗl�q�����Ȃ���nj����s���A�����A���Ȃ�A�nj��͓O�ꂵ�܂��B

���������͂̌��ʁA����1�����ƒ���11�����̒������m�E�l�����m�̔�����L�����m���������Ȃ��Ă��܂��B�܂��A����1�����ɑ��钼��11�����̑��֕��z������ƁA����1�������A���Œl��10pips�ȏ�̏ꍇ�A���̂܂܉A���ɔ�����L���\���������ƌ��Ȃ��܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�{�w�W�́A�č��u�ٗp���v�v�𗂓��i�Ȃ����͗��X���j�ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A�|�W�V������������������Ԃ��������邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

���̂悤�ɁA�{�w�W�͌ٗp���v��NFP�̐�s�w�W�Ƃ��ăA�e�ɂȂ�܂��B���������A���߂̌ٗp���v�́ANFP�������ώ����ɔ����������Ȃ̂ŁA���ł͍X�ɏ������������Ă���\��������܂��B

�[�[�[��€���[�[�[

�{�w�W�̔������z�̊��Ԑ��ڂƁA���O10-1�����E����1�����E����11�����̑��֕��z�����}�Ɏ����܂��B

FOMC�����o�[���ٗp��ɖ������Ă��邱�Ƃ�\�����Ĉȗ��A�����S������Ă���悤�Ɏv���܂��B���炩�ɍŋ߂͔������������Ȃ��Ă��܂��B

����1�����ɑ��钼��11�����̑��֕��z������ƁA�nj����s���Ȃ璼��1�������A���ƂȂ����Ƃ��̕��������ǂ������ł��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�́A�s��\�z�̏㉺�����������A���\���ʂ̏㉺���͂��Ȃ�傫�������܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�32��ōs���܂����B���̊��ԂɑO���Ɨ����̗\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�12��i����ւ�藦38���j����܂����B

�s��\�z��ǂ��^�i����ւ�藦30���ȉ��j�Ƃ܂ł͌����Ȃ����̂́A����ɋ߂��w�W�ł��B

�O���͔��\���ʂ��s��\�z������܂����B�s��\�z��ǂ��^�ƌ��Ȃ��A���������\���ʂ��s��\�z��������ғI������62���A�Ƃ������ƂɂȂ�܂��B

�[�[�[��€���[�[�[

�O�T���V�K���ƕی��\���͖��T�ؗj�ɑO�T�������\����Ă��܂��B

�O�T10��26���ɔ��\���ꂽ�\����4�T���ϒl��24.0���l�ł����B����A10��5���ɔ��\���ꂽ�\����4�T���ς�26.8���l�ł����B���ƕی��\�������́A10���ɓ����Č������Ă��܂��B

�����āA���ƕی��\��������ADP���Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��܂��i�����ł��B�t���ւ̈�v���͒�ʕ��͂��Ă��܂���j�B

�������̉�������������A����̖��Ԍٗp�Ґ��͑O�������܂��B

�ߋ��ɑk���Ē��ׂĂ݂܂��傤�B

���\���������������B����A�ƍ���B�Ƃ́A������2��������S�ĕs��v�ł��i�s��v��75���j�B

�@�@�@�@�@�@ ����A �@ ����B

10�������ف@ ��2.8���l�@�@ �{

�@9�������ف@�{2.8���l�@��10.2���l

�@8�������ف@�{0.8���l�@�{5.9���l�@

�@7�������ف@��0.1���l�@�{2.0���l

�@6�������ف@�{0.5���l�@��9.7���l

�@5�������ف@��0.5���l�@�{7.6���l

�@4�������ف@��0.7���l�@��8.9���l

�@3�������ف@�{1.6���l�@��3.0���l

�@2�������ف@��1.4���l�@�{5.2���l

�@1�������ف@��0.9���l�@�{9.4���l

����A�́A2017�N�̑O�T�����ƕی��\��������4�T���ϒl���A�O�����ɑ��Ăǂꂾ�������������������Ă��܂��B����A����B�́AADP���Ԍٗp�Ґ��̎��ԍ��قł��B

�����ʂ�ɁA���ƕی��\�������Ɩ��Ԍٗp�Ґ��́A�t���ւ̊W�ɂ���ƌ��Ȃ��A���N�ɓ����Ċ��ғI����78���̕s��v���ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�3��i�p�x9���j����܂��B

����3��̒���1�����������ς�18pips�ŁA����͒���1���������̉ߋ��S����17pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����3��̒��O10-1�����ƒ���1�����̕�����1��i33���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����3��ł�2��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�13pips�ŁA����͒���1���������̉ߋ��S����16pips�Ƃقړ����ł��B���O1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�܂��A����5��̒��O1�����ƒ���1�����̕�����4��i80���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O1�����������傫���Ƃ��ɂ́A����1�����͒��O1�����Ɠ������ɔ�������m���������Ȃ��Ă��܂��B

�܂��A���O1�������z���ƂȂ������Ƃ�5��i�p�x16���j��������܂���B����5��̒��O1�����ƒ���1�����̕�������v�������Ƃ�4��i80���j�ł��B

�X�ɁA���O1�������z���ŁA���A10pips�ȏ㒵�˂����Ƃ�3��ŁA����3��͒��O1�����ƒ���1�����̕�����v����100���ł��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦25���j�ł��B����11�����̂����7pips�i�߂�䗦33���j�ł��B�߂�䗦�͕��ϓI�ƂȂ��Ă��܂��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�s��\�z�́A�O�ʂ┭�\���ʂ�����߂ɂȂ肪���ł��B���������A���̕�͋͂��ŁA�܂�����͈͓̔��ł��B

���㍷�قƒ���1�����E����11�����̕�����v�������ꂼ��72���E75���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����̉A������84���A����1�����̗z������75���ƁA�ُ�ȕ肪�����܂��B

�����āA���O10-1�����ƒ���1�����̕�����v����29���i�s��v��71���j�ł��邱�ƂƁA����1�����ƒ���11�����̕�����v����78���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����79���ł��B�����āA����79���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�91���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂��Ă��A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�64���ł��B64���Ƃ��������́A����11����������1�����̒l�����������i14���j�A����11����������1�����Ɣ��]������i21���j����m���܂���ƁA���̋N���蓾�鎖�ۂ���3�{�����m���ł��B

�nj��͓O�ꂵ�������ǂ��ł��傤�B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

������v�����͂̌��ʁA�A������87���ƕ��Ă��܂��B�A���A�ߋ����ϒ�����5pips�����Ȃ��̂ŁA2�E3pips����Η��m�ł��B - ����1�����́A�w�W���\���O��10pips���˂���A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V���������܂��B���m�^���͔��\����̒��˂ōs���܂��B

�܂��A�w�W���\���O��10pips�̒��˂��N���Ȃ���A����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V���������܂��B - �����������x�̕��ς�16pips�ŁA����͕��ϓI�Ȏw�W�ł��B�A���A����3��̒���1���������͕���7pips��������܂���B�b����₱�����Ȃ�̂ł����A�O��͋ɒ[�ɒႢ���l�ƂȂ����̂ŁA����̎s��\�z�͑傫���Y����\��������܂��B

����1�����ƒ���11�����̕�����v���������A���A�����̖߂�䗦�����������Ƃ���A�nj��͑����J�n���܂��B

���ɁA����1�������A����10pips�ȏ�̒l�������Ȃ�A�nj��͓O�ꂵ�Ă��ǂ��ł��傤�B

�ȏ�

2017�N11��1�����\

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

�O���́A�n���P�[���̉e���ő啝�ቺ���Ă����̂ŁA�������l�����P���邱�Ƃ͌����܂�Ă��܂����B���������A���̉��P�\�z���ӊO�ɏ����������̂ŁA���ʂ͗\�z������܂����B

2017�N�ɓ����Ă���̃O���t���ڂ�����ƁA�㉺��������܂ł�肩�Ȃ�傫���Ȃ��Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�ŏ��̒nj��̓|�W�V���������^�C�~���O�������A�����܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����܂��B

- �܂��A�f�[�^�������Ȃ����̂́i2017�N���̂݁j�AADP���Ԍٗp�Ґ��̎��ԍ��فi���\���ʁ[�s��\�z�j�̕����́A�O�T���V�K���ƕی��\����4�T���ς̍����l�ƑO���l�̍��̕����ƁA�s��v����75������܂��B

���ʂ́A��T���_��4�T���ϐV�K���ƕی��\���������O����茸���Ă������Ƃɑ��AADP���ʂ͌ٗp�Ґ��������Ă���A���O���@�ʂ�ł����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�������Ă����܂��B

- ���O1�����͉A���ƌ����݂܂����B

���ʂ͉A���ł����B - ����1�����́A�w�W���\���O��10pips���˂���A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V���������A���m�^���͔��\����̒��˂ōs������ł����B

���ʂ́A�w�W���\���O��10pips�ȏ�̒��˂��N�����A���������ł��B - �nj��͑����J�n���A��������1�������z���Ȃ�Z������̌J��Ԃ��ŗl�q�����Ȃ���nj����s���A�����A���Ȃ�nj��͓O�ꂷ�����ł����B

���ʂ͗z���ŁA����11�������l����L���Ă���̂ŁA�V�i���I��̖��͂���܂���B�A���A�Z������ɓO����ƌ��߂Ă������߁A�^�C�~���O����ő��ƂȂ邱�Ƃ͎d������܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N10��30��

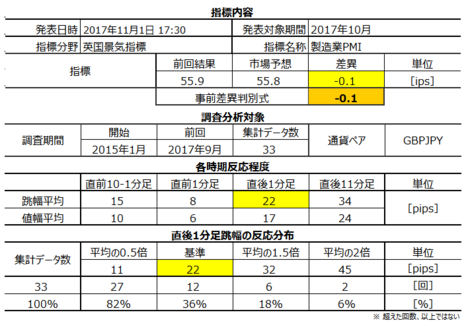

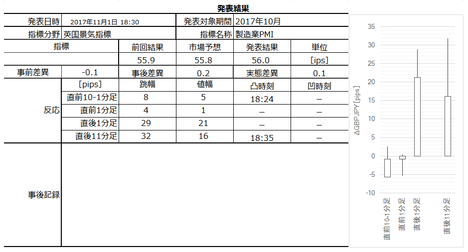

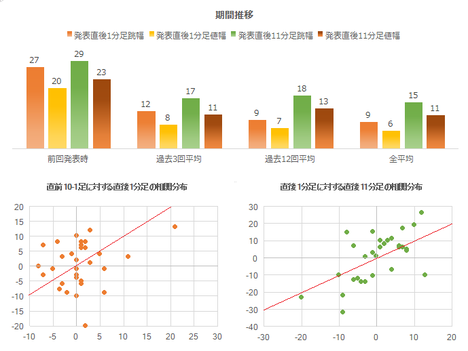

�p���i�C�w�W�u������PMI�v���\�O���GBPJPY�������́i2017�N11��1��18:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N10��2��17:30�ɉp���i�C�w�W�u������PMI�v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�{�e��10��30���ɍ쐬���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B�{�w�W�̈Ӌ`�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̔��\�ɐ旧���A�����W�v���̊�ƌi������m�邱�Ƃ��ł��邱�ƁA�ł��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����ߐ�s��������A�ƌ����Ă��܂��B������͐�s���������̂́A�T�[�r�X�Ƃ��̔��@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���̌i�����́u��s���v�ɂ��ẮA�ȑO�قǓ��ĂɂȂ�Ȃ��悤�ł��B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A�����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA���ł͏�����ƃ��A���^�C���ň�v������̂ł��B

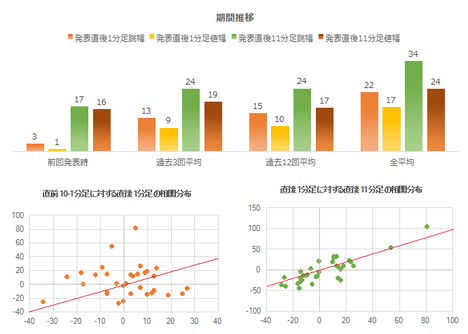

�{�w�W�Ɋւ��镪�z�̊��Ԑ��ڂƑ��֕��z�����}�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������͉ߋ����ς�22pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B�����ɋ��������z�\�Ɉ˂�A����1���������́A12pips����32pips�̒��˂��S�̂�64�����߂Ă��܂��B

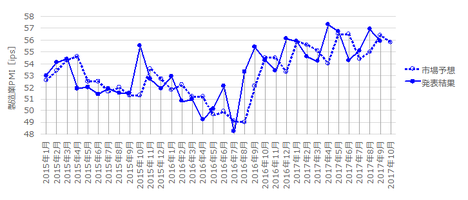

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�`��́A2016�N7�����iEU���E�������[�����j���{�g���ɏ㏸���1�N�ԑ����Ă��܂��B���߃{�g����2017�N6������54.3�ŁA7�����E8������2�����A���㏸�����߃s�[�N��4����57.3�ɔ���܂����B����10�����̎s��\�z��55.8�ŁA�s��\�z���x�Ȃ�Ώ㏸����ӎ����ꍡ��̉��~���S�z�����`��ƂȂ�܂��B

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ́A�ߋ�32��16��i50���j�ł��B�ꌩ����Ǝs��\�z��ǂ��^�̂悤�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������Ȃ��Ă��܂��B

����āA�{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

������PMI�͈בւ̉e�����邩���m��܂���B

EURGBP�EGBPUSD�̏㉺���iGBP���O����荂���������������������j�ƁA���ԍ��ٕ���������ׂĂ����܂��傤�B

�@ �@EURGBP�@GBPUSD�@���ԍ���

10���@ ���@�@�@�@ ���@�@�@�@�H

9���@�@���@�@�@�@ ���@�@�@�@ ��

8���@�@���@�@�@�@ ���@�@�@�@ �{

7���@�@���@�@�@�@ ���@�@�@�@ �{

6���@�@���@�@�@�@ ���@�@�@�@ ��

5���@�@���@�@�@�@ ���@�@�@�@ ��

4���@�@���@�@�@�@ ���@�@�@�@ �{�@

3���@�@���@�@�@�@ ���@�@�@�@ ��

2���@�@���@�@�@�@ ���@�@�@�@ ��

1���@�@���@�@�@�@ ���@�@�@�@ ��

�ʉݍ��͐��i�A�o�ɂƂ��ď�Q�ƂȂ�A�ʉ݈��͒ǂ����ɂȂ�܂��B���������Ӗ��ŁAEURGBP��PMI���ԍ��ق�9��6���v�i������v��67���j�AGBPUSD�Ǝ��ԍ��ق�9��5��i��56���j�ł��B

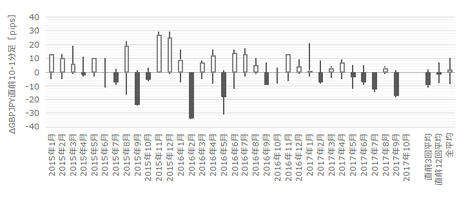

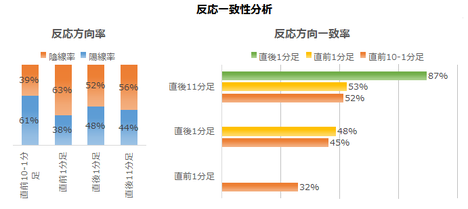

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����15pips�ł��B���̒�����20pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x21���j����܂��B

����7��̒���1����������17pips�ŁA����͒���1�����̉ߋ��S����23pips����⏬�����Ȃ��Ă��܂��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����1��i14���j������v���Ă��܂���B

�܂�A���O10-1����������20pipsps�ȏ゠�����Ƃ��́A����1�����̔��������̋t�ɂȂ�\���������A�ƌ����܂��B

���ɁA���O1�����̉ߋ����ϒ�����8pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�8��i�p�x24���j�ł��B

����8��̒���1���������̕��ς�28pips�ŁA����͉ߋ��S����23pips�����傫���Ȃ��Ă��܂��B���O1�������������傫���������Ƃ��ɂ́A����1���������傫���������Ă���\��������܂��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����5��i63���j����v���Ă��܂��B�����������������Ă���A�Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦33���j�ł��B����11�����̂����10pips�i�߂�䗦29���j�ł��B���̒��x�̔���������w�W�Ƃ��Ă͖߂�䗦�͕��ʂł��B

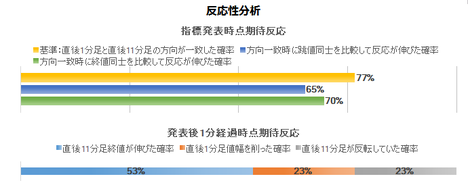

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

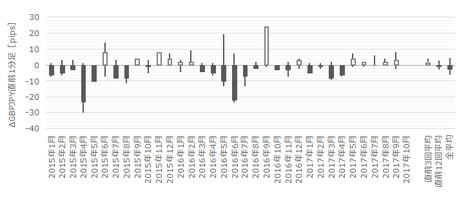

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

�s��\�z�̑O�ʂ┭�\���ʂɑ���召�W�͂قڒ����ł��B

���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ł��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�����͗z���ƂȂ���ғI������75���Ƃ������Ƃł��B

���㍷�قƒ���1�����E����11�����Ƃ̕�����v���͊e97���E84���ɒB���Ă��܂��B�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɋɂ߂đf���ɔ������Ă��܂��B

���ԍ��قƒ���1�����E����11�����Ƃ̕�����v�����������̂́A���̐����͎��㍷�قƂ̈�v���ɂ��y�т܂���B����Ȃ玖�㍷�ق������Ă����Ώ\���ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O10-1�����͂��z���������A���O1�����͂��A���������悤�ł��B���������A�ɒ[�ȕ�͂���܂���B

����1�����ƒ���11�����̕�����v�����������Ɓi87���j�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛��͌����܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����87���ł��B�����āA����87���̕�����v���ɁA����1����������11�������������������Ƃ�78���ƂȂ��Ă��܂��B������v���������A���̌��������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

�����āA���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�58���ƂȂ��Ă��܂��B�nj�����Ȃ�A�|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

GBP���ɂ�镨���㏸�ɔ����āAGBP���͊�ƋƐт̌��ʂ���ǂ����Ă���悤�ł��B�O���t���ڂ�����Ə㏸��ؒ��ŁA����̌��ʂɂ���ď㏸�E���~�̂ǂ���Ɍ������̂��͉v�X�s�����ɂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

��\�ɋL�����Ă��܂��A���\�������ׂ����|�W�V�����͎�����~�߂܂����B�V�i���I�ŁA���O10-1������20pips�ɒB���Ȃ��ꍇ�͎�����Ȃ��A�Ƃ��Ă������߂ł��B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N10��2��17:30�ɉp���i�C�w�W�u������PMI�v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�{�e��10��30���ɍ쐬���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͑傫���i����1���������̉ߋ�����22pips�j�A���������͎w�W���ʂ̗ǂ������ɋɂ߂đf���ɔ������܂��i���㍷�قƒ���1�����̕�����v��87���j�B

�w�W���\���1�����߂��Ă����������L�������ł����A�ꎞ�I�ȐL�тɏI��邱�Ƃ������̂ŁA���S���Ēnj��|�W�V���������ł���قǂł͂���܂���B�nj�����Ȃ�A�����J�n���ĒZ�����m�J��Ԃ����ǂ��ł��傤�B - ���Ƃ��ƌi�C�w�W�́A�e����Ԏw�W������ɔ��\����邽�߁A�\�z�̘_���ƂȂ蓾�鎖�����R�����Ȃ�܂��B

���݁A�w�W�O���t�͏㏸�S�O�ƌ�����ʒu���߂Ă��܂��B����ׂ��|�C���g�́A���߃s�[�N��2017�N4������57.3�i�O���56.0�j���㔲���邱�Ƃ��ł��邩�ۂ��ł��B�t�Ɏs��\�z�������A���~�]���̗\�������߂܂��B

�{�w�W���ԍ��فi���\���ʁ[�O�����ʁj�ƁAEURGBP��GBPUSD�̌����Ƃ̈�v���͂Ƃ��ɍ�������܂���B

10��FTSE100�i�����j�͌��������グ�����̂́A���{�ɔ��l���x�߂��Ă���A���̌���㏸���Ă��܂���B���{�̉������i�����ɉe����^���Ă���\��������܂��B - �{�w�W�́A�w�W���\�O�̎���͊�Ȃ��̂ŁA�ł���Δ����������ǂ��ł��傤�B

���O10-1�����͂Ƃ��ǂ��i�p�x22���j20pips�ȏ㒵�˂Ă��܂��B���낵���̂́A���������������������Ƃ��ɒ���1�����͂��̒��˂Ƌt�����ɔ������邱�Ƃ�86���ɂ��Ȃ��Ă��邱�Ƃł��B�m���Ă���Η\���ƌ�����m���ł����A�m��Ȃ��čQ�ĂĒނ��Ă��܂��ƁA�������傫���w�W�����ɂ��Ȃ�Ɏ�����Ƃ�����܂��B

���O1�����́A�Ƃ��ǂ��i�p�x24���j10pips�ȏ㒵�˂Ă��܂��B���̂Ƃ��A����1�����͕��ς������傫�����˂邱�Ƃ������A�����Ĕ��������͗\�z�����܂���B

���Ȃ݂ɁA���O10-1�����Ⓖ�O1�������傫�����˂��Ƃ��A���㍷�فi���\���ʁ[�s��\�z�j���傫���Ȃ����i���\���ʂ��s��\�z�Ƒ傫�����������j�A�Ƃ��������͂���܂���B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ł��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�����͗z���ƂȂ���ғI������75���ł��B

�A���A�O�q�̒ʂ�A���O1�����͉ߋ�25���̕p�x��10pips�ȏ㒵�˂Ă��܂��B���˂Ă��A���̕���������1�����̕������������Ă����ł͂Ȃ��̂ŁA�A�����ɒ��˂Ă��܂����瑹������܂���B�����ӂ��������B - ����1�����́A���O10-1������20pips�ȏ㒵�˂���A�w�W���\���O�ɂ��̋t�����Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�i���j���܂��B

�ߋ��̌X���ł́A���O10-1����������20pipsps�ȏ゠�����Ƃ��́i�p�x21���j�A����1�����̔��������̋t�ɂȂ�\���������i86���j�A�ƌ����܂��B - �w�W���\��̒nj��́A�����J�n���ĒZ�����m���J��Ԃ��Ȃ��畡����s���܂��B

����1�����ƒ���11�����Ƃ̕�����v����87���ł��B�����āA����87���̕�����v���ɁA����1����������11�������������������Ƃ�78���ƂȂ��Ă��܂��B������v���������A���̌��������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

����A���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�58���ƂȂ��Ă��܂��B�nj�����Ȃ�A�|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

����͗�����BOE���Z�������\�𗂓��ɍT���A���������グ�\�z�ƂȂ��Ă��܂��B����āA�z���Ȃ�nj��O����ǂ������m��܂��A�A���Ȃ�ǂ����Ŕ��]����\���������Ɛ��@�������܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B�{�w�W�̈Ӌ`�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̔��\�ɐ旧���A�����W�v���̊�ƌi������m�邱�Ƃ��ł��邱�ƁA�ł��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����ߐ�s��������A�ƌ����Ă��܂��B������͐�s���������̂́A�T�[�r�X�Ƃ��̔��@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���̌i�����́u��s���v�ɂ��ẮA�ȑO�قǓ��ĂɂȂ�Ȃ��悤�ł��B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A�����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA���ł͏�����ƃ��A���^�C���ň�v������̂ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��镪�z�̊��Ԑ��ڂƑ��֕��z�����}�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������͉ߋ����ς�22pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B�����ɋ��������z�\�Ɉ˂�A����1���������́A12pips����32pips�̒��˂��S�̂�64�����߂Ă��܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�`��́A2016�N7�����iEU���E�������[�����j���{�g���ɏ㏸���1�N�ԑ����Ă��܂��B���߃{�g����2017�N6������54.3�ŁA7�����E8������2�����A���㏸�����߃s�[�N��4����57.3�ɔ���܂����B����10�����̎s��\�z��55.8�ŁA�s��\�z���x�Ȃ�Ώ㏸����ӎ����ꍡ��̉��~���S�z�����`��ƂȂ�܂��B

�[�[�[��€���[�[�[

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ́A�ߋ�32��16��i50���j�ł��B�ꌩ����Ǝs��\�z��ǂ��^�̂悤�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������Ȃ��Ă��܂��B

����āA�{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

�[�[�[��€���[�[�[

������PMI�͈בւ̉e�����邩���m��܂���B

EURGBP�EGBPUSD�̏㉺���iGBP���O����荂���������������������j�ƁA���ԍ��ٕ���������ׂĂ����܂��傤�B

�@ �@EURGBP�@GBPUSD�@���ԍ���

10���@ ���@�@�@�@ ���@�@�@�@�H

9���@�@���@�@�@�@ ���@�@�@�@ ��

8���@�@���@�@�@�@ ���@�@�@�@ �{

7���@�@���@�@�@�@ ���@�@�@�@ �{

6���@�@���@�@�@�@ ���@�@�@�@ ��

5���@�@���@�@�@�@ ���@�@�@�@ ��

4���@�@���@�@�@�@ ���@�@�@�@ �{�@

3���@�@���@�@�@�@ ���@�@�@�@ ��

2���@�@���@�@�@�@ ���@�@�@�@ ��

1���@�@���@�@�@�@ ���@�@�@�@ ��

�ʉݍ��͐��i�A�o�ɂƂ��ď�Q�ƂȂ�A�ʉ݈��͒ǂ����ɂȂ�܂��B���������Ӗ��ŁAEURGBP��PMI���ԍ��ق�9��6���v�i������v��67���j�AGBPUSD�Ǝ��ԍ��ق�9��5��i��56���j�ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����15pips�ł��B���̒�����20pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x21���j����܂��B

����7��̒���1����������17pips�ŁA����͒���1�����̉ߋ��S����23pips����⏬�����Ȃ��Ă��܂��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����1��i14���j������v���Ă��܂���B

�܂�A���O10-1����������20pipsps�ȏ゠�����Ƃ��́A����1�����̔��������̋t�ɂȂ�\���������A�ƌ����܂��B

���ɁA���O1�����̉ߋ����ϒ�����8pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�8��i�p�x24���j�ł��B

����8��̒���1���������̕��ς�28pips�ŁA����͉ߋ��S����23pips�����傫���Ȃ��Ă��܂��B���O1�������������傫���������Ƃ��ɂ́A����1���������傫���������Ă���\��������܂��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����5��i63���j����v���Ă��܂��B�����������������Ă���A�Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦33���j�ł��B����11�����̂����10pips�i�߂�䗦29���j�ł��B���̒��x�̔���������w�W�Ƃ��Ă͖߂�䗦�͕��ʂł��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

�s��\�z�̑O�ʂ┭�\���ʂɑ���召�W�͂قڒ����ł��B

���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ł��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�����͗z���ƂȂ���ғI������75���Ƃ������Ƃł��B

���㍷�قƒ���1�����E����11�����Ƃ̕�����v���͊e97���E84���ɒB���Ă��܂��B�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɋɂ߂đf���ɔ������Ă��܂��B

���ԍ��قƒ���1�����E����11�����Ƃ̕�����v�����������̂́A���̐����͎��㍷�قƂ̈�v���ɂ��y�т܂���B����Ȃ玖�㍷�ق������Ă����Ώ\���ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O10-1�����͂��z���������A���O1�����͂��A���������悤�ł��B���������A�ɒ[�ȕ�͂���܂���B

����1�����ƒ���11�����̕�����v�����������Ɓi87���j�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛��͌����܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����87���ł��B�����āA����87���̕�����v���ɁA����1����������11�������������������Ƃ�78���ƂȂ��Ă��܂��B������v���������A���̌��������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

�����āA���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�58���ƂȂ��Ă��܂��B�nj�����Ȃ�A�|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ł��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�����͗z���ƂȂ���ғI������75���ł��B

�A���A�O�q�̒ʂ�A���O1�����͉ߋ�25���̕p�x��10pips�ȏ㒵�˂Ă��܂��B���˂Ă��A���̕���������1�����̕������������Ă����ł͂Ȃ��̂ŁA�A�����ɒ��˂Ă��܂����瑹������܂���B�����ӂ��������B - ����1�����́A���O10-1������20pips�ȏ㒵�˂���A�w�W���\���O�ɂ��̋t�����Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�i���j���܂��B

�ߋ��̌X���ł́A���O10-1����������20pipsps�ȏ゠�����Ƃ��́i�p�x21���j�A����1�����̔��������̋t�ɂȂ�\���������i86���j�A�ƌ����܂��B - �w�W���\��̒nj��́A�����J�n���ĒZ�����m���J��Ԃ��Ȃ��畡����s���܂��B

����1�����ƒ���11�����Ƃ̕�����v����87���ł��B�����āA����87���̕�����v���ɁA����1����������11�������������������Ƃ�78���ƂȂ��Ă��܂��B������v���������A���̌��������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

����A���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�58���ƂȂ��Ă��܂��B�nj�����Ȃ�A�|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

����͗�����BOE���Z�������\�𗂓��ɍT���A���������グ�\�z�ƂȂ��Ă��܂��B����āA�z���Ȃ�nj��O����ǂ������m��܂��A�A���Ȃ�ǂ����Ŕ��]����\���������Ɛ��@�������܂��B

�ȏ�

2017�N11��1��18:30���\

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

GBP���ɂ�镨���㏸�ɔ����āAGBP���͊�ƋƐт̌��ʂ���ǂ����Ă���悤�ł��B�O���t���ڂ�����Ə㏸��ؒ��ŁA����̌��ʂɂ���ď㏸�E���~�̂ǂ���Ɍ������̂��͉v�X�s�����ɂȂ�܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

��\�ɋL�����Ă��܂��A���\�������ׂ����|�W�V�����͎�����~�߂܂����B�V�i���I�ŁA���O10-1������20pips�ɒB���Ȃ��ꍇ�͎�����Ȃ��A�Ƃ��Ă������߂ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- �������x�͑傫���i����1���������̉ߋ�����22pips�j�A���������͎w�W���ʂ̗ǂ������ɋɂ߂đf���ɔ������܂��i���㍷�قƒ���1�����̕�����v��87���j�B

�w�W���\���1�����߂��Ă����������L�������ł����A�ꎞ�I�ȐL�тɏI��邱�Ƃ������̂ŁA���S���Ēnj��|�W�V���������ł���قǂł͂���܂���B�nj�����Ȃ�A�����J�n���ĒZ�����m�J��Ԃ����ǂ��ł��傤�B - ���Ƃ��ƌi�C�w�W�́A�e����Ԏw�W������ɔ��\����邽�߁A�\�z�̘_���ƂȂ蓾�鎖�����R�����Ȃ�܂��B

���݁A�w�W�O���t�͏㏸�S�O�ƌ�����ʒu���߂Ă��܂��B����ׂ��|�C���g�́A���߃s�[�N��2017�N4������57.3�i�O���56.0�j���㔲���邱�Ƃ��ł��邩�ۂ��ł��B�t�Ɏs��\�z�������A���~�]���̗\�������߂܂��B

�{�w�W���ԍ��فi���\���ʁ[�O�����ʁj�ƁAEURGBP��GBPUSD�̌����Ƃ̈�v���͂Ƃ��ɍ�������܂���B

10��FTSE100�i�����j�͌��������グ�����̂́A���{�ɔ��l���x�߂��Ă���A���̌���㏸���Ă��܂���B���{�̉������i�����ɉe����^���Ă���\��������܂��B - �{�w�W�́A�w�W���\�O�̎���͊�Ȃ��̂ŁA�ł���Δ����������ǂ��ł��傤�B

���O10-1�����͂Ƃ��ǂ��i�p�x22���j20pips�ȏ㒵�˂Ă��܂��B���낵���̂́A���������������������Ƃ��ɒ���1�����͂��̒��˂Ƌt�����ɔ������邱�Ƃ�86���ɂ��Ȃ��Ă��邱�Ƃł��B�m���Ă���Η\���ƌ�����m���ł����A�m��Ȃ��čQ�ĂĒނ��Ă��܂��ƁA�������傫���w�W�����ɂ��Ȃ�Ɏ�����Ƃ�����܂��B

���O1�����́A�Ƃ��ǂ��i�p�x24���j10pips�ȏ㒵�˂Ă��܂��B���̂Ƃ��A����1�����͕��ς������傫�����˂邱�Ƃ������A�����Ĕ��������͗\�z�����܂���B

���Ȃ݂ɁA���O10-1�����Ⓖ�O1�������傫�����˂��Ƃ��A���㍷�فi���\���ʁ[�s��\�z�j���傫���Ȃ����i���\���ʂ��s��\�z�Ƒ傫�����������j�A�Ƃ��������͂���܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O1�����͗z���ƌ����݂܂����B

���ʂ͗z���ł����B - ����1�����́A���O10-1������20pips�ȏ㒵�˂���A�w�W���\���O�ɂ��̋t�����Ƀ|�W�V���������A�w�W���\����̒��˂ŗ��m�i���j�������ł����B

���ʂ͒��O10-1����������20pips�ɂ͋y���A����͎���߂ł����B - �w�W���\��̒nj��́A�����J�n���ĒZ�����m���J��Ԃ��Ȃ��畡����s������ł����B�nj��́A�|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�����Ƃɂ��Ă��܂����B

���ʂ́A18:35���܂ł͏㏸�������߂��悤�ł����A���̌�͒l�������܂����B�V�i���I�Ƃ��Ă͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:30| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

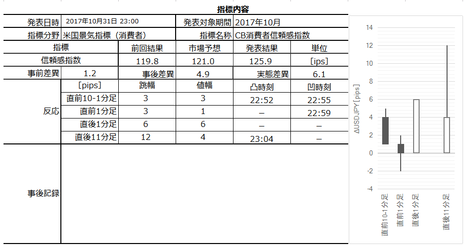

�č��i�C�w�W�uCB����ҐM�����w���v���\�O���USDJPY�������́i2017�N10��31��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

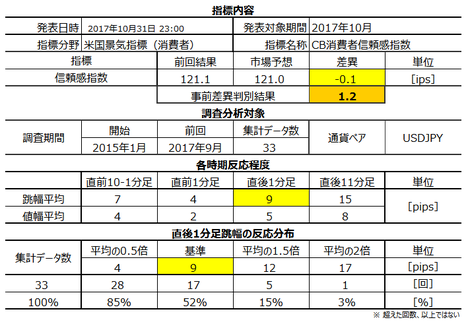

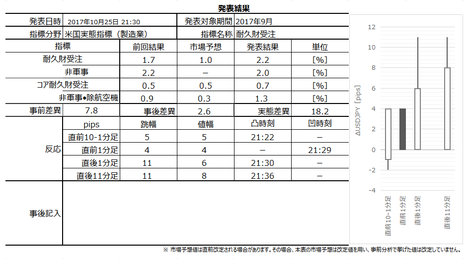

2017�N10��31��23:00�ɕč��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�i10��29���j�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ��\���ʎ��́u�s��\�z�[�O�ʁv�ŋ��߂܂��B���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����Ƃ̕�����v����50���ƍ�������܂���B�{�w�W�́A��q����悤�ɁA�s��\�z���A�e�ɂȂ�Ȃ��w�W�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�����āA���̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

CB��Conference Board�i�S�ĎY�ƐR�c�ψ���j�̗��ŁA����ҐM�����w���Ƃ����̂͏���҂̃Z���`�����g�i����}�C���h�j���w���������i�C�w�W�ł��B���1985�N��100�Ƃ��A����5000���ёΏۂ̃A���P�[�g�������ʂ��W�v���Ă��܂��B

�����́A(a) ���݂̌i�����A(b) ���݂̌ٗp�A(c) 6������̌i�����A(d) 6������̌ٗp�A(e) 6������̏����A�ɂ��čs���܂��B6�����ȓ��̍w���v��i�����ԁE�Z��Ȃǁj�ɂ��Ă��s���܂����A���̍��ڂ�(c)��(e)�Ɋ܂܂��̂��ۂ��͊m�F�ł��Ă��܂���B������ɂ���A�����5���ڂɂ��āu�y�ς��Ă���v���u�ߊς��Ă���v�����w�������Ă��܂��B

�w�����ɂ������ẮA����̌o�ςƌٗp�Ɋւ���2���ڂ̕��ς��u����w���v�ŁA�o�ρE�ٗp�E�����̐�s���Ɋւ���3���ڂ̕��ρi�G�ߒ������{�j���u���Ҏw���v�ł��B�����āA�����5���ڂ̕��ϒl������ҐM�����w���ł��B

���̓��e��UM�i�~�V�K����w�j����ҐM�����w���Ɠ����ł��B����āA�������̍��iUM�͊m��l��500���j��������A�����I�ɂ�UM��CB�̐�s�w�W�ƌ�����ł��傤�B����������Ă������L���������悤�ł��B

���������A��q����悤�ɁA���Ȃ��Ƃ����߂̃f�[�^���������A���w�W�̒P�����̉��P�E�����ɂ͑��ւ�����܂���B

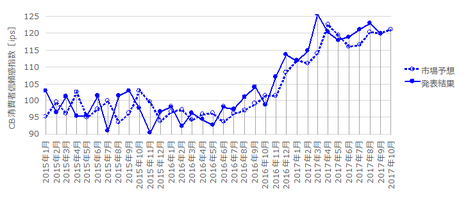

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t���ڂ́A2016�N5�������{�g���ɁA���̌�͏㏸��������Ă��܂����B���������A2017�N3�����s�[�N�ɏ㏸������Ă��܂��B

���߂̑��̌i�C�w�W�ł́A�ď㏸�ɓ]�����w�W�������A�{�w�W���܂��ď㏸�]�������҂���Ă��܂��B

����̎s��\�z�́A�O�ʂ��͂��ɏ�����x�ł���A�ď㏸�]���ƌ������߂ɂ͍Œ�ł�2017�N8������122.9���㔲����K�v������܂��B2017�N3������125.6���㔲����A�ď㏸�����炩�ƂȂ�܂��B

2015�N2���ȍ~�O��܂ŁA���\���ʂƎs��\�z�̑召�W���O���Ɨ����œ���ւ������17��i����ւ�藦53���j�ł��B�����A���߃{�g���̗���2016�N5���ȍ~���ƁA�����5��i����ւ�藦31���j�ƂȂ�܂��B

����Č��݁A�{�w�W�͎s��\�z��ǂ��^�ł��B

�{�w�W�́A��s���\�i10��13���j���ꂽ����10����UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���w�W�Ԃɑ��ւ��Ȃ����A���ׂĂ����܂����B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

���������A��}�̒ʂ�A���w�W�̎��ԍ��و�v����52�������Ȃ����Ƃ��킩��܂����B52���Ȃ�A��v���邩��v���Ȃ������T�C�R����U���Č��߂Ă������ł��B

����āAUM����l��CB�Ƃ̊Ԃɂ́A�������ԁE���\�����E�����ړI�E�������@���قړ����ł���ɂ��ւ�炸���ւ��Ȃ��A�ƌ����܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�10pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����5��̒��O10-1�����ƒ���1�����̕�����3���v���Ă���A��v���Ȃ�����2��̒���1�����͓��l�I���ł��i���ғI����100���A���l�͏W�v���Ȃ��j�B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�1������܂���B����1��̒���1����������13pips�ŁA���O1�����ƒ���1�����̕����͈�v���Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦40���j�ł��B�߂�䗦�����ꂼ��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

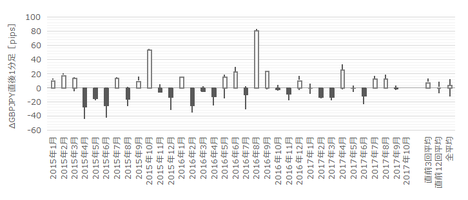

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق̃}�C�i�X����69���ƂȂ��Ă��܂��B����A���㍷�ق̃v���X����61���Ȃ̂ŁA�s��\�z�͒�߂ɗ\�z���ꂪ���Ȏw�W���ƌ����܂��B

���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ƂȂ��Ă��܂��B�����_�ł̎��O���ق̓v���X�Ȃ̂ŁA���O1�������A���ƂȂ���ғI����75���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����84���A���ԍ��قƒ���11�����Ƃ̕�����v����69���ƂȂ��Ă��܂��B�s��\�z��O�ʂɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

����1�����̗z������77���ƁA�ُ�ȕ肪�����܂��B�w�W���\�O�̒��O10-1�����Ⓖ�O1�����ɕ肪�Ȃ��A�w�W���\��̒���1�����ɕ肪����Ƃ����̂́A�{�w�W�̓����ł��B

�����āA����1�����ƒ���11�����̕�����v����71���ƍ������Ƃ������A��Ɍ`�����ꂽ���[�\�N�����A��Ō`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�68���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�39����������܂���B���\����1�����߂�����A�����J�n�����nj��͂ЂƂ܂����m���A�t����̋@����M�������ǂ������ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

���߂̃s�[�N��2017�N3������125.6�ł����B���ʂ�125.9�ƁA���������܂����B

�Q�Ă܂����B

����͍s��Ȃ��������̂́A���O�������͓��e�������Ă����܂��B

����͍s��Ȃ��������̂́A�V�i���I�͌����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N10��31��23:00�ɕč��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�i10��29���j�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ��\���ʎ��́u�s��\�z�[�O�ʁv�ŋ��߂܂��B���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����Ƃ̕�����v����50���ƍ�������܂���B�{�w�W�́A��q����悤�ɁA�s��\�z���A�e�ɂȂ�Ȃ��w�W�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�́A��ɔ��\�����UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���������A���w�W�͓����W�v���m�̎��ԍ��و�v����52����������܂���B����āA�P�����̔��\���ʂ��O�����ʂ��ǂ��Ȃ邩�����Ȃ邩�ɂ��āAUM����ҐM�����w������l�̓������\���ʂ��Q�l�ɂ��邱�Ƃ͖��Ӗ��ł��B

- �{�w�W��2016�N6���ȍ~�A�s��\�z��ǂ��^�ƂȂ��Ă��܂��B�O��͔��\���ʂ��s��\�z��������Ă���A��������\���ʂ��s��\�z���������ғI������69���ł��B

�����āA�ߋ�33��̔��\�Ŏ��O���ق̃}�C�i�X����69���ƂȂ��Ă�����̂́A���㍷�ق̃v���X����61���ł��B�{�w�W�̎s��\�z�͒�߂ɗ\�z���ꂪ���ł��B

�܂��A�ߋ�������������A���O10-1�����Ⓖ�O1������10pips�ȏ㒵�˂��ꍇ�A����1�����̔��������͂���Ɠ��������ɂȂ��Ă��܂��B - �������������A�w�W���ʂ̑O��E�\�z�ɑ���ǂ������ɑf���Ȃ��̂́A����11�����I�l������1�����I�l��蔽����L�������Ƃ�33����������܂���B�����͏������A����������1�����Ⓖ��11�����̖߂�䗦��40�����Ă��܂��B�nj�����Ȃ�ŏ�������ŁA���\����1�����߂���Ƌt����ɓK���Ă��܂��B

�����āA���̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O1�������A���ƂȂ���ғI������75���ł��B

�A���A���O1�����͉ߋ����ϒ����E�l����4pips�E2pips��������܂���B�A�����Ƀq�Q���`�������̂�҂��ă|�W�V���������A�����ɗ��m���������ǂ��ł��傤�B���������q�Q���`������Ȃ���A�������߂���������pips�ł��B - ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ����݂܂��B�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�i���j�ł��B

���O10-1������10pips���˂����Ƃ͉ߋ�15���A���O1������10pips�ȏ㒵�˂����Ƃ͉ߋ�3���A�����āA�����̏ꍇ�ɒ���1�����́A���l�I���������ΑS�Ă��̒��˂Ɠ��������ɔ������Ă��܂��B - �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�Z�����m��_���܂��B�܂��A���\����1�����߂�����A�t����̃`�����X��_���܂��B�t����Ȃ̂ŁA������Z�����m��_���܂��B

�_���͔��������͂̌��ʂɈ˂�܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

CB��Conference Board�i�S�ĎY�ƐR�c�ψ���j�̗��ŁA����ҐM�����w���Ƃ����̂͏���҂̃Z���`�����g�i����}�C���h�j���w���������i�C�w�W�ł��B���1985�N��100�Ƃ��A����5000���ёΏۂ̃A���P�[�g�������ʂ��W�v���Ă��܂��B

�����́A(a) ���݂̌i�����A(b) ���݂̌ٗp�A(c) 6������̌i�����A(d) 6������̌ٗp�A(e) 6������̏����A�ɂ��čs���܂��B6�����ȓ��̍w���v��i�����ԁE�Z��Ȃǁj�ɂ��Ă��s���܂����A���̍��ڂ�(c)��(e)�Ɋ܂܂��̂��ۂ��͊m�F�ł��Ă��܂���B������ɂ���A�����5���ڂɂ��āu�y�ς��Ă���v���u�ߊς��Ă���v�����w�������Ă��܂��B

�w�����ɂ������ẮA����̌o�ςƌٗp�Ɋւ���2���ڂ̕��ς��u����w���v�ŁA�o�ρE�ٗp�E�����̐�s���Ɋւ���3���ڂ̕��ρi�G�ߒ������{�j���u���Ҏw���v�ł��B�����āA�����5���ڂ̕��ϒl������ҐM�����w���ł��B

���̓��e��UM�i�~�V�K����w�j����ҐM�����w���Ɠ����ł��B����āA�������̍��iUM�͊m��l��500���j��������A�����I�ɂ�UM��CB�̐�s�w�W�ƌ�����ł��傤�B����������Ă������L���������悤�ł��B

���������A��q����悤�ɁA���Ȃ��Ƃ����߂̃f�[�^���������A���w�W�̒P�����̉��P�E�����ɂ͑��ւ�����܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t���ڂ́A2016�N5�������{�g���ɁA���̌�͏㏸��������Ă��܂����B���������A2017�N3�����s�[�N�ɏ㏸������Ă��܂��B

���߂̑��̌i�C�w�W�ł́A�ď㏸�ɓ]�����w�W�������A�{�w�W���܂��ď㏸�]�������҂���Ă��܂��B

����̎s��\�z�́A�O�ʂ��͂��ɏ�����x�ł���A�ď㏸�]���ƌ������߂ɂ͍Œ�ł�2017�N8������122.9���㔲����K�v������܂��B2017�N3������125.6���㔲����A�ď㏸�����炩�ƂȂ�܂��B

�[�[�[��€���[�[�[

2015�N2���ȍ~�O��܂ŁA���\���ʂƎs��\�z�̑召�W���O���Ɨ����œ���ւ������17��i����ւ�藦53���j�ł��B�����A���߃{�g���̗���2016�N5���ȍ~���ƁA�����5��i����ւ�藦31���j�ƂȂ�܂��B

����Č��݁A�{�w�W�͎s��\�z��ǂ��^�ł��B

�[�[�[��€���[�[�[

�{�w�W�́A��s���\�i10��13���j���ꂽ����10����UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���w�W�Ԃɑ��ւ��Ȃ����A���ׂĂ����܂����B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

���������A��}�̒ʂ�A���w�W�̎��ԍ��و�v����52�������Ȃ����Ƃ��킩��܂����B52���Ȃ�A��v���邩��v���Ȃ������T�C�R����U���Č��߂Ă������ł��B

����āAUM����l��CB�Ƃ̊Ԃɂ́A�������ԁE���\�����E�����ړI�E�������@���قړ����ł���ɂ��ւ�炸���ւ��Ȃ��A�ƌ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�10pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����5��̒��O10-1�����ƒ���1�����̕�����3���v���Ă���A��v���Ȃ�����2��̒���1�����͓��l�I���ł��i���ғI����100���A���l�͏W�v���Ȃ��j�B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�1������܂���B����1��̒���1����������13pips�ŁA���O1�����ƒ���1�����̕����͈�v���Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦40���j�ł��B�߂�䗦�����ꂼ��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق̃}�C�i�X����69���ƂȂ��Ă��܂��B����A���㍷�ق̃v���X����61���Ȃ̂ŁA�s��\�z�͒�߂ɗ\�z���ꂪ���Ȏw�W���ƌ����܂��B

���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ƂȂ��Ă��܂��B�����_�ł̎��O���ق̓v���X�Ȃ̂ŁA���O1�������A���ƂȂ���ғI����75���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����84���A���ԍ��قƒ���11�����Ƃ̕�����v����69���ƂȂ��Ă��܂��B�s��\�z��O�ʂɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

����1�����̗z������77���ƁA�ُ�ȕ肪�����܂��B�w�W���\�O�̒��O10-1�����Ⓖ�O1�����ɕ肪�Ȃ��A�w�W���\��̒���1�����ɕ肪����Ƃ����̂́A�{�w�W�̓����ł��B

�����āA����1�����ƒ���11�����̕�����v����71���ƍ������Ƃ������A��Ɍ`�����ꂽ���[�\�N�����A��Ō`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�68���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�39����������܂���B���\����1�����߂�����A�����J�n�����nj��͂ЂƂ܂����m���A�t����̋@����M�������ǂ������ł��B

�y4. �V�i���I�쐬�z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����25���i�s��v��75���j�ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O1�������A���ƂȂ���ғI������75���ł��B

�A���A���O1�����͉ߋ����ϒ����E�l����4pips�E2pips��������܂���B�A�����Ƀq�Q���`�������̂�҂��ă|�W�V���������A�����ɗ��m���������ǂ��ł��傤�B���������q�Q���`������Ȃ���A�������߂���������pips�ł��B - ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ����݂܂��B�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�i���j�ł��B

���O10-1������10pips���˂����Ƃ͉ߋ�15���A���O1������10pips�ȏ㒵�˂����Ƃ͉ߋ�3���A�����āA�����̏ꍇ�ɒ���1�����́A���l�I���������ΑS�Ă��̒��˂Ɠ��������ɔ������Ă��܂��B - �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�Z�����m��_���܂��B�܂��A���\����1�����߂�����A�t����̃`�����X��_���܂��B�t����Ȃ̂ŁA������Z�����m��_���܂��B

�_���͔��������͂̌��ʂɈ˂�܂��B

�ȏ�

2017�N10��31��23:00���\

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

���߂̃s�[�N��2017�N3������125.6�ł����B���ʂ�125.9�ƁA���������܂����B

�i5-2. ������ʁj

�Q�Ă܂����B

�y6. ���͌��z

�i6-1. ���͌��j

����͍s��Ȃ��������̂́A���O�������͓��e�������Ă����܂��B

- �{�w�W�́A��ɔ��\�����UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���������A���w�W�͓����W�v���m�̎��ԍ��و�v����52����������܂���B����āA�P�����̔��\���ʂ��O�����ʂ��ǂ��Ȃ邩�����Ȃ邩�ɂ��āAUM����ҐM�����w������l�̓������\���ʂ��Q�l�ɂ��邱�Ƃ͖��Ӗ��ł��B

����́AUM����l���O����ቺ���ACB�����߃s�[�N�����錋�ʂł����B��͂�A��s���\�����UM����l�̓A�e�ɂȂ�܂���B - �{�w�W��2016�N6���ȍ~�A�s��\�z��ǂ��^�ƂȂ��Ă��܂��B�O��͔��\���ʂ��s��\�z��������Ă���A��������\���ʂ��s��\�z���������ғI������69���ł��B�����āA�ߋ�33��̔��\�Ŏ��O���ق̃}�C�i�X����69���ƂȂ��Ă�����̂́A���㍷�ق̃v���X����61���ł��B�{�w�W�̎s��\�z�͒�߂ɗ\�z���ꂪ���ł��B�܂��A�ߋ�������������A���O10-1�����Ⓖ�O1������10pips�ȏ㒵�˂��ꍇ�A����1�����̔��������͂���Ɠ��������ɂȂ��Ă��܂��B

���ʂ́A���\���ʂ��s��\�z�������i���\���ʂ��s��\�z������j�A�s��\�z����߂ɂȂ肪���Ƃ����ߋ��̌X���𗠕t���܂����B���O10-1�����Ⓖ�O1�����͒�����10pips�ɋy�т܂���ł����B - �������������A�w�W���ʂ̑O��E�\�z�ɑ���ǂ������ɑf���Ȃ��̂́A����11�����I�l������1�����I�l��蔽����L�������Ƃ�33����������܂���B�����͏������A����������1�����Ⓖ��11�����̖߂�䗦��40�����Ă��܂��B�nj�����Ȃ�ŏ�������ŁA���\����1�����߂���Ƌt����ɓK���Ă��܂��B

���ʂ́A����̔��������\����b���͎w�W���ʂɑf�����������̂́A����11�����͒���1�����̒l�������܂����B����11�����̃q�Q�͑S����67�����߂܂����B

�i6-2. �V�i���I���j

����͍s��Ȃ��������̂́A�V�i���I�͌����Ă����܂��B

- ���O1�����͗z���ƌ����݂܂����B

���ʂ͉A���ł����B�ő��4pips�̑����z�肳���n�Y���ł����B - ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ����݂܂����B

���ʂ͒��O10-1���������O1������������10pips�ɒB�����A����͌������Ă����͂��ł��B - �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�Z�����m��_���A���\����1�����߂�����A�t����̃`�����X��_������ł����B

���ʂ́A�܂����S�ɓ������Ă������̂́A���̃V�i���I�̓^�C�~���O����ł��B�ǂ̒��x�̗��m�E���ƂȂ������͂킩��܂���B�����A�����ɂ����V�i���I�ɂ͂Ȃ��Ă����Ǝv���܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N10��29��

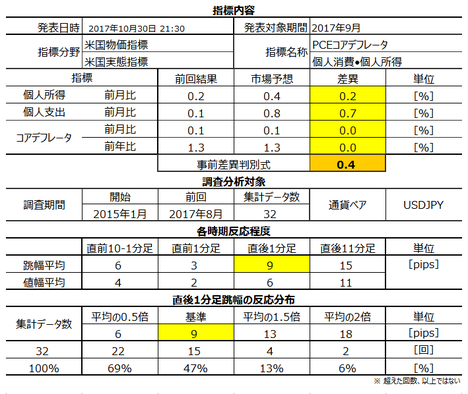

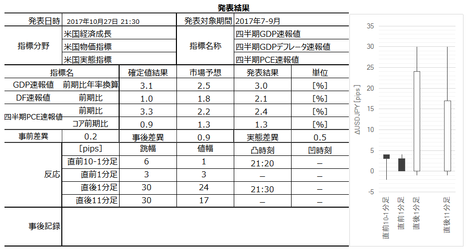

�č������w�W�uPCE�f�t���[�^�v�E���Ԏw�W�uPCE�i�l����j�E�l�����v���\�O���USDJPY�������́i2017�N10��30��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N10��30��21:30�ɕč������w�W�uPCE�f�t���[�^�v�E���Ԏw�W�uPCE�i�l����j�E�l�����v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ��\���ʎ��́A1✕CD�O�N�䎖�O���ف[1✕CD�O���䎖�O���ف{1✕PCE���O���ف[1✕�l�������O���فA�ł��B�uCD�v�́u�R�A�f�t���[�^�v��\���A���O���ق́u�s��\�z�[�O�ʁv�ŋ��߂܂��B���̔��ʎ��ƒ��O10-1�����̕�����v���́A�ߋ�32��̔��\��81���ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

PCE�R�A�f�t���[�^�͌l����̕��������������������w�W�ł��i�H�ƁE�G�l���M�[�������j�B�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł��B

�������\�����l����iPCE�j�E�l�����EPCE�R�A�f�t���[�^�ɂ����āAPCE�R�A�f�t���[�^���d������Ă��܂��B����́AFRB���d�����镨���w�W��CPI�łȂ�PCE�R�A�f�t���[�^���ƌ����Ă��邽�߂ł��B���̗��R�́APCE�R�A�f�t���[�^����CPI�ɂ͏���o�C�A�X�������邽�߁A�Ƃ������������܂��B���������Ă���̂��͂��Ă����APCE�R�A�f�t���[�^���d�v������邱�Ƃ͂킩��܂��B

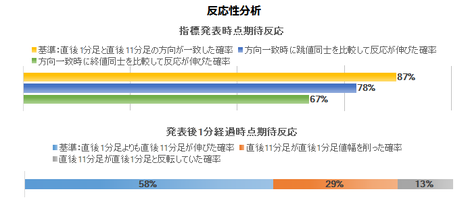

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�O���傫�������������̂́A�ߋ����ς��������A���肵�Ĕ������������i����1����������10pips�����j�w�W�ł��B�����ɋ���������1���������̕��z�\�ł́A10pips�ȏ㔽���������Ƃ�47���A6pips�ȉ������������Ȃ��������Ƃ�31���ł��B

���֕��z������ƁA����1������10pips�ȏ�A���Ŕ��������Ƃ��͉A�����ւ̒nj���O�ꂵ�Ă��ǂ������m��܂���B

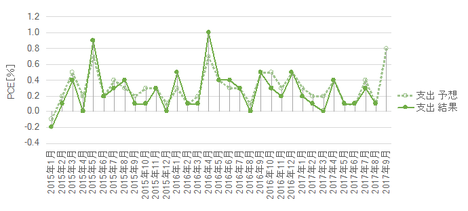

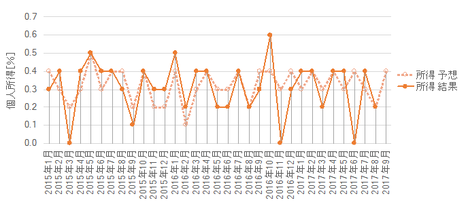

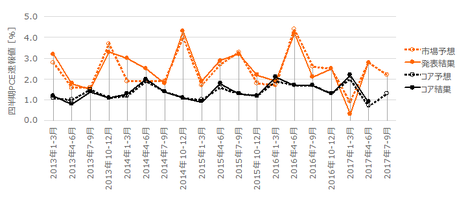

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���\���ڂ��������߁A����ׂ��|�C���g���i�荞�ނ��߁A�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

���O���فi�s��\�z�[�O�ʁj���ʎ��́A1✕�R�A�f�t���[�^�O�N��̎��O���ف[1✕�R�A�f�t���[�^�O����̎��O���ف{1✕PCE�̎��O���ف[1✕�l�����A�Ƃ�������p���܂��B���̂Ƃ��A���̔��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�́A���O10-1�����Ƃ̕�����v����81���ƂȂ��Ă��܂��B

���㍷�فi���\���ʁ[�s��\�z�j���ʎ��́A2✕�R�A�f�t���[�^�O�N��̎��㍷�ف{2✕�R�A�f�t���[�^�O����̎��㍷�ف{1✕PCE�̎��㍷�ف{1✕�l�����̎��㍷�فA�Ƃ�������p���܂��B���̂Ƃ��A���̔��ʎ��̉��̕����́A����1�����Ƃ̕�����v����77���ƂȂ��Ă��܂��B

���ԍ��فi���\���ʁ[�O�ʁj���ʎ��́A����11�����ƍ�����v���ƂȂ�W�������o���܂���ł����B�O�ʂ��ǂ�����A���܂蔽�������ɉe�����Ȃ��Ƃ������Ƃł��傤�B

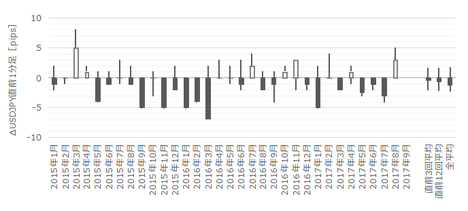

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x13���j����܂��B

����4��̒���1����������10pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�������傫���������邱�Ƃ��������Ă���Ƃ͌����܂���B

���ɁA����4��̒��O10-1�����ƒ���1�����̕�����3��i75���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ɠ������ɔ�������m���̕����������̂́A����4��ł�3��ł�����A�e�ɂł��邩�����ł��B

���ɁA���O1�����̉ߋ����ϒ�����3pips��������܂���B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

�����A���O1�����͖��炩�ɉA�����������Ȃ��Ă���A�������t�q�Q���ڗ����܂��B���̕���pips���ƁA�z�����Ƀq�Q���`������̂�҂��ċt���肷������ǂ��ł��傤�B�q�Q���`�����Ȃ���Ύ������̂��~�߂Ă��ǂ���ł��B

����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦33���j�ł��B�����������Ȏw�W�̊��ɁA�߂�䗦�����������Ƃ��킩��܂��i����1����������10pips�ȉ��̎w�W�ł́A�߂�䗦��40�����炢�ɂȂ邱�Ƃ������j�B

����1������10pips�ȏ㒵�˂����Ƃ́A�ߋ�11��܂��i�p�x34���j�B����11��̒���11�����́A����������1���������������Ƃ�8��i73���j�A�l�������������Ƃ�7��i64���j�ł��B�A���A����1�����������Ē���11�����l�����L�т����Ƃ�5��i45���j��������܂���B�nj��ɂ������āA����1�����I�l�����|�W�V�����̒������͋֕��ł��B

����11�����̂����4pips�i�߂�䗦27���j�ł��B�������������w�W�̊��ɖ߂�䗦���������w�W�ł��i����1����������10pips�ȉ��̎w�W�ł́A�߂�䗦��40�����炢�ɂȂ邱�Ƃ������j�B

����11����������20pips�ȏゾ�������Ƃ́A�ߋ�5��i�p�x16���j����܂��B����5��̒���1���������͑S��10pips�ȏ�ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

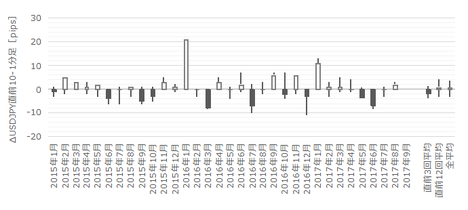

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���O���قƎ��㍷�ق̃v���X���ƃ}�C�i�X���ɂ͕肪�F�߂��܂���B���}�C�i�X���̕����������̂́A���̒��x�Ȃ����͈͓̔��ŁA�w�W�̕Ȃ������Ă���Ƃ͌����܂���B

���O���قƒ��O10-1�����̕�����v����81���ƁA�ُ�ȕ肪�F�߂��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����͗z���A�Ƃ������ƂɂȂ�܂��B

���㍷�قƒ���1�����̕�����v�������ꂼ��77���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ������Ă��܂��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����̉A������73���ƁA�肪�����܂��B

����1�����ƒ���11�����̕�����v����77���ƂȂ��Ă���A���͑Ώۊ��Ԃɂ����Ĕ������������]����S�z�͂��܂�Ȃ������ł��B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����77���ł��B�����āA����77���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�79���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�58���ł��B58���Ƃ��������́A����ȂɈ��S���Ēnj��ł��鐔���ł͂���܂���B�nj�����Ȃ�A�Z�����m���J��Ԃ��Ȃ��畡����ɕ����čs�����������ł��傤�B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N11��3���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�����Ǝx�o�������āA�����͕ω��Ȃ��A�Ƃ������ʂł����B�����͉A���ł����B

PCE�O���䂪�{1.0���ƂȂ����̂́A2016�N4�����ȗ��ł��B���̌��ʂ��āA����1�����͗z�����Ɉꎞ�L�т����̂́A���X�ɉA�����ւƍ~�낳��Ă����܂����B

������ʂ͎��̒ʂ�ł����B

���\�������ׂ����|�W�V�����́A���O10-1�����̒��˂�������10pips�ɋy�Ȃ������̂ŁA������~�ł��B

�S�ʓI�ɂ͗\�z������A1�N�ȏ�Ԃ��PCE�O���䂪�{1.0���ɒB�����̂ɉA���ł��B

���������Ƃ��͕����Ă��d���Ȃ��̂ł��B

����̂悤�Ȕ����ɑΉ�����V�i���I�́A�c�O�Ȃ��炠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N10��30��21:30�ɕč������w�W�uPCE�f�t���[�^�v�E���Ԏw�W�uPCE�i�l����j�E�l�����v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ��\���ʎ��́A1✕CD�O�N�䎖�O���ف[1✕CD�O���䎖�O���ف{1✕PCE���O���ف[1✕�l�������O���فA�ł��B�uCD�v�́u�R�A�f�t���[�^�v��\���A���O���ق́u�s��\�z�[�O�ʁv�ŋ��߂܂��B���̔��ʎ��ƒ��O10-1�����̕�����v���́A�ߋ�32��̔��\��81���ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����w�W�iPCE�f�t���[�^�j�Ǝ��Ԏw�W�iPCE�E�l�����j�Ƃł́A���������s��\�z�Ɣ��\���ʂ��Y�����Ƃ��͕����w�W�̕������������ւ̊�^���傫���Ȃ�܂��B

����1�����̔��������́A2✕�f�t���[�^���㍷�ف{2✕�R�A�f�t���[�^���㍷�ف{1✕�ePCE���㍷�ف{1✕�l�������㍷�فA�Ƃ������ʎ������i�v���X���z���A�}�C�i�X���A���j�Ƃ̈�v����77���ƂȂ��Ă��܂��B���㍷�قƂ����̂́i���\���ʁ[�s��\�z�j�̂��Ƃł��B - �����W�v����CPI�̎��ԍ��فi���\���ʁ[�O�ʁj�Ɩ{�w�W���ԍ��ق̕�����v���́A�͂�27����������܂���B�����W�v�łȂ����Y�����N���Ă��Ȃ����͖����ł��B

CB����ҐM�����w���⏬�����㍂�́APCE�̐�s�w�W�Ƃ����b������܂��B���������A�����W�v�̗��w�W�̎��ԍ��ق͂Ƃ���50���O��ŁA���ւ�����Ƃ͌����܂���B�����W�v�łȂ����Y�����N���Ă��Ȃ����͖����ł��B - ���������͏��������̂́A�w�W���ʂɑf���ɔ����������ł��B���\����1�����߂��Ă��b��������L�������ł����A���Ԃ��o�Ɣ�����L�������邩�ۂ��������Ȃ�܂��B

�nj��͑����Q�����A�Z�����m���J��Ԃ��Ȃ��畡����ɕ����čs���������ǂ��ł��傤�B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�_���́A�w�W��v�����͂ɂ����鎖�O���قƒ��O10-1�����̕�����v���̍����ł��B�A���A���O10-1�����͉ߋ����ςŁA����6pips�E�l��4pips��������܂���B���܂�~����Ȃ����Ƃł��B - ���O1�����́A�z�����ɒ��˂���t����Ŕ��|�W�V���������܂��B�z�����ɒ��˂Ȃ���A���邢�́A���˂��Ƃ��Ƀ|�W�V���������Ȃ���A����͒��߂܂��B

�_���́A�ߋ��̉A�������������̂́A�ߋ����ςŒ���3pips�E�l��2pips�����Ȃ����߂ł��B���O1�����́A�z������2-4pips�̃q�Q���ڗ��̂ŁA���������Ƃ��ɋt�����_�����Ƃɂ��܂��B - �w�W���\����̒��˂́A���O10-1������10pips�ȏ㒵�˂���A���̒��˂������Ɏw�W���\���O�Ƀ|�W�V�������擾���āA���\����̒��˂ŗ��m�^���ł��B