�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N03��21��

���{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v���\�O���USDJPY�������́i2017�N3��22�����\���ʌ��؍ρj

2017�N3��22��08:50�ɓ��{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v�����\����܂��B���\��2017�N2���̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���{�̌o�ώw�W�̗�ɘR�ꂸ�A�{�w�W���قڔ������܂���B���������A���̎w�W���\���̔����ɂ͏����Ȃ�����܂��B���������̂́Apips���҂���\��������܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

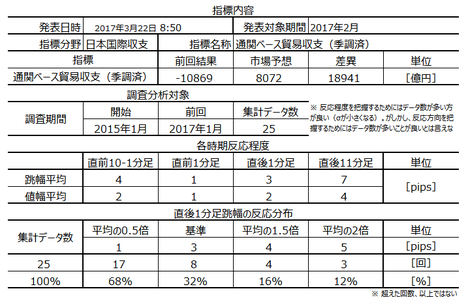

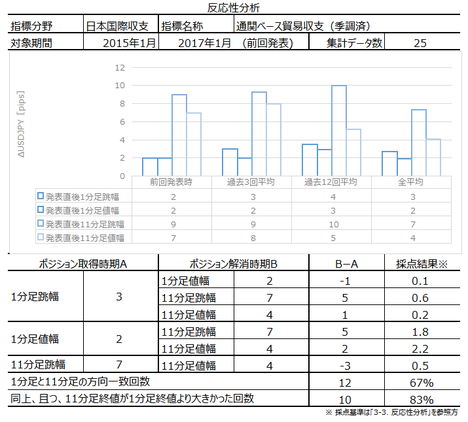

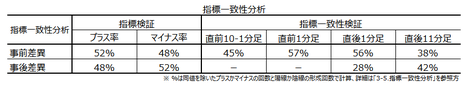

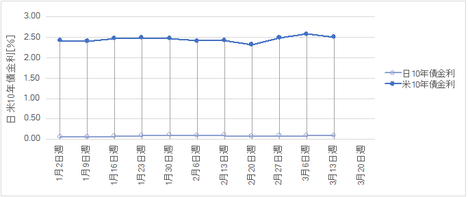

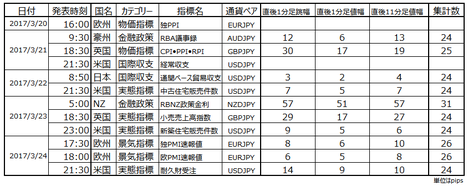

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

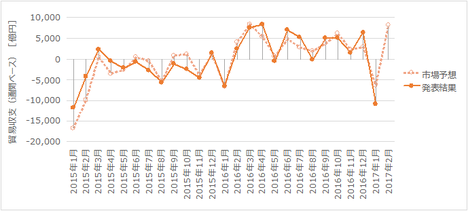

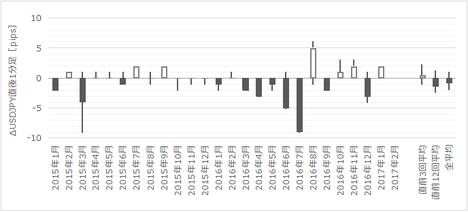

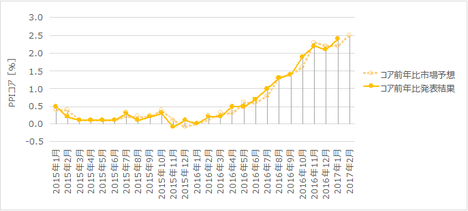

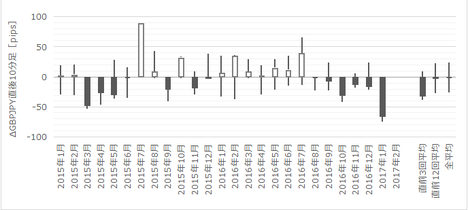

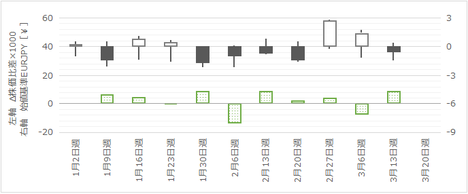

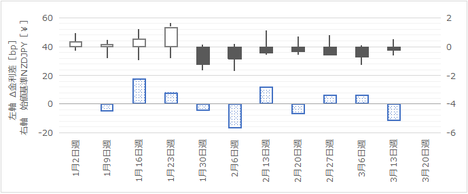

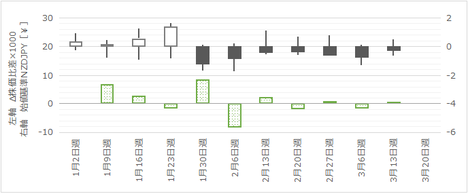

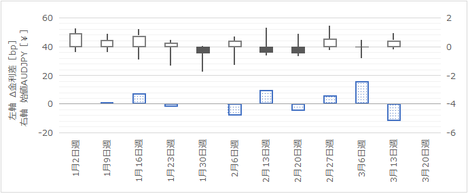

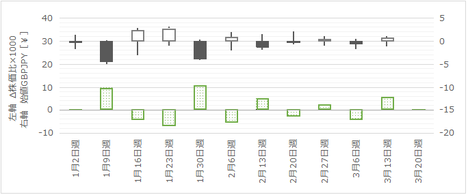

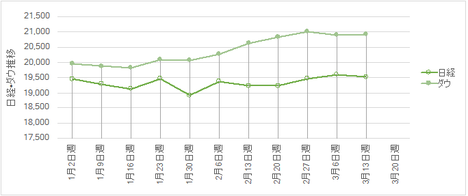

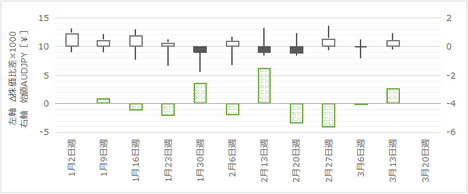

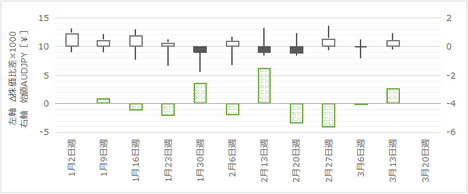

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�͒��߂Ɍ����Ȃ��قǍ������傫���Ȃ��Ă��܂��B

�����Œ��ӂ��K�v�ł��B

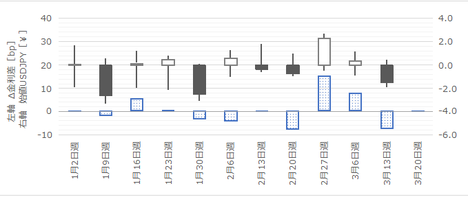

��Ɏ����w�W��v�����͂ł́A���㍷�ق��i2✕���\���ʁ[�s��\�z�[�O�ʁj�Ƃ��Ĉ����Ă��܂��B���㍷�قƔ����Ƃ̑��ւ��������̂́A�����ł͂��������ڂ������Ă݂܂��B

���̎w�W�́A�f�Վ��x�����P����ΉA���Ŕ������A��������Ηz���Ŕ�������X��������܂��B����́A���ȏ��ʂ�́u�ב֓��Ԃ̍��ێ��x�_�v�ʂ�̓����ł��B�Ⴆ�A�ߋ��̃f�[�^���������A�������Ԃɂ����Ĕ��\���ʂ��O�ʂ������Ă����Ƃ���11��܂��B��������1�������z�����������Ƃ�2��A����11�������z���������Ƃ���4������܂���B���ꂪ�����ɑ��锽���X���ł��B

���ɁA�s��\�z�Ɣ��\���ʂƂ̑召�W�ɂ��Ăł��B

�������Ԃɂ����Ďs��\�z�������\���ʂ��ǂ������Ƃ���11��܂��B��������1�������z�����������Ƃ�1��A����11�������z���������Ƃ���5��ł��B�܂��A�s��\�z�\���ʂ�����������Ƃ�14��A����1�������z�����������Ƃ�6��A����11�������z�����������Ƃ�9��ł��B

�ł��m���I�ɃA�e�ɂȂ邱�Ƃ́A�s��\�z�\���ʂ��������Ƃ�����1�������z���ɂȂ�Ȃ��i�A�������l�j�Ƃ������Ƃł��B���������A���㍷�قƒ���1�������������̊W�́A�f���Ȕ������������Ȏw�W���ۂ����킩���Ă�����ɖ𗧂��܂���B

�ł���������ɖ𗧂������Ȃ��Ƃ́A�s��\�z�\���ʂ���������Ƃ��A����11�������z���ƂȂ�X�������邱�Ƃł��B

���Ȃ݂ɁA���ێ��x�_�œ�������pips��10pips�ȉ��ł��邱�Ƃ͋����[���ł��ˁB���̐�i��v���̖f�Վ��x���\���������������̒��x�̔����ƂȂ��Ă��܂��B���ێ��x�_���̂́A���������u�ԓI�Ȃ��ƂłȂ��A�������������̖��������Ă���Ɨ������Ă��܂��B���������A�����Ƃ����Ă��ǂ̒��x�̊��Ԃ��ɂ���āA�_��������������Ă��邩�̌��_���ς��悤�Ɍ����܂��B

�K�Ɋ��Ԃ����肵�Ȃ���Έב֗\�z�͐��藧���Ȃ��A�Ƃ����̂����_�̂悤�ł��ˁB

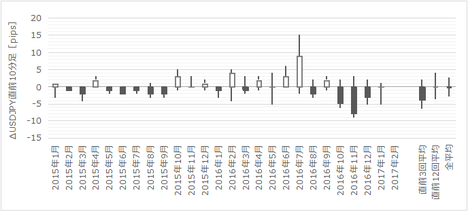

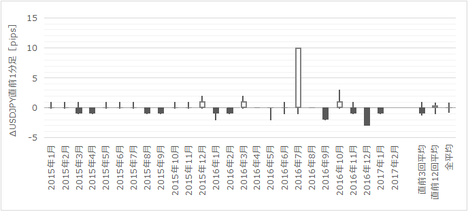

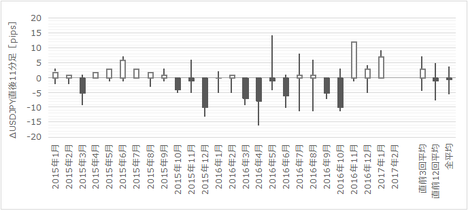

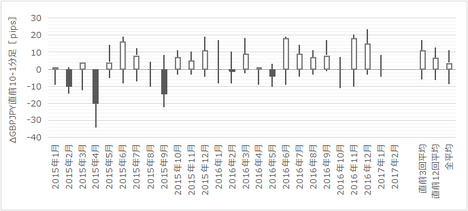

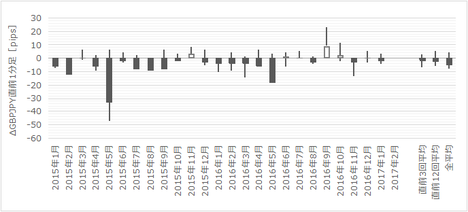

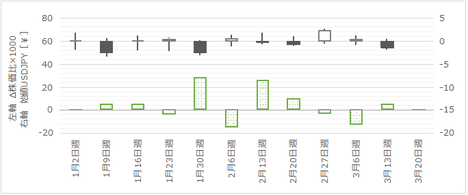

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

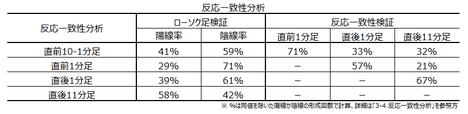

���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����̕�����v����28���i�s��v����72���j�ł��B

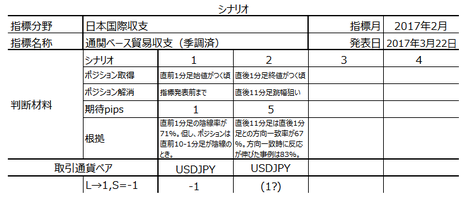

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

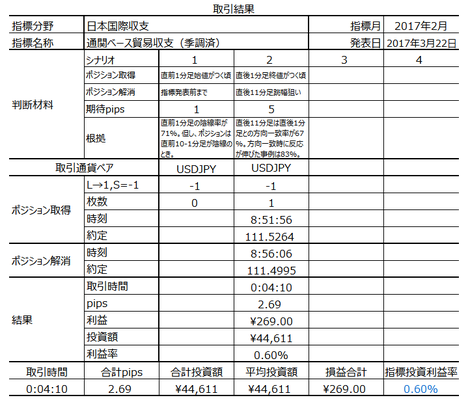

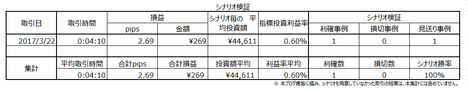

�ȉ���2017�N3��22��22:00���ɒNjL���Ă��܂��B

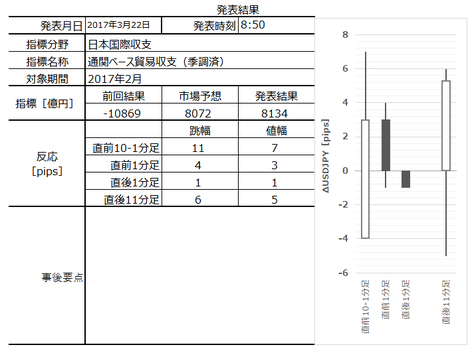

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O1�����́A���O10-1�������z���̂��߁A���O�V�i���I�ɏ]������𒆎~���܂����B

����1�����͉A���ŁA���̌�6���ギ�炢�܂œ������ɐL�тĂ��甽�]�A�ǂ��Ƃ���ŗ��m�ł��܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ւ̎��O���͎͂��̒ʂ�ł����B

���ʂ́A�͂��Ɏs��\�z������A����1�����͉A���ƂȂ�܂����B��{�ʂ�̔����ł��B

����11�����͗z���ɔ������Ă��܂����A����͂��Ƃ��Ɣ������������w�W�ł�����d������܂���B�����炭�A���̓��̓��؊��t�����ɂ�ł̓����ł��傤�B

���O�����V�i���I�͎��̒ʂ�ł��B

���O1�����͉A���ƂȂ�܂����B���������A���O10-1�����͗z���̂��߁A��L���O�z��ɏ]���|�W�V���������͎̂~�߂܂����B

�Ȃ��A����̌��ʂɂ���āA���O1�����̉A������70�����ێ����A���O10-1�����ƒ��O1�����̕�����v���͎���70���������܂��B����āA�����ȍ~�͕t�я����Ȃ��ɒ��O1�����A���̃V�i���I�ƂȂ�܂��B

�����ЂƂ̃V�i���I�ł��B

����1�����ƒ���11�����̕����͕s��v�ł����B

���������A���ۂ̎���ł͏�L�V�i���I�ɏ]���āA����1�����̉A���`�����m�F��ɒǂ������ă|�W�V�������擾�A����11�����̒������q�Q�ŗ��m�ł��܂����B

�Ō�ɁA�{�w�W�ł̎���́Apips���҂��Ȃ����Ƃ�����A�{�u���O���n�߂ď��߂Ăł��i���\���Ԃ̊W�������āj�B

���{�̌o�ώw�W�ł̎�������Ȃ��͔̂��������������߂ł��B�����āA�����̔��\��08:50�ɍs���邽�߁A09:00�̓��؊��t�����ɂ������A�ǂ����Ă�����11�����㔼�Ɍ���Ă��܂��܂��B���؊��t�����ɂ����������Ă��A����̂悤�ɋt�ɓ����Ƃ͌���܂���B�����A���̓����͎w�W�ւ̔�����������Ƃ������O�����E���͂ƁA������Ƒ_�����Ⴄ�̂ł��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���{�̌o�ώw�W�̗�ɘR�ꂸ�A�{�w�W���قڔ������܂���B���������A���̎w�W���\���̔����ɂ͏����Ȃ�����܂��B���������̂́Apips���҂���\��������܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W�ւ̔����͊�{�ɒ����ł��B�ߋ��̌X���́A�O�ʂ������\���ʂ��ǂ���ΉA���A������Ηz���A�ƂȂ��Ă��܂��B

- ���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�A���A���O1�����̉ߋ����ϒ�����1pisp�ł��B�����Ń|�W�V���������Ȃ�A1�E2pips�����l�����_���܂���B - ����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B���ɁA���\���ʂ��s��\�z����������Ƃ��ɗz���Ŕ�������X���������Ȃ��Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

�y2. ���o����z

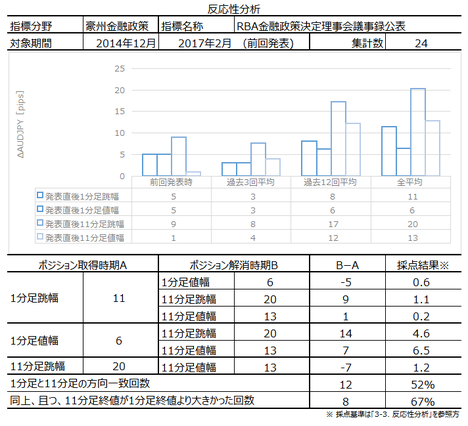

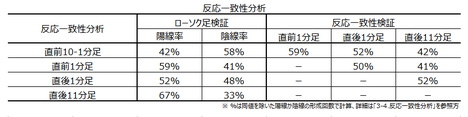

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�͒��߂Ɍ����Ȃ��قǍ������傫���Ȃ��Ă��܂��B

�����Œ��ӂ��K�v�ł��B

��Ɏ����w�W��v�����͂ł́A���㍷�ق��i2✕���\���ʁ[�s��\�z�[�O�ʁj�Ƃ��Ĉ����Ă��܂��B���㍷�قƔ����Ƃ̑��ւ��������̂́A�����ł͂��������ڂ������Ă݂܂��B

���̎w�W�́A�f�Վ��x�����P����ΉA���Ŕ������A��������Ηz���Ŕ�������X��������܂��B����́A���ȏ��ʂ�́u�ב֓��Ԃ̍��ێ��x�_�v�ʂ�̓����ł��B�Ⴆ�A�ߋ��̃f�[�^���������A�������Ԃɂ����Ĕ��\���ʂ��O�ʂ������Ă����Ƃ���11��܂��B��������1�������z�����������Ƃ�2��A����11�������z���������Ƃ���4������܂���B���ꂪ�����ɑ��锽���X���ł��B

���ɁA�s��\�z�Ɣ��\���ʂƂ̑召�W�ɂ��Ăł��B

�������Ԃɂ����Ďs��\�z�������\���ʂ��ǂ������Ƃ���11��܂��B��������1�������z�����������Ƃ�1��A����11�������z���������Ƃ���5��ł��B�܂��A�s��\�z�\���ʂ�����������Ƃ�14��A����1�������z�����������Ƃ�6��A����11�������z�����������Ƃ�9��ł��B

�ł��m���I�ɃA�e�ɂȂ邱�Ƃ́A�s��\�z�\���ʂ��������Ƃ�����1�������z���ɂȂ�Ȃ��i�A�������l�j�Ƃ������Ƃł��B���������A���㍷�قƒ���1�������������̊W�́A�f���Ȕ������������Ȏw�W���ۂ����킩���Ă�����ɖ𗧂��܂���B

�ł���������ɖ𗧂������Ȃ��Ƃ́A�s��\�z�\���ʂ���������Ƃ��A����11�������z���ƂȂ�X�������邱�Ƃł��B

���Ȃ݂ɁA���ێ��x�_�œ�������pips��10pips�ȉ��ł��邱�Ƃ͋����[���ł��ˁB���̐�i��v���̖f�Վ��x���\���������������̒��x�̔����ƂȂ��Ă��܂��B���ێ��x�_���̂́A���������u�ԓI�Ȃ��ƂłȂ��A�������������̖��������Ă���Ɨ������Ă��܂��B���������A�����Ƃ����Ă��ǂ̒��x�̊��Ԃ��ɂ���āA�_��������������Ă��邩�̌��_���ς��悤�Ɍ����܂��B

�K�Ɋ��Ԃ����肵�Ȃ���Έב֗\�z�͐��藧���Ȃ��A�Ƃ����̂����_�̂悤�ł��ˁB

�i2-2. �ߋ������j

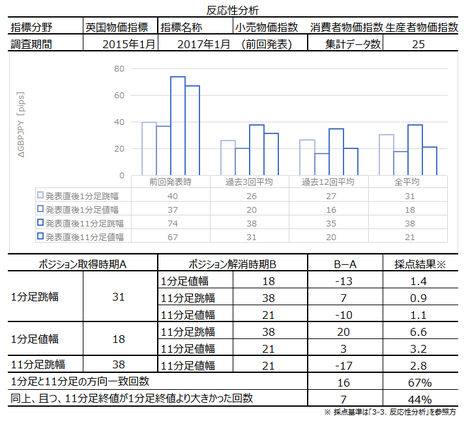

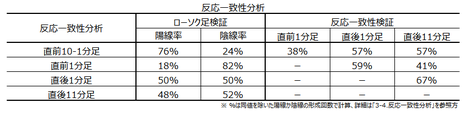

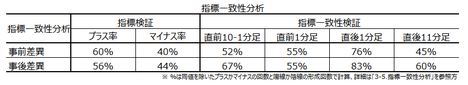

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

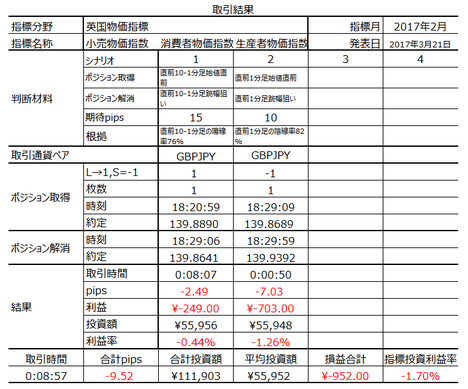

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����̕�����v����28���i�s��v����72���j�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��22��08:50���\

�ȉ���2017�N3��22��22:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����́A���O10-1�������z���̂��߁A���O�V�i���I�ɏ]������𒆎~���܂����B

����1�����͉A���ŁA���̌�6���ギ�炢�܂œ������ɐL�тĂ��甽�]�A�ǂ��Ƃ���ŗ��m�ł��܂����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ւ̎��O���͎͂��̒ʂ�ł����B

- �{�w�W�ւ̔����͊�{�ɒ����ł��B�ߋ��̌X���́A�O�ʂ������\���ʂ��ǂ���ΉA���A������Ηz���A�ƂȂ��Ă��܂��B

���ʂ́A�͂��Ɏs��\�z������A����1�����͉A���ƂȂ�܂����B��{�ʂ�̔����ł��B

����11�����͗z���ɔ������Ă��܂����A����͂��Ƃ��Ɣ������������w�W�ł�����d������܂���B�����炭�A���̓��̓��؊��t�����ɂ�ł̓����ł��傤�B

�y9. �V�i���I���z

���O�����V�i���I�͎��̒ʂ�ł��B

- ���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�A���A���O1�����̉ߋ����ϒ�����1pisp�ł��B�����Ń|�W�V���������Ȃ�A1�E2pips�����l�����_���܂���B

���O1�����͉A���ƂȂ�܂����B���������A���O10-1�����͗z���̂��߁A��L���O�z��ɏ]���|�W�V���������͎̂~�߂܂����B

�Ȃ��A����̌��ʂɂ���āA���O1�����̉A������70�����ێ����A���O10-1�����ƒ��O1�����̕�����v���͎���70���������܂��B����āA�����ȍ~�͕t�я����Ȃ��ɒ��O1�����A���̃V�i���I�ƂȂ�܂��B

�����ЂƂ̃V�i���I�ł��B

- ����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B���ɁA���\���ʂ��s��\�z����������Ƃ��ɗz���Ŕ�������X���������Ȃ��Ă��܂��B

����1�����ƒ���11�����̕����͕s��v�ł����B

���������A���ۂ̎���ł͏�L�V�i���I�ɏ]���āA����1�����̉A���`�����m�F��ɒǂ������ă|�W�V�������擾�A����11�����̒������q�Q�ŗ��m�ł��܂����B

�Ō�ɁA�{�w�W�ł̎���́Apips���҂��Ȃ����Ƃ�����A�{�u���O���n�߂ď��߂Ăł��i���\���Ԃ̊W�������āj�B

���{�̌o�ώw�W�ł̎�������Ȃ��͔̂��������������߂ł��B�����āA�����̔��\��08:50�ɍs���邽�߁A09:00�̓��؊��t�����ɂ������A�ǂ����Ă�����11�����㔼�Ɍ���Ă��܂��܂��B���؊��t�����ɂ����������Ă��A����̂悤�ɋt�ɓ����Ƃ͌���܂���B�����A���̓����͎w�W�ւ̔�����������Ƃ������O�����E���͂ƁA������Ƒ_�����Ⴄ�̂ł��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N03��20��

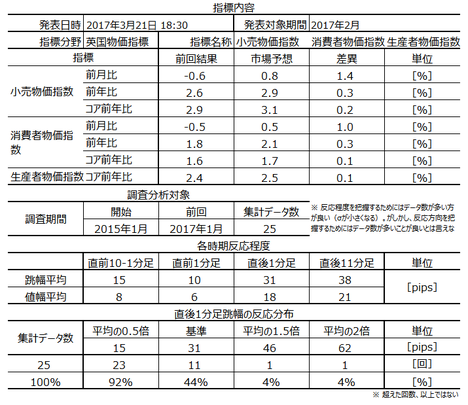

�p�������w�W�uCPI�ERPI�EPPI�v���\�O���GBPJPY�������́i2017�N3��21��18:30���\���ʌ��؍ρj

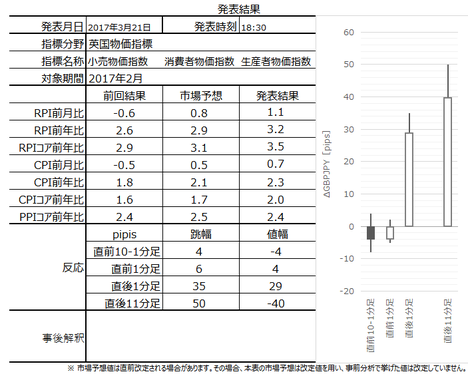

2017�N3��21��18:30�ɉp�������w�W�uCPI�ERPI�EPPI�v�����\����܂��BCPI�͏���ҕ����w���ARPI�͏��������w���APPI�͐��Y�ҕ����w���A�̂��Ƃł��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

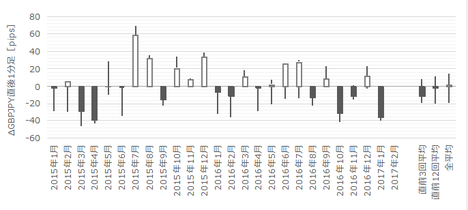

�s��͖��炩�ɑO�����ʂ���̉��P��\�z���Ă��܂��B�܂��A�ߋ����ς̔�����30pips�ɒB���Ă���A�傫�Ȕ���������w�W���ƌ�����ł��傤�B����1�����������ߋ��ő�̂Ƃ���69pips�i2015�N7�����f�[�^�A���N8��18�����\�j�ƂȂ��Ă��܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�����́A���Y�ҁ�����������҂̏��ɔg�y����ƍl�����܂��B���̎�v���ł͂���畨���w�����ʁX�ɔ��\����܂����A�p���͈�x�ɔ��\���Ă��܂��B

CPI�́A����҂̐��i�E�T�[�r�X�w�����i���w���������w�W�ŁA�ǂ̍��ł��ŏd������Ă��܂��B�p���͔N2���̃C���t���ڕW���ݒ肳��Ă��܂��BCPI�R�A�́ACPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł̓^�o�R�E�A���R�[���̉��i�ϓ����傫���̂ł��傤���B�s�v�c�ł��B

RPI�Ɋ܂܂��CPI�Ɋ܂܂�Ȃ��ΏۂɏZ������܂��BRPI�ł�CPI�������l�������Ȃ�܂��BRPI�R�A�́ARPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł͔N�����t�z���@���ɂ����RPI�K���Ō��肳��Ă��܂��B

PPI�͂��܂�傫�Ȕ������Ȃ��悤�Ɍ����܂��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

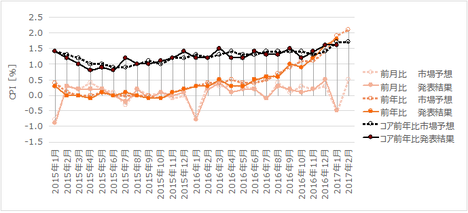

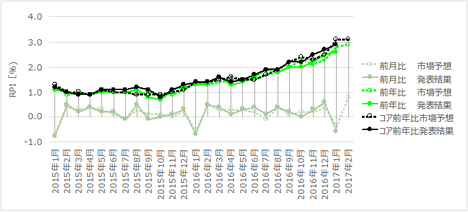

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B�ォ��CPI�ERPI�EPPI�ł��B

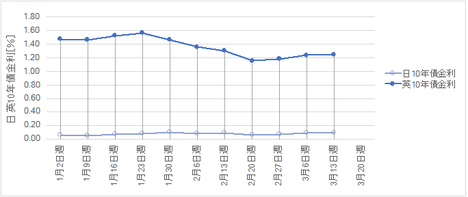

�p���̕�����2015�N�㔼����㏸���Ă��܂��B����́A���Ԏw�W�̉��P�ɔ����ٗp�N���E�����㏸�Ƃ����]�܂��������㏸�ł͂���܂���BEURGBP�̏㏸�EGBPUSD�̉��~�i�������GBP���j�������ƍl����ƁA�����I�ɕ������܂��B���g����FX��Ђ̌����`���[�g�Ō��Ă��������B

���̂悤�ɉ��߂���ƁA�p�������w�W���\���ɂ͕������בւɉe����^������̂́A�S���ԓI�ɂ͈בւ������i�O����j�ɉe����^����Ƒ����������ǂ������ł��B�����āA���\�����2�����f�[�^��CPI�O����ERPI�O����͑ΑO���啝���P�ƂȂ��Ă��܂��B�Ƃ��낪�A2016�N10���ȍ~��EURGBP��GBPUSD�́A2016�N10�������S�̓I��GBP���̑��ɂȂ��Ă��܂��B

�܂荡��A�s��\�z�قǂɂ͕����㏸���Ă��Ȃ��̂ł͂Ȃ��ł��傤���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����͗z����76���ƂȂ��Ă��܂��B

���ɁA���O1�����͉A����82���ƂȂ��Ă��܂��B

�����āA����1�����͎��O���فi����̓v���X�j�Ƃ̕�����v����76���ƂȂ��Ă��܂��B���㍷�قƂ̕�����v����83������̂ŁA�w�W���ǂ���Αf���ɗz���A������ΉA���Ŕ������Ă������Ƃ��킩��܂��B

�Ō�ɁA����11�����͒��O1�����Ƃ̕�����v����67���i3���2��j������̂́A����1�����I�l��������11�����I�l���L�т����Ƃ�44����������܂���B����āA�������������Ă���ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�ȉ��́A���̓V�[�g�̂ݓY�t���Ă����܂��B���͌��ʂɂ��ẮA��L���[�\�N�����̍��ŋL�ڂ��Ă��܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��22��21:30���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

�����܂����B

�R�A��CPI�ERPI�EPPI�Ƃ����N���2���ȏ�㏸�ł��B

BOE��CPI��2�����Ă��e�F����|�����\���Ă��܂��B�m���A�ߋ��ɂ͉���5���܂ŗ��グ���Ȃ��������Ƃ�������܂��BBOE�͊ȒP�ɐ����ύX���Ȃ��̂ł��B

���������A�u�ǂ�����v�Ƃ������́A�����Ƃ��ꂩ��傫���Ȃ�̂ł��傤�B

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ɂ��ẮA�ȉ��̂悤�Ɏ��O���͂��Ă��܂����B

���ʂ͑S�ʂɎs��\�z������܂����B

�בւƂ̎��ԍ����A�בֈȊO�̗\���ɂ��āA�����𑱂��܂��B�ʕ��E�ʕ��͂�\����܂���B

���ɁA�V�i���I�ɂ��Ăł��B���O�ɗp�ӂ��Ă����V�i���I�͎��̒ʂ�ł��B

���ɒ�ʕ��͂��O���܂ŁA�萫���͂ƒ�ʕ��͂̌��_���قȂ�ꍇ�ɂ́A��ʕ��͌��_��D�悵�܂��傤�B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�s��͖��炩�ɑO�����ʂ���̉��P��\�z���Ă��܂��B�܂��A�ߋ����ς̔�����30pips�ɒB���Ă���A�傫�Ȕ���������w�W���ƌ�����ł��傤�B����1�����������ߋ��ő�̂Ƃ���69pips�i2015�N7�����f�[�^�A���N8��18�����\�j�ƂȂ��Ă��܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �w�W�̒萫���͌��_�͎��̒ʂ�ł��B

���Ȃ킿�A�{�w�W���\���ɂ����������בւɉe����^������̂́A�S���ԓI�ɂ͈בւ������i�O����j�ɉe����^���Ă��܂��B���\�����2�����f�[�^��CPI�O����ERPI�O����͑ΑO���啝���P�ƂȂ��Ă��܂��B�Ƃ��낪�A2016�N10���ȍ~��EURGBP��GBPUSD�́A2016�N10�������S�̓I��GBP���̑��ɂȂ��Ă��܂��B

����āA����͎s��\�z�قǑS�ʓI�ɕ����㏸���Ă��Ȃ��̂ł͂Ȃ��ł��傤���B�A���ł̏��������A�����_�ł��B - ���̔�����\�z���Ă��܂��B

�܂��A���O10-1�����͉ߋ��ɗz����76���ƂȂ��Ă��܂��B����́A�s��\�z���S�ʓI�ɉ��P�ƂȂ��Ă��邱�Ƃƈ�v���Ă��܂��B

���ɁA���O1�����͉A����82���ƂȂ��Ă��܂��B��r�I�傫����������w�W�ł́A���̂悤�ɒ��O1�������A���ɂȂ邱�Ƃ��������̂ł��B

�����͎��ۂ̃`���[�g����قNjɒ[�ɓ����Ă��Ȃ�����A�|�W�V����������Ă݂܂��B - ����͎w�W���\��ɂ̓|�W�V�����������܂���B

�܂��A����1�����͎��O���فi����̓v���X�j�Ƃ̕�����v����76���A�Ƃ�����ʕ��͌��ʂƂȂ��Ă��܂��B����A��q�̒萫���͂ł͍���͉A���Ƃ����\���������ƌ��_�t���Ă��܂��B�ӂ��̕��͌��ʂ��������Ă���A�w�W���\���ׂ����ƂɂȂ钼��1�����ł̎������߂܂��B

���ɁA����1�����ƒ���11�����̕�����v����67������܂��B�f���ɍl����A�ǂ������ă|�W�V�����������Ă��ǂ������ł����A����1�����I�l��������11�����I�l���L�т����Ƃ�44����������܂���B�Ȃ�A����������҂��āA���������̕����ɑ��t���肷��̂́u�t����v������ʖڂł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�����́A���Y�ҁ�����������҂̏��ɔg�y����ƍl�����܂��B���̎�v���ł͂���畨���w�����ʁX�ɔ��\����܂����A�p���͈�x�ɔ��\���Ă��܂��B

CPI�́A����҂̐��i�E�T�[�r�X�w�����i���w���������w�W�ŁA�ǂ̍��ł��ŏd������Ă��܂��B�p���͔N2���̃C���t���ڕW���ݒ肳��Ă��܂��BCPI�R�A�́ACPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł̓^�o�R�E�A���R�[���̉��i�ϓ����傫���̂ł��傤���B�s�v�c�ł��B

RPI�Ɋ܂܂��CPI�Ɋ܂܂�Ȃ��ΏۂɏZ������܂��BRPI�ł�CPI�������l�������Ȃ�܂��BRPI�R�A�́ARPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł͔N�����t�z���@���ɂ����RPI�K���Ō��肳��Ă��܂��B

PPI�͂��܂�傫�Ȕ������Ȃ��悤�Ɍ����܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B�ォ��CPI�ERPI�EPPI�ł��B

�p���̕�����2015�N�㔼����㏸���Ă��܂��B����́A���Ԏw�W�̉��P�ɔ����ٗp�N���E�����㏸�Ƃ����]�܂��������㏸�ł͂���܂���BEURGBP�̏㏸�EGBPUSD�̉��~�i�������GBP���j�������ƍl����ƁA�����I�ɕ������܂��B���g����FX��Ђ̌����`���[�g�Ō��Ă��������B

���̂悤�ɉ��߂���ƁA�p�������w�W���\���ɂ͕������בւɉe����^������̂́A�S���ԓI�ɂ͈בւ������i�O����j�ɉe����^����Ƒ����������ǂ������ł��B�����āA���\�����2�����f�[�^��CPI�O����ERPI�O����͑ΑO���啝���P�ƂȂ��Ă��܂��B�Ƃ��낪�A2016�N10���ȍ~��EURGBP��GBPUSD�́A2016�N10�������S�̓I��GBP���̑��ɂȂ��Ă��܂��B

�܂荡��A�s��\�z�قǂɂ͕����㏸���Ă��Ȃ��̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����͗z����76���ƂȂ��Ă��܂��B

���ɁA���O1�����͉A����82���ƂȂ��Ă��܂��B

�����āA����1�����͎��O���فi����̓v���X�j�Ƃ̕�����v����76���ƂȂ��Ă��܂��B���㍷�قƂ̕�����v����83������̂ŁA�w�W���ǂ���Αf���ɗz���A������ΉA���Ŕ������Ă������Ƃ��킩��܂��B

�Ō�ɁA����11�����͒��O1�����Ƃ̕�����v����67���i3���2��j������̂́A����1�����I�l��������11�����I�l���L�т����Ƃ�44����������܂���B����āA�������������Ă���ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�U. ����

�ȉ��́A���̓V�[�g�̂ݓY�t���Ă����܂��B���͌��ʂɂ��ẮA��L���[�\�N�����̍��ŋL�ڂ��Ă��܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��21��18:30���\

�ȉ���2017�N3��22��21:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�����܂����B

�R�A��CPI�ERPI�EPPI�Ƃ����N���2���ȏ�㏸�ł��B

BOE��CPI��2�����Ă��e�F����|�����\���Ă��܂��B�m���A�ߋ��ɂ͉���5���܂ŗ��グ���Ȃ��������Ƃ�������܂��BBOE�͊ȒP�ɐ����ύX���Ȃ��̂ł��B

���������A�u�ǂ�����v�Ƃ������́A�����Ƃ��ꂩ��傫���Ȃ�̂ł��傤�B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ɂ��ẮA�ȉ��̂悤�Ɏ��O���͂��Ă��܂����B

- �w�W�̒萫���͌��_�͎��̒ʂ�ł��B

���Ȃ킿�A�{�w�W���\���ɂ����������בւɉe����^������̂́A�S���ԓI�ɂ͈בւ������i�O����j�ɉe����^���Ă��܂��B���\�����2�����f�[�^��CPI�O����ERPI�O����͑ΑO���啝���P�ƂȂ��Ă��܂��B�Ƃ��낪�A2016�N10���ȍ~��EURGBP��GBPUSD�́A2016�N10�������S�̓I��GBP���̑��ɂȂ��Ă��܂��B

����āA����͎s��\�z�قǑS�ʓI�ɕ����㏸���Ă��Ȃ��̂ł͂Ȃ��ł��傤���B�A���ł̏��������A�����_�ł��B

���ʂ͑S�ʂɎs��\�z������܂����B

�בւƂ̎��ԍ����A�בֈȊO�̗\���ɂ��āA�����𑱂��܂��B�ʕ��E�ʕ��͂�\����܂���B

���ɁA�V�i���I�ɂ��Ăł��B���O�ɗp�ӂ��Ă����V�i���I�͎��̒ʂ�ł��B

- ���̔�����\�z���Ă��܂��B

�܂��A���O10-1�����͉ߋ��ɗz����76���ƂȂ��Ă��܂��B����́A�s��\�z���S�ʓI�ɉ��P�ƂȂ��Ă��邱�Ƃƈ�v���Ă��܂��B

���ɁA���O1�����͉A����82���ƂȂ��Ă��܂��B��r�I�傫����������w�W�ł́A���̂悤�ɒ��O1�������A���ɂȂ邱�Ƃ��������̂ł��B

�����͎��ۂ̃`���[�g����قNjɒ[�ɓ����Ă��Ȃ�����A�|�W�V����������Ă݂܂��B - ����͎w�W���\��ɂ̓|�W�V�����������܂���B

�܂��A����1�����͎��O���فi����̓v���X�j�Ƃ̕�����v����76���A�Ƃ�����ʕ��͌��ʂƂȂ��Ă��܂��B����A��q�̒萫���͂ł͍���͉A���Ƃ����\���������ƌ��_�t���Ă��܂��B�ӂ��̕��͌��ʂ��������Ă���A�w�W���\���ׂ����ƂɂȂ钼��1�����ł̎������߂܂��B

���ɁA����1�����ƒ���11�����̕�����v����67������܂��B�f���ɍl����A�ǂ������ă|�W�V�����������Ă��ǂ������ł����A����1�����I�l��������11�����I�l���L�т����Ƃ�44����������܂���B�Ȃ�A����������҂��āA���������̕����ɑ��t���肷��̂́u�t����v������ʖڂł��B

���ɒ�ʕ��͂��O���܂ŁA�萫���͂ƒ�ʕ��͂̌��_���قȂ�ꍇ�ɂ́A��ʕ��͌��_��D�悵�܂��傤�B

�y9. �V�i���I���z

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:43| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

���B���Z����uRBA���Z���藝����c���^�v���\�O���AUDJPY�������́i2017�N3��21��09:30���\���ʌ��؍ρj

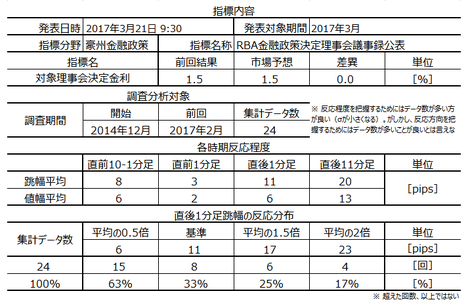

2017�N2��21��09:30�ɍ��B���Z����uRBA���Z���藝����c���^�v�����\����܂��B������\�����c���^��2017�N3��7���̗�����ł��B

�ߋ��������\�ɐ������Ă����܂����B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���\����́A���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾����������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A���\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{���\���̎�����l���Ă���l�̂��߂ɁA�ߋ��X���ƕ��͌��_��Z�߂Ă����܂��B�����A�����E���͌��ʂ���́A����̎���͂����߂ł��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

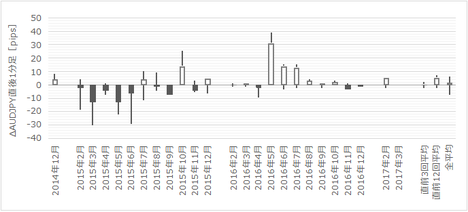

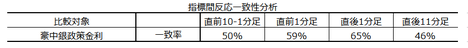

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�ȗ����܂��B

�ł��f���Ȕ���������₷���n�l�����1�����̂݉��}�Ɏ����Ă����܂��B���O10-1�����E���O1�����E����11�����̑O�X��܂ł�23�̎n�l����[�\�N���́A�����������Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�Ȃ��ARBA����������\���i���Z������������j�Ɠ��c���^���\���̎n�l����[�\�N���̈�v���́A���\�̂悤�ɂȂ�܂��B���Ȃ݂ɁA�O��3��7���́u�s��\�z�ʂ茻��ێ��v���\���̒���1�����͉A���ł����B

�s��\�z�����\���ʂƈقȂ�ꍇ�Ƌ�������̏ꍇ���������Ԓ��ɏ��Ȃ��̂ŁA�{���͂͊������܂����B

����́A������s���܂���B

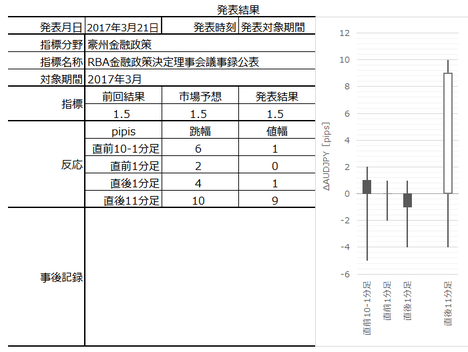

�ȉ���2017�N3��21��13:00���ɒNjL���Ă��܂��B

�{���\�ɂ�锽���͎��̒ʂ�ł����B

����̓|�W�V����������Ă��܂���B

�܂��A���\���e�Ɋւ��āA�ł��B

���O���͉͂��L�̒ʂ�ł��B

�c���^�̓��e�́ANAB����T�Z��[���𗘏グ�������Ƃ𗠕t����悤�ɁARBA�́u�Z��s����M�ւ̌��O�v�������Ă��܂��B�����āu��i�̗������������ɍ���Ȃ��v�|�̓��e�ƂȂ��Ă��܂��B������܂߂��c���v�|�́A���̒ʂ�ł��B�Ȃ��A���̗v�_�v��͓���Ɉ˂���̂ł���A�����ȍ~�̑��@�֓��̉���L�������Q�Ƃ��������B

�Ƃ�����A����̋c���^�v�_�v��ł��B

���ȂA����́B

����قǎx���ŗ�ȓ��e�̂܂܋c���^�����\���邱�Ƃ́A���̒���ł܂��ő��Ɍ����܂���B����ȏ�͗������������Ȃ��̂Ȃ�A���������������l�q�����K�v�A�ƋL�^����Ηǂ������̂ł��B

�Ȃ��A������߂��Ԉ���Ă���\��������̂ŁA���ꂮ������m�ɂ͑��@�ւɂ�����L�����Q�Ɗ肢�܂��B����������҂��Ă��܂��B

���ɃV�i���I�ɂ��Ăł��B

���O���͉͂��L���_�Ƃ��Ă��܂����B

����̌��ʂ�����1�����ƒ���11�����������s��v�ƂȂ������Ƃ͋��R�ł��B�Ƃ�����A������v���������Ȃ��̂Ɂi���݂�70�����x��ڈ��ɂ��Ă��܂��j�A�ǂ������Ń|�W�V���������ׂ��ł͂���܂���B

�|�W�V�����������Ȃ��\�肾�����̂ŁA�V�i���I�͗p�ӂ��Ă��܂���ł����B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ߋ��������\�ɐ������Ă����܂����B

�{�c���^�̌��ƂȂ�O����ł́u�s��\�z�ʂ�Ɍ���ێ��v�����_�ł��B����1�����E����11�����Ƃ��ɉA���ł̔����ƂȂ��Ă��܂����B

���\����́A���܂ɑ傫���������邱�Ƃ�����悤�ɓǂݎ��܂����A����͎s��\�z�Ȃ����͔��\���ʂ��������肾����������܂ނ��߂ł��B����āA����̂悤�ɗ�����_���u�s��\�z�ʂ�Ɍ���ێ��v�������ꍇ�̋c���^���\���́A���\���ϒl�����X�ɏ����Ȕ����ƂȂ�܂��B

�{���\���̎�����l���Ă���l�̂��߂ɁA�ߋ��X���ƕ��͌��_��Z�߂Ă����܂��B�����A�����E���͌��ʂ���́A����̎���͂����߂ł��܂���B

- RBA���Z����������ւ̍ő�S���́A����������܂߂����Z�����ύX�ւ̃q���g�̗L���ł��B�O��c���^�ł́ARBA���u�O�l����GDP���ꎞ�I�����ƌ��Ȃ��Ă���v���Ƃ��m�F�ł��܂����B����́A�X�Ȃ闘�������l�����Ȃ�����ŁA���グ�����̑O��ƂȂ�u�������܂��f�[�^�Ŋm�F�ł��Ă��Ȃ��v�Ƃ������Ƃł�����܂��B

���\�c���^�ɂ�锽���͕��ς�菬�����Ȃ肻���ł��B - ���Ȃ݂ɁA�{�c���^���\�Ɠ����ɁA�l�����Z��i�w�������\����܂��B������̉ߋ����ϔ�����RBA���Z���藝����c���^�Ƃقړ����x�ł��B���傤�ǐ�T�ANAB���Z��[�������̗��グ�\���Ă��܂����B�ׂ��ȃf�[�^����������A�����������Z�@�ւ̓����͎s����Ԃ��������Ă���A�Ƒ������܂��B

����āA������̎w�W�ł̔����́A�z���ƂȂ���Z�������A�ƍl���Ă��܂��B - ��^���͂̌��ʂ���́A���������̕�����������Ă��܂���B�܂��A����1�����ƒ���11�����̕�����v����52����������܂���B���̐����ł́A�������������Ă���ǂ������ă|�W�V���������܂���B

����āA����͎�����s���܂���B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

RBA�c���^�̗v�_�́u����������藝�R�i���j�j�v�u�C���t�������v�u�o�ό��ʂ��v�ł��B

���������A�ł��S�������������������j�ɂ��ẮA�����Ύs��\�z�𗠐��ăT�v���C�Y���N�����Ă��܂��B�܂�A���ʂ��猾���i�T�v���C�Y��������ȏ�j�ł��S������u��������v���ǂݎ��Ă��Ȃ��A�Ƃ������ƂɂȂ�܂��B

����ɂ��ւ�炸�A���\���ꂽ�c���^���玟��̗�������\��������Ȃ����߁A���e�ɂ���Ă�AUD���傫���������܂��B�^�S�ËS�������āA�ǂ̕����ɂ���ċc���^���\���̔������������܂�̂��͂킩��Ȃ��A�Ƃ����̂��{���ł��B

�ނ���l�I�ɂ́A�����ɖ𗧂�ƌ����Ȃ����̂́A���I�@�ւɂ��C���t��������o�ό��ʂ��߂̌o�ώw�W�̉��߂����������ƂɎg�������𗧂A�ƍl���Ă��܂��B�����������B�o�ςɊւ��ē���ł�����́A�ĉ����ɔ�ׂď��Ȃ��̂ł�����B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�ȗ����܂��B

�i2-2. �ߋ������j

�ł��f���Ȕ���������₷���n�l�����1�����̂݉��}�Ɏ����Ă����܂��B���O10-1�����E���O1�����E����11�����̑O�X��܂ł�23�̎n�l����[�\�N���́A�����������Q�Ɗ肢�܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�Ȃ��ARBA����������\���i���Z������������j�Ɠ��c���^���\���̎n�l����[�\�N���̈�v���́A���\�̂悤�ɂȂ�܂��B���Ȃ݂ɁA�O��3��7���́u�s��\�z�ʂ茻��ێ��v���\���̒���1�����͉A���ł����B

�y5. �w�W��v�������z

�s��\�z�����\���ʂƈقȂ�ꍇ�Ƌ�������̏ꍇ���������Ԓ��ɏ��Ȃ��̂ŁA�{���͂͊������܂����B

�y6. �V�i���I�쐬�z

����́A������s���܂���B

2017�N3��21��09:30���\

�ȉ���2017�N3��21��13:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{���\�ɂ�锽���͎��̒ʂ�ł����B

�i7-2. ������ʁj

����̓|�W�V����������Ă��܂���B

�y8. �������͌��z

�܂��A���\���e�Ɋւ��āA�ł��B

���O���͉͂��L�̒ʂ�ł��B

- RBA���Z����������ւ̍ő�S���́A����������܂߂����Z�����ύX�ւ̃q���g�̗L���ł��B�O��c���^�ł́ARBA���u�O�l����GDP���ꎞ�I�����ƌ��Ȃ��Ă���v���Ƃ��m�F�ł��܂����B����́A�X�Ȃ闘�������l�����Ȃ�����ŁA���グ�����̑O��ƂȂ�u�������܂��f�[�^�Ŋm�F�ł��Ă��Ȃ��v�Ƃ������Ƃł�����܂��B

���\�c���^�ɂ�锽���͕��ς�菬�����Ȃ肻���ł��B - ���Ȃ݂ɁA�{�c���^���\�Ɠ����ɁA�l�����Z��i�w�������\����܂��B������̉ߋ����ϔ�����RBA���Z���藝����c���^�Ƃقړ����x�ł��B���傤�ǐ�T�ANAB���Z��[�������̗��グ�\���Ă��܂����B�ׂ��ȃf�[�^����������A�����������Z�@�ւ̓����͎s����Ԃ��������Ă���A�Ƒ������܂��B

����āA������̎w�W�ł̔����́A�z���ƂȂ���Z�������A�ƍl���Ă��܂��B

�c���^�̓��e�́ANAB����T�Z��[���𗘏グ�������Ƃ𗠕t����悤�ɁARBA�́u�Z��s����M�ւ̌��O�v�������Ă��܂��B�����āu��i�̗������������ɍ���Ȃ��v�|�̓��e�ƂȂ��Ă��܂��B������܂߂��c���v�|�́A���̒ʂ�ł��B�Ȃ��A���̗v�_�v��͓���Ɉ˂���̂ł���A�����ȍ~�̑��@�֓��̉���L�������Q�Ƃ��������B

�Ƃ�����A����̋c���^�v�_�v��ł��B

- RBA��3��������Ő��������1.5���ɐ����u���Ă��܂��B���̋���������8�����A���ʼnߋ��Œ�ł��B

���̗��R�Ƃ��āA��������̐����u������������уC���t���ڕW�ƍ��v����Ƃ̌����������܂����B - �����ƌv����������y�[�X�ő������Ă��荂�����ȓ_�܂���ƁA�����̐L�т����������}�������\���ɂ��Č��y����Ă��܂��B

�����āA���h���㏸�́A�z�Ǝ哱�̐�������̈ڍs��������ƁA�܂��w�E���Ă��܂��B

�ア�����w�W��p�[�g�J���҂ւ̕肪�����钆�ŁA�J���s��̐�����]������͈̂ˑR����Ƃ��������������Ă��܂��B

���ɁA�Z����p�̎���ꂪ�����A�s�s���̏Z��}���������Ƃ���A�Z��s��́u���X�N�̍��܂�v������ꂽ�Ǝw�E���Ă��܂��B�ߔM���鍑���Z��s��Ń��X�N�����܂邱�Ƃ��w�E���A���Z�������i�Ɗɘa����\�����Ⴂ���Ƃ��������Ă��܂��B - ���������w�E�������A�S�ʌ��_�Ƃ��Ă͍��B�o�ς��قڊy�ς��Ă��܂��B��������o�[�́A�o�ϐ����͊ɂ₩�ɉ������A����2�N�Ő��ݐ�����������Ɨ\�z���Ă��܂��B

���ȂA����́B

����قǎx���ŗ�ȓ��e�̂܂܋c���^�����\���邱�Ƃ́A���̒���ł܂��ő��Ɍ����܂���B����ȏ�͗������������Ȃ��̂Ȃ�A���������������l�q�����K�v�A�ƋL�^����Ηǂ������̂ł��B

�Ȃ��A������߂��Ԉ���Ă���\��������̂ŁA���ꂮ������m�ɂ͑��@�ւɂ�����L�����Q�Ɗ肢�܂��B����������҂��Ă��܂��B

���ɃV�i���I�ɂ��Ăł��B

���O���͉͂��L���_�Ƃ��Ă��܂����B

- ��^���͂̌��ʂ���́A���������̕�����������Ă��܂���B�܂��A����1�����ƒ���11�����̕�����v����52����������܂���B���̐����ł́A�������������Ă���ǂ������ă|�W�V���������܂���B

����āA����͎�����s���܂���B

����̌��ʂ�����1�����ƒ���11�����������s��v�ƂȂ������Ƃ͋��R�ł��B�Ƃ�����A������v���������Ȃ��̂Ɂi���݂�70�����x��ڈ��ɂ��Ă��܂��j�A�ǂ������Ń|�W�V���������ׂ��ł͂���܂���B

�y9. �V�i���I���z

�|�W�V�����������Ȃ��\�肾�����̂ŁA�V�i���I�͗p�ӂ��Ă��܂���ł����B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:42| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

4-3. ���B�o�ώw�WDB�i3��20���X�V�j

���B�w�W�ł�EURJPY�Ŏ�����s���Ă��܂��B

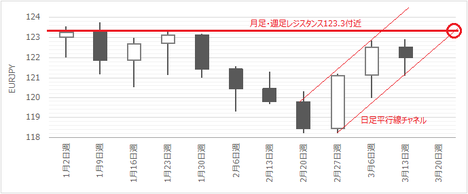

�`���[�g���͂ł́A�������㏸�`���l����ʂ��āA�T���E������123.3�~�t�߂ɂ��郌�W�X�A���X�Ƀg���C���ł��B�e�N�j�J���w�W���͂́A�㏸�g�����h�I�Ղ��������Ă��܂����A����1�T���炢�l�q�����Ȃ��ƁA�g�����h�p�����ۂ����킩��܂���B�t�@���_�����^���w�W���͂ł́A���G�Ȑ����I�s���������ɂ��ւ�炸�A�����⊔���̓����Ƃ̑��ւ����ɋ����ł��B

EUR�́AUSD�Ɏ�������K�͂ƂȂ�܂��BUSD�EEUR�Ɏ����K�͂̒ʉ݂�JPY�A���̎���GBP�ł��i�������͕s���j�B���݁A�pEU���E���E�M���V�������E��v���I���Ɛ����ۑ�𑽂������Ă��܂��B

�p����EU����ɂ��ւ�炸�A�����̐�������C���t�����̉��P��EUR���̓����������邱�Ƃ́A�����ӊO�ł��B�p��EU���E�ʼnp�����x�����R�X�g��P��������Ɗŕ��ɉ߂��Ȃ��̂ɁA���2�ʂ̌o�ϋK�͂������p�����������B�̕����A�o�ϋK�͏k���Ƃ����_�ł������I���z�̚ʑ��Ƃ����_�ł��_���[�W�͑傫���A�Ƃ����l�����܂���B

���������A���ۂ̒ʉ݂̓��������Ă���ƁAGBP��EUR��蔄���Ă���悤�Ɍ����܂��B��͂�A�P���ɐ��l���ł��Ȃ����Ƃ𑨂��邱�Ƃ́A��X�A�}�`���A���v���t�F�V���i���ɏ��ĂȂ��A�Ƃ������ƂȂ̂ł��傤�B

�ȑO�ɂ������܂������A���B��͂����������Ƃ������悤�ȋC�����܂��i��O�ɂ��m������ȗ��R�ő����E�������t������܂����ˁj�B

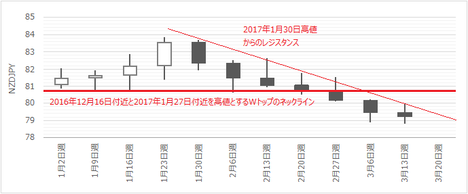

�T���`���[�g�����}�Ɏ����܂��B

��T3��13���T�Ɍ����E�T���`���[�g��̒������W�X�^���X�㔲���Ɏ��s���Ă��܂��B���������A�����`���[�g�ł͂܂��A2��27���T����`������Ă��镽�s���`���l�����ɗ��܂��Ă��܂��B���T���������㔲�����ăg���C�������ł��B���̏ꍇ�A123.3�~�t�߂ɂ��郌�W�X�^���X��������������̂ŁA���̕t�߂ł̒���Ă�118�~�����ɒ��˕Ԃ����ł��傤�B123.3�~�͒������̋������W�X�^���X�̂��߁A�㔲���ɂ͓��ʂȍޗ����K�v�Ǝv���܂��B

��X�T�E��T�ƁA���q�Q��1�~���x�L���Ă��邱�Ƃ͗v���ӂł��B

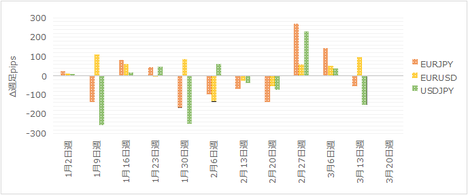

���ɁA���N�ɂȂ��Ă����EURJPY��EURUSD��USDJPY�̓��������}�Ɏ����܂��B

�}����A2��6���T�������S�Ă̏T��EURJPY��USDJPY�̕�������v���Ă��܂��B��قNj����㏸�E���~�g�����h�������Ƃ��������A����قǕ�����v�����������Ƃ͒������C�����܂��B���{���Ԃ�USDJPY�̓���������EURJPY�ŁA���B���Ԃ͋t��EURJPY�̓���������USDJPY�ŁA�ǂ������Ȃ���X�L��������Ƃ������낻���ł��B

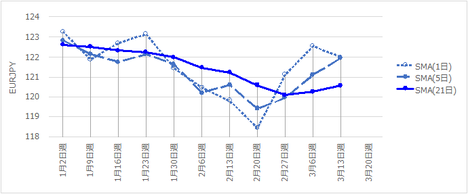

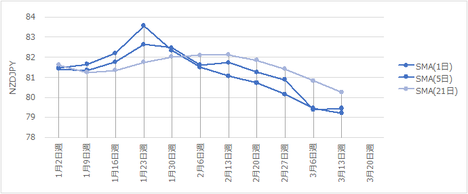

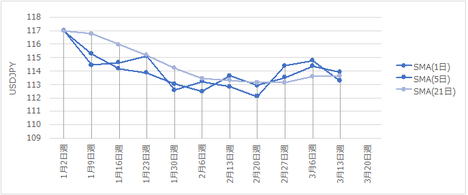

SMA���������A2��27���T����㏸�g�����h�ɓ]����3�T���o�߂��Ă��܂��BSMA�i5���j��SMA�i21���j������̘������A�ق�2��6���T�E2��20���T�Ɠ����ɒB�������̂́A���~�g�����h�������������̏T�ł͉��~���~�߂��܂���ł����B

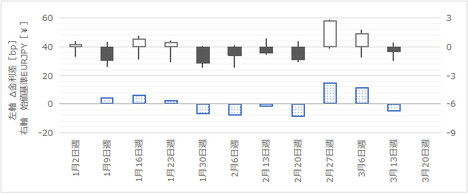

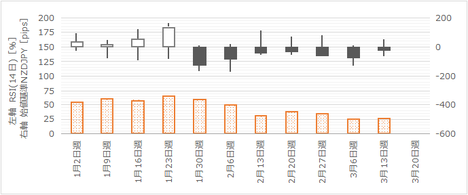

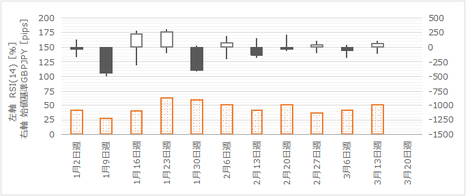

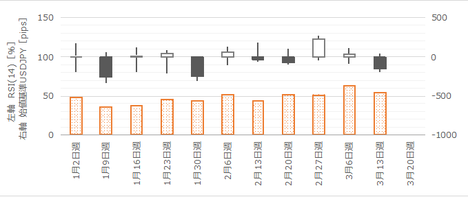

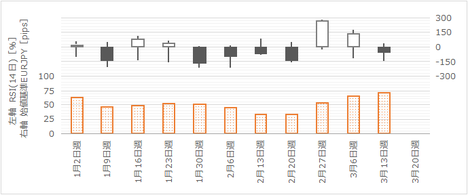

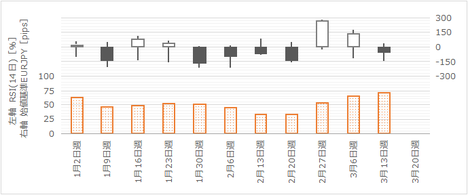

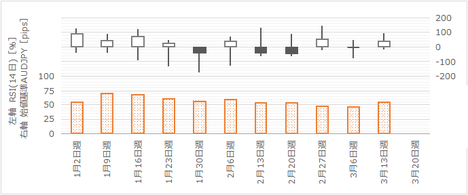

���ɁA�{���e�B���e�B��\���n�l��T���ƁA�I�V���[�^�n�e�N�j�J���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�{���e�B���e�B�͔�r�I�傫���A�O2�T�͉��q�Q��100pips���x���邱�Ƃɒ��ӂł��B

RSI�i14���j��72.8���ɒB���Ă���A����ꂷ�����������Ă��܂��B���̃u���O�ł͈���Ȃ��g�����h�t�H���[�Ń|�W�V�����������Ă���Ȃ��U���Z�ǖʂł����A���̂܂�80���ɒB����Ȃ�Z���nj��ł��B

�܂������ł��B

���}�ɁA�n�l��T���ƁA���Ƌ������̑O�T�Ƃ̍��فi�ȉ��A���������Ɨ��L�j�������܂��B

EURJPY�ƃ��������̓����������E���x�Ƃ��Ɉ�v�����������Ƃ��킩��܂��B

���Ɋ����ł��B

���}�ɁA�n�l��T���ƁA���Ɗ�����̑O�T�Ƃ̍��فi�ȉ��A�������䍷�Ɨ��L�j�������܂��B

EURJPY�ƃ������䍷�̓����������Ɋւ��ċ����t���ւƂȂ��Ă��邱�Ƃ��킩��܂��B

�ȏ�̒ʂ�A���N�ɓ����Ĉȍ~�A�t�@���_�����^����EURJPY�́A�͂�����Ƌ������ցi�t���ցj�W���ۂ���Ă��܂��B����́A�pEU���E�◖�E���I����M���V�������Ƃ����������ۑ�𑽂������Ă���ɂ��ւ�炸�A���Ȃ�ӊO�Ȍ��ʂł͂Ȃ��ł��傤���B

�t�@���_�����^���w�W���͂��f���ȉ��߂ōςވȏ�A�������萫���͂����d�����ׂ��ł��B

�Ƃ�����A��T�܂łɗ��I����EU���E������ɉE�����ƂȂ郊�X�N�͉������A���͉p�������EU���E�ʍ��ƕ��哝�̑I�ł��B

���ƁA��T�܂ł�ECB�́A�C���t���ڕW���B�ɔ����āA����܂ł̋��Z�ɘa����̏o����b��ɂ��܂����B���̓��e�ŁAECB�ψ��i��v���������j�̔����������悤�Ȃ�AEUR�͈�i���Ɍ������\��������܂��B

�y�`. ����w�W�z

A1. ���Z�����@

�@(1) ECB��������i2017�N1�����\���ʋL�ڍρj

A3. �i�C�w�W

�֘A�w�W���m�̊W��������������A���\����̔����͔�r�I�f���ł��B�����͏��������̂́A���Ԏw�W���̗͂��t���ƂȂ邵�A���K�ɂ͂����Ă��������m��܂���B

�@(1) �ƍ�Ifo�i���w���i2017�N2��22�����\���ʌ��؍ρj

�@(2) �ƍ�ZEW�i���������E���BZEW�i���w���i2017�N2��14�����\���ʌ��؍ρj

�@(3) �ƍ�PMI����l�i2017�N3��24�����\���ʌ��؍ρj

�@(4) ���BPMI����l�i2017�N3��24�����\���ʌ��؍ρj

A4. �����w�W

�@(1) ����ҕ����w���iHICP�j����l�i2017�N2�����\���ʋL�ڍρj

�@(2) ����ҕ����w���iHICP�j����l

�yB. �o�Ϗ�w�W�z

B1. �o�ϐ���

���BGDP�́A���\���ʂƔ��������Ƃ����܂�W����܂���B�ނ���A���̂Ƃ��ǂ��̃g�����h��A�^�C�~���O���̓����ɕ肪����܂��B�u�^�C�~���O���̓����̕�v�́A�ȉ��̕��͂��������������B

�@(1) �ƍ��l����GDP�i�G���ρj����l�i2017�N2��14�����\���ʌ��؍ρj

�@(2) ���B�l����GDP�i�G���ρj����l

B3. ���Ԏw�W

B31. ����

B32. ����

B33. �Z��

�`���[�g���͂ł́A�������㏸�`���l����ʂ��āA�T���E������123.3�~�t�߂ɂ��郌�W�X�A���X�Ƀg���C���ł��B�e�N�j�J���w�W���͂́A�㏸�g�����h�I�Ղ��������Ă��܂����A����1�T���炢�l�q�����Ȃ��ƁA�g�����h�p�����ۂ����킩��܂���B�t�@���_�����^���w�W���͂ł́A���G�Ȑ����I�s���������ɂ��ւ�炸�A�����⊔���̓����Ƃ̑��ւ����ɋ����ł��B

�y4-3-1. EUR�̓����z

EUR�́AUSD�Ɏ�������K�͂ƂȂ�܂��BUSD�EEUR�Ɏ����K�͂̒ʉ݂�JPY�A���̎���GBP�ł��i�������͕s���j�B���݁A�pEU���E���E�M���V�������E��v���I���Ɛ����ۑ�𑽂������Ă��܂��B

�p����EU����ɂ��ւ�炸�A�����̐�������C���t�����̉��P��EUR���̓����������邱�Ƃ́A�����ӊO�ł��B�p��EU���E�ʼnp�����x�����R�X�g��P��������Ɗŕ��ɉ߂��Ȃ��̂ɁA���2�ʂ̌o�ϋK�͂������p�����������B�̕����A�o�ϋK�͏k���Ƃ����_�ł������I���z�̚ʑ��Ƃ����_�ł��_���[�W�͑傫���A�Ƃ����l�����܂���B

���������A���ۂ̒ʉ݂̓��������Ă���ƁAGBP��EUR��蔄���Ă���悤�Ɍ����܂��B��͂�A�P���ɐ��l���ł��Ȃ����Ƃ𑨂��邱�Ƃ́A��X�A�}�`���A���v���t�F�V���i���ɏ��ĂȂ��A�Ƃ������ƂȂ̂ł��傤�B

�ȑO�ɂ������܂������A���B��͂����������Ƃ������悤�ȋC�����܂��i��O�ɂ��m������ȗ��R�ő����E�������t������܂����ˁj�B

�y4-3-2. ����`���[�g�z

�T���`���[�g�����}�Ɏ����܂��B

��T3��13���T�Ɍ����E�T���`���[�g��̒������W�X�^���X�㔲���Ɏ��s���Ă��܂��B���������A�����`���[�g�ł͂܂��A2��27���T����`������Ă��镽�s���`���l�����ɗ��܂��Ă��܂��B���T���������㔲�����ăg���C�������ł��B���̏ꍇ�A123.3�~�t�߂ɂ��郌�W�X�^���X��������������̂ŁA���̕t�߂ł̒���Ă�118�~�����ɒ��˕Ԃ����ł��傤�B123.3�~�͒������̋������W�X�^���X�̂��߁A�㔲���ɂ͓��ʂȍޗ����K�v�Ǝv���܂��B

��X�T�E��T�ƁA���q�Q��1�~���x�L���Ă��邱�Ƃ͗v���ӂł��B

���ɁA���N�ɂȂ��Ă����EURJPY��EURUSD��USDJPY�̓��������}�Ɏ����܂��B

�}����A2��6���T�������S�Ă̏T��EURJPY��USDJPY�̕�������v���Ă��܂��B��قNj����㏸�E���~�g�����h�������Ƃ��������A����قǕ�����v�����������Ƃ͒������C�����܂��B���{���Ԃ�USDJPY�̓���������EURJPY�ŁA���B���Ԃ͋t��EURJPY�̓���������USDJPY�ŁA�ǂ������Ȃ���X�L��������Ƃ������낻���ł��B

�y4-3-3. ����e�N�j�J���z

SMA���������A2��27���T����㏸�g�����h�ɓ]����3�T���o�߂��Ă��܂��BSMA�i5���j��SMA�i21���j������̘������A�ق�2��6���T�E2��20���T�Ɠ����ɒB�������̂́A���~�g�����h�������������̏T�ł͉��~���~�߂��܂���ł����B

���ɁA�{���e�B���e�B��\���n�l��T���ƁA�I�V���[�^�n�e�N�j�J���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�{���e�B���e�B�͔�r�I�傫���A�O2�T�͉��q�Q��100pips���x���邱�Ƃɒ��ӂł��B

RSI�i14���j��72.8���ɒB���Ă���A����ꂷ�����������Ă��܂��B���̃u���O�ł͈���Ȃ��g�����h�t�H���[�Ń|�W�V�����������Ă���Ȃ��U���Z�ǖʂł����A���̂܂�80���ɒB����Ȃ�Z���nj��ł��B

�y4-3-4. ����t�@���_�����^���z

�܂������ł��B

���}�ɁA�n�l��T���ƁA���Ƌ������̑O�T�Ƃ̍��فi�ȉ��A���������Ɨ��L�j�������܂��B

EURJPY�ƃ��������̓����������E���x�Ƃ��Ɉ�v�����������Ƃ��킩��܂��B

���Ɋ����ł��B

���}�ɁA�n�l��T���ƁA���Ɗ�����̑O�T�Ƃ̍��فi�ȉ��A�������䍷�Ɨ��L�j�������܂��B

EURJPY�ƃ������䍷�̓����������Ɋւ��ċ����t���ւƂȂ��Ă��邱�Ƃ��킩��܂��B

�ȏ�̒ʂ�A���N�ɓ����Ĉȍ~�A�t�@���_�����^����EURJPY�́A�͂�����Ƌ������ցi�t���ցj�W���ۂ���Ă��܂��B����́A�pEU���E�◖�E���I����M���V�������Ƃ����������ۑ�𑽂������Ă���ɂ��ւ�炸�A���Ȃ�ӊO�Ȍ��ʂł͂Ȃ��ł��傤���B

�y4-3-5. ���T�ȍ~�̒��ړ_�z

�t�@���_�����^���w�W���͂��f���ȉ��߂ōςވȏ�A�������萫���͂����d�����ׂ��ł��B

�Ƃ�����A��T�܂łɗ��I����EU���E������ɉE�����ƂȂ郊�X�N�͉������A���͉p�������EU���E�ʍ��ƕ��哝�̑I�ł��B

���ƁA��T�܂ł�ECB�́A�C���t���ڕW���B�ɔ����āA����܂ł̋��Z�ɘa����̏o����b��ɂ��܂����B���̓��e�ŁAECB�ψ��i��v���������j�̔����������悤�Ȃ�AEUR�͈�i���Ɍ������\��������܂��B

�y4-3-6. �w�W���͈ꗗ�z

�y�`. ����w�W�z

A1. ���Z�����@

�@(1) ECB��������i2017�N1�����\���ʋL�ڍρj

A3. �i�C�w�W

�֘A�w�W���m�̊W��������������A���\����̔����͔�r�I�f���ł��B�����͏��������̂́A���Ԏw�W���̗͂��t���ƂȂ邵�A���K�ɂ͂����Ă��������m��܂���B

�@(1) �ƍ�Ifo�i���w���i2017�N2��22�����\���ʌ��؍ρj

�@(2) �ƍ�ZEW�i���������E���BZEW�i���w���i2017�N2��14�����\���ʌ��؍ρj

�@(3) �ƍ�PMI����l�i2017�N3��24�����\���ʌ��؍ρj

�@(4) ���BPMI����l�i2017�N3��24�����\���ʌ��؍ρj

A4. �����w�W

�@(1) ����ҕ����w���iHICP�j����l�i2017�N2�����\���ʋL�ڍρj

�@(2) ����ҕ����w���iHICP�j����l

�yB. �o�Ϗ�w�W�z

B1. �o�ϐ���

���BGDP�́A���\���ʂƔ��������Ƃ����܂�W����܂���B�ނ���A���̂Ƃ��ǂ��̃g�����h��A�^�C�~���O���̓����ɕ肪����܂��B�u�^�C�~���O���̓����̕�v�́A�ȉ��̕��͂��������������B

�@(1) �ƍ��l����GDP�i�G���ρj����l�i2017�N2��14�����\���ʌ��؍ρj

�@(2) ���B�l����GDP�i�G���ρj����l

B3. ���Ԏw�W

B31. ����

B32. ����

B33. �Z��

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N03��19��

4-6. NZ�o�ώw�WDB�i3��19���X�V�j

NZ�w�W�ł�NZDJPY�Ŏ�����s���Ă��܂��B�X���b�v�͑傫�����̂̃X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݃y�A�ł��B

�A���ARBNZ��������͑傫�����������A�����������₷���A�ǂ������ă|�W�V�����������Ă�pips���҂��₷���̂ő_���ڂł��B���̎w�W�́A���s���Ƃ������Ƃ�����A�����E�߂܂���B���T�́A����RBNZ����������\������܂��B

���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�T���`���[�g�����}�Ɏ����܂��BW�g�b�v�̃l�b�N�����������A���~�g�����h���ł��B

SMA�͉��~�g�����h�p�����ŁA�g�����h�]���̑O���͌����܂���B

�{���e�B���e�B��\���n�l��T���ƁARSI�i14���j��_�O���t�Ŏ����܂��B

RSI�i14���j��25���t�߂ƂȂ��Ă��܂��B�����߂������������ł����A�t��20���ɓ͂��Ɣ��肪�����������ł��i���肪������������20����������܂��j�B

�n�l��T���ƁA��NZ�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j�ƁA��NZ�����w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j���A���}�Ɏ����܂��B

�}����A���݂̓��������ł��������䍷�ɂ��W�Ȃ����~�g�����h�A�Ƃ킩��܂��B

RBNZ����������\���\�肳��Ă��܂��B�ڍׂ́A���O���͂�ʓr�p�ӂ���̂ŁA����������Q�Ƃ��������B

�����A���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�A���ARBNZ��������͑傫�����������A�����������₷���A�ǂ������ă|�W�V�����������Ă�pips���҂��₷���̂ő_���ڂł��B���̎w�W�́A���s���Ƃ������Ƃ�����A�����E�߂܂���B���T�́A����RBNZ����������\������܂��B

���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�y4-6-1. NZD�̓����z

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�y4-6-2. ����`���[�g�z

�T���`���[�g�����}�Ɏ����܂��BW�g�b�v�̃l�b�N�����������A���~�g�����h���ł��B

�y4-6-3. ����e�N�j�J���z

SMA�͉��~�g�����h�p�����ŁA�g�����h�]���̑O���͌����܂���B

�{���e�B���e�B��\���n�l��T���ƁARSI�i14���j��_�O���t�Ŏ����܂��B

RSI�i14���j��25���t�߂ƂȂ��Ă��܂��B�����߂������������ł����A�t��20���ɓ͂��Ɣ��肪�����������ł��i���肪������������20����������܂��j�B

�y4-6-4. ����t�@���_�����^���z

�n�l��T���ƁA��NZ�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j�ƁA��NZ�����w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j���A���}�Ɏ����܂��B

�}����A���݂̓��������ł��������䍷�ɂ��W�Ȃ����~�g�����h�A�Ƃ킩��܂��B

�y4-6-5. ���T�ȍ~�̒��ړ_�z

RBNZ����������\���\�肳��Ă��܂��B�ڍׂ́A���O���͂�ʓr�p�ӂ���̂ŁA����������Q�Ƃ��������B

�����A���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�y4-6-6. �w�W���͈ꗗ�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:05| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

4-5. ���B�o�ώw�WDB�i3��19���X�V�j

���B�w�W�ł�AUDJPY�Ŏ�����s���Ă��܂��B�ʉ݃y�A�Ƃ��ẮA����FX��USDJPY�Ɏ�������ʂ�����܂��B

���݁A�e�N�j�J���w�W��t�@���_�����^���w�W�ŕ��͂���͓̂�������ł��BFOMC�̂悤�ȑ傫�ȃC�x���g�����������Ƃ�����ł����A�`���[�g���͏�̏d�v�������߂Â��Ă��邱�Ƃ��|�C���g�Ƒ����Ă��܂��B

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

2���E3����RBA��������́u����ێ��v�ł����B���Z����������̋c���^��2�����܂ł������\����Ă��܂���B���̋c���^�Ɛ���������\���̐����ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������ƂɂȂ�܂��B

����I�Ȍo�ϋL���ł́A���Ƃ��ƍ��B�o�ςɂ��Ē������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͓��ʁA�����������邱�Ƃɔے�I���������Z����������c���^�Ō��\����Ă��܂��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

���Ɨ��������w�W�́A�o�Ϗ�̉��P�������Ă��܂��B���グ�ɏ���o�n�߂邩�����N�̃e�[�}�ł��傤�B3��10���T�ɂ́ANAB���Z��[�������������グ�܂����B

AUDJPY�́A�����E�T���E�����̊e�`���[�g�̃|�C���g���ȍ~1-3�T�ɏW�����܂��B

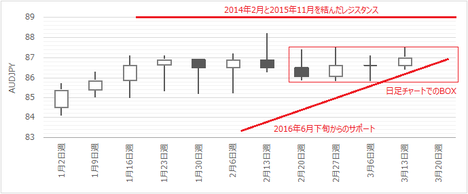

�`���[�g������Ƃ��ɂ́A���̏������ă`���[�g����������悤�ɂ��܂��傤�B���̏��ƏƂ炵������̂́A�`���[�g��̏��ň��̌��_�Ă���ł��B�����łȂ���A�`���[�g������ڂ��{���܂���B

�܂������́A89�~�t�߂ɍ��ヌ���W�X�^���X�ƂȂ�ł��낤���C��������܂��B����89�~�ڂ����āA�T���̏㏸�g�����h�𗠕t����T�|�[�g�������Ă��܂��B����2���͂���3�T���炢�ŃN���X�����܂��B�ʏ�́A��蒷���ɘj���Ēʗp���Ă�������D�悷��̂ŁA89�~�ɋ߂Â��ƒ��˕Ԃ����A�����_�ł��B

�܂��A���̏T���T�|�[�g�́A2���㔼��������ő����Ă���{�b�N�X����ɐ�T������荞�݂܂����B�����ɂ����A���T3��20���T�́A���̃T�|�[�g�ɉ����グ���Ď��̂��{�b�N�X���㔲������\��������܂��B�A���A���̏㏸�������Ă��A��q�̂悤��89�~�t�߂ɂ͋����i�ƌ����܂��j���W�X�^���X������܂��B

���̂悤�ɁA�ȍ~1-3�T�͎ア�ƃg�����h�������g�����h�ɂԂ��鎞�����}���܂��B���͂͗\���ł͂Ȃ����̂́A�o�����ł͂�蒷���̃g�����h�̕����M���ł���Ƃ���Ă��܂��B�����̌o�����ʂ�ɂȂ邩�Ȃ�Ȃ����A�����������Č��Ă��܂��傤�B

�Ȃ��A�����E�T���E�����Ƃ������`���[�g�ŁA�ア�g�����h�������g�����h�ɒ��ނ悤�ȏ�ʂł́A�����������Ƃ��ɐ���ɓ������Ƃ��������̂ł��B�C��t���܂��傤�B

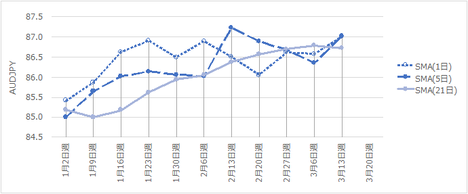

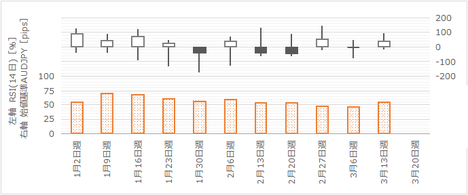

�܂�SMA�́A��T3��13���T�ɁASMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���Ă��܂��B����͏㏸�g�����h�ւ̓]���V�O�i���ł��B�A���A�����`���[�g�Ō��݂�BOX����̏���ɒB�����T�ł��邱�Ƃ܂���ƁA�M���x�������Ԉ����Ă����K�v������܂��B�{���e�B���e�B�������n�l��T���ƁA�g�����h�]���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�q�Q���傫�ȏT�������Ă��邱�Ƃ́A���T���o���Ă����������ǂ��ł��傤�B�q�Q�̌`��́A2��13���T�ȍ~�A��l�g���C���s�������Ă����l�q���f���܂��B

RSI�́A������50��������������������ŁA���Ƀg�����h�]�����������Ă��܂���B

�܂����������Ă݂܂��傤�B�n�l��T���Ɠ����������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L���܂��j���ׂ܂��B�ǂ����Ă��A���ւ��t���ւ�����܂���ˁB

���Ɋ����ł��B���������w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L���܂��j���ׂ܂��B�ʏ�́A�t���ւ����R�ł����A��T3��13���T�͓��������ƂȂ��Ă��܂��B3��13���T�ɈבւƊ����ɋ��ʂ���D���ޗ��Ƃ��ẮA�����S�l��I���i���O�����܂��j�������ł��傤���B

3��21����RBA���Z����������c���^�����\����܂��i�ߋ����ς̔�����10pips���ƁA�債�����Ƃ���܂���j�B�����āA���T�͒����w�W�ő傫�Ȕ��\������܂���B

2���ɊJ�Â��ꂽ���Z����������̋c���^�͌��\����Ă��܂��B���̋c���^�ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������Ƃł����B���̌�̌o�ώw�W�����āARBA���u��͂�v2017�N�̌o�ϐ����͍����ƌ��Ȃ��Ă���Ȃ�A�`���[�g���������Ă���ʂ�ɏ㏸�g�����h�p���ł��B

�܂��A����܂ł̋c���^�ł́A���Z������ێ��ƂȂ��Ă��܂����B2016�N10-12�����l����GDP�̗������݂��ꎞ�I�Ɗm�肵�A�f�Վ��x�̍��������͂܂�3�������������Ă��炸�A�ݔ������̌������~�܂������̂́A���Ɨ����������瑝���ɓ]�����悤�ɂ������܂��B������Z��͗ǂ��������Ă���A��T��NAB���Z��[���������グ�܂����B

RBA�����グ�Ɋւ�������s��ɗ^����ɂ͂܂��������̂́A���f�͋֕��ł��B

�`. ����w�W

A1. ���Z����

RBA���Z����́u�b���l�q���v�ŁA�ύX�̗\���͋��Z����������̐����E�c���^����ǂݎ��܂���B

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N3��21�����\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

���݁A�e�N�j�J���w�W��t�@���_�����^���w�W�ŕ��͂���͓̂�������ł��BFOMC�̂悤�ȑ傫�ȃC�x���g�����������Ƃ�����ł����A�`���[�g���͏�̏d�v�������߂Â��Ă��邱�Ƃ��|�C���g�Ƒ����Ă��܂��B

�y4-5-1. AUD�̓����z

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

2���E3����RBA��������́u����ێ��v�ł����B���Z����������̋c���^��2�����܂ł������\����Ă��܂���B���̋c���^�Ɛ���������\���̐����ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������ƂɂȂ�܂��B

����I�Ȍo�ϋL���ł́A���Ƃ��ƍ��B�o�ςɂ��Ē������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͓��ʁA�����������邱�Ƃɔے�I���������Z����������c���^�Ō��\����Ă��܂��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

���Ɨ��������w�W�́A�o�Ϗ�̉��P�������Ă��܂��B���グ�ɏ���o�n�߂邩�����N�̃e�[�}�ł��傤�B3��10���T�ɂ́ANAB���Z��[�������������グ�܂����B

�y4-5-2. ����`���[�g�z

AUDJPY�́A�����E�T���E�����̊e�`���[�g�̃|�C���g���ȍ~1-3�T�ɏW�����܂��B

�`���[�g������Ƃ��ɂ́A���̏������ă`���[�g����������悤�ɂ��܂��傤�B���̏��ƏƂ炵������̂́A�`���[�g��̏��ň��̌��_�Ă���ł��B�����łȂ���A�`���[�g������ڂ��{���܂���B

�܂������́A89�~�t�߂ɍ��ヌ���W�X�^���X�ƂȂ�ł��낤���C��������܂��B����89�~�ڂ����āA�T���̏㏸�g�����h�𗠕t����T�|�[�g�������Ă��܂��B����2���͂���3�T���炢�ŃN���X�����܂��B�ʏ�́A��蒷���ɘj���Ēʗp���Ă�������D�悷��̂ŁA89�~�ɋ߂Â��ƒ��˕Ԃ����A�����_�ł��B

�܂��A���̏T���T�|�[�g�́A2���㔼��������ő����Ă���{�b�N�X����ɐ�T������荞�݂܂����B�����ɂ����A���T3��20���T�́A���̃T�|�[�g�ɉ����グ���Ď��̂��{�b�N�X���㔲������\��������܂��B�A���A���̏㏸�������Ă��A��q�̂悤��89�~�t�߂ɂ͋����i�ƌ����܂��j���W�X�^���X������܂��B

���̂悤�ɁA�ȍ~1-3�T�͎ア�ƃg�����h�������g�����h�ɂԂ��鎞�����}���܂��B���͂͗\���ł͂Ȃ����̂́A�o�����ł͂�蒷���̃g�����h�̕����M���ł���Ƃ���Ă��܂��B�����̌o�����ʂ�ɂȂ邩�Ȃ�Ȃ����A�����������Č��Ă��܂��傤�B

�Ȃ��A�����E�T���E�����Ƃ������`���[�g�ŁA�ア�g�����h�������g�����h�ɒ��ނ悤�ȏ�ʂł́A�����������Ƃ��ɐ���ɓ������Ƃ��������̂ł��B�C��t���܂��傤�B

�y4-5-3. ����e�N�j�J���z

�܂�SMA�́A��T3��13���T�ɁASMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���Ă��܂��B����͏㏸�g�����h�ւ̓]���V�O�i���ł��B�A���A�����`���[�g�Ō��݂�BOX����̏���ɒB�����T�ł��邱�Ƃ܂���ƁA�M���x�������Ԉ����Ă����K�v������܂��B�{���e�B���e�B�������n�l��T���ƁA�g�����h�]���w�W��RSI�i14���j��_�O���t�Ŏ����܂��B

�q�Q���傫�ȏT�������Ă��邱�Ƃ́A���T���o���Ă����������ǂ��ł��傤�B�q�Q�̌`��́A2��13���T�ȍ~�A��l�g���C���s�������Ă����l�q���f���܂��B

RSI�́A������50��������������������ŁA���Ƀg�����h�]�����������Ă��܂���B

�y4-5-4. ����t�@���_�����^���z

�܂����������Ă݂܂��傤�B�n�l��T���Ɠ����������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L���܂��j���ׂ܂��B�ǂ����Ă��A���ւ��t���ւ�����܂���ˁB

���Ɋ����ł��B���������w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L���܂��j���ׂ܂��B�ʏ�́A�t���ւ����R�ł����A��T3��13���T�͓��������ƂȂ��Ă��܂��B3��13���T�ɈבւƊ����ɋ��ʂ���D���ޗ��Ƃ��ẮA�����S�l��I���i���O�����܂��j�������ł��傤���B

�y4-4-5. ���T�ȍ~�̒��ړ_�z

3��21����RBA���Z����������c���^�����\����܂��i�ߋ����ς̔�����10pips���ƁA�債�����Ƃ���܂���j�B�����āA���T�͒����w�W�ő傫�Ȕ��\������܂���B

2���ɊJ�Â��ꂽ���Z����������̋c���^�͌��\����Ă��܂��B���̋c���^�ł́A2016�N10-12�����l����GDP�̗������݂��ꎞ�I�v���ŁA2017�N�̌o�ϐ������ʂ��͈ȑO�ɕ�����i2����㔼�j�A�Ƃ������Ƃł����B���̌�̌o�ώw�W�����āARBA���u��͂�v2017�N�̌o�ϐ����͍����ƌ��Ȃ��Ă���Ȃ�A�`���[�g���������Ă���ʂ�ɏ㏸�g�����h�p���ł��B

�܂��A����܂ł̋c���^�ł́A���Z������ێ��ƂȂ��Ă��܂����B2016�N10-12�����l����GDP�̗������݂��ꎞ�I�Ɗm�肵�A�f�Վ��x�̍��������͂܂�3�������������Ă��炸�A�ݔ������̌������~�܂������̂́A���Ɨ����������瑝���ɓ]�����悤�ɂ������܂��B������Z��͗ǂ��������Ă���A��T��NAB���Z��[���������グ�܂����B

RBA�����グ�Ɋւ�������s��ɗ^����ɂ͂܂��������̂́A���f�͋֕��ł��B

�y4-5-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

RBA���Z����́u�b���l�q���v�ŁA�ύX�̗\���͋��Z����������̐����E�c���^����ǂݎ��܂���B

�@(1) RBA��������i2017�N3��7�����\���ʌ��؍ρj

�@(2) RBA���Z����������c���^�i2017�N3��21�����\���ʌ��؍ρj

A4. �����w�W

�@(1) �l��������ҕ����w��

�@(2) �l�������Y�ҕ����w��

A5. �ٗp�w�W

�@(1) �ٗp���v

B. �o�Ϗ�w�W

B1. �o�ϐ���

���B�o�ώ��̂͌����ɐ����������ƌ�����ł��܂��B���������AAUDJPY�̔����͂܂��b�������o�ς̌��ʂ��ɉe������Ǝv���܂��B2016�N10-12�����̗������݂͈ꎞ�I�Ȃ��̂ƁARBA�͌��Ȃ��Ă��܂��B

�@(1) �l����GDP�i2017�N3��1�����\���ʌ��؍ρj

B3. ���Ԏw�W

���B�͐�i���ōł�����̐l���������҂���鍑�ł��B�l�����͏���w�W�⏬���w�W�ɑ������I���P�������炵�܂��B

B31. ����

�@(1) �������㍂�i2017�N3��6�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:22| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

4-4. �p���o�ώw�WDB�i3��19���X�V�j

�p���w�W�ł�GBPJPY�Ŏ�����s���Ă��܂��B�ʉ݃y�A�Ƃ��ẮA����FX��USDJPY�EAUDJPY�Ɏ�������ʂ�����܂��i�����̎���K�͂͂܂����ׂĂ��܂���j�B

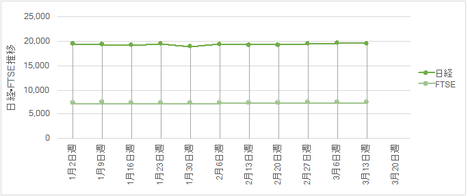

���L�v�_�A���߂̑傫�ȗ���͋�������FTSE�̓������Q�l�ɂȂ�܂��B

����1�N���炢�AGBP�̓����̓A�}�`���A�̒�ʕ��͂��ʗp���Ȃ��ł��B�ǂ��炩�ƌ����A��s���o�ςւ̌��ʂ������Ȃ̂ł��B���������萫���͂́A�v���̃G�R�m�~�X�g�����O���Ă��܂����Ƃ������̂ł��B

�u���O�W�b�g�����ȑO�́AEU�ɂ����ēƍ��Ɏ����o�ύD���Ȉ�ۂ�����܂����B�X�R�b�g�����h�Ɨ����������������̂́A�ꎞ��GBPJPY��200�~�߂��܂ŏ㏸���A�����̉���L���ł�200�~�˔j���m��������悤�ȓ��e�����������Ƃ����L��������܂��i2015�N�č��j�B��1�N��A2016�N6���ɂ͍������[��EU���E�����܂�A10���ɂ͈��l122�~�܂�GBP�͔����܂����B

�Ƃ��낪�A2016�N6���ȍ~���݂܂ł�����ȑO�Ɣ�ׂāAGDP�͂��Ƃ����Ԏw�W�E�����w�W�E���ێ��x�E�ٗp�w�W�̂���������������Ƃ͌����܂���B�ꎞ�I�Ɍi�C�w�W���������A���ꂪ���ɖ߂��Ă��AGBP������ꑱ���Ă����ł��B�f�[�^�ȂW�Ȃ��ɕs������GBP�铮���Ɍ��ѕt���Ă���̂ł��傤�B�����iFTSE�j���ʉ���������A���̊��ԂɉE�オ��ƂȂ��Ă���_�����Ă��A�ƂĂ�GBP�̓������A�}�`���A�������I�ɉ��߂ł��܂���i�������邱�Ƃ͂ł��Ă��A����ł͔[���ł��܂���j�B

������b���́AEU���E�ʍ��E�����J�n�i�����J���Ƒo�����������j�E�X�R�b�g�����h�Ɨ������ĔR�E�������i����i�������i��70�h���ɒB���Ȃ��j�ƁAGBP�Ɉ�����ۂ�^���鎖�Ԃ������܂��B�ł����낻��AEU���E���Ă��p���Ȃ炻����������Ă����������A�Ƃ����������o�n�߂ėǂ��������Ǝv���܂��B�����������Ԃ�������ł��傤���ǁB

���݁AGBP�̎������4�ʂł����A���Z���i�̎���ł̓����h���s��̋K�͂��ł��傫���̂ł��BEU���E�ɂ���āA���̒n�ʂ����������Ƃ����b������܂��B�܂��AEU���E���EU����Ƃ̋��Z����ɁA����܂ŖƏ�����Ă������F��K�v������ł��傤�B���Z�ւ̕s���́A�בւɍł��e����^���܂��B

�����炭���ꂪ�A�����Ƃ��������肷��GBP�̓����ւ̐������Ǝv���܂��B

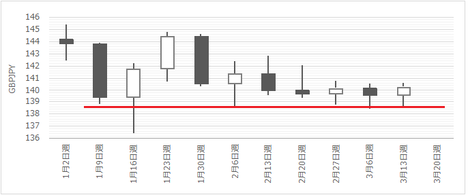

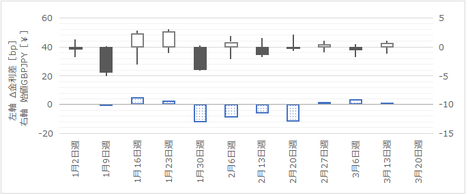

���߂̏T���`���[�g�������܂��B

����4�T�͗z���E�A�������݂ɏo�����Ă��܂��B���ԂŌ����Ύ��͉A���ł��B���ɂ�138.5�t�߂ɋ������W�X�^���X������ƌ����܂�܂��B

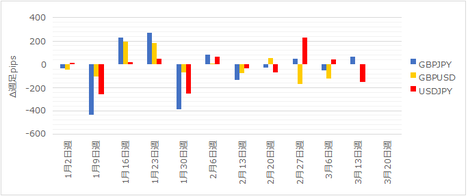

�܂��ŋ߂́A�{���e�B���e�B���ቺ���Ă��邱�Ƃ��킩��܂��B���̃{���e�B���e�B�ቺ�̗��R��T�邽�߁AGBPJPY�EGBPUSD�EGBPJPY�̏T��pips������ׂĂ݂܂��傤�B

��GBPJPY�A����GBPUSD�A�Ԃ�USDJPY�ł��B

�ǂ����A�������������Ȃ��Ă���̂�GBPJPY�Ɍ������b�ł͂Ȃ��悤�ł��B

���Ȃ݂ɁA���̊��ԁi11�T�j�̕�����v�́AGBPJPY��GBPUSD��8��AGBPJPY��USDJPY��9��AGBPUSD��GBPJPY��6��A�ł��B�ǂ̒ʉ݂��ǂ̒ʉ݂����Ă���Ƃ������܂���B

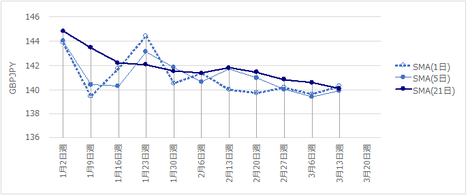

�܂���SMA���猩�Ă����܂��B��T���痈�T�ɂ�����SMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���������ł��B�ʏ�Ȃ�A����͏㏸�g�����h�]���̃V�O�i���ƌ��Ȃ���܂����A1��30���T������A3��SMA���ߐڂ��Č݂��ɓ��������藣�ꂽ����J��Ԃ��Ă��܂��B���������Ƃ��ɂ́ASMA�����łȂ��e�N�j�J���w�W�S�ʂɃA�e�ɂȂ�Ȃ��A���Z�I���[�ł��B

���ɁA�{���e�B���e�B��RSI�����Ă݂܂��傤�B���}�ɂ����āA�n�l��T���̒l�����{���e�B���e�B��\���A�_�O���t��RSI��14���Ō��Ă��܂��B

���݂̓{���e�B���e�B�������������ƂȂ��Ă��܂��BRSI�i14���j�́A���������㏸���Ă���A���ݖ�50���ƂȂ��Ă��܂��B���������ASMA���A�e�ɂȂ�Ȃ��Ƃ��ɂ�RSI���A�e�ɂȂ�܂���B

�����Ɗ��������Ă݂܂��傤�B

�܂��������ł��B���}�́A�n�l��T���ƁA�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j��_�O���t�ŕ\���Ă��܂��B

2�����{���܂ł́A���������ƏT����������v���Ă��܂����B����͎��R�ȓ����ł��B���������A���̌�͌��݂܂Ń��������ƏT�������̕s��v���ڗ����܂��B

���R�ȓ����̂Ƃ��͎Q�l�ɂ��Ă��A�s���R�ȂƂ��ɂ͎Q�l�ɂ��Ȃ��A����{�ł��B�s���R�ȂƂ��ɂ͋t�ɍl����A�ł͂���܂���B�������ʂ�Ȃ��ȏ�A�Q�l�ɂ��Ȃ��A����{�ł��B

���Ɋ����ł��B���}�́A�n�l��T���ƁA���p������̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j��_�O���t�ŕ\���Ă��܂��B

��̃����������́A���N�ɂȂ��ă������䍷�Ƃ̕���GBPJPY�̓����ƈ�v���Ă��܂��B�܂�A���͌��n��ʐM�Ђ̉���L���ŎQ�l�ɂ��ׂ����Ƃ�FTSE�̓����Ɋւ��āA�ł��B

���O�ɁA���������X����m���Ă����Ȃ��ƁA���ʂ�FTSE�̓����Ȃ�Ēm��܂����ˁB�킴�킴�A����Ȃ��Ƃ����������Ȃ����낤���B

��FOMC���݂������ƁA���߂̌��n�ɂ�����S����EU���E�ʍ��@�Ă̍s���ł����B��T�܂łɖ@�Ă͉����ꉤ���ى�����ꂽ�̂ŁA���͂���EU�ɗ��E�ʍ����邩�ł��B�ł�3�����Ɨ\�z�������������悤�ł��B

�O����FOMC���グ�����\����A��T�s��ꂽMPC�iBOE����������\�j�ł͎s��\�z������ێ��Ō��ʂ����̒ʂ肾�����̂ŁA���܂蒍�ڂ���Ă��܂���B�����Ȃ��ł́A8���̈ψ��̂���1�������グ���咣���A����͗��グ�咣��������̂ł͂Ȃ����A�Ƃ�������L��������܂����B���������A�悭�ǂ�ł݂�ƁA����1���͂��������ޔC�\��Ƃ̂��Ƃł��B����Ȃ̂ɁA�Ȃ�������͗��グ����ψ��������邩���m��Ȃ��ƁA���̋L���ł͌���ł��܂����i��H�j�B

�����ŗ��グ�咣�����ψ��́A�u�������AGBP�������łȂ������v���ɂ���Ă������ɏ㏸�A����EU���E������ĕs���Ȍi�C�����͌��������Ă��Ȃ��v�Ƃ������̂ł��B�܂�A��T��4-4-1�ɋL�ڂ��Ă���ʂ�A�f�[�^��̉p���o�ςɌ��݂�GBP�����́A�������������ۂ�������l����ƁA������ƕs���R�Ȃ̂ł��B

�C�ɂȂ�_�́AIMF��2017�N�̎�v�������������݂ł��B��i�����ς�2�����x�������܂�Ă���Ȃ��A�p����2017�N��1.5�����������܂�Ă��܂���i�ĉ��ɗ��j�B�܂�A���㒍�ڂ��ׂ�����_�_�́AEU���E�ɂ�鐬�����ቺ�ւ̕s�����ǂꂾ�����@�ł��邩�A�ł��B�ԐړI�ɂ͂���ɊW������̂́A���߂̋L���͈ږ��}����EU���b�ێ��Ƃ����p�����咣�������ǂ�����A�Ƃ����L����F�ɂȂ�ł��傤����A�ǂ݉����̂���ς����ł��B

�`. ����w�W

A1. ���Z����

2017�N1��17����BOE���ق́u���㐔�N�Ԃ̉p�����͓݉����錩���݁v�Łu�l����̐i�W������ɂƂ��Ă̌��ɂȂ�v�Ɣ������Ă��܂��B�܂��A2017�N2��2���Ɏl�����C���t���Łu�C���t�����ʂ���2017�N��2.7���A2018�N��2.6���v�Ǝ�����܂����BIMF�ł́A���̊��Ԃ̌o�ϐ�����1.5���E1.4���Ɨ\�z���Ă��܂��B3��16����MPC�ł́A��N7���ȗ��̗��グ�咣����ψ�������܂����B

�@(1) BOE��������i2017�N3��16��21:00���\�\��A���O���͍ρj

�@(2) MPC�c���^�i��L�Ɠ������\�j

�@(3) �l�����C���t���i��L�Ɠ������\�j

A3. �i�C�w�W

A31. �Y��

�@(1) ������PMI�i2017�N3��1�����\���ʌ��؍ρj

�@(2) �T�[�r�X��PMI�i2017�N3��3�����\���ʌ��؍ρj

A4. �����w�W

��v����CPI�ERPI�EPPI����x�ɔ��\�����͉̂p�������ł��BCPI��RPI�̔��\���ʂ������ĉ��P/��������ƁA�����قǑ傫����������̂Œ��ӂ��K�v�ł��B�Ȃ��A3�����\�i2���W�v���j�ł́ABOE�̃C���t���ڕW2���ɒB���Ă��܂��B����܂��܂�CPI�Ƌ����Ƃ̊W����L���������邱�Ƃł��傤�B

�@(1) ����ҕ����w���E���������w���E���Y�ҕ����w���i2017�N3��21�����\���ʌ��؍ρj

A5. �ٗp�w�W

�p���o�ώw�W�́A�w�W���\���ʂɑ��đf���Ȕ������������ł��B���������A�ٗp���v�����͕ʂł��B�w�W���\���ʂ̗ǂ������ɗ\�z�����Ă��A�ǂ���ɔ������邩���킩��Ȃ��w�W�ł��B���\���ׂ��Ń|�W�V����������Ă��ǂ��w�W�ł͂���܂���B�\���傫�Ȕ������\�z����A�ǂ���ɓ]�Ԃ��킩��Ȃ��ȏ�A�ǂ������ă|�W�V���������ׂ��w�W�ł��B

�@(1) ���ƕی��\�������E���Ɨ��i2017�N3��15�����\���ʌ��؍ρj

B. �o�Ϗ�w�W

IMF�\�z�ɂ��A�p����2017�N�o�ϐ�����1.5���ƂȂ��Ă��܂��B�����PIGS�����������EU��1.6����������Ă���A2018�N�͉p����1.4���AEU��1.6���ƁA���̍����L����\�z�ƂȂ��Ă��܂��B����͂��̍��̍L��������ɂ₩�Ɍ�����̂ŁA���̍����L����X�s�[�h�����܂�悤�Șb�i���O�ł����Ă��j���o��AGBP�͈�C�ɔ����郊�X�N������Ă��܂��B

B1. �o�ϐ���

�@(1) �l����GDP����l

�@(2) �l����GDP����l�i2017�N2��22�����\���ʌ��؍ρj

�@(3) �l����GDP�m��l

B3. ���Ԏw�W

�@(1) �������㍂�w���i2017�N3��23�����\���ʌ��؍ρj

�@(2) �z�H�Ɛ��Y�i2017�N3��10�����\���ʌ��؍ύρj

���L�v�_�A���߂̑傫�ȗ���͋�������FTSE�̓������Q�l�ɂȂ�܂��B

�y4-4-1. GBP�̓����z

����1�N���炢�AGBP�̓����̓A�}�`���A�̒�ʕ��͂��ʗp���Ȃ��ł��B�ǂ��炩�ƌ����A��s���o�ςւ̌��ʂ������Ȃ̂ł��B���������萫���͂́A�v���̃G�R�m�~�X�g�����O���Ă��܂����Ƃ������̂ł��B

�u���O�W�b�g�����ȑO�́AEU�ɂ����ēƍ��Ɏ����o�ύD���Ȉ�ۂ�����܂����B�X�R�b�g�����h�Ɨ����������������̂́A�ꎞ��GBPJPY��200�~�߂��܂ŏ㏸���A�����̉���L���ł�200�~�˔j���m��������悤�ȓ��e�����������Ƃ����L��������܂��i2015�N�č��j�B��1�N��A2016�N6���ɂ͍������[��EU���E�����܂�A10���ɂ͈��l122�~�܂�GBP�͔����܂����B

�Ƃ��낪�A2016�N6���ȍ~���݂܂ł�����ȑO�Ɣ�ׂāAGDP�͂��Ƃ����Ԏw�W�E�����w�W�E���ێ��x�E�ٗp�w�W�̂���������������Ƃ͌����܂���B�ꎞ�I�Ɍi�C�w�W���������A���ꂪ���ɖ߂��Ă��AGBP������ꑱ���Ă����ł��B�f�[�^�ȂW�Ȃ��ɕs������GBP�铮���Ɍ��ѕt���Ă���̂ł��傤�B�����iFTSE�j���ʉ���������A���̊��ԂɉE�オ��ƂȂ��Ă���_�����Ă��A�ƂĂ�GBP�̓������A�}�`���A�������I�ɉ��߂ł��܂���i�������邱�Ƃ͂ł��Ă��A����ł͔[���ł��܂���j�B

������b���́AEU���E�ʍ��E�����J�n�i�����J���Ƒo�����������j�E�X�R�b�g�����h�Ɨ������ĔR�E�������i����i�������i��70�h���ɒB���Ȃ��j�ƁAGBP�Ɉ�����ۂ�^���鎖�Ԃ������܂��B�ł����낻��AEU���E���Ă��p���Ȃ炻����������Ă����������A�Ƃ����������o�n�߂ėǂ��������Ǝv���܂��B�����������Ԃ�������ł��傤���ǁB

���݁AGBP�̎������4�ʂł����A���Z���i�̎���ł̓����h���s��̋K�͂��ł��傫���̂ł��BEU���E�ɂ���āA���̒n�ʂ����������Ƃ����b������܂��B�܂��AEU���E���EU����Ƃ̋��Z����ɁA����܂ŖƏ�����Ă������F��K�v������ł��傤�B���Z�ւ̕s���́A�בւɍł��e����^���܂��B

�����炭���ꂪ�A�����Ƃ��������肷��GBP�̓����ւ̐������Ǝv���܂��B

�y4-4-2. ����`���[�g�z

���߂̏T���`���[�g�������܂��B

����4�T�͗z���E�A�������݂ɏo�����Ă��܂��B���ԂŌ����Ύ��͉A���ł��B���ɂ�138.5�t�߂ɋ������W�X�^���X������ƌ����܂�܂��B

�܂��ŋ߂́A�{���e�B���e�B���ቺ���Ă��邱�Ƃ��킩��܂��B���̃{���e�B���e�B�ቺ�̗��R��T�邽�߁AGBPJPY�EGBPUSD�EGBPJPY�̏T��pips������ׂĂ݂܂��傤�B

��GBPJPY�A����GBPUSD�A�Ԃ�USDJPY�ł��B

�ǂ����A�������������Ȃ��Ă���̂�GBPJPY�Ɍ������b�ł͂Ȃ��悤�ł��B

���Ȃ݂ɁA���̊��ԁi11�T�j�̕�����v�́AGBPJPY��GBPUSD��8��AGBPJPY��USDJPY��9��AGBPUSD��GBPJPY��6��A�ł��B�ǂ̒ʉ݂��ǂ̒ʉ݂����Ă���Ƃ������܂���B

�y4-4-3. ����e�N�j�J���z

�܂���SMA���猩�Ă����܂��B��T���痈�T�ɂ�����SMA�i1���j�ESMA�i5���j��SMA�i21���j���㔲���������ł��B�ʏ�Ȃ�A����͏㏸�g�����h�]���̃V�O�i���ƌ��Ȃ���܂����A1��30���T������A3��SMA���ߐڂ��Č݂��ɓ��������藣�ꂽ����J��Ԃ��Ă��܂��B���������Ƃ��ɂ́ASMA�����łȂ��e�N�j�J���w�W�S�ʂɃA�e�ɂȂ�Ȃ��A���Z�I���[�ł��B

���ɁA�{���e�B���e�B��RSI�����Ă݂܂��傤�B���}�ɂ����āA�n�l��T���̒l�����{���e�B���e�B��\���A�_�O���t��RSI��14���Ō��Ă��܂��B

���݂̓{���e�B���e�B�������������ƂȂ��Ă��܂��BRSI�i14���j�́A���������㏸���Ă���A���ݖ�50���ƂȂ��Ă��܂��B���������ASMA���A�e�ɂȂ�Ȃ��Ƃ��ɂ�RSI���A�e�ɂȂ�܂���B

�y4-4-4. ����t�@���_�����^���z

�����Ɗ��������Ă݂܂��傤�B

�܂��������ł��B���}�́A�n�l��T���ƁA�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j��_�O���t�ŕ\���Ă��܂��B

2�����{���܂ł́A���������ƏT����������v���Ă��܂����B����͎��R�ȓ����ł��B���������A���̌�͌��݂܂Ń��������ƏT�������̕s��v���ڗ����܂��B

���R�ȓ����̂Ƃ��͎Q�l�ɂ��Ă��A�s���R�ȂƂ��ɂ͎Q�l�ɂ��Ȃ��A����{�ł��B�s���R�ȂƂ��ɂ͋t�ɍl����A�ł͂���܂���B�������ʂ�Ȃ��ȏ�A�Q�l�ɂ��Ȃ��A����{�ł��B

���Ɋ����ł��B���}�́A�n�l��T���ƁA���p������̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j��_�O���t�ŕ\���Ă��܂��B

��̃����������́A���N�ɂȂ��ă������䍷�Ƃ̕���GBPJPY�̓����ƈ�v���Ă��܂��B�܂�A���͌��n��ʐM�Ђ̉���L���ŎQ�l�ɂ��ׂ����Ƃ�FTSE�̓����Ɋւ��āA�ł��B

���O�ɁA���������X����m���Ă����Ȃ��ƁA���ʂ�FTSE�̓����Ȃ�Ēm��܂����ˁB�킴�킴�A����Ȃ��Ƃ����������Ȃ����낤���B

�y4-4-5. ���T�ȍ~�̒��ړ_�z

��FOMC���݂������ƁA���߂̌��n�ɂ�����S����EU���E�ʍ��@�Ă̍s���ł����B��T�܂łɖ@�Ă͉����ꉤ���ى�����ꂽ�̂ŁA���͂���EU�ɗ��E�ʍ����邩�ł��B�ł�3�����Ɨ\�z�������������悤�ł��B

�O����FOMC���グ�����\����A��T�s��ꂽMPC�iBOE����������\�j�ł͎s��\�z������ێ��Ō��ʂ����̒ʂ肾�����̂ŁA���܂蒍�ڂ���Ă��܂���B�����Ȃ��ł́A8���̈ψ��̂���1�������グ���咣���A����͗��グ�咣��������̂ł͂Ȃ����A�Ƃ�������L��������܂����B���������A�悭�ǂ�ł݂�ƁA����1���͂��������ޔC�\��Ƃ̂��Ƃł��B����Ȃ̂ɁA�Ȃ�������͗��グ����ψ��������邩���m��Ȃ��ƁA���̋L���ł͌���ł��܂����i��H�j�B

�����ŗ��グ�咣�����ψ��́A�u�������AGBP�������łȂ������v���ɂ���Ă������ɏ㏸�A����EU���E������ĕs���Ȍi�C�����͌��������Ă��Ȃ��v�Ƃ������̂ł��B�܂�A��T��4-4-1�ɋL�ڂ��Ă���ʂ�A�f�[�^��̉p���o�ςɌ��݂�GBP�����́A�������������ۂ�������l����ƁA������ƕs���R�Ȃ̂ł��B

�C�ɂȂ�_�́AIMF��2017�N�̎�v�������������݂ł��B��i�����ς�2�����x�������܂�Ă���Ȃ��A�p����2017�N��1.5�����������܂�Ă��܂���i�ĉ��ɗ��j�B�܂�A���㒍�ڂ��ׂ�����_�_�́AEU���E�ɂ�鐬�����ቺ�ւ̕s�����ǂꂾ�����@�ł��邩�A�ł��B�ԐړI�ɂ͂���ɊW������̂́A���߂̋L���͈ږ��}����EU���b�ێ��Ƃ����p�����咣�������ǂ�����A�Ƃ����L����F�ɂȂ�ł��傤����A�ǂ݉����̂���ς����ł��B

�y4-4-6. �w�W���͈ꗗ�z

�`. ����w�W

A1. ���Z����

2017�N1��17����BOE���ق́u���㐔�N�Ԃ̉p�����͓݉����錩���݁v�Łu�l����̐i�W������ɂƂ��Ă̌��ɂȂ�v�Ɣ������Ă��܂��B�܂��A2017�N2��2���Ɏl�����C���t���Łu�C���t�����ʂ���2017�N��2.7���A2018�N��2.6���v�Ǝ�����܂����BIMF�ł́A���̊��Ԃ̌o�ϐ�����1.5���E1.4���Ɨ\�z���Ă��܂��B3��16����MPC�ł́A��N7���ȗ��̗��グ�咣����ψ�������܂����B

�@(1) BOE��������i2017�N3��16��21:00���\�\��A���O���͍ρj

�@(2) MPC�c���^�i��L�Ɠ������\�j

�@(3) �l�����C���t���i��L�Ɠ������\�j

A3. �i�C�w�W

A31. �Y��

�@(1) ������PMI�i2017�N3��1�����\���ʌ��؍ρj

�@(2) �T�[�r�X��PMI�i2017�N3��3�����\���ʌ��؍ρj

A4. �����w�W

��v����CPI�ERPI�EPPI����x�ɔ��\�����͉̂p�������ł��BCPI��RPI�̔��\���ʂ������ĉ��P/��������ƁA�����قǑ傫����������̂Œ��ӂ��K�v�ł��B�Ȃ��A3�����\�i2���W�v���j�ł́ABOE�̃C���t���ڕW2���ɒB���Ă��܂��B����܂��܂�CPI�Ƌ����Ƃ̊W����L���������邱�Ƃł��傤�B

�@(1) ����ҕ����w���E���������w���E���Y�ҕ����w���i2017�N3��21�����\���ʌ��؍ρj

A5. �ٗp�w�W

�p���o�ώw�W�́A�w�W���\���ʂɑ��đf���Ȕ������������ł��B���������A�ٗp���v�����͕ʂł��B�w�W���\���ʂ̗ǂ������ɗ\�z�����Ă��A�ǂ���ɔ������邩���킩��Ȃ��w�W�ł��B���\���ׂ��Ń|�W�V����������Ă��ǂ��w�W�ł͂���܂���B�\���傫�Ȕ������\�z����A�ǂ���ɓ]�Ԃ��킩��Ȃ��ȏ�A�ǂ������ă|�W�V���������ׂ��w�W�ł��B

�@(1) ���ƕی��\�������E���Ɨ��i2017�N3��15�����\���ʌ��؍ρj

B. �o�Ϗ�w�W

IMF�\�z�ɂ��A�p����2017�N�o�ϐ�����1.5���ƂȂ��Ă��܂��B�����PIGS�����������EU��1.6����������Ă���A2018�N�͉p����1.4���AEU��1.6���ƁA���̍����L����\�z�ƂȂ��Ă��܂��B����͂��̍��̍L��������ɂ₩�Ɍ�����̂ŁA���̍����L����X�s�[�h�����܂�悤�Șb�i���O�ł����Ă��j���o��AGBP�͈�C�ɔ����郊�X�N������Ă��܂��B

B1. �o�ϐ���

�@(1) �l����GDP����l

�@(2) �l����GDP����l�i2017�N2��22�����\���ʌ��؍ρj

�@(3) �l����GDP�m��l

B3. ���Ԏw�W

�@(1) �������㍂�w���i2017�N3��23�����\���ʌ��؍ρj

�@(2) �z�H�Ɛ��Y�i2017�N3��10�����\���ʌ��؍ύρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:52| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N03��18��

4-2. �č��o�ώw�WDB�i3��18���X�V�j

�č��w�W�ł�USDJPY�Ŏ�����s���Ă��܂��B�Ƃ��낪�AUSD�Ƃ̎���́AEUR�̕���JPY����1.5�{���傫���̂ŁA���ēԂ����łȂ��A�{���͓��ĉ�3���Ԃ̕��͂����ׂ��ł��B�ł��܂��ǁB

���ی��ϋ�s�iBIS�j��HP�ł́A2016�N4����1�����ς̒ʉݎ���z�����\����Ă��܂��B���̏��ʁi�䗦�j�́A1��USD�i88���j�A2��EUR�i31���j�A3��JPY�i22���j�A4��GBP�i13���j�A5��AUD�i7���j�A�ƂȂ��Ă��܂��B���Ȃ݂ɁA��������8�ʂ�4���ł��B���T�͋��z�Ō��\����Ă��܂����A10���h���P�ʂ�4���̐����̓s���Ɨ��Ȃ��̂ŁA�������߂ē]�L���܂����B

USD����ʂ̈��|�I�ȑ����ƁAJPY�̈ӊO�ȑ����ƁA�������̈ӊO�ȏ��Ȃ��A�ɋ����܂��B

USD�̓����́A���ی��ςɐ�߂�USD���ς�90���߂���߂邱�ƂŐ����܂��B

�č��̌o�ϋK�͖͂���GDP�Ő��E�S�̖̂�20���ł��B���E�S�̂�20���̋K�͂̍���CPI��1���オ��ƁA���E�̏���ҕ��������ϒl��0.2���オ��ƍl���Ă��ǂ��̂ł��傤���i�킩��܂���j�B�ł��A�Ԉ���Ă����Ƃ��Ă����R�Ȃ̂��A���傤�ǁA�����l���ėǂ����炢�̈ב֕ω��i����USDJPY��115��0.2���͖�20pips�j��CPI�������Ɗώ@�ł��܂��B

�����l����ƁA�o�ϋK�͂������ȍ���ΊO���̑������ɂƂ��āA�ċ��������Či�C�̕������\�w�W�������đ�ςȊS���ɂȂ��Ă��ǂ��悤�ȋC�����܂��B

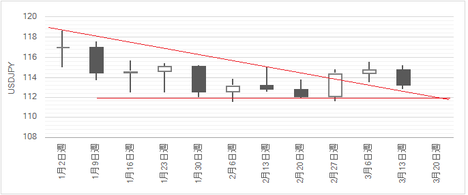

���߂�USDJPY�̏T���`���[�g�������܂��B

��T��FOMC��ɑ傫�������܂����B���̌��ʁA���T�̃��[�\�N����\�z���邽�߂̕⏕���������ƁA112�~���炢�̈��l���������Ă��܂��i�I�l�Ƃ͌���܂���j�B

�܂��A���߂̈ړ����ϐ��iSMA�j�������܂��BSMA�i1���j�͒P�ɏT���I�l��\���܂��B

��T����SMA�i1���j��SMA�i21���j�ƃf�b�h�N���X���Ă���A���T���̂܂ܐ��ڂ����SMA�i5���j��SMA�i21���j������肻���ł��B��������ƁA�Z�����~�g�����h�V�O�i���̊����ł��B

���ɁA���߂̕����E�l���ƏT��RSI�������܂��B�����E�l���͊e�T�̎n�l��T����p���A�_�O���t�ŕ\����RSI��14���̒l���̂��Ă��܂��B

��T�̒l���͖�200pips�ŁA���N�ɓ�����4�Ԗڂɂ悭�������T�ł����B�z���ł���A���ł���T���œ�������2�T�����Ėڗ����ē��������������Ƃ́A���N10��̂���2������܂���B

2��9���T����ʉ����Ȃ��班�����㏸���Ă���RSI�i14���j�́A��T���ƂȂ��Ă��܂��B���N�ɓ����ďT�����_��RSI�i14���j��2�T�����ĉ����������Ƃ͂Ȃ��̂ŁA���̓_�Ɏ��T�͒��ڂ��܂��B

����āA�e�N�j�J���w�W�́A�ړ����ϐ������T�̉��~���������Ă�����̂́A�T��RSI�ƒl�����ڂ��猾���ΏT�̓r���ň��l��t���Ă��A���̌�̖߂肪�قڐ�T�I�l�ɂȂ�A�N������̌X�����p�����Ă��邱�ƂɂȂ�܂��B

���߂̗���10�N�����Ɗ����̓����������܂��B

���̂܂܂ł͂킩��܂���ˁB

�܂��A�������ł��B���}�͋������̑O�T�Ƃ̍��ق����Ă��܂��B�u�������̑O�T�Ƃ̍��فv�Ƃ����͖̂ʓ|�ȏ�ɖ��O����₱�����̂ŁA�ȍ~�́u���������v�ƕ\�L���܂��B

�e�T�̎n�l��T���l���ƃ��������Ƃ́A�����E���x�Ƃ��ɍ�����v���������Ă��܂��B���R�ɍl����A���T������������USDJPY�̓��������Ă����̂���{�ł��B

���������A�����Ɗ����ƈבւ͂ǂꂩ�������ƁA���̂ӂ����Ǐ]�������ł��B�����܂ł̃��ԋ������Ɋ�{���O�ꂽ�������Ȃ��AFOMC�����T2���Ԃ����Ȃ����̂ŁA������b�������ƈבւ̊W�ɕω��͂Ȃ��A�ƌ����݂܂��B

���́A��v�����w�W�̔�̑O�T�Ƃ̍��قł��B�u��v�����w�W�̔�̑O�T�Ƃ̍��فv�Ƃ������������͖̂ʓ|�Ȃ̂ŁA�ȍ~�́u�������䍷�v�Ƃ��܂��B

�����ňבւ������̂́A�����œ����Ȃ��Ƃ��ł��B�����̉e���������̉e���ł��B

����4�T�́A�������ƏT���l���Ƃ̑��ւ��������߁A�t�ɁA�������䍷�́A���������ƁA�����i�t�����Ɂj�E���x�Ƃ��ɂ悭��v���Ă��܂��B���̑Ή��͑f���ƌ�����̂ŁA�����������w�W�O�T�䍷�[�Ɏ��̓�����\��������_�͌��o���܂���B

�`���[�g���͂�112�~���������A�e�N�j�J�����͂�112�~�ւ̐ڋߌ�̍Ę������������Ă��܂��B�t�@���_�����^�����͂́A�����E�����E�בցiUSDJPY�j�̊W�������܂őf���ŁA���̓�����\��������ω��͌��o���܂���B

��������͒萫�I�ȕ��́E���߂ł��B

��T�̗v��́AFOMC���グ�E�A���ł̔����A�ƂȂ�܂��B

���������A����̗��グ�͉ߋ�2��̂Ƃ��Ɣ�ׂāA�O�グ����̊��Ԃ��Z�����Ƃ������ł��B���̂��߁A�Ⴆ��1�����_��3�����グ�̎s��\�z��30���������̂ɁA3���ɓ����Ďs��\�z��90���ɒB�����悤�ɁA�s��̐܍��݊��Ԃ��Z�������A�ƌ����Ă��܂��BFRB�̋��Z����ŁA������������́i���Ȃ��Ƃ��j�ŋ߂ɂȂ��A�ȍ~�̎Q�l�ɂȂ�܂��B

�����āA���T�͍��サ�炭�̕��͂̃X�^���X�����ɂ߂���ԂƂȂ�܂��B���Ȃ킿�A�����_�ň��S�����ɍD�����i�������j�Ōo�ϐ����������܂�邩��h�������i�ނ��A���Z�������ߎu���ŕی��`�ւ̐����I�u���������ăh�������i�ނ��A�����ƕ��͋C�̍j�����̎����ł��B�ǂ���̓������D�����́A�A�}�`���A���\�z�ł��邱�Ƃł��Ȃ��̂ŁA�b���͗l�q���ł��B���ꂪ�č����s���ł̏ł��B

���ē��{���̏́AWH�ٗp���ƁA�f�Օs�ύt�ƁA����̏o���헪�Ȃ��ɘa�p���̉~���U���^�f���A�ԂŐ������ɔ��W�����˂Ȃ�������Ă���A�~���v��������������ł��܂��B3�����p�g���Ƃ����̂��܂��c���Ă��邩���m��܂���B

�č��o�ώw�W�ɗǂ������w�W���\�肳��Ă��Ȃ��T�ŗǂ������Ǝv���܂��B�o�ώw�W�Ƌ�����USDJPY�����v�����Ȃ��ȏ�A����USDJPY����C�ɕ����Ȃ�Ί������ł��������ɂȂ�₷���ł͂Ȃ��ł��傤���B

�`. ����w�W

A1. ���Z����

2017�N�̐���������グ��3�\�肳��Ă��܂��B3�����グ�̎���6����9����L�͎��������������悤�ł��B

�@(1) FOMC��������i2017�N3��16�����\���ʌ��؍ρj

�@(2) FOMC�c���^ �i2017�N2��23�����\���ʌ��؍ρj

A2. ��������

�č�GDP�ɑ������������^����e���́A���{�̏ꍇ�ɔ䂵�ď����Ȃ��̂ł��i��Ίz�łȂ��䗦�ōl�@�j�B�]���āA���{�\�Z�̔z�����ς�邱�Ƃ͌o�ϓI�Ȓ��ڌ��ʂ����A�֘A�@�K�����Ȃǂŗ\�Z�z��������������ւ̐��{�x�������܂�Ԑڌ��ʂƂȂ�܂��i���{�̏ꍇ�͒��ڌ��ʂ��傫���j�B�ɂ��ւ�炸�A�������������ύX�́AJPY�ɑ��Ă���USD�ɑ��đ傫���e�������ꂪ���ȓ_���s�v�c�ł��B

�@(1) �����������x

A3. �i�C�w�W

�ŋ߂͑S�̓I�ɔ��ɗǂ����ʂ������Ă��܂��B���㌩�ʂ����u�ǂ��Ȃ�v�u�����Ȃ�v�̌i�����A���P�[�g�����łȂ��A�ɂ��o�ׂ����������w�W�ł��O����v���X�ɗ��܂炸�ɁA�O���̑O����v���X������O������P�������߂��Ă��܂��B3�����f�[�^�����\����Ă���Ə����A�v���X���������w�W���o�Ă������̂́A���Ԃ��ǂ��Ȃ�Ȃ��������i�����͎������܂��B

A31. ����

ISM��CB��2���AUM����3���̂���������P���i��ł��܂��B

�@(1) ISM���ƁE�����i���w���i2017�N3��4�����\�\��A���O���͍ρj

�@(2) CB����ҐM����

�@(3) �~�V�K����w����ҐM�����w������l/�m��l�i2017�N2��11�����\���ʌ��؍ρj

A32. ������

�ł��������傫���w�W��ISM�ł��BISM�ւ̑��ւ������ƌ�����̂�Phil�A��i�C�w���ŁAPhil�A��i�C�w���ւ̑��ւ������ƌ�����̂�NY�A��i�C�w���ł��B

���߂͔��ɍD���Ȑ����������Ă��܂��B���������A���Ԏw�W�̐�����2���̌��ʂ͉��P�������̂̋͂��ŁA�����w�W��PPI�EPPI�R�A��2�����f�[�^�͐L�т�1�������݉����Ă��܂��B

�@(1) ISM�����ƌi�����w���i2017�N3��2�����\���ʌ��؍ρj

�@(2) Phil�A����ƌi�C�w���i2017�N2��16�����\���ʌ��؍ρj

�@(3) NY�A����ƌi�C�w���i2017�N2��15�����\���ʌ��؍ρj

�@(4) ���b�`�����h�A����ƌi�C�w��

�@(5) �V�J�S�w��������i�C�w��

A4. �����w�W

FRB�����ڂ��Ă���Ƃ���PCE�R�A�f�t���[�^���ŏd�v���Ǝv���܂��B�����́A�ޗ������Y������ւƉ����ɔg�y����ƍl�����邽�߁A(4)��(1)�ւƉe�����i�ށA�ƍl�����܂��B

2�����f�[�^�ł́A�A�������w���EPPI�ECPI�̂�������L�т��݉����Ă��܂����B

�@(1) PCE�R�A�f�t���[�^�i2017�N3��1�����\���ʌ��؍ρj

�@(2) ����ҕ����w���iCPI�j

�@(3) ���Y�ҕ����w���iPPI�j�i2017�N2��14�����\���ʌ��؍ρj

�@(4) �A�������w���i2017�N2��10�����\���ʌ��؍ρj

A5. �ٗp�w�W

�i�C��\���̂͐V�K�ٗp�Ґ��Ǝ��Ɨ��ŁA�����ɂ��Ă͊���FRB�������������Ă��܂��B������A�ŋ߂͌i�C���㉟�����镽�ώ����̐L�т����ڂ���Ă��܂��B

�@(1) �ٗp���v�i2017�N3��10�����\�\��A���O���͍ρj

�@(2) ADP���Ԍٗp�Ґ��i2017�N3��8�����\���ʌ��؍ρj

�@(3) �O�T�V�K���ƕی��\������

B. �o�Ϗ�w�W

B1. �o�ϐ���

�������x�E���ێ��x�̐Ԏ��������Ă��Ă��A��v��i���ɂ����ĕč��o�ς͍ł��D���ł��B�����������Ԃ܂���ƁA�f�l�ɂ�����̌i�C�̗ǂ��������ł��킩��₷���\���Ă���̂�GDP�Ȃ̂ł��傤�B

�@(1) �l����GDP����l�i2017�N1��27�����\���ʌ��؍ρj

�@(2) �l����GDP����l�i2017�N2��28�����\���ʌ��؍ρj

�@(3) �l����GDP�m��l

B2. ���ێ��x

�ŋ߂̌X���͖���400���h���̖f�ՐԎ��������Ă��܂��B����400���h���Ƃ����傫���́A�N�Ԃœ��{�̍��Ɨ\�Z���݂Ƃ������Ƃł���ˁB�č��̌o�ϋK�͂Ƃ����͖̂{���ɂ������̂ł��ˁB�{�w�W�́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɊW�Ȃ��A�����Ĕ�������r�I�傫���X�������邱�ƁA�ł��B�����ςȎw�W�ł��B

�f�ՐԎ��k�����Đ����̐����ۑ�ɋ������Ă���AUSDJPY�ւ̉e�������ځE�ԐړI�ɑ傫���Ȃ�ł��傤�B

�@(1) �f�Վ��x�i2017�N3��7�����\���ʌ��؍ρj

B3. ���Ԏw�W

�u����v��u�Z��v���i�C�Ɋւ��Ƃ����̂͂킩��悤�ȋC�����܂��B���������A�č��Łu�����v���o�ςɗ^����e���͈בւ����قǑ傫���̂��A�ǂ����s���Ƃ��Ȃ��܂ܒ����╪�͂�ӂ��Ă��܂����B�u�Z��v�́A���Ƃ��Ƃ��܂蔽�����܂���B

��͂��{�́A�č�GDP��70�����߂�Ƃ���PCE�ł��B

B31. ����

�@(1) �l����PCE����l�i2017�N1��27�����\���ʌ��؍ρj

�@(2) �l����PCE����l�i2017�N2��28�����\���ʌ��؍ρj

�@(3) �l�x�o�iPCE�j�E�l�����i2017�N3��1�����\���ʌ��؍ρj

�@(4) �������㍂

B32. �Z��

FX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W������܂��B���A�����͏����Ȏw�W����ł��B�A���A�f���Ȕ������������ł��B

�@(1) ���ÏZ��̔������i2017�N3��22�����\���ʌ��؍ρj

�@(2) �V�z�Z��̔������i2017�N3��23�����\���ʌ��؍ρj

�@(3) ���ݎx�o�i2017�N3��2�����\�\��A���O���͍ρj

B33. ����

�č��o�ςɑ������Ƃ̍D�s�����^����e���͏������A�Ƒ����Ă��܂��B�ٗp�w�W��i�C�w�W�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A�����͑債�����Ƃ���܂���B

�@(1) �z�H�Ɛ��Y�E�ݔ��ғ����i2017�N3��17�����\���ʌ��؍ρj

�@(2) �ϋv�����i2017�N3��24�����\���ʌ��؍ρj

�y4-2-1. USD�̓����z

���ی��ϋ�s�iBIS�j��HP�ł́A2016�N4����1�����ς̒ʉݎ���z�����\����Ă��܂��B���̏��ʁi�䗦�j�́A1��USD�i88���j�A2��EUR�i31���j�A3��JPY�i22���j�A4��GBP�i13���j�A5��AUD�i7���j�A�ƂȂ��Ă��܂��B���Ȃ݂ɁA��������8�ʂ�4���ł��B���T�͋��z�Ō��\����Ă��܂����A10���h���P�ʂ�4���̐����̓s���Ɨ��Ȃ��̂ŁA�������߂ē]�L���܂����B

USD����ʂ̈��|�I�ȑ����ƁAJPY�̈ӊO�ȑ����ƁA�������̈ӊO�ȏ��Ȃ��A�ɋ����܂��B

USD�̓����́A���ی��ςɐ�߂�USD���ς�90���߂���߂邱�ƂŐ����܂��B

�č��̌o�ϋK�͖͂���GDP�Ő��E�S�̖̂�20���ł��B���E�S�̂�20���̋K�͂̍���CPI��1���オ��ƁA���E�̏���ҕ��������ϒl��0.2���オ��ƍl���Ă��ǂ��̂ł��傤���i�킩��܂���j�B�ł��A�Ԉ���Ă����Ƃ��Ă����R�Ȃ̂��A���傤�ǁA�����l���ėǂ����炢�̈ב֕ω��i����USDJPY��115��0.2���͖�20pips�j��CPI�������Ɗώ@�ł��܂��B