�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N06��20��

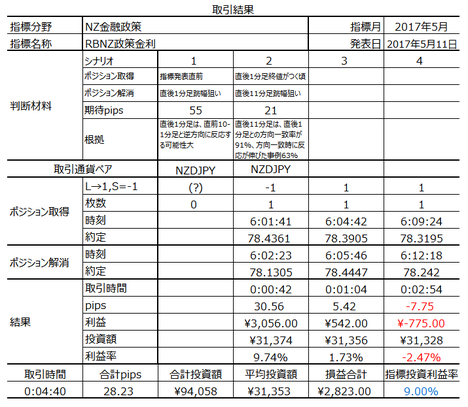

NZ���Z�������\�O���NZDJPY�������́i2017�N6��22��06:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

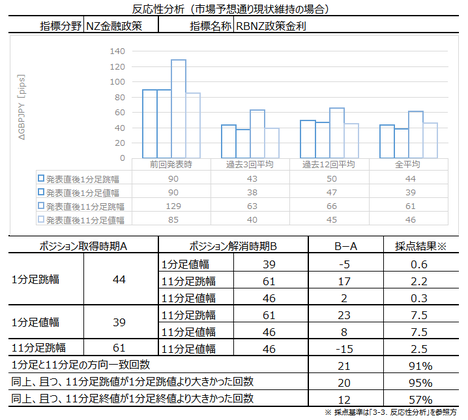

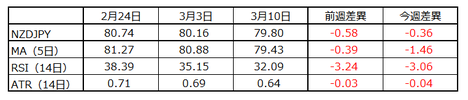

2017�N6��22��06:00��NZ���Z����uRBNZ��������v�����\����܂��B

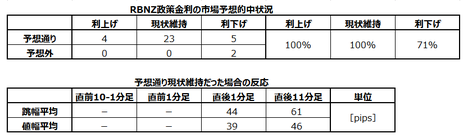

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B����̎s��\�z�͌���ێ��ł��B

�{�w�W�͑S�̓I�ɑ傫���������A�u�s��\�z�ʂ茻��ێ��v�ł��傫���������܂��B

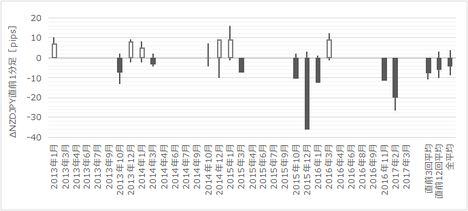

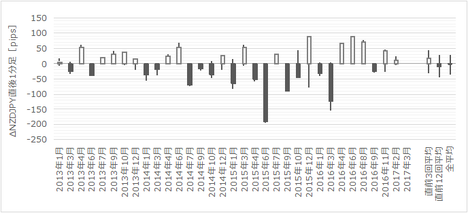

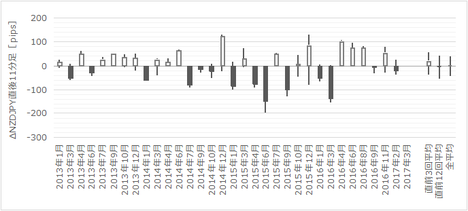

����1�����ƒ���11�����̎n�l����[�\�N���������Ă����܂��B

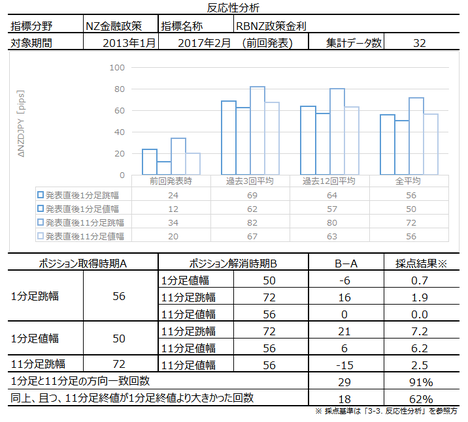

���ڂ��ׂ��_�́A���������͂̌��ʂł��B

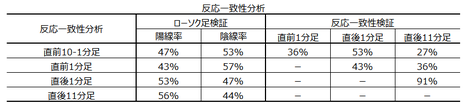

����11�����́A����1�����Ƃ̕�����v����91���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�95���ł��B�I�l���m�Ŕ������L�т����Ƃ�57���ł��B

�܂�A�m���I�ɂ͔����������m�F�ł�����A�nj��|�W�V�������擾���Ē���11�������l��_���̂ɓK�������l�ƂȂ��Ă��܂��B

�����疳�������Ĕ��\�O�Ƀ|�W�V���������K�v�Ȃ�Ă���܂���B�I�l���m���ׂ��������L�тĂ��Ȃ��ȏ�A�Z�����m����{���Ƃ����_�ɂ͂����ӂ��������B

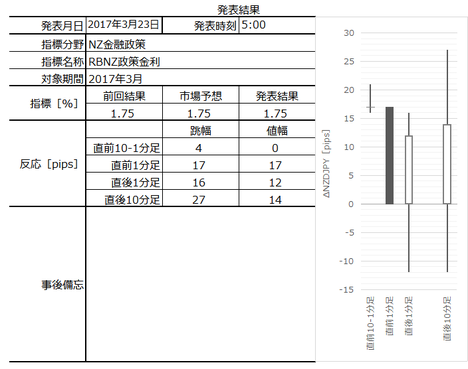

����3��́u�s��\�z�ʂ茻��ێ��v�������Ƃ���4�{���`���[�g���������������B

NZ��RBNZ����芪���o�ϊ���s������ω����Ă��邽�߁A���\��̔������܂��܂��ł��B

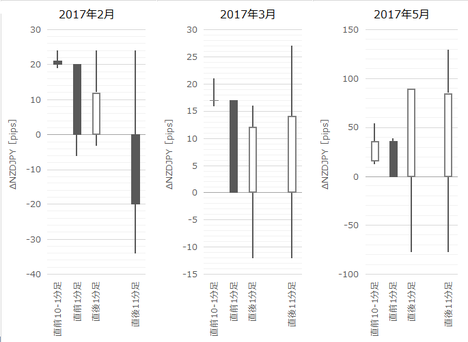

2017�N2���͂܂��z���Ŕ������A���l�Ŕ��]���Ē���11�����͉A���ŏI���܂����B���l�ƒ���11�������l�̗�����58pips�ɒB���Ă��܂��B�����������������Ēnj��|�W�V����������Ă�����A���ƂȂ��Ă����ł��傤�B

2017�N3���́i�����炭�j���\����ɉA�����Ƀq�Q���`������ƁA���̌�͗z���Ŕ������Ă��܂��B����1�����ƒ���11����������ׂ�ƁA���l���m�E�I�l���m�Ŕ������L�тĂ��܂��B

2017�N5�����i�����炭�j���\����ɉA�����Ƀq�Q���`������ƁA���̌�͗z���Ŕ������Ă��܂��B����1�����ƒ���11����������ׂ�ƁA���l���m�̔�����L�������̂́A�I�l���m�ł̔����͒l��������Ă��܂��B

���̂Ƃ��ɁA�����Ŏ����ꂽ����y�ь��ʂ��v�_�͎��̒ʂ�ł��B

�Ō�́u�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��v�Ŕ������傫���Ȃ����ƍl�����܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�V�i���I�͔��\��Ɉ�ċz�i1-2�b�j�����Ēnj��Ƃ��܂��B�������������ĂȂ��Ȃ��|�W�V���������Ȃ��Ă��A���\����1�����o�߂��鍠�ɂ̓|�W�V����������ł��傤�B

���������͂ł́A����1�����ƌ�11�����̕�����v����91���ŁA������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�95��������̂ł��B����A�I�l���m�Ŕ�����L�������Ƃ�2���1����͂��ɒ�������x�ł��B

������A�Z�����m�Ő[�ǂ������ɏ��������ɏ�����nj��ł��B�Z����������Ȃ���Ȃ�Ȃ��̂ŁA���m�E���́A�ߋ��̔������ϒl��菬����10pips�`15pips���x�ɂ��Ă����悢�ł��傤�B

�ȉ���2017�N6��22��12�����ɒNjL���Ă��܂��B

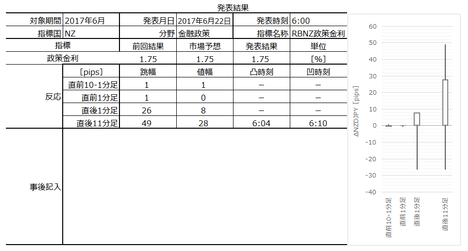

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͗z���ł����B

���āANZ�̃C���t�����͊��ɒ���ڕW��1-3���̒��Ԓl�ɖ߂��Ă��܂��B���������ARBNZ���ق́u2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�ƕ\�����Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B�ǂ̎������炩�A�����ύX�̉\�����������n�߂�ł��傤�B

����ł��܂���ł����B�ɂ������Ƃ����܂����B

�������������ւ̒nj��ŁA���\��4���ȓ��̃|�W�V���������ŗ��m�ƂȂ����ł��傤�B

�V�i���I�ɖ�肠��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��22��06:00��NZ���Z����uRBNZ��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B����̎s��\�z�͌���ێ��ł��B

�{�w�W�͑S�̓I�ɑ傫���������A�u�s��\�z�ʂ茻��ێ��v�ł��傫���������܂��B

����1�����ƒ���11�����̎n�l����[�\�N���������Ă����܂��B

���ڂ��ׂ��_�́A���������͂̌��ʂł��B

����11�����́A����1�����Ƃ̕�����v����91���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�95���ł��B�I�l���m�Ŕ������L�т����Ƃ�57���ł��B

�܂�A�m���I�ɂ͔����������m�F�ł�����A�nj��|�W�V�������擾���Ē���11�������l��_���̂ɓK�������l�ƂȂ��Ă��܂��B

�����疳�������Ĕ��\�O�Ƀ|�W�V���������K�v�Ȃ�Ă���܂���B�I�l���m���ׂ��������L�тĂ��Ȃ��ȏ�A�Z�����m����{���Ƃ����_�ɂ͂����ӂ��������B

����3��́u�s��\�z�ʂ茻��ێ��v�������Ƃ���4�{���`���[�g���������������B

NZ��RBNZ����芪���o�ϊ���s������ω����Ă��邽�߁A���\��̔������܂��܂��ł��B

2017�N2���͂܂��z���Ŕ������A���l�Ŕ��]���Ē���11�����͉A���ŏI���܂����B���l�ƒ���11�������l�̗�����58pips�ɒB���Ă��܂��B�����������������Ēnj��|�W�V����������Ă�����A���ƂȂ��Ă����ł��傤�B

2017�N3���́i�����炭�j���\����ɉA�����Ƀq�Q���`������ƁA���̌�͗z���Ŕ������Ă��܂��B����1�����ƒ���11����������ׂ�ƁA���l���m�E�I�l���m�Ŕ������L�тĂ��܂��B

2017�N5�����i�����炭�j���\����ɉA�����Ƀq�Q���`������ƁA���̌�͗z���Ŕ������Ă��܂��B����1�����ƒ���11����������ׂ�ƁA���l���m�̔�����L�������̂́A�I�l���m�ł̔����͒l��������Ă��܂��B

���̂Ƃ��ɁA�����Ŏ����ꂽ����y�ь��ʂ��v�_�͎��̒ʂ�ł��B

- �בւɂ��āA�ŋ߂�NZD�����͍D�܂����A���̊�ێ����������ʂ����P�Ɍq����B

- �����ɂ��āA1-3����CPI�͑O�N��{2.2���ŁA���〈�ʂ��́{1.5���������Ă�����̂́A�ϓ��̌������K�\������H�i�̒l�オ��Ƃ������ꎞ�I�v���ƌ��Ȃ��Ă���B�����I�ɂ�1-3���̒��Ԓl�ɂȂ�B

- �Z��i�̏㏸�y�[�X�͓݉��A�����㏸�����������Ȃ��B

- ����āA�o�ς��z��ʂ�ɐ��ڂ���A�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��B

�Ō�́u�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��v�Ŕ������傫���Ȃ����ƍl�����܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�V�i���I�͔��\��Ɉ�ċz�i1-2�b�j�����Ēnj��Ƃ��܂��B�������������ĂȂ��Ȃ��|�W�V���������Ȃ��Ă��A���\����1�����o�߂��鍠�ɂ̓|�W�V����������ł��傤�B

���������͂ł́A����1�����ƌ�11�����̕�����v����91���ŁA������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�95��������̂ł��B����A�I�l���m�Ŕ�����L�������Ƃ�2���1����͂��ɒ�������x�ł��B

������A�Z�����m�Ő[�ǂ������ɏ��������ɏ�����nj��ł��B�Z����������Ȃ���Ȃ�Ȃ��̂ŁA���m�E���́A�ߋ��̔������ϒl��菬����10pips�`15pips���x�ɂ��Ă����悢�ł��傤�B

2017�N6��22��06:00���\

�ȉ���2017�N6��22��12�����ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͗z���ł����B

���āANZ�̃C���t�����͊��ɒ���ڕW��1-3���̒��Ԓl�ɖ߂��Ă��܂��B���������ARBNZ���ق́u2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�ƕ\�����Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B�ǂ̎������炩�A�����ύX�̉\�����������n�߂�ł��傤�B

�i5-2. ������ʁj

����ł��܂���ł����B�ɂ������Ƃ����܂����B

�y6. ���͌��z

�i6-1. ���͌��j

�������������ւ̒nj��ŁA���\��4���ȓ��̃|�W�V���������ŗ��m�ƂȂ����ł��傤�B

�i6-2. �V�i���I���j

�V�i���I�ɖ�肠��܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:47| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N06��10��

4-6. NZ�o�ώw�WDB�i2017�N6���ŁA6��10�������j

NZ�̌o�ώw�W���\�O��̎����NZDJPY�ōs���Ă��܂��B

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

NZ�o�ςɊւ�����͍����łقڌ����܂���BNZ�ƕĒ����e���Ƃ̓ԊW�Ɏ����ẮA��F���ƌ����Ă��������炢�ł��B���������A��N�A�C�����C���O���b�V���Ƃ������O���炵�āA�ǂ��̍��̒N�Ȃ��悭�킩��Ȃ����炢�ł��B

����āANZD�̎����RBNZ����������\�������ɂ��Ă��܂��B

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āu����ێ��v�̂Ƃ��ɂ��������傫���A������ւ̔����L�������������ł��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă��Apips���҂��₷���̂ł��B���n�Ď��Ԃ�5�����\�Ȃ̂ŁA�N�����Ȃ��Ƃ����̂��ő�̖��ł��B

2017�N6��22���ARBNZ�͐��������1.75���ɐ����u�����Ƃ\���A�������̊��Ԋɘa�I�ƌ��y���܂����B

���āANZ�̃C���t�����͊��ɒ���ڕW��1-3���̒��Ԓl�ɖ߂��Ă��܂��B���������ARBNZ���ق́u2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�ƕ\�����Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B�ǂ̎������炩�A�����ύX�̉\�����������n�߂�ł��傤�B

�@(����) RBNZ��������i2017�N6��22�����\���ʌ��؍ρj

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

NZ�o�ςɊւ�����͍����łقڌ����܂���BNZ�ƕĒ����e���Ƃ̓ԊW�Ɏ����ẮA��F���ƌ����Ă��������炢�ł��B���������A��N�A�C�����C���O���b�V���Ƃ������O���炵�āA�ǂ��̍��̒N�Ȃ��悭�킩��Ȃ����炢�ł��B

����āANZD�̎����RBNZ����������\�������ɂ��Ă��܂��B

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āu����ێ��v�̂Ƃ��ɂ��������傫���A������ւ̔����L�������������ł��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă��Apips���҂��₷���̂ł��B���n�Ď��Ԃ�5�����\�Ȃ̂ŁA�N�����Ȃ��Ƃ����̂��ő�̖��ł��B

2017�N6��22���ARBNZ�͐��������1.75���ɐ����u�����Ƃ\���A�������̊��Ԋɘa�I�ƌ��y���܂����B

���āANZ�̃C���t�����͊��ɒ���ڕW��1-3���̒��Ԓl�ɖ߂��Ă��܂��B���������ARBNZ���ق́u2019�N�̒x�������܂ŗ��グ���J�n���Ȃ������݁v�ƕ\�����Ă��܂��B�����A�����ق�9���ޔC�\��i2017�N2��7�����\�j�ŁA���̌��2018�N3���܂ŕ����ق���s�߂�Ɣ��\����Ă��܂��B�ǂ̎������炩�A�����ύX�̉\�����������n�߂�ł��傤�B

�@(����) RBNZ��������i2017�N6��22�����\���ʌ��؍ρj

�ȏ�

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:47| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N05��14��

4-6. NZ�o�ώw�WDB�i2017�N5���ŁA5��14�������j

NZ�̌o�ώw�W���\�O��̎����NZDJPY�ōs���Ă��܂��B

NZ�o�ςɊւ�����͍����łقڌ����܂���BNZ�ƕĒ����e���Ƃ̓ԊW�Ɏ����ẮA��F���ƌ����Ă��������炢�ł��B���������A��N�A�C�����C���O���b�V���Ƃ������O���炵�āA�ǂ��̍��̒N�Ȃ��悭�킩��܂���B

����āANZD�̎����RBNZ����������\�������ɂ��Ă��܂��B

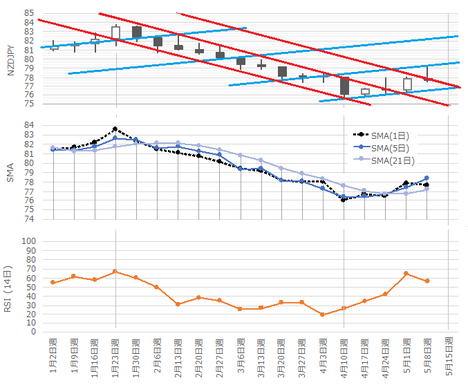

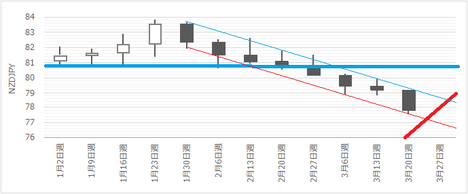

�T���`���[�g�͏㏸�`���l�����`�����Ă��܂��B�㏸�`���l����\�����͊e����3�~�ƂȂ��Ă���A�ȑO�̉��~�`���l���ɕ��s�����������Ԑ��͊e����2.5�~�ł��B���T�A�㏸�`���l����ʂ�ꍇ�ɂ�76.5-79.5�~�ɒB���A���~�`���l����ʂ�ꍇ��75.0-77.5�~�ɒB���܂��B

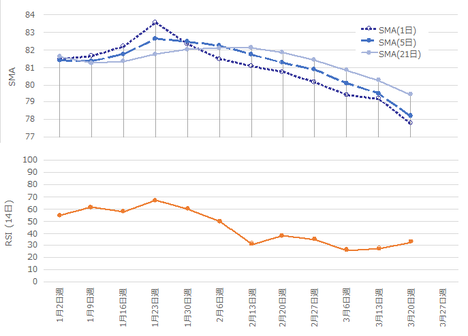

SMA�i21���j���͏㏸�]���������̂́ASMA�i1���j��SMA�i5���j�������ARSI�i14���j��70���ɒB����5�T�Ԃ�̌����ɓ]���܂����BSMA�i1���j�͐�T���I�l77.7�~����A77.2�~��SMA�i21���j�̉������������܂��B

RBNZ��5��11���ɐ���������\�ŁA�ߋ��Œ��1.75���ɑ����Ȋ��Ԉێ�������j�������܂����B�E�B�[���[���ق͉�Łu�����X�^���X�̈ێ��́A�C���t�����͂����@���Ă��邱�Ƃ����R�v�Ɛ������Ă��܂��B

���}�ɁA�n�l��T���Ɠ�NZ�������Ɠ�NZ�����䍷�̊W�������܂��B

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

5��RBNZ����������\���̐����ɂ����錻��y�ь��ʂ��ɂ��āA

�ł����B

�ǂ��ǂ�݂Ă�NZD�����R�ɂ͂Ȃ�܂���B

�@(1) RBNZ��������i2017�N5��11�����\���ʌ��؍ρj

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

NZ�o�ςɊւ�����͍����łقڌ����܂���BNZ�ƕĒ����e���Ƃ̓ԊW�Ɏ����ẮA��F���ƌ����Ă��������炢�ł��B���������A��N�A�C�����C���O���b�V���Ƃ������O���炵�āA�ǂ��̍��̒N�Ȃ��悭�킩��܂���B

����āANZD�̎����RBNZ����������\�������ɂ��Ă��܂��B

�[�[�[��€���[�[�[

�T���`���[�g�͏㏸�`���l�����`�����Ă��܂��B�㏸�`���l����\�����͊e����3�~�ƂȂ��Ă���A�ȑO�̉��~�`���l���ɕ��s�����������Ԑ��͊e����2.5�~�ł��B���T�A�㏸�`���l����ʂ�ꍇ�ɂ�76.5-79.5�~�ɒB���A���~�`���l����ʂ�ꍇ��75.0-77.5�~�ɒB���܂��B

SMA�i21���j���͏㏸�]���������̂́ASMA�i1���j��SMA�i5���j�������ARSI�i14���j��70���ɒB����5�T�Ԃ�̌����ɓ]���܂����BSMA�i1���j�͐�T���I�l77.7�~����A77.2�~��SMA�i21���j�̉������������܂��B

RBNZ��5��11���ɐ���������\�ŁA�ߋ��Œ��1.75���ɑ����Ȋ��Ԉێ�������j�������܂����B�E�B�[���[���ق͉�Łu�����X�^���X�̈ێ��́A�C���t�����͂����@���Ă��邱�Ƃ����R�v�Ɛ������Ă��܂��B

���}�ɁA�n�l��T���Ɠ�NZ�������Ɠ�NZ�����䍷�̊W�������܂��B

�y4-6-1. ����w�W�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

5��RBNZ����������\���̐����ɂ����錻��y�ь��ʂ��ɂ��āA

- �בւɂ��āA�ŋ߂�NZD�����͍D�܂����A���̊�ێ����������ʂ����P�Ɍq���邱��

- �����ɂ��āA�ϓ��̌������K�\������H�i���̈ꎞ�I�v����1-3����CPI�ɑO�N��{2.2���ɒB�������̂́i���〈�ʂ��́{1.5���j�A�����I�ɂ�1-3���̒��Ԓl�ƂȂ�ƌ��Ȃ��Ă��邱��

- �Z��i�̏㏸�y�[�X�͓݉��A�����㏸�����������Ȃ�����

- ����āA�o�ς��z��ʂ�ɐ��ڂ���A�\���\�ȏ����ɂ킽���Đ��������ύX����K�v�͂Ȃ�

�ł����B

�ǂ��ǂ�݂Ă�NZD�����R�ɂ͂Ȃ�܂���B

�@(1) RBNZ��������i2017�N5��11�����\���ʌ��؍ρj

�ȏ�

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:27| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N05��09��

NZ���Z����uRBNZ��������v���\�O���NZDJPY�������́i2017�N5��11��06:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��11��06:00��NZ���Z����uRBNZ��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�s��\�z�͌���ێ��ł��B

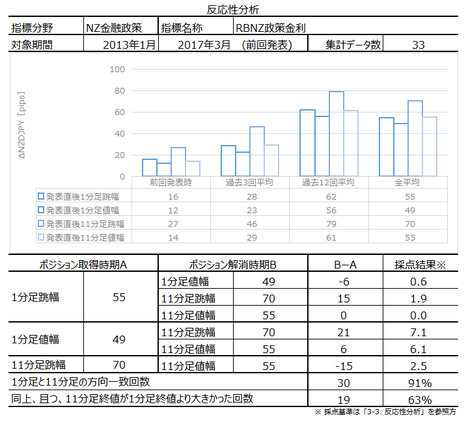

��\���i�̔������z���������������B�ߋ�33��̔��\���̒���1�����������ϒl��55pips�ł����A�S�̂�76���͂��̔�����27pips�ȉ��̔����ƂȂ��Ă��܂��B�s��\�z�ʂ�̌���ێ��̏ꍇ�A30pips��̔����ƌ��Ă����Ηǂ��ł��傤�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

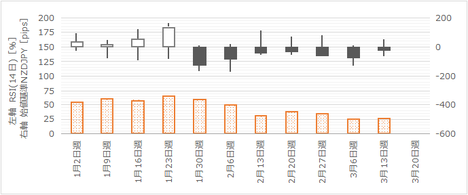

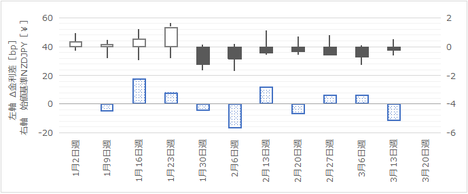

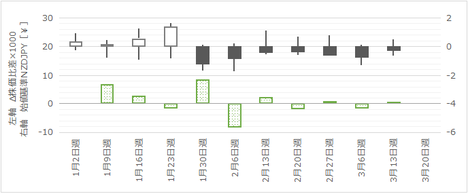

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

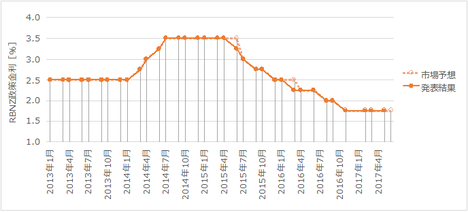

�j���[�W�[�����h�̐�������́A�j���[�W�[�����h������s�iRBNZ�j���N8�\���Ă��܂��B

�ߋ��̎��т��猾���ARBNZ�̐�������͂قڎs��\�z�ʂ�ɂȂ�܂��B���Ɏs��\�z���u����ێ��v�������ꍇ�A�������Ԃɂ����Ďs��\�z���O�ꂽ���Ƃ͂���܂���B

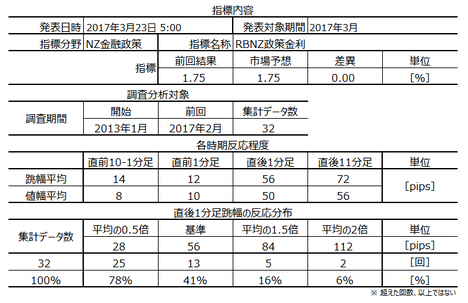

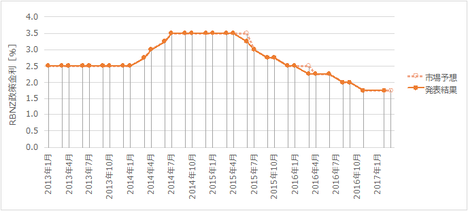

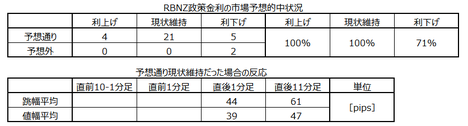

�ȉ��̒������͔͈͂́A2013�N1�����ȍ~�O��܂ł�33�̃f�[�^�Ɋ�Â��Ă��܂��B

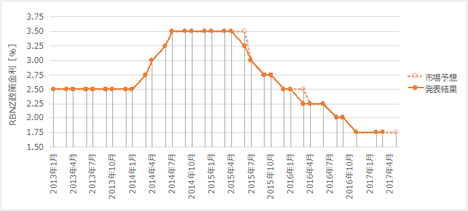

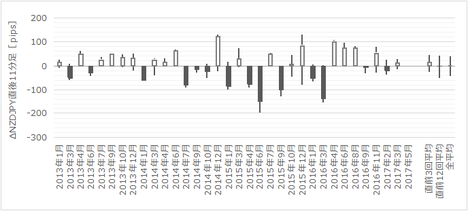

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���ɋߔN�ɂȂ�������ƂȂ��Ă��܂��B���O�̗\�z�ʂ�u����ێ��v�Ɣ��\�����\���������ł��傤�B

�O�̂��߂ɂ������w�W�����Ă����܂��B

10-12����GDP�͑O����{0.4���ŁA6�l�����Ԃ�̒Ⴂ�����ƂȂ��Ă��܂����B

�A���A���Ԏw�W��10-12�����������㍂�͑O����{0.8���ŁA���Ȃ��Ƃ�2013�N���炸���ƃv���X���ڂ��Ă��܂��B�f�Վ��x���܂��A2016�N9�����ɉ�������Ă���A2017�N3���ɂ�9�����Ԃ�̍����]���Ɏ���܂����B�C�ɂȂ�_�́A�i�C�w�W��NBNZ��ƐM�������A2016�N9�����s�[�N�ɉ��~��ɓ]������Ԃł��B�����A4�����f�[�^�ł͂܂��{11�Ȃ̂ŁA�}�C�i�X�ɓ]����\���͒Ⴂ�Ǝv���܂��B

����āA���������傫�������S�z�͂Ȃ��A1�������̒ᐬ�������肵�Ă��܂��B

���ɁACPI�́A2015�N10-12�����Ƀ}�C�i�X�ɗ�������ňȍ~�A�㏸��������Ă��܂��B2017�N1-3�����́{1.0���܂ʼn��܂����B

AUDNZD��1.07�t�߂�2014�N�ȍ~��NZD���ƂȂ��Ă�����̂́ANZDUSD��0.692�t�߂ŁA����3������NZD�����i�݂܂����BCPI�ω���NZDUSD�̃g�����h�ω��ƃ^�C�~���O�����v���Ă��܂��B6���ė��グ�Ɍ����Ă�USD���Ƃ��̌��USD�����l����ƁA��҂̕ω��̕����傫���ƍl�����܂��̂ŁANZD����CPI�㏸�X�g�b�v�ł̃A�N�V�����́u���������Ȃ��v�ł��B

���ہA�����1.75���Ƃ�����������́A�������1.50���ɑ��ėǂ��ʒu�ɂ���܂��B���B���������Ⴍ�Ȃ�ƁANZ�͓������Ăэ��߂Ȃ��Ȃ�܂��B

���RBA����������\���̐����ł́u�����◘�グ�͓��ʂȂ��v�Ǝs�ꂪ�������܂����BRBNZ���A���̓����ɒǏ]����Ǝv���܂��B

�O��3��23���̐���������\���̐����ł́u���Z����͂��Ȃ�̊��Ԋɘa�I�ł��葱���邾�낤�v�Ƃ̈ꕶ������܂����B

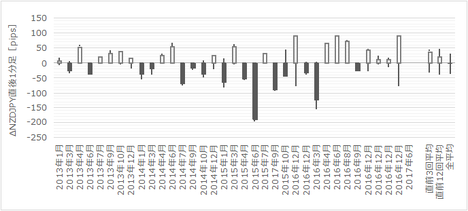

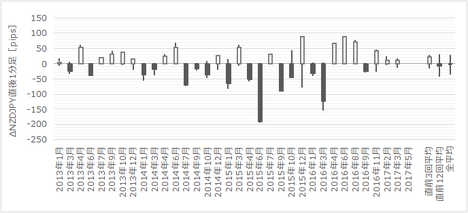

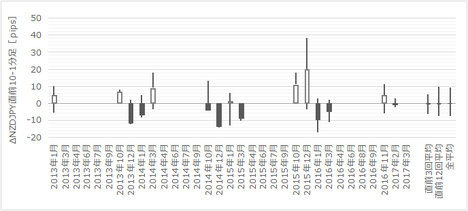

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

����1�����ɂ́A�S�̓I�Ƀq�Q�����Ȃ���ۂ��܂��B�q�Q�����Ȃ����[�\�N���́A���������ɔ������L�т����ł��B�A���A��q���锽�������͂̌��ʂł�63���ł��B���\��2-4����ɖ߂��Ă��邱�Ƃ������悤�Ȃ̂ŁA�nj�����ɂ���|�W�V���������^�C�~���O���d�v�ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����91���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�63���ł��B�nj��ɂ͒��ӂ��K�v�ł��B���ɁA�ŋ߂́u�s��\�z�ʂ�Ɍ���ێ��v�������Ƃ��̔������������̂ŁA���������ƍ��l�͂݁i���l�͂݁j�ɂȂ肩�˂܂���B

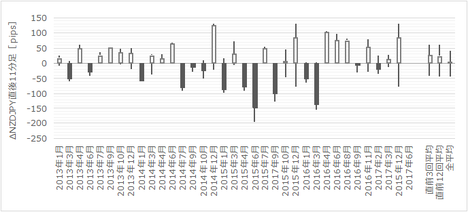

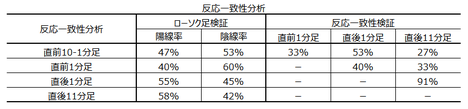

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B

����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

����������\���Ɏs��\�z������ێ��̏ꍇ�A�w�W��v�����͍͂s���܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

(2) ����11�����́A���l�͂݁i���l�͂݁j�ɒ��ӂ��ĒZ���Ԓnj��ł��B

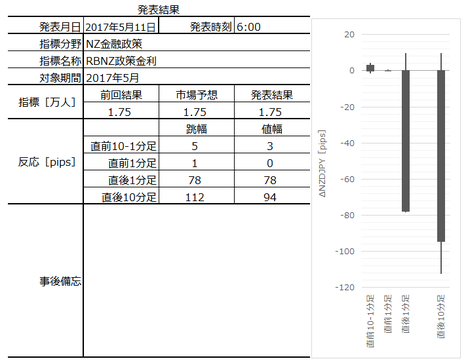

�ȉ���2017�N5��12��14:30���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ茻��ێ��ŁA�����͉A���ƂȂ�܂����B

�����ɔ��\���ꂽ�����̌���y�ь��ʂ��̗v�_�͎��̒ʂ�ł��B

�Ō�́u�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��v�ŁA�A���ւ̔������傫���Ȃ����ƍl�����܂��B

������ʂ͎��̒ʂ�ł����B

�g���Ă���FX��Ђ�06:00�O�Ɏ���ł����A�nj��݂̂ƂȂ�܂����B

�������e�����炩�ɂȂ�ɘA��Ēnj����J��Ԃ������̂́A�Ō�͉䖝�s���ł����B���̌�ANZDJPY�͂����Ɖ������Ă��܂��B

���O�������͓��e���A�ȉ��Ɍ����܂�

��肠��܂���B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��11��06:00��NZ���Z����uRBNZ��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�s��\�z�͌���ێ��ł��B

��\���i�̔������z���������������B�ߋ�33��̔��\���̒���1�����������ϒl��55pips�ł����A�S�̂�76���͂��̔�����27pips�ȉ��̔����ƂȂ��Ă��܂��B�s��\�z�ʂ�̌���ێ��̏ꍇ�A30pips��̔����ƌ��Ă����Ηǂ��ł��傤�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

RBNZ�̐�������́A�s��\�z�̓I�����������Ƃ�������������܂��B����A�s��\�z�́u����ێ��v�ƂȂ��Ă��܂��B�ߋ�33��̔��\�Ŏs��\�z���u����ێ��v���������Ƃ�21��܂��B����21��̗\�z�͑S�ēI�����Ă��܂��B - �w�W�ɂ��ẮA�s��\�z�ʂ茻��ێ��ƍl���Ă��܂��B

- �V�i���I�͎��̒ʂ�ł��B

(1) ����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

(2) ����11�����́A���l�͂݁i���l�͂݁j�ɒ��ӂ��ĒZ���Ԓnj��ł��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

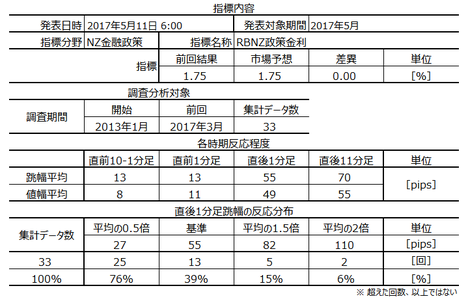

�y1. �w�W�T�v�z

�j���[�W�[�����h�̐�������́A�j���[�W�[�����h������s�iRBNZ�j���N8�\���Ă��܂��B

�ߋ��̎��т��猾���ARBNZ�̐�������͂قڎs��\�z�ʂ�ɂȂ�܂��B���Ɏs��\�z���u����ێ��v�������ꍇ�A�������Ԃɂ����Ďs��\�z���O�ꂽ���Ƃ͂���܂���B

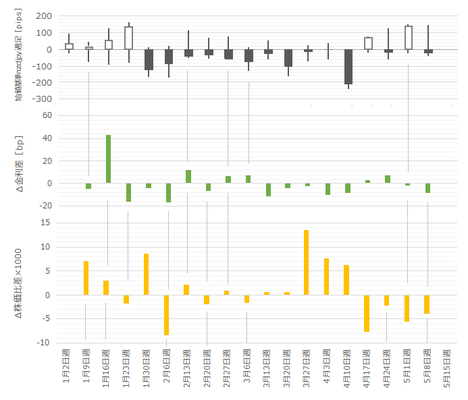

�y2. ���o����z

�ȉ��̒������͔͈͂́A2013�N1�����ȍ~�O��܂ł�33�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���ɋߔN�ɂȂ�������ƂȂ��Ă��܂��B���O�̗\�z�ʂ�u����ێ��v�Ɣ��\�����\���������ł��傤�B

�O�̂��߂ɂ������w�W�����Ă����܂��B

10-12����GDP�͑O����{0.4���ŁA6�l�����Ԃ�̒Ⴂ�����ƂȂ��Ă��܂����B

�A���A���Ԏw�W��10-12�����������㍂�͑O����{0.8���ŁA���Ȃ��Ƃ�2013�N���炸���ƃv���X���ڂ��Ă��܂��B�f�Վ��x���܂��A2016�N9�����ɉ�������Ă���A2017�N3���ɂ�9�����Ԃ�̍����]���Ɏ���܂����B�C�ɂȂ�_�́A�i�C�w�W��NBNZ��ƐM�������A2016�N9�����s�[�N�ɉ��~��ɓ]������Ԃł��B�����A4�����f�[�^�ł͂܂��{11�Ȃ̂ŁA�}�C�i�X�ɓ]����\���͒Ⴂ�Ǝv���܂��B

����āA���������傫�������S�z�͂Ȃ��A1�������̒ᐬ�������肵�Ă��܂��B

���ɁACPI�́A2015�N10-12�����Ƀ}�C�i�X�ɗ�������ňȍ~�A�㏸��������Ă��܂��B2017�N1-3�����́{1.0���܂ʼn��܂����B

AUDNZD��1.07�t�߂�2014�N�ȍ~��NZD���ƂȂ��Ă�����̂́ANZDUSD��0.692�t�߂ŁA����3������NZD�����i�݂܂����BCPI�ω���NZDUSD�̃g�����h�ω��ƃ^�C�~���O�����v���Ă��܂��B6���ė��グ�Ɍ����Ă�USD���Ƃ��̌��USD�����l����ƁA��҂̕ω��̕����傫���ƍl�����܂��̂ŁANZD����CPI�㏸�X�g�b�v�ł̃A�N�V�����́u���������Ȃ��v�ł��B

���ہA�����1.75���Ƃ�����������́A�������1.50���ɑ��ėǂ��ʒu�ɂ���܂��B���B���������Ⴍ�Ȃ�ƁANZ�͓������Ăэ��߂Ȃ��Ȃ�܂��B

���RBA����������\���̐����ł́u�����◘�グ�͓��ʂȂ��v�Ǝs�ꂪ�������܂����BRBNZ���A���̓����ɒǏ]����Ǝv���܂��B

�O��3��23���̐���������\���̐����ł́u���Z����͂��Ȃ�̊��Ԋɘa�I�ł��葱���邾�낤�v�Ƃ̈ꕶ������܂����B

�i2-2. �ߋ������j

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

����1�����ɂ́A�S�̓I�Ƀq�Q�����Ȃ���ۂ��܂��B�q�Q�����Ȃ����[�\�N���́A���������ɔ������L�т����ł��B�A���A��q���锽�������͂̌��ʂł�63���ł��B���\��2-4����ɖ߂��Ă��邱�Ƃ������悤�Ȃ̂ŁA�nj�����ɂ���|�W�V���������^�C�~���O���d�v�ł��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����91���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�63���ł��B�nj��ɂ͒��ӂ��K�v�ł��B���ɁA�ŋ߂́u�s��\�z�ʂ�Ɍ���ێ��v�������Ƃ��̔������������̂ŁA���������ƍ��l�͂݁i���l�͂݁j�ɂȂ肩�˂܂���B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B

����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

�i3-3. �w�W��v�����́j

����������\���Ɏs��\�z������ێ��̏ꍇ�A�w�W��v�����͍͂s���܂���B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

(2) ����11�����́A���l�͂݁i���l�͂݁j�ɒ��ӂ��ĒZ���Ԓnj��ł��B

2017�N5��11��06:00���\

�ȉ���2017�N5��12��14:30���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ茻��ێ��ŁA�����͉A���ƂȂ�܂����B

�����ɔ��\���ꂽ�����̌���y�ь��ʂ��̗v�_�͎��̒ʂ�ł��B

- �בւɂ��āA�ŋ߂�NZD�����͍D�܂����A���̊�ێ����������ʂ����P�Ɍq����B

- �����ɂ��āA1-3����CPI�͑O�N��{2.2���ŁA���〈�ʂ��́{1.5���������Ă�����̂́A�ϓ��̌������K�\������H�i�̒l�オ��Ƃ������ꎞ�I�v���ƌ��Ȃ��Ă���B�����I�ɂ�1-3���̒��Ԓl�ɂȂ�B

- �Z��i�̏㏸�y�[�X�͓݉��A�����㏸�����������Ȃ��B

- ����āA�o�ς��z��ʂ�ɐ��ڂ���A�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��B

�Ō�́u�\���\�ȏ����ɘj���Đ��������ύX����K�v�͂Ȃ��v�ŁA�A���ւ̔������傫���Ȃ����ƍl�����܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�g���Ă���FX��Ђ�06:00�O�Ɏ���ł����A�nj��݂̂ƂȂ�܂����B

�������e�����炩�ɂȂ�ɘA��Ēnj����J��Ԃ������̂́A�Ō�͉䖝�s���ł����B���̌�ANZDJPY�͂����Ɖ������Ă��܂��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- RBNZ�̐�������́A�s��\�z�̓I�����������Ƃ�������������܂��B����A�s��\�z�́u����ێ��v�ƂȂ��Ă��܂��B�ߋ�33��̔��\�Ŏs��\�z���u����ێ��v���������Ƃ�21��܂��B����21��̗\�z�͑S�ēI�����Ă��܂��B

- �w�W�ɂ��ẮA�s��\�z�ʂ茻��ێ��ƍl���Ă��܂��B

��肠��܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ����1�����̕�������������W�͌��o���܂���B�����A����11�����͒���1�����Ƃ̕�����v����91���Ƌɂ߂č����A���O10-1�����Ƃ̕�����v����27���ƂȂ��Ă��܂��B����āA���O10-1�����̕������m�F���A���̋t�ɒ���1�����E����11��������������\���������ƍl�����܂��B

(2) ����11�����́A���l�͂݁i���l�͂݁j�ɒ��ӂ��ĒZ���Ԓnj��ł��B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:04| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N04��01��

4-6. NZ�o�ώw�WDB�i2017�N4���ŁA4��1���X�V�j

NZ�̌o�ώw�W���\�O��̎����NZDJPY�ōs���Ă��܂��B

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

�y4-6-1. ����w�W�z

���Z����

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

����w�W

���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

�l�b�g�ʔ͕̂֗��ł����A�J�[�h���Ȃ��Ǝx�������ʓ|�ł��BYahoo�ł�T�|�C���g���g���Ă̔��������ł��܂��B���̃J�[�h�́AT�|�C���g�����܂����p���邽�߂ɂ��A�N�����̂Ȃ̂�1�������Ă����ƕ֗��ł��B

�N�����yYJ�J�[�h�z

��������100�~����1�|�C���g���܂�Yahoo!�V���b�s���O�ł̂��������Ȃ�A�Ȃ�ƒʏ�̂R�{

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:57| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N03��27��

4-6. NZ�o�ώw�WDB

2017�N3��27���A4-6-2���ȍ~���X�V

NZ�w�W�ł�NZDJPY�Ŏ�����s���Ă��܂��B�X���b�v�͑傫�����̂̃X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݃y�A�ł��B

�A���ARBNZ��������͑傫�����������A�����������₷���A�ǂ������ă|�W�V�����������Ă�pips���҂��₷���̂ő_���ڂł��B���̎w�W�́A���s���Ƃ������Ƃ�����A�����E�߂܂���B

�y4-6-1. NZD�̓����z

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�y4-6-2. ����`���[�g�z

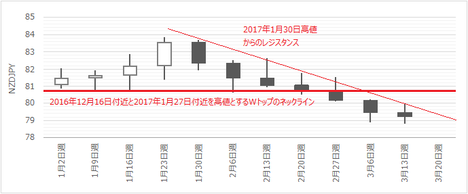

�T���`���[�g�����}�Ɏ����܂��BW�g�b�v�̃l�b�N�����������A���~�g�����h���ł��B

�ׂ����̃��W�X�^���X�ƍׂ��Ԑ��̃T�|�[�g�́A��2.5�~�̉��~�`���l�����`�����Ă��܂��B���T�͂��̕���76.3-78.8�~�������Ă��܂��B

�������̃��W�X�^���X83.5�~�i�}1�~�j�́A2006�N12��-2017�N1-3�����l�t�߁E2013�N4-5�����l�t�߁E2015�N12�����l�t�߁E2016�N12��-2017�N1�����l�t�߂������ł��B�����āA�����Ԑ��̃T�|�[�g�́A2016�N6�����{���l�E���N10�����{���l�E���N11�����{���l�������ł��B��T�A���̃T�|�[�g���������Ă��܂����A�������������������1�~�E2�~�̃Y���͒���������܂���B�T�|�[�g�͍��T79�~�t�߂ƂȂ��Ă��܂��B

�����Ԑ��̃T�|�[�g�̉������������ƁA����74.3�~�t�߁i�}1�~�j��2007�N7����{��������鋭���T�|�[�g������悤�ł��B

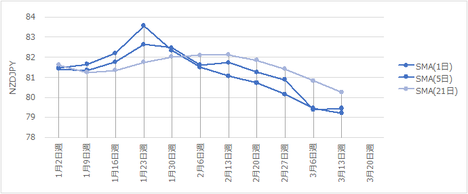

�y4-6-3. ����e�N�j�J���z

SMA�́A������SMA�i1���j�ESMA�i5���j�ESMA�i21���j�̔z�u�ŁA���~�g�����h�z�u���p�����A�e���̕����L�������悤�ɂ������܂��B

SMA����RSI�̕������ڂɒl���܂��BRSI�i14���j�͐�T�����_��33���ŁA��X�T��25.9���E��T��27�������������Ă��܂��B�_�C�o�[�W�F���X�ł��B�A���A�_�C�o�[�W�F���X�́A���g�����h�]������̂��������ėL���Ȍ��_�����m��܂���B

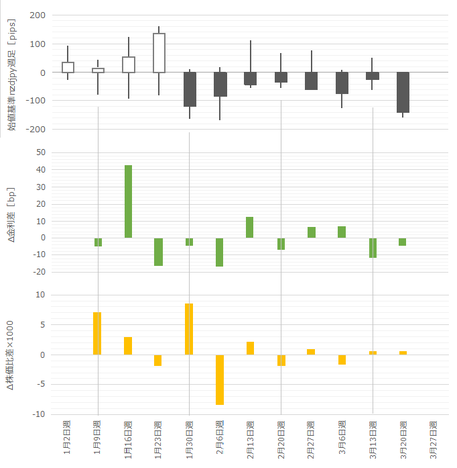

�y4-6-4. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A��NZ�̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A��NZ�̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B���R�ȓ����̂Ƃ��͎Q�l�ɂ��Ă��A�s���R�ȂƂ��ɂ͎Q�l�ɂ��Ȃ��A����{�ł��B�s���R�ȂƂ��ɂ͋t�ɍl����A�ł͂���܂���B�������ʂ�Ȃ��ȏ�A�Q�l�ɂ��Ȃ��A����{�ł��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

��T�́A���N��Ԃ̒l���������܂����B���X�N�����JPY�������NZD������ꂽ���߁ANZDJPY�͑傫�����~���܂����B

�����Ɗ��������Ă݂܂��傤�B

���������́A���N�ɓ�����11�T�̂���6�T����NZDJPY�Ɠ������ɂȂ��Ă��܂���B�������䍷��11�T�̂���6�T��NZDJPY�Ƌt�����ł��B�ĉ��p�ƈ���āANZDJPY�ƃ��������̕�����v��ANZDJPY�ƃ������䍷�̕s��v�́A���܂葊�ւ������悤�ɂ͌����܂���B

��X�T����͈בւƋ����Ɗ����̕��������R�Ȍ����ɖ߂�܂����B�J��Ԃ��܂����A�בւƃ����������������A���A�בւƃ������䍷���t�����A�����R�Ȏp�ł��B���N�ɓ����Ď��R�Ȏp��11�T�̂���3�T��������܂���B�����A2�T������2�T�ł��B

�t�@���_�����^���w�W�����R�Ȏp�ɖ߂����ȏ�A���낻�뗼���̌o�ώw�W�E�������E�������i�����j�̊W����ANZDJPY�����ɓ]�����鎞�������m��܂���B

�y4-6-5. ���T�ȍ~�̒��ړ_�z

����RBNZ����������\��҂��܂��傤�B

�y4-6-6. �w�W���͈ꗗ�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B������A�w���E�o�^�E���ӂ����Ă��Ȃ��̂ɃN���b�N���������Ŋ��U���[������������悤�Ȃ����Ȃ�A������i��9-1-4�j�܂ł��������肢���܂��B

�[�[�[�ȉ��͍L���ł��[�[�[

FX���n�߂Ă��b���͗��K���Ԃł��B�V���ȕ��@�_�������ꍇ�ɂ������ł��B���K���Ԃ�FX�Ɋ��ꂽ��A���낢��Ȃ����������Ă݂邽�߂ɂ��A�L���b�V���o�b�N�͂ƂĂ����͓I�ł��B���������̃L���b�V���o�b�N�́A�����������Ƃ̂��߂Ɏg���Ă��������ˁB

�ʏ�A�L���b�V���o�b�N���邽�߂ɂ͏���������̂ŁA�ڂ����͉��̃����N��ł��m�F���������B

�܂��A�F�X�Ȏ����@����s���Ď����Ă݂邽�߂ɂ��A������FX��ЂɌ������J�݂��Ă����ƕ֗��ł���B

�O�׃W���p����0.1���P�ʂł̎�����\�Ȃ̂ŁA���S�҂�F�X�Ȏ����@���������������ɂ����߂ł��B�h���~�Ȃ�X�v���b�h��0.3�~�ƈ����̂����͂ł��i�� 2017�N1��23���m�F�j�B

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

���E�ƂȂ���A�����ɂЂ낪��B

�O�׃W���p���V�K����l���v�����[�V����

��������������������������

�����J�݃L�����y�[�����{���I�I

�ő��20,000�~�L���b�V���o�b�N�I

�����ڂ����͂����灥��

�O�� �ׄ� �W�� ���� �p�� ���� �̄� ���� �݄�

���� ���� ���� ���� ���� ���� ���� ���� ����

������

���P��1000�ʉݎ���\�I�I���S�҂����S�I

������������������������������������

������

���Q���ƊE�ŋ��N���X�̃X�v���b�h�I�I

������������������������������������

������

���R�����o�C���ł��[���̎�����I�I

������������������������������������

������

���S������萔��0�~�I�I

������������������������������������

���̑��ɂ����͓I�ȃL�����y�[�����ڔ������I�I

�������T�C�g���`�F�b�N�I�I

���������J�݂͂����灥��

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:30| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N03��22��

NZ���Z����uRBNZ��������v���\�O���NZDJPY�������́i2017�N3��23��05:00���\���ʌ��؍ρj

2017�N3��23��05:00��NZ���Z����uRBNZ��������v�����\����܂��B

�{���\���v�_�͉��\�ɐ������Ă����܂����B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��57pips�ƂȂ��Ă��܂��B

�������Ԃɂ����čł��������傫�������Ƃ���195pips�ł����i2015�N6�����\���A3.50������3.25���ւ̗\�z�O�̗������j�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�j���[�W�[�����h�̐�������́A�j���[�W�[�����h������s�iRBNZ�j���N8����1�Ηj���ɔ��\���Ă��܂��B

���Z����ŁA���Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

���茳�̃c�[���Ō�����NZDJPY��NZDUSD���������������B����ɂ͕�������̃~�b�V�������ۂ���Ă���ANZ�͈בւɂ��A�������w�W�E�f�Վ��x�E�i�C�w�W�ւ̉e�����傫�����ł��B���݂�NZDJPY�����l�ANZDUSD�����l�t�߂ŁA�����l�ɋ߂Â����Ăэ��l�E���l�Ɍ����������������ƂȂ��Ă��܂��B

��������ł́A���ݓ����iNZ�k�Е����j����i�������悤�ł����A�Z��s����ߔM���Ă��܂���B

���܁A�����ύX�̕K�v�ɂ͔����Ă��Ȃ��A�Ǝv���܂��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�32�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ߋ��̎��т��猾���ARBNZ�̐�������͂قڎs��\�z�ʂ�ɂȂ�܂��B��������Ǝs��\�z����ċ������肳��Ȃ����������Ƃ́A�������Ԃɂ����Ă���܂���B�A���A����ێ��Ǝs��\�z����Ď��ۂɂ͋������肳�ꂽ���Ƃ�2��܂��B���������A�s��\�z���O�ꂽ2��͕s�ӑł��Ƃ������A���O�̒���A�i�E���X���s�ꂪ�����Ƃ��Ă����A�ƋL�����Ă��܂��B

���Z����ł��Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

�s��\�z�Ɣ��\���ʂ̊W�A�����Ƃ̊W�ɂ��ĉ��\�ɓZ�߂Ă����܂��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������傫���A��q����悤�ɁA���̂Ƃ��̔�����������Ɍ����������Ȃ��Ƃ��A�{���\���̓����ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

����g���Ă���FX��Ђ̎�����Ԃ̊W�ŁA���O10-1�����ƒ��O1�����̓f�[�^���Ȃ��ӏ�������܂��B�}���A�q�Q����Ȃ��ӏ��͔������Ȃ������̂ł͂Ȃ��A�L�^���Ȃ��ӏ��ł��B

����1�������������������B�������傫�����Ƀq�Q������܂���B����́A����1�����̌�����������ɔ������p�����Ă������Ƃ�\���Ă��܂��B

����11�����ɂ̓q�Q�������܂����A����ł��������傫�����̎w�W�Ɣ�ׂ�Ə����ȃq�Q�ł��B�{�u���O�ł́A����11�����������ă|�W�V��������܂����A�{���\���̔��������������Ɠ������ɐL�т�X���́A���G�Ƃ���15�`30�����x�����悤�ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

��������̎��т����Ȃ��A�w�W��v�����͂͊������܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

�ȉ���2017�N3��23��12:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ�Ɍ���ێ��ŁA���l����ɂ�����ߋ����ϒl�ł��钼��1��������44pips�A����1�����l��39pips�ɔ�ׁA�����Ȕ����ƂȂ�܂����B

�Q�Ă܂����B

���O�����E���͂̌��_�͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ茻��ێ��ł��B

����ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

����1�����ƒ���11�����̕����͈�v�A����11�����I�l�͒��O1�����I�l���L�т܂����B������蓮�����������A����������Ă��Ă�2�ԁE3�ԃ|�W�V�������Ƃ��Ēnj�����͓̂�������ł��傤�B

���ɁA����1�����I�l�Ń|�W�V�������擾���A����11���������ŗ��m���Ă����15pips�A����11�����I�l�ŗ��m���Ă����3pips�������A�Ƃ������ƂɂȂ�܂��B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̐��т�Z�߂��̂ōڂ��Ă����܂��B

�Ȃ��A�O��2���̎���ł͒nj���3�x�s���A���\�O�i�V�i���I����O�j�ő���50pips���x�𗘊m���Ă��܂��B�u���O��|�Ɋ�Â��A����͉��\�ɂ̓J�E���g�����ɁA�T�����т̕��ł͔��f���Ă��܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{���\���v�_�͉��\�ɐ������Ă����܂����B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��57pips�ƂȂ��Ă��܂��B

�������Ԃɂ����čł��������傫�������Ƃ���195pips�ł����i2015�N6�����\���A3.50������3.25���ւ̗\�z�O�̗������j�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �����i�C��ב������������A���܋�������̕K�v�ɔ����Ă���Ƃ͎v���܂���B

�s��\�z������ێ����������Ƃ�22��A�������\���ʂ�����ێ����������Ƃ�20��ł��B���Ȃ�傫�������X����������̂́A���\��̔��������͓��������Ɍ������₷���w�W�ł��B - ����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�j���[�W�[�����h�̐�������́A�j���[�W�[�����h������s�iRBNZ�j���N8����1�Ηj���ɔ��\���Ă��܂��B

���Z����ŁA���Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

���茳�̃c�[���Ō�����NZDJPY��NZDUSD���������������B����ɂ͕�������̃~�b�V�������ۂ���Ă���ANZ�͈בւɂ��A�������w�W�E�f�Վ��x�E�i�C�w�W�ւ̉e�����傫�����ł��B���݂�NZDJPY�����l�ANZDUSD�����l�t�߂ŁA�����l�ɋ߂Â����Ăэ��l�E���l�Ɍ����������������ƂȂ��Ă��܂��B

��������ł́A���ݓ����iNZ�k�Е����j����i�������悤�ł����A�Z��s����ߔM���Ă��܂���B

���܁A�����ύX�̕K�v�ɂ͔����Ă��Ȃ��A�Ǝv���܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�32�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ߋ��̎��т��猾���ARBNZ�̐�������͂قڎs��\�z�ʂ�ɂȂ�܂��B��������Ǝs��\�z����ċ������肳��Ȃ����������Ƃ́A�������Ԃɂ����Ă���܂���B�A���A����ێ��Ǝs��\�z����Ď��ۂɂ͋������肳�ꂽ���Ƃ�2��܂��B���������A�s��\�z���O�ꂽ2��͕s�ӑł��Ƃ������A���O�̒���A�i�E���X���s�ꂪ�����Ƃ��Ă����A�ƋL�����Ă��܂��B

���Z����ł��Ƃ��ƕs�ӑł��ɂ��T�v���C�Y��_�������ȓ������ƈ���āA�M���ł��钆��ƌ����܂��B

�s��\�z�Ɣ��\���ʂ̊W�A�����Ƃ̊W�ɂ��ĉ��\�ɓZ�߂Ă����܂��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������傫���A��q����悤�ɁA���̂Ƃ��̔�����������Ɍ����������Ȃ��Ƃ��A�{���\���̓����ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

����g���Ă���FX��Ђ̎�����Ԃ̊W�ŁA���O10-1�����ƒ��O1�����̓f�[�^���Ȃ��ӏ�������܂��B�}���A�q�Q����Ȃ��ӏ��͔������Ȃ������̂ł͂Ȃ��A�L�^���Ȃ��ӏ��ł��B

����1�������������������B�������傫�����Ƀq�Q������܂���B����́A����1�����̌�����������ɔ������p�����Ă������Ƃ�\���Ă��܂��B

����11�����ɂ̓q�Q�������܂����A����ł��������傫�����̎w�W�Ɣ�ׂ�Ə����ȃq�Q�ł��B�{�u���O�ł́A����11�����������ă|�W�V��������܂����A�{���\���̔��������������Ɠ������ɐL�т�X���́A���G�Ƃ���15�`30�����x�����悤�ł��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

��������̎��т����Ȃ��A�w�W��v�����͂͊������܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

2017�N3��23��05:00���\

�ȉ���2017�N3��23��12:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z�ʂ�Ɍ���ێ��ŁA���l����ɂ�����ߋ����ϒl�ł��钼��1��������44pips�A����1�����l��39pips�ɔ�ׁA�����Ȕ����ƂȂ�܂����B

�i7-2. ������ʁj

�Q�Ă܂����B

�y8. �������͌��z

���O�����E���͂̌��_�͎��̒ʂ�ł����B

- �����i�C��ב������������A���܋�������̕K�v�ɔ����Ă���Ƃ͎v���܂���B

�s��\�z������ێ����������Ƃ�22��A�������\���ʂ�����ێ����������Ƃ�20��ł��B���Ȃ�傫�������X����������̂́A���\��̔��������͓��������Ɍ������₷���w�W�ł��B

���ʂ͎s��\�z�ʂ茻��ێ��ł��B

�y9. �V�i���I���z

����ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ����11�����́A����1�����Ƃ̕�����v����91���ƂȂ��Ă��܂��B�����āA������v���ɒ���11�����I�l������1�����I�l�����������L�тĂ������Ⴊ62���ł��B���\����ɍ��l�݂͂ɋC��t����A�ǂ������ă|�W�V�������Ƃ��Ă��ǂ������ł��B

�\�z�ʂ茻��ێ��������ꍇ�̉ߋ��������ϒl�ł́A����11���������ƒ���1�����I�l�̍�����22pips���_���܂��B�`���[�g�ł��܂��㉺�̔g�ɏ���Ēnj��ł������Ȃ�A2�ԁE3�Ԃ̃|�W�V����������Ă��ǂ������ł��B

����1�����ƒ���11�����̕����͈�v�A����11�����I�l�͒��O1�����I�l���L�т܂����B������蓮�����������A����������Ă��Ă�2�ԁE3�ԃ|�W�V�������Ƃ��Ēnj�����͓̂�������ł��傤�B

���ɁA����1�����I�l�Ń|�W�V�������擾���A����11���������ŗ��m���Ă����15pips�A����11�����I�l�ŗ��m���Ă����3pips�������A�Ƃ������ƂɂȂ�܂��B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̐��т�Z�߂��̂ōڂ��Ă����܂��B

�Ȃ��A�O��2���̎���ł͒nj���3�x�s���A���\�O�i�V�i���I����O�j�ő���50pips���x�𗘊m���Ă��܂��B�u���O��|�Ɋ�Â��A����͉��\�ɂ̓J�E���g�����ɁA�T�����т̕��ł͔��f���Ă��܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:30| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N03��19��

4-6. NZ�o�ώw�WDB�i3��19���X�V�j

NZ�w�W�ł�NZDJPY�Ŏ�����s���Ă��܂��B�X���b�v�͑傫�����̂̃X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݃y�A�ł��B

�A���ARBNZ��������͑傫�����������A�����������₷���A�ǂ������ă|�W�V�����������Ă�pips���҂��₷���̂ő_���ڂł��B���̎w�W�́A���s���Ƃ������Ƃ�����A�����E�߂܂���B���T�́A����RBNZ����������\������܂��B

���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�T���`���[�g�����}�Ɏ����܂��BW�g�b�v�̃l�b�N�����������A���~�g�����h���ł��B

SMA�͉��~�g�����h�p�����ŁA�g�����h�]���̑O���͌����܂���B

�{���e�B���e�B��\���n�l��T���ƁARSI�i14���j��_�O���t�Ŏ����܂��B

RSI�i14���j��25���t�߂ƂȂ��Ă��܂��B�����߂������������ł����A�t��20���ɓ͂��Ɣ��肪�����������ł��i���肪������������20����������܂��j�B

�n�l��T���ƁA��NZ�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j�ƁA��NZ�����w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j���A���}�Ɏ����܂��B

�}����A���݂̓��������ł��������䍷�ɂ��W�Ȃ����~�g�����h�A�Ƃ킩��܂��B

RBNZ����������\���\�肳��Ă��܂��B�ڍׂ́A���O���͂�ʓr�p�ӂ���̂ŁA����������Q�Ƃ��������B

�����A���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�A���ARBNZ��������͑傫�����������A�����������₷���A�ǂ������ă|�W�V�����������Ă�pips���҂��₷���̂ő_���ڂł��B���̎w�W�́A���s���Ƃ������Ƃ�����A�����E�߂܂���B���T�́A����RBNZ����������\������܂��B

���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�y4-6-1. NZD�̓����z

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�y4-6-2. ����`���[�g�z

�T���`���[�g�����}�Ɏ����܂��BW�g�b�v�̃l�b�N�����������A���~�g�����h���ł��B

�y4-6-3. ����e�N�j�J���z

SMA�͉��~�g�����h�p�����ŁA�g�����h�]���̑O���͌����܂���B

�{���e�B���e�B��\���n�l��T���ƁARSI�i14���j��_�O���t�Ŏ����܂��B

RSI�i14���j��25���t�߂ƂȂ��Ă��܂��B�����߂������������ł����A�t��20���ɓ͂��Ɣ��肪�����������ł��i���肪������������20����������܂��j�B

�y4-6-4. ����t�@���_�����^���z

�n�l��T���ƁA��NZ�������̑O�T�Ƃ̍��i�ȉ��A���������Ɨ��L�j�ƁA��NZ�����w����̑O�T�Ƃ̍��i�ȉ��A�������䍷�Ɨ��L�j���A���}�Ɏ����܂��B

�}����A���݂̓��������ł��������䍷�ɂ��W�Ȃ����~�g�����h�A�Ƃ킩��܂��B

�y4-6-5. ���T�ȍ~�̒��ړ_�z

RBNZ����������\���\�肳��Ă��܂��B�ڍׂ́A���O���͂�ʓr�p�ӂ���̂ŁA����������Q�Ƃ��������B

�����A���̔��\�ɔ����āA���~�g�����h�p���ȊO�ɓǂݎ��Ȃ��`���[�g���͂�e�N�j�J�����͂ɔ����āA�������Ə㏸���l�����܂��B�����㏸�����Ă��AW�g�b�v�̃l�b�N���C�����ď㔲����\���͏������ƍl���Ă��܂��B

�y4-6-6. �w�W���͈ꗗ�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N3��23�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:05| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N03��11��

4-6. NZ�o�ώw�WDB�i3��11���X�V�j

�y4-6-1. NZD�̓����z

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

�����܂ŁA�����܂ŎQ�l�Ƃ��āB

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�y4-6-2. ����`���[�g�z

�`���[�g�͂����g�����g����FX��Ђ̂��̂��Q�Ɗ肢�܂��B

�����ł́A1��27�����l�E2��16�����l�E3��2�����l�����ԃ��W�X�^���X���ł̉��~�g�����h���ł��B���݂́A���~�g�����h�̂��傢�グ�̂悤�Ȍ`�ɂȂ��Ă��܂��B���̂��傢�グ�����̃y�[�X�̂܂܂��ƁA����2-3����i14����15���j��80.8�t�߂Ń��W�X�^���X�ɓ����肻���ł��B

���������A�ړ����ϐ�������ƁA21���ړ����ϐ��i���j��90���ړ����ϐ��i���j��13���ɂ͓�����ł��傤�B�����̌��z���猾���āA���Ȃ��Ƃ���U�̓f�b�h�N���X�������ł��B���̌��ʁA��L���W�X�^���X�ւ̓��B���x�ꂽ��A�ĉ��~���邩���m��܂���B

�����āA��ڋύt�\�ł́A���ݒl79.80����㏸����ƁA�]����80.20�E���80.75�����W�X�^���X�ƂȂ�ʒu�ɂ���܂��B5����ɂ͉_�̂˂��ꂪ�����Ă���A��L�f�b�h�N���X���݂ŏ�L���W�X�^���X���B��5����ɒx������ƁA�_�̂˂��ꎞ���Ń��W�X�^���X�㔲���̉\�����܂��B

�Ƃ��ǂ��A���������`���[�g��Ŏ������ꂽ���ۂ�������Ƃ��̒ʂ�ɋN���邩�獢��܂��B���������A�`���[�g���ォ�猩��ƁA���͂��O��Ă��Ă������I�ɓ������Ă����肷��̂ŁA��t�����߂��Y�����C�����Č��Ȃ̂ł��B

�y4-6-3. ����e�N�j�J���z

��T�ؗj�E���j�͓����z�������������ʁA�T���ł͉��~�����������悤�Ɍ����܂��B���������A�g�����h�w�W�E�]���w�W�E�U���w�W�Ƃ��ɁA�傫�ȕω��͂܂����o���܂���B

���̕\���牽���ǂݎ���ɂ���A���݂̎s����ׂ͍��ȕ��͂ɏ]���Ƃ��v���܂���B����FOMC���グ��ɏオ�邩�����邩�����œ����ł��B

�y4-6-4. ����t�@���_�����^���z

���݂�USD���S�œ����Ă��邽�߁ANZDJPY�̓����ɗ��������E�����̉e���͌����܂���B

�y4-6-5. ���T�o�ώw�W�z

3��16��06:45��10-12�����l����GDP�����\�������̂́A����͂��܂���B

�y4-6-6. �w�W���͈ꗗ�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

�`. ����w�W

A1. ���Z����

RBNZ��������̔��\�ł͎s��\�z���قړI�����܂��B�����āA���̒���̐���������\���Ɣ�r���āA�u����ێ��v�̂Ƃ��ɔ��\��̔�����������ɑ����X��������܂��B�����������m�F���Ă���ǂ������ă|�W�V����������Ă�pips���҂��₷���A�Ƃ�������������܂��B

�@(1) RBNZ��������i2017�N2��9�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:32| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB

2017�N03��03��

4-6. NZ�w�WDB�i2017�N3��3���X�V�j

2017�N3��3���X�V

�y4-6-1. NZ�w�W�S�̂̉ߋ��X���Ǝ�����j�z

�s��\�z���قړI�����A���A����ɂ��ւ�炸�������傫����������ɂ������ڂ��Ă����Ώ\���ł��B

���Ƃ���NZD�͎���K�͂��������X�v���b�h���傫�����Ƃ���AUSDJPY�̓������f�荞�݂₷���Ȃ�܂��B�����āAAUD�Ƃ̑��ւ��������Ƃ������G�ɂ��Ă��܂��B�X�ɁA�������N������ꑱ���Ă��܂����A�������X�N�����܂�ƃ��X�N����̉~�����Ƒ��܂��Ĉ�C�ɉ������܂��B

�{�u���O�ň���������@�ł͂���܂��A�����ۗL�ŃI�Z�A�j�A�ʉ݂̃X���b�v��_���ɂ͌��Ȏ������ƌ�����ł��傤�B�����ɂ����ʉ݃y�A�ƔF�����Ă��܂��B

���݂̃`���[�g�́A2��27��-3��4���T��90���ړ����ϐ�������邩���˕Ԃ���邩�A�Ƃ������ł��B���邢�́AW�g�b�v�̒J���������������Ă��܂��B

NZ10�N�����́A�O�T�܂ŏ������㏸���Ă��܂������A�����炭3��4���ɂ͉������Ă���ł��傤�iFRB��3�����グ�������@����Ȃ�����j�B������3��2���܂ł͏グ�Ă܂������A3��3���ɏT�n�l��������Ĉ����Ă��܂��B���݂�NZD���A�����Ɉ��������Ă���ɂ��抔���Ɉ��������Ă���ɂ���ANZD�͉����邵���Ȃ�������ł��B

IMM���@�|�W�V���������l�ɁA�O�T�܂ŏ������������������₵�Ă��܂������A���T�Ηj���\�Ō����Ă���Ȃ�A�s���ł��������X�����b�������ƌ��Ȃ���Ă���A�Ƃ������Ƃł��B

���T3��6���]3��11���́A���B����̐���������\�◂�T��FOMC����������\���ɂ����ƂȂ�ł��傤�B�����C�x���g���}���鏀���́A�ߔN�����Ă���_�Y�����i�㏸�����C���p�N�g���傫�����߁AUSDJPY��118�~��120�~��ڎw���悤�Ȑ����ŏ㏸���Ȃ�����ANZDJPY�͎キ�Ȃ�T�������ƌ�����ł��܂��B

NZDUSD��2016�N12���̒�ł���0.696�t�߂���������ƁANZDJPY�����݂�80�~�t�߂���75-70�~�܂ʼn�����\��������܂��B�X���b�v���傫���ʉ݂����ɁA�������X�N�������Ƃ��Ɏ���o���K�v�͂���܂���B

�y4-6-2. ��v�w�W�z

�ȉ��ANZ�o�ώw�W�ɂ��Ď����܂�y�B�w�W�����N���b�N����ƁA���̎w�W�̕łւƒ��т܂��B

�`. ����w�W

A1. ���Z����

RBNZ��������́A�s��\�z���قړI�����܂��B���O�ɔ��������͗\�z�ł��܂��A���̒���̐���������\���Ɣ�ׂ�ƁA�u����ێ��v�̂Ƃ��ɂ����\��̔�����������ɑ����X���������悤�ł��B

�@(1) RBNZ��������i2017�N2��9�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:57| Comment(0)

| TrackBack(0)

| DB6. NZ�w�WDB